- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Інформаційне забезпечення фінансового менеджменту

При розгляді цього питання слід мати на увазі, що ефективність кожної управлінської системи в значній мірі залежить від інформаційного забезпечення. Від якості інформації, що використовується для прийняття управлінських рішень значною мірою залежить обсяг витрачання фінансових ресурсів, рівень прибутковості, ринкова вартість підприємства, альтернативність вибору інвестиційних проектів і наявних фінансових інструментів та інші показники, які характеризують рівень добробуту власників і персоналу, темпи розвитку підприємства тощо.

Система інформаційного забезпечення (інформаційна система) фінансового менеджменту являє собою неперервний і цілеспрямований відбір відповідних інформаційних показників, які необхідні для здійснення аналізу, планування і підготовки ефективних управлінських рішень по всім напрямкам фінансової діяльності підприємства.

Інформаційна система фінансового менеджменту призначена забезпечувати необхідною інформацією не тільки управлінський персонал та власників самого підприємства, але й задовольняти інтереси широкого кола зовнішніх її користувачів. Основними користувачами фінансової інформації є внутрішні і зовнішні користувачі.

Зовнішні користувачі використовують лише ту частину інформації, яка характеризує результати фінансової діяльності підприємства і його фінансовий стан. Більша частина цієї інформації зосереджена в офіціальній фінансовій звітності, яка надається підприємством.

Внутрішні користувачі крім вищеназваної використовують значний обсяг інформації про фінансову діяльність підприємства, яка є комерційною таємницею.

Висока роль фінансової інформації в підготовці і прийнятті ефективних управлінських рішень зумовлює високі вимоги до її якості при формуванні інформаційної системи фінансового менеджменту, серед яких виділяють вимоги до її значимості, повноти, своєчасності, достовірності, зрозумілості, співставимості, ефективності.

1. Значимість, яка визначає, на скільки залучена інформація впливає на результати фінансових рішень, в першу чергу, в процесі формування фінансової стратегії підприємства, розробки цілеспрямованої політики по окремим аспектам фінансової діяльності, підготовки поточних і оперативних фінансових планів.

2. Повнота, яка характеризує завершеність кола інформативних показників, необхідних для проведення аналізу, планування і прийняття оперативних управлінських рішень по всім аспектам фінансової діяльності підприємства.

3. Достовірність, яка визначає, на скільки інформація, що формується, адекватно відображує реальний стан і результати фінансової діяльності, правдиво характеризує зовнішнє фінансове середовище, нейтральна по відношенню до всіх категорій потенційних користувачів та перевіряєма.

4. Своєчасність, яка характеризує відповідність сформованої інформації в її потребі за період її використання. Окремі види інформативних показників “живуть” в його інформаційній системі в незмінному якісному виразі лише один день (наприклад, курс іноземних валют, окремих фондових і грошових інструментів на фінансовому ринку), інші – місяць, квартал і т.ін.

5. Зрозумілість, яка визначається простотою її побудування, відповідністю визначеним стандартам представлення та доступністю розуміння тими категоріями користувачів, для яких вона призначена. Не слід однак змішувати вимоги зрозумілості інформації для конкретної категорії користувачів з її універсальною доступністю для розуміння всіма учасниками фінансової діяльності підприємства, тому що не всі з них можуть мати достатній рівень кваліфікації для адекватної її інтерпретації.

6. Співставність, яка визначає можливість порівняльної оцінки вартості окремих активів і результатів фінансової діяльності підприємства у часі, можливість проведення порівняльного фінансового аналізу підприємства з аналогічними господарюючими суб’єктами і т.ін. Така співставимість забезпечується ідентифікацією визначення окремих інформативних показників та одиниць їх виміру, використанням відповідних національних і міжнародних стандартів фінансової звітності, послідовністю і стабільністю методів обліку фінансових показників на підприємстві.

7. Ефективність, яка означає, що витрати на залучення окремих інформативних показників не повинна перевищувати ефект, який буде отриманий в результаті їх використання при підготовці і реалізації відповідних управлінських рішень.

Склад системи інформаційного забезпечення фінансового менеджменту, її широта і глибина визначаються галузевими особливостями діяльності підприємств, їх організаційно-правовою формою функціонування, обсягом та ступенем диверсифікації фінансової діяльності та рядом інших умов.

Конкретні показники системи інформаційного забезпечення формуються за рахунок внутрішніх і зовнішніх джерел інформації. В розрізі кожної з цих груп джерел вся сукупність показників, які включаються в інформаційну систему фінансового менеджменту підлягає попередній класифікації.

А. Система показників інформаційного забезпечення фінансового менеджменту, що формуються із зовнішніх джерел. Поділяється на чотири групи:

1. Показники, що характеризують загальний економічний розвиток країни, які в свою чергу поділяються на:

а) показники макроекономічного розвитку;

б) показники галузевого розвитку.

2. Показники, що характеризують кон'юнктуру фінансового ринку, а саме:

а) показники, які характеризують кон'юнктуру ринку цінних паперів (ринку фондових інструментів);

б) показники, які характеризують кон'юнктуру ринку грошових інструментів.

3. Показники, що характеризують діяльність контрагентів і конкурентів, серед яких виділяють такі групи:

а) банки; б) страхові компанії; в) постачальники продукції; г) покупці продукції; д) конкуренти.

4. Нормативно-регулюючі показники. Показники цієї групи формуються, як правило, в розрізі таких блоків:

а) нормативно-регулюючі показники по різним напрямкам фінансової діяльності підприємства;

б) нормативно-регулюючі показники з питань функціонування окремих сегментів фінансового ринку.

Б. Система показників інформаційного забезпечення фінансового менеджменту, що формуються із внутрішніх джерел. Поділяється на три групи:

1. Показники, що характеризують фінансовий стан і результати фінансової діяльності по підприємству в цілому. Система інформативних показників цієї групи широко використовується як зовнішніми, так і внутрішніми користувачами. Вона застосовується в процесі фінансового аналізу, планування, розробки фінансової стратегії і політики по основним аспектам фінансової діяльності, дає найбільш агреговане уявлення про результати фінансової діяльності підприємства. Формування системи показників цієї групи засноване на даних фінансового обліку підприємства.

Перевагами показників цієї групи є їх уніфікованість, тому що вони базуються на загальноприйнятих стандартизованих принципах обліку (що дозволяє використовувати типові технології і алгоритми фінансових розрахунків по окремим аспектам формування і розподілу фінансових ресурсів, а також порівнювати ці показники з іншими аналогічними підприємствами).

В той же час, інформаційна база, яка формується на основі фінансового обліку, має і окремі недоліки, основними з яких є: відображення інформативних показників лише по визначенню в цілому (що не дозволяє використовувати її при прийнятті управлінських рішень по окремим сферам фінансової діяльності); низька періодичність розробки (як правило, один раз у квартал, або в рік); використання тільки вартісних показників (це утруднює аналіз впливу зміни цін на формування фінансових ресурсів).

До складу цієї групи показників входять:

а) показники, які обов'язково відображаються в балансі підприємства;

б) показники, які відображаються в звіті про фінансові результати;

в) показники, які відображаються в звіті про власний капітал і в звіті про рух грошових коштів.

2. Показники, що характеризують фінансові результати діяльності окремих структурних підрозділів підприємства. Формування системи показників цієї групи будується на даних управлінського обліку, що має бути організований на підприємстві.

Цей вид обліку отримав розвиток у зв’язку з переходом підприємств нашої країни до загальноприйнятої в міжнародній практиці системи бухгалтерського обліку, який дозволяє суттєво доповнити облік фінансовий. Він представляє собою систему обліку всіх необхідних показників, які формують інформаційну базу оперативних управлінських рішень і планування діяльності підприємства в наступному періоді.

В порівнянні з фінансовим управлінський облік має слідуючи переваги: він відображає не тільки вартісні, але й натуральні значення показників (а тому і тенденції змін цін на сировину, продукцію); періодичність надання результатів управлінського обліку повністю відповідає потребі в інформації для прийняття оперативних управлінських рішень; цей облік може бути структуризований в будь-якому розрізі – по центрам відповідальності, видам фінансової діяльності та ін. Результати цього обліку є комерційною таємницею підприємства і не повинні надаватись зовнішнім користувачам.

Показники групуються за такими ознаками:

а) за сферою діяльності підприємства (операційна, інвестиційна, фінансова);

б) за центрами відповідальності;

в) за географічним розташуванням;

г) за видом кінцевої продукції тощо.

3. Нормативно-планові показники, які пов'язані з фінансовим розвитком підприємства. Ці показники формуються безпосередньо на підприємстві по таким двом блокам:

а) система внутрішніх нормативів, що регулюють фінансовий розвиток підприємства. В цю систему включаються нормативи окремих видів активів підприємства, нормативи співвідношення окремих видів активів і структури капіталу, нормативи питомих витрат фінансових ресурсів і витрат і т.ін.;

б) система планових показників фінансового розвитку підприємства. До складу показників цього блоку включається вся сукупність показників поточних і оперативних фінансових планів усіх видів.

Використання всіх представлених показників, що походять із зовнішніх і внутрішніх джерел дозволяє створити на підприємстві цілеспрямовану систему інформаційного забезпечення фінансового менеджменту, орієнтовану як на прийняття стратегічних фінансових рішень, так і на ефективне поточне управління фінансами підприємства.

2.4.

У сучасних економічних умовах діяльність кожного господарюючого суб'єкта є предметом уваги великого кола учасників ринкових відносин (організації й осіб), зацікавлених у результатах його функціонування. На підставі доступної їм обліково-економічної інформації вони намагаються оцінити фінансове становище підприємства. Основним інструментом для цього слугує фінансовий аналіз, за допомогою якого можна об'єктивно оцінити внутрішні і зовнішні відносини аналізованого об'єкта, а потім за його результатами прийняти обґрунтовані рішення.

Фінансовий аналіз являє собою метод оцінки ретроспективного (минулого) і перспективного (майбутнього) фінансового стану господарюючого суб'єкта на основі вивчення залежності і динаміки показників фінансової інформації. Головним завданням фінансового аналізу є зниження неминучої невизначеності, пов'язаної з прийняттям економічних рішень, орієнтованих у майбутнє.

Фінансовий аналіз дає можливість оцінити:

- майновий стан підприємства;

- ступінь підприємницького ризику, зокрема можливість погашення зобов'язань перед третіми особами;

- достатність капіталу для поточної діяльності і довгострокових інвестицій;

- потребу в додаткових джерелах фінансування;

- здатність до нарощення капіталу;

- раціональність залучення позикових коштів;

- обґрунтованість політики розподілу і використання прибутку;

-доцільність вибору інвестицій та ін. У широкому сенсі фінансовий аналіз може використовуватися:

- як інструмент обґрунтування короткострокових і довгострокових економічних рішень, доцільності інвестицій;

- засіб оцінки майстерності і якості управління;

- спосіб прогнозування майбутніх результатів. Сучасний фінансовий аналіз постійно змінюється під дією

зростаючого впливу зовнішнього середовища на умови функціонування підприємств. Зокрема, змінюється його цільова спрямованість: контрольна функція відступає на другий план, і основний акцент робиться на перехід до обґрунтування управлінських та інвестиційних рішень, визначення напрямків можливих вкладень капіталу й оцінці їх доцільності.

Методика та інструментарій сучасного фінансового аналізу удосконалюються за рахунок нових прийомів і способів, що дозволяють враховувати такі чинники, як тимчасова цінність коштів, невизначеність і ризик, вплив інфляції. Наприклад, для розв'язання проблеми забезпечення поточної і довгострокової платоспроможності потрібним став розвиток такою напрямку, як короткостроковий і довгостроковий аналіз руху коштів. Необхідність прогнозування результатів діяльності в майбутньому, з одного боку, і посилення фактора невизначеності - з іншого боку, обумовили введення в теорію і практику фінансового аналізу оцінку ризиків. Одночасно з потребою в обґрунтуванні доцільності інвестицій виникли передумови розвитку аналізу дисконтованих грошових потоків. Істотний рівень інфляції зробив необхідним розвиток відносно нового для нашої країни напрямку - інфляційного аналізу, що дозволяє оцінити вплив інфляції на грошові потоки, фінансові результати, активи і зобов'язання.

Під впливом трансформації економічних умов і змін у бухгалтерському обліку, пов'язаних з його реформуванням відповідно до Міжнародних стандартів фінансової звітності (МСФО), змінюються інформаційна база й зміст фінансового аналізу. Так, сучасний фінансовий аналіз ґрунтується на сукупному розгляді чинників зовнішнього і внутрішнього середовища, що визначають фінансовий стан підприємства. При цьому зовнішні чинники, такі як попит на продукцію, положення підприємства на ринку, стан ринку капіталу і його вплив на фінанси підприємства, що через об'єктивні причини у традиційному аналізі господарської діяльності не враховувалися, для аналітика стають предметом безпосереднього розгляду.

Послідовність проведення фінансового аналізу подано на рис. 4. На початковому етапі вивчення діяльності підприємства, як видно з рис. 4. дається оцінка фінансового стану, що склався, і виявляються основні тенденції його зміни. Такий аналіз одержав назву загальної оцінки фінансового стану, або експрес-аналіз.

Для розкриття глибинних причин, що визначають поточний фінансовий стан, з одного боку, і оцінки впливу конкретних управлінських рішень на майбутній фінансовий стан - з іншого, фінансовий аналіз використовує результати проведення аналізу зовнішнього середовища - маркетингового аналізу, аналізу постачання, аналізу ринку капіталу, а також результати аналізу внутрішнього середовища.

На заключному етапі фінансового аналізу обґрунтовується доцільність здійснення конкретних господарських, інвестиційних і фінансових рішень, встановлюється ступінь їх відповідності цілям розвитку підприємства.

Рис. 4.Фінансовий аналіз у системі комплексного економічного аналізу діяльності підприємства

Таким чином, фінансовий аналіз є одночасно завершальним етапом вивчення діяльності підприємства, на якому дається узагальнена оцінка обґрунтованості обраної фінансової стратегії, після чого процес аналізу відновлюється разом з процесом відтворення.

Існують умови, обов'язкові для успішного виконання завдань, що постають перед фінансовим аналізом. Оскільки фінансовий аналіз використовує значну частину інформації, що формується в системі бухгалтерського обліку, першою такою умовою є розуміння притаманних обліковій інформації обмежень, а також знання облікових правил, що застосовувалися при формуванні інформації. Дана вимога стає все більш важливою в умовах багатоваріантності, ведення бухгалтерського обліку відповідно до вимог МСФО. Без цього використання кількісних методів фінансового аналізу втрачає економічний смисл і набуває формального характеру.

Відзначимо, що невдачі з використанням фінансових коефіцієнтів для цілей прийняття економічних рішень пояснюються значною мірою саме тим, що аналітики-початківці залучають для аналізу непорівнянні з погляду методології бухгалтерського обліку дані і потім на їх основі роблять неадекватні висновки.

Друга умова, що випливає з першої, - володіння методами фінансового аналізу. При цьому якісні судження при вирішенні фінансових питань важливі не менше, ніж кількісні результати. До таких якісних суджень варто віднести, в першу чергу, загальну оцінку ситуації і проблем, що будуть визначати як використання тих або інших конкретних методів фінансового аналізу, так і інтерпретацію його результатів, ступінь необхідної точності яких також залежить від конкретної ситуації і цілей аналізу. Для якісних суджень необхідна оцінка надійності наявної інформації, а також ступеня невизначеності і ризику.

Третя умова - це наявність програми дій, пов'язаних з визначенням конкретних цілей виконання аналітичних робіт. Наприклад, підсумковий аналіз коефіцієнтів ліквідності за даними звітності, проведений з метою складання пояснювальної записки, буде відрізняться від поглибленого аналізу платоспроможності, що має за мету прогнозування майбутніх грошових потоків.

Четверта умова визначається розумінням обмежень, властивих застосовуваним аналітичним інструментам та їх впливу на достовірність результатів фінансового аналізу. Так, ключовим моментом для процесу прийняття рішень про доцільність нових інвестицій є визначення вартості капіталу.

Теорія і практика фінансового аналізу має у своєму розпорядженні різноманітний набір способів розрахунку даного критерію оцінки інвестицій, що відрізняються як за методичними підходами до визначення вартості окремих складових капіталу, так і за інформаційною базою. Професіоналізм аналітика полягає в тому, щоб, володіючи різними методами визначення вартості капіталу, розуміючи проблеми використання того або іншого методичного підходу, обґрунтувати вибір прийнятного способу з урахуванням цілей аналізу і наявної інформації.

Затратність процесу фінансового аналізу і вимога порівняння витрат і результатів визначають п'яту умову, що стосується мінімізації трудозатрат на виконання аналітичних робіт при досягненні задовільної точності результатів розрахунків.

Шостою обов'язковою умовою ефективного фінансового аналізу є зацікавленість керівництва підприємства у його результатах. Якість фінансового аналізу залежить від компетентності особи, що приймає управлінське рішення у сфері фінансової політики. Одним із завдань реформи підприємства є перехід до управління фінансами на підставі аналізу фінансово-економічного стану з урахуванням постановки стратегічних цілей діяльності підприємства.

У сучасних умовах перед керівництвом підприємства постає завдання не тільки оволодіння саме методами фінансового аналізу (для виконання професійного аналізу необхідні відповідним чином підготовлені кадри), скільки використання результатів аналізу.

Отже, для об'єктивної оцінки фінансового стану підприємства необхідно проводити певні ціннісні співвідношення основних чинників - фінансових показників або коефіцієнтів. Розрахунок та інтерпретація їх значень - невід'ємна частина фінансового аналізу.

Існують певні методики побудови та інтерпретації таких ціннісних співвідношень. Так, за даними балансу можна одержати показники, що характеризують розподіл капіталу між різними видами активів, склад і структуру капіталу, співвідношення майна підприємства та його зобов'язань тощо, а за даними звіту про прибутки і збитки - показники, що характеризують співвідношення витрат і доходу. При поєднанні інформації цих звітних форм одержують нові, дуже важливі показники, що найбільш повно відображають фінансовий стан підприємства. Наприклад, по відношенню окремих статей активу і виручки можна судити про найважливіші характеристики швидкості їх обороту; зіставлення прибутку і вкладеного капіталу дозволяє оцінити ефективність вкладання коштів.

Використання при розрахунку фінансових показників даних внутрішнього обліку дає можливість підвищити "якість" оцінки і скласти об'єктивний висновок про фінансовий стан підприємства. При цьому розрахунком показників процедура фінансового аналізу не вичерпується. Це лише його початкова стадія.

Таким обов'язковим етапом є порівняння результатів із значеннями, отриманими в більш ранні періоди. Динаміка показників установлює їх більш-менш нормальні значення стосовно умов діяльності даного підприємства. Ці значення повинні бути добре відомі фінансовим менеджерам, до обов'язків яких входить управління фінансами.

Якщо ті або інші показники діяльності підприємства істотно відрізняються від їхніх нормальних значень, то виявляють причини цих відхилень. Зокрема, витрати на виробництво і реалізацію продукції мають бути у певному співвідношенні з обсягом продажів, щоб при швидкості обороту коштів, що склалася в даній галузі і на даному підприємстві, можна було забезпечити необхідну норму доходності на вкладений капітал.

Під контролем господарських керівників повинно бути і співвідношення матеріальних затрат і собівартості випущеної продукції. Знаючи це співвідношення, з очікуваного випуску готової продукції можна визначити ймовірну суму витрати матеріалів. Потім, зіставивши отриману величину з початковими запасами та їх очікуваним надходженням за період, розраховують контрольну цифру нового залишку матеріалів. При цьому будь-яке відхилення балансової величини від отриманої контрольної цифри має пояснюватися. Так, зменшення залишків у балансі відносно контрольної цифри може бути пов'язане, зокрема, з необґрунтованим списанням матеріальних цінностей на собівартість продукції.

Узагальнюючим показником діяльності будь-якого підприємства є співвідношення прибутку і вкладеного капіталу (у практиці фінансового аналізу даний показник одержав назву рентабельності вкладення капіталу, або рентабельності капіталу). Якщо рентабельність вкладення капіталу в аналізованому періоді виявилася нижче її нормального для даного підприємства значення, то в числі основних причин цього можуть бути недостатній прибуток при обсязі реалізації, що склався, уповільнення швидкості обороту коштів та ін., що, у свою чергу, викликає необхідність перегляду цінової політики тощо.

При тривалому обороті товарно-матеріальних цінностей потрібно оцінити доцільність політики формування запасів і відшукати можливість усунути їх надлишки. Це обумовлює необхідність виявлення тих видів матеріальних цінностей, що уповільнюють оборотність коштів, які поміщаються в запаси.

Аналіз динаміки змін основних ціннісних співвідношень є основою фінансового планування. Зокрема, показники тривалості погашення дебіторської і кредиторської заборгованості використовують, з одного боку, для розрахунку сум очікуваних надходжень і майбутніх платежів, а з іншого боку - для визначення їх нових значень по закінченні прогнозного періоду.

Оцінка динаміки структури доходу і витрат дозволяє прогнозувати величину прибутку виходячи з очікуваного обсягу реалізації.

Усе вищенаведене свідчить про те, що фінансовий аналіз у сучасних умовах стає елементом управління.

В складі механізму фінансового менеджменту важлива роль належить

Лекція 3. Фінансова стратегія підприємства

3.1. Поняття та принципи розроблення фінансової стратегії підприємства

3.2. Методи проведення стратегічного аналізу зовнішнього та внітрішного фінансового середовища.

3.1.

Перспективне фінансове планування визначає найважливіші показники, пропозиції та темпи розширеного відтворення, є основною формою реалізації головних цілей підприємства. Перспективне планування включає розробку фінансової стратегії підприємства та прогнозування його фінансової діяльності.

За умов ринкової економіки, самостійності підприємств, їхньої відповідальності за результати діяльності виникає об’єктивна необхідність визначення тенденцій розвитку фінансового стану та перспективних фінансових можливостей. На вирішення таких питань і спрямовано фінансову стратегію підприємства.

Фінансова стратегія представляє собою визначення довгострокової мети фінансової діяльності підприємства, вибір найбільш ефективних способів і шляхів їх досягнення.

Завданнями фінансової стратегії є:

· визначення способів проведення успішної фінансової стратегії та використання фінансових можливостей;

· визначення перспективних фінансових взаємовідносин із суб’єктами господарювання, бюджетом, банками та іншими фінансовими інститутами;

· фінансове забезпечення операційної та інвестиційної діяльності на перспективу;

· вивчення економічних та фінансових можливостей імовірних конкурентів, розробка та здійснення заходів щодо забезпечення фінансової стійкості;

розробка способів виходу із кризового стану та методів управління за умов кризового стану підприємств.

Розробка фінансової стратегії – це галузь фінансового планування. Як складова частина загальної стратегії економічного розвитку, вона має узгоджуватися з цілями та напрямками останньої. У свою чергу, фінансова стратегія справляє суттєвий вплив на загальну економічну стратегію підприємства. Зміна ситуації на макрорівні та на фінансовому ринку спричиняє коригування як фінансової, так і загальної стратегії розвитку підприємства.

Теорія фінансової стратегії, досліджуючи об’єктивні економічні закономірності ринкових відносин, розробляє форми та способи виживання й розвитку за нових умов. Фінансова стратегія включає методи та практику формування фінансових ресурсів, їх планування та забезпечення фінансової стійкості підприємства за ринкових умов господарювання. Фінансова стратегія охоплює всі форми фінансової діяльності підприємства: оптимізацію основних та оборотних засобів, формування та розподіл прибутку, грошові розрахунки, інвестиційну політику.

Всебічно враховуючи фінансові можливості підприємств, об’єктивно оцінюючи характер внутрішніх та зовнішніх факторів, фінансова стратегія забезпечує відповідність фінансово-економічних можливостей підприємства умовам, які склалися на ринку товарів та фінансовому ринку. Фінансова стратегія передбачає визначення довгострокових цілей фінансової діяльності та вибір найефективніших способів їх досягнення. Цілі фінансової стратегії мають підпорядковуватися загальній стратегії економічного розвитку та спрямовуватися на максимізацію прибутку та ринкової вартості підприємства. За розробки фінансової стратегії слід ураховувати динаміку макроекономічних процесів, тенденції розвитку вітчизняних фінансових ринків, можливості диверсифікації діяльності підприємства.

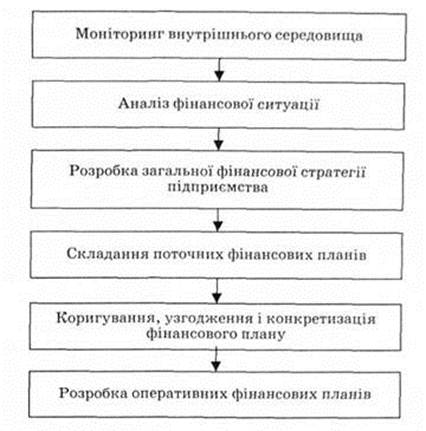

Процес формування фінансової стратегії підприємства включає наступні основні етапи:

· визначення періоду реалізації стратегії;

· аналіз факторів зовнішнього фінансового середовища підприємства;

· формування стратегічної мети фінансової діяльності;

· розроблення фінансової політики підприємства;

· розроблення системи заходів по забезпеченню реалізації фінансової стратегії;

· оцінка розробленої фінансової стратегії.

Важливим моментом при розробленні фінансової стратегії підприємства є визначення періоду її реалізації. Тривалість цього періоду залежить в першу чергу від тривалості періоду формування загальної стратегії розвитку підприємства. Крім того, на нього діють такі фактори: динаміка макроекономічних процесів, зміни, що відбуваються на фінансовому ринку, галузева приналежність і специфіка виробничої діяльності підприємства.

В процесі формування фінансової стратегії велика увага приділяється аналізу факторів зовнішнього середовища, вивченню економіко-правових умов фінансової діяльності підприємства та врахуванню факторів ризику.

Формування стратегічної мети фінансової діяльності підприємства є наступним етапом стратегічного планування, головним завданням якого є максимізація ринкової вартості підприємства. Система стратегічних цілей підприємства повинна формуватися чітко і коротко, відображаючи кожну з цілей в конкретних показниках – нормативах. До таких нормативів відносяться:

· середньорічний темп зростання власних фінансових ресурсів, що формуються із внутрішніх джерел;

· мінімальна частка власного капіталу;

· коефіцієнт рентабельності власного капіталу підприємства;

· співвідношення оборотних і необоротних активів підприємства тощо.

На базі фінансової стратегії визначається фінансова політика підприємства за основними напрямами фінансової діяльності: податкова, цінова, амортизаційна, дивідендна.

Фінансова політика підприємства – це сукупність методів фінансового менеджменту, яка здійснюється в короткостроковому періоді і враховує фактори, які діють у цей час.

Підприємство формує фінансову політику під впливом трьох груп факторів:

І група – фактори мікроекономічного характеру;

ІІ група – фактори макроекономічного характеру;

ІІІ група – специфічні фінансові фактори.

До першої групи відносяться: споживчий попит на продукцію (товари, послуги), які реалізовує підприємство та товарна пропозиція; рівень цін на товари; конкурентне середовище підприємства; ринкова частка підприємства та його конкурентоспроможність.

До другої групи відносяться: податкова політика; оплата праці; регулювання доходів та цін; кредитно-грошова політика; кон’юнктура ринків ресурсів та капіталів.

До третьої групи відносяться: фактори часу, інфляція, ризики. Врахування факторів ризику має важливе значення для формування фінансової стратегії. Фінансова стратегія розробляється з урахуванням ризику неплатежів, інфляційних коливань, фінансової кризи та інших непередбачуваних обставин.

В результаті розроблення системи заходів, що забезпечують реалізацію фінансової стратегії, на підприємстві формуються “центри відповідальності”, визначаються права, зобов’язання і заходи відповідальності їх керівників за результати реалізації фінансової стратегії підприємства.

Заключним етапом розроблення фінансової стратегії підприємства є оцінка її ефективності. Така оцінка може бути основана на прогнозованих розрахунках різних фінансових показників, а також на основі прогнозу динаміки нефінансових результатів реалізації розробленої стратегії, таких як зростання ділової репутації підприємства, підвищення рівня управління фінансовою діяльністю його структурних підрозділів тощо.

Ефективність фінансової стратегії досягається за:

· відповідності розробленої фінансової стратегії загальній стратегії підприємства – ступеню узгодженості цілей, напрямків і етапів реалізації цих стратегій;

· узгодженості фінансової стратегії підприємства з прогнозованими змінами у зовнішньому підприємницькому середовищі;

· реалізації розробленої підприємством фінансової стратегії щодо формування власних і залучених зовнішніх фінансових ресурсів тощо.

У процесі розробки фінансової стратегії особлива увага приділяється виробництву конкурентоспроможної продукції, повноті виявлення грошових доходів, мобілізації внутрішніх ресурсів, максимальному зниженню собівартості продукції, формуванню та розподілу прибутку, визначенню оптимальної потреби в оборотних коштах, раціональному використанню залучених коштів, ефективному використанню капіталу підприємства.

Фінансова стратегія підприємства забезпечує:

· формування та ефективне використання фінансових ресурсів;

· виявлення найефективніших напрямків інвестування та зосередження фінансових ресурсів на цих напрямках;

· відповідність фінансових дій економічному стану та матеріальним можливостям підприємства;

· визначення головної загрози з боку конкурентів, правильний вибір напрямків фінансових дій та маневрування для досягнення вирішальної переваги над конкурентами.

Вихідним етапом планування є прогнозування основних напрямків фінансової діяльності підприємства, що здійснюється в процесі перспективного планування. На цьому етапі визначаються завдання і параметри поточного фінансового планування. У свою чергу база для розроблення оперативних фінансових планів формується саме на стадії поточного фінансового планування.

Основу перспективного фінансового планування становить прогнозування, яке є втіленням стратегії підприємства на ринку. Фінансове прогнозування полягає у вивченні можливого фінансового стану підприємства на перспективу. На відміну від планування, прогнозування передбачає розробку альтернативних фінансових показників та параметрів, використання яких відповідно до тенденцій зміни ситуації на ринку дає змогу визначити один із варіантів розвитку фінансового стану підприємства.

Основою фінансового прогнозування є узагальнення та аналіз наявної інформації з наступним моделюванням і врахуванням факторів можливих варіантів розвитку ситуації та фінансових показників. Методи та способи прогнозування мають бути достатньо динамічними для того, щоб своєчасно врахувати ці зміни.

Результатом перспективного фінансового планування є розробка трьох основних документів:

· прогноз звіту про фінансові результати (про прибутки та збитки);

· прогноз руху грошових коштів (баланс грошових потоків);

· прогноз балансу активів та пасивів підприємства.

Прогнозний звіт про фінансові результати показує обсяг прибутку, який буде одержано в наступному періоді.

Прогноз руху грошових коштів відображає рух грошових потоків за операційною, інвестиційною фінансовою діяльністю. Він дає можливість визначити джерела капіталу й оцінити його використання в наступному періоді.

За допомогою прогнозу руху грошових коштів можна визначити, скільки грошових коштів необхідно вкласти в господарську діяльність підприємства, синхронність надходження і витрачання грошових коштів, що дає можливість визначити потребу в залученні капіталу й перевірити майбутню ліквідність підприємства.

Після складання прогнозу руху грошових коштів розробляється стратегія фінансування підприємства.

Прогноз балансу підприємства входить до складу директивного фінансового планування. Баланс підприємства – це зведена таблиця, що в ній відображено джерела капіталу (пасив) і його розміщення (актив). Баланс активів і пасивів необхідний для того, щоб оцінити, в які види активів спрямовуються грошові кошти і за рахунок яких джерел (пасивів) передбачається створення активів.Структура балансу, що прогнозується (як правило, на плановий трирічний період) відповідає загальновживаній структурі балансу підприємства, оскільки за вихідний береться бухгалтерський баланс підприємства на останню дату.

Успіх фінансової стратегії підприємства гарантується, коли фінансові стратегічні цілі відповідають реальним економічним та фінансовим можливостям підприємства, коли чітко централізовано фінансове керівництво, а методи його є гнучкими та адекватними змінам фінансово-економічної ситуації.

3.2.

Стратегічний аналіз внутрішнього середовища підприємства, так само, як і аналіз зовнішнього середовища, має бути системним і багатофакторним.

Залежно від конкретної ситуації він може бути унікальним, але при цьому обов'язково слід дотримуватися головної умови - повноти стратегічного аналізу, його якості і кінцевої ефективності. Вирішальне значення при цьому має правильне стратегічне бачення підприємства в цілому.

Стратегічний аналіз внутрішнього середовища підприємства охоплює питання складу внутрішнього середовища, методики проведення аналізу, принципів та засобів його здійснення, передбачає визначення стану внутрішніх чинників, їх вивчення та оцінку. Для його здійснення можна використовувати певну послідовність дій, яка включає п'ять етапів (рис. 1).

Найчастіше аналіз внутрішнього середовища підприємства охоплює п'ять функціональних сфер діяльності підприємства (рис. 2).

Перелік сильних і слабких сторін підприємства використовується для порівняльного аналізу діяльності підприємства з активними конкурентами і визначення його конкурентної сили.

Конкурентна сила підприємства визначається шляхом порівняння оцінок певного підприємства з основними конкурентами. Базою порівняння є найвища оцінка підприємства-конкурента. Результат зі знаком "+" свідчить про перевагу над конкурентом, зі знаком "-" вказує на слабкі сторони. Досить часто подібні оцінки здійснюються в ході реалізації бенчмаркінгового проекту, але в деяких випадках застосовується оцінка абсолютної конкурентної сили.

Показник абсолютної конкурентної сили розраховується як алгебраїчна сума різниць між оцінками підприємства, що досліджується, і найвищими оцінками серед конкурентів:

де С. - оцінка і-го фактора конкурентної сили (слабкості) для підприємства;

Сю. - оцінка і-го фактора конкурентної сили (слабкості) для у-го конкурента:

п - кількість факторів, узятих для аналізу; т - кількість конкурентів.

Рис. 1.Етапи стратегічного аналізу внутрішнього середовища підприємства

Рис. 2.Напрямки аналізу внутрішнього середовища підприємства

Методи комплексної оцінки зовнішнього і внутрішнього середовища підприємства:

Комплексно оцінити вплив зовнішнього і внутрішнього середовища підприємства можна методом SWOT-аналізу та SPASE-методом.

SWOT-аналіз спрямований на визначення (у загальних рисах) корпоративної стратегії підприємства з урахуванням впливу зовнішнього та внутрішнього середовища одночасно.

Назва цього методу утворилася як абревіатура чотирьох англійських слів: strengths, weaknesses, opportunities, threats. У перекладі це означає: сильні та слабкі сторони, можливості та загрози.

Сильні сторони - внутрішні можливості (навички, потенціал) чи ресурси, що можуть зумовити формування конкурентної переваги.

Слабкі сторони - види діяльності, які підприємство здійснює не дуже добре, або ресурси, підсистеми потенціалу, що неправильно використовуються.

Можливості - сукупність факторів, що переважно позитивно впливають на діяльність підприємства, альтернативи, які може використати підприємство для досягнення стратегічних цілей (результатів).

Загрози - сукупність факторів, що здебільшого негативно впливають на діяльність підприємства, будь-які процеси або явища, що перешкоджають руху підприємства в напрямку досягнення своїх місії та цілей1.

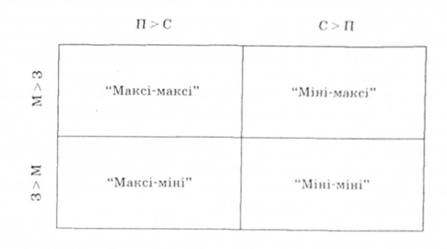

Для виявлення зв'язків між сильними і слабими сторонами підприємства та загрозами і його можливостями доцільно скласти матрицю SWOT (рис. 3).

Ліворуч у матриці виділяють два блоки, в які вписують усі виявлені сильні і слабкі сторони підприємства. У верхній час-

тині - блоки можливостей і загроз. На перетині блоків утворюються чотири поля:

1) полеСиМ - поєднання сильних сторін і можливостей;

2) поле СиЗ - поєднання сильних сторін і загроз;

3) поле СлМ - поєднання слабких сторін і можливостей;

4) поле СлЗ - поєднання слабких сторін і загроз.

Рис. 3. Матриця SWOT –аналізу

Кожному полю матриці відповідає певна корпоративна стратегія підприємства (рис. 4):

1) стратегія, яка використовує сильні сторони підприємства для реалізації зовнішніх можливостей (стратегія "Максі-максі");

2) стратегія, яка використовує сильні сторони підприємства для знешкодження зовнішніх загроз (стратегія "Максі-міні");

3) стратегія, спрямована на мінімізацію слабких сторін підприємства на основі використання зовнішніх можливостей (стратегія "Міні-максі");

4) стратегія, спрямована на мінімізацію слабких сторін підприємства та уникнення зовнішніх загроз (стратегія "Міні-міні").

Рис. 4. Стратегічні рекомендації SWOT-аналізу; П > С переваг більше, ніж слабких сторін; С > П - - слабких сторін більше, ніж переваг; М > 3 - можливостей більше, ніж загроз; З > М - загроз більше, ніж можливостей

Для того, щоб визначити, який саме різновид стратегії необхідно вибрати, потрібно:

1) перевірити на предмет наявності ефекту синергії(взаємного впливу) фактори, які утворюють матрицю SWОТ-аналізу, внаслідок чого вони можуть бути або посилені, або послаблені. Наприклад, впровадження нових технологій та автоматизація виробництва призводять до зростання рівня постійних витрат, що, у свою чергу, робить підприємство більш вразливим щодо коливань попиту на продукцію. Інша ситуація: зростання законодавчої стабільності (позитивний, на перший погляд, фактор) призводить до активізації інвесторів та посилення конкуренції, що зрештою може стати для підприємства загрозою, а не можливістю.

2) порівняти внутрішні сильні та слабкі сторони, а також зовнішні можливості і загрози.

Якщо сильні сторони підприємства переважають над слабкими, а ринок надає більше можливостей, ніж створює загроз, рекомендується стратегія "Максі-Максі". У цій ситуації підприємство повинно активно діяти для зміцнення своєї позиції на ринку шляхом збільшення частки, диверсифікації продуктів, виведення на ринок товарів-новинок. Сприятлива фінансова ситуація дає змогу виділяти додаткові кошти на науково-дослідні роботи, збільшити фінансовий портфель, поглинати дрібних конкурентів тощо.

Стратегія "Міні-Максі" рекомендується для підприємств, у яких переважають слабкі сторони, але які мають ринкові можливості. Підприємство повинно прагнути посилити конкурентні позиції у тих галузях, де це можливо, з одночасною ліквідацією (продажем) слабких господарських підрозділів. Доцільно приділити увагу скороченню рівня витрат і підвищенню конкурентоспроможності продукції.

Стратегію "Максі-Міні" застосовують підприємства, які опинилися у досить скрутній ситуації. Вони повинні використовувати свої сильні сторони для нейтралізації зовнішніх загроз, а не для зростання, тобто переходити до позиційної оборони. Ці підприємства можуть вибірково здійснювати "контратаки" - завойовувати окремі ринкові ніші, але основні зусилля мають спрямовувати на стримування наступу конкурентів і підготовку до активних дій у майбутньому, коли можливості будуть переважати загрози.

Найбільш хитке становище фірм, які вимушені застосовувати стратегію "Міні-Міні", зміст якої полягає у поступовому згортанні діяльності, перепрофілюванні, реінвестуванні коштів у інші галузі тощо. Лише в окремих випадках підприємство може ризикнути залишитися, наприклад, завдяки об'єднанню з іншою фірмою.

Розглянута методика SWОТ-аналізу може мати безліч модифікацій. Незмінною залишається тільки ідея порівняння зовнішніх можливостей і загроз, сильних і слабких сторін підприємства.

При застосуванні SWОТ-аналізу слід пам'ятати, що він має як переваги, так і недоліки, які потрібно знати і враховувати (табл. 1).

Позитивні риси SWОТ-аналізу в більшості випадків переважають негативні, що зумовлює його популярність у сфері стратегічного управління.

Таблиця 1. Переваги та недоліки SWOT-аналізу

| № з/п | Переваги | Недоліки |

| Систематизація знань про внутрішні та зовнішні фактори, що впливають на процес стратегічного планування | Суб'єктивність вибору та ранжування факторів зовнішнього і внутрішнього середовища | |

| Визначення конкурентних переваг та формування стратегічних пріоритетів | Слабка підтримка прийняття конкретних управлінських рішень | |

| Періодична діагностика ринку та ресурсів підприємства | Погана адаптація до середовища, що постійно змінюється |

Серед найпростіших інструментів стратегічного аналізу середовища, які найкраще адаптовані до потреб підприємств середнього та малого бізнесу, можна назвати метод SPACE аналізу.

Метод SPACE - це комплексний метод, призначений для аналізу позиції на ринку і вибору оптимальної стратегії для середніх і малих підприємств. Враховуючи те, що в Україні переважають невеликі підприємства, цей метод є дуже привабливим для практичного застосування.

У методі SPACE передбачено виокремлення чотирьох груп критеріїв (характеристик) оцінки діяльності підприємства (табл. 2).

При формуванні критеріїв оцінки слід брати до уваги специфіку конкретного підприємства, завдання, що стоять перед ним, його виробничі можливості, а також прийняту на підприємстві систему орієнтирів і цінностей. Вибір критеріїв, їх оцінка та визначення рекомендованої стратегії вимагають ґрунтовних знань як методології стратегічного аналізу, так і специфіки галузі та бізнесу підприємства. Тому для аналізу за методом SPACE потрібно залучати висококваліфікованих експертів із числа внутрішніх або зовнішніх консультантів.

Для того, щоб метод SPACE міг виконувати свою роль у визначенні стратегії підприємства, його застосування має супроводжуватися кількома організаційними етапами.

Таблиця 2. Перелік ключових критеріїв, що використовуються у методі SPACE

| з/п | Група | Критерії |

| Фінансова сила підприємства | o Виробничі витрати; o рентабельність вкладеного капіталу; o стабільність одержання прибутку; o рентабельність інвестицій; o ліквідність; o структура заборгованості; o здатність до підвищення рівня капіталізації і залучення коштів | |

| Конкурентоспроможність підприємства і його становище на ринку | o Ринок і його обсяги; o частка підприємства на ринку та її динаміка; o асортимент продукції; o здатність здійснювати маркетингові заходи; o можливості активного впливу на рівень цін і витрат; o зв'язки зі споживачами; o рентабельність продажу | |

| Привабливість галузі, у якій функціонує підприємство | o Характеристика конкурентної ситуації в галузі; o стадія життєвого циклу галузі; o залежність розвитку галузі від кон'юнктури; o суспільна привабливість галузі; o використання виробів галузі в інших галузях | |

| Стабільність галузі, у якій функціонує підприємство | o Тривалість життєвого циклу галузі і стадія розвитку; o маркетингові і рекламні можливості в галузі; o стабільність прибутку (рентабельності); o ступінь впливу іноземного капіталу |

1. Початковий етап - підготовка стратегічної сесії-семінару. Метою цього етапу є вибір серед співробітників підприємства тих осіб, яких передбачається включити у групу розробки стратегії. У великих компаніях ця функція (принаймні, її технічний бік) покладається на відділ стратегічного планування, але на підприємствах малого і середнього бізнесу робоча група формується з представників керівництва фірми, менеджерів та аналітиків. Досить часто координатором і керівником групи розробки стратегії є зовнішній консультант, який має цінний досвід у розробці реалізації бізнес-стратегій.

Після того, як персональний склад групи сформовано, потрібно поділити її на робочі підгрупи, які повинні працювати паралельно. На цьому етапі обирають керівників робочих підгруп з числа менеджерів підприємства чи зовнішніх експертів-консультантів.

2. Розробка критеріїв оцінки. На цьому етапі під час сесії-семінару необхідно розробити конкретні критерії оцінки, їх ієрархію, а також визначити фактори для кожного критерію. При визначенні ієрархії критеріїв треба спиратися на їхні ваги, сума яких завжди має дорівнювати одиниці. Після того, як визначено шкалу оцінок і для неї обрано еталонну точку відліку (наприклад, найсильніший конкурент), визначається сума кінцевих зважених оцінок і вибирається рекомендована стратегія.

3. Узгодження стратегії між підгрупами. Результатом цього етапу є розробка для підприємства однієї чи кількох можливих стратегій. У разі високого ступеня невизначеності критерії можуть оцінюватись у форматі довірчих інтервалів. Такий спосіб оцінки може призвести до множинності стратегії (наприклад, робоча група може порекомендувати керівництву підприємства мати "у запасі" дві - три стратегії, які дещо відрізнятимуться одна від одної). Кінцевий вибір здійснюватиметься через деякий час, коли ступінь невизначеності зменшиться.

Приклад 1:

Визначити вектор рекомендованої стратегії компанії "Альфа" за методом SPACE за даними табл. 3.

Таблиця 3. Розрахунок зваженої оцінки критеріїв за методом SPACE для компанії "Альфа"

| Критерії | Оцінка, балів | Вага | Зважена оцінка, балів |

| Фінансова сила підприємства (ФС) | 8,7 | ||

| o рентабельність вкладеного капіталу | 0,4 | 3,6 | |

| o стабільність отримання прибутку | 0,3 | 2,7 | |

| o ліквідність | 0,3 | 2,4 | |

| Конкурентоспроможність підприємства (КП) | 2,8 | ||

| o частка підприємства на ринку | 0,4 | 0,4 | |

| o можливості активного впливу на рівень цін і витрат | 0,3 | 0,6 | |

| рентабельність продажу | 0,3 | 1,8 | |

| Привабливість (сектору) галузі (ПС) | 6,4 | ||

| o характеристика конкурентної ситуації | 0,4 | 2,8 | |

| o стадія життєвого циклу галузі | 0,3 | 1,8 | |

| o залежність розвитку галузі від кон'юнктури | 0,3 | 1,8 | |

| Стабільність (сектору) галузі (СГ) | 3,4 | ||

| o тривалість життєвого циклу галузі | 0,4 | 2,0 | |

| o ступінь інновативності галузі | 0,4 | 0,8 | |

| o маркетингові та рекламні можливості | 0,2 | 0,6 |

Експертним шляхом кожному критерію присвоюється оцінка за десятибальною шкалою (від 1 до 10) і відповідна вага (сума ваг за кожною групою критеріїв дорівнює 1). Після цього визначається зважена оцінка за кожним критерієм і групою критеріїв у цілому.

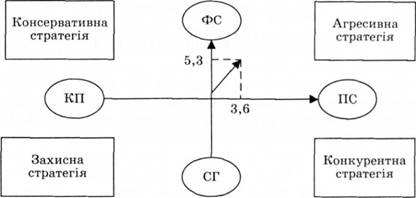

На наступному етапі отримані результати позначаються на прямокутній системі координат, у якій кожна половина осей X і У відображає відповідну групу критеріїв.

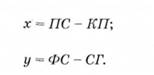

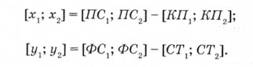

Для визначення вектора рекомендованої стратегії потрібно знайти координати точки Р (х9 у) за формулами:

У прикладі з компанією "Етна" ці координати дорівнюють:

Отже, в системі координат потрібно відкласти точку Р (3,6; 5,3) у правому верхньому квадранті. З'єднавши цю точку з початком координат, отримуємо вектор, який вказує на рекомендований вид стратегії (рис. 5).

Рис. 5. Стратегії розвитку підприємства за методом SPACE: ФС - фінансова сила підприємства; ПС - привабливість сектору (галузі); КП - конкурентоспроможність підприємства; СГ - стабільність сектору (галузі)

Згідно з рекомендаціями, отриманими за допомогою методу SPACE, компанія "Етна" повинна дотримуватись агресивної стратегії, тобто намагатися захоплювати нові ринки збуту, збільшувати виробництво, знаходити нових партнерів, дистриб'юторів і клієнтів. Становище підприємства на ринку дає змогу активно інвестувати кошти у розвиток, намагаючись збільшити свою частку ринку.

У наведеному прикладі критерії оцінки діяльності підприємства подані у вигляді детермінованих чисел. Але такий підхід не завжди дає змогу правильно оцінити ситуацію, особливо тоді, коли рівень невизначеності зовнішнього середовища високий. Альтернативним способом подання чисел є формат довірчих інтервалів, який безболісно адаптується до більшості інструментів стратегічного аналізу, в тому числі й до методу SPACE.

Для того, щоб визначити рекомендовану стратегію (або діапазон стратегій), потрібно в обраній системі координат замість вектора побудувати трикутник, вершинами якого буде початок координат і точки Pl (xlt уг)у Р2(х2, ул). Трансформуємо формулу для довірчих інтервалів:

Використання довірчих інтервалів дає змогу впевненіше окреслювати стратегічний трикутник і завчасно готувати різні сценарії стратегічної поведінки залежно від змін у зовнішньому середовищі, які очікують підприємство у майбутньому.

Лекція 4. Управління активами підприємств

Читайте також:

- I. Введення в розробку програмного забезпечення

- II.1 Програмне забезпечення

- III. Етапи розробки програмного забезпечення

- Qзабезпечення виконання завдань кожним відділом.

- XX1. Забезпечення відкритості та прозорості при проведенні прийому до вищих навчальних закладів

- Або зі зберігання інформації та забезпечення доступу до неї, за умови, що ця особа не могла знати про незаконність розповсюдження інформації.

- Авалювання векселів. Видача гарантій на забезпечення оплати векселів

- Адвокатура — неодмінний складовий елемент механізму забезпечення прав людини.

- АДМІНІСТРАТИВНА ШКОЛА МЕНЕДЖМЕНТУ (1920-1950).

- Адміністративно-правові методи забезпечення економічного механізму управління охороною довкілля

- АКТИВИ ЯК ОБ’ЄКТ ФІНАНСОВОГО МЕНЕДЖМЕНТУ

- Активи як об’єкт фінансового менеджменту

| <== попередня сторінка | | | наступна сторінка ==> |

| Організаційне забезпечення фінансового менеджменту. | | | Сутність і задачі управління оборотними активами. |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |