- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Прибутковий податок з громадян

Рис. 7. Залежність показника обсягів ухилення від сплати податків від норми оподаткування.

Рис. 6. Крива Лаффера.

То Т

Рис. 5. Графічне зображення ідеального та реального розподілу доходів і податкових зобов'язань у державі.

Рис. 3. Залежність реальних доходів платників податків від рівня оподаткування.

Рис. 2. Функція залежності критерію економічної ефективності від рівня оподаткування.

Суть критерію соціальної справедливості щодо встановлення рівня оподаткування визначається за двома аспектами:

— скорочення реальних доходів конкретних платників внаслідок сплати податків та податкових платежів;

— повернення частки номінальних доходів до конкретних платників, перерозподілених за допомогою податків через бюджет у вигляді суспільних благ (національна безпека, правопорядок, охорона здоров'я, освіта, благоустрій та інші трансфертні платежі).

Перший аспект критерію соціальної справедливості відображається наступною функціональною залежністю:

РД = НД – АзТ ,

де: РД — реальні доходи платників податку;

НД — номінальні доходи платників податку;

Аз — коефіцієнт залежності обсягу реальних доходів платників податку від рівня оподаткування;

Т — рівень оподаткування.

Графічне зображення залежності реальних доходів платників податків від рівня оподаткування відображаєтьсянаграфіку рис. 3.

Із графіка видно, що обсяг реальних доходів безпосередньо залежить від величини рівня оподаткування: чим вищий рівень оподаткування, тим нижчі реальні доходи конкретних платників податку.

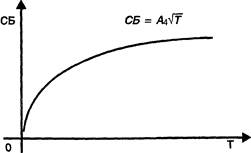

Інший аспект критерію соціальної справедливості відображається наступною функціональною залежністю:

СБ = А4 Т ,

де: СБ — фінансовані із бюджету суспільні блага і трансфертні платежі;

Т — рівень оподаткування;

А4 — коефіцієнт залежності обсягу суспільних благ від норми оподаткування.

Графічне зображення цієї залежності на рис. 4.

Рис. 4. Залежність обсягу суспільних благ від рівня оподаткування.

Між рівнем оподаткування та обсягом повернення раніше сплачених податків (правда, це поповнення відносне — завдяки отриманню фінансованих з бюджету суспільних благ і трансфертних платежів) існує певна параболічна залежність. Причому, збільшення норми оподаткування в державі приводить до абсолютного зростання обсягу трансфертних платежів з бюджету. Але темпи росту фінансованих з бюджету суспільних благ відстають від темпів росту рівня оподаткування.

У реальному суспільно-економічному житті критерії фіскальної достатності, економічної ефективності та соціальної справедливості взаємопов'язані та взаємозалежні.

Для окремих держав імовірні різні варіанти поєднання критеріїв здійснення податкової політики. Все залежить від обраних коефіцієнтів залежностей А1, А2, А3, А4, основою для встановлення яких є економічна доктрина держави.

Важливого значення у проведенні оптимальної податкової політики в державі надається й критерію стабільності. Ніякий закон, навіть найкращий, не запрацює на повну силу, якщо постійно приймати до нього поправки та зауваження. Стабільність податкової політики передбачає незмінність правового регламентування справляння податків та зборів протягом певного податкового періоду. За допомогою цього критерію досягається два позитивних чинники:

— суб'єкти господарювання внаслідок існуваннястабільного законодавства, що регламентує податкові взаємовідносини із державою, в змозі правильно обрати напрямки фінансової стратегії та отримати заплановані прибутки;

— покращується податкова робота як платників податків, так і органів державної податкової адміністрації.

Але треба завважити, що податкова політика повинна бути стабільною лише протягом певного податкового періоду. Догматичність норм податкового регулювання суперечить реаліям економічного буття, і неврахування певних соціально-економічних змін у розвитку суспільства може призвести до непередбачуваних наслідків. Тому у податковій політиці необхідно враховувати критерій гнучкості. Він передбачає, що внаслідок певних змін у соціально-економічному бутті суспільства треба змінювати прийоми, методи та форми державного регулювання економіки, зокрема в сфері податків.

Критерій гнучкості діаметрально протилежний критерію стабільності. Критерій стабільності пов'язаний із податковою тактикою державного регулювання, що розробляється на певний проміжок часу, тоді як критерій гнучкості вже є податковою стратегією. Оптимальне врахування цих критеріїв забезпечує нормальні податкові взаємовідносини платників податку та держави.

Проявом на ділі податкової політики, яка провадиться у тій чи іншій державі та формується відповідними державними структурами, є податкова система країни. За економічним змістом податкова система — це сукупність встановлених у країні податків і обов'язкових платежів, ще надходять до бюджетів різних рівнів бюджетної системи. Незважаючи на різновиди задіяних у світі податкових систем, існує низка принципів, які визначають науковий підхід щодо характеристики внутрішньої суті та суспільного призначення цього поняття. Побудову та функціонування оптимальних податкових систем необхідно розглядати щодо відповідності таким принципам:

1. Принципу вигоди й адміністративної зручності. Цей принцип наголошує на тому, що втрати добробуту в результаті сплати податків повинні бути сумирні для платників з тими вигодами, які вони отримують за рахунок фінансованих з податкових надходжень потреб і суспільних благ. Суть адміністративної зручності полягає у тому, що податкова система має бути максимально зручною для платників і державних структур з точки зору змісту податкової роботи та податкового законодавства, механізму збирання податків і контролю над податковими процесами. Причому, на організацію справляння податків треба витрачати якомога меншу суму податкових надходжень.

Згідно з принципом вигоди й адміністративної зручності державна діяльність у формі забезпечуваних державною службою послуг і суспільних благ має певну ціну, яка набирає ознак податку. Ці «податкові» ціни одержали назву «ціни за Ліндалем» (за ім'ям шведського економіста Е. Ліндаля, який вперше теоретизував це положення). Подібно до будь-якого ринку, рівновага за обміну «податки-блага» виникає у тому разі, якщо податкові витрати на одиницю фінансованих державою суспільних благ і трансфертних платежів здійснюються з граничною вигодою для кожного споживача державних благ, платника податків.

2. Принципу платоспроможності. Цей принцип декларує, що тягар оподаткування повинен розподілятись згідно з платоспроможністю платника податку (обсягу доходу, споживання, вартості майна тощо). З принципом платоспроможності пов'язані питання горизонтальної та вертикальної рівностей в оподаткуванні. Горизонтальна рівність передбачає, що платники податку з однаковою платоспроможністю та податковою базою за доходом чи майном сплачують однакові суми податків протягом певного періоду. Вертикальна рівність досягається у тому разі, якщо платники податку з різною платоспроможністю сплачують різні за обсягом суми податків, що диференціюються згідно з певними етичними принципами соціальної справедливості.

За формальної рівнозначності принципів вигоди та платоспроможності добре помітно, що принцип вигоди є суб'єктивнішим. Справа в тому, що поняття вигоди й справедливості в оподаткуванні є відносними: те, що здається правильним і справедливим для одного платника, може бути протилежним для іншого. Загалом не існує і не може існувати податкової системи, котра б водночас задовольняла б усіх громадян — платників податків і державу. Суб'єктивний фактор дуже важливий компонент теорії оподаткування. Навколо суб'єктивної мотивації явищ і процесів державних фінансів виник навіть окремий напрямок фінансового знання — фіскальна соціологія.

У зв'язку із тим, що принцип платоспроможності об'єктивніший, він піддається кількісному виміру, особливо щодо горизонтальної рівності оподаткування. Для вимірювання й оцінки цього положення використовується діаграма Лоренца та коефіцієнт Джіні. Діаграма Лоренца дозволяє провести своєрідну паралель між податковими надходженнями до бюджету держави та сумарною кількістю платників податку. Ідеально бажаним є те, коли певна кількість платників, наприклад 20 відсотків від загальної, сплачують до бюджету відповідно

двадцятивідсотковий обсяг податкових надходжень (на рис. 5 — це пряма лінія). Дійсний розподіл доходів і податкових зобов'язань, що може бути на даний час у тій чи іншій державі, відображає крива лінія.

Коефіцієнт Джіні визначає ступінь нерівномірності розподілу доходів і податкових зобов'язань шляхом вирахування відношення між кривою Лоренца, яка виражає дійсний розподіл доходів і податкових зобов'язань, й ідеально рівномірним бажаним розподілом.

Коефіцієнт Джіні = ПЛОЩА А / (ПЛОЩА А + ПЛОЩА В)

Очевидно, що чим більше крива Лоренца нахиляється вниз, тобто чим більше вона вгнута, тим значніша нерівномірність розподілу доходів і податкових зобов'язань, одним із факторів якого є оподаткування.

3. Принципу визначальної бази. В основу побудови певної податкової системи повинна бути покладена економічна доктрина держави. Вона може ґрунтуватись на одному із напрямків економічної думки — класичному і неокласичному, кейнсіанському і посткейнсіанському, марксистському і немарксистському. Кожний напрямок економічної теорії має власну модель економічної, фінансової та податкової політики. Проте суть не стільки в положеннях самої теорії, скільки в її наявності. Визначивши свою економічну доктрину на основі того чи іншого напрямку теорії, держава розробляє стратегію і тактику досягнення поставленої мети.

Грунтуючись на обраній соціально-економічній доктрині держави, в країні повинен формуватись середній рівень оподаткування, тобто та частка валового внутрішнього продукту, Що перерозподіляється через бюджет за допомогою податків таподаткових платежів шляхом побудови конкретної податкової системи. Дійсним проявом соціально-економічної доктрини держави є прогнозований обсяг видатків бюджетів. Цей прогнозований (але ні в якому разі не запланований) показник і є визначальною основою для встановлення норми оподаткування в державі. У бюджетному плануванні, і зокрема плануванні податкових надходжень, повинна бути чітка послідовність:

Прогнозований обсяг Запланований Планований

зведеного бюджету обсяг доходів обсяг видатків

Якщо уважно проаналізувати норму оподаткування наприклад у скандинавських країнах та Сполучених Штатах Америки, то можна дійти висновку, що норма оподаткування у скандинавських країнах майже вдвічі перевищує цей показник у Сполучених Штатах. Проте норма оподаткування суттєво не впливає на економічний прогрес та середньорічні обсяги приросту валового внутрішнього продукту (приріст ВВП у Швеції, як і в США, коливається від 3 до 6% щорічно). Політика соціального захисту в скандинавських країнах спонукає до підвищення норми оподаткування. Але таке підвищення ґрунтується на граничній корисності обов'язкових платежів, і втрата соціального добробуту конкретного громадянина — платника податку за обміну «податки-блага» зводиться до мінімуму.

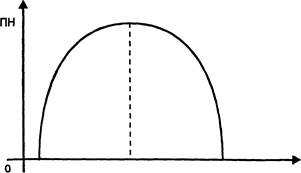

Водночас треба визнати, що не завжди підвищення норми оподаткування в країні приводить до збільшення обсягу податкових надходжень до державної казни. Для аналізу оптимальної норми оподаткування вченими часто використовується теорія відомого американського економіста А. Лаффера. За допомогою кривої Лаффера, що є основою цієї теорії, (рис. 6) доведено, що, коли висота податкових ставок сягає певного критичного рівня (То), подальше підвищення норми

оподаткування спричиняє не збільшення, а навпаки — зменшення податкових надходжень.

Де: ПН — податкові надходження;

Т — ставка податку або норма оподаткування;

Т0 — оптимальна норма оподаткування.

Зв'язок між висотою оподаткування та податковими надходженнями залежить від податкової бази, тобто об'єкта оподаткування. Тому Лаффер досліджував цей зв'язок за допомогою показника еластичності податкової бази, який вимірюється як відношення процентної зміни величини об'єкта оподаткування до процентної зміни норми оподаткування, тобто податкових ставок, які застосовуються щодо даного об'єкта (бази) податку.

. На обсяг податкових надходжень впливає також процес ухилення від сплати податків (рис.7). Надмірне підвищення норми оподаткування приводить до збільшення доходів тіньової економіки та згортання легального бізнесу, а заодно й до скорочення податкової бази.

Відкриття Лаффера якраз і полягає у тому, що із збільшенням норми оподаткування, податкова база стає гнучкішою, що якраз і зумовлює, починаючи з певного рівня, зменшення податкової бази і ухилення від сплати податків.

де: В — податкова база;

Т — норма оподаткування.

Прибутковий податок з громадян є вразливим інструментом податкової політики. Як джерело доходів бюджетів цей податок твердо виконує фіскальну функцію.

В основу діючого механізму прибуткового податку покладено такі принципи як дискретність оподаткування, його прогресивний характер та значне пільгове спрямування. Йому властиві низка інших принципів з дванадцяти визначених для системи оподаткування.

Платниками податку є громадяни України, іноземні громадяни та особи без громадянства як ті, що постійно проживають в Україні, так і ті, що не мають постійного місця проживання в країні.

Об'єктом оподаткування є:

— сукупний оподатковуваний доход протягом календарного року, одержаний з різних джерел в Україні та за її межами, — для платників, що мають постійне місце проживання;

— доход, одержаний з джерел в Україні, — для платників, що не мають постійного місця проживання.

При визначенні сукупного оподатковуваного доходу враховуються доходи, одержані в грошовій та натуральній формах за вільними цінами (крім доходів працівників підприємств сезонного виробництва, які обчислюються за фактичною собівартістю).

Загальний порядок визначення прибуткового податку з громадян має такий вигляд:

ПП = (СОД - СЗ) х СтПП,

де: ПП — прибутковий податок;

СОД — сукупний оподатковуваний доход без урахування

сум, що не включаються до нього;

СЗ — суми зменшення;

СтПП — ставки прибуткового податку.

До сукупного оподатковуваного доходу не долучаються:

соціальні виплати, державні пенсії, компенсаційні виплати, суми з відчуження майна, виграші за державними цінними паперами, суми матеріальних допомог та благодійна діяльність (з урахуванням обмежень), суми збережень на депозитних рахунках банків України та інші виплати.

До сум, які зменшують сукупний оподатковуваний доход (СЗ), належать: один неоподатковуваний мінімум доходів гро-

мадян додатково до встановленого мінімуму на дітей віком до 16 років, якщо місячний сукупний оподатковуваний доход не перевищує 10 неоподатковуваних мінімумів доходів громадян; 5, 10 і 15 неоподатковуваних мінімумів доходів громадян надається відповідно: інвалідам з дитинства, потерпілим від Чорнобильської катастрофи 3 і 4 категорії; інвалідам війни І групи, потерпілим від Чорнобильської катастрофи 1 та 2 категорії; учасникам бойових дій, особам, які мають особливі заслуги перед країною.

Крім цього, не належать до цієї групи: суми відсотків, які сплачені за користування позиками; доходи, одержані внаслідок дарування (успадкування); суми, що перераховані благодійним організаціям за заявами громадян у межах 12 неоподатковуваних мінімумів доходів громадян протягом календарного року.

Прибутковий податок з громадян за місцем основної роботи обчислюється залежно від розміру місячногоСОД.

Порядок розрахунку, ставки та розмір суми прибуткового податку наведені у таблиці 1.

Суми доходів, які отримані у вигляді дивідендів за акціями

та внаслідок розподілу прибутку підприємств, оподатковуються за ставкою ЗО відсотків.

Прибутковий податок сплачується громадянами з їхніх доходів, одержаних від підприємств, організацій та фізичних осіб, з якими вони мають трудові відносини відповідно до законодавства про працю і за умови сплати внесків на обов'язкове соціальне та державне пенсійне страхування.

Обчислення та перерахунок податку провадять підприємства, установи, організації та фізичні особи — суб'єкти підприємницької діяльності до 1 лютого наступного за звітним

року. До 15 лютого ці відомості подаються ними до податкової адміністрації.

Щомісячно підприємства та організації не пізніше строку одержання коштів в банках на виплату громадянам належних

сум зобов'язані перерахувати податок до бюджету за минулий місяць.

Юридичні та фізичні особи, які виплачують заробітну плату працівникам з виручки, а також ті особи, що не мають рахунків в банках, перераховують податок наступного дня після здійснення відповідних виплат.

Поряд з цим, у механізмі прибуткового податку з громадян враховано також низку особливостей, які обумовлені їхнім місцем роботи, характером діяльності та статусом платників. Це зокрема доходи громадян, отримані не за місцем основної роботи (у тому числі за сумісництвом), і доходи від здійснення підприємницької діяльності, які оподатковуються за ставкою 20 відсотків.

При обчисленні місячного оподатковуваного доходу не враховуються неоподатковуваний мінімум доходів громадян та пільги. Ці два чинники беруться до уваги при визначенні річної суми податку податковою інспекцією на основі декларації, яку громадяни зобов'язані подати до 1 березня року, наступного за звітним.

Резиденти, які виплатили доходи громадянам, зобов'язані подати до податкової інспекції відомості про суми виплачених доходів та утриманого податку не пізніше ЗО днів після виплати.

Доходи громадян, отримані від підприємницької діяльності (без створення юридичної особи), оподатковуються за підсумками роботи протягом року, виходячи з чистого доходу. Його визначають як різницю між валовим доходом (виручкою у

грошовій і натуральній формі) та документально підтвердженими витратами.

Податкові інспекції, які обчислюють прибутковий податок 58

Суми фіксованого податку спрямовуються: 10 відсотків на державне пенсійне страхування, 90 відсотків на потреби територіальних громад.

Оподатковуваний доход для іноземних громадян визначається так само, як і для громадян України. Водночас до нього долучають суми, які виплачуються для компенсації витрат на навчання дітей у школі, харчування та суми надбавок за проживання в Україні.

Не долучаються: суми витрат на відрядження, найм житлового приміщення, утримання автомобіля для службових цілей та суми, які відраховуються до Пенсійного фонду, Фонду соціального страхування та Державного фонду сприяння зайнятості населення.

Декларації до податкових органів іноземні громадяни, які мають постійне місце проживання в Україні, подають як і громадяни України. Крім цього, щоквартально у 15-денний строк подається декларація про одержувані доходи, а про фактичні протягом року — до 1 лютого наступного за звітним року.

Доходи, що виплачуються громадянами, які не мають постійного місця проживання в Україні, оподатковуються з джерел їх виплати за ставкою 20 відсотків без врахування неоподатковуваного мінімуму доходів громадян та пільг.

За прострочення строків сплати прибуткового податку, не утриманого (утриманого не повністю) у джерела виплати, стягується пеня у розмірі подвійної облікової ставки Національного банку України.

Читайте також:

- Адаптація законодавства України до законодавства ЄС - один із важливих інструментів створення в Україні нової правової системи та громадянського суспільства

- Адаптація законодавства України до законодавства ЄС - один із важливих інструментів створення в Україні нової правової системи та громадянського суспільства

- Адміністративно-правовий статус іноземців та осіб без громадянства.

- Адміністративно-правовий статус об'єднань громадян

- Акцизний податок

- Атрибути громадянського суспільства

- Безгромадянство.

- Безоплатна передача земельних ділянок у власність громадян

- В Україні планують запровадити (відродити) податок на бездітність

- В «Листах про віротерпимість» він твердить, що держава не повинна втручатися в релігійні переконання своїх громадян, вимагаючи від них лише виконання громадянських обов'язків.

- Ввезення громадянами транспортних засобів із метою транзиту через територію України

- Ввізне мито — податок на зовнішню торгівлю

| <== попередня сторінка | | | наступна сторінка ==> |

| Рис, 1. Залежність між обсягом податкових надходжень і рівнем оподаткування у державі. | | | Податок на прибуток підприємств |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |