- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Сутність горизонтального, вертикального та аналізу за допомогою коефіцієнтів.

Сутність горизонтального аналізуполягає в порівнянні показників фінансової звітності попереднього і звітного періодів. При цьому здійснюється постатейне співставлення звітів, визначаються абсолютні та відносні відхилення конкретних фінансових показників.

Аналізуючи динаміку валюти балансу, порівнюють її значення на початок і на кінець звітного періоду (строки 280 та 640 Балансу підприємства). Зменшення валюти Балансу на кінець періоду свідчить про скорочення обсягів господарської діяльності підприємства.

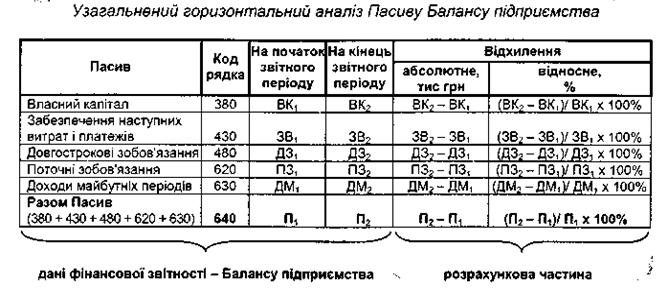

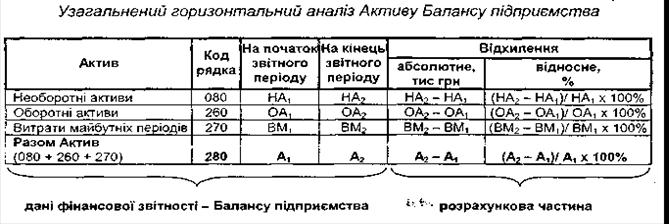

Узагальнене представлення горизонтального аналізу Активу і Пасиву Балансу підприємства разом з методикою його здійснення наведене в таблицях:

|

На відміну від горизонтального аналізу, який відтворює динаміку фінансової звітності за визначений період, вертикальний аналізє аналізом внутрішньої структури звітності.

При здійсненні такого аналізу узагальнюючий показник приймається за 100%, а кожна його складова обчислюється як питома вага (частка від 100%).

Узагальнюючими показниками є підсумки Балансу (Актив, Пасив), обсяг реалізованої продукції відповідно до Звіту про фінансові результати. За допомогою цього методу аналізу з'ясовують, яку питому вагу в групі чи підгрупі узагальнюючих показників займає та чи інша стаття. Це дає можливість визначити вплив кожної складової узагальнюючого показника на фінансову діяльність підприємства.

Стійкий фінансовий стан підприємства формується в процесі його виробничо-господарської діяльності. Тому об'єктивну оцінку фінансового стану можна здійснити, застосувавши не тільки вказані прийоми горизонтального і вертикального аналізу, але й комплекс відповідних фінансових коефіцієнтів.

Фінансові коефіцієнти оцінки стану підприємства мають бути такими, щоб усі пов'язані з підприємством економічними відносинами суб'єкти господарювання могли одержати потрібну інформацію для прийняття рішень про економічну доцільність встановлення, припинення чи продовження відносин з підприємством. У кожного з потенційних партнерів підприємства свій власний критерій економічної доцільності. Тому показники оцінки фінансового стану підприємства мають бути такими, щоб кожний партнер зміг зробити вибір, виходячи з власних інтересів.

Розглянемо докладніше класифікацію і порядок розрахунку комплексу основних фінансових коефіцієнтів для детальної та всебічної оцінки фінансового стану підприємства.

Аналіз фінансового стану підприємства з використанням фінансових коефіцієнтів включає сім блоків:

1. Операційний аналіз.

2. Аналіз операційних витрат.

3. Аналіз управління активами.

4. Аналіз ліквідності.

5. Аналіз довгострокової платоспроможності.

6. Аналіз прибутковості.

7. Аналіз майнового стану підприємства.

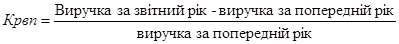

Операційний аналіз передбачає розрахунок коефіцієнта росту валових продажів (Кpвn), коефіцієнта валового доходу (Квд) коефіцієнта операційного прибутку (Кon), коефіцієнта чистого прибутку (Кчп) за формулами.

Отже, за наведеною схемою формулу слід розшифровувати наступними чином: для визначення числового значення коефіцієнта чистого прибутку (k4n) в звітному періоді необхідно цифру, яка знаходиться у стовпці 3 (що вказує на звітний період) рядка 220 - «Чистий прибуток» чи 225 - «Чистий збиток» форми 2 - «Звіту про фінансові результати» розділити на цифру, яка знаходиться у стовпці 3 (що вказує на звітний період) рядка 010 - «Дохід (виручка) від реалізації продукції (товарів, робіт, послуг)» форми 2 - «Звіту про фінансові результати»). Для констатації факту зростання цього коефіцієнта обчислене значення повинне бути невід'ємним, тобто більшим за нуль (> 0) - підприємство має отримувати чистий прибуток (рядок 220) для успішної діяльності.

Аналогічно слід розшифровувати інші формули розрахунку фінансових показників (коефіцієнтів).

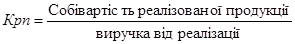

Аналіз операційних витратпередбачає розрахунок коефіцієнта витрат на 1 грн. реалізованої продукції (Крп), коефіцієнта адміністративно-збутових витрат на 1 грн. реалізованої продукції (Каз) коефіцієнта фінансових витрат та втрат від участі в капіталі на 1 грн. реалізованої продукції (Кфв) за формулам:

Аналіз управління активамипередбачає розрахунок коефіцієнтів оборотності активів (Коа),оборотності необоротних активів (Кна) оборотності чистих активів (Кча) оборотності дебіторської заборгованості (Кдз) середнього періоду погашення (періоду інкасації) дебіторської заборгованості (Кдз), оборотності запасів по реалізації (Кзр), оборотності запасів по собівартості (Кзс), оборотності кредиторської заборгованості (Ккз), середнього періоду погашення кредиторської заборгованості (Ткз) за формулами:

Аналіз ліквідностівказує на спроможність підприємства перетворити активи на грошові кошти швидко і без втрат ринкової вартості.

Оцінюючи ліквідність підприємства, аналізують достатність поточних(оборотних) активів для погашення поточних зобов'язань – кopoткострокової дебіторської заборгованості.

При оцінці ліквідності розраховують такі показники:

1. Коефіцієнт покриття.

2. Коефіцієнт швидкої ліквідності.

3. Коефіцієнт абсолютної ліквідності.

4. Чистий робочий капітал.

Коефіцієнт покриття(коефіцієнт поточної ліквідності, коефіцієнт загальної ліквідності) (Кп) дає загальну оцінку ліквідності активів, вказуючи на те, скільки гривень поточних активів підприємства припадає на одну гривню поточних зобов'язань. Він розраховується за формулою :

Коефіцієнт швидкої ліквідності (Кшл) вказує на якість використання оборотних активів :

Коефіцієнт абсолютної ліквідності (Кал) показує яка частина поточних зобов’язань може бути погашеною негайно, відтворює мобільність грошових коштів підприємства:

Для оцінки платоспроможності та фінансової стійкості підприємства слід також розрахувати чистий робочий капітал підприємства (Чрк). Його наявність свідчить про те, що підприємство спроможне не тільки сплатити поточні борги, але й має фінансові ресурси для розширення діяльності та інвестування найбільш прибуткових видів діяльності.

Аналіз довгострокової платоспроможності характеризує фінансову стійкість підприємства на перспективу з позицій структури коштів, а також залежність підприємства від зовнішніх інвесторів і кредиторів. При цьому аналізі використовують наступні коефіцієнти:

1. Коефіцієнт концентрації власного капіталу.

2. Коефіцієнт концентрації залученого капіталу.

3. Коефіцієнт співвідношення залученого і власного капіталу.

4. Коефіцієнт забезпечення по кредитах.

Коефіцієнт концентрації власного капіталу (коефіцієнт автономії) (ken) визначає питому вагу коштів власників підприємства в загальній сумі засобів, вкладених в майно підприємства. Він характеризує можливість підприємства виконати свої зовнішні зобов'язання за рахунок використання власних коштів.

Коефіцієнт концентрації залученого капіталу (Кзк) є протилежним за змістом попередньому коефіцієнту. Він характеризує питому вагу залучених коштів в загальній сумі засобів, вкладених в майно підприємства, і розраховується за формулою :

Кзк = Залучений капітал / Активи підприємства.

Відомо, що на короткострокову та довгострокову платоспроможність підприємства впливає його можливість отримувати прибуток. Тому здійснюють аналіз прибутковості діяльності підприємства за показником рентабельності.

При цьому аналізі необхідно визначити показники: рентабельності продажів, рентабельності активів, рентабельності капіталу. Показник рентабельності продажів характеризує який прибуток з однієї гривні продажів отримує підприємство (Рпр = Чистий прибуток (збиток) / Виручка від реалізації продукції)

Слід підкреслити, що всі описані вище показники фінансового стану підприємства тісно взаємозв'язані. Тому оцінити реальний фінансовий стан підприємства можна лише на підставі використання певного комплексу показників з урахуванням впливу різних факторів на відповідні показники і мети здійснення фінансової діагностики підприємства.

Наведемо коротку змістовну характеристику та певні пояснення деяких фінансових показників щодо прогнозованих тенденцій їх змін.

1.Сума господарських коштів, що їх підприємство має у розпорядженні, дає загальну вартісну оцінку активів, які перебувають на балансі підприємства. Зростання цього показника свідчить про збільшення майнового потенціалу підприємства.

2.Питома вага активної частини основних засобів. Згідно з нормативними документами під активною частиною основних засобів розуміють машини, обладнання і транспортні засоби (тобто об'єкти II, III та IV груп основних виробничих фондів). Зростання цього показника в динаміці відтворює позитивну тенденцію.

3.Коефіцієнт зносу основних фондів характеризує частку зношених основних фондів у загальній їх вартості. Використовується для характеристики дійсного їх стану на підприємстві.

4.Коефіцієнт оновлення основних фондів показує, яку частину наявних на кінець звітного періоду основних фондів займають тільки-но введені основні фонди.

5.Коефіцієнт вибуття основних фондів показує, яка частина основних фондів, з якими підприємство почало діяльність у звітному періоді, вибула з причини зносу та з інших причин.

6.Коефіцієнт покриття характеризує співвідношення оборотних активів і поточних зобов'язань. Для нормального функціонування підприємства цей показник має бути більшим за 1. Його зростання є позитивною тенденцією. Значення показника залежить від щоденної потреби підприємства у вільних грошових ресурсах.

7.Коефіцієнт швидкої ліквідності аналогічний коефіцієнту покриття, але обчислюється за вужчим колом поточних активів (з розрахунку виключають найменш ліквідну їх частину виробничі запаси). Кошти, які можна отримати у разі вимушеної реалізації виробничих запасів, можуть бути суттєво меншими за витрати на їх придбання. За ринкової економіки типовою є ситуація, коли під час ліквідації підприємства отримують 40% і менше від облікової вартості запасів.

8.Коефіцієнт абсолютної ліквідності є найжорсткішим критерієм ліквідності активів підприємства і показує, яку частину короткострокових зобов'язань можна за необхідності погасити негайно. Рекомендована нижня межа цього показника - 0,2.

9.Коефіцієнт покриття запасів (коефіцієнт оборотності запасів по реалізації) розраховується як співвідношення величини стабільних джерел покриття запасів та їх загальної суми. Якщо значення цього показника є меншим за 1 (одиницю), то поточний фінансовий стан підприємства вважають недостатньо стійким.

10.Коефіцієнт концентрації власного капіталу характеризує частку власності самого підприємства у загальній сумі коштів, інвестованих у його діяльність. Чим вищий цей коефіцієнт, тим більш фінансове стійким і незалежним від кредиторів є підприємство. Доповненням до цього показника є коефіцієнт концентрації залученого (позикового капіталу). Сума обох коефіцієнтів дорівнює 1 (одиниці).

11.Коефіцієнт співвідношення залучених і власних коштів. Зростання цього показника в динаміці також свідчить про посилення залежності підприємства від кредиторів, тобто про зниження його фінансової стійкості.

Читайте також:

- T. Сутність, етіологія та патогенез порушень опорно-рухової системи

- Автоматизовані системи управлінні охороною праці, обліку, аналізу та дослідження травматизму

- Автоматизовані інформаційні системи для технічного аналізу товарних, фондових та валютних ринків.

- Алгебра та початки аналізу

- Алгоритм однофакторного дисперсійного аналізу за Фішером. Приклад

- Аналіз економічноїї політики за допомогою моделі Мандела-Флемінга. Випадки вільного та фіксованого валютного курсів.

- Аналіз зображувальних засобів. Застосування цілісного аналізу

- Аналіз руху грошових коштів у контексті нової фінансової звітності Важливим завданням аналізу фінансового стану підприємства є оцінка руху грошових коштів підприємства.

- Аналіз фінансових коефіцієнтів.

- Аналіз цін конкурентів проводиться за допомогою

- Аналізу соціальної взаємодії присвячено чимало наукових теорій.

- Аналізування предмету дослідження БКР

| <== попередня сторінка | | | наступна сторінка ==> |

| Інформаційне забезпечення фінансової діагностики підприємства. | | | Аналіз фінансових проблем діяльності підприємства. Коефіцієнт ліквідності. |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |