РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Класифікація інвестицій підприємства

ЛЕКЦІЯ 1. КОНЦЕПТУАЛЬНІ ОСНОВИ ІНВЕСТИЦІЙНОГО МЕНЕДЖМЕНТУ

1. Економічна сутність інвестицій та інвестиційної діяльності підприємства

2. Класифікація інвестицій підприємства

3. Сутність і задачі інвестиційного менеджменту

4. Функції і механізм інвестиційного менеджменту

Економічна сутність інвестицій та інвестиційної діяльності підприємства

Інвестиції – одна з найбільш часто використовуваних в економічній системі категорій як на макро- так і на мікрорівні. Однак, незважаючи на виключну увагу дослідників до цієї ключової економічної категорії, наукова думка досі не виробила універсального визначення інвестицій, яке відповідало б потребам як теорії, так і практики, а також було б адекватним з позицій конкретного суб’єкта їх здійснення – держави, підприємства, домогосподарства тощо.

Термін «інвестиції» є багатогранним, тому для уточнення змісту цієї категорії слід розглянути основні характеристики, що формують її сутність (рис. 1).

Рис. 1. Основні суттєві характеристики інвестицій підприємства як об’єкту управління

1. Інвестиції як об’єкт економічного управління. Незважаючи на значні термінологічні розбіжності, інвестиції трактуються усіма дослідниками як категорія економічна, хоча й пов’язана з технологічними, соціальними, природоохоронними та іншими аспектами. Інакше кажучи, категорія «інвестиції» пов’язаний зі сферою економічних відносин, економічної діяльності. Відповідно, інвестиції є суб’єктом економічного управління як на мікро-, так і на макрорівні будь-яких економічних систем.

2. Інвестиції як найбільш активна форма залучення накопленого капіталу в економічний процес. В теорії інвестицій їх зв’язок із накопленим капіталом (збереженнями) займає центральне місце. Однак не весь накоплений підприємством запас капіталу використовується виключно в інвестиційних цілях. Частина грошового або іншого капіталу в силу потреб ліквідності представляє собою форму страхового резерву. Інвестиції ж у противагу цьому, варто розглядати як найбільш активну форму використання накопленого капіталу.

Процес використання накопленого капіталу як інвестиційного ресурсу підприємства представляє собою «чисте капіталоутворення». Під цим терміном розуміють обсяг валових інвестицій підприємства у певному періоді, зменшений на суму амортизаційних відрахувань.

3. Інвестиції як можливість використання накопленого капіталу у всіх його альтернативних формах. В інвестиційному процесі кожна з форм накопленого капіталу має свій діапазон можливостей і специфіку механізмів конкретного використання. Найбільш універсальною з позицій сфери використання в інвестиційному процесі є грошова форма капіталу, яка, потребує у більшості випадків його трансформації в інші форми.

4. Інвестиції як альтернативна можливість вкладення капіталу в будь-які об’єкти господарської діяльності. Інвестований підприємством капітал цілеспрямовано вкладається у формування майна підприємства, передбаченого для здійснення різних форм його господарської діяльності і виробництва різної продукції. При цьому підприємство самостійно обирає пріоритетні форми майнових цінностей, які в обліково-фінансовій термінології носять назву «активи». Інакше кажучи, з економічних позицій інвестиції можна розглядати як форму перетворення частини накопленого капіталу в альтернативні види активів підприємства.

5. Інвестиції як джерело генерування ефекту підприємницької діяльності. Метою інвестування є досягнення конкретного ефекту, який може носити як економічний, так і неекономічний характер (соціальний, екологічний тощо). На рівні підприємства пріоритетною цільовою установкою інвестицій є досягнення, як правило, економічного ефекту, який може бути отриманий в формі приросту суми інвестованого капіталу, позитивної величини інвестиційного прибутку, позитивної величини чистого грошового потоку і т. ін.. Досягнення економічного ефекту інвестицій визначається їх потенційною здатністю генерувати дохід. В основі генерування доходу реальних інвестицій лежить продуктивність інвестованого капіталу.

В теорії інвестицій виділяють середню і граничну продуктивність інвестованого капіталу. Середня продуктивність характеризує загальний об’єм продукту, що приходиться на одиницю використаного капіталу:

6. Інвестиції як об’єкт ринкових відносин. Використовувані підприємством у процесі інвестицій різноманітні інвестиційні ресурси, товари та інструменти як об’єкт купівлі-продажу формують особливий вид ринку – «інвестиційний ринок», - який характеризується попитом, пропозицією і ціною, а також сукупністю певних суб’єктів ринкових відносин.

7. Інвестиції як об’єкт власності і розпорядження. Як об’єкт підприємницької діяльності інвестиції є носієм прав власності і розпорядження. Якщо на первісному етапі інвестування капіталу титул власності і права розпорядження ним були пов’язані з одним і тим самим суб’єктом, то по мірі подальшого економічного розвитку відбувається поступове їх розділення. Прикладом такого розділення прав є функціонування капіталу в системі інвестиційно-фінансових інститутів, акціонерних товариств і т. ін., коли власники капіталу як накопленого інвестиційного ресурсу передають права розпорядження ним іншим особам.

Як об’єкт власності і розпорядження капітал як інвестиційний ресурс формує також певні пропорції його використання окремими підприємствами, які відображаються співвідношенням власного і позикового капіталу. Це співвідношення характеризується в економічній теорії терміном «структура капіталу». Воно впливає на багато аспектів ефективності інвестицій, а відповідно й на характер інвестиційних рішень, які приймає підприємство.

8. Інвестиції як об’єкт часової переваги. Процес інвестування капіталу безпосередньо пов’язаний з фактором часу. З позицій цього фактору передбачений для інвестування капітал можна розглядати як запас раніше накопленої економічної цінності з метою можливого її помноження в процесі інвестиційної діяльності, а з іншого боку, – як задіяний економічний ресурс, здатний збільшити об’єм споживання благ інвестора в будь-якому інтервалі майбутнього періоду. При цьому економічна цінність сьогоднішніх та майбутніх благ, пов’язаних з інвестиціями, для власників інвестованого капіталу нерівнозначні. Економічна теорія стверджує, що сьогоднішні блага завжди оцінюються індивідуумом вище за блага майбутні.

9. Інвестиції як фактор ризику. Ризик є найважливішою характеристикою інвестицій, пов’язаною з усіма їх формами і видами. Носієм фактору ризику інвестиції виступають як джерело доходу в підприємницькій діяльності інвестора. Здійснюючи інвестиції інвестор завжди має свідомо йти на економічний ризик, пов’язаний з можливим зниженням або неотриманням суми очікуваного інвестиційного доходу, а також можливою втратою (частковою або повною) інвестованого капіталу. Отже, поняття ризику і доходності інвестицій у підприємницькій діяльності інвестора взаємопов’язані.

10. Інвестиції як носій фактору ліквідності. Всі форми і види інвестицій характеризуються певною ліквідністю, під якою розуміють їх здатність бути реалізованими при необхідності по своїй реальній ринковій вартості. Ця здатність інвестицій забезпечує вивільнення капіталу, вкладеного в різноманітні об’єкти та інструменти при настанні несприятливих економічних та інших умов його використання в певній сфері підприємницької діяльності, в окремому сегменті ринку або в задіяному регіоні.

Процес вивільнення вкладеного капіталу, забезпечений його ліквідністю, характеризується терміном «дезінвестиції». Вивільнений у процесі дезінвестицій капітал може бути реінвестований в інші об’єкти та інструменти. Таким чином, ліквідність інвестицій дозволяє формувати не лише прямий, а й зворотній потік капіталу, задіяного як інвестиційний ресурс. Ліквідність інвестицій є об’єктивним фактором, що зумовлює вибір конкретних їх форм і видів при прогнозуванні необхідного рівня їх майбутньої доходності.

З урахуванням розглянутих основних характеристик економічна сутність інвестицій підприємства в найбільш узагальненому вигляді може бути сформульована наступним чином:

Інвестиції підприємства являють собою вкладення капіталу в усіх його формах у різноманітні об’єкти (інструменти) його господарської діяльності з метою отримання прибутку, а також досягнення іншого економічного або неекономічного ефекту, здійснення якого базується на ринкових принципах і пов’язано з факторами часу, ризику і ліквідності.

Класифікація інвестицій підприємства

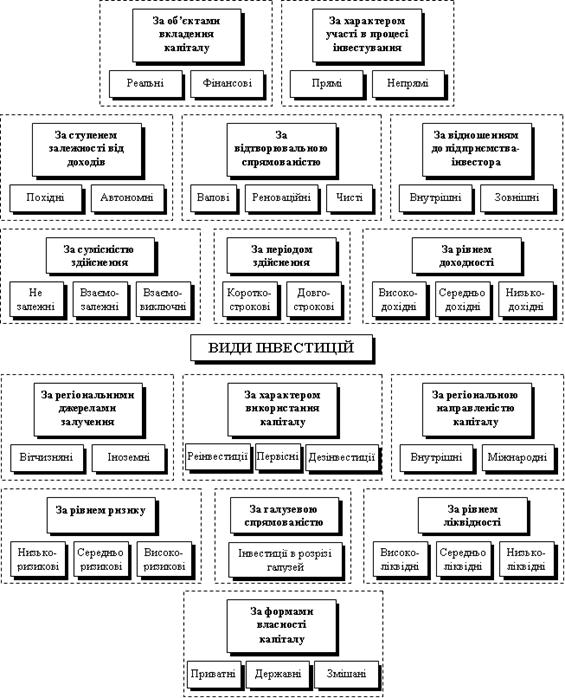

Здійснювані підприємствами інвестиції характеризуються багатьма видами. В економічній теорії і господарській практиці, пов’язаній з інвестиційними процесами підприємств, застосовується більше ста термінів, що характеризують різні види інвестицій. У зв’язку з цим, в цілях забезпечення ефективного і цілеспрямованого управління інвестиціями підприємства необхідно в першу чергу систематизувати їх термінологію.

Класифікація видів інвестицій підприємства у розрізі різних класифікаційних ознак представлена на рис. 2.

Інвестиції за об'єктами вкладення капіталу: реальні (чи капіталоутворювальні) інвестиції характеризують вкладення капіталу у відтворення основних коштів, в інноваційні нематеріальні активи (інноваційні інвестиції), у приріст запасів товарно-матеріальних цінностей та інших об'єктів інвестування, пов'язаних зі здійсненням операційної діяльності підприємства або поліпшенням умов праці і побуту персоналу; фінансові інвестиції характеризують вкладення капіталу в різні фінансові інструменти інвестування, головним чином у цінні папери, з метою одержання доходу.

За характером участі в інвестиційному процесі: прямі інвестиції допускають пряму участь інвестора у виборі об'єктів інвестування і вкладенні капіталу. Звичайно, прямі інвестиції здійснюються шляхом безпосереднього вкладення капіталу в статутні фонди інших підприємств. Пряме інвестування здійснюють в основному підготовлені інвестори, що мають досить точну інформацію про об'єкт інвестування і добре знайомі з механізмом інвестування; непрямі інвестиції характеризують вкладення капіталу інвестора, опосередковане іншими особами (фінансовими посередниками).

За відтворювальною спрямованістю: валові інвестиції характеризують загальний обсяг капіталу, що інвестується у відтворення основних засобів і нематеріальних активів у певному періоді. В економічній теорії поняття валових інвестицій пов'язується, як правило, із вкладенням капіталу в реальний сектор економіки. На рівні підприємства під цим терміном часто розуміють загальний обсяг інвестованого капіталу в тому або іншому періоді; реноваційні інвестиції характеризують обсяг капіталу, який інвестується в просте відтворення основних коштів і нематеріальних активів, що амортизуються. У кількісному вираженні реноваційні інвестиції прирівнюються звичайно до суми амортизаційних відрахувань у певному періоді; чисті інвестиції характеризують обсяг капіталу, що інвестується в розширене відтворення основних коштів і нематеріальних активів. В економічній теорії під цим терміном розуміється чисте утворення в реальному секторі економіки. У кількісному вираженні чисті інвестиції являють собою суму валових інвестицій, зменшену на суму амортизаційних відрахувань за всіма видами капітальних активів, що амортизуються підприємством у певному періоді.

За ступенем залежності від доходів: похідні інвестиції прямо корелюють з динамікою обсягу чистого доходу (прибутку) через механізм його розподілу на споживання і заощадження; автономні інвестиції характеризують вкладення капіталу, ініційоване дією факторів, не пов'язаних з формуванням і розподілом чистого доходу (прибутку), наприклад, технологічним прогресом, природоохоронними заходами тощо.

Стосовно підприємства-інвестора: внутрішні інвестиції характеризують вкладення капіталу в розвиток операційних активів самого підприємства-інвестора; зовнішні інвестиції являють собою вкладення капіталу в реальні активи інших підприємств або у фінансові інструменти інвестування, що емітуються іншими суб'єктами господарювання.

За періодом здійснення: короткострокові інвестиції — це вкладення капіталу на період до одного року. Основу короткострокових інвестицій підприємства становлять його короткострокові фінансові вкладення; довгострокові інвестиції — це вкладення капіталу на період більше одного року. Основною формою довгострокових інвестицій підприємства є його капітальні вкладення у відтворення основних засобів.

За сумісністю здійснення: незалежні інвестиції характеризують вкладення капіталу в такі об'єкти інвестування (інвестиційні проекти, фінансові інструменти), які можуть бути реалізовані як автономні (що не залежать від інших об'єктів інвестування і не виключають їх) у загальній інвестиційній програмі (інвестиційному портфелі) підприємства; взаємозалежні інвестиції характеризують вкладення капіталу в такі об'єкти інвестування, черговість чи реалізація наступної експлуатації яких залежить від інших об'єктів інвестування і може здійснюватися лише в комплексі з ними; взаємовиключаючі інвестиції носять, як правило, аналоговий характер за цілями їхнього здійснення, характером технології, номенклатурою продукції й іншими основними параметрами і потребують альтернативного вибору.

За рівнем прибутковості: високоприбуткові інвестиції характеризують вкладення капіталу в інвестиційні проекти або фінансові інструменти, очікуваний рівень чистого інвестиційного прибутку за якими істотно перевищує середню норму цього прибутку на інвестиційному ринку; середньодоходні інвестиції - очікуваний рівень чистого інвестиційного прибутку за інноваційними проектами і фінансовими інструментами інвестування цієї групи приблизно відповідає середній нормі інвестиційного прибутку, що склалася на інвестиційному ринку; низькодоходні інвестиції — за цією групою об'єктів інвестування очікуваний рівень чистого інвестиційного прибутку звичайно значно нижчий від середньої норми цього прибутку; недоходні інвестиції — це група об'єктів інвестування, вибір і здійснення яких інвестор не пов'язує з одержанням інвестиційного прибутку. Мета таких інвестиції, як правило, — одержати соціальний, екологічний та інший вид позаекономічного ефекту.

За рівнем інвестиційного ризику: безризиковіінвестиції характеризують вкладення засобів у такі об'єкти інвестування, в яких відсутній реальний ризик втрати капіталу або очікуваного доходу і практично гарантоване одержання розрахункової реальної суми чистого інвестиційного прибутку; низькоризикові інвестиції характеризують вкладення капіталу в об'єкти інвестування, ризик за якими значно нижчий від середнього; средньоризикові інвестиції - рівень ризику по об'єктах інвестування цієї групи приблизно відповідає середньоринковому; високоризикові інвестиції — рівень ризику по об'єктах інвестування цієї групи звичайно істотно перевищує середньоринковий. Особливе місце в цій групі займають так звані спекулятивні інвестиції, що характеризуються вкладенням капіталу в найбільш ризикові проекти або інструменти інвестування, за якими очікується найвищий рівень інвестиційного доходу.

За рівнем ліквідності інвестиції: високоліквідні інвестиції — до них відносяться такі об'єкти (інструменти) інвестування підприємства, які швидко можуть бути конвертовані в грошову форму (як правило, у термін до одного місяця) без відчутних втрат своєї поточної ринкової вартості. Основним видом високоліквідних інвестицій підприємства є короткострокові фінансові вкладення; середньоліквідні інвестиції — характеризують групу об'єктів (інструментів) інвестування підприємства, які можуть бути конвертовані в грошову форму без відчутних втрат своєї поточної ринкової вартості в термін від одного до шести місяців; низьколіквідні інвестиції — належать об'єкти (інструменти) інвестування підприємства, які можуть бути конвертовані в грошову форму без втрат своєї поточної ринкової вартості після значного періоду (від півроку і більше). Основним видом низьколіквідних інвестицій є незавершені інвестиційні проекти, реалізовані інвестиційні проекти із застарілою технологією, акції окремих маловідомих підприємств, що не котируються на фондовому ринку; неліквідні інвестиції — характеризують такі види інвестицій підприємства, які самостійно реалізовані бути не можуть (вони можуть бути продані на інвестиційному ринку лише в складі цілісного майнового комплексу).

Рис. 2. Класифікація інвестицій підприємства за основними ознаками

За формами власності капіталу, що інвестується: приватні інвестиції характеризують вкладення капіталу фізичних осіб, а також юридичних осіб недержавних форм власності; державні інвестиції характеризують вкладення капіталу державних підприємств, а також коштів державного бюджету різних його рівнів і державних позабюджетних фондів; змішаніінвестиції припускають вкладення як частки приватного, так і державного капіталу в об'єкти інвестування підприємства.

За характером використання капіталу: первинні інвестиції характеризують використання знов сформованого для інвестиційних цілей капіталу за рахунок як власних, так і позикових фінансових ресурсів; реінвестиції являють собою повторне використання капіталу в інвестиційних цілях за умови попереднього його вивільнення в процесі реалізації раніше обраних інвестиційних проектів, інвестиційних товарів чи фінансових інструментів інвестування; дезінвестиції являють собою процес вилучення раніше інвестованого капіталу з інвестиційного обороту без подальшого його використання в інвестиційних цілях (наприклад, для покриття збитків підприємства), їх можна охарактеризувати як негативні інвестиції підприємства.

За регіональними джерелами притягнення капіталу: вітчизняні інвестиції характеризують вкладення національного капіталу (домашніх господарств чи підприємств державних органів) у різноманітні об'єкти інвестування резидентами даної країни; іноземні інвестиції характеризують вкладення капіталу нерезидентами (юридичними або фізичними особами) в об'єкти (інструменти) інвестування даної країни.

За регіональною спрямованістю капіталу, що інвестується: інвестиції на внутрішньому ринку характеризують вкладення капіталу як резидентів, так і нерезидентів на території даної країни; інвестиції на міжнародному ринку (або міжнародні інвестиції) характеризують вкладення капіталу резидентів даної країни за межами її внутрішнього ринку.

Цей перелік класифікаційних ознак далеко не вичерпує всього різноманіття видів інвестицій підприємства.

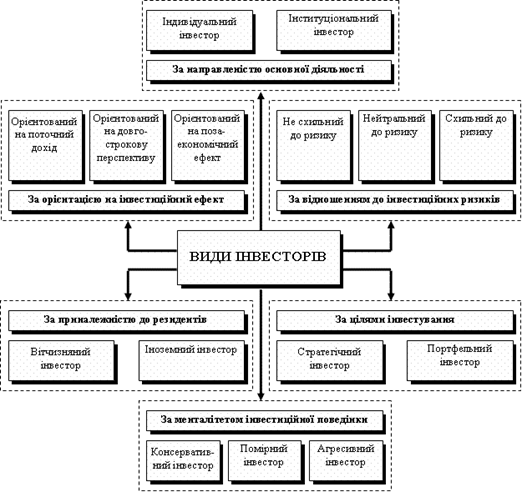

Здійснюючи інвестиційну діяльність підприємство виступає як інвестор. Інвестори класифікуються за наступними основними ознаками (рис. 3).

За спрямованістю основної господарчої діяльності: індивідуальний інвестор — конкретна юридична або фізична особу, що здійснює інвестиції для розвитку своєї основної господарчої (операційної) діяльності; інституціональний інвестор являє собою юридичну особу – фінансового посередника, що акумулює засіб індивідуальних інвесторів і здійснює інвестиційну діяльність, спеціалізовану, як правило, на операціях з цінними паперами. Основними інституціональними інвесторами виступають інвестиційні компанії, інвестиційні фонди тощо.

За цілями інвестування: стратегічний інвестор характеризується як суб'єкт інвестиційної діяльності, що ставить своєю метою придбання контрольного пакета акцій (переважної частки статутного капіталу) для забезпечення реального управління підприємством відповідно до власної концепції його стратегічного розвитку; портфельний інвестор характеризується як суб'єкт інвестиційної діяльності, що вкладає свій капітал у різноманітні об'єкти (інструменти) інвестування винятково з метою одержання інвестиційного прибутку. Такий інвестор не ставить своєю метою реальну участь в управлінні стратегічним розвитком підприємствами-емітентами.

За орієнтацією на інвестиційний ефект: інвестор, орієнтований на потоковий інвестиційний доход – формує свій інвестиційний портфель переважно за рахунок короткострокових фінансових вкладень, а також окремих довгострокових інструментів інвестування, що приносять регулярний потоковий прибуток (наприклад, купонних облігацій); інвестор, орієнтований на приріст капіталу в довгостроковому періоді — вкладає свій капітал переважно в реальні операційні активи підприємства, а також у довгострокові фінансові інструменти інвестування (акції, довгострокові облігації тощо); інвестор, орієнтований на позаекономічний інвестиційний ефект — вкладаючи свій капітал в об'єкти інвестування, ставить перед собою соціальні, екологічні та інші позаекономічні цілі, не розраховуючи на одержання інвестиційного прибутку.

Стосовно інвестиційного ризику інвесторів поділяють так: інвестор, не схильний до ризику — характеризують суб'єктів інвестиційної діяльності, що уникають здійснення середньо- і високоризикових інвестицій, навіть незважаючи на справедливе відшкодування зростання рівня ризику додатковим рівнем інвестиційного доходу; інвестор, нейтральний до ризику – характеризують суб'єктів інвестиційної діяльності, що згодні брати на себе інвестиційний ризик тільки в тому випадку, коли він буде справедливо компенсований додатковим рівнем інвестиційного доходу; інвестор, схильний до ризику. Таким терміном характеризують суб'єктів господарювання, схильних іти на інвестиційний ризик навіть у тих випадках, коли він недостатньо справедливо компенсований додатковим рівнем інвестиційного доходу.

За менталітетом інвестиційного поводження, зумовленого вибором інвестицій за шкалою рівня їхньої прибутковості і ризику, виділяють такі групи інвесторів: консервативний інвестор — цим терміном характеризують суб'єкт господарювання, що вибирає об'єкти (інструменти) інвестування за критерієм мінімізації рівня інвестиційних ризиків, незважаючи на відповідно низький рівень очікуваного за ними інвестиційного доходу. Такий інвестор піклується насамперед про забезпечення надійності (безпеки) інвестицій; помірний інвестор - таким терміном характеризують суб'єкт господарювання, що вибирає такі об'єкти (інструменти) інвестування, рівень прибутковості і ризику яких приблизно відповідають середньоринковим умовам (за відповідним сегментом ринку); агресивний інвестор – цим терміном характеризують суб'єкт господарювання, що вибирає об'єкти (інструменти) інвестування за критерієм максимізації потокового інвестиційного доходу, незважаючи на супутній їм високий рівень ризику.

За приналежністю до резидентів виділяють вітчизняних та іноземних інвесторів. Такий поділ інвесторів використовується підприємством у процесі здійснення спільної інвестиційної діяльності.

Рис. 3. Класифікація інвесторів за основними ознаками

Класифікація форм інвестицій і видів інвесторів дозволяє цілеспрямовано здійснювати управління інвестиційною діяльністю підприємства.

| <== попередня сторінка | | | наступна сторінка ==> |

| | | Сутність і задачі інвестиційного менеджменту |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |