РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Теоретичні аспекти фінансової діяльності об'єднань підприємств

Сучасна теорія корпоративних фінансів — один з найважливіших і найскладніших розділів фінансової теорії, її основними питаннями є питання про витрати на створення капіталу й оцінку вартості фірми. У ній відображається більшість проблем економічної теорії: питання ризику й доходу, порівняння вартості в часі, асиметричної інформації, відносин замовник-агент, оцінки умовних вимог тощо.

Теорія корпоративних фінансів виділяє дві основні форми фінансування корпорації: використання власних коштів акціонерів (власний капітал) і запозичення (випуск боргових зобов'язань). Відповідно до традиційних поглядів борг є дешевшим від власних коштів через фактор оподаткування прибутку й більшу ризикованість інвестицій в акції. Однак збільшення боргу у відсотках до власного капіталу підвищує ризик фінансової чи платіжної неспроможності, призводить до збільшення витрат запозичення. Традиційна теорія корпоративних фінансів припускає існування оптимальної структури капіталу.

Згідно із цією теорією вартість акцій корпорації — це сумарна дисконтована вартість забезпечуваних цими акціями доходів чи дивідендів. Збільшення розміру дивідендів збільшує вартість корпорації.

Проблема корпорації з точки зору рівноваги на фінансовому ринку розглядається в теорії Модільяні-Міллера. Згідно із цією теорією середньозважені витрати капіталу й вартість корпорації не залежать від структури капіталу (фінансового левериджа), а розмір дивідендів не впливає на вартість корпорації. Основні постулати теорії зводяться до того, що:

а) існує безризикова ставка відсотка, за якою фірми й інвестори можуть позичати й інвестувати кошти;

б) ринки капіталів абсолютно конкурентні, відсутні операційні витрати, усі інвестори мають однаковий і повний доступ до інформації про ризик і прибутковість інвестицій;

в) не існує витрат, пов'язаних з банкрутством, під якими розуміють втрату частини активів фірми;

г) відсутні податки;

д) фірми можна класифікувати за ступенем ризику й розмірами та ймовірністю доходів.

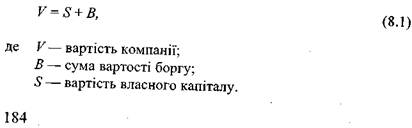

Вартість компанії можна розрахувати як суму вартості боргу й власного капіталу:

Теорія Модільяні-Міллера заперечує традиційне положення про існування оптимальної структури капіталу корпорації, що мінімізує витрати. Прямі витрати банкрутства відносно невеликі й не повинні істотно впливати на вартість запозичення. Оптимального рівня фінансового левериджа для окремої корпорації не існує.

Дивіденди, які виплачує фірма своїм акціонерам, як правило, оподатковуються. Прибутковість інвестицій в акції має перевищувати безризикову прибутковість з державних цінних паперів як мінімум на величину податку. Традиційну точку зору, згідно з якою інвестори віддають перевагу фірмам з більш високими дивідендами, теорія Модільяні-Міллера заперечує. Інвестори з низьким рівнем доходу (за невисокої ставки оподаткування) віддадуть перевагу отриманню дивідендів, що збільшують їхнє поточне споживання. Інвестори з високими доходами можуть віддати перевагу вищим темпам зростання вартості акцій.

Одним з основних підходів, що пояснює невідповідність теорії корпоративних фінансів практиці фінансової діяльності ТНК, є теорія асиметричної інформації.

Асиметрична інформація та різні форми агентських відносин е типовими для фінансового ринку: вони наявні у взаємовідносинах позичальників і кредиторів, власників і управителів, акціонерів і позикодавців. Під наявністю асиметричної інформації розуміють жорсткість дивідендної політики й незначну роль зовнішніх джерел фінансування.

В основу теорії асиметричної інформації покладеш той факт, що одна із сторін економічних відносин часто інформована краще, ніж інша. Однією із ситуацій, що найчастіше зустрічаються в реальному житті, є модель відносин «замовника» й «агента», коли дії однієї зі сторін приховуються від іншої. Ця модель найбільш повно ілюструє суть асиметричної інформації.

Асиметрична інформація може істотно впливати на рішення кредиторів і власників фірми. Якщо інформація про дії фірми не є повністю доступною для кредиторів, може виникнути проблема морального збитку: адже власники компанії зацікавлені в діях, що суперечать інтересам кредиторів. Наприклад, інтересам власників компаній відповідає зниження вартості активів корпорації (через виплату дивідендів або викуп акцій), а це знижує розміри компенсації кредиторам у разі фінансової неспроможності компанії. Позицію власників можна пояснити тим, що вони мають залишкові вимоги на активи компанії і нічого не отримають у разі банкрутства, тому й не зацікавлені в забезпеченні адекватності вартості активів існуючому обсягу боргових зобов'язань.

Кредитори, стикаючись з ризиком, спричиненим асиметричною інформацією, можуть підвищувати вартість запозичень. Ключовим фактором, який пояснює існування відмінностей між країнами в способах фінансування капіталу й у системі корпоративного управління, є структура власності. Для англо-американської моделі характерний високий рівень розподілу акцій серед безлічі дрібних інвесторів, що пояснюється істотною роллю фондового ринку. Основним засобом забезпечення ефективного фінансування є поглинання. Тому англо-американська модель має назву «зовнішня система корпоративного управління». Континентальна модель, навпаки, заснована на концентрації власності та внутрішньому контролі за ефективністю.

| <== попередня сторінка | | | наступна сторінка ==> |

| Внутрішня фінансова структура об'єднань підприємств | | | Сутність промислово-фінансових груп |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |