МАРК РЕГНЕРУС ДОСЛІДЖЕННЯ: Наскільки відрізняються діти, які виросли в одностатевих союзах

РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

Контакти

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Якими будуть результати угоди САР для клієнта і банку, якщо опціонна премія склала 35 000 доларів?

Розв’язання

Розрахуємо можливі виплати зі сторони продавця опціону (банка) за умови перевищення ринкової ставки над ставкою в угоді.

Якщо CAP-ставка складає 12%, то виплати передбачені лише у тих періодах, коли ставка LIBOR перевищить саме цей рівень, тобто у ІІ, ІІІ та ІV періодах. Лише у І періодіLIBOR є нижчою за CAP-ставку (9,7%<12%), тому розрахунки виплат можна не проводити, так як вони за даної умови просто не передбачені.

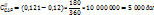

Для обчислення розрахункових сум у ІІ, ІІІ та ІV періодахвикористовуємо формулу:

де CCAP – сума виплати продавцем опціону САР, r – поточна ринкова ставка (LIBOR), q – CAP-ставка t – тривалість періоду в днях між довідковою датою на момент розрахунків та наступною довідковою датою, BS – база розрахунку (дні), NC – умовна сума кредиту.

Заг сума, яку сплатить банк клієнту за 2 роки дії опціону САР, складе: 15000+5000+50000=70000 дол

Враховуючи, що опціонна премія складає 35000 дол, витрати банку будуть у сумі: 70000-35000=35000 дол

Таким чином, результати проведеної угоди CAP є вигідними насамперед для клієнта банка – покупця опціону, оскільки він за умови виплати опціонної премії в сумі 35 000 дол отримав ще й компенсаційні виплати від банка – продавця опціону – на суму 35 000 дол. Тобто, загальна сума, яку отримав клієнт в кінці строку дії опціону, склала 70 000 дол. Виходячи з цього, дана угода для банку була не вигідною та витратною.

Читайте також:

- III. Захист інтересів клієнта

- XV. Фінансові результати від первісного визнання та реалізації сільськогосподарської продукції та додаткових біологічних активів

- Аналіз економічної та неекономічної результативності маркетингової діяльності

- Аналіз звіту про фінансові результати

- Арматура та вимірювальні прилади, якими обладнуються відцентрові насоси

- Будуть тебе шанувати.

- В залежності від мети та характеру угоди, які лежать в основі випуску векселів, а також їх забезпечення розрізняють комерційні, фінансові та фіктивні векселя.

- Валідація НАССР- отримання об'єктивного доказу того, що елементи НАССР-плану результативні.

- Визначте своє ставлення до Переяславської угоди 1654 р., укладеної Б.Хмельницьким з Москвою.

- Використовувати отримані результати для координування майбутніх зусиль і підвищення відповідальності керівництва

- Відповідно, за першооснову джерел погашення кредиту, безумовно, повинні прийматися стабільні доходи клієнта — заробітна плата, надходження від акцій та інше.

- Власний капітал комерційного банку, його структура і формування

| <== попередня сторінка | | | наступна сторінка ==> |

| Приклад 12.4 | | | МІНІСТЕРСТВО ОСВІТИ І НАУКИ УКРАЇНИ |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |