РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

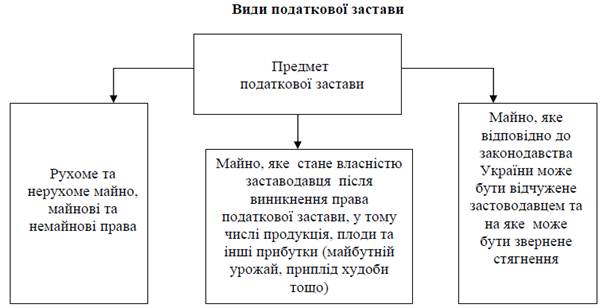

Види податкової застави

2. Майно та кошти благодійних організацій (ст.19 Закону України “Про благодійництво та благодійні організації”);

3. Приватизаційні папери (ст.5 Закону України “Про приватизаційні папери”);

4. Майно громадян, на яке не може бути звернене стягнення за виконавчими документами, перелік якого встановлено додатком до Закону України “Про виконавче провадження”.

Окремі види активів платника податків, що має податковий борг, можуть бути звільнені з-під податкової застави за запитом платника податків, якщо органом державної податкової служби встановлено, що звичайна вартість інших активів, які залишаються у податковій заставі, у два і більше разів перевищує суму податкового боргу, забезпеченого такою податковою заставою. При цьому враховуються суми будь-яких інших прав дійсних вимог до активів такого платника податків, які мають пріоритет над правом податкової застави. У разі, коли платник податків має декілька видів податкових боргів, враховується їх загальна сума.

Схема 1.7 – Види податкової застави

Повідомлення про звільнення окремих видів активів з-під податкової застави видається органом податкової служби за місцем реєстрації платника податків у письмовій формі у вигляді рішення, що готується у двох примірниках, перший з яких видається платнику податків. Рішення реєструються у окремому журналі, примірники рішень органу державної податкової служби зберігаються у справі платника податків для подальшого контролю за справлянням податків. Повідомлення про виникнення права податкової застави міститься в першій податковій вимозі, яка надсилається платнику податків.

За умови строку дії податкової застави понад десять календарних днів орган державної податкової служби зобов’язаний безоплатно зареєструвати податкову заставу в державних реєстрах застав нерухомого майна. Платник податків має право безоплатно зареєструвати податкову заставу в державних реєстрах застав рухомого чи не рухомого майна. Порядок реєстрації застави рухомого майна встановлено статтею 15-1 ЗУ “Про заставу” і постановою Кабінету Міністрів України від 30.07.98 р. №1185 “Про порядок ведення Державного реєстру застав рухомого майна”.

Право податкової застави має пріоритет перед :

1. Будь-якими правами інших застав, які не були зареєстровані у державних реєстрах застав рухомого чи нерухомого майна до виникнення права на таку податкову заставу (згідно із законом України “Про заставу”).

2. Будь-якими правами інших застав, що виникли після моменту виникнення такого права на податкову заставу, незалежно від того, були зареєстровані права інших застав у державних реєстрах застав рухомого майна або нерухомого майна чи ні; (згідно із законом України “Про заставу”).

3. Будь-якими правами інших застав, що виникли або були зареєстровані у державних реєстрах застав рухомого або нерухомого майна в той самий день, коли виникло право податкової застави (права надано податковим органам Законом № 2181-ІІІ).

Платник податків, активи якого перебувають у податковій заставі, здійснює вільне розпорядження ними за винятком операцій, що підлягають письмовому узгодженню з податковим органом:

— купівлі чи продажу, інших видів відчуження або оренди (лізингу) нерухомого та рухомого майна, майнових чи немайнових прав, за винятком майна, майнових та немайнових прав, що використовуються у підприємницькій діяльності платника податків (інших видах діяльності, які за умовами оподаткування прирівнюються до підприємницької), а саме : готової продукції, товарів і товарних запасів, робіт та послуг за кошти за цінами, що не є меншими за звичайні; (за самостійне відчуження цих активів без їх узгодження з податковим органом платник штрафується у розмірі 100% суми податкового боргу, відносно якого виникло право податкової застави);

— ліквідації об’єктів нерухомого або рухомого майна, за винятком їх ліквідації внаслідок обставин непереборної дії (форс-мажорних обставин) або відповідно до рішень органів державного управління.

Надання майна, що перебуває у податковій заставі, у наступну заставу або його використання для забезпечення дійсної чи майбутньої вимоги третіх осіб не дозволяється (крім випадків, коли за письмовим зверненням платника податків частина активів звільняється з податкової застави у зв’язку з їх перевищенням у два та більше разів суми податкового боргу. Наприклад, підприємство бере кредит банку на виплату заробітної плати).

У разі здійснення операцій без отримання попередньої згоди податкового органу посадова особа такого платника податків чи фізична особа, яка прийняла зазначене рішення, несуть відповідальність, встановлену законодавством України за ухилення від оподаткування.

Узгодження окремої цивільно-правової операції платника податків займається податковий керуючий, який видає відповідний припис керівництву органу податкової служби, має бути затверджений керівником відповідного податкового органу. У разі, коли припис не видається протягом десяти робочих днів з моменту надходження зазначеного запиту, операція вважається узгодженою.

Рішення податкового керуючого може бути оскаржене у порядку, встановленому Законом для оскарження рішень контролюючих органів.

Активи платника податків звільняються з-під податкової застави з дня:

а) отримання податковим органом копії платіжного документа, завіреного обслуговуючим банком, що засвідчує факт перерахування до бюджету повної суми податкового зобов’язання, а у разі виникнення права податкової застави у зв’язку із неподанням або несвоєчасним поданням податкової декларації – з дня отримання такої податкової декларації контролюючим органом;

б) визнання податкового боргу безнадійним, у тому числі внаслідок ліквідації платника податків як юридичної особи або зняття фізичної особи з реєстрації як суб’єкта підприємницької діяльності, чи у зв’язку з недостатністю майна особи, оголошеної банкрутом;

в) отримання податковим органом довідки про смерть фізичної особи – платника податків або про визначення її померлою чи безвісті відсутньою згідно із законодавством, за винятком випадків, коли активи такої фізичної особи переходять за правом спадщини у власність інших осіб;

г) закінчення строків позовної давності щодо такого податкового боргу (1095 днів без врахування днів перебування за кордоном);

д) отримання податковим органом договору поруки на повну суму податкового боргу платника податків або інших видів його забезпечення, передбачених податковим законодавством;

е) прийняття рішення про арешт активів платника податків - на строк дії такого арешту;

є) отримання платником податків рішення відповідного органу про скасування раніше прийнятих рішень щодо нарахування суми податкового зобов’язання або його частини (пені та штрафних санкцій) внаслідок проведення процедури адміністративного або судового оскарження;

ж) прийняття податковим органом рішення про розстрочення, відстрочення суми податкових зобов’язань (крім податкового боргу) або досягнення податкового компромісу у разі, коли умови, визначені у рішенні про розстрочення, відстрочення або податковий компроміс, передбачають зупинення права податкової застави;

з) прийняття окремого рішення судом (господарським судом) у межах процедур, визначених законодавством з питань банкрутства[4].

Підставою для звільнення активів підприємства з-під податкової застави та її виключення з державних реєстрів застав рухомого або нерухомого майна є відповідний документ, що засвідчує закінчення будь-якої з подій, визначених підпунктами “а” - “ж”.

Перелік документів встановлюється за правилами, визначеними Кабінетом Міністрів України[5].

У разі невиконання платником податків обов’язків із погашення податкового зобов’язання або податкового боргу у строки та за процедурою, визначеними Законом, застосовується податкова порука, за умови, що банк – поручитель бере на себе відповідальність за таке погашення у такому ж обсязі, як і платник податків.

Податкова порука оформлюється договором, за яким банк-поручитель зобов’язується перед податковим органом відповідати за належне виконання платником податків обов’язків з погашення його податкового зобов’язання або податкового боргу у строки та за процедурою, визначеними Законом.

Договір поруки повинен бути укладений у письмовій формі, і процедура поруки проводиться згідно з вимогами Цивільного кодексу Української РСР.

Договір податкової поруки набирає чинності після його реєстрації в органі державної податкової служби за місцем знаходження (місцем податкової реєстрації ) платника податків, що здійснюється на підставі надання органу державної податкової служби нотаріально посвідченого такого договору поруки. У разі отримання договору поруки орган державної податкової служби протягом одного робочого дня, наступного за днем отримання договору поруки, зобов’язаний відмовитися від права податкової застави активів платника податків, про що повідомляє останнього довідкою. Договір поруки не може бути відкликаний банком поручителем до повного погашення податкового боргу.

Банк-поручитель не має права передоручати виконання зобов’язань за таким договором поруки третім особам.

З дня видачі довідки про реєстрацію договору податкової поруки органом державної податкової служби банк-поручитель набуває усіх прав і обов’язків платника податків щодо строків погашення узгодженого податкового зобов’язання такого платника податків або його податкового боргу, а також щодо оскарження дій органу державної податкової служби, визначених Законом.

Читайте також:

- Арешт коштів на рахунку платника податків здійснюється виключно на підставі рішення суду, шляхом звернення органу державної податкової служби до суду.

- Взаємодія органів ДКСУ та органів Державної податкової служби України

- Взаємодія слідчих та оперативних працівників податкової міліції ДПС України у протидії легалізації (відмивання) злочинних доходів

- Види відповідальності і терміниподання податкової декларації

- Використання моделі Хікса – Хансена для оцінки відносної ефективності бюджетно-податкової і кредитно-грошової політики

- Виникнення та припинення права застави

- Для всіх статей доходів, витрат і неопераційних витрат має бути зазначено статтю податкової декларації.

- Етапи податкової гармонізації

- Загальна характеристика податкової системи України.

- Кількість і склад органів державної податкової служби станом на 01.10.2010 р.

- Конституція України – основна база правового забезпечення оперативно-розшукової тактики податкової міліції

| <== попередня сторінка | | | наступна сторінка ==> |

| Питання № 10 Податкова застава | | | Питання № 11 Податкова звітність та строки її подання |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |