РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Види операцій з іноземною валютою

Валютні операції в залежності від часового моменту реалізації валютних операцій поділяються на касові і попередні. У свою чергу касові операції (угоди) включають два види:

а) угоди (операції), в яких куплена валюта повинна бути передана покупцеві в день здійснення операції або на наступний день за курсом валют дня здійснення операції;

б) угоди-спот, що здійснюються за курсом поточного дня, а обмін валютами здійснюється на другий робочий день не враховуючи дня укладення угоди.

Датою розрахунків за угодою називають датою валютування. В робочі дні не включаються суботи і неділі або свята в обох країнах, чиї валюти використовуються.

Курс, що використовується в касових угодах, називається касовим курсомабо, за видом б), ─курсом спот. Отже, курс спот (від англ. spot ─ негайно розрахований, наявний) ─ це курс валюти, встановлений на момент укладення касової угоди за умови обміну валютами банками-контрагентами на другий робочий день з дня укладання угоди. Курси спот ─ це поточна ціна купівлі або продажу по спот-угоді валюти. Вони використовуються для валютних угод на суму більшу визначеного розміру і є основою для встановлення валютного курсу за угодами меншого розміру. Всі міжбанківські угоди (англ. ─ forex, FOREX, скорочено ─ FX) ─ угоди великі за розміром, проводяться за курсом спот. Ці курси публікуються в щотижневих газетах. Financial Times публікує спот-курси торгів головних валют проти фунта стерлінгів і американських доларів.

Попередні (строкові) валютні операції. Це операції, що передбачають купівлю однієї валюти за іншу за майбутнім курсом, який зафіксований в момент укладання угоди, на оговорену угодою майбутню дату. Попередні (строкові) операції підрозділяються на кілька видів в залежності від механізму їх здійснення: форвардні, ф’ючерсні, опціонні та їх похідні. Особливістю строкових операцій є те, що вони оформлюються стандартними документами (контрактами), які мають юридичну силу протягом від їх підписання до їх оплати і самі стають об’єктом купівлі-продажу на валютних ринках. Ці документи мають назву ─ валютні деривативи. До них належать форвардні та ф’ючерсні контракти, опціони.

Форвардні операції ─ це різновид строкових операцій, що полягає в купівлі-продажу валюти між двома суб’єктами з наступним переданням її в обумовлений строк і за курсом, визначеним у момент укладення контракту. Найбільш загальними строками платежу за форвардними угодами є 1, 2, 3, 6 і 12 місяців, які називаються стандартними. Строки платежу менше місяця називаються шорт(короткостроковий форвард).

При підписанні форвардних угод ніякі аванси, задатки тощо не допускаються. Датою валютування по FX-угодам є дата фактичного одержання або платежу валюти.

Підписавши угоду клієнт не може відмовитись від неї, змінити умови не маючи на те згоду банка-контрагента.

Форвардні угоди переслідують три основні мети:

а) страхування від можливих втрат (хеджування), пов’язаних зі зміною курсу валют;

б) спекуляція на продажу валюти;

в) арбітраж ─ купівля і продаж цінних паперів валюти на різних ринках з метою отримання прибутку.

Найскладнішим моментом форвардного контракту є визначення курсу майбутнього платежу, тобто ─ форвардного курсу.

Курс форвард (від англ. forward ─ передній, передовий) характеризує очікувану вартість валюти через певний час і являє собою майбутню ціну (курс), по якій дана валюта буде продана або куплена за умови її надання на продаж (купівлю) у визначену дату в майбутньому.

Цей курс складається з курсу спот, тобто фактично діючого на момент укладення контракту, і надбавок чи знижок, пов’язаних з різницею в банківських процентних ставках у країнах, валюти яких обмінюються. Ця різниця називається форвардною маржею і пов’язана вона з тим, що якби учасники контракту поклали відповідні суми валюти у свої банки під свої депозитні ставки, то до моменту використання їх для платежу за контрактом вони одержали б різні суми доходів.

Пояснимо це на наступному прикладі. Припустимо, що касовий і форвардний курси долара США та ієни були однакові, а процентна банківська ставка на долари США становила 10% річних, а на японську ієну - 5%. У цьому випадку японські інвестори воліють купити долари США, так як, поклавши їх у банк, вони отримають більший дохід. При необхідності скористатися грошовим капіталом ─ ієною, інвестор може обміняти долари США на ієни і в результаті отримати більше ієн, ніж якщо б він одразу вклав гроші в японський банк.

Щоб вирівняти умови для кожного учасника форвардного контракту, валюта країни з вищим рівнем ставки процента буде продаватися за форвардним курсом, нижчим від курсу спот (продаж з дисконтом), а валюта з нижчим рівнем ставки процента ─ за вищим від курсу спот (продаж з премією).

Характерними рисами цих операцій є те, що вони здійснюються на міжбанківському (позабіржовому) ринку, умови форвардного контракту не є строго формалізованими і визначаються сторонами досить довільно. Тому ці умови й особливо ціни таких контрактів, не є «прозорими» для інших учасників ринку.

Форвардні курси можуть бути вище або нижче, ніж курси спот, але рідко співпадають з ними. На практиці форвардні курси на валюту не котируються В професійному середовищі дилери оперують різницею між курсом спот і форвард, яка виражається в пунктах курсу і називається премією (надбавкою) або скидкою(дисконтом).

Для назви цієї різниці також використовується курс «своп» (цей «своп» треба відрізняти від окремого своп-курсу).

Строкова валютна угода, яка передбачає платежі по курсу форвард у строки строго визначені сторонами угоди має назву такого курсу форвард ─ форвардний курс аутрайт, або просто аутрайт.

Аутрайт розраховується шляхом узгодження касового курса з маржею (узгодження означає додавання маржи або її віднімання від касового курсу). Саме цю маржу і називають форвардними, або свопними(обмінними)очками. Форвардні очки залежать від різниці між передбачуваним розміром виплати за угодою і доходом по кожному конкретному депозиту в певній валюті. Ця різниця називається процентною диференціацією. Форвардні очки за своєю суттю ─ це різниця в процентних ставках за валютами. Вони є показниками того, якими будуть касові курси валют в момент закінчення строку угоди, тобто в момент фактичної передачі валюти покупцю. Форвардні очки котируються на валютному ринку. (Від початку розділу 17.2 і до даного моменту взято за основу інформацію з [4, стор. 289-291], яку доповнено та уточнено).

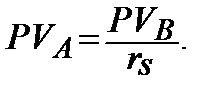

Як основу для обчислення курсу форвард валют може розглядатися їх теоретичний беззбитковий курс форвард, який визначається у такий спосіб. Сума PVB у валюті В, взята в борг на строк t днів по річній ставці іВ, обміняна на валюту А за курсом спот ─ rS, що й дало суму PVA:

(17.1)

(17.1)

Сума PVA, розміщена на депозит на строк t днів по річній ставці iA, дасть в результаті суму FVA:

(17.2)

(17.2)

де 360 – приблизна кількість днів у році.

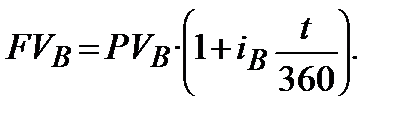

Сума, що повернеться, з процентами у валюті В, складе:

(17.3)

(17.3)

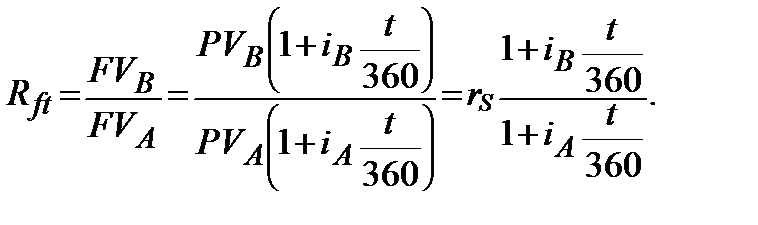

Для одержання цієї суми в обмін на суму з процентами у валюті А теоретичний обмінний курс форвард Rft повинен скласти:

(17.4)

(17.4)

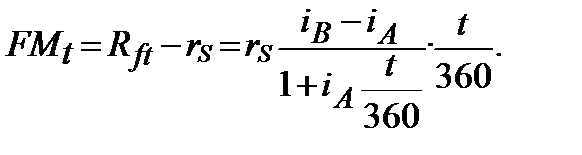

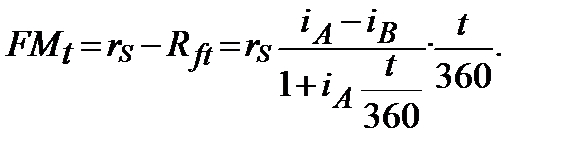

Форвардна маржа FM t дорівнює:

(17.5)

(17.5)

Отримана формула (17.5) відповідає випадку котирування валюти А з премією.

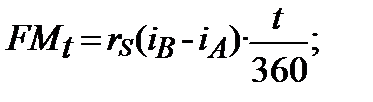

Якщо валюта А котирується з дисконтом, форвардна маржа, що за визначенням є позитивною, складе:

(17.6)

(17.6)

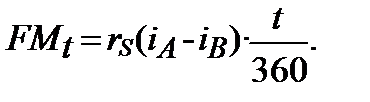

Коли іА·t/360 значно менше одиниці, у розрахунках користуються наближеними формулами для розрахунку форвардної маржі:

─ при котируванні валюти А з премією:

(17.7)

(17.7)

─ при котируванні валюти А з дисконтом:

(17.8)

(17.8)

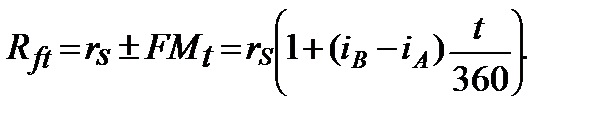

Значення курсу форвард в обох випадках буде дорівнювати:

(17.9)

(17.9)

З останньої формули випливає, якщо ставка по валюті В, що котирує, більше ставки по валюті А, що котирується, курс форвард А/В буде більше курсу спот, тобто, валюта А котирується з премією. Якщо ж ставка по валюті В, що котирує, менше ставки по валюті А, що котирується, курс форвард А/В буде менше курсу спот, тобто, валюта А котирується з дисконтом [9, стор. 154-156].

Принцип надбавок і скидок для визначення форвардних пунктів полягає у наступному: банки оголошують різні процентні ставки в залежності від строку угоди і від виду валюти, а також, від характеру угоди, по депозитним угодам, тобто коли проводиться інвестування коштів, назначається більш низька ставка (ставка попиту); при кредитуванні клієнтів назначається більш висока ставка (ставка пропозиції). В деяких засобах інформації ці ставки указуються як ставки залучення та ставки розміщення коштів. Валюта, на яку назначена низька процентна ставка буде продаватися або купуватися з надбавкою за валюту, на яку встановлена більш висока процентна ставка, і навпаки, валюта, на яку назначена висока процентна ставка, буде продаватися або купуватися зі скидкою. Знаючи відносну різницю процентних ставок, можна визначити, чи повинна ця валюта на форвардному ринку бути куплена або продана зі скидкою чи надбавкою.

Наприклад, на визначену дату оприлюднені дані про депозитні процентні ставки на перелік основних валют в європейських банках на строк 1 і 3 місяця (табл. 17.1).

Депозитні процентні ставки по валютах на 00.00.00 р.

Таблиця 17.1

| Валюта | Річна процентна ставка: | |||

| ─ на один місяць | ─ трьохмісячна | |||

| Попит | Пропозиція | Попит | Пропозиція | |

| Долар США | 8,3 | 8,43 | 8,43 | 8,55 |

| Фунт стерлінгів | 15,0 | 15,13 | 15,13 | 15,25 |

| Євро | 9,93 | 10,06 | 10,25 | 10,37 |

| Швейцарськ. франк | 7,8 | 8,0 | 8,0 | 8,25 |

При розрахунку різниці процентних ставок, тобто різниці між ставкою попиту і ставкою пропозиції, не обхідно пам’ятати, що банк котирує і здійснює угоди по найбільш вигідним для нього курсам. Так, наприклад, (табл. 17.1) через місяць різниця процентних ставок між євро і доларом США складе 1,63 (10,06 ─ 8,43), отже, євро буде продаватися (купуватися) зі скидкою (з дисконтом) по відношенню до долара США. Для розрахунку курсу аутрайт необхідно розрахувати форвардну маржу. Цей розрахунок проводиться за формулою, яка дозволяє різницю річних процентних ставок перевести в різницю процентних ставок на дату завершення форвардного контракту. Використовується формула 17.6 або наближена формула 17.8 за результатами яких розраховується форвардний курс аутрайт за допомогою формули 17.9.

Ф’ючерсні операції ─ це теж різновид строкових операцій, в яких два контрагенти зобов’язуються купити або продати певну суму валюти в певний час за курсом, встановленим в момент укладення угоди (купівлі-продажу ф’ючерсного контракту). Відмінності їх від форвардних операцій зводяться до такого: вони здійснюються тільки на біржах, під їх контролем, а форма й умови контрактів чітко уніфіковані (біржа строго визначає вид валюти, що продається, обсяг операції, строк оплати, курс). Розрахунки щодо купівлі-продажу ф’ючерсних контрактів здійснюються через розрахункову палату біржі, яка гарантує своєчасність і повноту платежів. До остаточної оплати ф’ючерсного контракту він може перепродаватися на біржі, тобто сам є об’єктом валютних операцій. З кожним наступним продажем ціна його буде уточнюватися й наближатися до реальної ціни, за якою продаватиметься дана валюта в момент погашення ф’ючерсу. Завдяки цим особливостям ціна та інші умови ф’ючерсних контрактів є прозорими для всіх учасників ринку.

В торгівлі валютними ф’ючерсами звичайно беруть участь великі банки, інші потужні фінансові структури.

Ціна валютного ф’ючерсу визначається за тією ж схемою, що й ціна форвардного контракту, тобто з урахуванням різниці в процентних ставках двох валют, що обмінюються. Ф’ючерсні операції широко застосовуються з метою страхування від валютних ризиків, тобто для хеджування, а також з метою одержання додаткового прибутку, тобто для спекуляції.

Опціонні операції─ це різновид строкових операцій, за яких між учасниками укладається особлива угода, що надає одному з них право (але не обов’язок) купити чи продати другому певну суму валюти у встановлений строк (чи протягом певного строку) і за узгодженим сторонами курсом. Така угода називається опціон.

У цій операції важливо розрізняти продавця опціону і покупця (власника), оскільки останньому належить право реалізації опціону. Якщо при настанні строку опціону власнику буде вигідно його реалізувати, то він вимагатиме від продавця опціону купити чи продати відповідну суму валюти, й останній зобов’язаний це зробити. Якщо власникові опціону не вигідно його реалізувати (наприклад, поточний курс спот на ринку вищий від передбаченого в опціоні «пут»), то він відмовиться від реалізації опціону, про що повинен повідомити продавця, й останній зобов’язаний погодитися з цим рішенням.

При купівлі опціону покупець (власник) сплачує продавцю премію (вартість опціону), яка визначається за домовленістю сторін у відсотках до суми угоди чи в абсолютній сумі. Ця премія є гарантованим доходом для продавця опціону, який він одержує незалежно від того, буде реалізований опціон чи ні. Для покупця премія є чистою витратою, яку він може відшкодувати, якщо реалізує згодом опціон з вигодою. Якщо ж він відмовляється від реалізації опціону, то сплачена премія стає для нього чистою втратою.

Опціонні операції широко застосовуються для хеджування ризиків та одержання спекулятивного доходу.

Валютний своп ─ це комбінація двох конверсійних операцій з валютами на умовах спот і форвард, які здійснюються одночасно і розраховані на одну й ту саму валюту. Наприклад, на умовах спот долари США негайно продаються, а на умовах форварду у того ж контрагента долари купуються з поставкою через певний строк і за домовленим курсом. Валютний своп забезпечує зворотний рух валютного потоку, що дає можливість ефективно використовувати його в спекулятивних цілях, для хеджування валютними ризиками та управління валютною позицією банку.

Угоди своп (розрахунки своп) поєднують в собі касову операцію (купівлю або продаж валюти) з одночасним оформленням форвардної угоди по продажу або купівлі тієї ж валюти через визначений час.

Угоди, за умовами яких відбувається продаж валюти на умовах «своп» з її одночасною купівлею на умовах «форвард», мають назву ─ «репорт».

Угоди, за умовами яких купується іноземна валюта на умовах «спот» з її одночасним продажем на умовах «форвард», мають назву ─ «депорт».

Важливою особливістю цих угод є те, що в них не використовується валютна готівка. Ці угоди представляють собою лише обмін зобов’язаннями або вимогами. Сторона, яка здійснює угоду своп, узгоджує касовий продаж (купівлю) з форвардною купівлею (або продажем). Величина касового курсу згодом не буде мати впливу на фінансові результати учасника угоди тому, що «аутрайтний» курс форвардної угоди буде змінюватись і таким чином відкоригує курс спот, який було застосовано в угоді своп.

Валютний арбітраж ─ це комбінація з кількох операцій з купівлі та продажу двох чи кількох валют за різними курсами з метою одержання додаткового доходу. Це типова спекулятивна операція, що розрахована на дохід завдяки різниці в курсах на одному і тому ж ринку, але в різні строки (часовий арбітраж), або в один і той же час, але на різних ринках (просторовий арбітраж). У світі розвитку сучасних систем телекомунікацій створюються передумови для вирівнювання курсів валют на різних міжнародних ринках, завдяки чому зменшуються можливості для просторового арбітражу. Проте перехід більшості країн до плаваючих валютних курсів, які часто змінюються в часі, створює сприятливі умови для розвитку часового арбітражу.

Як свідчить світовий та вітчизняний досвід, на стан та динаміку попиту і пропозиції на валютному ринку впливає велика кількість (десятки) чинників економічного, політичного, психологічного характеру. Усі їх можна розділити на такі групи:

─ стан платіжного балансу країни;

─ обсяги ВНП, який виробляється в країні;

─ внутрішня і зовнішня пропозиція грошей;

─ процентні ставки в країнах, валюти яких порівнюються;

─ співвідношення внутрішніх цін країни з зовнішніми.

Загальні закономірності зміни валютних курсів в залежності від різних факторів можна формалізувати таким чином:

К = Мн/Мі · ВНПн/ВНПі · (Чн-Чі) · (Тн-Ті) · С.(17.10)

Курс іноземної валюти по відношенню до національної (К) зросте, якщо:

─ збільшиться грошова маса в даній країні (Мн);

─ зменшиться грошова маса в іноземній державі (Мі);

─ збільшиться ВНП даної країни (ВНПн);

─ зменшиться ВНП в іноземній державі (ВНПі);

─ знизяться процентні ставки в даній країні (Чн);

─ підвищаться процентні ставки в іноземній країні (Чі);

─ підвищаться очікувані темпи інфляції в даній країні (Тн);

─ знизяться очікувані темпи інфляції в іноземній країні (Ті);

─ знизиться сальдо торгового балансу даної країни (С).

Виходячи з викладеного, можна зробити висновок, що валютний курс виконує ряд важливих економічних функцій. Він є засобом:

─ інтернаціоналізації грошових відносин;

─ зіставлення національних цінових структур і результатів виробництва;

─ зіставлення національної та інтернаціональної вартості;

─ перерозподілу національного продукту між країнами.

Коливання валютного курсу впливає на співвідношення експортних та імпортних цін, конкурентоспроможність фірм, прибуток підприємств [4, стор. 292-295].

Читайте також:

- IV. Політика держав, юридична регламентація операцій із золотом.

- POS -Інтелект - відеоконтроль касових операцій

- Автоматизація касових операцій

- АДАПТАЦІЯ ОПЕРАЦІЙНОЇ СИСТЕМИ ДО ЗМІНИ ЇЇ ЗАВАНТАЖЕННЯ.

- Алгоритми арифметичних операцій над цілими невід’ємними числами у десятковій системі числення.

- Аналіз динаміки та структури валютних операцій

- Аналіз доходів та витрат від операцій з цінними паперами.

- Аналіз ефективності кредитних операцій

- Аналіз основних систем трудового і професійного навчання: предметної, предметно-операційної, операційної, операційно-предметної, системи ЦІП, операційно-комплексної тощо.

- Аналіз пасивних операцій банку

- Аудит банківських та кредитних операцій

- Аудит витрат операційної та іншої діяльності

| <== попередня сторінка | | | наступна сторінка ==> |

| Термінологія валютних обчислень | | | СТИСЛО ПРО ГОЛОВНЕ В РОЗДІЛІ 17 |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |