РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Оцінка простих акцій

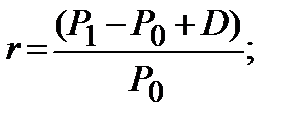

Ефективність інвестицій в будь-які акції (r) можна виразити відносною величиною, що може бути записана так:

(19.12)

(19.12)

де P1 ─ ціна придбання акції;

P0 ─ ціна продажу акції;

D ─ дивіденди, отримані під час володіння акцією.

Ринкова ціна простої акції визначається великою кількістю чинників, серед яких найістотнішими є очікуваний розмір виплат ─ дивіденди.

При розв’язанні проблеми визначення ціни простої акції (  ) виходять з таких двох припущень:

) виходять з таких двох припущень:

─ з певною ймовірністю передбачається розмір дивідендів за акціями в поточному році (D1), а також за ряд наступних років (D2, D3, ..., Dt).

─ акція безстроково перебуватиме в руках власника, тобто не продаватиметься.

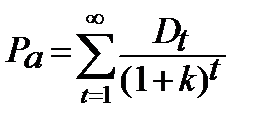

В такому випадку теоретична ціна акції (  ) дорівнюватиме теперішній (приведеній ─ PV) вартості очікуваного в майбутньому потоку дивідендів:

) дорівнюватиме теперішній (приведеній ─ PV) вартості очікуваного в майбутньому потоку дивідендів:

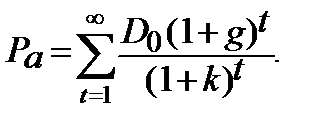

, (19.13)

, (19.13)

де  ─ дивіденд, сплачуваний у рік t;

─ дивіденд, сплачуваний у рік t;

k ─ очікувана ставка реінвестування дивідендів.

Формула 19.13 описує загальну дивідендну модель.

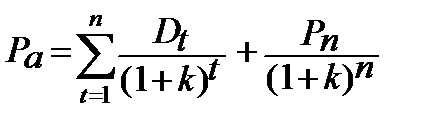

Ціна простої акції, яку використовують впродовж визначеного строку, має назву ─ n-періодна дивідендна модель.

Якщо власник простої акції продасть її через n років, то її ціна дорівнюватиме сумі теперішніх вартостей потоку дивідендів і ціни реалізації акції. Оцінка вартості акції має такий вигляд:

, (19.14)

, (19.14)

де  ─ ціна реалізації акції.

─ ціна реалізації акції.

За цією моделлю припускається, що інвестор одержує дивіденди за акцією упродовж n періодів, а потім продає її.

Ціна продажу в кінці періоду володіння (  ) залежить від розміру майбутніх дивідендів після періоду володіння, а вартість акції в період прогнозного періоду володіння (

) залежить від розміру майбутніх дивідендів після періоду володіння, а вартість акції в період прогнозного періоду володіння (  ), безпосередньо залежить від розміру дивідендів, одержуваних впродовж періоду володіння, і, побічно, від дивідендів після періоду володіння.

), безпосередньо залежить від розміру дивідендів, одержуваних впродовж періоду володіння, і, побічно, від дивідендів після періоду володіння.

Загальна дивідендна модель може бути спрощена, якщо зростання дивідендів має певні тенденції.

Розглядаються три типи зростання дивідендів за акціями: постійне зростання, нульове зростання і наднормальне зростання.

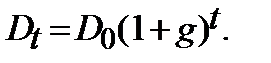

ПЕРШИЙ ТИП. Модель оцінки вартості звичайної акції з постійним темпом зростання дивідендів ─ g.

За даною моделлю майбутній розмір дивідендів в кожному з періодів t дорівнюватиме:

(19.15)

(19.15)

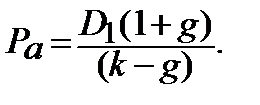

Тоді загальна дивідендна модель (формула 20.13) перетворюється в таку:

(19.16)

(19.16)

За умов k > gзагальна дивідендна модель (формула 19.16) зводиться до зручної у використанні формули:

(19.17)

(19.17)

Таку модель (формула 19.17) називають також моделлю Гордона.

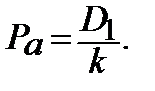

ДРУГИЙ ТИП. Модель оцінки вартості акції

з нульовим зростанням дивідендів, тобто g = 0.

З моделі Гордона одержимо:

(19.18)

(19.18)

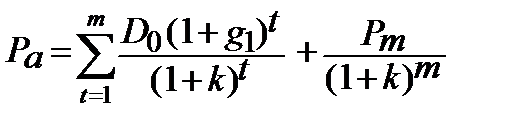

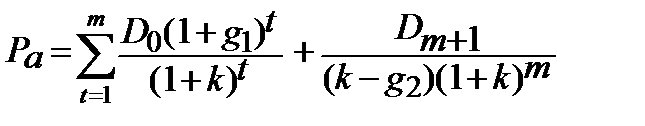

ТРЕТІЙ ТИП. Модель оцінки вартості простих акцій

зі змінним зростанням дивідендів, тобто коли в перші m років темп зростання дивідендів буде g1, а далі ─ g2.

Вартість акції в такому випадку розраховується:

. (19.19)

. (19.19)

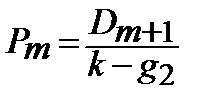

Але, за моделлю Гордона (19.17) ціну акції в період після m років ─  ─ можна виразити як:

─ можна виразити як:

.

.

Тоді:

. (19.20)

. (19.20)

В завершення слід зауважити, що при визначенні ціни акцій застосовується модель дисконтування дивідендів або англійською ─ discounted dividend model (DDM), яка здійснюється на ствердженні, що ціна акції розраховується як приведена (дисконтована) вартість очікуваних дивідендів.

Читайте також:

- I.1. Порядок збільшення розміру статутного капіталу АТ за рахунок додаткових внесків у разі закритого (приватного) розміщення акцій

- IV. Оцінка вигідності залучення короткотермінових кредитів

- Агресивне керування портфелем акцій

- Аксіоматика простих типів даних

- Акціонерні товариства випускають облігації на суму не більше 25 % від розміру статутного капіталу і лише після повної оплати всіх випущених акцій.

- Аналіз виявлених проблем і їхня оцінка

- Аналіз і оцінка рівня соціальної відповідальності бізнесу

- Аналіз і оцінка стану охорони праці

- Аналіз рейтингових підходів і оцінка інвестиційної

- Аналіз руху грошових коштів у контексті нової фінансової звітності Важливим завданням аналізу фінансового стану підприємства є оцінка руху грошових коштів підприємства.

- Аналіз стану й оцінка рівня нормування праці

- Аналіз та оцінка виробничого травматизму в галузі

| <== попередня сторінка | | | наступна сторінка ==> |

| Кількісні моделі оцінки акцій | | | Облігації та їх види |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |