РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Тема 4. Правове регулювання випуску та обігу боргових цінних паперів

Боргові цінні папери – цінні папери за якими емітент несе відповідальність повернути у призначений термін кошти, інвестовані у його діяльність, але які не наділяють їхніх власників правом участі в управлінні підприємством.

В західних країнах ринок боргових зобов’язань, особливо державних, складає основну частину фондового ринку. Боргові інструменти є головними складовими інвестиційних портфелів портфельних інвесторів, у той час, коли частка акцій, як ризикових цінних паперів є незначною.

До боргових цінних паперів належать:

- облігації (державні та корпоративні);

- казначейські зобов’язання та векселі;

- депозитні сертифікати банків;

- векселі.

Виходячи з відповідних класифікаційних критеріїв поділу боргових цінних паперів на види, на нашу думку, боргові цінні папери можуть бути класифіковані на види за суб'єктом. Врахування цього критерію дозволяє визначити такі види боргових цінних паперів:

• боргові цінні папери юридичних осіб, до яких належать облігації підприємств, ощадні (депозитні) сертифікати, векселі;

• боргові цінні папери АРК;

• боргові цінні папери міських рад;

• державні боргові цінні папери. До цієї групи належать державні облігації України, казначейські зобов'язання України, казначейські векселі, ощадні (депозитні) сертифікати НБУ;

• боргові цінні папери фізичних осіб, єдиним видом яких є вексель.

Боргові цінні папери є одним із організаційно-правових способів опосередкування руху капіталу в економіці, від накопичення його у грошовій формі до перетворення у позичковий чи виробничий. Відповідно, сферу обігу власне цінних паперів можна розглядати як один із сегментів більш широкого механізму, що включає всі "канали" такого перерозподілу.

Облігації – це один з видів боргових цінних паперів, що підтверджують наявність кредиторсько-дебіторських взаємовідносин між емітентом і власником облігацій. У цих взаєминах емітент є позичальником грошей, а власник облігації – кредитором.

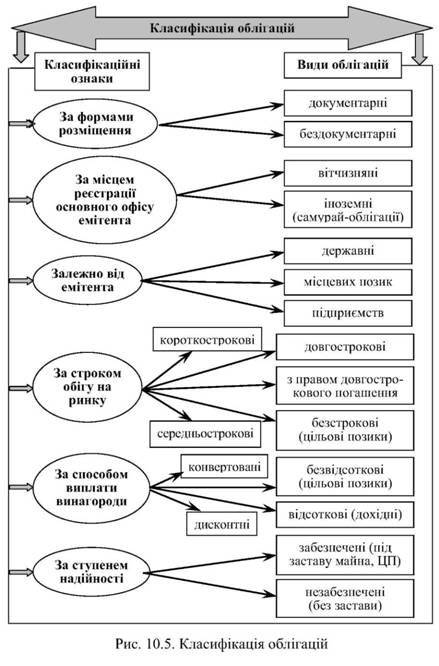

У світовій практиці існує ціла система поділу облігацій на види залежно від тих чи інших критеріїв. На рис. 10.5 представлені найбільш поширені ознаки класифікації облігацій, які існують у світовій практиці. Цей перелік не є вичерпним. Існують облігації з розширенням, серійні облігації, з фіксованою, змінною та індексованою ставкою тощо. Надамо характеристику деяким видам облігацій, що представлені на рисунку.

В основі поділу облігацій на вітчизняні таіноземні покладені ті ж самі критерії, які використовуються при поділі акцій на аналогічні види: місце юридичної реєстрації головного офісу емітента та територія, на якій знаходяться в обігу випущені ним облігації.

Певне значення для облігацій має строковість. Строкові облігації – це облігації, які випускаються на конкретно визначений строк, після закінчення якого емітент бере зобов'язання їх погасити. Найпоширенішим терміном обігу для короткострокових облігацій є 1 рік, середньострокових – від 1 до 5 років, довгострокових – понад 5 років; безстрокових (цільових позик) - термін конкретно не визначається, але дохід за такими облігаціями виплачується 1 раз на квартал або 1 раз на півроку і протягом "життя" цих облігацій річний розмір відсотків може змінюватися. Емітент при випуску безстрокових облігацій зобов'язання за їх погашення на себе не бере, тому такі облігації ще називають "вічними"; є облігації з правом дострокового погашення, при випуску яких емітент повідомляє, що резервує за собою право на довгострокове погашення боргу.

За відсотковими облігаціями дохід сплачується у вигляді відсотка, який нараховують згідно з номінальною вартістю конкретної облігації. Наприклад, він рівний 10 %, а номінальна вартість облігації – 1500 грн. Це означає, що дохід від цієї облігації буде дорівнювати 150 грн. У зарубіжній економічній літературі такі облігації називають облігаціями з премією, тому що відсоток є винагородою, яка сплачується емітентом за користування позикою понад номінальну вартість і є свого роду премією власнику облігації за те, що він її придбав; дисконтні випускаються з терміном до 1 року і дохід за ними створюється як різниця між ціною, за якою облігація погашається емітентом, і ціною, за якою вона продається емітентом; за конвертованими грошовий дохід не виплачується, а замінюється безкоштовною видачею нових цінних паперів. У практиці розвинутих країн короткострокові конвертовані облігації особливо часто випускаються державою і місцевими органами влади. Погашення одних облігацій шляхом видачі нових є вигідним для емітента, так як є способом продовження термінів користування позиченими грішми; безпроцентніоблігації є цільовими позиками, часто безвідсотковими облігаціями, що випускаються з метою накопичення коштів для будівництва об'єктів місцевого значення, важливих для населення. При погашенні таких облігацій відсотки в грошовій формі не сплачуються, а замість цього власнику облігацій продають відповідну кількість товарів за пільговими цінами.

За забезпеченими облігаціями емітент гарантує виконання своїх зобов'язань повернути основну суму боргу і виплатити доходи. Такі облігації є надійними, відсотки за ними встановлюються меншими, ніж за незабезпеченими облігаціями, які є прямими борговими зобов'язаннями, що не висувають майнових претензій до компаній. Забезпеченням таких облігацій є загальна платоспроможність компаній.

Залежно від цілей розрізняють облігації вільного обігу (на пред'явника) - можуть вільно переходити з власності одних інвесторів у власність інших на умовах угоди, з обмеженим обігом (іменні) - випускаються, коли емітент не завжди зацікавлений, щоб випущені ним облігації перебували у вільному обігу і без права обігу - інвестори, які придбали такі облігації, залишаються їх власниками до моменту погашення без права продавати, обмінювати чи дарувати їх.

Згідно з Законом України "Про цінні папери та фондовий ринок" , облігація - це цінний папір, що посвідчує внесення його власником грошей, визначає відносини позики між власником облігації та емітентом, підтверджує зобов'язання емітента повернути власникові облігації її номінальну вартість у передбачений умовами розміщення облігацій строк і виплатити дохід за облігацією, якщо інше не передбачено умовами розміщення. Облігації розміщуються у документарній або бездокументарній формі.

Емітент у порядку, встановленому НКЦПФР, може розміщувати:

а) відсоткові облігації - за якими передбачається виплата відсоткових доходів;

б) цільові - облігації, виконання зобов'язань за якими дозволяється товарами або послугами відповідно до вимог, встановлених умовами розміщення таких облігацій;

в) дисконтні - облігації, що розміщуються за ціною, нижчою ніж їх номінальна вартість. Різниця між ціною придбання та номінальною вартістю облігації виплачується власнику облігації під час її погашення і становить дохід (дисконт) за облігацією.

Облігації можуть розміщуватися з фіксованим строком погашення, єдиним для всього випуску. Дострокове погашення облігацій за вимогою їх власників дозволяється у разі, коли така можливість передбачена умовами розміщення облігацій, якими визначені порядок встановлення ціни дострокового погашення облігацій і строк, у який облігації можуть бути пред'явлені для довгострокового погашення. Погашення може здійснюватися грошима або майном відповідно до умов розміщення облігацій.

Облігація має номінальну вартість, визначену в національній валюті, а якщо це передбачено умовами розміщення облігацій - в іноземній валюті. Мінімальна номінальна вартість облігації не може бути меншою ніж одна копійка. Продаж облігацій здійснюється в національній валюті, а якщо це передбачено законодавством та умовами їх розміщення, - в іноземній валюті.

Емітент може розміщувати облігації іменні, у сертифікаті якої обов'язково зазначається ім'я власника і на пред'явника. До сертифіката відсоткової облігації на пред'явника додається купон (купонний лист). У купоні (купонному листі) зазначаються серія та номер сертифіката облігації, за якою виплачуються відсотки, найменування і місцезнаходження емітента, строки виплати відсотків. На кожному купоні (купонному листі) зазначається його порядковий номер. Реквізити сертифіката облігації встановлює НКЦПФР.

Власники облігацій, на відміну від держателів акцій, не виступають власниками підприємства, облігації якого вони купили, але вони отримують стабільний дохід у вигляді певних відсотків (такі цінні папери є борговими зобов'язаннями). До того ж АТ, за умов прибуткової діяльності, спочатку забезпечує виплату відсотків за облігаціями, а потім нараховує дивіденди своїм акціонерам. В Україні частіше зустрічаються облігації з фіксованою відсотковою ставкою, змінна відсоткова ставка зустрічається переважно на міжнародному ринку цінних паперів. В таблиці 10.1 представлені схожі риси та відмінності між акціями та облігаціями.

Найбільш важливим для економіки країни видом облігацій є державна облігаційна позика, або іншими словами, - державні облігації. Основною метою випуску державних облігацій є фінансування потреб бюджету, збільшення надходження іноземної валюти і приведення в дію механізму стримувального впливу на інфляцію. Державні облігації повинні мати високий рівень визначеності, бути надійними, відрізнятися ліквідністю - тільки такі їх характеристики можуть приваблювати солідних інвесторів, переважно кредитно-фінансових інститутів, що мають у своєму розпорядженні великі грошові кошти і зацікавлені їх вкласти у цінні папери.

Таблиця 10.1 Схожі риси і відмінності в якісній природі акцій та облігацій

| Схожі риси | Відмінності | |

| Акції | Облігації | |

| Є фінансовим капіталом першого порядку | випускають тільки АТ | випускають підприємства будь-яких організаційних форм, а також держава |

| Укладаються договори між емітентом, з одного боку, і гарантом або андеррайтером випуску, з другого | пайовий цінний папір, без визначеного терміну дії, більш поширені | борговий терміновий цінний папір, менш поширені |

| Масово емітовані, біржові, корпоративні | є частиною статутного капіталу | є частиною облігаційної позики |

| Є основними ринковими фондовими цінностями | розміщувати за ціною, що менша від номіналу, не можна | можна розміщувати з дисконтом (зі знижкою від номіналу) |

| Мають спільні реквізити | випускаються при створенні АТ або при збільшенні його статутного капіталу з метою залучення додаткових фінансових ресурсів | випускають для обслуговування процесу розширеного відтворення основних фондів, а також з фінансової точки зору, випуск облігацій - краща і дешевша операція | ||

| Продаються і купуються на ринку, мають ринковий курс і балансову вартість | гарантована виплата дивідендів, властиві високі спекулятивні якості | має вищі інвестиційні якості з погляду її надійності - гарантується дохід і погашення | ||

| Знаходяться в обігу на біржовому і позабір-жовому ринках | при первинному випуску акціонери мають справу з АТ | при первинному випуску облігаціонери мають справу з уже сформованою корпорацією | ||

| Підпорядковані державній системі реєстрації, контролю і регулювання їх обігу | акціонер (співвласник корпорації) перебуває у часткових партнерських відносинах з іншими учасниками АТ | облігаціонер - кредитор компанії | ||

| Існує ексдивідендний строк, коли покупець не має права на отримання доходу за ними | у разі банкрутства компанії майнові претензії акціонерів задовольняються в другорядному порядку | майнові претензії облігаціонерів у разі банкрутства задовольняються в першочерговому порядку | ||

| Курс і ціна пов'язані з рівнем прибутковості будь-якого способу вкладення капіталу | висока регулювальна роль у процесі суспільного відтворення | низька регулювальна роль у процесі суспільного відтворення | ||

| динаміка продажу пов'язана з економічним станом тієї чи іншої галузі | динаміка продажу пов'язана з ціною випуску, термінами обігу, іміджем окремого емітента | |||

| динаміка курсів входить до більшості фондових індексів | незначна частина фондових індексів пов'язана з курсом облігацій | |||

| дохід виплачується на час існування корпорації | дохід виплачується тільки на час дії облігації | |||

| умови емісії менш доступні для акціонерів, але менше обмежень в обігу | умови випуску більш доступні для обліга-ціонерів, але більше обмежень в обігу | |||

| сумарна вартість випущених акцій утворює статутний капітал корпорації | сумарна вартість випущених корпоративних облігацій є позиковим капіталом компанії або його частиною | |||

| в операціях спостерігається велика кількість фінансових афер | фінансових афер набагато менше | |||

| дивіденди виплачуються тільки з чистого прибутку, після його оподаткування | відсотки відносяться на витрати компанії, виплачуються і при можливій відсутності прибутку і у разі збитковості підприємства, незалежно від оподаткування прибутку | |||

1. Державні облігації - це облігації, випуск яких здійснено від імені держави чи від імені будь-якого її органу. Емісія державних облігацій регулюється законом України про Державний бюджет на відповідний рік, яким встановлюються граничні розміри державного зовнішнього та внутрішнього боргу. Емісія державних облігацій є частиною бюджетного процесу і не підлягає регулюванню НКЦПФР. Державні облігації в Україні можуть бути: довгострокові - понад 5 років; середньострокові - від 1 до 5 років і короткострокові - до одного року.

Державні облігації поділяються на:

а) облігації внутрішніх державних позик України - державні цінні папери, що розміщуються виключно на внутрішньому фондовому ринку і підтверджують зобов'язання держави щодо відшкодування пред'явникам цих облігацій їх номінальної вартості з виплатою доходу відповідно до умов розміщення облігацій.

б) цільові облігації внутрішніх державних позик України - облігації, емісія яких є джерелом фінансування дефіциту державного бюджету в обсягах, передбачених на цю мету законом про Державний бюджет України на відповідний рік, і в межах граничного розміру державного боргу. Основним реквізитом таких облігацій є зазначення в законі про Державний бюджет на відповідний рік напряму використання коштів від розміщення цих облігацій.

в) облігації зовнішніх державних позик - державні боргові цінні папери, що розміщуються на міжнародних фондових ринках і підтверджують зобов'язання держави відшкодувати пред'явникам цих облігацій їх номінальну вартість з виплатою доходу відповідно до умов випуску облігацій.

Державні облігації можуть бути іменними або на пред'явника, розміщуватися у документарній або бездокументарній формі. Продаж облігацій внутрішніх державних позик здійснюється в національній валюті, а облігацій зовнішніх державних позик України - у валюті запозичення. Виплата доходів і погашення державних облігацій України здійснюються грошима або державними облігаціями України інших видів за згодою сторін.

2.Облігації підприємств - це облігації, які випускаються юридичними особами, котрі переважно займаються підприємницькою діяльністю. У світовій практиці такі облігації називають інституційними. Основними цілями випуску таких облігацій є отримання позики грошових коштів, необхідних для господарської діяльності; збільшення свого акціонерного капіталу шляхом обміну облігацій при погашенні на акції; зміцнення своїх виробничих зв'язків з інститутами-партнерами; придбання контрольного пакета акцій іншого емітента тощо.

У Законі визначено, що облігації підприємств:

- розміщуються юридичними особами тільки після повної сплати свого статутного капіталу;

- не допускається розміщувати для формування і поповнення статутного капіталу емітента, а також покриття збитків від господарської діяльності шляхом зарахування доходу від продажу облігацій як результату поточної господарської діяльності;

- підтверджують зобов'язання емітента за ними та не дають права на участь в управлінні емітентом;

- дають право юридичним особам розміщувати їх на суму, яка не перевищує трикратного розміру власного капіталу або розміру забезпечення, що надається їй з цією метою третіми особами;

- згідно з умовами розміщення облігацій, що розміщуються АТ, можуть передбачати можливість їх конвертації в акції АТ (конвертовані облігації);

- розміщуються відповідно до рішення про їх розміщення, яке приймається відповідним органом управління емітента згідно з нормами законів, що регулюють порядок створення, діяльності та припинення юридичних осіб відповідної організаційно-правової форми.

Реєстрацію випуску облігацій підприємств здійснює НКЦПФР в установленому нею порядку.

3. Облігації місцевих позик - це облігації, що випускаються місцевими органами влади. Муніципальні (місцеві) облігації є напрямом залучення фінансових ресурсів на місцевому рівні.

Портфель облігацій, як і портфель акцій, формується на основі принципів дохідності, надійності, ліквідності, а також враховує параметри виплат доходів за різними облігаціями. Основними фінансово-кредитними інститутами, які формують портфель облігації, є інвестиційні та пенсійні фонди, комерційні банки, страхові та інвестиційні компанії. Портфельні облігації разом з портфельними акціями та іншими цінними паперами формують інвестиційний портфель.

Вексель – найстаріший цінний папір, що обслуговує торговельні операції, починаючи з ХІІ століття. Вексельний обіг регулюється згідно з Женевською конвенцією 1930 року та національними правовими нормами. Векселі випускаються на спеціальних бланках, які купують векселедавці в Національному банку за посередництвом комерційних банків.

Таблиця 1.1 Реквізити векселів

| Простий вексель | Переказний вексель |

| – назва – «простий вексель»; – просте і нічим не обумовлене зобов’язання сплатити визначену суму; – зазначення строку платежу; – зазначення місця, в якому повинен відбутися платіж; – назва того, кому або за наказом кого платіж повинен здійснитися; – дата і місце складання векселя; – підпис платника (векселедавця). | – назва – «переказний вексель»; – проста і нічим не обумовлена згода сплатити певну суму; – зазначення строку платежу; – зазначення місця, в якому повинен відбуватися платіж; – найменування того, кому або за наказом кого платіж повинен здійснитися; – назва того, хто повинен платити (платника); – дата і місце складання векселя; – підпис того, хто видає документ. |

Документ, у якому відсутній будь-який із реквізитів, не має сили простого або переказного векселя, за винятком наступних випадків:

а) вексель, строк платежу за яким не вказано, розглядається як такий, що підлягає оплаті за пред’явленням;

б) при відсутності особливого зазначення місце, позначене поруч із назвою платника (місце складання документа – для простого векселя), вважається місцем платежу та одночасно місцем проживання платника (векселедавця – для простого векселя);

в) вексель, в якому не вказано місце його складання, визнається підписаним у місці, позначеному поруч із назвою векселедавця.

Порядок випуску та обігу векселів визначається КМ України.

Відповідно до чинного законодавства розрізняються:

– видача (емісія) векселя боржником на користь кредитора як забезпечення заборгованості такого боржника перед кредитором;

– видача (емісія) векселя боржником на користь кредитора як підтвердження заборгованості такого боржника перед кредитором;

– передача векселя боржником на користь кредитора у забезпечення своїх зобов’язань перед таким кредитором.

Забезпечуватися може певне основне зобов’язання (оплата вартості придбаного товару за договором купівлі-продажу, оплата процентів за користування кредитом або повернення кредиту).

Відповідно до Цивільного кодексу в Україні існує декілька способів забезпечення зобов’язань:

– неустойка (штраф, пеня);

– застава;

– поручительство.

Крім того, зобов’язання між громадянами можуть забезпечуватися задатком, а зобов’язання між юридичними особами – гарантіями.

Вексель дійсно виконує функцію забезпечення, оскільки, включаючи майнові права вимоги, може бути закладеним з метою забезпечення виконання певних зобов’язань (наприклад, погашення кредиту, виданого банком). Але: закладено, а не передано в «забезпечення».

На практиці часто говорять про передачу векселя в «забезпечення» за здійсненою угодою купівлі-продажу (поставки), маючи на увазі оформлення звичайної відстрочки оплати.

Д/З

- Поняття та характеристика суб’єктів боргових цінних паперів.

- Особливості правового регулювання обігу векселів.

Читайте також:

- II. Основні закономірності ходу і розгалуження судин великого і малого кіл кровообігу

- Авоматизація водорозподілу регулювання за нижнім б'єфом з обмеженням рівнів верхнього б'єфі

- Автоматизація водорозподілу з комбінованим регулюванням

- Автоматизація водорозподілу регулювання зі сталими перепадами

- Автоматизація водорозподілу регулюванням з перетікаючими об’ємами

- Автоматизація водорозподілу регулюванням за верхнім б'єфом

- Автоматизація водорозподілу регулюванням за нижнім б'єфом

- Автоматичне регулювання витрати помпових станцій

- Автоматичне регулювання кількості рідкого холодильного агента,

- Автоматичне регулювання кількості рідкого холодильного агента,

- Автоматичне регулювання.

- Адміністративні (прямі) методи регулювання.

| <== попередня сторінка | | | наступна сторінка ==> |

| Відмінності між акцією та інвестиційним сертифікатом | | |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |