РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Операційний аналіз на підприємстві

В ринкових умовах господарювання широкого застосування одержав розрахунок кінцевих результатів діяльним і підприємства за допомогою методу "Витрати - Обсяг - Прибуток".

Фінансовий менеджер орієнтується на досягнення високого або постійно зростаючого прибутку від реалізації. Одержання бажаного результату залежить від трьох складових - витрат на виробництво і реалізацію продукції, планової ціни одиниці продукції і обсягу реалізації. Взаємозв'язок складових визначається в процесі операційного аналізу, який також називають аналізом "Витрати - Обсяг - Прибуток", тим самим розкриваючи його сутність - дослідження залежності між витратами, обсягом реалізації, ціною і прибутком підприємства, а також пошук можливостей максимізації прибутку шляхом вибору найвигіднішого поєднання змінних та постійних витрат.

Процес оптимізації структури активів і пасивів підприємства з метою збільшення прибутку одержав у фінансовому аналізі назву левериджу. Розрізняють три його види: виробничий, фінансовий і виробничо-фінансовий. В прямому розумінні леверидж розуміють як важіль, при незначній зміні якого можна істотно змінити результати виробничо-фінансової діяльності підприємства.

Аналіз "Витрати - Обсяг - Прибуток" відповідає на найважливіші питання, які стоять перед фінансистами підприємства на всіх основних етапах його грошового обігу.

| Ключовими елементами операційного аналізу служать: операційний важіль, межа рентабельності і запас фінансової міцності підприємства. Змінні втрати (витрати на паливо, матеріали, комісійні продавцям) змінюються пропорційно обсягу виробництва. Постійні витрати (видатки по оренді, амортизаційні відрахування, заробітна плата адміністративною персоналу) не змінюються чи змінюються в незначній мірі при зміні обсягу виробництва продукції. Змішані витрати включають елементи як постійних, так і змінних витрат. Приклади змінних витрат: оплата за електроенергію, заробітна плата продавців, яка складається з постійного окладу і комісійних з продажу. |

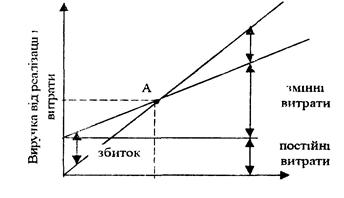

На рис 9.1. показано три графіки поведінки сумарних змінних витрат в розрахунку на заданий обсяг виробництва. Кожний з цих графіків має свій власний кут нахил) до горизонтальної осі, який залежить від величини змінних витрат на одиницю продукції Чим меншим є кут нахилу графіку витрат, тим вигідніше це для бізнесу: невеликі змінні виграш на одиницю продукції зв'язують менше оборотного капіталу і обіцяють більший прибуток.

Рис. 9.1. Поведінка змінних і постійних витрат

При сумуванні змінних і постійних витрат отримують повні витрати.

Графік для визначення точки беззбитковості має наступний вигляд (рис. 9.2.)

Графік для визначення точки беззбитковості має наступний вигляд (рис. 9.2.)

|

(А — точка беззбитковості ).

Існує три основні методи диференціації витрат:

1) метод максимальної і мінімальної точки;

2) графічний (статистичний) метод;

3) метод найменших квадратів.

Оскільки аналіз "Витрати Обсяг Прибуток" потребує розподілу витрат на змінні та постійні, при аналітичних розрахунках необхідно розрізняти перші витрати від других за допомогою проміжного результату діяльності підприємства. Цю величину називають валовою маржею, результатом від реалізації після відшкодування змінних витрат, сумою покриття або внеском. Головною метою підприємства є максимізація валової маржі, оскільки саме вона є межею покриття постійних витрат і формування прибутку.

Сила впливу операційного важеля розраховується відношенням валової маржі до прибутку і показує, скільки відсотків зміни прибутку приносить кожний відсоток зміни виручки.

Операційний аналіз також часто називають аналізом беззбитковості, оскільки він дозволяє розраховувати таку суму або кількість продаж, при яких надходження дорівнює витрачанню. Бізнес не несе збитків, але і не приносить прибутків. Точка беззбиткової - це та межа, яку підприємству слід перевищити, щоб вижити. Тому точку беззбитковості називають межею рентабельності. Чим вищою є межа рентабельності, тим складніше її перевищити. З низькою межею рентабельності легше переносити зменшення попиту, відмовитись від завищеної ціни реалізації.

Зниження межі рентабельності можна досягти за рахунок збільшення валової маржі або скорочення постійних витрат.

Ідеальні умови для бізнесу - поєднання низьких постійних витрат з високою валовою маржею. Необхідно знаходити вдалий компроміс між постійними та змінними витратами.

Для підприємства краща ситуація, коли рівень операційного важеля високий. Тоді підприємству легше перейти межу рентабельності і увійти в зону прибутків.

Таким чином, максимізація прибутку шляхом зміни частки змінних і постійних витрат, визначення точки беззбитковості і запасу фінансової міцності відкриває можливості підприємствам планувати на перспективу розміри зростання прибутку і заздалегідь приймати відповідні заходи щодо зміни в той чи інший бік величини змінних і постійних витрат.

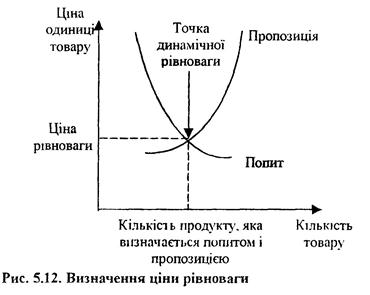

Задача максимізації прибутку полягає в тому, щоб визначити стан динамічної рівноваги між попитом і пропозицією, а також визначити рівноважну ціну і відповідний обсяг продаж (рис. 5. 12)

Для підприємства, яке бажає досягти стійкого положення на ринку, встановлення ціпи мас ключове значення для успіху обраної стратегії. Ціна є інструментом стимулювання попиту і одночасно представляє собою головний фактор довгострокової рентабельності.

Запас фінансової міцності показує, як виручка від реалізації віддаляється від межі рентабельності.

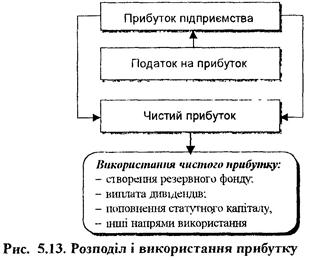

3. Управління використанням прибутку

Розподіл і використання прибутку підприємства представлений на рис.

|

Прибуток, що залишається після сплати перелічених податків, надходить у повне розпорядження підприємства (у господарській практиці ця частина прибутку називається чистим прибутком). Основні напрямки використання чистого прибутку: виробничо-технічний розвиток підприємства, соціальний розвиток, матеріальне заохочення (включаючи виплату дивідендів в акціонерних товариствах).

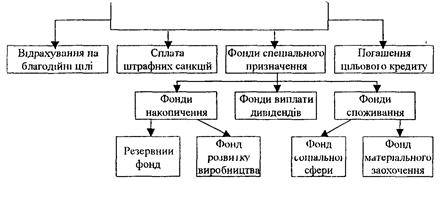

На рис. 9.4. подана схема розподілу прибутку після оподаткування.

Управління використанням прибутку також включає формування дивідендної політики.

Термін "дивідендна політика" пов'язаний з розподілом прибутку в акціонерних товариствах. Однак розглянуті в цьому розділі принципи і методи розподілу прибутку можуть бути застосовані не тільки до акціонерних товариств, але і до підприємств будь-якої іншої організаційно-правової форми діяльності

Прибуток після оподаткування

|

Рис. 9.4. Схема розподілу чистого прибутку

Дивідендна політика відіграє велику роль у реалізації фінансової стратегії підприємства. Вона впливає на рівень добробуту інвесторів (вкладників капіталу) у поточному періоді; визначає розміри формування власних фінансових ресурсів, а відповідно і темпи виробничого розвитку підприємства на основі самофінансування; впливає на фінансову стійкість підприємства, на вартість використовуваного капіталу і ринкову вартість підприємства (акцій).

Показник, в якому дивідендна політика підприємства одержує своє конкретне втілення, називається "коефіцієнт дивідендних виплат". Він розраховується за наступними формулами:

де: Кдв - коефіцієнт дивідендних виплат;

Д - сума чистого прибутку, що спрямовується на сплату дивідендів;

ЧП - загальна сума чистого прибутку підприємства;

Да - сума дивідендів, сплачуваних на одну акцію;

Чпа - сума чистого прибутку, що припадає на одну акцію.

Основною метою розподілу прибутку підприємства с забезпечення необхідної пропорційності між поточним його споживанням і нагромадженням для забезпечення виробничого розвитку. Відповідно метою дивідендної політики с оптимізація пропорцій між поточними виплатами дивідендів і забезпеченням зростання ринкової вартості акцій (підприємства) у майбутньому періоді за рахунок капіталізації частини прибутку.

Питання для самоконтролю і самопідготовки

1. Дайте характеристику прибутку та його основним видам.

2. Класифікація доходів підприємства за різними економічними ознаками.

3. В чому полягає метод «Витрати – Обсяг – Прибуток»?

4. Схарактеризуйте витрати підприємства у відповідності до їх розподілу.

5. Що собою представляє операційна діяльність підприємства?

6. Коли починається позитивний вплив операційного левериджу?:

7. Чим характеризується «межа безпеки» підприємства?:

8. Дайте визначення операційному левериджу.

9. В чому полягає ефект «операційного левериджу»? :

10. Коли досягається найбільш позитивний вплив операційного левериджу?

Література

- О.П.Крайник, З.В. Клепкова. Фінансовий менеджмент. Навч. посібник. – К.: Дакор. – 2000. – С.13-51.

- Бланк И.А. Финансовый менеджмент. – К.: Ника-Центр, 2004. – С.293-315.

- Кірейцев Г.Г. Фінансовий менеджмент. – К., 2004. – С.154-188.

Читайте також:

- ABC-XYZ аналіз

- I етап. Аналіз впливу типів ринку на цінову політику.

- II. Багатофакторний дискримінантний аналіз.

- III етап. Аналіз факторів, що визначають цінову політику підприємства.

- SWOT-аналіз у туризмі

- SWOT-аналіз.

- Tема 4. Фації та формації в історико-геологічному аналізі

- V. Нюховий аналізатор

- VI етап. Аналіз варіантів зміни цін конкурентами.

- АВС (XYZ)-аналіз

- Автоматизовані системи управлінні охороною праці, обліку, аналізу та дослідження травматизму

- Автоматизовані інформаційні системи для технічного аналізу товарних, фондових та валютних ринків.

| <== попередня сторінка | | | наступна сторінка ==> |

| Концепція і методичний інструментарій оцінки вартості грошей в часі. | | | Оптимізація структури капіталу підприємства по критерію максимізації рентабельності власних засобів і мінімізації рівня фінансових ризиків. |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |