РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Ризик незбалансованої ліквідності.

Під ліквідністю банку розуміється його здатність своєчасно забезпечувати виконання своїх зобов'язань. Даний вид ризику несе в собі небезпеку втрат у разі нездатності банку покрити свої зобов'язання за пасивами балансу вимогами за активами. Управління ризиком незбалансованої ліквідності здійснюється шляхом дотримання встановлених НБУ обов'язкових нормативів ліквідності.

В цілях контролю за станом ліквідності кредитної організації встановлені нормативи поточної, миттєвої і довгострокової ліквідності.

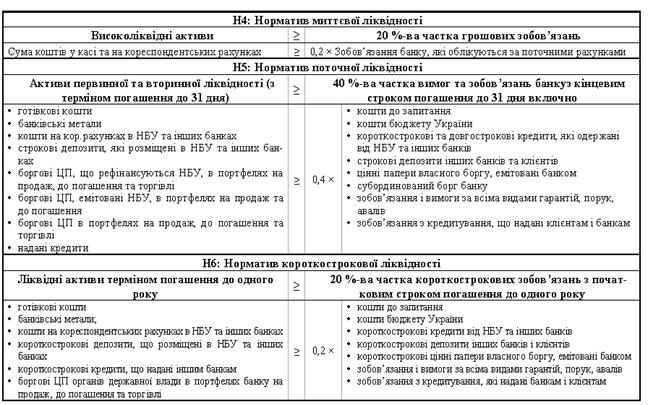

Норматив миттєвої ліквідності Н4 встановлюється з метою забезпечення своєчасного виконання банком своїх грошових зобов’язань, що обліковуються на поточних рахунках за рахунок високоліквідних активів. Високоліквідні активи (активи первинної ліквідності) повинні бути наявними у розмірі не меншому 20 % грошових зобов’язань, які обліковуються за поточними рахунками банку. Станом на 1.1.2009 р. значення Н4 вітчизняної банківської системи сягало близько 62,38 %.

Норматив поточної ліквідності Н5 встановлюється для визначення збалансованості строків і сум ліквідних активів та зобов’язань банку. Для цього вимагається наявність активів первинної та вторинної ліквідності (з терміном погашення до 31 дня) у мінімальному розмірі 40 % вимог та зобов’язань банку з кінцевим строком погашення до 31 дня включно. До активів первинної та вторинної ліквідності зараховуються, зокрема, боргові цінні папери, що рефінансуються або емітовані НБУ у різних портфелях банків, а також надані кредити зі строком погашення менше одного місяця. Значення Н5 української банківської системи на 1.1.2009 перевищувало нормативне значення та становило 75,16 %.

Норматив короткострокової ліквідності Н6 встановлюється для контролю за здатністю банку виконувати прийняті ним короткострокові (≤ 1 року) зобов’язання за рахунок ліквідних активів. Ліквідні активи терміном погашення до одного року повинні перевищувати 20 % короткострокових зобов’язань. До зазначених активів зараховуються готівкові кошти, банківські метали, кошти на кореспондентських рахунках та депозити в НБУ та інших банках, а також короткострокові кредити, надані іншим банкам. А короткострокові зобов’язання охоплюють кошти до запитання, кошти бюджету України, короткострокові кредити від НБУ та інших банків, депозити інших банків і клієнтів, короткострокові цінні папери власного боргу, а також зобов’язання і вимоги за всіма видами традиційних позабалансових інструментів тощо. В січні 2009 року значення Н6 українських банків досягло 32,99 %.

Методика розрахунку ліквідності банка наведена у таблиці 10.1.

Таблиця 10.1

Розрахунок миттєвої, поточної та короткострокової ліквідності банку

В тому випадку, якщо нормативи ліквідності банку не відповідають необхідним значенням, банку необхідно проводити заходи, що забезпечують необхідний рівень ліквідності, такі, як:

♦ відгук кредитів;

♦ продаж частині портфеля позик і інвестицій;

♦ розподіл активів і пасивів шляхом складання таблиці всіх рахунків пасивів в цілях виявлення, яку частину кожного виду пасивів слід розмістити в ліквідні статті активів для підтримки певних коефіцієнтів ліквідності;

♦ розширення масштабів пасивних операцій із залучення коштів клієнтів;

♦ випуск депозитних сертифікатів і облігацій;

♦ отримання позик від НБУ та ін.

Читайте також:

- III. РИЗИК ТА ПРИБУТКОВІ СТАВКИ

- Абстрактна небезпека і концепція допустимого ризику.

- Алгоритм розрахунку ризиків за загрозою відмова в обслуговуванні

- Аналiз ризику методами iмiтацiйного моделювання

- Аналіз внутрішніх ризиків

- Аналіз втрат від маркетингового ризику

- Аналіз ефективності системи антиризикованих заходів

- Аналіз зовнішніх ризиків

- Аналіз кредитного ризику банку

- Аналіз невизначеності і ризику

- Аналіз проектних ризиків.

- Аналіз професійного та виробничого ризиків

| <== попередня сторінка | | | наступна сторінка ==> |

| Відсотковий ризик. | | | Зовнішні банківські ризики. |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |