РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Поняття та причини банкрутства.

Банкрутство -— визнана господарським судом неспроможність боржника відновити свою платоспроможність та задовольнити визнані судом вимоги кредиторів не інакше, як через застосування ліквідаційної процедури. Головним критерієм для визначення підприємства банкрутом є його неспроможність вчасно розрахуватися за своїми зобов'язаннями. У той же час підприємство де-факто вже може бути банкрутом, але продовжує вчасно розраховуватися зі своїми кредиторами. Цей факт теж можна встановити за допомогою детального аналізу фінансової звітності.

Основні види банкрутства охарактеризовано в табл. 6.1.

Табл. 6.1 – Основні види банкрутства

| Вид банкрутства | Причини банкрутства |

| Випадкове | Наслідок надзвичайних обставин (стихійні лиха, військові дії, політична нестабільність, економічна криза (загальний спад виробництва, банкрутство боржників і т. д.), де, насамперед, держава повинна надати допомогу для виходу з кризової ситуації |

| Навмисне | Результат спеціального приховування власного майна з метою не сплачування боргів кредиторам (існує кримінальна відповідальність) |

| Необережне | Результат неефективної роботи, проведення ризикованих операцій |

Причини виникнення банкрутства поділяють на зовнішні, які не залежать від конкретного підприємства (екзогенні фактори), і внутрішні, що безпосередньо пов’язані з самим суб’єктом господарювання (ендогенні фактори).

Зовнішні причини – це причини макрорівня. Перша група факторів – це фактори “негативного спадку”, що зумовлені функціонуванням українських підприємств протягом кількох попередніх десятиліть у середовищі централізованого розподілу та планування.

Друга група факторів розкриває негативний вплив нераціональної системи державного регулювання економіки.

Кризи державного рівня стають причиною банкрутства не тільки окремого підприємства, а й економіки в цілому.

До ринкових факторів треба віднести негативні зрушення у кон’юнктурі ринку або зміну його асортиментної структури. Високий і зростаючий ступінь конкуренції призводить до витіснення слабших суб’єктів з ринку. Вони стають банкрутами, а їхні ресурси перерозподіляються на користь інших.

Під факторами взаємодії з партнерами розуміємо зв’язки підприємства з постачальниками та покупцями, кредиторами та інвесторами.

В економіці розвиток науки і техніки визначає всі складові процесу виробництва товару і його конкурентоспроможність, тому виважена інноваційна політика матиме високий коефіцієнт корисної дії. Недооцінка цього фактора, особливо в сучасних умовах господарювання, призведе якщо не до банкрутства, то до погіршення становища підприємства і поступової втрати ним ринків збуту.

Важливим є питання доступу до ресурсів, яке у будь-якій економічній системі ключове для виробників. Важливо зауважити, що при аналізі зовнішніх причин кризи на підприємстві можливість застосування результатів дослідження для прийняття управлінських рішень суттєво ускладнюється високим ступенем невизначеності зовнішнього середовища, який залежить від кількості наявної інформації стосовно кожного фактора, а також рівня її достовірності.

Численні й ендогенні фактори банкрутства.

Технологічний менеджмент. Застарілість технології призводить до нераціонального використання виробничих ресурсів, непродуктивного утримання зайвих робочих місць. Високий відсоток морального та фізичного зносу основних фондів на багатьох вітчизняних підприємствах потребує проведення технологічної трансформації виробництва. Підтримка і розвиток науково-технічного потенціалу для вітчизняних виробників можуть стати ключовими факторами їх подальшого розвитку.

Кадрова політика. Невдалий механізм підбору фахівців, низький рівень організації праці, недостатня професійна підготовка кадрів, низька мотивація персоналу, надлишок або нестача робочої сили на підприємствах призводять до зменшення продуктивності праці. В наслідок цього собівартість продукції зростає, а якість падає. Проблеми створює також відсутність доступу до оперативної інформації.

Маркетингова політика. Стабільне становище суб’єкта господарювання безпосередньо залежить від його ролі та місця на ринку. Низький рівень маркетингу та недостатнє врахування вимог ринку до асортименту, що пропонується, до якості товару, неефективна цінова політика, несвоєчасна реакція на зміни цих вимог погіршують становище підприємства і, навіть, зумовлюють повну втрату ринків збуту продукції. Невідповідність ринкового за змістом зовнішнього середовища і неринкового внутрішнього середовища підприємства - найвпливовіший фактор, що призводить до банкрутства і визначає глибину економічної кризи у нашій країні. Фінансова політика. Ще одна причина банкрутства - незадовільний фінансовий менеджмент на підприємстві: помилкова інвестиційна політика (неефективність вкладень), переобтяження зобов’язаннями, коли підприємство змушене значну частину валового доходу спрямовувати на фінансування позичкового капіталу, недосконалий механізм визначення фактичної ціни реалізації продукції тощо. Взаємозв’язки з партнерами. До проблем з партнерами відносяться: помилковий вибір постачальників, посередників, замовників та кредиторів, недооцінка та неправильне врахування ризику угод, які здебільшого виникають через недостатність і недостовірність інформації для прийняття рішення. Схематично найвпливовіші причини банкрутства підприємств представлені на рис. 9.1.

Рисунок 1. – Основні фактори банкрутства.

2. Характеристика методик прогнозування банкрутства.

Дослідження фінансового стану підприємства з метою раннього виявлення ознак його кризового розвитку, що спричинюють можливість банкрутства, є складовою частиною загального фінансового аналізу. Разом зтим цей блок фінансового аналізу має певні особливості як за об'єктами, так і за методами його проведення.  Основні ознаки банкрутства підприємства поділяють на дві групи:

Основні ознаки банкрутства підприємства поділяють на дві групи:

1. Показники, що сигналізують про можливість погіршення фінансового стану підприємства:

— значна залежність підприємства від одного конкретного проекту, виду активу, ринку сировини, ринку збуту;

— втрата ключових контрагентів;

— втрата досвідчених менеджерів різних рівнів управління;

— неефективні довгострокові угоди;

— інвестиційна та інноваційна політика на низькому рівні;

— збої в постачанні, виробництві, збуту.

На основі цієї інформації можна визначити негативні зміни у фінансовому стані підприємства і прийняти необхідні управлінські рішення.

2. Показники, що свідчать про ймовірність банкрутства в найближчому майбутньому:

— значні втрати в господарській діяльності, що повторюються і відображаються в хронічному спаді виробництва, скороченні обсягів продаж, зменшенні прибутків, появі збитків;

— наявність хронічно простроченої кредиторської і дебіторської заборгованості;

— низьке значення показників ліквідності та тенденція до їх зниження;

— зростання коефіцієнта фінансового ризику до небезпечного значення;

— дефіцит власного обігового капіталу;

— хронічне зростання періоду обіговості капіталу;

— наявність понаднормованих запасів сировини й готової продукції;

— використання джерел фінансування на невигідних умовах;

— невигідні зміни в портфелі замовлень;

— зниження ринкової вартості акцій підприємства.

Об'єктами спостереження можливого «кризового поля», що реалізує загрозу банкрутства, є, насамперед, показники поточного й перспективного потоку платежів і показники формування чистого грошового потоку по виробничій, інвестиційній і фінансовій діяльності підприємства.

Рівень поточної загрози банкрутства діагностують за допомогою коефіцієнта абсолютної платоспроможності. За ним можна визначити, наскільки в рамках передбаченого законодавством місячного строку можуть бути задоволені за рахунок наявних високоліквідних активів усі невідкладні зобов'язання підприємства. Якщо значення цього коефіцієнта менше від одиниці, то поточний стан забезпечення платежів варто розглядати як незадовільний.

Рівень майбутньої загрози банкрутства діагностують за допомогою двох показників: коефіцієнта поточної платоспроможності та коефіцієнта автономії. Ці показники розглядаються в динаміці ряду періодів. Стала тенденція до зниження рівнів цих коефіцієнтів свідчить про «відкладену загрозу банкрутства», яка може виявитися в майбутньому періоді. Абсолютні значення цих коефіцієнтів можуть показати, як швидко «відкладена загроза банкрутства» буде реалізована (чим нижче абсолютне значення цих коефіцієнтів, тим імовірніше банкрутство підприємства). Оптимальне значення коефіцієнта поточної платоспроможності становить 0,7, а коефіцієнта автономії— 0,5, однак галузеві особливості й розміри підприємств вносять істотні корективи в ці усереднені нормативи.

Здатність до нейтралізації загрози банкрутства за рахунок внутрішнього потенціалу підприємства діагностують за допомогою двох показників: коефіцієнта рентабельності капіталу й коефіцієнта обіговості активів. З першого з цих показників видно, як саме капітал підприємства здатний генерувати прибуток, тобто формувати додаткові грошові потоки для задоволення зростаючих платіжних зобов'язань. Другий з них показує ступінь швидкості формування цих додаткових грошових потоків, тобто виступає як мультиплікатор формування прибутку підприємства. В основі цієї сукупної оцінки лежить модель Дюпона.

Методи інтегрального оцінювання загрози банкрутства, реалізовані в дискримінантних моделях, засновані на комплексному розгляді вищевикладених показників (які за необхідності можуть бути доповнені й іншими).

Першим застосовувати аналіз співвідношень фінансових коефіцієнтів як метод пророкування банкрутства почав В. X. Бівер. У своїх дослідженнях він по одному порівнював показники неплатоспроможних фірм із такими самими коефіцієнтами фірм, що нормально працюють, і виявив, що ще задовго до краху різниця між ними разюча. Обидві групи складалися з 79 підприємств і вже за п'ять років до кризи були помітні ознаки її наближення.

У кожному зі схожих досліджень були дані пропозиції, які з коефіцієнтів варто взяти до уваги і які висновки можна зробити, спостерігаючи за їхніми змінами в часі. Однак вони не могли визначити ймовірність краху, оскільки спроби вирішити проблему за допомогою лише одного-двох коефіцієнтів часто призводили до фальшивих або суперечливих результатів.

Після порівняльних методів Бівера з'являлося все більше способів рішення проблеми. Найпопулярнішим є дискримінантний аналіз. Із середини 80-х років застосовується також метод логістичної регресії — Logit. Поява цих методів у пророкуванні краху зумовлена тим, що в процесі їхнього застосування з'явилася можливість дати відповіді на питання, перед якими традиційні методики були неспроможні, а саме:

—які фінансові коефіцієнти найбільш важливі в процесі визначення шансів господарської одиниці на крах;

—у яких пропорціях потрібно брати до уваги дані коефіцієнти;

—яким методом можна виявити ці коефіцієнти та їхні співвідношення один з одним.

Існують різні методи для діагностики можливого банкрутства. Трендовий аналіз окремих показників або групи показників(trend analysis) включає визначення тенденцій змін основних показників ліквідності (абсолютної, швидкої та поточної), коефіцієнта фінансової незалежності, коефіцієнта забезпечення власними обіговими засобами, коефіцієнта забезпечення запасів нормативними джерелами фінансування тощо. Аналіз проводиться на основі побудови трендових рівнянь, функціональний вид яких залежить від характеру динаміки. Так, за відносно стабільних абсолютних приростах використовують лінійний тренд, а за стабільних темпів приросту — показову функцію.

Метод експертних оцінок(expert valuation method) визначає рейтингову оцінку на основі ринкових критеріїв фінансової стійкості підприємств. Інтегральну бальну систему фінансової стійкості розраховують за рівнем показників фінансової стійкості та рейтингом кожного показника, вираженого в балах. Значення кожного коефіцієнта визначається певними балами. Залежно від набраної кількості балів визначають, до якого класу належить підприємство.Так,підприємства 1-го класу — це підприємства з достатнім запасом фінансової стійкості, що дозволяє бути впевненим у поверненні позикових коштів. Підприємства останнього класу — це підприємства найбільшого ризику, практично недієздатні.

Метод розрахунку інтегрального показника{integrated ratio method) включає в себе основні характеристики фінансової стійкості:

—рентабельність капіталу за «чистим прибутком»;

—рентабельність продукції;

—обіговність коштів, вкладених в обігові активи;

—коефіцієнт фінансової незалежності;

—ліквідність (коефіцієнт покриття поточних пасивів).

Методика розрахунку потребує порівняння кожного з параметрів за певний час з найвищими досягненнями підприємства за даними параметрами протягом аналізованого періоду. Фінансову стійкість підприємства визначають за величиною відхилення фактичних показників від максимальних. Основним є визначення тенденції поведінки інтегрованого показника. Якщо його значення зменшується, це свідчить про погіршення фінансового стану.

Найчастіше йдеться про факторні дискримінантні моделі — дискримінантний аналіз (discriminant analysis). Він є одним з найважливіших інструментів системи раннього запобігання та прогнозування банкрутства підприємств. Зміст дискримінантного аналізу полягає в тому, що за допомогою математично-статистичних методів будують функцію та розраховують інтегральний показник, на підставі якого можна з достатньою ймовірністю передбачити банкрутство суб'єкта господарювання. Дискримінантний аналіз ґрунтується на емпірично-індуктивному дослідженні фінансових показників великої кількості підприємств, одні з яких збанкрутіли, а інші успішно продовжують свою діяльність. При цьому широко застосовуються методи економетричного моделювання.

Економетричне моделювання має дві фази: фазу виведення дискримінантної функції та фазу класифікації (групування об'єктів відповідно до значення інтегрального показника). Таким чином, головне завдання багатофакторного дискримінантного аналізу в контексті оцінювання фінансового стану підприємств зводиться до побудови оптимальної функції (моделі), завдяки якій можна з достатньо високою мірою ймовірності здійснювати класифікацію аналізованих підприємств за рівнем їх фінансового стану.

У процесі аналізу добирається ряд показників (коефіцієнтів), для кожного з яких визначається частка в дискримінантній функції. Окремі величини характеризують різний вплив показників (змінних) на значення пояснюваної змінної, яка в інтегральному вигляді репрезентує фінансовий стан підприємства. Базовий алгоритм лінійної багатофакторної дискримінантної функції можна представити в такій формі:

Z = а0 + а  х

х  + а2х2 +а

+ а2х2 +а  х

х  +...+а

+...+а  х

х  ,

,

де Z— залежна змінна (інтегральний показник фінансового стану підприємства);

Х  , х

, х  , .., ,хр — незалежні змінні (показники) дискримінантної моделі;

, .., ,хр — незалежні змінні (показники) дискримінантної моделі;

а  , а2, .., ар — параметри дискримінантної моделі;

, а2, .., ар — параметри дискримінантної моделі;

а0 — вільний член дискримінантної функції, призначення якого полягає в приведенні критичного значення показника Z (лінії поділу) до заздалегідь визначеної величини, наприклад нуля.

Як і граничне значення вибраних показників, вагомість можна коригувати. Це залежить від галузі, до якої належить підприємство, загальної економічної та політичної ситуації в країні, рівня інфляції та інших факторів. Залежно від величини інтегрального показника, який є результатом розв'язання дискримінантної функції, робиться висновок про належність об'єкта аналізу до групи підприємств-банкрутів чи до групи таких, що успішно функціонують. Прослідкувавши динаміку інтегрального показника, можна аналізувати діяльність підприємства протягом певного періоду.

Модель Альтмана (А) була запропонована в 1968 р. відомим західним економістом Е. Альтманом (Edward I. Altman). Індекс кредитоспроможності, побудований за допомогою апарата мультиплікативного дискримінантного аналізу (Multiple-discriminant analysis — MDA), дозволяє в першому наближенні розділити господарські суб'єкти на потенційних банкрутів і небанкрутів.

Під час побудови індексу Альтман обстежив 66 підприємств, половина з яких збанкрутувала в 1946—1965 pp., а половина працювала успішно, і досліджував 22 аналітичних коефіцієнти, що могли бути корисні для прогнозування можливого банкрутства. З цих показників він відібрав п'ять найбільш значимих і побудував багатофакторне регресійне рівняння. Таким чином, індекс Альтмана являє собою функцію від деяких показників, що характеризують економічний потенціал підприємства і результати його роботи за минулий період. У загальному вигляді індекс кредитоспроможності (Z-рахунок) має вигляд:

Z = 1,2Х  +1,4Х2 + 3,ЗХ3+0,6Х4 +Х5,

+1,4Х2 + 3,ЗХ3+0,6Х4 +Х5,

де Х  — (обігові активи — поточні зобов'язання) / баланс;

— (обігові активи — поточні зобов'язання) / баланс;

Х2 — чистий прибуток / загальна вартість активів;

Х3 — прибуток до виплат / загальна вартість активів;

Х4 — ринкова вартість акцій / зобов'язання;

Х5 — виручка / загальна вартість активів.

Результати чисельних розрахунків за моделлю Альтмана показали, що узагальнюючий показник Z може приймати значення в межах [-14, +22], при цьому підприємства, для яких Z>2,99 потрапляють до фінансово стійких; підприємства, для яких Z< 1,81, є безумовно-неспроможними; інтервал [1,81 - 2,99] є зоною невизначеності. Z-коефіцієнт Альтмана використовується для великих компаній, що котирують свої акції на біржах.

Пізніше, в 1983 p. E. Альтман отримав модифікований варіант своєї формули для компаній, акції яких не котируються на біржі:

Z= 0,717Х  + 0,847 Х2 + 3,107 Х

+ 0,847 Х2 + 3,107 Х  +0,42Х4 + 0,995 Х5,

+0,42Х4 + 0,995 Х5,

де Х  — балансова вартість власного капіталу / зобов'язання.

— балансова вартість власного капіталу / зобов'язання.

Якщо Z> 1,23, то ризик банкрутства мінімальний, в іншому випадку підприємству з великою ймовірністю загрожує банкрутство.

Досвід використання цієї моделі в ряді країн (США, Канаді, Бразилії, Австрії, Японії) показав, що спрогнозувати ймовірність банкрутства за її допомогою за один -: можна з точністю 95 %, за два роки — 70 %, за три — 48 %, за чотири-п'ять років — 30 %.

Узагалі відповідно до цієї формули підприємства з рентабельністю, вищою від деякої межі, стають «занадто сильними». В умовах України рентабельність окремого підприємства значною мірою піддається небезпеці зовнішніх коливань. Очевидно, ця формула в наших умовах повинна мати менші параметри за різних показниківрентабельності.

Модель Спрінгейта була побудована Гордоном Л. В. Спрінгейтом в університеті Симона Фрейзера в 1978 р. за допомогою покрокового дискримінантного аналізу методом, який розробив Едуард І. Альтман у 1968 р. При створенні моделі Спрінгейт використовував дані 40 підприємств і досяг 92,5 % точності пророкування неплатоспроможності на рік уперед, проте з часом цей показник зменшується. Пізніше Бодерас, використовуючи модель Спрінгейта, за даними 50 підприємств із середнім балансом у 2,5 млн. дол., досяг 88 % точності пророкування.

У процесі створення моделі з 19 фінансових коефіцієнтів в остаточному варіанті залишилося тільки чотири:

Z=1,03Х  +3,07Х

+3,07Х  +0,ббХз+0,4Х4,

+0,ббХз+0,4Х4,

де Х  — оборотні активи / загальна вартість активів;

— оборотні активи / загальна вартість активів;

Х2 — прибуток до виплат / загальна вартість активів;

Хз — прибуток до виплат / поточні зобов'язання;

Х  — виручка / загальна вартість активів.

— виручка / загальна вартість активів.

Якщо Z < 0,862, то підприємство є потенційним банкрутом. Формула Ліса для Великобританії, за якою лімітне значення дорівнює 0,037:

Z= 0,063Х  + 0,092Х

+ 0,092Х  + 0,057Хз + 0,001Х4,

+ 0,057Хз + 0,001Х4,

де Х  — обіговий капітал / сума активів;

— обіговий капітал / сума активів;

Х2 — прибуток від реалізації / сума активів;

Хз — нерозподілений прибуток / сума активів;

Х4— власний капітал / позиковий капітал.

Модель Таффлера запропоновував британський вчений Таффлер (Taffler) в 1977 р. Ця прогнозна модель є чотирьохфакторною; у ній при використанні комп'ютерної техніки на першій стадії обчислюються 80 відношень за даними збанкрутілих і платоспроможних компаній. Потім, використовуючи статистичний метод, відомий як аналіз багатомірного дискримінанта, можна побудувати модель платоспроможності, визначаючи частки співвідношення, що якнайкраще виділяють дві групи компаній та їхні коефіцієнти. Такий вибірковий підрахунок співвідношень типовий для визначення деяких ключових вимірів діяльності корпорації — прибутковості, відповідності обігового капіталу, фінансового ризику та ліквідності. Поєднуючи ці показники і зводячи їх відповідним чином, модель платоспроможності дає точну картину фінансового стану корпорації. Типова модель для аналіз) компаній має такий вигляд:

Z=0,53*Х1 +0,13*Х2 +0,18*Хз +0,16*Х4,

де Х  — прибуток до виплат / поточні зобов'язання;

— прибуток до виплат / поточні зобов'язання;

Х  — поточні активи / зобов'язання;

— поточні активи / зобов'язання;

Хз — поточні зобов'язання / загальна вартість активів;

Х  — інтервал кредитування.,

— інтервал кредитування.,

Якщо Z > 0,3, то у фірми хороші довгострокові перспективи.

Модель Creditmen є одним з варіантів інтегрального підходу до оцінювання фінансового стану підприємства, що розроблено у Франції Ж. Де Паляном, відповідно до якого фінансова ситуація підприємства може бути точно охарактеризована показником

Z= 25Х  +25Х2+10Хз+20Х4+20Х5,

+25Х2+10Хз+20Х4+20Х5,

де Х  — високоліквідні активи / поточні зобов'язання;

— високоліквідні активи / поточні зобов'язання;

Х2— власний капітал / зобов'язання;

Хз — високоліквідні активи / баланс;

Х  — виручка / дебіторська заборгованість;

— виручка / дебіторська заборгованість;

Х5 — кредиторська заборгованість / дебіторська заборгованість.

Коефіцієнти рівняння [25, 25, 10, 20, 20] виражають частку впливу кожного показника.

Якщо Z = 100 — фінансова ситуація нормальна;

Z > 100 — фінансова ситуація добра;

Z < 100 — фінансова ситуація викликає тривогу.

Модель R запропонували вчені Іркутської державної економічної академії. Це чотирьохфакторна модель прогнозу ризику банкрутства, що має такий вигляд:

R = 0,838Х  + Х2 + 0,054 Х3 + 0,63 Х4,

+ Х2 + 0,054 Х3 + 0,63 Х4,

де Х  — обігові активи / загальна вартість активів;

— обігові активи / загальна вартість активів;

Х2 — чистий прибуток / власний капітал;

Х  , — виручка / загальна вартість активів;

, — виручка / загальна вартість активів;

Х4 — чистий прибуток / сумарні витрати.

Імовірність банкрутства підприємства у відповідності зі значенням моделі R визначається, як показано в табл. 6.2:

Таблиця 6.2

ВИЗНАЧЕННЯ ЙМОВІРНОСТІ БАНКРУТСТВА

| Значення R | Імовірність банкрутства, % |

| Менше ніж 0 | Максимальна (90—100) |

| 0—0,18 | Висока (60—80) |

| 0,18—0,32 | Середня (35—50) |

| 0,32—0,42 | Низька (15—20) |

| Більше ніж 0,42 | Мінімальна (до 10) |

До очевидних переваг цієї моделі можна віднести те, що механізм її розроблення і всі основні етапи розрахунків досить докладно описані в джерелі.

При використанні наведених моделей для українських підприємств слід враховувати ряд обставин. Так, показник «Власний капітал», відповідно до чинних в Україні методик переоцінювання активів, штучно завищується сумами за субрахунком 423 «Дооцінка активів». Старим, зношеним основним фондам надається таке саме значення, як і новим. Як наслідок, співвідношення між власним і позиковим капіталом не відповідає дійсності. Тому моделі, що використовують цей показник, можуть не відображати реального стану справ.

Умовам діяльності українських підприємств більше відповідає універсальна дискримінантна модель.

Універсальна дискримінантна модель була побудована на основі кількох методик прогнозування банкрутства:

2= l,5Х1 + 0,08Х2 + 10Хз + 5Х  + 0,3Х

+ 0,3Х  + 0,1Х6

+ 0,1Х6

де Х  — cash-flow / зобов'язання;

— cash-flow / зобов'язання;

Х2 — баланс / зобов'язання;

Хз — чистий прибуток / баланс;

Х4 — чистий прибуток / виручка;

Х5 — виробничі запаси / виручка;

Хб — виручка / баланс (обіговість основного капіталу).

Для обчислення коефіцієнта Х1 використовують показник Cash-flow. Він був запроваджений на початку 50-х років XX ст. для аналізу фінансового стану підприємства та аналізу оцінки привабливості цінних паперів. Фактологічною базою аналізу Cash-flow є дані звіту про фінансові результати та їх використання. Показник Cash-flow характеризує величину чистих грошових потоків, які утворюються внаслідок операційної та інвестиційної діяльності й залишаються в розпорядженні підприємства в певному періоді.

Отримані результати після обрахунків можна інтерпретувати так:

Z > 2 — підприємство вважається фінансово стійким, йому не загрожує банкрутство;

1 < Z < 2 — фінансова рівновага (фінансова стійкість) порушена, але за умови переходу на антикризове управління банкрутство йому не загрожує;

0 < Z < 1 — підприємству загрожує банкрутство, якщо воно не здійснить санаційних заходів;

Z < 0 — підприємство є напівбанкрутом.

3. Виявлення ознак поточної, критичної та надкритичної неплатоспроможності.

Міністерство економіки України наказом № 10 від 17 січня 2001 р. затвердило «Методичні рекомендації щодо виявлення ознак неплатоспроможності підприємства та ознак дій з приховування банкрутства, фіктивного банкрутства чи доведення до банкрутства».

Ці методичні рекомендації розроблено з метою забезпечення однозначності підходів при оцінюванні фінансово-господарського стану підприємств, виявлення ознак поточної, критичної чи надкритичної їх неплатоспроможності та ознак дій, передбачених статтями 1562—1564 Кримінального кодексу України (приховування банкрутства, фіктивного банкрутства чи доведення до банкрутства), а також для своєчасного виявлення формування незадовільної структури балансу для здійснення застережних заходів щодо запобігання банкрутству підприємств.

Відповідність розрахованих згідно з цими методичними рекомендаціями економічних показників фінансового стану підприємств різним рівням неплатоспроможності визначається державним органом з питань банкрутства, арбітражним, керуючим підприємством, власником його майна (органом, уповноваженим управляти майном підприємства), інвестором, кредитором за власною ініціативою, а також у визначених Законом України «Про відновлення платоспроможності боржника або визнання його банкрутом» (далі — Закон) випадках під час проведення експертизи фінансового стану підприємства.

Джерелами інформації для проведення розрахунків економічних показників і виявлення ознак неплатоспроможності чи банкрутства є вибіркові показники з документів фінансової звітності підприємства.

Поточна неплатоспроможність (current non-solvency) може характеризувати фінансовий стан будь-якого підприємства, якщо на конкретний момент через випадковий збіг обставин тимчасово суми наявних у нього коштів і високоліквідних активів недостатні для погашення поточного боргу. Це відповідає законодавчому визначенню як неспроможність суб'єкта підприємницької діяльності виконати грошові зобов'язання перед кредиторами після настання встановленого терміну їх сплати, у тому числі із заробітної плати, а також виконати зобов'язання щодо сплати податків і зборів (обов'язкових платежів) не інакше, як через відновлення платоспроможності.

Економічним показником ознак поточної неплатоспроможності (Нпот) за наявностіпростроченої кредиторської заборгованості є різниця між сумою наявних на підприємстві коштів, їх еквівалентів та інших високоліквідних активів і його поточних зобов'язань, що визначається за формулою

Нпот = (040) + (045) + (220) + (240) - (620) [Ф. № І]1.

Від'ємний результат алгебричної суми зазначених статей балансу свідчить про поточну неплатоспроможність суб'єкта підприємницької діяльності.

Фінансовий стан підприємства, в якого на початку й наприкінці звітного кварталу спостерігаються ознаки поточної неплатоспроможності, відповідає законодавчому визначенню боржника, який неспроможний виконати свої грошові зобов'язання перед кредиторами, в тому числі зобов'язання щодо сплати податків і зборів (обов'язкових платежів), протягом трьох місяців після настання встановленого терміну їх сплати.

Ознаки критичної неплатоспроможності {critical non-solvency), що відповідають фінансовому стану потенційного банкрутства, наявні, якщо на початку й наприкінці звітного кварталу, що передував поданню заяви про порушення справи про банкрутство, мають місце ознаки поточної неплатоспроможності, а коефіцієнт покриття (Кпокр) і коефіцієнт забезпечення власними коштами (Кзаб) наприкінці звітного кварталу менші від їх нормативних значень — відповідно 1,5 і 0,1 .

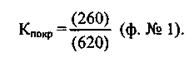

Коефіцієнт покриття характеризує достатність оборотних коштів підприємства х~л погашення своїх боргів і визначається як відношення суми оборотних коштів до загальної суми поточних зобов'язань за кредитами банку, інших позикових коштів і розрахунків з кредиторами і визначається за формулою

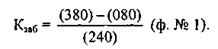

Коефіцієнт забезпечення власними коштами характеризує наявність оборотних коштів у підприємства, необхідних для його фінансової стійкості, і визначається як відношення різниці між обсягами джерел власних та прирівняних до них коштів і фактичною вартістю основних засобів та інших необігових активів до вартості наявних у підприємства обігових активів (виробничих запасів, незавершеного вироб--ицтва, готової продукції, коштів, дебіторської заборгованості та інших обігових і.-:тивів) і відповідно визначається за формулою

Якщо наприкінці звітного кварталу хоча б один із зазначених коефіцієнтів (Кпокр або Кзаб) перевищує своє нормативне значення або протягом звітного кварталу спостерігається їх зростання, перевага має надаватися позасудовим заходам відновлення = платоспроможності боржника або його санації в процесі провадження справи "го банкрутство.

Якщо протягом терміну, передбаченого планом санації боржника, забезпечується позитивний показник поточної платоспроможності й перевищення нормативного

Тут і далі в дужках наводяться коди рядків відповідних форм фінансової звітності.

Тут і далі в дужках наводяться коди рядків відповідних форм фінансової звітності.

Деякі автори вважають за доцільне замість коефіцієнта покриття з нормативним значенням 1,5 застосовувати коефіцієнт поточної ліквідності з нормативним значенням 2,0. Див., наприклад, Н. П. Любушкин, ' іцева, В.Г.Дьяконова. Анализ финансово-эконогмической деятельности предприятия.— М.: . И-ДАНА, 2000.

Деякі автори вважають за доцільне замість коефіцієнта покриття з нормативним значенням 1,5 застосовувати коефіцієнт поточної ліквідності з нормативним значенням 2,0. Див., наприклад, Н. П. Любушкин, ' іцева, В.Г.Дьяконова. Анализ финансово-эконогмической деятельности предприятия.— М.: . И-ДАНА, 2000.

значення коефіцієнта покриття (КП0Іф > 1,5) за наявності тенденції зростання рентабельності, платоспроможність боржника можна вважати відновленою (відсутні ознаки потенційного банкрутства).

Якщо за підсумками року коефіцієнт покриття менше від одиниці й підприємство не отримало прибутку, такий його фінансовий стан характеризується ознаками надкритичної неплатоспроможності {above critical non-solvency), коли задоволення визнаних судом вимог кредиторів можливе не інакше, як через застосування ліквідаційної процедури.

Наявність ознак надкритичної неплатоспроможності (за підсумками року Кпокр < 1 за відсутності прибутку) відповідає фінансовому стану боржника, коли він, відповідно до Закону, зобов'язаний звернутися в місячний термін до арбітражного суду із заявою про порушення справи про банкрутство, тобто коли задоволення вимог одного або кількох кредиторів унеможливить виконання його грошових зобов'язань у повному обсязі перед іншими кредиторами.

Якщо на початку звітного періоду, що передував поданню заяви до арбітражного суду про порушення справи про банкрутство, не було ознак надкритичної неплатоспроможності, тобто фактичний коефіцієнт покриття перевищував одиницю при нульовій або позитивній рентабельності, це може свідчити про наявність ознак фіктивного банкрутства {artificial bankruptcy).

Економічними ознаками, що свідчать про доведення до банкрутства, може вважатися такий фінансовий стан боржника, якщо підприємство не мало ознак надкритичної неплатоспроможності напередодні виконання угод, укладених з корисливих мотивів, або здійснення інших дій, які, відповідно до статті 1564 Кримінального кодексу України, кваліфікуються умисними й призвели до стійкої фінансової неспроможності суб'єкта підприємницької діяльності.

Якщо на окремих стадіях провадження в справі про банкрутство буде встановлено, що боржник подав недостовірні відомості про своє майно в бухгалтерському балансі або в інших документах, що'свідчать про його фінансовий та майновий стан, яке фактично характеризується ознаками надкритичної неплатоспроможності, в таких випадках можуть мати місце ознаки приховування банкрутства.

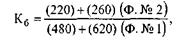

Щоб своєчасно виявити тенденції формування незадовільної структури балансу в прибуткового суб'єкта підприємницької діяльності та вжити застережних заходів, спрямованих на запобігання банкрутству, здійснюється систематичний експрес-аналіз фінансового стану підприємства (фінансовий моніторинг) за допомогою коефіцієнта Бівера (Кб), який розраховується за формулою

тобто в чисельнику чистий прибуток і амортизація, а в знаменнику — довгострокові й поточні зобов'язання (підсумки розділів III і IV).

Ознакою формування незадовільної структури балансу є такий фінансовий стан підприємства, за якого протягом тривалого часу (1,5—2 роки) коефіцієнт Бівера не перевищує 0,2, що свідчить про небажане скорочення частки прибутку, яка спрямовується на розвиток виробництва. Така тенденція в кінцевому підсумку призводить до незадовільної структури балансу, коли підприємство починає працювати в борг і його коефіцієнт забезпечення власними коштами стає менший ніж 0,1.

При проведенні детального економічного аналізу імовірності фінансових передумов банкрутства доцільно проводити аналіз можливості відновлення плато спроможності. Для цього обчислюють коефіцієнт відновлення і втрати платоспроможності.

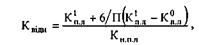

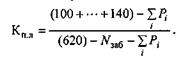

Коефіцієнт відновлення платоспроможності(renovation solvensy ratio) (Квідн) розраховується в тих випадках, коли підприємство має незадовільну структуру балансу (Кпл < 2, Кза6 < 0,1) як відношення розрахункового коефіцієнта поточної ліквідності до його нормативу. Розрахунковий коефіцієнт поточної ліквідності визначається як сума фактичного значення коефіцієнта поточної ліквідності на кінець звітного періоду і зміни значення цього коефіцієнта між закінченням і початком звітного періоду в перерахунку на період відновлення платоспроможності, установлений рівним шести місяцям:

де К„.пл — нормативне значення коефіцієнта поточної ліквідності (К„.п.л = 2);

П — звітний період, міс.

Коефіцієнт відновлення платоспроможності, який приймає значення більше ніж 1, свідчить про наявність реальної можливості в підприємства відновити свою платоспроможність. Коефіцієнт відновлення платоспроможності, який набуває значення менше ніж 1, свідчить про те, що в підприємства в найближчі шість місяців немає реальної можливості відновити платоспроможність.

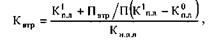

Коефіцієнт втрати платоспроможності(loss solvency ratio) Квтр визначається при задовільній структурі балансу (кпл > 2, Кзаб > 0,1), як правило, на термін 3 місяці. Він розраховується як відношення розрахункового коефіцієнта поточної ліквідності до його встановленого значення. Розрахунковий коефіцієнт поточної ліквідності визначається як сума фактичного значення коефіцієнта поточної ліквідності на кінець звітного періоду і зміни значення цього коефіцієнта між закінченням і початком звітного періоду в перерахунку на період втрати платоспроможності, установлений рівним трьом місяцям:

| де Пвтр — період втрати платоспроможності підприємства, міс. | Якщо коефіцієнт втрати платоспроможності набуває значення більше ніж 1, то І це свідчить про наявність реальної можливості в підприємства не втратити платоспроможність. Коефіцієнт втрати платоспроможності, що приймає значення менше ніж 1, свідчить про те, що підприємство в найближчі три місяця може втратити платоспроможність.

Прийняття рішення про визнання структури балансу підприємства незадовільною, а підприємства — неплатоспроможним здійснюється при наявності підстав (Кп.л < 2, К3аб < 0,1), а також відсутності в підприємства реальної можливості відновити свою платоспроможність.

Така методика по встановленню незадовільної структури балансу не враховує динаміки розвитку підприємства.

У випадку визнання структури балансу незадовільної, а підприємства — неплатоспроможним доцільно аналізувати залежність встановленої неплатоспроможності підприємства від заборгованості держави перед ним.

Для цього розраховують коефіцієнт поточної ліквідності підприємства, виходячи з припущення своєчасного погашення заборгованості перед підприємством. При розрахунку значення зазначеного коефіцієнта сумарний обсяг кредиторської заборгованості підприємство коригується на величину, рівну платежам по обслуговуванню заборгованості перед підприємством, а сума заборгованості вираховується із сумарних дебіторських і кредиторських заборгованостей підприємства.

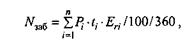

Сума платежів по обслуговуванню заборгованості перед підприємством розраховується, виходячи з обсягів і тривалості періоду заборгованості по кожному з невиконаних зобов'язань, дисконтованих за ставкою Національного банку на момент виникнення заборгованості:

де УУзаб — сума платежів по обслуговуванню заборгованості перед підприємством;

Рі — обсяг державної заборгованості по /-тому не виконаному в термін зобов'язанню;

U — період заборгованості по /-тому не виконаному в термін зобов'язанню;

Егі — річна дисконтна ставка НБ на момент виникнення заборгованості.

Розмір коефіцієнта поточної ліквідності підприємства, що розраховується з урахуванням своєчасного погашення  заборгованості, визначається за формулою

заборгованості, визначається за формулою

Встановлена неплатоспроможність підприємства вважається безпосередньо пов'язаною з заборгованістю перед ним, якщо значення скоригованого коефіцієнта поточної ліквідності більше або дорівнює 2; якщо Кпл < 2, то встановлена неплатоспроможність підприємства вважається не зв'язаною безпосередньо з заборгованістю перед ним.

Проблеми використання дискримінантах моделей в Україні.В Україні використання зарубіжних дискримінантних моделей ускладнюється такими чинниками.

1. Моделі побудовані за даними іноземних компаній, а будь-яка країна має свою специфіку (про це, до речі, свідчать і дослідження британських вчених).

2. Критерій Z побудований в основному в минулі десятиріччя; за останні роки економічна ситуація змінилася в усьому світі і тому абсолютно не очевидно, що повторення аналізу на більш пізніх даних залишило б структурний склад моделей без змін.

3. Існують розбіжності у врахуванні вагомості окремих показників у моделях.

4. На формування деяких показників значно впливає інфляція.

5. Балансова вартість окремих активів не відповідає їх ринковій ціні.

6. Існують інші об'єктивні причини, які визначають необхідність коригування коефіцієнтів значимості показників, наведених у моделях, та врахування ряду інших показників оцінки кризового розвитку підприємства.

Незважаючи на названі недоліки, ці моделі мають високу ймовірність оцінювання і досить дієві на практиці. Якщо порівняти графічні зображення результатів, то можна побачити, що хоч використовуються й різні показники та вагові коефіцієнти, проте загальний вигляд графіків зберігає сталу тенденцію. Це свідчить про те, що дані дискримінантні моделі можна використовувати для підтвердження результатів як окремо, так і в сукупності, правда, з певною корекцією. Найбільш помітна залежність між моделями в динаміці, тому що одномоментний аналіз може і не дати вірних результатів. За проведеним адаптивним аналізом можна стверджувати, що українським підприємствам для аналізу фінансового стану та прогнозування бнкрутства найбільш доцільно використовувати модель Таффлера. Показники за цією моделлю мають більш сталий та плавний характер, а порогове число не завищене для нашої кон'юнктури ринку. Також добрі результати отримано за моделями Спрингейта та універсальною дискримінантною моделлю, що свідчить про можливість використання їх для аналізу вітчизняних підприємств.

КОНТРОЛЬНІ ПИТАННЯ

1. Що таке банкрутство?

2. Яка різниця між ліквідацією та реорганізацією?

3. Який вид банкрутства трапляється найчастіше?

4. Що таке можливе банкрутство?

5. Яка різниця між методами діагностики банкрутства?

6. Що таке показники, які сигналізують про можливість погіршення фінансового стану?

ПРОБЛЕМНІ ПИТАННЯ

1. Які дії компанії, яка не в змозі погасити свої зобов'язання?

2. Яка різниця між зовнішніми та внутрішніми факторами, що визначають банкрутство?

3. У якій залежності перебувають економічні та політичні фактори, що визначають банкрутство?

4. Чому існує декілька дискримінантних моделей прогнозування банкрутства?

5. Які ознаки поточної та критичної неплатоспроможності підприємства в Україні?

6. Що таке фіктивне банкрутство?

7. У чому проблеми використання дискримінантних моделей в Україні?

Використана література:

1. Бляхман Л.С. Основы функционального и антикризисного менеджмента: Учеб. пособие. - СПб.: Изд-во Михайлова В.А., 1999. - 380 с.

2. Буряковський В.В, Кармазін В.О., Каламбет С.В. Фінанси підприємств: Навч. посібник. / Під ред.. В.В. Бурковського. – Дніпропетровськ: Пороги, 1998. – стор. 29-90.

3. Крупка М.І. Фінансово-кредитний механізм інноваційного розвитку економіки України. - Львів: Видавничий центр Львівського національного університету імені Івана Франка, 2001. - 608с.

4. Третяк О. Про проблему банкрутства підприємств // Економіка України. - 2000. - №2. - С.46-49.

5. Уткин Э.А. Финансовый менеджмент. Учебник для вузов. - М.:Из-во “Зерцало”, 1998. - 272с.

Читайте також:

- II. Поняття соціального процесу.

- ISO 15504. Причини та історія створення

- V. Поняття та ознаки (характеристики) злочинності

- А/. Поняття про судовий процес.

- Адміністративний проступок: поняття, ознаки, види.

- Адміністративні правовідносини: поняття, ознаки,

- Адміністративні провадження: поняття, класифікація, стадії

- Акти застосування юридичних норм: поняття, ознаки, види.

- Аналіз ступеня вільності механізму. Наведемо визначення механізму, враховуючи нові поняття.

- Античний Рим: економічні причини розвитку і занепаду

- АРХІВНЕ ОПИСУВАННЯ: ПОНЯТТЯ, ВИДИ, ПРИНЦИПИ І МЕТОДИ

- АРХІВНЕ ОПИСУВАННЯ: ПОНЯТТЯ, ВИДИ, ПРИНЦИПИ І МЕТОДИ

| <== попередня сторінка | | | наступна сторінка ==> |

| Зелена» книга | | | АВРОРА ИНТУР |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |