РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

ВПЛИВ РИЗИКУ ТА ІНФЛЯЦІЇ НА НОРМУ ВІДСОТКА

Умови, за якими підприємства (фірми) можуть скористатися зовнішніми джерелами капіталу, залежать від ситуації, яка складається на ринку капіталів. Важливим параметром цього ринку є норма відсотка.

Норма відсотка є ціною, котру боржник сплачує кредиторові за позичку, тобто за одержані грошові фонди.

Норма відсотка є одним з найважливіших параметрів ринкової економіки. Теорії відсотка присвячені праці відомих вчених-економістів, зокрема [53].

Розглянемо лише окремі питання з аналізу норми відсотка.

Охарактеризуємо, зокрема, такі чинники як інфляція та ризик, що найбільш суттєво впливають на норми відсотка (норми дисконту).

9.3.1. ІНФЛЯЦІЯ ТА ІНФЛЯЦІЙНИЙ РИЗИК І НОРМА ВІДСОТКА

Для аналізу впливу інфляції на формування норми відсотка необхідно розрізняти такі поняття як номінальна і реальна норми відсотка.

Згідно з класичною теорією норми відсотка Ірвінга Фішера реальна норма відсотка — це така норма, що врівноважує попит та пропозицію на ринку капіталу.

Пропозиція заощаджень залежить від того, в якій мірі люди схильні утримуватися від сьогоднішнього споживання на користь майбутнього. Попит на заощадження залежить, в основному, від ефективності продуктивного використання матеріальних засобів у господарській (перш за все виробничій) діяльності. Норма ефективності використання засобів визначає верхню межу норми відсотка. В цьому розумінні норма відсотка може трактуватися як чинник, що впливає на значення пропорції заощаджень та на розміри попиту, як певний параметр, величина якого визначається співвідношенням між пропозицією та попитом на заощадження. Так, збільшення норми стимулює приріст заощаджень і зменшення обсягу попиту на гроші. Зменшення норми відсотка призводить до зменшення заощаджень (зменшує пропозицію), одночасно стимулює кредит (збільшує попит). З іншого боку зростання попиту на заощадження є чинником, що стимулює зростання норми відсотка. Спад попиту є чинником, що зменшує її. В зворотньому напрямку діє зростання пропозиції заощаджень, що призводить до зниження норми відсотка.

Номінальна норма відсотка — це та норма, згідно з якою кредитор отримує винагороду за представлені ним фонди (винагорода за утримання від теперішнього споживання).

Номінальна норма відсотка складається мовби з двох елементів: реальної норми відсотка та інфляційної премії.

Необхідно підкреслити, що розмір інфляційної премії залежить від інфляційних сподівань, а не від реальної норми інфляції, що існує в даний час в економіці. Існуюча норма інфляції теж значною мірою залежить від інфляційних сподівань.

Зазначимо, що і ті, що надають кредит, і ті, що його беруть, враховують в розрахунках (обчисленнях) норму (темпи) інфляції, котра на їх думку буде мати місце протягом періоду, на який надається кредит (грошові фонди). В момент, коли береться позика і обговорюється розмір відсотка, обидві сторони діють за умов невизначеності щодо рівня реальної норми (темпів) інфляції та відповідної норми відсотка. Кредитодавець може домагатися додаткової премії за ризик інфляції. Враховуючи це, можна стверджувати, що номінальна норма відсотка буде дорівнювати сумі, що складається з реальної норми відсотка, інфляційної премії (сподіваної норми інфляції), а також премії за інфляційний ризик (ризик того, що норма (темпи) інфляції буде вищою, ніж сподівана).

Можна подати це такою формулою

r = rr + ri + rіr,(9.5)

де r — номінальна норма відсотка; rr — реальна норма відсотка; ri — інфляційна премія; rіr— премія за інфляційний ризик.

9.3.2. РИЗИК ТА НОРМА ВІДСОТКА

Інвестування грошових засобів в інструменти ринку капіталу (цінні папери) завжди обтяжене певним ризиком. Спричиняється цей ризик в основному тим, що доход від придбаного цінного паперу надійде лише у майбутньому. Оскільки стан економіки у майбутньому точно передбачити неможливо, то і сплачувані у майбутньому доходи в формі дивідендів тощо теж не є детермінованими величинами. Завжди існує ймовірність, чи сподівання, що очікувані (сподівані) обсяги доходів можуть на практиці не підтвердитися. Несприятливий стан умов діяльності емітента може призвести до зниження сподіваних результатів господарювання, а значить до зниження сподіваних обсягів сплачуваних дивідендів. Як зовнішні умови так і помилки в управлінні (менеджменті) можуть загрожувати банкрутством емітента, що, в свою чергу, призводить до втрати інвестиційного капіталу. Отже, купівля цінних паперів являє собою інвестицію, обтяжену меншим чи більшим ступенем ризику.

Численні дослідження свідчать про те, що ризиком обтяжені усі види цінних паперів (інвестицій), як ті, що дають статус власника (акції), так і ті, що підтверджують існування стосунків кредиту (облігації). Обмежуючись лише трьома основними групами цінних паперів: звичайними акціями, облігаціями підприємств і державними облігаціями, можна стверджувати, що найбільш ризикованим видом вкладення заощаджень є акції. Тут головним є те, що акціонерам доходи виплачуються лише тоді, коли підприємство має прибутки, а їх обсяги залежать від розмірів цих прибутків. Коли ж підприємство не має прибутків, акціонери не отримують жодних доходів. У зв'язку зі спадом цін акцій неефективних підприємств акціонерам цих підприємств загрожують збитки. Ризик для власника акції виникає перш за все тому, що його доходи залежать від розмірів прибутків, котрі мають випадкові коливання, які не можна передбачити цілком достовірно.

Ризик власника облігації певного підприємства дещо менший, ніж ризик, яким обтяжений власник акції. Розмір доходу від облігації обумовлений в момент її купівлі. В цьому випадку ризик (облігація) пов'язаний передусім із небезпекою можливого банкрутства емітента, що призводить до втрати капіталу, вкладеного в цей вид цінних паперів. Слід підкреслити, що акціонери занепадаючого підприємства знаходяться в гіршій ситуації, ніж його кредитодавці, тому що з кредитодавцями розраховуються в першу чергу. Тобто, з цієї точки зору акції становлять більш ризиковану форму вкладень у порівнянні з облігаціями.

Найменш ризикованою формою вкладення заощаджень є купівля державних цінних паперів. Власник цих облігацій знає не лише який (сталий) доход він одержуватиме, але і впевнений в тому, що не втратить інвестованого на їх купівлю капіталу. Тобто, ризик, пов'язаний з даним видом цінних паперів, є близьким до нуля. Але і тут існує ризик, пов'язаний з тим, що з часом зростатиме середній рівень норми відсотка, а це призведе до того, що куплені раніше державні облігації, провідсотковані відповідно до «старого рівня» норми відсотка, будуть відносно менш прибутковими, ніж нові, випущені пізніше. В цьому відношенні короткотермінові державні цінні папери є менш ризикованими, ніж довготермінові. Необхідно також зазначити, що власник облігацій (державних та емітованих певним підприємством) має детерміновану, обумовлену норму доходу в номінальних цінах, а темпи інфляції (які можуть бути досить значними) призводять до того, що доход в реальних цінах є невизначеною величиною.

Суб'єкти ринку капіталів характеризуються різними пріоритетами і схильністю до ризику. Комерційна діяльність, що досить широко розповсюджена, дає підстави вважати, що багато осіб схильні брати участь у починаннях з досить невизначеними результатами щодо рівня прибутку. Великий інтерес до державних цінних паперів свідчить у свою чергу, що значний відсоток осіб, котрі замість цінних паперів, що мають високу норму сподіваних доходів, але обтяжених високим ступенем ризику, готові обмежитися нижчою нормою доходу, але певного доходу, тобто цей доход в дійсності не буде істотно відрізнятися від сподіваного. Оскільки пріоритети окремих суб'єктів прийняття рішень суттєво відрізняються, то в економічній літературі широко поширена думка, що усереднений інвестор є несхильним до ризику (спадаюча гранична корисність).

З цього випливає, що такий інвестор буде купувати цінні папери, обтяжені високим ризиком, лише тоді, коли цей ризик буде компенсовано відповідним чином, тобто, коли сподівана норма доходу цього паперу буде теж високою.

Отже, можна стверджувати, зокрема, що серед різних доступних вкладень, раціонально діючий інвестор обере ті, що:

• при заданому ступені ризику характеризуються вищою нормою сподіваного доходу;

• при заданій нормі сподіваного доходу характеризуються нижчим ступенем ризику.

Враховуючи викладене вище, можна стверджувати, що рівень норми відсотка, який задає інвестор щодо різних вкладень, буде визначатися наступним рівнянням:

r = rr + ri + rir + rp, (9.6)

де rр— ризик інвестиційного проекту.

Складові, що входять до формули (9.6), визначають різними способами.

Якщо є дані для оцінки коефіцієнта β щодо інвестиційного проекту, то, використовуючи модель рівноваги ринку капіталів (9.2), можна записати

r = rF + β (rМ - rF),(9.7)

де r — необхідна норма відсотка; rF — безпечна норма відсотка; β — коефіцієнт систематичного ризику, що пов'язаний з даним видом інвестиційних проектів; rM — середньоринкова норма відсотка.

Реальна норма відсотка повинна включати в себе так звану інфляційну премію — надбавку до реальної норми відсотка, що компенсує інфляційне знецінення грошей.

Обчислення номінальної норми відсотка (r) необхідно проводити за допомогою формули, котра була виведена відомим економістом І. Фішером. Одержати цю формулу можна з таких міркувань. Якщо інвестована сума дорівнює одиниці, то через певний період (рік) ця сума дорівнюватиме 1 + rr, завдяки приросту вартості, що відповідає реальній нормі відсотка (rr). Але через інфляцію, річний (прогнозований) темп якої дорівнює і, потік доходів повинен бути збільшений у (i + 1) разів. Отже, маємо формулу І. Фішера [49]:

(1 + r) = (1 + rr) (1 + i) = 1 + rr + i + irr).(9.8)

Звідси одержимо

r = rr + i+ irr.

Для розрахунку номінальної норми відсотка, яка враховує премії і за ризик, і за інфляцію, згідно з [10], тобто використовуючи формулу (9.8), одержимо

rM = rrM + i + iriM; (9.9)

rF = rrF + i + irrF,(9.10)

де rM — номінальна середньоринкова норма відсотка; rrM — реальна середньоринкова норма відсотка; і — прогнозований темп інфляції; rF — номінальна безпечна норма відсотка; rrF — реальна безпечна норма відсотка.

Підставляючи rM та rF з (9.9) та (9.10) у (9.7), одержимо

r = rrF + i + irrF + β (rrF - rr) + βi (rrM - rrF). (9.11)

На практиці здебільшого використовують спрощену формулу і [33, 51]:

r = rrF + β (rrM - rrF). (9.12)

Формула (9.12) дає досить вірні (наближені) результати лише тоді, коли реальні норми (ставки) відсотка rrF, rrM і, особливо, темпи інфляції (і) малі, що характерно в останні роки для промислове розвинутих країн з ринковою економікою.

Коли ж рівень інфляції значний, то відома формула (9.12) дає невірні (занижені) результати. У ряді підручників наведена формула

r = rrF + i + irrF + β (rrM - rrF), (9.13)

яка дає дещо кращі, але теж занижені результати за високих темпів інфляції.

Приклад. Безпечна реальна норма відсотка становить 6% (rrF = 0,06), прогнозований темп інфляції — 300% річних (i = 3,0), реальна середньоринкова норма відсотка — 18% (rrM = 0,18), коефіцієнт систематичного ризику, що пов'язаний із даним видом інвестиційних проектів, β = 1,2.

Підрахувати номінальну норму відсотка, яка врахувала б ризик та інфляцію.

Розв'язання. Вірне рішення одержимо, користуючись формулою (9.11):

r = 0,06 + 3,0 + 3,0 • 0,06 + 1,2 (0,18 - 0,06) + 3,0×1,2 (0,18 - 0,06) = 3,816,

тобто r = 381,6%.

Користуючись спрощеною формулою (9.12), вірною (наближено) лише за низьких темпів інфляції, одержимо, що

r = 0,06 + 3,0 + 1,2 (0,18 - 0,06) = 3,204,

тобто r = 320,4%.

Отже номінальна норма відсотка занижена на 61,2%. Похибка складає 16,04 %.

За формулою (9,13)

r = 0,06 + 3,0 + 3,0 • 0,06 + 1,2 (0,18 - 0,06) = 3,384,

тобто r = 338,4 %.

Отже номінальна ставка відсотка також занижена на 43,2 %. Похибка складає 11,32%.

Розмірковуючи далі, можна стверджувати, що прогнозований темп інфляції це лише точкова оцінка, середнє значення прогнозованої величини. Як відомо, при прогнозуванні, якими б методами ми не користувалися, вірнішим буде інтервальний підхід.

Отже, як про це йшлося вище, використовуючи, за умов невизначеності, відповідні методи прогнозування реальних темпів інфляції, одержимо як сподівану величину темпів інфляції (i) так і надбавку за інфляційний ризик (Δi).

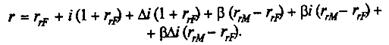

Модифікуючи формулу І. Фішера (9.8) можна записати:

Звідси одержимо

(9.14)

(9.14)

В результаті міркувань, аналогічних [10], замість формули (9.11) одержимо модифіковану формулу розрахунків номінальної норми відсотка з урахуванням ризику інфляційного відсотка:

(9.15)

(9.15)

де rrF — реальна безпечна норма відсотка; і(1 + rrF) — премія за інфляцію; Δі(1 + rrF) — премія за інфляційний ризик; β(rrM - rrF) — премія за ризик інвестиційного проекту; βi(rrM - rrF) — сенергетична премія за ризик інвестиційного проекту і інфляцію; βΔі(rrM + rrF) — сенергетична премія за ризик інвестиційного проекту і інфляційний ризик.

Приклад. Поряд з даними, наведеними у попередньому прикладі, відомо, що прогноз стосовно темпів інфляції досить неточний, а надбавка за інфляційний ризик (Δi) становить 10%.

Підрахувати номінальну норму відсотка, що враховувала б одержану інформацію.

Розв'язання. За формулою (9.15) одержимо

r = 0,06 + 3,0 • 1,06 + 0,1 • 1,06 + 1,2 • (0,18 - 0,06) + 1,2 • 3,0 (0,18 - 0,06) + 1,2 • ×0,1(0,18 - 0,06) = 3,936

тобто r = 393,6%.

Отже, врахування того, що прогноз темпів інфляції є неточним, призвело до зростання номінальної норми відсотка на 12%. Похибка складає 3%.

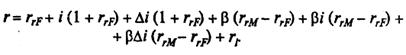

Як зазначалося у попередньому матеріалі, окрім всього, в багатьох випадках при обчисленні норми відсотка слід враховувати також ризик ліквідності, яким обтяжені певні активи (об'єкти інвестування). За наявності такого ризику інвестор може вимагати додатковий доход (прибуток) у вигляді премії за ліквідність (rl). У цьому випадку формула для обчислення необхідної норми відсотка поповнюється ще одним членом — премією за ліквідність (rl). Тобто, замість формули (9.11) маємо

r = rrF+ і + irrF+ β (rrM - rrF) + β i (rrM - rrF) + rl.

Відповідно на величину rl зміниться і вираз (9.15):

(9.16)

(9.16)

Приклад. За решти рівних умов попереднього прикладу вважають також, що ризик ліквідності є суттєвим. Премія за ліквідність становить 8% (rl = 0,08).

Необхідно, як і в попередньому прикладі, підраховувати номінальну норму відсотка, яка враховувала б цю додаткову інформацію.

Розв'язання. Користуючись формулою (9.16), одержимо, що r = 401,6%.

З тези про зниження граничної корисності грошових доходів випливає, що, як це вже зазначалося, більшість людей виявляють несхильність до ризику. Це в свою чергу призводить до того, що, купуючи різні активи, обтяжені ризиком, інвестори домагаються відповідної компенсації.

Активи, що обтяжені вищим ступенем ризику, будуть придбані лише тоді, коли сподівана норма доходу буде відповідно вищою, що компенсує високий ступінь ризику.

Зазначимо, що з точки зору підприємства, яке прагне накопичити необхідні фонди для фінансування відповідних проектів, спосіб їх накопичення впливає на затрати, які підприємство повинне понести, користуючись зовнішніми джерелами капіталу. А це, в свою чергу, впливає на ефективність відповідних проектів.

Читайте також:

- I визначення впливу окремих факторів

- I етап. Аналіз впливу типів ринку на цінову політику.

- II. Фактори, що впливають на зарплату при зарубіжних призначеннях

- Абстрактна небезпека і концепція допустимого ризику.

- Адекватним фізичним критерієм оцінки її впливу на організм люди1

- Аденогіпофіз, його гормони, механізм впливу

- Аденогіпофіз, його гормони, механізм впливу, прояви гіпер- та гіпофункцій.

- Адміністративні методи - це сукупність прийомів, впливів, заснованих на використанні об'єктивних організаційних відносин між людьми та загальноорганізаційних принципів управління.

- Активний вплив на проблему

- Алгоритм розрахунку майбутньої вартості грошей за простими і складними відсотками

- Алгоритм розрахунку теперішньої вартості грошей за простими і складними відсотками

- Аналiз ризику методами iмiтацiйного моделювання

| <== попередня сторінка | | | наступна сторінка ==> |

| МОДЕЛЬ РІВНОВАГИ РИНКУ КАПІТАЛІВ (САРМ) | | | ТЕХНІКА ДИСКОНТУВАННЯ. МАЙБУТНЯ ВАРТІСТЬ |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |