РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

КОНСПЕКТ ЛЕКЦІЙ

дисципліни «Фінансовий менеджмент»

для студентів 5 курсу

спеціальності «8.03060101 – «Менеджмент організацій і

адміністрування»

спеціалізації«Менеджмент підприємницької діяльності»,

«Менеджмент готельного, курортного і туристичного сервісу»

факультету економіки

Херсон – 2013

Конспект лекцій з дисципліни «Фінансовий менеджмент».

Укладач: к.е.н., доцент Джерелюк Ю.О., сторінок 152.

Затверджено на засіданні кафедри менеджменту та маркетингу

Протокол №__

від “____” ________ 2013 р.

Зав. кафедрою_________ Г.Г. Савіна

Відповідальний за випуск ____________________Г.Г. Савіна

ЗМІСТ

| Лекція 1. Сутність, мета і функції фінансового менеджменту підприємств | |

| Лекція 2. Методологічні засади формування систем забезпечення фінансового менеджменту підприємств | |

| Лекція 3. Фінансова стратегія підприємства | |

| Лекція 4. Управління активами підприємств | |

| Лекція 5. Управління капіталом підприємств | |

| Лекція 6. Основи управління інвестиціями підприємств | |

| Лекція 7. Управління грошовими потоками підприємств | |

| Лекція 8. Управління фінансовими ризиками підприємств | |

| Лекція 9. Основи антикризового фінансового управління підприємствами | |

| Рекомендована література |

Лекція 1. Сутність, мета і функції фінансового менеджменту підприємств

1.1. Поняття фінансового менеджменту. Місце в загальній системі управління підприємством.

1.2. Головна мета та головні завдання фінансового менеджменту.

1.3. Основні принципи та система функцій фінансового менеджменту

1.1.

Поняття “менеджменту” можна розглядати з трьох сторін: як систему економічного управління, як орган управління (апарат управління), як форму підприємницької діяльності. Менеджмент ( англ. Management – управління) в загальному вигляді можна визначити як систему економічного управління виробництвом, яка включає сукупність принципів, методів, форм і прийомів управління (1, с.39).

Фінансовий менеджмент – це процес управління формуванням, розподілом і використанням фінансових ресурсів господарюючого суб’єкта та оптимізації обороту його грошових коштів ( 3, с.11).

Фінансовий менеджмент – це система принципів, засобів та форма організації грошових відносин підприємства, спрямована на управління його фінансово-господарською діяльністю, в яку входять:

- розроблення і реалізація фінансової політики підприємства;

- інформаційне забезпечення (складання і аналіз фінансової звітності підприємства);

- оцінка інвестиційних проектів і формування “портфеля” інвестицій;

- поточне фінансове планування та контроль.

Фінанси складаються з 3-х взаємозв’язаних галузей:

- ринок грошей та капіталу

- ринок інвестицій

- фінансовий менеджмент

Фінансовий менеджмент - форма управління процесами фінансування діяльності підприємства за допомогою методів та важелів фінансового механізму або мистецтво управління фінансовою діяльністю.

Умови, необхідні для ефективного функціонування фінансового менеджменту:

- приватна власність на засоби виробництва

- самофінансування підприємницької діяльності

- ринкове ціноутворення

- ринок праці, товарів та капіталу

- чітке регламентування державного втручання в роботу підприємства

Матеріальна основа фінансового менеджменту - реальний грошовий обіг, тобто економічний процес, який викликає рух вартості, що супроводжується певним потоком грошових платежів та розрахунків.

Принципи управління фінансовим менеджментом:

1. Принцип фінансової стратегії, що визначає можливість збалансування матеріальних та грошових ресурсів.

2. Принцип стратегії управління - це виявлення можливостей розширення виробництва, прогнозування інноваційних варіантів розвитку, пошук альтернативних шляхів прийняття рішень, вибір нових шляхів фінансування.

3. Контроль за виконанням прийнятих рішень.

4. Врахування попереднього досвіду та його екстраполяція на майбутнє.

5. Орієнтація на екстрений характер прийнятих рішень.

6. Визначення непередбачених наслідків впливу зовнішніх факторів.

Об’єктом управління фінансового менеджменту є організація грошового обігу, постачання фінансовими коштами та інвестиційними цінностями, основними та оборотними засобами, організація фінансової роботи.

Суб’єктом управління фінансового менеджменту є загальний вид діяльності, який відображає відношення людей в фінансовій роботі.

Принципи організації фінансового менеджменту - це планування, прогнозування, регулювання, координація, стимулювання, контроль та аналіз.

З метою управління фінансами підприємств застосовується фінансовий механізм.

Фінансовий механізм підприємств – це система управління фінансами підприємств, яка призначається для організації взаємодії фінансових відносин і фондів грошових коштів з метою ефективного їх впливу на кінцеві результати роботи (5, с.96-97).

Фінансовий механізм складається з п’яти взаємопов’язаних елементів: фінансових методів, фінансових важелів, правового, нормативного та інформаційного забезпечення (1, с.50-53).

1) Фінансові методи:

- планування

- прогнозування

- інвестування

- кредитування

- самофінансування

- оподаткування

- система розрахунків

- матеріальне стимулювання

- страхування

- залогові, трастові операції

- оренда, лізинг, факторинг

- фондоутворення

- взаємовідносини з різними суб’єктами та засновниками.

2) Фінансові важелі:

- прибуток - цільові економічні фонди

- доход - вклади

- амортизаційні відрахування - пайові внески

- фінансові санкції - котировка валютних курсів

- ціна - форми розрахунків

- орендна плата - види кредитів

- дивіденди

- % ставка

- дисконт

3) Правове забезпечення - закони, накази, статут юридичної особи.

4) Нормативне забезпечення - норми, інструкції, методичні вказівки

5) Інформаційне забезпечення – інформація різного виду та роду.

Організація фінансових потоків і управління ними залежать від багатьох факторів, таких як: тип бізнесу, розмір підприємства, його організаційна структура управління та ін.

В умовах ринкової економіки фінансовий менеджер стає однією з ключових фігур на підприємстві. Він відповідає за постановку проблем фінансового характеру, аналіз доцільності вибору того чи іншого способу їх рішення, а іноді за прийняття кінцевого рішення вибору найбільш прийнятного варіанту дії, здійснює оперативну фінансову діяльність, контролює грошові потоки підприємства [10, с.28-31].

В загальному вигляді діяльність фінансового менеджера можна поділити на три напрямки:

І. загальний аналіз і планування майнового та фінансового стану підприємства;

ІІ. забезпечення підприємства фінансовими ресурсами (управління джерелами ресурсів);

ІІІ. розподіл фінансових ресурсів (інвестиційна політика та управління активами).

Ці напрямки діяльності одночасно визначають і основні задачі, що стоять перед фінансовим менеджером:

В межах першого напрямку здійснюється загальна оцінка:

· активів підприємства та джерел їх фінансування;

· величини і складу ресурсів, необхідних для підтримки досягнутого економічного

· потенціалу підприємства і розширення його діяльності;

· джерел додаткового фінансування;

· системи контролю за станом і ефективністю використання фінансових ресурсів.

Другий напрямок передбачає детальну оцінку:

· обсягу потрібних фінансових ресурсів;

· форми їх надання (довгостроковий чи короткостроковий кредит, грошові кошти);

· методів мобілізації фінансових ресурсів;

· ступені доступності і часу надання;

· витрат, пов’язаних із залученням даного виду ресурсів (процентні ставки);

· інші формальні та неформальні умови надання даного джерела коштів;

· фінансового ризику

Третій напрямок передбачає аналіз і оцінку довгострокових і короткострокових рішень інвестиційного характеру:

· оптимальність трансформації фінансових ресурсів в інші види ресурсів (матеріальні, трудові, грошові);

· доцільність і ефективність вкладень в основні засоби; їх склад і структура;

· оптимальність оборотних коштів (в цілому і по видам);

· ефективність фінансових вкладень.

Прийняття рішень з використанням наведених оцінок виконується в результаті аналізу альтернативних рішень, які враховують компроміс між вимогами ліквідності, фінансової стійкості і рентабельності.

Фінансовий менеджмент як система управління:

Фінансовий менеджмент, з одного боку, являє собою одну з провідних підсистем загального менеджменту, а, з іншого — виступає як система раціонального та ефективного використання капіталу, як механізм управління рухом фінансових ресурсів.

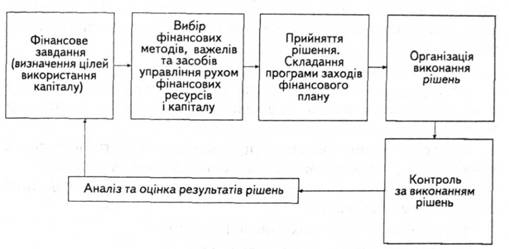

Фінансовий менеджмент спрямований на зростання фінансових ресурсів, інвестицій та нарощування обсягу капіталу. В загальному вигляді фінансовий менеджмент можна визначити такою схемою (рис. 1).

Рис. 1. Загальна схема фінансового менеджменту

Ця схема дає загальне уявлення про фінансовий менеджмент як про механізм управління фінансовими ресурсами. Кінцева мета такого управління відповідає цільовій функції суб'єкта господарювання — отриманню прибутку. Відомо, що збільшення прибутку можна досягти за рахунок зростання обсягу реалізації або за рахунок зменшення витрат. Фінансовий менеджмент, керуючи рухом капіталу, може спрямувати його на зростання виробничих потужностей, тобто — виручки; керуючи рухом фінансових ресурсів можна використати їх для зниження собівартості продукції і збільшення капіталу.

Як система управління фінансовий менеджмент складається з об'єкта й суб'єкта управління.

Об'єкт управління у фінансовому менеджменті — це сукупність умов здійснення грошового обігу, кругообігу вартості, руху фінансових ресурсів і фінансових відносин між суб'єктами господарювання та їхніми підрозділами у процесі господарювання.

Суб'єкт управління — це спеціальна група людей (фінансова дирекція як апарат управління, фінансовий менеджер як керівник), яка за допомогою різних форм управлінського впливу здійснює цілеспрямоване функціонування об'єкта.

Фінанси будь-якого підприємства охоплюють грошові відносини:

■ з іншими організаціями (з оплати постачання сировини, товарів, інших матеріальних цінностей, з реалізації продукції, під час отримання фінансових і комерційних кредитів і вкладення капіталу тощо);

■ із засновниками (в розподілі прибутку);

■ з трудовим колективом (з оплати праці, в розподілі доходів і прибутку, у сплаті дивідендів за акціями, відсотків за облігаціями тощо);

■ з державними органами управління (у сплаті податків, в обов'язковому продажі частини експортного виторгу тощо).

У цьому зв'язку слід виокремити такі основні функції фінансового менеджменту:

• формування грошових фондів (доходи);

• використання цих фондів (видатки);

• контроль за їх формуванням і використанням. До функцій об'єкта управління належать:

• організація грошового обігу;

• забезпечення фінансовими коштами та інвестиційними інструментами;

• забезпечення основними і оборотними фондами;

• організація фінансової роботи.

Функції суб'єкта управління являють собою конкретний вид управлінської діяльності, який послідовно складається зі збору, систематизації, передавання, зберігання інформації, прийняття рішення й перетворення його в наказ. Функції суб'єкта управління охоплюють: планування, прогнозування, організацію, регулювання, координування, стимулювання, контроль.

Планування у фінансовому менеджменті відіграє суттєву роль і охоплює весь комплекс заходів як з розробки рішень, так і з упровадження їх у життя. Для того, щоб ця діяльність була успішною, створюється методологія й методика розробки фінансових планів.

Прогнозування являє собою розробку на довготермінову перспективу змін фінансового стану об'єкта в цілому і його різних частин. Особливістю прогнозування є альтернативність у побудові фінансових показників, варіантність розвитку фінансового стану об'єкта управління. Прогнозування може здійснюватись як на основі екстраполяції минулого в майбутнє з урахуванням експертної оцінки тенденцій зміни, так і на основі прямого передбачення змін. Управління на основі передбачення цих змін потребує вироблення у фінансового менеджера певного відчуття ринкового механізму та інтуїції, а також використання гнучких загальних рішень.

Організація у фінансовому менеджменті — це об'єднання людей, які спільно реалізують фінансову програму на основі певних правил і процедур. До цих правил і процедур належать створення органів управління, встановлення взаємозв'язків між управлінськими підрозділами, розробка норм, нормативів, методик.

Регулювання являє собою вплив на об'єкт управління, аби досягти стійкого стану фінансової системи у разі виникнення відхилень від заданих параметрів. Регулювання охоплює, головним чином, поточні заходи усування відхилень від планових завдань, встановлених норм і нормативів.

Координація у фінансовому менеджменті — узгодженість роботи всіх ланок системи управління, апарату управління і спеціалістів. Координація забезпечує єдність взаємовідносин об'єкта управління, суб'єкта управління та окремого працівника.

Стимулювання — це спонукання працівників фінансової служби до заінтересованості в результатах своєї праці.

Контроль у фінансовому менеджменті являє собою перевірку організації фінансової роботи, виконання фінансових планів і т. ін. За допомогою контролю збирається інформація про використання фінансових засобів та про фінансовий стан об'єкта, виявляються додаткові фінансові резерви, вносяться зміни до фінансових програм. Контроль передбачає аналіз фінансових результатів. Аналіз, своєю чергою, є частиною процесу планування фінансів. Таким чином, контроль є зворотною стороною фінансового планування і його слід розглядати як власну складову.

Завдання фінансового менеджменту можна згрупувати за трьома напрямами.

■ Загальний фінансовий аналіз і планування. В рамках цього напряму здійснюється загальна оцінка:

• активів підприємства і джерел їх фінансування;

• величини і складу ресурсів, необхідних для підтримки досягнутого економічного потенціалу підприємства й розширення його діяльності;

• джерел додаткового фінансування;

• системи контролю за станом і ефективністю використання фінансових ресурсів.

■ Забезпечення підприємства фінансовими ресурсами (управління джерелами коштів). В межах цього напряму реалізується детальна оцінка:

• обсягу необхідних фінансових ресурсів;

• форми їх надання;

• рівня доступності й часу надання;

• вартості володіння даним ресурсом;

• ризику, пов'язаного з цим видом ресурсів.

■ Розподіл фінансових ресурсів (інвестиційна політика та управління активами). В рамках цього напряму втілюється аналіз і оцінка:

• оптимальності трансформації фінансових ресурсів в інші види ресурсів (матеріальні, трудові і т. д.);

• доцільності й ефективності вкладень у основні фонди, їхнього складу та структури;

• оптимальності оборотних коштів;

• ефективності капітальних вкладень.

Підходи до вирішення управлінських завдань можуть бути найрізноманітнішими, тому фінансовий менеджмент має бути багатоваріантним. Головне у фінансовому менеджменті — це правильне визначення мети, яка відповідає фінансовим інтересам об'єкта управління. Фінансовий менеджмент вельми динамічний, ефективність його функціонування багато в чому залежить від швидкості реакції на зміни умов фінансового ринку, фінансової ситуації, фінансового стану об'єкта управління. Тому фінансовий менеджмент має базуватися на знаннях стандартних засобів управління, на вмінні швидко і безпомилково оцінювати конкретну фінансову ситуацію, здатності відразу знайти оптимальний вихід з неї.

У фінансовому менеджменті готових рецептів бути не може. Він учить тому, як завдяки методам, засобам вирішення тих чи інших господарських завдань досягти помітного успіху для конкретного суб'єкта господарювання.

1.2.

Необхідно визначити головну мету фінансового менеджменту. Це забезпечення максимізації добробуту власників підприємства в поточному та перспективному періоді, раціональне використання ресурсів для створення ринкової вартості, здатної покрити всі витрати, пов’язані з використанням ресурсів, і забезпечити прийнятний рівень доходів на умовах, адекватних ризику вкладників капіталу . Ця мета отримує конкретний вираз в забезпеченні максимізації ринкової вартості підприємства, що реалізує кінцеві фінансові інтереси його власників. Характеризуючи загальноприйнятну в ринковій економіці вищевказану головну мету фінансового менеджменту, слід відмітити, що вона вступає в протиріччя з розповсюдженою у нас думкою, що головною метою фінансової діяльності підприємства є максимізація прибутку. Річ у тім, що максимізація ринкової вартості підприємства далеко не завжди автоматично досягається при максимізації його прибутку. Так, отриманий високий у сумі і по рівню прибуток може бути повністю використаний на цілі поточної потреби, в результаті чого підприємство лишиться основного джерела формування власних фінансових ресурсів для свого наступного розвитку (а нерозвинене підприємство втрачає в перспективі досягнуту конкурентну позицію на ринку, скорочує потенціал формування власних фінансових ресурсів за рахунок внутрішніх джерел, що в кінцевому рахунку призводить до зниження його ринкової вартості). Крім того, високий рівень прибутку підприємства може бути досягнутий при високому рівні фінансового ризику і загрозу банкротства в наступному періоді, що також може обумовити зниження його ринкової вартості. Тому в ринкових умовах максимізація прибутку може виступати як одна з важливих задач фінансового менеджменту, але не як головна його мета.

В процесі реалізації своєї головної мети фінансовий менеджмент направлений на вирішення наступних основних завдань:

1) Забезпечення формування достатнього обсягу фінансових ресурсів відповідно з задачами розвитку підприємства в майбутньому періоді. Ця задача реалізується шляхом визначення загальної потреби в фінансових ресурсах підприємства на наступний період, максимізації обсягу залучення власних фінансових ресурсів за рахунок внутрішніх джерел, визначення доцільності формування власних фінансових ресурсів за рахунок зовнішніх джерел, управління залученням позикових фінансових ресурсів, оптимізації структури джерел формування ресурсного фінансового потенціалу.

2) Забезпечення найбільш ефективного використання сформованого обсягу фінансових ресурсів у розрізі основних напрямків діяльності підприємства. Оптимізація розподілу сформованого обсягу фінансових ресурсів передбачає встановлення необхідної пропорційності в їх використанні з метою виробничого і соціального розвитку підприємства, виплати необхідного рівня доходів на інвестований капітал власникам підприємства і т ін. В процесі виробничого споживання сформованих фінансових ресурсів в розрізі основних напрямків діяльності підприємства повинні бути враховані стратегічна мета його розвитку та можливий рівень віддачі вкладених коштів.

3) Оптимізація грошового обігу. Ця задача вирішується шляхом ефективного управління грошовими потоками підприємства в процесі кругообігу його грошових коштів, забезпеченням синхронізації обсягів надходження і витрат грошових коштів по окремими періодам, підтримкою необхідної ліквідності його оборотних активів. Одним із результатів такої оптимізації є мінімізація середнього залишку вільних грошових активів, яка забезпечує зменшення втрат від їх неефективного використання та інфляції.

4) Забезпечення максимізації прибутку підприємства з найменшим рівнем фінансового ризику. Максимізація прибутку досягається за рахунок ефективного управління активами підприємства, залученням в господарський оборот залучених фінансових коштів, вибором найбільш ефективних напрямків операційної та фінансової діяльності. При цьому, з метою досягнення економічного розвитку підприємство повинно максимізувати не балансовий, а чистий прибуток, який залишається в його розпорядженні, що потребує здійснення ефективної податкової, амортизаційної і дивідендної політики. Вирішуючи цю задачу, необхідно мати на увазі, що максимізація рівня прибутку підприємства досягається, як правило, при суттєвому зростанні рівня фінансових ризиків, тому що між цими двома показниками існує прямий зв’язок. Тому максимізація прибутку повинна забезпечуватись в межах допустимого фінансового ризику, конкретний рівень якого встановлюється власниками або менеджерами підприємства з урахуванням їх фінансового менталітету (відношення до ступеню допустимого ризику при здійсненні господарської діяльності).

5) Забезпечення мінімізації рівня фінансового ризику при очікуваному рівні прибутку. Якщо рівень прибутку підприємства заданий або спланований зарані, важливим завданням є зниження рівня фінансового ризику, який забезпечує отримання цього прибутку. Така мінімізація може бути забезпечена шляхом диверсифікації видів операційної і фінансової діяльності, а також портфеля фінансових інвестицій; профілактикою мінімізацією окремих фінансових ризиків, ефективними формами їх внутрішнього і зовнішнього страхування.

6) Забезпечення постійної фінансової рівноваги підприємства в процесі його розвитку. Така рівновага характеризується високим рівнем фінансової стійкості і платоспроможності підприємства на всіх етапах його розвитку і забезпечується формуванням оптимальної структури капіталу і активів, ефективними пропорціями в обсягах формування фінансових ресурсів за рахунок різних джерел, достатнім рівнем самофінансування інвестиційних потреб.

Всі розглянуті задачі фінансового менеджменту тісно взаємопов’язані між собою, хоча окремі з них і носять різнонаправлений характер (наприклад, забезпечення максимізації суми прибутку при мінімізації рівня фінансового ризику; забезпечення формування достатнього обсягу фінансових ресурсів і постійної фінансової рівноваги підприємства в процесі його розвитку і т. ін.). Тому в процесі фінансового менеджменту окремі задачі повинні бути оптимізовані між собою для найбільш ефективної реалізації його головної мети.

Фінансовий стан підприємства є основою його добробуту, тому головним на меті фінансовий менеджмент має знаходження розумного компромісу між завданнями, що ставить перед собою підприємство, і фінансовими можливостями реалізації цих завдань для:

- підвищення обсягів продажів і прибутку;

- підтримування стійкої прибутковості підприємства;

- збільшення доходів власників (акціонерів);

- підвищення курсової вартості акцій підприємства та ін.

Ці завдання вирішують за допомогою раціонального управління потоками фінансових ресурсів між підприємством та джерелами його фінансування (як внутрішніми, так і зовнішніми), отриманими:

· у наслідку фінансово-господарської діяльності;

· на фінансовому ринку внаслідок продажу акцій, облігацій, отримання кредитів;

· повернення суб’єктам фінансового ринку процентів і дивідендів як плати за капітал;

· сплати податкових платежів;

· інвестування і реінвестування у розвиток підприємства.

Основним завданням фінансового менеджменту є побудова ефективної системи керування фінансами, що забезпечують досягнення тактичних і стратегічних цілей діяльності. Виходячи з обсягу й ськладності розв'язуваних завдань, фінансова служба може бути представлена фінансовим керуванням (на великих підприємствах), фінансовим відділом (на середніх підприємствах), одним фінансовим директором або головним бухгалтером (на малих підприємствах).

Фінансовий директор забезпечує роботу компанії у фінансовому й адміністративному відношенні; разом з генеральним директором визначає цільові фінансові показники й завдання компанії; координує роботу підзвітних йому відділів.

На Фінансову бухгалтерію Покладає обов'язок вести бухгалтерський облік і формувати публічну звітність.

Аналітичний відділ Займається аналізом і оцінкою фінансового стану підприємства, у тому числі виконання планових завдань по прибутку й обсягам реалізації, його ліквідності й рентабельності. Завдання: прогнозування фінансових показників, виходячи з кон'юнктури ринку, товарів-аналогів і підприємства-конкурентів.

Відділ фінансового планування Відповідає за розробку, координацію й здійснення фінансового й бюджетного планування. Основні планові документи: баланс прибутків і видатків, бюджет руху грошових коштів, плановий баланс активів і пасивів.

Оперативний відділ Збирає рахунку, накладні й інші фінансові документи, відслідковує їхню оплату. Контролює взаємини з банками із приводу безготівкових розрахунків і одержання наявних коштів. Претензійна група в ськладі оперативного відділу вирішує суперечки, що виникають із контрагентами, державою й позабюджетними фондами із приводу сплати штрафів, неустойок, пенею та ін.

Відділ цінних паперів і валют Формує портфель цінних паперів і управляє їм, підтримуючи його оптимальність із позицій прибутковості й ризику. Він також бере участь у роботі валютних і фондових бірж із метою задоволення поточних потреб підприємства в карбованцевих або валютних коштах.

1.3.

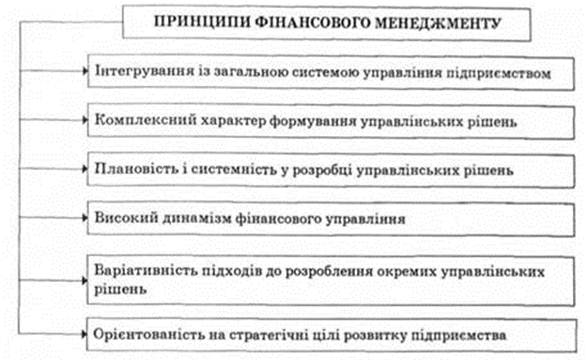

Ефективне функціонування фінансового менеджменту визначається низкою принципів, які тісно пов'язані з цілями і завданнями діяльності підприємства.

До основних принципів фінансового менеджменту належать такі (рис. 2).

1. Інтегрування із загальною системою управління підприємством. Фінансовий менеджмент тісно взаємодіє з іншими видами функціонального менеджменту (виробничим менеджментом, інноваційним менеджментом, менеджментом персоналу), оскільки прийняте управлінське рішення в будь-якій сфері діяльності підприємства впливає на формування грошових потоків і фінансові результати. Відповідно фінансовий менеджмент перебуває під впливом таких загальних принципів управління, як планування, цільова спрямованість, варіативність тощо.

Рис. 2. Принципи фінансового менеджменту

2. Комплексний характер формування управлінських рішень. Фінансовий менеджмент є комплексною системою управління, яка забезпечує розробку взаємозалежних управлінських рішень, кожне з яких вносить свою частку в загальну результативність фінансової діяльності підприємства.

3. Плановість і системність у розробленні управлінських рішень — це планування матеріальних і фінансових ресурсів з метою забезпечення їх збалансованості, системність у розробці стратегії і тактики фінансового менеджменту.

4. Високий динамізм фінансового управління, який враховує зміни факторів зовнішнього середовища, ресурсного потенціалу, форм організації фінансової та виробничої діяльності, фінансового стану підприємства, кон'юнктури фінансового ринку.

5. Варіативність підходів до розроблення окремих управлінських рішень полягає у прогнозуванні варіантів фінансового розвитку підприємства, пошуку та обгрунтуванні альтернативних фінансових рішень.

6. Орієнтованість на стратегічні цілі розвитку підприємства —- це орієнтація на стратегію довгострокового розвитку підприємства, досягнення стратегічної мети, забезпечення стабільного економічного розвитку в перспективі.

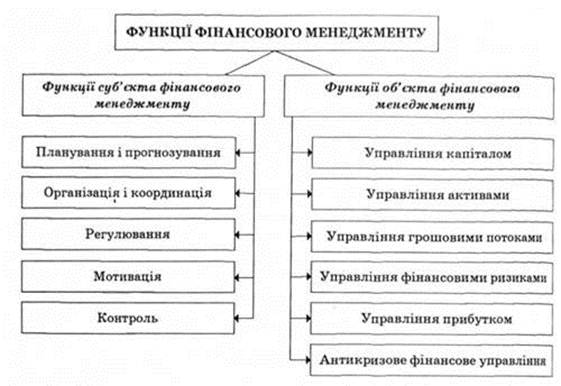

Основні мета і завдання фінансового менеджменту реалізуються через його функції. Умовно функції фінансового менеджменту класифікуються залежно від його об'єкта і суб'єкта (рис. 15.7).

Рис. 3. Класифікація функцій фінансового менеджменту

Функції суб'єкта фінансового менеджменту — види управлінської діяльності, спрямовані на досягнення цілей та вирішення завдань фінансового управління підприємства.

Функція планування у фінансовому менеджменті є основою прийняття фінансових рішень. З одного боку, фінансове планування — комплекс заходів з розробки планових завдань і їх реалізації на практиці, з іншого — діяльність із формування і затвердження фінансових планів за основними напрямами фінансової діяльності підприємства. В основу фінансового планування покладено розроблену фінансову стратегію підприємства, що конкретизується на кожному етапі його розвитку.

Прогнозування у фінансовому менеджменті — розроблення можливих напрямів фінансової діяльності підприємства на тривалу перспективу, прогнозу змін його фінансового стану. Якщо мета планування — втілити у життя заплановані заходи, то для прогнозування характерним є передбачення відповідних змін фінансового розвитку підприємства.

Організація полягає у створенні органів управління, побудові структури апарату управління, підрозділів фінансової служби, встановленні взаємозв'язків між ними, розподілі обов'язків і повноважень. Координація у фінансовому менеджменті — узгодженість робіт усіх ланок системи управління, апарату управління і фахівців, єдність відносин між ними.

Регулювання у фінансовому менеджменті охоплює комплекс поточних заходів, що забезпечують фінансову стійкість підприємства в разі виникнення відхилення фактичних результатів від планових завдань, заданих параметрів, норм і нормативів.

Мотивація як функція фінансового менеджменту передбачає спонукання і стимулювання працівників фінансової служби до ефективної та продуктивної роботи з метою виконання поставлених завдань фінансового розвитку підприємства.

Контроль у фінансовому менеджменті — це перевірка організації фінансової роботи та виконання фінансових планів, виявлення відхилень від плану та своєчасне внесення корективів.

Контрольна функція фінансового менеджменту реалізується за такими напрямами:

— контроль за формуванням фінансових ресурсів в обсязі, достатньому для задоволення потреб соціально-економічного розвитку підприємства;

— контроль за ефективним і раціональним використанням фінансових ресурсів підприємства;

— контроль за рівнем самофінансування, платоспроможності й рентабельності підприємства.

Залежно від об'єкта фінансового менеджменту розрізняють такі його функції.

1. Управління капіталом. Реалізація цієї функції фінансового менеджменту відбувається у процесі визначення загальної потреби у капіталі для фінансування активів підприємства; оптимізації структури капіталу з метою забезпечення ефективного його використання; розроблення комплексу заходів з рефінансування капіталу у найефективніші види активів.

2. Управління активами, відповідно до якого розраховується реальна потреба в окремих активах із врахуванням запланованих обсягів операційної діяльності підприємства, визначаються розмір і оптимальний їх склад з позиції раціонального використання, забезпечення ліквідності та ефективності.

3. Управління грошовими потоками. Фінансовий менеджмент виконує таку функцію при формуванні вхідних і вихідних потоків грошових коштів, їх синхронізації за обсягом і в часі з метою забезпечення фінансової рівноваги підприємства.

4. Управління інвестиціями. Функціональними завданнями такого управління е формування важливих напрямів інвестиційної діяльності підприємства, розроблення його інвестиційної політики; оцінка інвестиційної привабливості окремих реальних проектів і фінансових інструментів, відбір найефективніших з них; формування реальних інвестиційних програм і портфеля фінансових інвестицій; вибір раціональних форм фінансового інвестування.

5. Управління фінансовими ризиками. У процесі реалізації цієї функції визначається склад основних фінансових ризиків підприємства; здійснюється оцінка їх рівня і розмір можливих фінансових втрат у розрізі окремих операцій та господарської діяльності в цілому; формується комплекс заходів з профілактики, мінімізації та страхування фінансових ризиків.

6. Управління прибутком. Основними завданнями при виконанні фінансовим менеджментом цієї функції є виявлення резервів нарощування величини прибутку; забезпечення стабільності формування чистого прибутку за рахунок оптимізації постійних і змінних витрат; обґрунтування облікової, цінової та податкової політики підприємства; забезпечення оптимальних пропорцій та підвищення ефективності розподілу і використання прибутку з метою зміцнення конкурентних позицій підприємства та добробуту його власників.

7. Антикризове фінансове управління. Така функція фінансового менеджменту передбачає виявлення на основі постійного моніторингу фінансового стану підприємства ознак кризових явищ та масштабів фінансової кризи; формулювання цілей та розробку антикризової стратегії; вибір адекватних інструментів антикризового управління та заходів фінансової стабілізації підприємства; контроль за своєчасністю та ефективністю впроваджених антикризових заходів.

Лекція 2. Методологічні засади формування систем забезпечення фінансового менеджменту підприємств

2.1. Поняття систем забезпечення фінансового менеджменту. Склад основних систем фінансового менеджменту, їх взаємозв’язок.

2. 2. Організаційне забезпечення фінансового менеджменту.

2.3. Інформаційне забезпечення фінансового менеджменту.

2.4. Системи основних показників інформаційного забезпечення фінансового менеджменту, що формується із зовнішніх та внутрішніх джерел.

2.1.

Механізм фінансового менеджменту — цілісна, взаємопов'язана та взаємодіюча система рівнів, систем забезпечення, методів, важелів та інструментів розроблення, прийняття та реалізації управлінських рішень з питань фінансово-господарської діяльності суб'єктів господарювання.

Важливо підкреслити, що механізм фінансового менеджменту є не лише сумою його складових, а й цілісною системою, адекватною певному рівню, де всі складові взаємопов'язані, взаємодіють і перебувають у процесі розвитку та удосконалення (рис. 15.8).

У механізмі фінансового менеджменту розрізняють рівні:

1) міжнародний (механізм фінансового менеджменту транснаціональних корпорацій);

2) національний (стосується механізму фінансового менеджменту суб'єктів господарювання в межах фінансової системи національної держави, особливості якого зумовлені національною законодавчо-нормативною базою, зокрема національними стандартами обліку і звітності, законами про оподаткування та ін.);

3) ринковий (особливості фінансового менеджменту, зумовлені впливом ринкових регуляторів та механізмів, залежать від стану ринків, зміни кон'юнктури товарних та фінансових ринків);

4) галузевий (на механізм фінансового менеджменту впливає законодавчо-нормативна база, що регламентує діяльність суб'єктів господарювання певної галузі);

б) відомчий (кожне відомство, його суб'єкти керуються у своїй роботі відомчою нормативно-методичною базою);

Рис. 1. Складові механізму фінансового менеджменту, основні системи фінансового менеджменту

6) внутрішній (специфіка механізму фінансового менеджменту на цьому рівні визначена в статуті та внутрішніх положеннях суб'єкта господарювання).

Важливою складовою механізму фінансового менеджменту є системи забезпечення, до складу яких входять:

— система організаційного забезпечення;

— система інформаційного забезпечення;

— система кадрового забезпечення;

— система технічного забезпечення;

— програмне забезпечення;

— фінансове забезпечення.

Кожна з перерахованих систем забезпечення є важливим компонентом механізмів підготовки, прийняття та реалізації фінансових рішень. Важлива не тільки їхня наявність, а й дотримання за її формування та функціонування вимоги ефективності системи.

Система організаційного забезпечення — взаємопов'язана система внутрішніх підрозділів, служб, керівників суб'єкта господарювання, які уповноважені здійснювати підготовку та прийняття фінансових рішень, несуть відповідальність за їх здійснення і результати фінансово-господарської діяльності, досягнення мети та реалізації завдань фінансового менеджменту.

Система організаційного забезпечення фінансового менеджменту залежить від таких чинників:

— величини суб'єкта господарювання;

— організаційно-правового типу господарювання;

— галузі;

— форми власності;

— структури управління;

— національних традицій;

— культури та етики управління;

— професійного рівня персоналу.

Щодо переліку чинників, що впливають на особливості системи організаційного забезпечення, у вітчизняній практиці зустрічаються різні їх варіанта. Щодо побудови систем організаційного забезпечення прийнято виокремлювати такі принципи:

— ієрархічний;

— функціональний;

— змішаний.

Цим принципам відповідають створювані суб'єктами господарювання системи організаційного забезпечення, що мають свої особливості та відмінності.

Із середини XX ст. у системах організаційного забезпечення фінансового менеджменту багатьох корпорацій виокремились такі підрозділи, як казначейство та бухгалтерія. Спільними завданнями обох служб було оперативне, поточне управління, фінансове регулювання, аналіз, планування та розробка фінансової стратегії, політики і тактики. Головними завданнями казначейської служби стало управління грошовими потоками, портфелем цінних паперів, фінансовими ризиками, капіталом, робота з фінансовими посередниками.

Бухгалтерія відповідає за облік, антикризове фінансове управління, звітність та здійснює управління доходами, витратами, прибутком, податками, займається бюджетуванням, контролем та внутрішнім аудитом.

Елементами системи організаційного забезпечення фінансового менеджменту е:

— структура (служби, підрозділи, виконавці);

— ієрархія, субординація, координація;

— комунікаційні зв'язки;

— централізація та децентралізація управління;

— функції, їх розмежування;

— обов'язки, права, відповідальність;

— підзвітність, підконтрольність;

— оцінка професіоналізму;

—- оцінка якості та ефективності управління;

— оцінка креативності, оригінальності;

— оцінка інноваційності прийнятих рішень.

Особливістю сучасного стану розвитку та функціонування корпоративного сектору в економічних системах країн з розвинутою ринковою економікою є інтегрованість організаційного забезпечення фінансового менеджменту в органах корпоративного управління.

Система інформаційного забезпечення — система безперервного та цілеспрямованого підбору інформаційних показників, здійснення планових, звітних, аналітичних розрахунків, необхідних для підготовки, прийняття та реалізації фінансових рішень суб'єкта господарювання.

Формування та використання інформаційної бази суб'єкта господарювання значною мірою впливає як на ефективність фінансового менеджменту та управління окремими його об'єктами, так і на ефективність корпоративного управління, реалізацію місії та стратегії бізнесу.

Інформаційне забезпечення створює основу для здійснення функцій фінансового менеджменту відносно об'єкта та суб'єкта, є необхідною умовою підготовки фінансових рішень, їх оцінки та прийняття.

Система інформаційного забезпечення складається:

— із зовнішньої інформаційної бази;

— внутрішньої інформаційної бази.

Зовнішня інформаційна база формується шляхом цілеспрямованого підбору показників, зокрема:

— розвитку світового господарства;

— розвитку держави;

— розвитку регіону, території;

— галузі, виду економічної діяльності;

— діяльності, стану та перспектив розвитку конкурентів;

— стану та перспектив розвитку контрагентів;

— кон'юнктури фінансового ринку.

Внутрішня інформаційна база суб'єкта господарювання включає:

1) прогнозні, планові показники;

2) дані обліку;

3) звітність та звітні показники;

4) експертні оцінки;

б) дані внутрішнього аудиту та контролю.

Серед необхідної для підготовки та реалізації фінансових рішень інформації виокремлюють такі види:

1) законодавча, нормативна, методична, інструктивна;

2) планово-прогнозна; 8) звітна;

4) аналітична;

5) довідкова;

6) експертні оцінки.

Особливе значення у фінансовому менеджменті має інформація, яка є результатом діяльності виконавців, служб та підрозділів фінансової служби суб'єкта господарювання. Якість прогнозних та планових показників, своєчасність, реальність, повнота оперативних та звітних даних, аналітичні розрахунки, оцінка відхилень фактичних показників від планових, прогнозних, результати внутрішнього контролю дають підстави для належного своєчасно* го реагування на зміни, зниження ризиків, уникнення загроз.

Система кадрового забезпечення — система відбору, навчання, атестації працівників фінансової служби суб'єкта господарювання.

Важливою умовою ефективного фінансового менеджменту є робота з персоналом, до якої належать комплекс робіт з відбору, анкетування, стажування майбутніх працівників та визначення вимог до їх кваліфікаційного рівня, досвіду роботи, вміння працювати в команді, людських якостей, культурного рівня та морально-етичних якостей. Важливими компонентами успіху є формування корпоративної культури, визначення правил поведінки, кодексу честі фінансового менеджера, запровадження системи безперервного навчання, підвищення кваліфікації фінансових менеджерів, використання теорій ігор, ситуаційних вправ та ін.

Фінансове забезпечення передбачає визначення обсягу фінансових ресурсів, необхідних для забезпечення формування та функціонування всіх систем механізму фінансового менеджменту суб'єкта господарювання, їх використання, своєчасне реагування на зміни внутрішнього та зовнішнього середовища, оцінку якості та ефективності.

До складу механізму фінансового менеджменту належать такі методи:

— формування інформаційної бази;

— фінансове планування;

— фінансове прогнозування;

— бюджетування;

— фінансовий аналіз;

— оцінка інвестиційних проектів;

— оцінка ризиків;

— оптимізація;

— фінансове регулювання;

— амортизація, хеджування, рангування, диверсифікація.

У практиці фінансового менеджменту широко використосовуються важелі, зокрема відомий в управлінні капіталом фінансовий важіль та розрахунки його рівня, сили та ефекту, використання їхніх розрахунків для прийняття фінансових рішень. В операційному аналізі застосовується поняття операційного важеля, розраховуються його коефіцієнт та сила.

Важелями як складовими механізму фінансового менеджменту є проценти, дисконти, ліцензії, сертифікати, стандарти, дивіденди, податки.

До інструментів фінансового менеджменту належать ставки податків, та* рифи зборів, ціни, тарифи, пільги, санкції, стимули, дивіденди, фінансові по* казники та фінансові коефіцієнти.

Необхідними компонентами механізму фінансового менеджменту є технічне (ШС, мережі) та програмне забезпечення. Сучасні вимоги до роботи з персоналом, формування та використання інформаційної бази, здійснення комунікаційних зв'язків, інформаційних потоків, моделювання, прогнозування, бюджетування фінансових розрахунків можуть бути виконані лише за умови наявності сучасних технічних засобів, оргтехніки, мереж та програм продукту.

Читайте також:

- II.2. Культура конспектирования

- Блок- конспект уроків № 20 - 30 для 4 класу

- Блок- конспект уроків № 68-87 для 4 класу

- Блок- конспект уроків № 88 -102 для 4 класу

- Види лекцій

- Викладення лекційного матеріалу

- ГИСТОЛОГИЯ. КОНСПЕКТ ЛЕКЦИЙ.

- Електронний конспект лекцій

- Етапи конспектування

- Етапи конспектування.

- ЗАВДАННЯ 1. Прочитайте тексти. Законспектуйте інформацію про найголовніші ознаки офіційно-ділового стилю.

- ЗАВДАННЯ 5. Зробіть порівняльний аналіз усного і писемного мовлення на основі прочитаних текстів у вигляді конспекту.

| <== попередня сторінка | | | наступна сторінка ==> |

| | | Організаційне забезпечення фінансового менеджменту. |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |