РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

БІЗНЕС-ПЛАН ІНВЕСТИЦІЙНОГО ПРОЕКТУ

Лекція 2. ЖИТТЄВИЙ ЦИКЛ ІНВЕСТИЦІЙНОГО ПРОЕКТУ.

План:

1. Стадії життєвого циклу інвестиційного проекту.

2. Бізнес-план інвестиційного проекту.

3. Контролінг і моніторінг інвестиційного проекту.

У міжнародній практиці план розвитку підприємства являє собою бізнес-план, що, по суті, є структурованим описом проект розвитку підприємства. Якщо проект пов'язаний із залученням інвестицій, то він називається "інвестиційним проектом". Звичайно, будь-який новий проект підприємства в так чи інакше пов'язаний із залученням нових інвестицій. У найбільш загальному розумінні інвестиційний проект — це перелік заходів, пов'язаних з реалізацією інвестиційної ідеї з метою одержання прибутку чи досягнення соціального ефекту.

Реалізація інвестиційного проекту в умовах високорозвинутої ринкової економіки, по суті, зводиться до серії взаємозалежних і скоординованих закупівель: машин і устаткування; матеріалів;ліцензій і "ноу-хау"; будівельних, монтажних і пусконалагоджувальних робіт; консультативних послуг з підготовки проектно-кошторисної документації, проведенню торгів, нагляду за роботами, підготовки персоналу для роботи на об'єкті інвестиційної діяльності тощо.

Життєвий (проектний) цикл інвестиційного проекту — це проміжок часу з моменту ініціації інвестиційного проекту до моменту його ліквідації. Життєвий цикл є вихідним поняттям для вирішення проблеми фінансування робіт із проекту, прийняття відповідних рішень. Стани, через які проходить проект, називаються стадіями (етапами, фазами). Стадія життєвого циклу інвестиційного проекту являє собою інтервал часу, протягом якого динаміка фінансових потоків зберігає свою монотонність, їхня структура залишається, практично незмінною, а перелік заходів, пов'язаних з реалізацією інвестиційної ідеї, залишається досить постійним.

Чіткого (раз і назавжди визначеного) розподілу життєвого циклу на стадії бути не може. По-перше, існує специфіка окремих країн і секторів економіки, в яких реалізується інвестиційний проект. По-друге, існує досить широке коло учасників реалізації інвестиційного проекту (спонсори, проектна компанія, підрядники, кредитори, інвестори, оператори тощо) і кожен учасник може дивитися на проектний цикл "своїми очима", мати особливе уявлення про фази, етапи, стадії проекту.

Довжина життєвого циклу проекту в часі означає, що майбутня величина (цінність) витрат і доходів з погляду сьогоднішнього дня (тобто моменту ухвалення рішення про інвестування засобів у проект) різні.

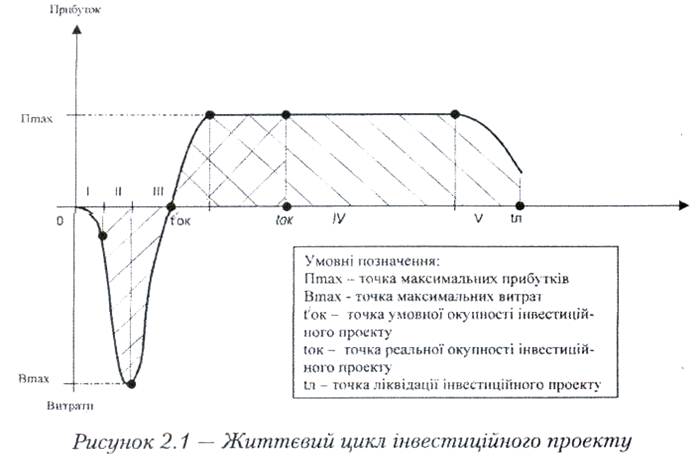

Життєвий цикл інвестиційного проекту умовно поділяється на 5 стадій (рис 2.1).

На першій стадіїжиттєвого циклу інвестиційного проекту здійснюється зародження інвестиційної ідеї. Здійснюється укладання попередніх угод і договорів з підрядниками і субпідрядниками, а також іншими суб'єктами інвестиційної діяльності.

Ініціатива розроблення інвестиційного проекту може йти від будь-якої, юридичної чи фізичної особи, що бажає взяти участь у проекті в якості практично будь-якої сторони. Це може бути і замовник, якому потрібен той або інший вид товару і якого цікавить, наскільки реальне його виробництво, скільки воно буде йому коштувати, наскільки кращий з усіх точок зору новий варіант, ніж той, що застосовувався колись, тощо. Ініціатором може виступати інвестор, що бажає вкласти гроші, але не знає, яка імовірність успішного здійснення його ідеї і яку віддачу він одержить у випадку успіху. Нарешті, ініціатором інвестиційного проекту може виступати і виробник деякого нового товару або автор ідеї, що бажає за допомогою розрахунків переконати організації чи лиця, що можуть стати інвесторами, довірити йому гроші.

У першій стадії можна виділити ряд етапів:

— розроблення концепції проекту;

— оцінювання життєздатності проекту;

— планування проекту;

— розроблення технічних вимог;

— вибір і оформлення земельної ділянки;

— ескізне проектування.

На першій стадії розраховується необхідний обсяг фінансових ресурсів для реального інвестування. Для цього підбираються необхідні об’єкти аналоги, за якими розраховується вартість нового будівництва чи придбання устаткування і машин.

Для цієї стадії характерне поступове збільшення витрат і практично повна відсутність грошових надходжень. На графіку це відображає крива життєвого циклу інвестиційного проекту (див. рис. 2.1).

На другій стадіїжиттєвого циклу інвестиційного проекту грошові видатки різко зростають у зв'язку з придбанням основних фондів і оборотних коштів. Здійснюється придбання й установка основних засобів, а також, якщо є необхідність, придбання ліцензій, патентів або "ноу-хау", що забезпечують ефективне використання цих основних засобів. Можуть бути зроблені видатки на навчання майбутнього персоналу, проведення рекламної кампанії, юридичне оформлення нової діяльності тощо, що необхідно для реалізації інвестиційного проекту. Грошові надходження на цій стадії, як і раніше, відсутні. Стадія закінчується в точці максимальних витрат (див. рис 2.1).

Ця фаза може мати такі етапи:

— детальне (робоче) проектування;

— організація торгів і укладання контрактів;

— організація закупівель і постачань;

— будівельно-монтажні роботи.

Більшість інвестиційних проектів передбачає комплексну, складну за структурою закупівельну діяльність: закупівлі машин, устаткування, інших інвестиційних товарів; закупівлі консультативних та інших послуг (з підготування проектної документації, тендерної документації; сприяння закупівельної діяльності; керування проектом; нагляд за реалізацією проекту тощо). Договори з підрядниками укладаються шляхом проведення торгів, якщо план передбачає велику кількість контрактів і виконавців за проектом (іноді їхня кількість становить більше десятка і навіть сотні): постачальників, підрядників, консультантів.

Така децентралізована закупівельна діяльність (закупівля "розсипом") має свої переваги і недоліки. Основним плюсом її є економія засобів (принцип: чим більша контрактів, тим більше конкуренція, тим нижчі видатки замовника).

Іноді децентралізація закупівельної діяльності буває зумовлена розуміннями, пов'язаними зі зниженням витрат замовника проекту. У деяких країнах, що розвиваються, під час проведення торгів на створення великих промислових підприємств у державному секторі використовується практика проведення декількох торгів: тендерна документація розбивається при цьому за блочно-предметним або функціональним принципом.

При дробленні великого підряду на декілька середніх і тим більше безліч багатьох дрібних, підвищується імовірність участі в торгах невеликих фірм.

Водночас при варіанті децентралізованих закупівель ускладнюється управління проектом, підвищується ризик технічного нестикування окремих елементів проекту, асинхронності окремих видів робіт і постачань тощо.

При централізованій закупівельній діяльності кількість контрактів і виконавців різко скорочується. Межею централізації є укладання одного контракту з генеральним підрядником (або генеральним постачальником).

При цьому варіанті, як правило, підвищується загальна вартість проекту (генеральний підрядник або постачальник звичайно передбачає у своїй пропозиції так звану цінову надбавку "за комплектацію", що може становити 10-15% порівняно з можливими витратами при децентралізованому методі закупівель), але разом з тим знижується багато ризиків: технічні і будівельні; відхилення витрат від кошторису (у випадку, якщо контракт із генпідрядником укладається на умовах твердої ціни); відхилення від специфікації проекту й умов щодо якості об'єкта в цілому; затримки пуску об'єкта в експлуатацію тощо.

Замовник може вибирати централізований варіант закупівель (через генпідрядника), проте він, може здійснювати більший чи менший контроль за укладанням контрактів із субпідрядниками і субпостачальниками.

У деяких випадках оферент, що претендує на роль генпідрядника, повинен у своїй тендерній пропозиції представляти список своїх субпідрядників і субпостачальників з описом їх технічних, організаційно-правових і фінансової характеристик.

В інших випадках замовник може вимагати, щоб генпідрядник після присудження йому контракту добирав субпідрядників і субпостачальників на конкурсній основі (так звані вторинні торги); при цьому правила і процедури таких конкурсів слід узгоджувати із замовником проекту; умови первинних торгів можуть передбачати участь представника замовника в тендерних комітетах за вторинними торгами і затвердження кандидатур компаній, які перемогли (субпідрядників і субпостачальників) замовником проекту.

Якщо замовником проекту виступає державна, та, що розвивається, організація (компанія) країни, нерідко умови первинних торгів передбачають, щоб генеральний підрядник при доборі субпідрядників перевагу надавав місцевим фірмам.

Залучення організаторами консультантів-фахівців, здатних зробити приблизні розрахунки вартості будівельно-підрядних робіт та інвестиційних товарів, дає змогу виявити явні завищення цін усіма учасниками. Особливо варто сказати про таких учасників (виконавців) інвестиційних проектів, як інженерно-консультативні фірми (ІКФ). Вони роблять такі інженерно-консультативні послуги (ІКП), як упорядкування техніко-економічних обґрунтувань (ТЕО) проектів; розроблення технічних проектів; підготовка тендерної документації і проведення конкурсних торгів; супровід контрактів; нагляд за реалізацією проекту тощо.

У виборі найбільш ефективних методів реалізації проекту можуть бути зацікавлені не тільки замовник проекту, а й комерційні банки. У випадках надання кредитів під 100% забезпечення (застава, банківська гарантія, поручництво) вони, як правило, не виявляють великого інтересу до того, як позичальник (за мовник проекту) планує реалізовувати проект (за винятком тих випадків, коли банк прямо або опосередковано бере участь у капіталі підприємства-позичальника).

Інша справа, коли кредит надається на умовах "проектного фінансування", які передбачають, що заборгованість перед банком буде покриватися частково чи цілком за рахунок грошових потоків від проектної діяльності. У цьому випадку кредитор кровно зацікавлений і в зниженні інвестиційних витрат, і в забезпеченні належної якості об'єкта інвестиційної діяльності (що визначає в подальшому або в іншій мірі рівень експлуатаційних витрат). У цьому випадку банк вникає в процес закупівель, нерідко перевіряючи, як підготовлюються контракти, і контролюючи хід їхнього виконання.

На початку третьої стадіїздійснюється поетапне введення об'єкта в експлуатацію. Для цієї стадії характерне різке зниження витрат і поступове збільшення грошових надходжень у зв'язку з одержанням першого виторгу від реалізації. Наприкінці третьої стадії життєвого циклу інвестиційного проекту грошові надходження досягають максимального свого значення (точка Пmах на рис. 2.1).

Стадія охоплює реальний розвиток бізнес-ідеї до того моменту, коли проект цілком вводиться в експлуатацію. Сюди входять відслідкування й аналіз усіх видів діяльності в міру їхнього виконання і контроль з боку регулювальних органів і (або) іноземного чи вітчизняного інвестора.

На цій стадії існують такі грошові потоки:

— закупівля сировини і матеріалів;

— заробітна плата і жалування працівникам;

— страхові платежі;

— виручка від продажів;

— грошові експлуатаційні видатки;

— податкові платежі;

— зміни у величині необхідних активів.

На четвертій стадіїжиттєвого циклу інвестиційного проекту здійснюється стабільне функціонування виробничих потужностей, що характеризується запланованим обсягом чи виробництвом послуг. Обсяги прибутку поступово стабілізуються. На цьому етапі спостерігається повна завантаженість виробничих потужностей, налагодженість виробничого процесу до автоматизму, досягається мінімальний рівень собівартості виробу, що випускається.

На п'ятій стадіїжиттєвого циклу інвестиційного проекту (стадія ліквідації) спостерігаємо знос основних фондів. Видатки на підтримку виробництва починають збільшуватися, у той час як грошові надходження безупинно зменшуються, що відображає рис. 2.1. Однак у цей момент часу може бути прийняте рішення про реінвестування, тобто інвестування у нову продукцію чи модернізацію. У такому випадку мова іде про так зване "друге народження" інвестиційного проекту (рис. 2.2.)

Реінвестування — це переміщення капіталу з одних активів в інші, більш ефективні.

Реінвестиції — зв'язування наново вільних інвестиційних засобів шляхом спрямування їх на придбання або виготовлення нових засобів виробництва з метою підтримки складу основних фондів підприємства:

— інвестиції на заміну, в наслідок чого наявні об'єкти замінюються новими;

— інвестиції на раціоналізацію, що направляються на модернізацію технологічного устаткування процесів;

— інвестиції на зміну програми випуску (пропорційного складу програми випуску);

— інвестиції на диверсифікацію, пов'язані зі зміною номенклатури продукції, створенням нових видів продукції й організацією нових ринків збуту;

— інвестиції на забезпечення виживання підприємства в перспективі, спрямовані на НДОКР, підготовку кадрів, рекламу, охорону навколишнього середовища.

Для деяких інвестиційних проектів істотне значення може мати залишкова вартість раніше створених (придбаних) активів.

Грошові потоки на цьому етапі можуть бути такими:

— виручка від продажу основних активів;

— видатки по демонтажу і видаленню устаткування з майданчика;

— скорочення податків унаслідок демонтажу і продажу основних активів;

— приплив коштів за рахунок реалізації частини оборотного капіталу;

скорочення податків унаслідок реалізації частини оборотного капіталу.

При "другому народженні" інвестиційного проекту розмір витрат та прибутку дещо менший, ніж у попередньому етапі життєвого циклу, тобто В1>В2 > ВЗ, що пов'язано з відсутністю витрат на будівництво об'єкту, освоєння виробництва, наявністю досвіду в цій сфері діяльності і т.п., а також П1 > П2> П3 (див. рис. 2.2), що зумовлено насиченням ринку продукцією, посиленням конкуренції в галузі, зростанням амортизаційних витрат і т.д.

В Україні існує велика кількість комерційних організацій, що мають достатні суми для здійснення інвестицій у реальні проекти, однак, розуміючи нестійкість сьогоднішнього ринку, вони погоджуються фінансувати будь-які проекти дуже обережно, пам'ятаючи про досить високу імовірність руйнування ще вчора непохитних і солідних компаній. Розмаїтість замовників підготовки інвестиційного проекту вносить додаткові складнощі в проведенні самих розрахунків, оскільки різні інтереси, різні акценти, які бажали б розставити замовники, що належать до різних сторін у проекті, потребують диференційованого підходу і часом їхньої спільної участі в розрахунках проекту, його обслуговуванні і коригуванні.

Як уже зазначалося, тривалість життєвого циклу проекту в часі визначає різну цінність майбутніх витрат і доходів, що відносяться до різних тимчасових інтервалів, тобто моменту, що є своєрідною точкою відліку, наприклад, сьогоднішнього дня (це можуть бути різні дати початку життєвого циклу проекту, зокрема момент зародження ідеї проекту або ж момент ухвалення рішення про інвестування засобів у проект тощо).

Отже, будь-який інвестиційний проект від моменту свого зародження до моменту закінчення проходить ряд певних етапів, які ми назвали "життєвий цикл" проекту. Розподіл на етапи, як і всяка класифікація, умовний . Однак послідовному розвитку будь-якого проекту властиві загальні характерні іншим проектам етапи, тому є потреба описати ці періоди.

Бізнес-план інвестиційного проекту

Бізнес-план інвестиційного проекту

У системі об'єктів інвестування головну роль на сучасному етапі відіграють реальні інвестиційні проекти. Зумовлено не тільки нерозвиненістю фондового ринку України, й рядом переваг, що забезпечує реальне фінансування. Насамперед вкладення в реальні об'єкти у формі будівництва і запровадження в дію нових основних фондів, купівлі нерухомості, придбання об'єктів приватизації забезпечує інфляційний захист інвестицій, тому що темпи зростання цін на ці об'єкти не тільки відповідають, але в багатьох випадках навіть обганяють темпи зростання інфляції. Крім того, як показує вітчизняний і закордонний досвід, за вкладенням засобів в об'єкти реального інвестування досягається значно більша віддача капіталу, ніж за вкладенням в акції, облігації, валюту та інші фінансові інструменти. І нарешті, реальні інвестиції є найефективнішим інструментом забезпечення високих темпів розвитку і диверсифікації діяльності компаній, що зростають, і фірм відповідно до обраної ними загальною економічною стратегією.

Серед реальних інвестиційних проектів велику частку займають проекти, реалізовані шляхом різних форм капітальних вкладень. До таких інвестиційних проектів відносяться нове будівництво, розширення, реконструкція, технічне переозброєння компаній (фірм) та їхніх структурних одиниць.

Підготовка таких інвестиційних проектів до реалізації потребує попереднього розроблення їхніх бізнес-планів.

Бізнес-план являє собою стандартний для більшості країн з розвинутою ринковою економікою документ, у якому детально улаштовується концепція призначеного для реалізації реального інвестиційного проекту і наводяться основні його характеристики.

Сучасна практика підприємництва свідчить про те, що підприємець для здійснення реального інвестування у формі капітальних вкладень повинен мати чіткі уявлення про передбачуваний бізнес, його масштаби і форми; найважливіші показники маркетингу, виробничу і фінансову діяльність; сировинне, технічне і кадрове забезпеченні проекту; обсяги необхідних інвестицій і терміни їх повернення; ризики пов'язані з реалізацією проекту, та інші його характеристики.

Підходи до розроблення і викладу бізнес-плану диференціюються залежно від характеру інвестиційного проекту. Для великих інвестиційних проектів, що потребують значних капітальних витрат, а також для проектів, пов'язаних з виробництвом і впровадженням на ринок нових, що не мають аналогів, видів продукції чи товарів (послуг), розробляється повний варіант бізнес-плану, обсягом 40 — 100 сторінок. Необхідність такого докладного обґрунтування диктується підвищеним рівнем ризиків для інвестора і залученням до аналізу бізнес-плану експертів відповідного профілю. Для невеликих інвестиційних проектів допускається розроблення короткого варіанту бізнес-плану обсягом 10—15 сторінок, що надалі за вимогою інвестора чи кредитора може бути уточнений і доповнений. У подальшому викладі ми зупинимося на вимогах щодо розроблення повного варіанту бізнес-плану інвестиційних проектів.

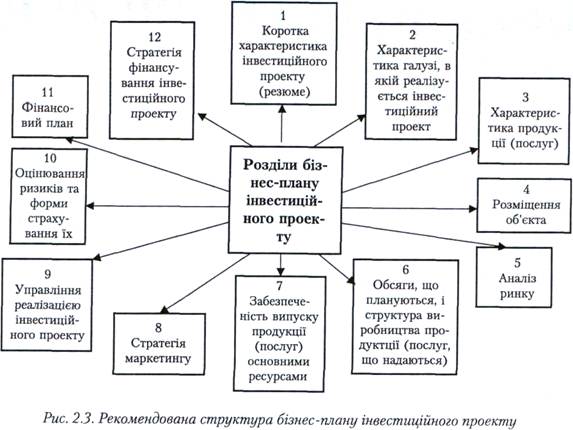

Розроблення і виклад бізнес-плану підлягають визначеній логічній структурі, що носить уніфікований характер у більшості країн із розвинутою ринковою економікою (відхилення від загальноприйнятої структури бізнес-плану в окремих країнах несуттєві). Ця структура представлена на рис. 2.3.

Коротка характеристика інвестиційного проекту (резюме)хоч і відкриває бізнес-план, але складається після розроблення всіх інших його розділів, коли концепція проекту, її обґрунтування і форми реалізації вже чітко визначені. Це зроблено для того, щоб інвестор на підставі тільки цього розділу міг зробити висновок про те, чи відповідає проект спрямованості його інвестиційній діяльності і його інвестиційній стратегії; чи відповідає він потенціалу його інвестиційних ресурсів; чи влаштовує його проект щодо періодів реалізації і термінів повернення вкладеного капіталу і т.п. Якщо інвестор за результатами розгляду даного розділу робить висновок про недоцільність участі в реалізації інвестиційного проекту або якщо розділ не містить достатньої і чіткої інформації для певних висновків, з іншими розділами бізнес-плану він ознайомлюватися не буде. Це визначає головна вимога до підготовки даного розділу — лаконічність (не більш 2—3 сторінок), інформативність і простота викладу.

Розділ звичайно починається з викладу концепції інвестиційного проекту, до якого входить обґрунтування мети реалізованої з його допомогою підприємницької ідеї на основі вивчення ринку і можливостей розширення діяльності; висновки про його перспективність і найбільш доцільні форми реалізації інвестиційного проекту. За передбачуваною формою реалізації повинен бути зазначений ступінь розробленості інвестиційного проекту — наявність проекту намірів з основними фінансово-економічними показниками; наявність типової документації і кошториси витрат за проектом; наявність індивідуальної проектної документації кошторису витрат з експертизою незалежного аудитора.

У висновку цього розділу повинні бути такі характеристики інвестиційного проекту: необхідна сума інвестиційних ресурсів у

|

національній валюті на момент розроблення бізнес-плану (за необхідності залучення іноземних інвесторів, а також за високими темпами інфляції сума інвестиційних ресурсів повинна бути показана в доларах США відповідно за потоковим курсом Національного банку України); період здійснення інвестицій до початку ефективної експлуатації об'єкта; можливий період експлуатації об'єкта до початку подальшого розширення його технічного переозброєння; проектований період бізнес-плану інвестиційного проекту окупності інвестицій. Для іноземного інвестора додатково можуть бути викладені основні положення державного і правового регулювання даного бізнесу в Україні

Характеристика галузі, у якій реалізується інвестиційний проект,дає змогу в найбільш загальному виді розглянути вплив зовнішнього середовища на перспективність та ефективність розвитку пропонованого інвестиційного проекту.

При викладі цього розділу бізнес-плану розглядається відповідність галузевої спрямованості інвестиційного проекту завданнями структурної перебудови економіки України; тенденції розвитку попиту на продукцію галузі; рівень розвитку ринкових відносин у галузі; середній рівень прибутковості капіталу в даній галузі за останній звітний період. Для докладнішої характеристики галузі, в якій реалізується інвестиційний проект, можуть бути використані показники, розглянуті раніше при оцінюванні інвестиційної привабливості галузей економіки України

Характеристика продукції (послуг)повинна розглядати їхні відмінні риси і привабливість для споживачів (клієнтів) достоїнства і переваги порівняно з продукцією (послугами) уже представленою на ринку. Така порівняльне оцінювання здійснюється за параметрами функціональності продукції (послуг), її якості, дизайну та інших ознак.

Особливої уваги в процесі характеристики продукції (послуг) слід надати оцінюванню її конкурентноздатності за основними якісними ознаками, рівнем цін, наданими гарантіями та післяпродажними послугами і т.п.

Бажано також указати прогнозований загальний період життєвого циклу даної продукції (послуги) і можливість подальшого його удосконалювання в межах передбачених технологій і рівня технічного оснащення.

На окрему принципово нову продукцію, впроваджувану на ринок у процесі реалізації інвестиційного проекту, необхідно вказатирозділі потрібну форму її правового захисту (патент, авторське право, торговий знак і т.п.).

Розміщення об'єкта,розглянуте в наступному розділі бізнес-плану,дає змогу, з одного боку, оцінити інвестиційну привабливість даного регіону, а з іншого, — розглянути потенційні переваги його конкретного місця розташування з позицій наближеності до факторів виробництва (сировини, енергоресурсів, кадрового потенціалу) або до ринків збуту. Не останню роль у такому оцінюванні відіграє і можлива ринкова вартість земельної ділянки, займаної об'єктом, і прилеглої до нього території, з обліком майбутнього законодавчого дозволу приватизації і продажі землі. При характеристиці розміщення об'єкта в даному розділі бізнес-плану можуть бути використані окремі показники, розглянуті при оцінці інвестиційної привабливості регіонів України, а також загальні результати цього оцінювання.

Аналіз ринкуявляє собою один з найскладніших розділів при розробленні бізнес-плану. Цей аналіз охоплює не тільки потоковий,й прогнозований стан даного ринку. Обґрунтованість висновків цього розділу впливає на планований обсяг виробництва продукції, рівень цін і суму прибутку, а отже визначає правильність наступних розрахунків ефективності інвестицій. В окремих випадках для підготовки такого розділу варто залучати відповідних спеціалістів-маркетологів.

Розроблення цього розділу розпочинається з характеристики потенційних покупців (клієнтів) даної продукції (послуг), їх особливостей і передбачуваної чисельності на даному регіональному ринку. В окремих випадках може бути розглянутих і можлива чисельність оптових покупців продукції за межами регіону.

Наступний етап аналізу ринку пов'язаний тільки з тими видами продукції і послуг, розглянутими в інвестиційному проекті, які вже є на внутрішньому ринку. Цей етап передбачає оцінювання сучасного обсягу попиту (продажу) на продукції послуг на цьому ринку. Таке оцінювання за можливістю слід проводити за останні три роки і розглядаємо продукцію не тільки вітчизняного виробництва, й імпортну. Результати такого оцінювання показують у табличній формі ( табл. 2.1). У разі необхідності обсягові показники цієї таблиці можна доповнити розрахунковими структурними показниками.

З урахуванням очікуваної чисельності роздрібних і оптових покупців і характеристики сучасного стану попиту прогнозується можливий обсяг продажу продукції (послуг) у межах розглянутого інвестиційного проекту, на наступні п'ять років з моменту початку експлуатації об’єкта.

Читайте також:

- Active-HDL як сучасна система автоматизованого проектування ВІС.

- VII. Етап проектування

- VII. Етап проектування

- Автоматизація проектування напівзамовлених ВІС.

- Аналіз комерційної здійснимості (спроможності) проекту

- Аналіз чутливості інвестиційного проекту

- Аудит проекту розробки ПЗ

- Бізнес-план

- Бізнес-план підприємства: сутність та складові

- Бізнес-план реструктуризації підприємства

- Бізнес-план як інструмент виробничої діяльності

| <== попередня сторінка | | | наступна сторінка ==> |

| Сафонов В.А. канд.дис. « Визначення оптимальних параметрів вихрових холодильно-нагрівальних пристроїв.»Харьков, 1972, ХАІ. | | | Обсяг, що планується, і структура виробництва |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |