РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Формування ринкової вартості цінних паперів

Загальна характеристика ринку цінних паперів

Цінні папери — це свідоцтва про участь їх власників у капіталі акціонерного товариства або наданні позички. Вони передбачають зобов'язання емітентів сплачувати їх власникам доходи у вигляді дивідендів або процентів. У юридичному розумінні цінні папери — майнове право, яке засвідчується певним документом і реалізується у порядку, що вказується в цьому документі.

У зв'язку з розвитком електронних систем торгівлі цінними паперами змінюється зовнішня форма їх існування. Цінні папери, операції з якими здійснюються через електронні системи, не мають речового титулу, тобто це — не документи. Вони існують як одиниці обліку в комп'ютерній системі та обертаються лише у формі переказів з рахунків одних учасників ринку на рахунки інших.

Цінні папери є капіталом, тому що їх власники одержують доходи від володіння цими цінними паперами. Проте капітал цей фіктивний, оскільки цінні папери не мають вартості, хоча продаються і купуються на ринку; їх ціни мають ірраціональний характер.

В обіг випускається (емітується) велика кількість різноманітних видів цінних паперів. В цілому їх можна поділити на такі види: акції, облігації, ощадні сертифікати, казначейські зобов’язання, похідні від них (вторинні) цінні папери. Широкий діапазон цінних паперів, що емітуються, пояснюється тим, що причини, які спонукають випускати ці папери і купувати їх, також дуже різноманітні.

Цінні папери мають номінальну і ринкову вартість або ціну. Номінальною (особовою) називають вартість, зазначену на цінному папері. Але купівля-продаж цінних паперів проводиться не за номіналом, а за цінами, що складаються на ринку цінних паперів. Ціна, за якою папери продаються і купуються на ринку, називається ринковою ціною або курсом цінних паперів.

Курсова вартість цінних паперів постійно коливається залежно від зміни співвідношень між попитом на ті або інші цінні папери, та їх пропозицією на ринку. У свою чергу, попит і пропозиція залежать від очікуваної зміни рівня позичкового процента, а за звичайними акціями — і доходів, які визначаються, насамперед, перспективами розвитку корпорації, що випустила акції, а також станом політичної обстановки, загальною економічною ситуацією в країні.

На курс цінних паперів також впливає стан державних фінансів і грошового обігу. Інфляційне знецінення грошей призводить до зменшення попиту на цінні папери з фіксованим доходом, і водночас зростає попит на звичайні акції, облігації, що конвертуються.

Залежно від особливостей порядку нарахування та виплати дивідендів акції поділяються на привілейовані та звичайні.

Дивіденд за привілейованими акціями, як правило, оголошується у відсотках від номіналу; його сума на одну акцію буде дорівнюватись:

DnA = N · F, де (5.1)

N — номінал привілейованої акції;

F — ставка сплачуваних відсотків у відносних одиницях.

Дивіденд за звичайними акціями залежить від результатів діяльності акціонерного товариства і нараховується за рішенням зборів акціонерів (проміжні дивіденди можуть нараховуватися за рішенням ради директорів акціонерного товариства).

Курс акції залежить від річного дивіденду, який вона приносить, рівня позичкового процента та співвідношення між пропозицією акцій та попитом на них. Іншими словами, курс акцій знаходиться в прямій залежності від розміру одержуваного за ними дивіденду й у зворотній залежності від рівня позичкового (банківського) відсотка. Тобто курс акції тим вищий, чим більшим є дивіденд, що виплачується за нею, і чим нижчим є рівень позичкового процента, оскільки, купуючи акції, власник грошового капіталу завжди порівнює виплачуваний за ними дивіденд з тим доходом, який він міг би одержати, поклавши свій капітал у банк, тобто з позичковим процентом.

Середній курс акції дорівнює сумі грошового капіталу, яка принесе дохід, що дорівнює дивіденду, в разі вкладання цієї суми в банк (чи передачі у позичку). Цей процес встановлення ціни акції залежно від реально принесеного нею прибутку називається капіталізацією прибутку і здійснюється через фондові біржі, та ринок цінних паперів.

Курс акцій = Дивіденд / Банківський відсоток ×100 % (5.2)

З курсовою ціною акції пов'язаний установчий прибуток акціонерної компанії. Він утворюється як різниця між сумарною курсовою вартістю акцій, що емітуються, і сумою грошового капіталу, вкладеного засновниками в організацію компанії, незалежно від форми вкладення — чи то оплата акцій за номіналом, чи мінімальний внесок або ж оплата підприємства, що підлягає придбанню засновниками.

Курсова ціна акції акціонерного товариства закритого типу, за якою вона продається всередині товариства, визначається вартістю чистих активів товариства, що приходяться на одну оплачену акцію, і називається балансовою вартістю акцій:

Б = А/К, де (5.3)

Б — балансова вартість акції, гр. одн.;

А — чисті активи акціонерного товариства, гр. одн.;

К — кількість оплачених акцій, шт.

Балансова вартість акції застосовується при лістингу акцій.

Джерелами прибутку від інвестування коштів в облігації є виплачувані на них відсотки, а також різниця між ціною, за якою вони купуються, і їхньою номінальною вартістю, за якою, як правило, вони викуповуються емітентами. При розрахунках прибутковості покупки облігацій використовують поняття їхнього курсу, що визначається за загальним виразом:

K0= Р / N x 100, де (5.4)

Р — ціна облігації;

N — номінальна вартість облігації.

Курс облігації залежить від її номінальної вартості, річного доходу, який вона приносить, рівня позичкового процента, кількості років, що залишилися до погашення облігації, та співвідношення між пропозицією облігацій та попитом на них.

Середній курс облігації, за яким рівень доходів і рівень позичкового процента однакові, дорівнюватиме номінальній вартості. Якщо ж рівень доходу за облігацією нижчий за рівень позичкового процента, то її середній курс буде меншим за номінальну вартість, а при рівні доходу за облігацією вищому за рівень позичкового процента — більшим.

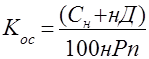

Середній курс облігації визначається за формулою:

, де (5.5)

, де (5.5)

Сн — номінальна вартість облігації;

н — кількість років, що залишилися до погашення облігації;

Рп — рівень позичкового процента.

Д – сума відсотків за період.

3. Біржові послуги, їх характеристика

Торгівля цінними паперами в Україні, як і в інших країнах світу, здійснюється на біржовому (Донецька фондова біржа, Київська міжнародна фондова біржа, Українська міжбанківська валютна біржа, Кримська фондова біржа, Українська фондова біржа) та позабіржовому (ПФТС, "телефонний ринок", міжбанківські операції з цінними паперами) фондових ринках, де відповідно до чинного законодавства обертаються пайові, боргові та похідні цінні папери.

Біржові послуги за своєю суттю - це купівля і продаж цінних паперів. Вони здійснюються з різними цілями. Цінні папери купують для одержання доходів від них у вигляді дивідендів або процентів. У цьому випадку покупцями є інвестори. Вони можуть продавати свої цінні папери з метою придбання акцій та облігацій, які приносять вищий дохід, або коли відчувають потребу у грошах.

Крім того, купівлею-продажем цінних паперів займаються для одержання доходів у вигляді курсової різниці. Основний об'єкт таких біржових послуг - звичайні акції, оскільки їх курс найбільше зазнає коливань. Для торговця цінними паперами немає значення, у якому напрямі змінюється їх курс. Для нього важливо передбачити цей напрям. Якщо він передбачає, що курс цінних паперів підніметься, то він скуповує їх з тим, щоб пізніше перепродати за вищою ціною і навпаки.

На фондовій біржі продаються і купуються, як правило, раніше випущені папери відкритих корпорацій за умови, що вони допущені для обігу на біржі. Цінні папери нового випуску, як правило, за передплатою розміщуються в інвестиційних дилерів і спочатку реалізуються через позабіржовий ринок. Тільки після цього компанія може спробувати одержати допуск для своїх цінних паперів на фондову біржу, тобто домогтися включення їх у список паперів, які котируються на біржі.

До біржового обігу за рішенням біржового комітету допускаються цінні папери лише великих і відомих компаній. Щоб бути включеною у цей обіг, корпорація повинна відповідати суворим кількісним і якісним критеріям та дати згоду на дотримання правил операцій, які існують на цій біржі.

Як на фондових біржах світу, так і у практиці українських біржових послуг при угодах із цінними паперами допускаються до виконання наступні їх види:

- послуги з готівкою (касові операції);

- послуги на строк;

- послуги з премією;

- послуги з опціоном.

Суть фінансових послуг з готівкою полягає в тому, що оплата куплених цінних паперів проводиться негайно чи, виходячи з технічних причин, у встановлені біржею строки (наприклад, за облігаціями — на наступний день, а за акціями — на п'ятий робочий день) за курсом для здійснення угоди.

Суть фінансових послуг на строк полягає в тому, що кінцевий грошовий розрахунок за угодою, здійснюваною на біржі в день X, проводиться в день У, визначений клієнтами (звичайно до місяця).

Суть послуг з премією і опціоном полягає в тому, що вони побудовані за принципом угод на строк, проте дають можливість відмовитися від своїх зобов'язань, виплативши клієнту попередньо обумовлену суму (премію чи опціон).

Послуги з премією та опціоном відрізняються одна від одної, головним чином, тривалістю відстрочки кінцевих розрахунків. У першому випадку відстрочка дається на строк 1- 3 місяці, в другому — 1-9 місяців.

Послуги з премією дають "страховку" лише покупцям цінних паперів, тому що продавати їх відповідно до цієї процедури не можна. Ціна акцій при операціях з премією складається з котирування їх при угодах на строк, плюс спеціальне котирування, плюс величина премій.

Послуги з опціоном дозволяють здійснювати угоди з цінними паперами як для покупця, так і для продавця, використовуючи більш довгу відстрочку для прийняття кінцевого рішення.

Існує метод продажу з опціоном, при якому продавець, що запропонував цінні папери, може відмовитись від їх продажу, поступившись грошовою сумою у вигляді опціону на користь покупця, який не втримав у результаті угоди свою покупку.

Наприкінці зазначимо, що в фінансових послугах із цінними паперами беруть участь посередники, що поділяються на брокерів та дилерів. У ролі посередників виступають як окремі особи, так і цілі фірми, інтегруючи у своїй роботі брокерські та дилерські операції, а також комерційні банки. Спеціалізовані посередницькі фірми не мають єдиної загальноприйнятої назви. Найчастіше їх називають інвестиційними дилерами (банками, домами), біржовими, дилерськими фірмами.

Читайте також:

- АДАПТОВАНА ДО РИНКУ СИСТЕМА ФОРМУВАННЯ (НАБОРУ) ОКРЕМИХ КАТЕГОРІЙ ПЕРСОНАЛУ. ВІДБІР ТА НАЙМАННЯ НА РОБОТУ ПРАЦІВНИКІВ ФІРМИ

- Алгоритм формування комплексу маркетингових комунікацій

- Алгоритм формування потенціалу Ф2

- Алгоритм формування статутного фонду банку

- Альтернативні джерела формування підприємницького капіталу

- Альтернативні теорії вартості

- Аналіз в управлінні портфелем цінних паперів.

- Аналіз вартості капіталу

- Аналіз витрат на 1 грн. вартості продукції

- Аналіз ефективності формування та використання банківських ресурсів

- Аналіз міжринкової взаємодії товарів і грошей

- АНАЛІЗ ОБОРОТНИХ АКТИВІВ ЗА ДЖЕРЕЛАМИ ЇХ ФОРМУВАННЯ

| <== попередня сторінка | | | наступна сторінка ==> |

| Основні форми міжнародних розрахунків | | | Основні завдання регулювання ринку фінансових послуг |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |