РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Фінансові вкладення підприємств, їх види та джерела формування. Диверсифікація фінансових вкладень.

Однією з найважливіших сфер діяльності будь-якої підприємницької фірми є інвестиційна діяльність. Фінансові ресурси підприємства спрямовуються на фінансування поточних витрат і на інвестиції. Визначення інвестицій зафіксовано в Законі України «Про інвестиційну діяльність». Відповідно до цього Закону інвестиції — це кошти, цінні папери, інше майно, у тому числі майнові права, інші права, що мають грошове оцінювання, вкладені в об’єкти підприємницької і (чи) іншої діяльності з метою одержання прибутку і (чи) досягнення соціального ефекту [2].

Таблиця 1.1

Трактування поняття «інвестицій» за різними авторами [12]

| Автор | Трактування |

| Е. Дж. Долан та Д. Ліндсей | Інвестиції- збільшення обсягу капіталу, що функціонує в економічній системі, тобто збільшення пропозиції виробничих ресурсів. |

| К. Макконелл і С. Брю | Інвестиціїхарактеризуються, як витрати на виробництво нагромадження засобів виробництва і збільшення матеріальних запасів. |

| У. Шарп., Г. Александер та Дж. Бейлі | Термін "інвестувати" означає розлучитися з грішми сьогодні для того, щоб отримати більшу суму їх у майбутньому. |

| Л. Гітман, М. Джонк | Інвестиції - спосіб розміщення капіталу, який повинен забезпечити збереження чи збільшення його вартості і (або) принести позитивну величину доходу. |

| Терещенко О. О.[7] | Інвестиції — це всі види майнових та інтелектуальних цінностей, що вкладаються в об’єкти підприємницької та інших видів діяльності, в результаті якої створюється прибуток (дохід) або досягається соціальний ефект. |

| Закон України «Про інвестиційну діяльність»[2] | Інвестиції –це кошти, цінні папери, інше майно, у тому числі майнові права, інші права, що мають грошове оцінювання, вкладені в об’єкти підприємницької і (чи) іншої діяльності з метою одержання прибутку і (чи) досягнення соціального ефекту. |

Розроблено автором

Інвестиції можна класифікувати за різними ознаками ( роздавальний, табл. 1.2):

Таблиця 1.2

Класифікація інвестицій за різними ознаками

| № п/п | Класифікаційна ознака | Характеристика |

| 1. | За об’єктами вкладення інвестованого капіталу | - реальні (прямі) інвестиції; - фінансові (портфельні) інвестиції |

| 2. | За періодом інвестування | - короткострокові; - довгострокові |

| 3. | Залежно від характеру участі фірми в інвестиційному процесі | - прямі; - непрямі |

| 4. | За регіональною ознакою | - внутрішні; - зовнішні |

| 5. | За формами власності на інвестиційні ресурси | - державні; - приватні; - іноземні; - спільні |

| 6. | За джерелами фінансування | - внутрішні (власні) джерела фінансування інвестицій; - позичкові джерела фінансування інвестицій; - залучені джерела фінансування інвестицій |

| 7. | Залежно від придбаних паперів | - пайові фінансові інвестиції; - боргові фінансові інвестиції |

1) За об’єктами вкладення інвестованого капіталу:

- реальні (прямі) інвестиції (будь-яке вкладення коштів у реальні активи, пов’язане з виробництвом товарів і послуг для отримання прибутку, наприклад, вкладення в нове будівництво основних фондів, розширення чи технічного переозброєння та реконструкції діючого підприємства. До реальних інвестицій відносять: придбання основних засобів; ремонт і модернізація основних засобів; вкладення в нематеріальні активи; приріст запасів товарно-матеріальних цінностей);

- фінансові (портфельні) інвестиції (придбання активів у формі цінних паперів для отримання прибутку. До них відносять: інвестиції в асоційовані та дочірні підприємства; інвестиції у спільну діяльність без створення юридичної особи; придбання корпоративних прав інших підприємств; придбання боргових фінансових інструментів)[6].

Портфельні інвестиції не можна вважати противагою прямим, вони є їх доповнюючим елементом. Однак між ними є принципова різниця. Прямі інвестиції мають безпосередній вплив на обсяги капітальних вкладень в економіку. Мета прямих інвестицій – встановлення контролю за діяльністю підприємства і одержання прибутку від його господарської діяльності. Вони дають змогу підприємству реалізувати стратегічні цілі свого розвитку швидким і дешевим шляхом «захоплення» підприємств конкурентів у своєму сегменті ринку та інших аналогічних випадках підприємство шляхом відповідних форм фінансового інвестування може придбати контрольний пакет акцій (контрольну частку у статутному капіталі) суб’єктів підприємництва, сума покупки яких становить більше половини ринкової вартості їх бізнесу (50 % і більше акцій). Портфельні інвестиції передбачають одержання стабільного поточного доходу у вигляді відсотків або дивідендів і додаткового доходу у вигляді різниці між ціною придбання і реалізації активу (курсової різниці). Прямі інвестиції впливають на рівень зайнятості і стан внутрішнього ринку країни, чого не скажеш про портфельні інвестиції. Портфельні інвестиції є більш ліквідними, ніж прямі. Через цю особливість вони дають можливість заробити «гарячі гроші» (звичайно за умов розвиненого ринку цінних паперів).

У розвинених країнах критерієм віднесення інвестицій до прямих є 10 %-ва частка у статутному капіталі об'єкта інвестування. Інвестиція може вважатися прямою і з меншою часткою участі, однак вона повинна забезпечувати реальний вплив на господарську діяльність об'єкта інвестування. Якщо ж частка участі становить понад 10 %, але реальний контроль за об'єктом відсутній, то інвестиція прямою не вважається. Для України досить важливими є прямі інвестиції, оскільки в цьому випадку інвесторами виступають значні ТНК, визнані лідери в світовому розвитку.

2) За періодом інвестування:

- короткострокові (вкладення коштів на період до 1 року);

- довгострокові (вкладення коштів у реалізацію проектів, що будуть забезпечувати одержання фірмою вигоди у період, що перевищує 1 рік, наприклад капітальні вкладення у основні фонди). Також передбачають собою вкладення коштів у статутні капітали інших організацій, зокрема придбання акцій, відсоткових облігацій, надання фінансових кредитів і позик на термін понад рік (деталізуються у практиці великих інвестиційних компаній): а) до 2-х років; б) від 2-х до 3-х років; в) від 3-х до 5-ти років; г) понад 5 років [6].

3) Залежно від характеру участі фірми в інвестиційному процесі:

- прямі (передбачається особиста участь фірми-інвестора у виборі об’єктів вкладення капіталу; до них належать капітальні вкладення, вкладення в статутні фонди інших фірм, у деякі види цінних паперів);

- непрямі (передбачають участь у процесі вибору об’єкта інвестування посередника, інституту сумісного інвестування, іншого фінансового посередника, найчастіше – це інвестиції у цінні папери) [5].

4) За регіональною ознакою:

- внутрішні (вкладення коштів в об’єкти інвестування, розміщені в територіальних межах певної країни);

- зовнішні (вкладення в об’єкти інвестування, які розташовані за територіальними межами певної країни) [6].

5) За формами власності на інвестиційні ресурси:

- державні фінансові інвестиції (вкладення, здійснювані органами влади та управління України, АР Крим, місцевих рад депутатів за рахунок коштів бюджетів, позабюджетних фондів і позикових коштів, а також державними підприємствами й установами за рахунок власних і позикових коштів);

- приватні фінансові інвестиції (вкладення, здійснювані громадянами, недержавними підприємствами, господарськими асоціаціями, спілками і товариствами, а також громадськими та релігійними організаціями, іншими юридичними особами, що діють на засадах колективної власності);

- іноземні фінансові інвестиції (вкладення, здійснювані іноземними громадянами, юридичними особами та іншими державами);

- спільні фінансові інвестиції (вкладення, здійснювані громадянами та юридичними особами України й інших держав) [5].

6) За джерелами фінансування:

- внутрішні {власні) джерела фінансування {самофінансування)

інвестицій формуються за рахунок фінансових ресурсів і внутрішньогосподарських резервів підприємця-інвестора, головну роль серед яких, як правило, відіграє прибуток, що залишається у розпорядженні компанії (фірми) після сплати податків та інших

обов'язкових платежів. Відрахування з прибутку, спрямовані на

виробничий розвиток, можуть бути використані на будь-які інвестиційні цілі. Другим за вагомістю власним джерелом фінансування є амортизаційні відрахування на основний капітал. їхній розмір залежить від обсягу основних фондів та інших активів (земельних ділянок, які є власністю підприємства, промислової власності у вигляді торговельної марки, патентів, інтелектуальної власності (ноу-хау, програмні продукти, алгоритми тощо) та політики амортизації їх (використання різних методів амортизації). Перспективними видами власних джерел фінансування є кошти, залучені підприємством для фінансування (самофінансування) інвестицій за рахунок проектного фінансування, факторингу, розвитку торговельно-збутової мережі тощо;

- позичкові джерела фінансування інвестицій формують переважно за рахунок позичкових коштів, головна роль серед яких належить довготерміновим кредитам банків. До інших позикових джерел фінансування належать: емісія облігацій компанії, кредити з бюджету держави та позабюджетних фондів інвестиційної підтримки (вітчизняних інвестиційних, венчурних, пенсійних, страхових фондів і компаній, агенцій розвитку й експортного кредитування тощо), а також кредити постачальників, покупців і підрядників. Перспективними видами позикових джерел фінансування інвестицій є кошти, залучені підприємством для фінансування інвестицій за рахунок інвестиційного лізингу;

- залучені джерела фінансування інвестицій насамперед формуються за рахунок акціонерного капіталу шляхом емісії власних акцій, облігацій, інвестиційних сертифікатів (для пайових інвестиційних фондів), інших цінних паперів та розміщення їх на відповідних ринках, а також завдяки прирощенню акціонерного капіталу за рахунок збільшення котирувальної ціни акцій підприємства. Ці джерела можуть використовувати корпорації та їхні самостійні (дочірні) структури, створювані у формі акціонерних товариств. Для підприємств інших організаційно-правових форм головною формою залучення капіталу є розширення статутного капіталу за рахунок додаткових внесків (паїв) вітчизняних та іноземних інвесторів [5].

7. Залежно від придбаних паперів:

- пайові фінансові інвестиції:

- засвідчують право власності підприємства на частку в статутному капіталі емітента корпоративних прав;

- виступають у вигляді пайових цінних паперів (акцій) або внесків до статутного капіталу інших підприємств;

- мають необмежений термін обігу;

- слугують отриманню підприємством доходів за рахунок дивідендів або перепродажу чи отриманню доходів за рахунок зростання ринкової вартості інвестицій;

- боргові фінансові інвестиції не надають права власності. До них належать інвестиції, які: виступають як боргові цінні папери (наприклад, облігації); мають боргове походження; мають визначений термін обігу; утримуються підприємством до погашення їх з метою отримання доходів у вигляді відсотків або перепродажу й отримання доходів за рахунок зростання ринкової вартості інвестицій [5].

Інвестиції забезпечують динамічний розвиток фірми і дають можливість вирішувати такі завдання, як:

- розширення власної підприємницької діяльності за рахунок навантаження фінансових і матеріальних ресурсів;

- придбання нових підприємств;

- диверсифікація діяльності внаслідок освоєння нових видів бізнесу [5, c. 131].

Таким чином, діяльність фінансиста зосереджена переважно на управлінні фінансовими інвестиціями. Під фінансовими інвестиціями розуміються активи, які утримуються підприємством з метою збільшення прибутку (процентів, дивідендів тощо), зростання вартості капіталу або інших вигод для інвестора.

Згідно чинного законодавства України фінансова інвестиція – цегосподарськаоперація з придбання корпоративних прав, цінних паперів, деривативів та інших фінансових інструментів. Інвестування вільних коштів у фінансові інструменти передбачає різні цілі, головним з яких є одержання в майбутньому доходу, перетворення вільних заощаджень на високоліквідні цінні папери, контроль над підприємством-емітентом тощо.

Фінансові інвестиції – це активи у різних формах майнових прав, які придбані підприємством з метою отримання прибутку (процентів, дивідендів тощо), або зростання вартості капіталу підприємства.

У відображених у табл. 1.3 підходах до визначення складу й структури фінансових інвестицій підприємства відбувається їх структурування в основному за періодом інвестування та за видами фінансових інструментів, що не розкриває кінцевої мети та характеру здійснення інвестицій у фінансові активи.

Таблиця 1.3

Визначення складу та структури фінансових інвестицій підприємств [8]

| № п/п | Автор | Характеристика |

| 1. | Податковий кодекс України | - прямі інвестиції; - портфельні інвестиції |

| 2. | П(С)БО 2 «Баланс» | - довгострокові інвестиції; - поточні інвестиції |

| 3. | П(С)БО 12 «Фінансові інвестиції» | - довгострокові інвестиції: інвестиції пов’язаним сторонам за методом обліку участі в капіталі; інші інвестиції пов’язаним сторонам; інвестиції непов’язаним сторонам - поточні інвестиції: інші поточні фінансові інвестиції;еквіваленти грошових коштів |

| 4. | Бланк І. О. | - інвестиції у статутні фонди спільних підприємств; - інвестиції у доходні види фондових інструментів; - інвестиції у доходні види грошових інструментів |

| 5. | Ковальов В. В., Іванов В. В., Лялина В. А. | - інвестиції спекулятивного характеру; - інвестиції, орієнтовані на довготривалий час |

| 6. | Лахметкіна Н. І. | - інвестиції у цінні папери; - інвестиції в іноземну валюту; - інвестиції у банківські депозити; - інвестиції в об’єкти тезаврації |

| 7. | Пересада А. А. | - інвестиції у традиційні фондові інструменти; - інвестиції у похідні цінні папери (деривативи); - інвестиції у депозити; - інвестиції у статутні фонди спільних підприємств |

| 8. | Скобельова І. П. | - інвестиції в державні та корпоративні цінні папери; - інвестиції у банківські депозити та сертифікати |

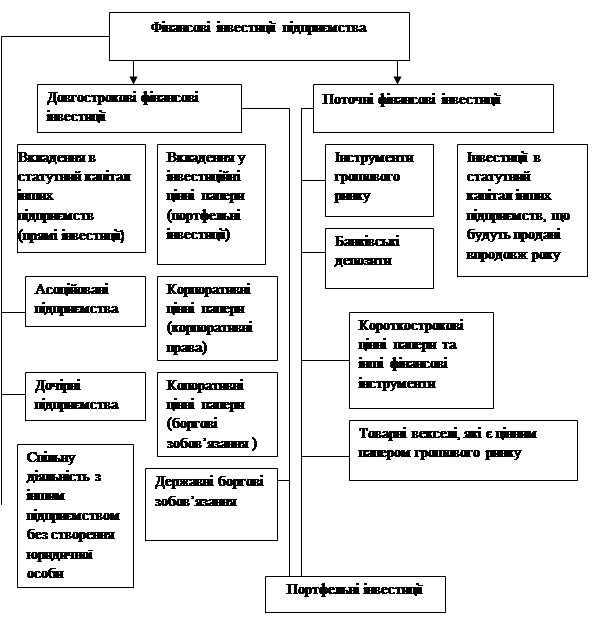

Розглянувши дану класифікацію варто зупинитись на видах фінансових інвестицій : довгострокові фінансові інвестиції та поточні фінансові інвестиції, а саме розглянути рисунок 1.1.

Рис. 1.1. Види фінансових інвестицій підприємства [12]

Довгостроковими фінансовими інвестиціями є фінансові інвестиції на період понад один рік, а також усі інші інвестиції, що не мають абсолютної ліквідності.

Фінансові інвестиції в активи (капітал) інших підприємств (довгострокові прямі фінансові інвестиції) здійснюються вкладенням капіталу в статутний капітал інших підприємств різних форм власності та різних організаційних форм. До складу таких інвестицій відносяться:

- інвестиції в асоційовані підприємства, в яких інвестору належить блокувальний (понад 25 %) пакет акцій (голосів), але незважаючи на це інвестор не бере участі в управлінні їх діяльністю, тобто такі підприємства за ознакою участі в управлінні підприємством через свого представника або через свого делегованого працівника;

- інвестиції у дочірні підприємства, що перебувають під реальним контролем материнського (холдингового) підприємства, яке безпосередньо бере участь в управлінні підприємством через свого представника або через свого делегованого працівника;

- вкладення в спільну діяльність з іншим підприємством створення юридичної особи, яка є підконтрольна одному чи декільком інвесторам і цей контроль оформляється договором про спільну діяльність.

Фінансові інвестиції в цінні папери (довгострокові та короткострокові за терміном інвестування) розрізняються метою та формою інвестування.

Довгострокові портфельні інвестиції для виробничих підприємств є окремою додатковою сферою діяльності, яка запроваджується з метою отримання додаткового прибутку і за умови існування капіталу, не задіяного в основній діяльності. Вони мають форму окремих розрізнених пакетів цінних паперів або інвестиційного портфеля цінних паперів, що обертаються на фондовому ринку.

Залежно від характеру й інструментів інвестування у складі фінансових інвестицій підприємств виділяють портфельні, стратегічні, венчурні, тезавраційні інвестиції відображено на рисунку 1.2.

Рис.1.2 Структура фінансових інвестицій підприємств [8]

Запропонована структура фінансових інвестицій підприємств у складі фінансових інвестицій містить портфельні (спрямовані на досягнення суто фінансових переваг у короткостроковому періоді), стратегічні (направлені на отримання контролю над тим чи іншим суб’єктом підприємництва, що сприяє збільшенню частки на ринку та отриманню довгострокових переваг), венчурні (ризикові в акції підприємств, що супроводжуються високим ризиком), тезавраційні (пов’язані з купівлею дорогоцінних металів і каміння).

Американські учені Боді Е., Кейн А. та Маркус А. Дж. визначають інвестиції у реальні активи як джерело національного доходу в економіці, а інвестиції у фінансові активи як інструмент його розподілу серед інвесторів, суб’єкт господарювання обирає між використанням коштів сьогодні або інвестуванням їх у майбутнє. Якщо вибір за інвестуванням, то їх можна вкласти у фінансові інструменти, наприклад цінні папери. В той час як інвестори купують цінні папери компаній, останні використовують отримані таким чином кошти, щоб оплатити реальні активи, пов’язані з придбанням основних засобів, технологій або товарно-матеріальних запасів. Таким чином, джерелом доходу власників цінних паперів в кінцевому випадку є прибуток, створений використанням реальних активів, купівля яких була профінансована за рахунок випуску цінних паперів.

До основних цілей здійснення фінансових інвестицій підприємств належать:

• одержання прибутку (як правило, довгострокові фінансові інвестиції);

• поглинання чи здобуття контролю над підприємством-конкурентом, у т. ч. з метою його ліквідації;

• створення інтегрованих корпоративних структур (концернів, холдингів);

• поліпшення фінансово-господарських зв'язків з постачальниками сировини (матеріалів, комплектуючих тощо) та споживачами готової продукції;

• диверсифікація діяльності та одержання доступу до певного сегмента ринку;

• збереження ліквідних резервів (як правило, поточні фінансові інвестиції).

Фінансові інвестиції – це активна форма ефективного використання вільного капіталу підприємства, особливості якої полягають у тому, що вона:

- здійснюється на пізніших стадіях розвитку підприємства, коли задоволені його потреби в реальних інвестиціях;

- дає можливість здійснювати зовнішнє інвестування в країні та за її межами;

- є незалежним видом господарської діяльності для підприємства реального сектору економіки, оскільки стратегічні завдання їхнього розвитку можна розв’язати лише шляхом вкладень капіталу в статутні капітали і придбання контрольних пакетів акцій інших підприємств;

- дає підприємству змогу швидше й дешевше реалізувати конкретні стратегічні цілі свого розвитку;

- уможливлює вкладення підприємством коштів у без ризикові та спекулятивні інструменти і в такий спосіб здійснювати свою інвестиційну політику як консервативний або агресивний інвестор;

- потребує мінімум часу для прийняття управлінських рішень порівняно з реальними інвестиціями (проектами);

- вимагає активного моніторингу й оперативності ухвалення рішень під час здійснення фінансових інвестицій, оскільки фінансовий ринок має високі коливання кон’юнктури.

Для успішної реалізації підприємствами інвестиційних проектів доцільно впроваджувати так званий інвестиційний контролінг, який включає планування інвестицій, узгодження та затвердження інвестиційних проектів, супроводження проектів і поточне рапортування про проміжні результати їх виконання, а також інвестиційний контроль.

Виділяють такі характерні риси інвестиційної діяльності є:

1) Вони є головною формою реалізації економічної стратегії підприємства.

2) Обсяг інвестиційної діяльності є головним виміром темпів економічного розвитку.

3) Інвестиційна діяльність має підпорядкований характер стосовно операційної діяльності.

4) Нерівномірність обсягів здійснених інвестицій по окремих періодах.

5) Інвестиційна діяльності властиві свої види ризиків.

6) Між інвестиційними витратами та отриманим інвестиційним прибутком проходить тривалий проміжок часу.

Джерелами формування фінансових вкладень є:

- державний бюджет;

- місцевий бюджет;

- власні кошти підприємства;

- кошти банків, парабанківських установ, фінансово-кредитних установ, контрактних установ;

- кошти іноземних інвесторів;

- інші джерела.

Читайте також:

- А джерелами фінансування державні капітальні вкладення поділяються на централізовані та децентралізовані.

- А. Фінансові коефіцієнти

- А. Фінансові коефіцієнти

- Або продукція підприємств, що знаходяться за кордоном.

- Активність особистості та її джерела, спрямованість особистості

- Альтернативні джерела формування підприємницького капіталу

- Амортизація як джерело фінансових ресурсів підприємств

- Аналіз доцільності фінансових інвестицій у корпоративні права.

- АНАЛІЗ ОБОРОТНИХ АКТИВІВ ЗА ДЖЕРЕЛАМИ ЇХ ФОРМУВАННЯ

- Аналіз рівня, динаміки та структури фінансових результатів підприємства

- Аналіз співвідношення активів із джерелами їх фінансування

- Аналіз стратегічних альтернатив та визначення оптимальної стратегії формування фінансових ресурсів

| <== попередня сторінка | | | наступна сторінка ==> |

| Тематика індивідуальних навчально-дослідних завдань | | | Портфель інвестицій підприємства |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |