РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Податки: сутність, функції, класифікація. Крива Лаффера

Податки –це обов’язкові платежі домогосподарств і підприємств в бюджет.

Платники податків – це ті, хто по закону зобов’язаний сплачувати податки. В обмін на ці платежі безпосередньо нічого не отримуючи. А тому податки можна охарактеризувати як законні примусові вилучення державою частини доходів у домогосподарств.

Джерелами податків можуть бути різні форми доходів: зарплата, прибуток, процент, дивіденд, стипендія і т.д.

Об’єкт оподаткування – це те, що обкладається податком: дохід, вартість певного товару чи послуги, майно підприємств і домогосподарств, передача майна (спадок, подарунок), використання природних ресурсів і т.д.

У формування умов оподаткування домогосподарств і підприємств в Україні беруть участь: парламент (Верховна Рада), уряд, місцеві органи влади.

В залежності від того, ким вводиться податок і в розпорядження кого він поступає, виділяють:

· Загальнодержавні податки – встановлюють і збираються парламентом і урядом. При цьому частина податкових надходжень направляється в місцевий бюджет. В Україні до загальнодержавних податків відносяться: прибутковий податок, ПДВ, соціальні платежі тощо.

· Місцеві податки – збираються місцевими органами влади і повністю поступають в місцевий бюджет.

Нормою оподаткування є податкова ставка – це величина податку на одиницю об’єкта обкладання.

Податкова ставка може бути:

А). адвалерна – виражена в % ( ставка прибуткового податку);

Б). специфічна – виражена в грошовій сумі з фізичної одиниці обкладення ( плата за землю).

Від способу побудови податкових ставок (в залежності від співвідношення між ставкою податку і доходом) оподаткування можна розділити:

· Прогресивне – податкова ставка збільшується з ростом величини доходу ( прибутковий податок). Світовий досвід показує про можливість використання двох видів прогресії: простої і складної. При простій прогресії збільшена ставка податку застосовується до всього об’єкту обкладення, при складній – об’єкт оподаткування ділиться на частини, кожна з яких обкладається своєю ставкою.

· Регресивне – податкова ставка зменшується по мірі росту доходу.

Податки розрізняють:

- Прямі податки – це такі податки, об’єктом яких є доход або майно платника (прибутковий податок, податок на прибуток підприємств, земельний податок, податок на рухоме і нерухоме майно, податок на спадок тощо).

- Непрямі податки – це податки, об’єктом яких є обіг і споживання певних товарів і послуг. Непрямі податки включають в ціну реалізації товарів і послуг і сплачують їх споживачі. Продавці даних товарів мобілізують податкові надходження і передають їх державі. Ці податки є податком не на весь дохід, а на певну форму їх використання – витрати споживача. А тому їх називають податками на споживання(ПДВ, акцизний збір).

Головні види податків:

1. прибутковий податок – один із традиційних видів. Вважається, що вперше з явився в податковій системі Англії в 1842 р., а в кінці ХІХ ст. – поч. ХХ ст. набув масового поширення в інших країнах. В Україні і в інших країнах використовується спосіб прогресивного оподаткування. Оподатковується валовий дохід платника, зменшений на величину неоподаткованого мінімуму.

Існує два способи збору:

- безготівковий, тобто відрахування податку через бухгалтерію;

- деклараційний, тобто через заяву платника про розмір його доходу.

2. податок на прибуток підприємств. Прибуток, що оподатковується, формується як різниця між виручкою і затратами підприємства. Виручка може бути одержана в результаті реалізації виробленої продукції так і від позареалізаційних заходів. Прибуток є основним джерелом для розвитку підприємства. Стягування з прибутку податку в принципі зменшує потенціал для розширення виробництва. А тому дуже важливо визначити такі ставки податку на прибуток, щоб вони не підривали інтересу економічних суб’єктів до підвищення ефективності господарської діяльності. У різних країнах діє різна система оподаткування прибутку, але ставки дуже рідко менше 30% і більше 50%.

3. податки на споживання (непрямі):

· індивідуальні акцизи – збираються з певних товарів по твердій ставці (тютюнові вироби та інші товари масового споживання);

· універсальні акцизи (податок з обороту) стягаються із вартості проданих товарів і послуг, взятих в широкому асортименті;

· податок на добавлену вартість. Добавлена вартість, на яку розраховується податок, визначається як різниця між виручкою підприємств і вартістю його витрат на сировину, полу фабрикатів, послуг, одержаних від постачальників. Платниками цього податку є покупець продукції, а її продавець виступає як збиральник. Як правило, він диференціюється за видами товарів.

4. Цільові (спеціальні) податки – поступають в розпорядження держави для фінансування строго визначених заходів. Більшість із них це податки по різних формах соціального страхування і забезпечення (платежі в пенсійний фонд, фонд соц. страх, фонд зайнятості).

5. інші податки: плата за землю, податки на рухоме і нерухоме майно, податок на спадок і подарунки та інші.

Можна сказати, що сама досконала податкова система буде викликати невдоволення у платників.

Важливою умовою фіскальної політики є помірність податкових зборів. Високі податкові ставки можуть створити ряд проблем:

· здатні підірвати стимули, зацікавленість домогосподарств і підприємств в підвищенні своєї ділової активності;

· може статися така, що держава, застосовуючи більш високі податки, одержить менший дохід від податкових надходжень;

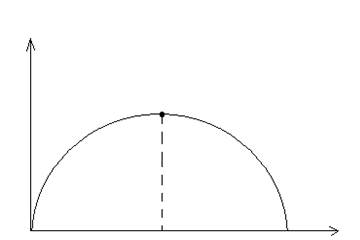

под. ставки

Крива Лаффера

· високі податки можуть стимулювати процес приховування доходів платниками, що є елементом тіньової економіки. Тіньова економіка – це економічна діяльність, пов’язана з обміном товарів і послуг, яка не одержала законної регістрації або обліку.

Функції фіскальної системи:

· Формування бюджетів на закупки товарів і послуг;

· Регулювання виробництва та інвестиційної діяльності підприємств (податкові пільги, диференціація податкових ставок по галузях може зробити більш економічно вигідно виробництво певних товарів і послуг або навпаки);

· Регулювання інфляції (вплив на сукупний попит, через його скорочення збільшивши податкові ставки);

· Перерозподіл доходів.

Читайте також:

- Альтернативні уявлення щодо макроекономічного регулювання: теорії раціональних сподівань та економіка пропозиції. Крива Лафера.

- Аналіз часткової рівноваги Крива виробничих можливостей

- Аналітичні процедури внутрішнього аудиту та їх класифікація.

- Базальні ядра, їх функції, симптоми ураження

- Базові функції, логічні функції

- Банківська система: сутність, принципи побудови та функції. особливості побудови банківської системи в Україн

- Банківська система: сутність, принципи побудови та функції. Особливості побудови банківської системи в Україні.

- Банківська система: сутність, принципи побудови та функції. Особливості побудови банківської системи в Україні.

- Банківський кредит та його класифікація.

- Безробіття: сутність, види, соціально – економічні наслідки.

- Будівельні роботи, їх визначення і класифікація.

- Бурові установки для буріння стволів, їх призначення і класифікація.

| <== попередня сторінка | | | наступна сторінка ==> |

| Фінансовий менеджмент на підприємстві. | | | Грошовий ринок: сутність, механізм функціонування. |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |