РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

ДІЇ З ЦІННИМИ ПАПЕРАМИ

13. Емісія цінних паперів: відкрите і закрите розміщеня.

Розкриття інформації емітентами.

Термін "емісія цінних паперів" вживається у двох значеннях:

1) випуск ЦП, тобто сукупність ЦП одного емітента даного виду, класу, що забезпечують однаковий обсяг прав власникам та мають однакові умови первинного розміщення;

2) випуск ЦП в обіг, тобто процес, встановлена законом послідовність дій емітента щодо первинного розміщення ЦП.

Емітент ЦП – це юридична особа, Автономна Республіка Крим або міські ради України, а також держава в особі уповноважених нею органів державної влади, яка від свого імені розміщує емісійні ЦП та бере на себе зобов'язання щодо них перед їх власниками.

Формально процедура емісії ЦП (акцій, облігацій) починається з прийняття рішення про випуск ЦП.

Проте цьому передує велика робота щодо конструювання випуску ЦП.

Конструювання ЦП – це аналітичний, логічно послідовний процес щодо розробки та створення нових фінансових продуктів або модифікації вже існуючих з метою досягнення оптимального поєднання прибутковості, ліквідності, рівня ризикованості та інших індивідуальних властивостей та характеристик конкретного випуску цінних паперів (стандартного фінансового інструменту), обопільно вигідних і емітенту, й інвестору. Процес конструювання ЦП передбачає проходження таких основних етапів:

14. маркетингове дослідження фінансового ринку, аналіз інтересів інвесторів, вивчення попиту на фінансові продукти, виявлення неспівпадання попиту та пропозиції;

15. аналіз цільових потреб емітента у додаткових фінансових ресурсах, у зростанні прибутків від операцій з новими видами фінансових продуктів, у розширенні ринкової ніші на ринку ЦП, визначення основних ресурсних обмежень у емітента, пов'язаних з випуском нових ЦП;

16. установлення найбільш загальних цілей: створення нового фінансового продукту або модифікація ЦП, що вже випускаються, визначення граничних параметрів випуску за обсягом, прибутковістю, рівнем ризику та перспективами зростання курсової вартості;

17. вибір варіантів видів ЦП, призначених до випуску;

– аналіз та попередній вибір з різних характеристик, елементів, модифікацій ЦП тих, що максимально задовольняють попит інвесторів та потреби емітента. Розробка чорнових проектів нових фінансових продуктів;

– оцінка витрат і фінансового навантаження на емітента при різних варіантах вибору ЦП – нових фінансових продуктів;

– остаточний вибір і підготовка проекту випуску ЦП в модифікації, що задовольняє потребам емітента й інвесторів за критеріями ризику, прибутковості, ліквідності, фінансовому навантаженню на емітента та його вимогам до фінансових ресурсів, що залучаються на основі фондового випуску;

– вирішення організаційних питань, пов'язаних з випуском нового фінансового продукту.

Емісія будь-яких емісійних ЦП як в Україні, так і у світовій практиці, підлягає процедурі державної реєстрації, а в окремих випадках і процедурі реєстрації проспекту емісії.

При емісії емісійних ЦП розміщення їх може здійснюватися шляхом:

– розподілу акцій серед засновників акціонерного товариства при його заснуванні;

– розподілу серед акціонерів акціонерного товариства;

– підписки;

– конвертації.

Підписка ЦП – це розміщення ЦП на підставі договорів, у тому числі договорів купівлі-продажу, міни.

Розрізняють дві форми підписки: відкриту та закриту.

Публічне (відкрите) розміщення ЦП – їх відчуження на підставі опублікування в засобах масової інформації або оголошення будь-яким іншим способом повідомлення про продаж ЦП, зверненого до заздалегідь не визначеної кількості осіб.

Процедура емісії ЦП (у разі відкритого (публічного) та закритого (приватного) їх розміщення), що розміщуються через підписку, включає такі етапи:

У разі відкритого (публічного) розміщення ЦП серед заздалегідь не визначеного кола осіб емісія здійснюється за такими етапами:

- подання заяви і всіх необхідних документів для реєстрації випуску ЦП та проспекту їх емісії;

- реєстрація Комісією випуску ЦП та проспекту їх емісії;

- прийняття рішення про відкрите (публічне) розміщення ЦП органом емітента, уповноваженим приймати таке рішення;

- у разі відмови власника акцій від використання свого переважного права на придбання акцій, якщо це передбачено умовами відкритого (публічного) розміщення ЦП, - отримання від нього письмового підтвердження про відмову;

- прийняття у разі потреби рішення про залучення андеррайтера до розміщення ЦП;

- присвоєння ЦП міжнародного ідентифікаційного номера;

- укладення з депозитарієм договору про обслуговування емісії ЦП або з реєстратором - про ведення реєстру власників іменних ЦП, крім випадків, коли облік прав за ЦП веде емітент відповідно до законодавства або ЦП розміщуються на пред’явника;

- виготовлення сертифікатів ЦП у разі розміщення ЦП у документарній формі;

- розкриття інформації, що міститься в проспекті емісії ЦП;

- затвердження результатів розміщення ЦП органом емітента, уповноваженим приймати таке рішення;

- затвердження змін до статуту, пов’язаних із збільшенням статутного капіталу акціонерного товариства з урахуванням результатів розміщення акцій;

- реєстрація змін до статуту в органах державної реєстрації;

- подання звіту про результати відкритого (публічного) розміщення ЦП;

- реєстрація Комісією звіту про результати відкритого (публічного) розміщення ЦП;

- отримання свідоцтва про реєстрацію випуску;

- розкриття інформації, що міститься у звіті про результати відкритого (публічного) розміщення ЦП.

Приватне (закрите) розміщення ЦП - це їх розміщення шляхом безпосередньої пропозиції ЦП заздалегідь визначеному колу осіб.

У разі закритого (приватного) розміщення ЦП серед заздалегідь визначеного кола осіб емісія здійснюється за такими етапами:

- прийняття рішення про закрите (приватне) розміщення ЦП органом емітента, уповноваженим приймати таке рішення;

- у разі відмови власника акцій від використання свого переважного права на придбання акцій, якщо це передбачено умовами закритого (приватного) розміщення ЦП, - отримання від нього письмового підтвердження про відмову;

- подання заяви та всіх необхідних документів на реєстрацію випуску ЦП;

- реєстрація Комісією випуску ЦП;

- присвоєння ЦП міжнародного ідентифікаційного номера;

- укладення з депозитарієм договору про обслуговування емісії ЦП або з реєстратором - про ведення реєстру власників іменних ЦП, крім випадків, коли облік прав за ЦП веде емітент відповідно до законодавства або ЦП розміщуються на пред’явника;

- виготовлення сертифікатів ЦП у разі розміщення ЦП у документарній формі;

- затвердження результатів розміщення органом емітента, уповноваженим приймати таке рішення;

- затвердження змін до статуту, пов’язаних із збільшенням статутного капіталу акціонерного товариства з урахуванням результатів розміщення акцій;

- реєстрація змін до статуту в органах державної реєстрації;

- подання Комісії звіту про результати закритого (приватного) розміщення ЦП;

- реєстрація Комісією звіту про результати закритого (приватного) розміщення ЦП;

- отримання свідоцтва про реєстрацію випуску ЦП.

Емітент повинен закінчити закрите (приватне) розміщення ЦП у строк, передбачений рішенням про їх закрите (приватне) розміщення, але не пізніше ніж протягом двох місяців з дня початку розміщення. Під час закритого (приватного) розміщення пайові ЦП не можуть продаватися за ціною меншою, ніж їх номінальна вартість. Фактична кількість розміщених ЦП зазначається у звіті про результати закритого (приватного) розміщення, який затверджується органом емітента, уповноваженим приймати таке рішення, та подається Комісії.

Стосовно кожного розміщення ЦП емітентом приймається рішення, яке оформляється протоколом. Вимоги до змісту протоколу встановлюються Комісією. Емітент не має права змінювати прийняте рішення про розміщення ЦП у частині обсягу прав за ЦП, умов розміщення та кількості ЦП одного випуску, крім випадків, передбачених законами і нормативно-правовими актами Комісії. Перше розміщення акцій відкритого акціонерного товариства є - виключно закритим (приватним) серед засновників.

Проспект емісії – це документ, складений за встановленою формою, що містить необхідні відомості про емітента та його ЦП.

До інформації про ЦП належить інформація, що стосується:

виду, форми випуску, типу, кількості та номінальної вартості ЦП, щодо яких прийнято рішення про відкрите (публічне) розміщення;

дати прийняття рішення про відкрите (публічне) розміщення ЦП;

строків початку та закінчення відкритого (публічного) розміщення ЦП;

порядку і форми виплати доходу за ЦП.

У проспекті емісії ЦП повинна міститися інформація про емітента, його фінансово-господарський стан, цінні папери, щодо яких прийнято рішення про відкрите (публічне) розміщення. Проспект емісії підписується керівником емітента (головою виконавчого органу), аудитором та засвідчується печаткою емітента. Особи, що підписали проспект емісії, тим самим підтверджують достовірність відомостей, які в ньому містяться, а аудитор - достовірність перевірених ним відомостей. Особи, винні в поданні недостовірних відомостей у проспекті емісії ЦП, несуть відповідальність згідно із законами України. У разі коли емітент користується послугами андеррайтера щодо відкритого (публічного) розміщення випуску ЦП, проспект емісії погоджується з андеррайтером.

Проспект емісії ЦП реєструється Комісією одночасно з реєстрацією випуску ЦП. Реєстрація Комісією випуску та проспекту емісії ЦП не може розглядатися як гарантія їх вартості. Відповідальність за достовірність відомостей, наведених у документах, що подаються для реєстрації випуску та проспекту емісії ЦП, несуть особи, які підписали ці документи. Комісія протягом 30 днів після отримання заяви і всіх необхідних документів для реєстрації випуску та проспекту емісії ЦП здійснює одночасно реєстрацію їх випуску та проспекту емісії або відмовляє в реєстрації.

У разі внесення до проспекту емісії ЦП змін емітент повинен зареєструвати їх та опублікувати інформацію про ці зміни протягом 30 днів після опублікування проспекту емісії, але не менш як за 10 днів до початку відкритого (публічного) розміщення ЦП. До реєстрації та опублікування інформації про внесення змін до проспекту емісії ЦП емітент не має права здійснювати відкрите (публічне) розміщення ЦП.

Після реєстрації емітент публікує проспект емісії ЦП у повному обсязі в офіційному друкованому виданні Комісії не менш як за 10 днів до початку відкритого (публічного) розміщення ЦП.

У свою чергу, Комісія повинна забезпечити оприлюднення інформації про емітентів. Зокрема, регулярна відкрита інформація про емітента - річна та квартальна звітна інформація про результати фінансово-господарської діяльності, підлягає оприлюдненню емітентом у строк не пізніше 30 квітня року, наступного за звітним, шляхом опублікування її в одному з офіційних друкованих видань яка подається до Комісії (в тому числі в електронному вигляді). Наприклад, річна інформація про емітента повинна містити такі відомості: найменування та місцезнаходження емітента, розмір його статутного капіталу; орган управління емітента, його посадові особи та засновники; господарська та фінансова діяльність емітента; ЦП емітента (вид, форма випуску, тип, кількість), розміщення та лістинг ЦП; річна фінансова звітність; аудиторський висновок.

Синдикаційний договір – це договір між членами емісійного синдикату про організацію та гарантування первинного розміщення ЦП. Його основними пунктами є:

– частки випуску, за які беруть на себе відповідальність члени емісійного синдикату;

– диференціація цін на ЦП усередині синдикату;

– відповідальність членів емісійного синдикату.

Особлива інформація про емітента - відкрита інформація про будь-які дії емітента, що можуть вплинути на його фінансово-господарський стан та призвести до значної зміни вартості ЦП. Така інформація оприлюднюється шляхом опублікування її в одному з офіційних друкованих видань органів державного управління або Комісії.

До особливої інформації належать відомості про:

прийняття рішення про розміщення ЦП на суму, що перевищує 25 відсотків статутного капіталу;

прийняття рішення про викуп власних акцій;

факти лістингу/делістингу ЦП на фондовій біржі;

отримання позики або кредиту на суму, що перевищує 25 відсотків активів емітента;

зміну складу посадових осіб емітента або власників акцій, яким належить 10 і більше відсотків голосуючих акцій;

рішення емітента про утворення, припинення діяльності його філій, представництв;

рішення вищого органу емітента про зменшення статутного капіталу;

порушення справи про банкрутство емітента, винесення ухвали про його санацію;

рішення вищого органу емітента або суду про припинення або банкрутство емітента.

Строки, порядок та форми подання особливої інформації про емітента встановлюються Комісією.

Підставами для визнання емісії ЦП недобросовісною (з боку Комісії) є:

- порушення порядку прийняття рішення про відкрите (публічне) розміщення ЦП;

- внесення недостовірних відомостей до проспекту емісії ЦП та документів, які подаються для реєстрації випуску ЦП і проспекту їх емісії;

- порушення емітентом вимог законів України та невідповідність поданих емітентом документів або відомостей, що в них містяться, вимогам законодавства та/або переліку, визначеному Комісією;

- систематичне або грубе порушення емітентом прав інвесторів.

Сьогодні важливо вести облік осіб (інсайдерів), які мають доступ до стратегічної (інсайдерської) інформації про емітента.

Інсайдерська інформація - будь-яка неоприлюднена інформація про емітента, його ЦП або правочини щодо них, оприлюднення якої може значно вплинути на вартість ЦП. Не є інсайдерською інформацією відомості про оцінку вартості ЦП та фінансово-господарського стану емітента, якщо вона отримана виключно на основі оприлюдненої інформації або з інших публічних джерел, не заборонених законодавством.

Інсайдери - особи, які володіють інсайдерською інформацією у зв’язку з тим, що вони є:

- особами, які мають доступ до інсайдерської інформації у зв’язку з виконанням трудових (службових) обов’язків або договірних зобов’язань незалежно від відносин з емітентом, зокрема:

- юридичними особами, які перебувають з емітентом у договірних відносинах або прямо чи опосередковано у відносинах контролю;

- фізичними особами, які перебувають з емітентом або юридичними чи фізичними особами, пов’язаними з емітентом договірними відносинами або відносинами контролю, у трудових чи договірних відносинах або прямо чи опосередковано у відносинах контролю;

- посадовими особами емітента або державними службовцями;

- власниками голосуючих акцій емітента або часток (паїв) у статутному капіталі емітента.

Інсайдерам, а також особам, які не відносяться до таких, але які володіють такою інформацією і знають, що вона отримана від інсайдера, забороняється:

вчиняти з використанням інсайдерської інформації на власну користь або на користь інших осіб правочини, спрямовані на придбання або відчуження цінних паперів, яких стосується інсайдерська інформація, до моменту оприлюднення такої інформації;

передавати інсайдерську інформацію або надавати доступ до неї іншим особам, крім розкриття інформації в межах виконання професійних, трудових або службових обов’язків та в інших випадках, передбачених законодавством;

давати будь-якій особі рекомендації стосовно придбання або відчуження ЦП, щодо яких він володіє інсайдерською інформацією, до моменту оприлюднення такої інформації.

Професійним учасникам ринку ЦП важливо повідомляти Комісію про операції з ЦП у разі, коли є підозра про те, що під час здійснення таких операцій використовується або може бути використана інсайдерська інформація. Умисне розголошення або інше використання не опублікованої або не оприлюдненої в інший спосіб інформації про емітента, його ЦП або правочини щодо них (інсайдерська інформація) особою, якій ця інформація відома у зв’язку з професійною чи службовою діяльністю, якщо воно завдало істотної матеріальної шкоди інтересам держави або інтересам юридичних чи фізичних осіб, - карається обмеженням волі на строк до трьох років або позбавленням волі на той самий строк, з позбавленням права обіймати певні посади чи займатися певною діяльністю на строк до трьох років. Такий підхід відповідає нормам ЄЕС, а також вимогам відповідної Директиви Ради Європейських співтовариств з координації правил щодо регулювання внутрішніх (інсайдерських) відносин.

Зупинене відкрите (публічне) розміщення ЦП поновлюється за рішенням Комісії лише до закінчення строку розміщення ЦП, установленого проспектом їх емісії, за умови усунення порушень, що стали підставою для зупинення відкритого (публічного) розміщення.

14. Операції та угоди з цінними паперами

Операції з ЦП (фондові операції) — це дії з ЦП та/або грошовими коштами на фондовому ринку для досягнення поставлених цілей. А саме:

– забезпечення фінансовими ресурсами діяльності суб'єкта операції – формування й збільшення власного капіталу, залучення позикового капіталу або ресурсів до обігу. За своїм економічним призначенням це пасивні операції, що здійснюються через емісію ЦП (емісійні операції);

– вкладання суб'єктом операцій власних та залучення фінансових ресурсів у фондові активи від свого імені. За своїм економічним призначенням — це активні операції, що здійснюються шляхом придбання фондових активів на біржі, у торговельній системі, на позабіржовому ринку (інвестиційні операції);

– забезпечення зобов'язань суб'єкта операцій перед клієнтами щодо ЦП або зобов'язань клієнта, пов'язаних з ЦП (клієнтські операції).

Основними фондовими операціями є:

– випуск (емісія);

– розміщення;

– купівля-продаж;

– конвертація (обмін);

– збереження;

– траст (довірче управління);

– менеджмент;

– застава;

– кліринг;

– реєстрація та перереєстрація власників цінних паперів;

– маркетинг;

– ціноутворення;

– страхування;

– безоплатне постачання;

– оцінка інвестиційного ризику;

– погашення;

– дарування;

– спадкування;

– спліт (розщеплення) або подрібнення;

– консолідація (об'єднання);

– передача (індосамент);

– визначення ринкової вартості;

– бухгалтерський облік та аудит;

– посередництво;

– нарахування та виплата дивідендів за акціями і відсотками за облігаціями;

– формування портфелів цінних паперів й управління ними;

– інвестиційне проектування;

– консалтинг.

Таким чином 28 операцій забезпечують функціонування фондового ринку. Цілями операцій з ЦП є:

а) формування та збільшення капіталу;

б) залучення позикових коштів;

в) одержання грошових прибутків від операцій з ЦП;

г) участь у статутному капіталі акціонерного товариства для контролю над власністю;

д) використання ЦП як застави.

Поява нових фінансових продуктів, ускладнення операцій з ЦП розширюють можливості їх використання для досягнення цілей, які ставлять перед собою учасники фондового ринку.

В умовах економічної невизначеності, переділу власності, що триває, непередбачуваності розвитку економічної ситуації учасники фондового ринку, акціонерні товариства прагнуть діяти у тому секторі фінансового ринку й використовувати ті інструменти, що приносять найбільший прибуток і послаблюють податковий тягар. За відсутності серйозних конкурентів та недосконалості законодавчої бази оператори ринку можуть змінювати напрямки роботи з ЦП, адаптуючись до умов ринку. Цьому повинні передувати аналіз специфіки здійснення окремих видів операцій з ЦП й оцінка проблем, що виникають при їх проведенні через низку причин (політичних, економічних, законодавчих, організаційних). Комерційний успіх операції з ЦП залежить від адекватної оцінки ринкової ситуації, інвестиційної привабливості ЦП та ефективності операції з погляду фінансових результатів, зовнішнього середовища (організації торгівлі на фондовому ринку), а також від раціональної технології проведення операції (організації технологічного процесу).

Залежно від ринкової стратегії інвестора можна виділити такі види операцій: хеджування, спекулятивні та арбітражні операції.

Хеджування – це відкриття учасником ринку протилежних позицій на різних ринках відносно одного й того ж самого біржового активу з метою мінімізації ринкових ризиків. Прикладом хеджування може слугувати придбання ЦП на спот-ринку й одночасний продаж ф'ючерсного контракту на аналогічну кількість тих же ЦП. Хеджер прагне уникнути ризику, перекладаючи його на іншого учасника ринку – спекулянта.

Спекуляція – це здійснення угод з ЦП з метою одержання максимального прибутку від різниці між курсами у моменти укладення та виконання угод. Спекулятивні операції можуть принести дуже високі прибутки, при цьому збитки за ними також є необмеженими. Спекулянт свідомо бере на себе підвищені ризики з метою отримання підвищеного прибутку.

Арбітраж – це одночасна купівля та продаж одних й тих самих (або еквівалентних) ЦП, що здійснюється учасником ринку з метою одержання безризикового прибутку у вигляді різниці цін.

Юридично кожна з операцій з ЦП оформлюється шляхом здійснення однієї або кількох угод.

Угода з ЦП являє собою взаємну угоду, пов'язану з виникненням, припиненням або зміною майнових прав, закладених у ЦП.

Угоди на ринку ЦП можуть здійснюватися інвесторами як самостійно, так і за участю посередників.

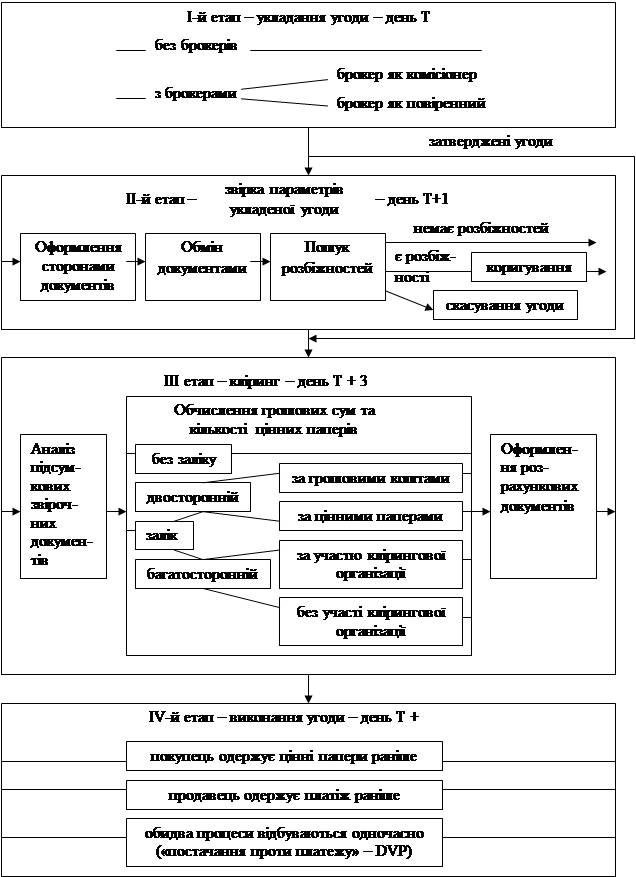

У загальному вигляді будь-яка угода з ЦП припускає наявність декількох етапів:

– введення заявок у систему торгівлі;

– звірка параметрів угоди;

– укладення угоди;

– взаєморозрахунки (кліринг);

– виконання угоди.

Зобразимо це схематично (див. схему 16).

На практиці не кожна угода містить у собі проходження всіх зазначених етапів. Але у будь-якій угоді обов'язковими етапами є її укладення та виконання. При укладанні угод винятково важливими є такі параметри: об'єкт угоди; обсяг угоди; ціна, за якою укладається угода; термін виконання угоди; термін розрахунку за угодою.

Схема 16. Узагальнена схема проведення угод

Хоча будь-яка операція з ЦП оформлюється через укладення угод, існують розбіжності між цими поняттями. Операція з ЦП завжди ініціюється суб'єктом, в інтересах якого вона здійснюється. Угода ж завжди є двосторонньою угодою між продавцем та покупцем ЦП. При цьому обидві сторони шляхом укладення однієї й тієї ж угоди можуть реалізувати різні операції (наприклад, при укладенні клієнтом і брокером угоди на купівлю акцій, клієнт починає проводити інвестиційну операцію, а брокер – операцію з обслуговування клієнта).

Існують різні види угод з ЦП. За часовою ознакою розрізняють касові та строкові угоди.

Касові (спотові) угоди – угоди, що підлягають виконанню негайно або протягом 2–3 (іноді до 7) днів після їх укладення.

Строкові угоди – угоди, за якими виконання зобов'язань сторін здійснюється у встановлений час у майбутньому.

Угоди з маржею – це купівля ЦП з частковою оплатою позиковими коштами. Ці угоди дуже поширені, оскільки дають змогу учасникам ринку брати участь у біржовій торгівлі, маючи у розпорядженні лише частину необхідної суми (наприклад, 50%).

Інший спосіб участі в угодах існує за відсутності 100% необхідної суми. Біржова "піраміда" – це техніка використання "паперового" прибутку, який є на рахунку, але який фактично ще не надійшов, для часткового або повного фінансування нових покупок ЦП.

За механізмом укладення строкові угоди поділяються на тверді, умовні та пролонгаційні.

Тверді угоди – це угоди, обов'язкові для виконання кожною зі сторін. Прикладом твердих угод можуть слугувати форвардні та ф'ючерсні контракти.

Умовні угоди (угоди з премією) – строкові угоди, що надають одній зі сторін право виконати угоду або відмовитися від її виконання.

Умовні угоди поділяються на такі види:

– прості угоди з премією, коли платник премії має право зажадати виконання угоди без права вибору або відмовитися від неї зовсім;

– кратні угоди з премією, коли платник премії має право зажадати від свого контрагента передачі йому ЦП у кількості, що в два та більше разів перевищує встановлену при укладанні угоди, за курсом, установленим при її укладанні;

– стелаж, коли платник премії має право самостійно визначити своє становище в угоді, тобто при настанні терміну виконання угоди оголосити себе або продавцем, або покупцем.

Пролонгаційні угоди – угоди, що укладаються біржовим гравцем з метою одержання прибутку наприкінці її терміну від проведених ним біржових спекуляцій за договором строкової угоди, укладеним раніше.

Існує два різновиди пролонгаційних угод – репорт і депорт.

Репорт – пролонгаційна строкова угода з продажу ЦП "проміжному" власнику на заздалегідь зазначений у договорі термін за ціною нижче ціни її зворотного викупу біржовиком наприкінці цього терміну. До операцій репорту вдаються гравці на підвищення – "бики".

Депорт – зворотна репорту пролонгаційна строкова угода з покупок ЦП у борг на заздалегідь оговорений термін за ціною, що перевищує ціну зворотного продажу наприкінці цього терміну. Операції депорту використовують гравці на пониження – "ведмеді".

Останнім часом популярними стали операції з використанням кредитування.

"РЕПО" (repurchase agreement) – це фінансова операція, що складається з двох частин. В її першій частині одна сторона продає ЦП іншій стороні. У той же час перша сторона бере на себе зобов'язання викупити дані ЦП на визначену дату або за вимогою іншої сторони. Друга сторона при цьому бере на себе зобов'язання на зворотний продаж. Причому зворотна купівля ЦП здійснюється за ціною, ще вища, за ціну первісного продажу.

Термін «зворотне "РЕПО"» означає ту ж саму угоду, але з позиції покупця ЦП у першій частині процедури "РЕПО".

Залежно від терміну дії "РЕПО" поділяються на три види: нічні "РЕПО" (термін дії – 1 день), відкриті "РЕПО" (термін точно не встановлений: кожна зі сторін може зажадати виконання після повідомлення іншої сторони), строкові "РЕПО" (термін дії – фіксований, більше 1 дня).

Читайте також:

- Аналіз доходів та витрат від операцій з цінними паперами.

- Забезпечення працівників певних категорій лікувально -профілактичним харчуванням та іншими рівноцінними продуктами

- Заставні операції банків із цінними паперами

- Інвестиційні операції банків із цінними паперами

- Інфраструктурні операції комерційних банків з цінними паперами

- Міжнародні операції з цінними паперами

- Операції з дорогоцінними металами

- Операції з дорогоцінними металами та дорогоцінним камінням

- Операції з корпоративними цінними паперами на фондовому ринку

- Посередництво у здійсненні операцій з цінними паперами

- Посередницькі операції комерційних банків із цінними паперами

| <== попередня сторінка | | | наступна сторінка ==> |

| | | КОНТРОЛЬ ЗА ПРАВОПОРУШЕННЯМИ НА ФОНДОВОМУ РИНКУ |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |