РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

КОНТРОЛЬ ЗА ПРАВОПОРУШЕННЯМИ НА ФОНДОВОМУ РИНКУ

Головною метою прийняття Закону «Про внесення змін до деяких законодавчих актів України щодо відповідальності за правопорушення на ринку цінних паперів» є введення кримінальної та адміністративної відповідальності за використання інсайдерської інформації при здійсненні операцій з цінними паперами, за шахрайство з цінними паперами та за перешкоджання в отриманні інформації або спотворенні інформації, яку відповідно до чинного законодавства має право отримати інвестор (у тому числі акціонер). Закон також має сприяти запобіганню зловживанням при купівлі або продажу акцій та запобіганню нанесенню шкоди учасникам ринку цінних паперів через маніпуляції з інформацією про емітентів та їх цінні папери. Законом, який, перш за все, спрямований на захист прав інвесторів, вносяться зміни до Кодексу України про адміністративні правопорушення, Кримінального та Кримінально-процесуального кодексів України, а також до Закону «Про державне регулювання ринку цінних паперів в Україні».

Зміни до чинного законодавства встановлюють нові вимоги до застосування санкцій за правопорушення на фондовому ринку. Насамперед, це стосується розповсюджених випадків ненадання інвесторам інформації, а також питань, пов’язаних із веденням реєстрів власників іменних цінних паперів, що призводять до негативних наслідків у діяльності акціонерних товариств, ошукування інвесторів та рейдерства. Поряд із цим документ запроваджує санкції щодо маніпулювання цінами під час здійснення операцій з цінними паперами, незаконного використання інсайдерської інформації, порушення порядку розкриття інформації на фондовому ринку. У результаті прийняття Закону ДКЦПФР отримала повноваження на підставі конкретних порушень зупиняти внесення змін до системи реєстру власників іменних цінних паперів або до системи депозитарного обліку щодо цінних паперів певного емітента або певного власника.

Закон передбачає значне підвищення суми штрафів за правопорушення. При цьому при скоєнні повторного протягом року правопорушення ці суми збільшуються. Крім штрафів, Закон передбачає й позбавлення ліцензії учасників ринку цінних паперів. Важливо, щоб фінансові санкції за правопорушення прямо залежали від розміру доходу, отриманого внаслідок його скоєння, або від розміру збитків, нанесених інвесторам. В Україні треба концептуально змінити підходи до застосування санкцій за правопорушення не лише на ринку цінних паперів, а й на фінансовому ринку в цілому. Зокрема, кошти, отримані у вигляді штрафів за правопорушення, мають надходити не до держави, а до ошуканих інвесторів як компенсація за втрати.

У цілому, прийняття Закону є досить важливим з огляду на те, що наприкінці квітня набуде чинності новий Закон «Про акціонерні товариства». Багато норм цих двох документів пов’язані між собою. Їх необхідно розглядати у комплексі з нормативними актами щодо регулювання біржового ринку та системи депозитарного обліку цінних паперів.

Однією зі значних проблем на вітчизняному фондовому ринку є ведення подвійних реєстрів власників іменних цінних паперів. Закон вирішує це питання, зокрема, шляхом значного підвищення суми штрафів за правопорушення, що є досить серйозним чинником в умовах фінансової кризи. Поряд із цим доцільно вдосконалити механізми розгляду справ щодо ведення подвійних реєстрів у судових органах. ДКЦПФР не ставить собі на меті застосування жорстких санкцій до учасників фондового ринку. Головним є запобігання правопорушенням та їх профілактика, а також підвищення обізнаності учасників ринку з нормами чинного законодавства та їх дотримання.

Комплексність передбачених цим Законом змін дає можливість одночасно та оперативно реагувати на правопорушення на ринку цінних паперів не тільки Комісії, а й правоохоронним органам. Такий підхід сприятиме вирішенню питання відпливу іноземних інвестицій з України, оскільки наявність правопорушень на ринку цінних паперів впливає на рішення іноземних інвесторів і на інвестиційний клімат в Україні в цілому.

Поряд із цим, згідно з європейською практикою, в Законі посилено фінансову складову штрафних санкцій. Відтепер відповідальність за правопорушення на фондовому ринку є набагато більшою. Ті особи, які свідомо йдуть на правопорушення, мають замислитися, чи не доцільніше дотримуватися норм чинного законодавства.

Наприкінці грудня 2008 р. Верховна Рада прийняла Закон «Про внесення змін до деяких законодавчих актів України щодо відповідальності за правопорушення на ринку цінних паперів», розроблений ДКЦПФР. Метою документа є вдосконалення механізмів кримінальної відповідальності за використання інсайдерської інформації при здійсненні операцій з цінними паперами, за шахрайство з цінними паперами та за перешкоджання в отриманні інформації або спотворенні інформації, яку відповідно до чинного законодавства має право отримати інвестор.

Однією із проблем фондового ринку України залишається дуже низька ліквідність. Головною причиною цього є те, що створений внаслідок приватизації український ринок цінних паперів на сьогодні став фактично інсайдерським. У багатьох випадках рішення про придбання або продаж цінних паперів приймається не на підставі опублікованої інформації, а на підставі інформації, якою володіє обмежене коло працівників або посадових осіб емітента. У таких умовах є неможливим визначення справедливої, ринкової ціни на цінні папери серед учасників ринку. Це відлякує професійних інвесторів і населення від інвестування в цінні папери і відповідно зменшує ліквідність ринку. З огляду на зазначене, існує нагальна потреба у запровадженні відповідальності посадових осіб емітентів та професійних учасників фондового ринку за порушення прав інвесторів (у тому числі акціонерів).

Основним завданням цього закону є запобігання зловживанням при купівлі або продажу акцій та запобігання заподіянню шкоди учасникам ринку цінних паперів через маніпуляції з інформацією про емітентів та їх цінні папери. Законом вносяться зміни до Кримінального і Кримінально-процесуального кодексів, Кодексу про адміністративні правопорушення, Закону «Про державне регулювання ринку цінних паперів в Україні». Зокрема, документом передбачається встановлення кримінальної відповідальності за таке: порушення посадовою особою емітента прав власників цінних паперів та/або інвесторів; порушення посадовою особою установи, що здійснює облік прав власності на цінні папери, прав власників цінних паперів; діяльність на фондовому ринку без ліцензії; маніпулювання цінами під час здійснення операцій з цінними паперами; розголошення або використання інсайдерської інформації; невиконання законних вимог ДКЦПФР; порушення порядку розкриття інформації на фондовому ринку. Поряд із цим до Закону «Про державне регулювання ринку цінних паперів в Україні» вносяться зміни, які вводять визначення понять «корпоративне управління», «маніпулювання цінами під час здійснення операцій з цінними паперами» та «система депозитарного обліку цінних паперів», а також розширюють та вдосконалюють перелік повноважень Комісії з метою надання можливості здійснення покладених на неї завдань. У цілому, прийняття Закону має забезпечити захист прав інвесторів, підвищити відповідальність емітентів та професійних учасників ринку цінних паперів за дотримання законодавства та принципів корпоративного управління, що, у свою чергу, має сприяти підвищенню довіри потенційних вітчизняних і зарубіжних інвесторів до фондового ринку України як сфери з надійним державним регулюванням.

15. Підходи до формування портфелів цінних паперів та перспектив розвитку фондового ринку

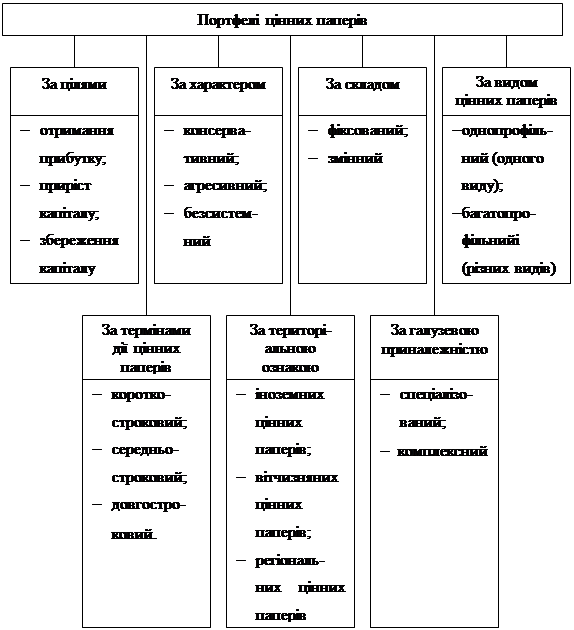

Портфель цінних паперів — це сукупність інвестиційних цінностей, що використовуються для досягнення конкретної інвестиційної мети вкладника, тобто вкладення в ЦП з метою управління ними як єдиним цілим. До ЦП, що є об'єктами портфельного інвестування, належать акції, державні боргові зобов'язання, деривативи, сертифікати, векселі, депозитні сертифікати банків, чеки, ощадні сертифікати та ін. Його структура — це співвідношення конкретних видів ЦП у портфелі. Розрізняють портфелі ЦП:

– однобічні цільового характеру;

– збалансовані щодо цілей.

Стратегічними цілями формування портфелів ЦП можуть бути: дохідність (одержання відсотка або дивіденду); забезпечення приросту капіталу (на основі зростання курсової вартості ЦП); збереження капіталу (див. схему 17).

За характером функціонування портфелі ЦП можуть бути:

– консервативний, або урівноважений. Такий портфель формується з добре відомих ЦП з чітко визначеними позитивними характеристиками й найменшим ступенем ризику, що гарантуючє повернення вкладених коштів, хоча й приносить невеликий прибуток. Мета інвестування в цьому випадку — зберегти капітал;

– агресивний – формується з найбільш ризикованих, але і найприбутковіших паперів. Ціль інвестування коштів у такий портфель – одержання прибутку;

18. безсистемний. Цей портфель формується випадково, без усілякої системи.

Схема 17. Класифікація портфелів цінних паперів

Механізм формування портфеля ЦП орієнтований на пріоритети інвестора. Співвідношення розмірів складових портфеля і види інвестицій залежать від певних факторів: стану фінансових ринків; вибору між доходом та приростом капіталу, що залежить від інших фінансових можливостей інвестора та його податкових зобов'язань; можливостей інвестування як капіталу, так і заощаджень від розміру доходів; необхідності диверсифікації як способу зниження ризику; схильності інвестора до ризику тривалості та запланованої перспективи. Основними з них є: збереження та приріст капіталу; швидке отримання прибутку; доступ через придбання цінних паперів до дефіцитної продукції, послуг, можлива їх реалізація та розподіл; доступ до власності. Портфельні менеджери керуються при формуванні портфелів ЦП двома основними підходами. Перший (активний) полягає у постійній ротації (відновленні) ЦП, що входять до портфеля. Другий (пасивний) полягає у створенні добре диверсифікованого портфеля з певним рівнем ризику та його збереженні у незмінному стані.

Основними принципами формування портфеля ЦП є: безпека, прибутковість, ліквідність, зростання капіталу. Етапи формування портфелів ЦП включають:

1) вибір типу портфеля й визначення його характеру;

2) оцінку портфельного інвестиційного ризику;

3) моделювання структури портфеля;

4) оптимізацію структури портфеля.

Іноді фондові портфелі формують за галузевим принципом, тобто включають переважно ЦП однієї або кількох (щонайбільше трьох) галузей. Таке становище спостерігається тоді, коли при формуванні фондового портфеля додатково мається на меті встановлення контролю над галуззю або над виробництвом певної продукції.

Тип портфеля – це його характеристика з позицій цілей, що ставляться перед портфелем, співвідношення прибутку та ризику, видів інструментів, що входять до нього. Розрізняють два види портфелів цінних паперів: індивідуальний і підприємства. Індивідуальний портфель повинен мати три основних елементи: ліквідні ЦП; гнучкі коротко- і середньострокові інвестиції; інвестиції, що спрямовані на приріст капіталу.

Розрізняють такі типи інвестиційних портфелів підприємств:

• за стабільністю структури основних видів фінансових інструментів — з фіксованою структурою (вагомість основних видів фінансових інструментів незмінна тривалий період) та рухомою (вагомість основних видів фінансових інструментів постійно змінюється залежно від зовнішніх факторів, що зумовлюють зміну рівнів дохідності, ризику, ліквідності чи зміну мети фінансових інвестицій);

• за рівнем ліквідності — високоліквідні (переважно короткострокові фінансові інструменти та довгострокові, що мають високий попит на ринку), середньоліквідні (можуть включати фінансові інструменти, що не мають високого попиту на ринку, угоди за ними нерегулярні) та низьколіквідні (формуються переважно з облігацій з тривалим терміном погашення чи акцій і високим порівняно із середньоринковим рівнем дохідності, але з низьким попитом);

• за спеціалізацією основних видів фінансових інструментів — акцій, облігацій, векселів, міжнародних інвестицій, депозитних вкладів тощо;

• за умовами оподаткування фінансових інструментів інвестування — оподатковувані та вільні від оподаткування;

• за первинністю формування — стартові та реструктуровані;

• за інвестиційним періодом — короткострокові (фінансові активи використовуються протягом одного року, а також для страхування грошових запасів підприємства) та довгострокові (фінансові активи використовуються понад рік, що дає змогу вирішувати стратегічні цілі інвестиційної діяльності).

Будь-який інвестор, формуючи свій портфель, прагне досягти певних цілей. Основними цілями інвесторів можуть бути: безпека вкладень, їх прибутковість, ріст і ліквідність.

З огляду на «альтернативність» інвестиційних цілей, неможливо домогтися одночасної реалізації усіх їх. Тому інвестор повинен установити пріоритет певної мети при формуванні свого портфеля.

Визначення типу портфеля залежно від пріоритету інвестиційних цілей залежить головним чином від типу інвестора (індивідуальний, інституційний: промислова корпорація, інвестиційна компанія або фонд, страхова компанія, пенсійний фонд, комерційний банк) і від його ставлення до ризику. Наприклад, якщо головною метою інвестора є забезпечення безпеки вкладень, то свій консервативний портфель він буде формувати в основному з державних ЦП, акцій та облігацій відомих, великих та надійних компаній-емітентів - «голубих фішок» - з незначними ризиками та стабільними середніми або незначними прибутками, а також тих, що мають високу ліквідність.

Якщо найбільш важливим для інвестора є приріст капіталу, то перевагу буде надано портфелю росту, сформованому з ЦП, що забезпечують досягнення високих темпів зростання капіталу (за відповідно високого рівня ризику).

Портфель прибутку орієнтований на одержання високого поточного прибутку – відсоткових і дивідендних виплат. Він формується, в основному, з прибуткових акцій, що характеризуються високими дивідендами, високоприбуткових облігацій та інших ЦП. Поточна прибутковість ЦП, що входять до такого портфеля, вище середньої на ринку, при цьому їх курсова вартість зростає повільніше. За максимальної орієнтації на досягнення своїх цільових показників, портфель росту прибутку називають агресивним портфелем.

Його формування має на меті максимальний приріст капіталу. До складу даного портфеля входять акції молодих компаній, що швидко набирають сили. Інвестиції цього типу портфеля характеризуються досить високим ступенем ризику, але водночас вони приносять самий високий ріст вкладень інвестора.

Портфель консервативного росту націлений на збереження капіталу. Він є найменш ризикованим серед портфелів даної групи і складається, головним чином, з акцій великих, добре відомих, стабільних компаній, що характеризуються хоча й невисокими, але стійкими темпами росту курсової вартості.

Середньоризиковий портфель росту поєднує у собі інвестиційні властивості портфелів агресивного та консервативного росту. До такого портфеля включаються як надійні ЦП, що здобуваються на тривалий термін, так і ризиковані фондові інструменти зі швидким ростом курсової вартості, склад яких періодично оновлюється. При цьому забезпечуються середній приріст капіталу та помірний ступінь ризику вкладень.

У портфелі росту і прибутку одна частина фінансових активів приносить власнику приріст капіталу, інша – поточний прибуток. Формування такого портфеля здійснюється для того, щоб компенсувати можливі втрати від зниження курсової вартості цінних паперів з одного боку, та дивідендних або відсоткових виплат – з іншого. До складу даного портфеля включаються звичайні та привілейовані акції, а також облігації.

Створення спеціалізованого портфеля може мати певну специфічну мету, бо містить у собі ЦП за такими критеріями, як термін інвестування (наприклад, портфель фондів грошового ринку, портфель довгострокових цінних паперів з фіксованим прибутком), галузь або регіон (портфелі, що складаються з вкладень у ЦП компаній однієї або пов'язаних між собою галузей або тих компаній, що знаходяться в одному регіоні).

Залежно від того, чи досягнута відповідність портфеля цілям інвестування, розрізняють збалансований і незбалансований портфелі. Портфель, склад і структура якого цілком відповідають уявленню інвестора про оптимальне поєднання інвестиційних цілей, називається збалансованим. Незбалансований портфель характеризується невідповідністю складу фінансових інструментів, що входять до нього, або структури портфеля поставленим цілям його формування. Іноді виділяють такий різновид незбалансованого портфеля, як розбалансований. Це портфель, який раніше був збалансованим, але потім перестав відповідати вимогам інвестора у зв'язку зі змінами загальноекономічної ситуації, інвестиційних якостей окремих ЦП (або секторів, галузей) або зміною інвестиційних цілей інвестора.

Формування стратегії акціонованого підприємства на фондовому ринку базується на принципах стратегічного управління і критеріях прийняття стратегічних рішень.

У конструюванні стратегії акціонованого підприємства на фондовому ринку знаходять застосування відомі принципи стратегічного управління. У зв'язку з особливостями стратегії підприємства на фондовому ринку сукупність принципів доповнюється такими принципами як девіативність і персональна орієнтованість.

Принцип девіативності пропонується розглядати як постійну готовність підприємства до внесення змін до змісту стратегії на фондовому ринку. З погляду дії цього принципу стратегія акціонованого підприємства на фондовому ринку являє собою безупинний процес вироблення і реалізації управлінських рішень. Використання принципу девіативності дає змогу організувати управління розробкою стратегії акціонованого підприємства на фондовому ринку в реальному масштабі часу. Необхідність використання цього принципу зумовлена нестабільністю фондового ринку і нерозвиненістю багатьох його інститутів, унаслідок чого багато важливих видів робіт, що становлять суть стратегії, виникають настільки раптово, що їх просто неможливо передбачити заздалегідь.

Принцип персональної орієнтованості означає, що стратегія підприємства на фондовому ринку повинна враховувати особливості управлінського поводження керівників підприємства і сторонніх учасників розробки і реалізації стратегії. До таких особливостей віднесено тип поводження, рівень компетентності, фахові і особисті якості, наприклад, схильність до управлінських і організаційних нововведень, готовність до ризику.

Залежно від стану зовнішнього середовища той чи інший принцип стратегічного управління набуває характеру фундаментального або провідного. Фундаментальний принцип – базис формування стратегії. Він визначає основні вимоги до організації управління розробкою стратегії. При стабільному зовнішньому середовищі такою найчастіше виступає системність. У випадку нестабільності зовнішнього середовища фундаментальними можуть бути вибрані принципи адаптивності й альтернативності.

До числа провідних віднесені принципи, що з урахуванням фундаментального покликані максимальною мірою врахувати в сукупності особливості акціонерного капіталу і стан зовнішнього середовища. Провідні принципи розвивають фундаментальний принцип. Такими пропонується вважати економічність і персональну орієнтованість.

Критерій формування стратегії на фондовому ринку пропонується розглядати як ознаку або суму ознак, на підставі яких визначаються найбільш суттєві функціональні зв'язки між суб'єктами розробки і реалізації стратегічних рішень, що визначають майбутню модель поводження підприємства на фондовому ринку. Критерій формування стратегії на фондовому ринку визначає насамперед суб'єктів або учасників формування і реалізації стратегії, що будуть виробляти стратегічні рішення і відповідні їм види робіт із наступним об'єднанням їх у єдиний комплекс – стратегію.

Найбільше загальними критеріями формування стратегії акціонованого підприємства на фондовому ринку обрано спеціалізацію стратегічних рішень і відповідних їм видів робіт і забезпечення незалежності стратегії.

Спеціалізація стратегічних рішень і відповідних їм видів робіт означає, що у формуванні і наступній реалізації стратегії підприємства на фондовому ринку беруть участь сторонні організації – учасники фондового ринку, наприклад, торговці цінними паперами, інвестиційні фонди або довірчі товариства.

Використання критерію забезпечення незалежності стратегії при формуванні стратегії підприємства на фондовому ринку припускає, що всі стратегічні рішення і відповідні їм види робіт, виконання яких забезпечує досягнення цілей стратегії, розробляються винятково спеціалістами підприємства.

При формуванні стратегії підприємства на фондовому ринку можуть бути використані обидва розглянуті критерії.

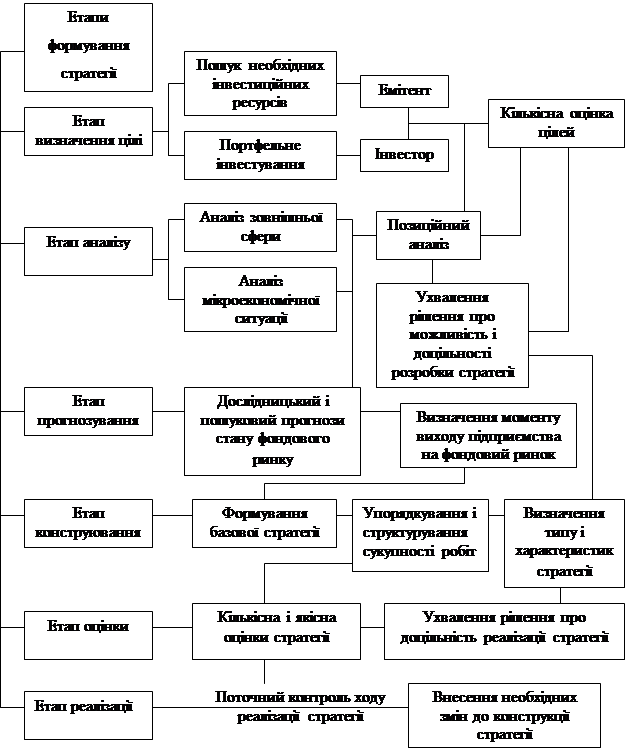

Формування стратегії акціонованого підприємства на фондовому ринку пропонується здійснювати відповідно до існуючих підходів до розробки функціональних стратегій підприємства. Ці підходи передбачають, що формування стратегії здійснюється поступово, має такі етапи: визначення цілі, аналіз, вироблення прогнозу, конструювання, оцінка і реалізація стратегії. Загальну схему формування стратегії акціонованого підприємства на фондовому ринку подано на схемі 18.

Конкретний зміст кожного етапу у формуванні стратегії підприємства на фондовому ринку залежить від особливостей діяльності підприємства, від очікуваних ним результатів виходу на фондовий ринок, від структури акціонерного капіталу, а також від інтересів суб'єкта, що реально контролює діяльність підприємства.

Отже, цілі стратегії залежать від того, який статус намагається мати акціоноване підприємство на фондовому ринку – статус емітента або інвестора. На етапі аналізу вивчаються стан фондового ринку і мікроекономічна ситуація на підприємстві. Результати такого підходу є основою ухвалення рішення про можливість і доцільність розробки стратегії на фондовому ринку. Етап прогнозування припускає, насамперед, дослідження, аналіз і пошукове прогнозування фондового ринку.

На етапі конструювання формується зміст стратегії. Конструювання стратегії підприємства на фондовому ринку пропонується здійснювати у визначеній послідовності.

Конструювання стратегії акціонованого підприємства на фондовому ринку припускає, в числі інших напрямків формування портфеля ЦП. В умовах діяльності українських акціонованих підприємств система його цілей відрізняється від стандартних. Цю систему цілей можна представити у такій послідовності: мета виробництва, розширення сфери впливу і перерозподіл власності, створення об'єднань акціонованих підприємств, придбання ЦП, що за умовами обігу можуть заміняти готівку.

Схема 18. Загальна схема формування стратегії акціонованого підприємства на фондовому ринку

Водночас при формуванні портфеля ЦП не можна не враховувати і його економічні оцінки. Визнаючи, що економічні показники ЦП не є цілями формування портфеля, слід зазначити, що при цьому остаточне рішення про включення ЦП до структури портфеля повинно прийматися з урахуванням характеру інвестиційної привабливості підприємств-емітентів.

Якщо при формуванні портфеля акцій розглядаються акції декількох емітентів, то остаточне рішення щодо їх вибору повинне прийматися на основі інвестиційного рейтингу акцій, який будується на основі двох етапів.

На першому етапі встановлюється інвестиційний рейтинг акцій за допомогою трьох способів: за критерієм фінансової стійкості, на основі розрахунку Z-бала, який прийнято у США для оцінки надійності компаній, та з використанням методики інвестиційної компанії "Київська інвестиційна група". На другому етапі формується підсумковий інвестиційний рейтинг. Для його формування у роботі запропоновані коефіцієнти місця емітента, встановлені за допомогою кожного зі способів.

Сформовану стратегію акціонованого підприємства на фондовому ринку потрібно оцінити. За результатами цієї оцінки і приймається рішення про доцільність реалізації стратегії. Стратегію акціонованого підприємства на фондовому ринку пропонується оцінювати за такими напрямками: ступінь ризику стратегії, міра реальності її реалізації, ресурсні можливості стратегії, рівень її залежності, рівень витрат на розробку і реалізацію, рентабельність стратегії.

Сукупність застосовуваних до портфеля методів і технологічних можливостей називають стилем (стратегією) управління портфелем. Управління портфелем ЦП— це планування, аналіз і регулювання складу портфеля, його формування і підтримання для досягнення поставлених цілей. Для кваліфікованого управління портфелем необхідно керуватися певною портфельною стратегією, яка визначається:

• типом та цілями портфеля;

• станом ринку, його насиченістю, динамікою відсоткової ставки та курсовою вартістю ЦП, можливістю реалізації стратегічних завдань через портфелі ЦП;

• чинним законодавством з урахуванням обмежень та пільг;

• загальноекономічним станом (наприклад, рівнем інфляції);

• необхідністю підтримання рівня ліквідності та мінімізації ризиків;

• типом стратегії (коротко-, середньо- і довгостроковість).

Зниження портфельного ризику досягається розподілом капіталу між пакетами ЦП різної якості та різних термінів погашення.

Розрізняють активний та пасивний стилі управління портфелем.

Сутність активної форми управління – у постійній роботі з портфелем ЦП. Базовими характеристиками активного управління є:

- вибір певних ЦП;

- визначення термінів купівлі або продажу ЦП;

- постійний свопінг (ротація) ЦП у портфелі;

- забезпечення чистого прибутку.

Активний стиль управління характеризується тим, що менеджер:

- не вірить у постійну ефективність інвестицій і тому часто здійснює перегляд складу та структури портфеля, іноді досить істотний;

- вважає, що інвестори мають різні сподівання щодо прибутку і ризику, і тому він, маючи більш повну інформацію, може забезпечити більш ефективну, ніж у середньому на ринку, структуру портфеля та більш високий прибуток («побити ринок»).

Активна стратегія управління портфелем передбачає ретельне відстеження й швидке придбання інструментів, що відповідають інвестиційним цілям формування портфеля, позбавлення активів, що перестали задовольняти вимогам, що ставляться, тобто оперативну ревізію портфеля. При цьому менеджер (інвестор) зіставляє показники прибутку та ризику за «новим» портфелем (після ревізії) з інвестиційними якостями «старого» портфеля. Саме при активному управлінні особливе значення має прогноз зміни цін на фінансові інструменти.

Цей стиль управління є дуже трудомістким. Він вимагає значних трудових і фінансових витрат, тому що пов'язаний з активною інформаційною, аналітичною і торговельною діяльністю на фінансовому ринку: проведенням самостійного аналізу та прогнозуванням стану ринку в цілому і його окремих сегментів, створенням великої власної інформаційної бази та бази експертних оцінок. Як правило, активним управлінням портфелем займаються крупні професійні учасники фінансового ринку: банки, інвестиційні фонди і т. п., що володіють великими фінансовими можливостями і штатом висококваліфікованих менеджерів, які здійснюють управління портфелями.

У рамках активного стилю управління портфелем, основу якого становлять звичайні акції, виділяють такі стратегії:

– стратегія «акції росту», заснована на очікуванні, що компанії, прибуток яких росте більш швидкими темпами (вище середніх), згодом принесуть більший (вище за середній) прибуток для інвесторів. Для таких акцій, як правило, характерний високий ризик. При цьому важливо відбирати такі акції, ціна яких ще не відображає достатньою мірою високі темпи зростання прибутків компанії (поточні й очікувані);

– стратегія «недооцінені акції», що полягає у відборі акцій з високим дивідендним прибутком або з високим відношенням ринкової ціни акції до її балансової вартості, або з низьким відношенням Ціна/Прибуток (Р/Е). Різновидом даного підходу є формування портфеля з акцій «непопулярних» на даний момент часу секторів і галузей;

– стратегія «компанії з низькою капіталізацією». Акції невеликих за розміром компаній часто приносять вищий прибуток, тому що такі компанії мають великий потенціал росту. Однак при цьому їх акції мають і більш високий ступінь ризику;

– стратегія «market timing» – вибір часу купівлі та продажу ЦП на основі аналізу кон'юнктури ринку (купувати, коли ціни низькі, і продавати, коли ціни високі). Якщо зазначені вище стратегії ґрунтуються на використанні фундаментального аналізу, то при даному підході основна роль належить технічному аналізу. «Market timing» часто здійснюється шляхом зміни коефіцієнта «бета» за портфелем: якщо менеджер очікує, що ринок буде «бичачим», те він буде інвестувати в акції з високим коефіцієнтом «бета», і, навпаки, якщо очікується падіння цін на ринку, то він буде інвестувати у ЦП з низькими значеннями «бета».

Відносно портфеля облігацій використовуються такі стратегії активного управління:

– стратегія «market timing» застосовується найчастіше. Вона заснована на прогнозуванні ринкових відсоткових ставок. Якщо очікується їх підвищення, то менеджер буде прагнути скоротити дюрацію (середньозважений термін життя) портфеля та мінімізувати збитки від зниження цін облігацій. Ця мета досягається шляхом заміни (операції СВОП) довгострокових облігацій на короткострокові. І навпаки, якщо очікується падіння відсоткових ставок, менеджер «подовжить» дюрацію портфеля облігацій. При цьому необхідно, щоб інформація, на якій будується прогноз, не була заздалегідь віддзеркаленою у поточних ринкових цінах облігацій;

– стратегія «вибір сектору». Портфель формується з облігацій певного сектору, який перебуває, на думку менеджера, у більш сприятливих умовах: казначейських, муніципальних, корпоративних облігацій, або, наприклад, високоприбуткових облігацій з низьким кредитним рейтингом. Якщо ситуація на ринку змінюється, відбувається «переключення» на облігації іншого сектору;

– стратегія «прийняття кредитного ризику». До портфеля відбираються (за допомогою фундаментального аналізу) ті облігації, за якими, на думку менеджера, ймовірне підвищення кредитного рейтингу;

– «імунізація портфеля облігацій». Відсотковий ризик за купонною облігацією складається з двох компонентів: цінового ризику та ризику реінвестування, які змінюються у протилежних напрямках. Одним зі способів забезпечення необхідної прибутковості портфеля облігацій є його імунізація. Говорять, що портфель облігацій «імунізований» проти зміни відсоткової ставки, якщо ризик реінвестування та ціновий ризик цілком компенсують один одного; такий результат досягається у випадку, коли період володіння портфелем збігається з його дюрацією.

Дюрація являє собою середньозважену тривалість платежів (грошових потоків по облігації), де терезами виступають поточні вартості цих грошових потоків. Вона слугує для виміру відсоткового ризику за облігацією (чутливістю вартості облігації до зміни відсоткових ставок).

Дюрація портфеля облігацій являє собою середньозважену дюрацій окремих облігацій, що входять до портфеля, де вагою виступає питома вага облігацій у портфелі.

Існують певні обмеження у використанні імунізації: дюрація змінюється з часом і при зміні ринкових відсоткових ставок. Тому для постійної імунізації портфеля облігацій необхідна його періодична ревізія.

Одним з основних заходів зменшення ризиків при формуванні портфеля та його управлінні є диверсифікація. Диверсифікація — це відповідний розподіл ЦП портфеля задля досягнення максимального доходу при мінімальному ризику. Пасивна стратегія управління передбачає створення добре диверсифікованого портфеля з визначеними на тривалу перспективу показниками очікуваного прибутку та ризику; зміни структури портфеля є рідкісними й незначними. Методами пасивного управління є: диверсифікація; індексний метод (метод дзеркального відображення); збереження портфеля.

Застосування пасивної стратегії управління портфелем ґрунтується на виконанні таких умов: ринок є ефективним. Це означає, що ціни фінансових інструментів відображають усю наявну інформацію і є «справедливими».

Оскільки немає недо- або переоцінених ЦП, те немає сенсу в активній торгівлі ними. Усі інвестори мають однакові сподівання щодо прибутку й ризику за ЦП, тому немає необхідності торгувати ними.

Типовий пасивний інвестор формує свій портфель з комбінації безризикового активу й так званого ринкового портфеля. Він не розраховує «побити ринок», а лише очікує справедливого прибутку зі свого портфеля – винагороди за прийнятий ним ризик. Важливою перевагою пасивного управління є низький рівень накладних витрат.

Найпростішим підходом у рамках пасивного управління портфелем акцій є спроба «купити ринок». Така стратегія часто називається методом індексного фонду. Індексний фонд – це портфель, що відображає структуру ринку в цілому, що характеризується фондовим індексом. Щоб домогтися відповідності структури портфеля структурі індексу, різні ЦП включаються до портфеля, наприклад, інвестиційного фонду, у такій же пропорції, як і при розрахунку індексу. Іноді портфель формується не з усіх акцій, що входять до індексу, а лише з тих, які мають у ньому найбільшу питому вагу. Або ж портфель може бути сформований з деякого набору акцій при збереженні частки, яку займає в індексі певний сегмент ринку, наприклад, галузь.

Стратегії пасивного управління портфелем облігацій:

«купити і тримати до погашення». За такої стратегії менеджер практично не приділяє уваги напрямку зміни ринкових відсоткових ставок, аналіз необхідний в основному для аналізу ризику неплатоспроможності. Мета такого підходу – одержати прибуток, що перевищує рівень інфляції, при мінімізації ризику відсоткових ставок. Така стратегія, в основному, застосовується інвесторами, зацікавленими в одержанні високого купонного прибутку протягом тривалого періоду часу, такими, як взаємні фонди облігацій, страхові компанії і т. ін.;

«індексні фонди». Керувати індексним фондом облігацій складніше, ніж фондом акцій, оскільки, по-перше, склад індексів за облігаціями змінюється частіше (одні випуски погашаються, нові облігації випускаються в обіг) і, по-друге, багато індексів включають до свого складу неліквідні облігації;

«приведення у відповідність грошових потоків» (cash flow matching) передбачає формування портфеля, який дає змогу з найменшими витратами забезпечити повну відповідність припливів коштів (прибутків) відтокам (зобов'язанням).

Активно-пасивне управління. Керуючі портфелями можуть поєднувати підходи активної та пасивної стратегій. Наприклад, управління кожним із субпортфелів (портфель акцій, портфель корпоративних облігацій, портфель державних облігацій, портфель інструментів грошового ринку) може бути активним при збереженні частки кожного з них у сукупному портфелі. Інша змішана стратегія полягає у тому, що основна частина портфеля залишається без змін, у той час як цінними паперами, що складають окремі, менші за розмірами субпортфелі, активно торгують.

Читайте також:

- I етап. Аналіз впливу типів ринку на цінову політику.

- III. Географічна структура світового ринку позичкового капіталу

- III. Контроль знань

- III. КОНТРОЛЬ і УПРАВЛІННЯ РЕКЛАМУВАННЯМ

- POS -Інтелект - відеоконтроль касових операцій

- VII Контроль постачальника

- АДАПТОВАНА ДО РИНКУ СИСТЕМА ФОРМУВАННЯ (НАБОРУ) ОКРЕМИХ КАТЕГОРІЙ ПЕРСОНАЛУ. ВІДБІР ТА НАЙМАННЯ НА РОБОТУ ПРАЦІВНИКІВ ФІРМИ

- Акустичний контроль приміщень через засоби телефонного зв'язку

- Аналіз ринку послуг ресторанного господарства району

- Антимонопольний комітет України здійснює контроль за додержанням суб'єктами зовнішньоекономічної діяльності законодавства про захист економічної конкуренції.

- Банки як учасники ринку цінних паперів

- Банківський контроль та нагляд: форми та мета здійснення. Пруденційний нагляд: поняття, органи та мета проведення.

Переглядів: 1015

| <== попередня сторінка | | | наступна сторінка ==> |

| ДІЇ З ЦІННИМИ ПАПЕРАМИ | | | Перспективи розвитку фондового ринку України. |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |