РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Теоретичні основи

ТЕМА 10. АНАЛІЗ ФІНАНСОВОГО СТАНУ ПІДПРИЄМСТВА

Взаємозв'язок фінансового стану підприємства й результатів його виробничої та збутової діяльності Характеристика бухгалтерського балансу як основного джерела інформації для оцінки фінансового стану підприємства: зміст, оцінка й аналітичне значення окремих статей баланс) Аналітичне групування статей.

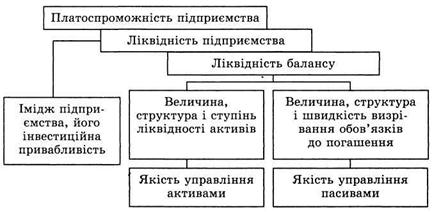

Оцінка фінансового стан) підприємства Визначення платоспроможності підприємства за балансом та іншими джерелами Інформації. Поточна й очікувана платоспроможність. Фактори, що впливають на фінансовий стан організації. Основні заходи для стабілізації фінансового стану підприємства.

Аналіз майна підприємства й джерел його покриття. Аналіз змін у складі та структурі активів балансу на конкретну дату й у динаміці. Оцінка співвідношення основного й обігового капіталу. Аналіз структури основних і обігових активів. Оцінка причин змін, які сталися в структурі активів і їх впливу на платоспроможність і фінансову стійкість підприємства.

Аналіз матеріальних обігових активів, виявлення надлишкових непотрібних запасів, визначення шляхів їх скорочення. Аналіз дебіторської заборгованості: за обсягом, складом, структурою й строками її виникнення (за даними аналітичного обліку).

Аналіз пасивів підприємства. Склад і співвідношення власного та позичкового капіталу на конкретну дату й у динаміці. Оцінка впливу змін у структурі джерел коштів на фінансовий стан підприємства. Аналіз причин зміни окремих джерел формування власного капіталу. Визначення за балансом власних обігових коштів. Аналіз залучених коштів за строками їх погашення.

Аналіз фінансової стійкості та ліквідності підприємства. Відносні показники фінансової стійкості, методи їх визначення й оцінка досягнутого рівня. Узагальнюючі й проміжні показники ліквідності, показники короткострокової та довгострокової ліквідності: методи обчислення, оцінка їх відповідності оптимальним значенням.

Аналіз оборотності обігових коштів і причин її зміни. Визначення суми ефекту від її зміни.

Комплексне оцінювання фінансового стану підприємства ґрунтується на системі фінансових коефіцієнтів, що характеризують структуру джерел формування капіталу і його розміщення, рівновагу між активами й пасивами (зобов'язаннями) підприємства, ефективність і інтенсивність використання капіталу, ліквідність і якість активів, його інвестиційну привабливість і т. ін. З цією метою вивчають динаміку кожного показника, проводять зіставлення з середніми й нормативними значеннями по галузі

|

Коефіцієнт загальної ліквідності (Кзл)характеризує, на скільки обсяг поточних зобов'язань за кредитами і розрахунками може бути погашений за рахунок усіх мобілізованих оборотних активів, чи здатний позичальник взагалі розрахуватися по своїх

боргових зобов'язаннях.

Теоретичне значення Кзл — не менше 2,0.

Коефіцієнт ліквідності (Клік)показує, якою мірою оборотні активи покривають короткострокові зобов'язання, а саме на скільки короткострокові зобов'язання можуть бути погашені швидколіквідними активами.

Теоретичне значення Клік — не менше 0,3.

Коефіцієнт абсолютної ліквідності(Кал)характеризує, на скільки короткострокові зобов'язання можуть бути негайно погашені швидколіквідними грошовими коштами та цінними паперами.

Коефіцієнт фінансової стійкості(Кфс)показує питому вагу власних джерел залучених на тривалий строк коштів у загальних витратах підприємства, які воно може використати у своїй поточній діяльності без втрат для кредиторів.

Теоретичне значення Кфс — не менше 0,6.

Коефіцієнт фінансової незалежності (Кфн)— показує частку власних коштів у загальній сумі заборгованості підприємства.

Теоретичне значення Кфн — не менше 0,2.

Коефіцієнт автономності (Кав)показує частку залучених коштів з розрахунку на І грн. власних коштів позичальника.

Теоретичне значення Кав — не більше 1,0.

Коефіцієнт оборотності балансу (Коб):

Виручка від реалізації за рік

Коб = Середня валюта балансу

Середня валюта балансу визначається як середнє арифметичне цього показника на початок і на кінець року.

Цей показник визначається на підставі річного звіту, його значення використовується також при оцінюванні фінансового стану позичальника на квартальні дати.

Коефіцієнт маневреності власних коштів (Км)характеризує ступінь мобільності використання власних коштів.

Розділ І пасиву-Розділ І активу

Км = -----------------------------------

Розділ І активу

| Теоретичне значення Кав — не більше 1,0. Коефіцієнт оборотності балансу (Коб): Виручка від реалізації за рік Коб = Середня валюта балансу Середня валюта балансу визначається як середнє арифметичне цього показника на початок і на кінець року. Цей показник визначається на підставі річного звіту, його значення використовується також при оцінюванні фінансового стану позичальника на квартальні дати. Коефіцієнт маневреності власних коштів (Км)характеризує ступінь мобільності використання власних коштів. Розділ І пасиву-Розділ І активу Км = ----------------------------------- |

Розділ І пасиву

Розобка прогнозних моделей фінансового стану підприємства необхідна для вироблення генеральної фінансової стратегії на забезпечення підприємства фінансовими ресурсами, оцінювання його можливостей у перспективі. Вона повинна будуватися на основі вивчення реальних фінансових можливостей підприємства, внутрішніх та зовнішніх факторів і охоплювати такі питання, як оптимізація основних і оборотних коштів, власного і позикового капіталу, розподіл прибутку, інвестиційна і цінова політика. Основна увага при цьому приділяється виявленню і мобілізації внутрішніх резервів збільшення грошових доходів, максимальному зниженню собівартості продукції і послуг, виробленню правильної політики розподілу прибутку, ефективному використанню капіталу підприємства на всіх стадіях його кругообігу.

Значення прогнозного аналізу фінансового стану полягає в тому, що він дозволяє завчасно оцінити фінансову ситуацію з позиції її відповідності стратегії розвитку підприємства з урахуванням зміни внутрішніх і зовнішніх умов його функціонування. В основі побудови прогнозної моделі лежить прогноз обсягу продажів і необхідного обсягу ресурсів.

Зазвичай виділяють чотири методи прогнозування фінансового стану суб'єкта господарювання:

• екстраполяція;

• метод термінів оборотності;

• метод бюджетування;

• метод попередніх (прогнозних) балансів.

При використанні першого методу виходять із припущення про існування прямого зв'язку між оборотним капіталом і обсягом продажів, що може бути виражено за допомогою простого коефіцієнта (відношення чистого оборотного капіталу до обсягу продажів) або за допомогою рівняння зв'язку:

це а — постійна величина чистого оборотного капіталу;

Ь — коефіцієнт регресії, що відбиває ступінь залежності оборотного капіталу від обсягу продажів.

Знаючи величину цих коефіцієнтів і прогнозований обсяг продажів, можна визначити потребу в чистому оборотному капіталі.

Однак цей метод досить спрощений, тому що враховує єдиний фактор — обсяг продажів, тоді як рівень потреби в короткостроковому фінансуванні багато в чому залежить від терміну оборотності запасів, дебіторської і кредиторської заборгованості й т. ін.

Читайте також:

- A) правові і процесуальні основи судово-медичної експертизи

- R – розрахунковий опір грунту основи, це такий тиск, при якому глибина зон пластичних деформацій (t) рівна 1/4b.

- Активне управління інвестиційним портфелем - теоретичні основи.

- Анатомо-фізіологічні основи статевого розвитку.

- Біологічні основи мислительної діяльності.

- Біомеханічні основи шинування при пародонтозі.

- Біохімічні основи розвитку витривалості

- Біохімічні основи розвитку силових і швидкісних якостей

- Валютний ринок, основи його функціонування. Основні види валютних операцій

- Вивчення основи слова і закінчення

- Вимоги до гірських порід основи гребель

- Виникнення права на позов і правові основи його реалізації

| <== попередня сторінка | | | наступна сторінка ==> |

| Теоретична основа | | | Фактори виробництва |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |