РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

ТЕМА №8. Фінансове забезпечення відтворення основних засобів

План

- Поняття та класифікація кредитів

- Банківське кредитування підприємств

- Порядок надання та погашення банківського кредиту

- Небанківське кредитування підприємств

1. Поняття та класифікація кредитів

Кредит відображає економічні відносини, пов’язані з акумуляцією і планомірним використанням за допомогою перерозподілу установами банків тимчасово вільних грошових коштів на умовах повернення, оплати і з метою найефективнішого їх використання в народному господарстві.

Кредит − це форма позичкового капіталу (в грошовій або товарній формах), що надається на умовах повернення і обумовлює виникнення кредитних відносин між тим, хто надає кредит, і тим, хто його отримує.

Основою функціонування кредиту є рух вартості у сфері товарного обміну, в процесі якого виникає розрив у часі між рухом товару і його грошовим еквівалентом, відбувається відокремлення грошової форми вартості від товарної.

Кредитні відносини виникають за будь-якої економічної чи фінансової операції, що пов’язана із заборгованістю одного з учасників такої операції. Поряд з об’єктивною основою існують специфічні причини виникнення і функціонування кредитних відносин, що пов’язані з необхідністю забезпечення безперервності процесу відновлення.

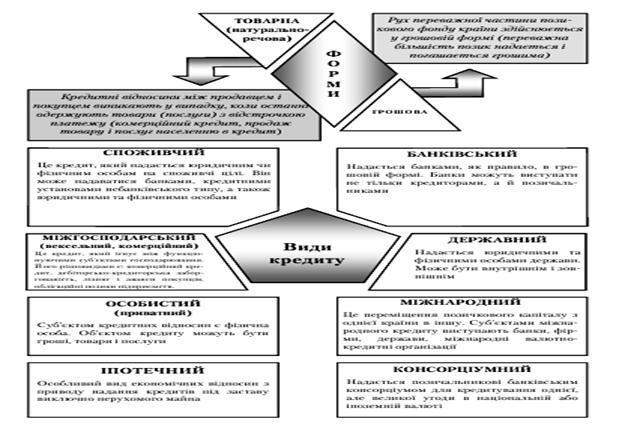

Форми кредиту тісно пов’язані з його структурою, сутністю кредитних відносин.

Залежно від руху позикової вартості виділяються дві основні форми кредиту: товарна і грошова (рис. 7.1.).

Рис. 7.1. Форми та види кредиту

У товарній формі виникають кредитні відносини між продавцями і покупцями, коли останні одержують товари чи послуги з відстрочкою платежу. Прикладом такої форми є комерційний кредит.

Сфера товарної форми кредиту значна, переважна його частина надається і погашається в грошовій формі. Грошовий кредит виступає, передусім, як банківський кредит. Кредитні відносини між банками і клієнтами виникають не тільки в разі одержання останніми кредиту, а й при розміщенні ними своїх грошових заощаджень у вигляді внесків на поточні і депозитні рахунки.

Залежно від організації кредитних відносин виділяють такі основні види кредиту: міжгосподарський (комерційний), банківський, лізинговий, споживчий і державний.

Міжгосподарський кредит (комерційний) – це товарна форма кредиту, яка визначає відносини з питань перерозподілу матеріальних ресурсів і характеризує кредитну угоду між кредитором та позичальником.

У цьому кредиті відбувається взаємодія кредитних відносин, що виникають між окремими підприємствами, організаціями, господарськими товариствами в процесі їхніх розрахункових взаємовідносин, а також між підприємствами, організаціями і господарськими товариствами, з одного боку, та органами галузевого управління – з іншого, в процесі їхніх фінансових взаємовідносин рис. 7.2.

Рис. 7.2. Характеристика учасників міжгосподарського (комерційного) кредиту та переваги його використання

Банківський кредит – це кредитні відносини, в яких однією із сторін (в ролі позичальника чи кредитора) виступає банк.

У практиці західних банків застосовується класифікація кредитів залежно від їхньої якісної характеристики:

а) найвищої якості;

б) задовільні;

в) маржинальний кредит;

г) критичний кредит;

ґ) збитковий кредит (що підлягає списанню).

Кредити розподіляють на стандартні, під контролем, субстандартні, сумнівні та безнадійні.

Варто зазначити, що в економічній літературі немає єдиної думки щодо кількості і складу ознак класифікації видів кредиту.

Лізинг – це кредит, який надається в товарній формі лізингодавцем лізингоодержувачеві. Суб’єктами кредитних відносин тут виступають: у ролі кредитора – лізингодавець, позичальник – лізингоодержувач.

Лізинговий кредит – це відносини між незалежними особами з приводу передачі в оренду майна, а також фінансування набуття рухомого і нерухомого майна на певний строк. Лізинг належить до однієї з форм товарного кредиту, що стала в країнах з ринковою економікою провідною формою оновлення основного капіталу.

Споживчий кредит характеризує відносини між кредитором і позичальником з приводу фінансування кінцевого споживання. Призначення споживчого кредиту – задовольняти споживчі потреби широких верств населення. Видача споживчого кредиту населенню, з одного боку, збільшує його поточний платоспроможний попит, підвищує життєвий рівень, а з іншого – прискорює реалізацію товарних запасів та надання послуг.

Державний кредит – сукупність кредитних відносин, у яких здебільшого позичальником є держава, а кредиторами – юридичні або фізичні особи. Призначенням державного кредиту є мобілізація державою коштів для фінансування державних видатків, особливо коли державний бюджет дефіцитний, а також для регулювання економіки.

Державний кредит виступає в різних формах, до яких належать товарні й державні позики, знаряддям яких є цінні папери (облігації, казначейські зобов’язання тощо). Державні цінні папери можуть випускатися як урядом, так і місцевими органами влади, а зобов’язання щодо розповсюджених цінних паперів є складовою частиною державного боргу.

Мета державного кредиту – погашення дефіциту державного бюджету.

Суб’єктами державного кредиту є кредитори – юридичні та фізичні особи, інші держави; позичальник – держава.

Класифікація державних кредитів.

| 1. За правовим оформленням: – державні кредити, які надаються на основі угод; – кредити, забезпечені випуском ЦП. 2. За характером використання цінних паперів: – ринкові позики; – неринкові позики; – спеціальні позики. 3. Залежно від строку погашення: – короткострокові кредити (до 1 року); – середньострокові кредити (до 5 років); – довгострокові кредити (понад 5 років). | 4. За методом розміщення: – добровільні державні кредити; – примусові державні кредити; 5. Залежно від розміщення позик: – внутрішні – зовнішні позики 6. За правом емісії: – державні позики; – місцеві позики. |

Міжнародний кредит – це рух позичкового капіталу у сфері міжнародних економічних відносин. Це кредитні відносини між державами, фінансово-кредитними установами і фірмами різних країн.

Мета міжнародного кредиту – фінансування міжнародної торгівлі, інвестиційних проектів, регулювання платіжних балансів тощо.

Суб’єкти міжнародного кредиту – державні структури, банки, міжнародні та регіональні фінансові організації, юридичні та фізичні особи. Серед міжнародних кредитних організацій центральне місце посідають МВФ – Міжнародний валютний фонд, МБРР – Міжнародний банк реконструкції та розвитку, ЄБРР – Європейський банк реконструкції і розвитку.

Найповніше суть категорії кредит проявляється у функціях, що він виконує. Сучасні економісти відзначають три його основні функції (рис. 7.3.).

|

Рис. 7.3. Функції кредиту

Перерозподільна функція кредиту полягає у перерозподілі за допомогою кредиту грошових капіталів між різними суб`єктами народного господарства на засідках повернення та платності. Ця функція проявляється як в процесі мобілізації тимчасово вільних грошових коштів суб`єктів господарювання, так і у процесі їх розміщення на ринку позичкового капіталу. Таким чином, за допомогою цієї функції відбувається своєрідне зосередження позичкового капіталу у найпріоритетніших сферах економічної діяльності.

Емісійна функція кредиту полягає у можливості створення за рахунок кредиту додаткових засобів платежу. Особливого значення дана функція отримала при переході від використання реальних гроша до введенню кредитних засобів обігу. Будь-яка емісія гроша в обіг є результатом кредитної операції. Видача позики збільшує масу гроша в обігу, погашення кредиту її зменшує. Отже, в наслідок вмілого використання кредиту у рамках цієї функції, уряд отримує ефективний інструмент регулювання економіки.

Контрольна функція кредиту полягає в тому, що в процесі кредитування забезпечується контроль за дотриманням розумів та принципів кредиту з боку суб`єктів кредитної догоди. Отже, кредит значно посилює контрольні процеси у народному господарстві, підвищує ефективність використання коштів, стимулює процес розширеного відтворення.

2. Банківське кредитування підприємств

Найпоширенішим видом кредиту є банківський кредит. Банківський кредит − це основна форма кредиту, за якої банк надає у тимчасове користування частину власного або залученого капіталу на умовах повернення зі сплатою банківського процента.

Банківський кредит класифікують за такими ознаками:

- цільова направленість;

- термін кредиту;

- вид відсоткової ставки;

- валюта кредиту;

- види обслуговування.

Залежно від мети кредит може надаватися на:

- фінансування оборотного капіталу;

- фінансування основного капіталу;

- інші цілі.

Залежно від терміну розрізняють:

- короткостроковий;

- середньостроковий;

- довгостроковий кредити.

Короткострокові кредити − це кредити, які надаються банками господарським органам для подолання тимчасових фінансових труднощів, що виникають у зв’язку з витратами виробництва і обороту, не забезпечених надходженням власних коштів у відповідному періоді. Видаються короткострокові позики на строк до одного року.

Середньостроковими є кредити, що надаються для оплати обладнання, поточних витрат, фінансування капітальних вкладень. Видаються вони на строк до трьох років.

Довгострокові кредити − це кредити, що надаються на фінансування капітальних витрат з реконструкції, модернізації та розширення діючих основних фондів, будівництво нових об’єктів тощо. Довгострокові кредити видаються на строк понад три роки. Основною формою надання вказаних позик є пряме банківське кредитування, тобто видача установами банків позик безпосередньо суб’єктам господарювання в порядку оплати розрахунково-платіжних документів за придбані товарно-матеріальні цінності, обладнання, конструкції, отримані послуги та на інші передбачені договором цілі.

Підприємства можуть отримати різноманітні види кредитів та послуги кредитного характеру.

Види кредитів:

- строковий кредит;

- кредитна лінія;

- короткостроковий кредит (овердрафт);

- контокорентний;

- кредит під облік векселів;

- онкольний;

- револьверний;

- роловерний.

Строковий кредит − це кредит, який надається повністю одразу після укладення кредитної угоди. Погашається він або періодичними внесками, або одноразовим платежем у кінці терміну.

Кредитна лінія − це згода банку надати кредит протягом певного періоду часу в розмірах, які не перевищують заздалегідь обумовленої суми.

Кредитна лінія відкривається, як правило, на рік, але її можна відкрити й на коротший період. Відкрита кредитна лінія дає змогу оплатити за рахунок кредиту будь-які розрахукові документи, передбачені у кредитній угоді, що укладається між підприємством та банком. Протягом строку дії кредитної лінії підприємство може будь-коли одержати позику без додаткових переговорів з банком та інших формальностей. Проте за банком зберігається право відмовити підприємству у позиці в межах затвердженого ліміту, якщо банк виявить погіршання фінансового стану позичальника. Через це кредитну лінію відкривають підприємствам зі стійким фінансовим становищем та доброю репутацією. На прохання підприємства ліміт кредитування можна переглядати.

Розрізняють два види кредитних ліній: сезонну й постійно відновлювальну.

Овердрафт − короткостроковий кредит, що надається банком надійному підприємству понад залишок його коштів на поточному рахунку в межах заздалегідь обумовленої суми шляхом дебетування його рахунка. Для підприємства у комерційному банку може відкриватись спеціальний позичковий рахунок − контокорент (італ. conto corrente − поточний рахунок) − єдиний рахунок, на якому враховуються всі операції підприємства. На контокорентному рахунку відображуються, з одного боку, погашення кредиту банку та інші платежі з доручення підприємства, з іншого − кошти, які надходять на користь підприємства (виручка від реалізації продукції, наданий кредит та інші надходження).

Контокорент − це поєднання позикового рахунка з поточним, і він може мати дебетове та кредитове сальдо.

Контокорентний кредит може використовуватись для:

- фінансування придбання засобів виробництва, готової продукції, виробничих запасів;

- подолання тимчасових фінансових труднощів. Характерні особливості контокорентного кредиту:

- встановлення ліміту кредитування;

- можливість скасування кредитної угоди будь-коли.

З іншого боку, контокорентний кредит має певні переваги для підприємства позичальника:

- відсотки за кредит нараховуються лише за фактичні дні користування;

- кредитними коштами підприємство може скористатись будь-коли без укладення додаткової кредитної угоди.

Кредит під облік векселів (обліковий кредит) − це короткостроковий кредит, який банківська установа надає пред’явнику векселів, обліковуючи (скуповуючи) їх до настання строку виконання зобов’язань за ними і сплачуючи пред’явнику номінальну вартість векселів за мінусом дисконту.

Надання облікового кредиту здійснюється на підставі поданої підприємством заяви на дисконтування векселів. Усі операції з обліку векселів здійснюються банком на підставі договору, укладеного з підприємством-власником векселя.

Онкольний кредит − різновид контокоренту, який надається під заставу товарно-матеріальних цінностей або цінних паперів без зазначення строку його використання із зобов’язанням позичальника погасити кредит за першою вимогою кредитора.

Револьверний − дозволяє протягом наданого строку кредиту здійснювати вибірку кредитних коштів і часткове (або повне) погашення боргу.

Роловерний кредит − довгостроковий вид кредитування зі ставкою відсотка, яка періодично переглядається.

До кредитно-гарантійних послуг, що надаються підприємствам банками, належать:

- акцептний кредит;

- авальний кредит.

Акцептний кредит − це позика, яка передбачає акцептування банком інкасованої підприємством-позичальником тратти за умови, що підприємство надає у розпорядження банку вексель до строку його оплати.

Акцептний кредит має короткостроковий характер і використовується для фінансування оборотних засобів підприємства і переважно у сфері зовнішньої торгівлі. Цей кредит дешевший для підприємств, порівняно з дисконтним, оскільки вони сплачують банку лише комісійні за акцепт векселя.

Авальний кредит − це позика, коли банк бере на себе відповідальність за зобов’язаннями підприємства у формі поручительства або гарантії. Підприємство-одержувач платежу, як і за акцептного кредиту, отримує від банку-гаранта (аваліста) умовне платіжне зобов’язання. Якщо власник векселя вносить протест у зв’язку з несплатою векселя, банк-аваліст погашає всю суму векселя за платника.

За авальний кредит банк одержує комісійні, розмір яких залежить від виду вимог, що випливають з гарантії, а також терміну дії гарантії. Крім того, за наданий кредит стягується відсоток за діючими ставками.

До послуг кредитного характеру, що надаються банками підприємствам, належить факторинг − система фінансування, за умовами якої підприємство-постачальник товарів переуступає короткострокові вимоги за торговельними операціями комерційному банку.

Факторингові операції включають:

- кредитування у формі попередньої оплати боргових вимог;

- ведення бухгалтерського обліку клієнта, зокрема обліку реалізації продукції;

- інкасацію заборгованості клієнту;

- страхування його від кредитного ризику.

В основу факторингової операції покладено принцип придбання банком рахунків-фактур підприємства-постачальника за відвантажену продукцію, тобто передачу банку постачальником права вимагати платежі з покупця продукції.

3. Порядок надання та погашення банківського кредиту

Банки можуть надавати кредити всім суб’єктам господарської діяльності незалежно від їх галузевої належності й форм власності за наявності в них кредитних ресурсів і правових форм забезпечення своєчасного повернення позик та оплати відсотків за ними.

Кредитні ресурси у банків формуються за рахунок їх власних коштів, залишків коштів клієнтів на їх поточних (валютних) рахунках, залучених коштів юридичних і фізичних осіб на депозитні рахунки до запитання і строкові, кошти від випуску цінних паперів, покупних коштів у НБУ тощо.

Розмір наданого клієнтові кредиту визначається, виходячи з планових обсягів виробництва і реалізації продукції та інших видів господарсько-фінансової діяльності позичальників, що підтверджуються відповідними планами, договорами, контрактами та іншими господарсько-правовими документами.

Конкретні суми видачі й строки користування позиками встановлюються у кредитних договорах, виходячи з вартості та строків здійснення заходів, які кредитуються, їх окупності й забезпеченості. В окремих випадках при зміні умов виробництва та реалізації продукції (виконання робіт, надання послуг) і з інших об’єктивних причин, банк може у визначених розмірах задовольнити додаткову потребу позичальника у кредиті на умовах, передбачених у додатковому кредитному договорі.

Кредитні взаємовідносини банку з підприємством регулюються кредитним договором, який укладається між кредитором і позичальником у письмовій формі після згоди банку на видачу позики позичальнику.

До укладання кредитного договору позичальник, який бажає отримати в банку, що його обслуговує, кредит, з’ясовує в цьому банку (в усних переговорах з відповідними працівниками банку) можливість позитивного вирішення цього питання.

Одержання довгострокового кредиту на фінансування капітальних витрат, позичальник подає в банк документи, необхідні для відкриття кредитування капітальних вкладень, а також контракт на побудову, договори на постачання необхідного виробничого обладнання, документи на відведення земельної ділянки (землекористування), проектно-технічну документацію на заходи, які здійснюватимуться, основні техніко-економічні показники проекту, бізнес-план, розрахунок дохідності та окупності капітальних витрат, що кредитуються, та ін.

До показників, на основі яких банк приймає рішення про видачу позичальнику кредиту, найважливішим є кредитоспроможність, тобто наявність умов для видачі кредиту та можливості своєчасного його погашення.

Кредитоспроможність позичальника оцінюється на основі кількох показників, які характеризують дохідність підприємства, його платоспроможність, ліквідність, забезпеченість власними джерелами та ін.

Після розрахунку та аналізу відповідних показників (коефіцієнтів), вивчення умов роботи клієнта банк здійснює (виводить) загальну оцінку фінансового стану позичальника шляхом розрахунку інтегрального показника і на рівні колективу приймає рішення про доцільність видачі підприємству кредиту. У разі позитивного вирішення банк укладає з позичальником кредитний договір.

Кредитний договір − це документ, що укладається між банком і позичальником про взаємні зобов’язання щодо видачі, використання і погашення позик. У ньому вказуються найменування сторін, вид кредиту, який видається, його мета, сума, строк видачі, розмір оплати, умови забезпечення і зобов’язання сторін: з одного боку − за своєчасністю і повною видачею кредиту, з іншого − за цільовим використанням, своєчасністю погашення позики і відсотків за нею. У цьому договорі обумовлюються також відповідальність сторін (кредитора і позичальника) за порушення умов договору та їх юридичні адреси.

Після укладення кредитного договору банк відкриває позичальнику позиковий рахунок, на який зараховується передбачена договором сума кредиту.

Порядок погашення кредиту − це спосіб погашення основної його суми і нарахованих відсотків. Кредит погашають повністю після закінчення терміну кредитної угоди або поступово, частинами. Відсоток нараховується на суму непогашеного кредиту.

За способом погашення позики можуть бути:

- до запитання;

- з погашенням у відповідний термін;

- з довгостроковим погашенням.

За характером погашення кредити поділяються на такі види:

- позики, які погашаються поступово;

- позики, які погашаються одноразовим платежем після закінчення терміну позики;

- амортизаційні;

- дисконтні;

- інші способи погашення, що зазначені в кредитному договорі (рис. 8.4).

- Умови погашення кредиту обумовлюються під час підписання договору підприємства з банком.

Відсотки за користування кредитом нараховуються щомісячно в розмірі, передбаченому кредитним договором.

Рис. 7.4. Види кредитів за характером погашення

Погашення кредиту і відсотків за ним здійснюється платіжним дорученням позичальника з його поточного рахунка, а за умови визнання боргу позичальником − платіжною вимогою банку в порядку, встановленому чинним законодавством.

Позичальник не звільняється від повернення боргу з позики і сплати відсотків за нею при настанні будь-яких несприятливих обставин, у тому числі й незалежних від нього. У разі несвоєчасного погашення боргу за кредитом і сплати відсотків за ним та відсутності домовленості між банком і позичальником про відстрочення повернення кредиту банк має право застосувати штрафні санкції в розмірах, передбачених кредитним договором. Якщо підприємство-позичальник використовує одержаний кредит не за цільовим призначенням, надає банку недостовірну звітність, банк має право достроково стягнути з позичальника видану суму кредиту і відсотки за ним. За відмови позичальника від погашення боргів за позикою банк має право стягнути їх у претензійно-позовному порядку. При систематичному невиконанні позичальником кредитних зобов’язань банк може поставити питання про банкрутство цього позичальника.

4. Небанківське кредитування підприємств

Основними видами небанківського кредитування є комерційне, лізингове і державне кредитування, кредитування за рахунок коштів міжнародних фінансово-кредитних інститутів.

Комерційний кредит − це кредит, який надається в товарній формі продавцями покупцям у вигляді відстрочення платежу за продані товари. Основне призначення комерційного кредиту − прискорення реалізації товарів й одержання певного прибутку.

Об’єктом комерційного кредиту можуть бути реалізовані товари, виконанні роботи, надані послуги, за якими продавець надає відстрочення платежу покупцеві.

Матеріальним вираженням комерційного кредиту, зазвичай, є вексель, що відображає фінансові зобов’язання покупця-позичальника перед продавцем-кредитором щодо відстрочення оплати вартості відпущених товарів, наданих послуг.

Отже, комерційний кредит може передбачати укладення відповідної угоди між двома суб’єктами господарювання − продавцем (кредитором) і покупцем (позичальником) з приводу відстрочення платежу за продані (куплені) товари, послуги. Відстрочення платежу в цьому разі оформлюється векселем.

При комерційному кредитуванні роль кредитора відіграють не банки або їх спеціалізовані кредитно-фінансові організації, а юридичні особи, які займаються виробничою або торговельно-постачальницькою діяльністю.

Комерційний кредит надається тільки в товарній формі. Середня його вартість завжди нижча від середньої ставки банківського відсотка. Плата за комерційний кредит входить до ціни товару, послуг. Сума і строки цього кредиту обумовлені векселем.

Лізинговий кредит − це кредит, який надається в товарній формі лізингодавцем (кредитором) лізингоодержувачеві (позичальнику).

Об’єктом лізингу може бути будь-яке нерухоме майно, що його можна віднести до основних фондів, яке не заборонене до вільного обігу на ринку і щодо якого немає обмежень на передачу в лізинг (оренду).

До об’єктів лізингу належать: машини та обладнання; засоби обчислювальної техніки; транспортні засоби; виробничі будівлі та споруди; інші основні фонди.

Суб’єктами лізингу є лізингодавець, лізингоутримувач і постачальник лізингового майна.

Лізингодавець − суб’єкт підприємницької діяльності, у тому числі банківська (небанківська) фінансова установа, яка передає в користування об’єкти лізингу згідно з договором.

Лізингоодержувач − суб’єкт підприємницької діяльності, який отримує в користування об’єкти лізингу за договором.

Постачальник лізингового майна − суб’єкт підприємницької діяльності, який виготовляє машини, обладнання тощо і (або) передає власне майно, яке є об’єктом лізингу.

Економічні відносини, що виникають між юридичними особами при оренді майна, можуть мати вигляд фінансового і оперативного лізингу.

Фінансовий лізинг − це такий вид договору лізингу, згідно з яким лізингоутримувач одержує у платне користування від лізингодавця об’єкт лізингу на строк, що не може бути меншим від строку, за який амортизується 60 % вартості об’єкта лізингу, визначений на день укладення договору. Після завершення строку договору фінансового лізингу об’єкт лізингу, переданий лізин-гоутримувачу відповідно до договору, переходить у власність лі-зингоутримувача або викуповується ним за кінцевою вартістю.

Оперативний лізинг − це такий вид договору лізингу, згідно з яким лізингоутримувач одержує у платне користування від лізингодавця об’єкт лізингу на строк, менший від строку, за який амортизується 90 % вартості об’єкта лізингу, визначений на день укладення договору. Після завершення строку договору оперативний лізинг може бути продовжений або об’єкт лізингу підлягає поверненню лізингодавцю.

Державний кредит − це економічні відносини, які виникають між підприємством і державою внаслідок купівлі першим державних цінних паперів (підприємство стає кредитором держави), а також унаслідок одержання бюджетних і позабюджетних кредитів (підприємство стає позичальником).

Питання для самостійного опрацювання

1. Класифікаційні ознаки кредитування підприємств.

2. Характеристика банківського кредиту.

3. Сутність кредитних відносин.

4. Охарактеризуйте сутність банківського кредитування підприємств.

5. Порядок надання банківського кредиту.

Читайте також:

- Cтруктура апаратних засобів ІВС

- I. Введення в розробку програмного забезпечення

- II.1 Програмне забезпечення

- III. Етапи розробки програмного забезпечення

- Адвокатура — неодмінний складовий елемент механізму забезпечення прав людини.

- Адміністративно-правові методи забезпечення економічного механізму управління охороною довкілля

- Амортизація основних засобів

- Амортизація основних засобів, основні методи амортизації

- Амортизація основних засобів.

- Амортизація основних фондів

- Амортизація основних фондів

- Амортизація основних фондів підприємства. Методи нарахування амортизації

| <== попередня сторінка | | | наступна сторінка ==> |

| ТЕМА №7. Кредитування підприємств | | | ТЕМА №9. Оцінювання фінансового стану підприємств. |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |