РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Оцінювання теперішньої вартості акцій і облігацій

Аналіз інвестицій у цінні папери

Фінансові інвестиції оцінюють аналогічно капітальним, шляхом зіставлення обсягу інвестиційних витрат, з одного боку, із сумою чистих грошових надходжень від здійснення такого інвестування — з іншого. Особливість такого зіставлення полягає в тому, що грошові надходження інвестори можуть отримати двома шляхами:

— у вигляді дивідендів чи відсотків;

— за рахунок курсових різниць між ціною продажу (погашення) і ціною придбання паперу.

Зазвичай інвестор сподівається отримати дохід обома шляхами. Розглянемо основні методи оцінювання ефективності фінансових інвестицій, зокрема оцінювання вартості акцій та облігацій.

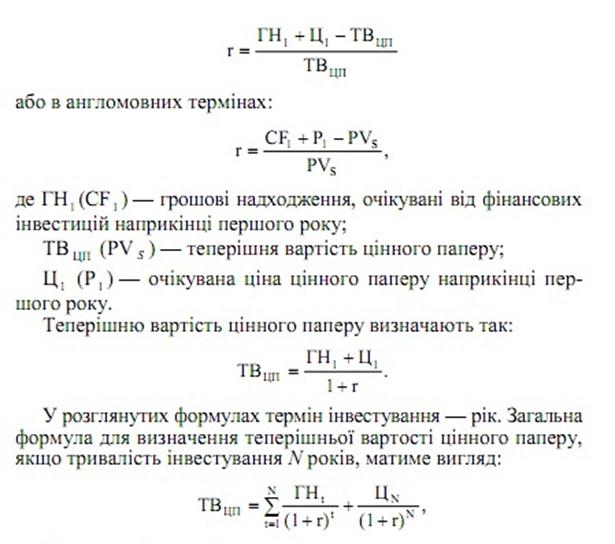

Очікувана норма доходності(r) — ставка відсотка, яку інвестор сподівається наступного року отримати від інвестицій в цінний папір. Визначається за формулою:

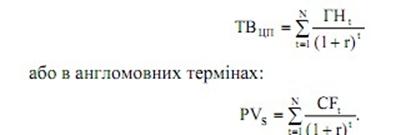

де N — тривалість періоду, роки;

ГН t — грошові надходження t-го року;

— сума дисконтованих грошових надходжень з першого по N рік;

Ц N — очікувана ціна цінного паперу наприкінці року N.

До традиційних фінансових активів належать акції та облігації; акції можуть бути привілейованими та звичайними (простими).

Оскільки акції зазвичай або не мають встановленого терміну обігу, або мають досить довгий термін обігу, то N — нескінченість, а теперішня вартість очікуваної майбутньої ціни акції наближається (друга складова в формулі) до нуля і може не враховуватися в розрахунку теперішньої вартості акції.

Отже, для визначення теперішньої вартості акціїпотрібно просто продисконувати потік грошових надходжень за дисконтною ставкою, що дорівнює нормі дохідності цінних паперів з подібним ступенем ризику:

Власники привілейованих акцій одержують фіксовані дивіденди і дисконтовану суму доходу від володіння привілейованою акцією визначають за формулою довічної ренти (ануїтету).

Постійною фінансовою рентою(ануїтетом) називаються внески (виплати) однакових сум через рівні проміжки часу протягом визначеного періоду.

Теперішня вартість привілейованих акцій(ТВ П ) розрахують за формулою

ТВ П=Д ,

ТВ П=Д ,

r

де Д — річна сума дивідендів (постійний дивіденд).

Ця досить проста формула отримана математиками з більш складної, яка показує, що теперішня вартість привілейованої акції складається з суми теперішньої вартості кожного надходження:

ТВ П=Д : (1 -r) +Д : (1 +r) 2 +... +Д : (1 +r)∞ ,

де ∞ — нескінченність.

Величина дивідендів за звичайними акціями наперед не визначається і залежить від ефективності роботи підприємства.

Тому вартість цього джерела фінансових ресурсів не можна розрахувати з великою точністю. Існують різні методи оцінювання вартості капіталу, залученого за рахунок звичайних акцій, серед яких найпоширенішою є модель Гордона.

Відповідно до моделі Гордонапередбачається, що дивіденди зростають щорічно постійними темпами і теперішня вартість звичайної акції(ТВ З ) описується формулою

ТВ З = Д 0 (1 + g) / r – g = Д1/ r - g

де Д 0 — останній сплачений дивіденд на акцію;

Д 1 — очікуваний дивіденд на акцію через рік; g — постійний темп приросту дивідендів, %.

Необхідно мати на увазі, що модель Городона має сенс ільки тоді, коли очікуваний темп зростання дивідендів менший від дисконтної ставки ( g < r ) , тобто її не можна використовувати для оцінювання акцій підприємств, що мають високі темпи зростання.

Якщо дивіденди зростають нерівномірно, визначення ціни акції ускладнюється. Її треба визначати поетапно, за періодами, коли дивіденди зростають порівняно рівномірно. Тобто слід обрахувати майбутні дивіденди окремо за кожен період, потім дисконтувати ці суми і скласти отримані значення теперішньої вартості.

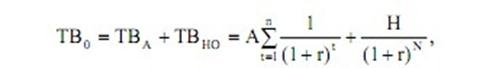

Дохідність облігації визначають двома факторами: щорічними купонними виплатами (відсоток від номінальної вартості облігації) і різницею між ціною погашення і придбання паперу. Щорічні купонні виплати є ануїтетом, тому теперішню вартість облігації(ТВ O ) розраховують як суму теперішньої вартості ануїтету (щорічних купонних виплат) та теперішньої вартості номінальної вартості облігації:

де ТВ A — теперішня вартість щорічних купонних виплат

(ануїтету) за облігацією;

ТВ НО — теперішня вартість номінальної вартості облігації;

А — фіксований щорічний дохід (ануїтет);

Н — номінальна вартість облігації;

N — кількість років обігу облігації;

r — ринкова відсоткова ставка за борговими зобов’язаннями.

Читайте також:

- Агресивне керування портфелем акцій

- Акціонерні товариства випускають облігації на суму не більше 25 % від розміру статутного капіталу і лише після повної оплати всіх випущених акцій.

- Альтернативні теорії вартості

- Аналіз вартості капіталу

- Аналіз витрат на 1 грн. вартості продукції

- Аналіз показників валового прибутку і собівартості реалізованої продукції

- Аналіз собівартості окремих видів продукції.

- Аналіз собівартості продукції за статтями витрат.

- Аналіз собівартості продукції: метод поглинання.

- Аналіз та оцінка інвестування в умовах ризику. Якісні та кількісні методи оцінювання проектних ризиків.

- Аудиторська оцінка вартості об'єктів приватизації та оренди.

- Б. Новостворена вартість, яка складається з вартості необхідного продукту (НП) і вартості додаткового продукту ( ДП).

| <== попередня сторінка | | | наступна сторінка ==> |

| Аналіз ефективності інвестиційних проектів | | | Оцінювання ринкової активності підприємства |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |