РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Аналіз ефективності інвестиційних проектів

Провідне місце серед усіх напрямів інвестиційної діяльності посідають капітальні інвестиції, які є основою розвитку підприємства.

Процес та результат освоєння капітальних інвестицій демонструє їхній баланс. Загальна схема балансу капітальних інвестицій:

Н П + К ін = ОЗвв + Н сп + Н К

де Нп і Нк — обсяг незавершеного будівництва відповідно на початок і кінець звітного періоду;

К ін — обсяг здійснених в звітному періоді капітальних інвестицій;

ОЗ вв — обсяг введених у дію у звітному періоді основних засобів;

Н сп — списання у встановленому порядку незавершених об’єктів (за умови припинення будівництва).

Метою управління капітальними інвестиціями є вибір найефективніших інвестиційних проектів. У процесі фінансового аналізу ефективності інвестиційних проектів зіставляють між собою ефект та витрати за кожним проектом.

У світовій практиці існує значна кількість показників і методів визначення ефекту та витрат за інвестиційними проектами різних видів. Методи оцінювання ефективності інвестиційних проектів можна умовно поділити на два рівні.

На першому рівні використовують порівняно прості методи, що ґрунтуються на облікових (бухгалтерських) оцінках і за якими можна швидкого оцінити та відсіяти неефективні інвестиційні проекти.

На другому рівні використовують складніші та точніші методи, які враховують часовий лаг між початковими інвестиціями і надходженнями майбутніх доходів.

На першому рівнізастосовують оцінку на підставі розрахунку:

— облікової (бухгалтерської) норми доходу;

— періоду рятування інвестицій;

— періоду окупності.

Ці методи наочні і легкі в розрахунку, але оскільки вони статичні, то мають суттєву ваду: не враховують вартості грошей за часом.

Облікова норма доходу(ОНД) (Accounting Rate of Return, ARR) характеризує відношення величини середнього чистого прибутку, отриманого в результаті капітальних інвестицій, до середньої або початкової вартості інвестицій:

ОНД =Середній чистий прибуток .

ОНД =Середній чистий прибуток .

Середні інвестиції

Середній чистий прибуток розраховують відношенням сумарного чистого прибутку від інвестиційного проекту на кількість років. Середні інвестиції розраховують діленням суми початкових інвестицій та ліквідаційної вартості на два.

Облікову норму доходу порівнюють з рентабельністю активів підприємства. Доцільно реалізовувати проект, якщо облікова норма доходу більша від рентабельності активів

(ОНД >Р A ).

Слід мати на увазі, що при розрахунку облікової норми доходу доцільніше замість чистого прибутку використовувати чисті грошові надходження від проекту, які враховують як чистий прибуток, так і амортизаційні відрахування від основних засобів та нематеріальних активів.

Період рятування інвестицій(ПР) (Bailout Period, BP) — це період часу, необхідний для відшкодування інвестицій за рахунок отриманих грошових надходжень від їх використання та ліквідаційної вартості об’єкта інвестування. Така інформація корисна для прийняття рішень про зупинення здійснення проектів та повернення інвестованих коштів.

Оцінювання на основі періоду окупності(ПО) (Payback Period, PP) полягає у визначенні кількості років, необхідних для отримання прибутку, що дорівнює вкладеним у проект коштам. Тобто показує, скільки років піде на повне відшкодування інвестиційних витрат. Величину інвестицій потрібно розділити на середньорічний чистий прибуток (або середньорічні чисті грошові надходження). Якщо прогнозують різні грошові потоки за роками, то щорічні грошові потоки слід складати доти, доки сума не зрівняється із сумою початкових вкладень. Обирають проект з найменшим терміном окупності.

Основні методи другого рівня:

— чистої теперішньої (приведеної) вартості;

— внутрішньої норми (ставки) доходу;

— дисконтний період окупності.

В основу використання цих методів покладено концепцію зміни вартості грошей з часом. Вкладання капіталу і отримання доходів від інвестиційного проекту — операції, розірвані в часі. А гроші з часом знецінюються під впливом ризику, невизначеності майбутнього, інфляції тощо. Отже, гроші сьогодні дорожчі, ніж завтра, тому при проведенні аналізу інвестиційних проектів необхідно застосовувати процеси дисконтування (визначення теперішньої вартості) та нарощення (визначення майбутньої вартості грошових потоків).

Оцінка інвестиційний проектів за методами другого рівня використовує відносно нові для вітчизняної практики терміни, які досить неоднозначно трактуються в сучасній економічній літературі, тому доцільно брати до уваги і англомовні терміни.

У практиці фінансового аналізу інвестиційних проектів найчастіше застосовують метод чистої теперішньої вартості, що передбачає розрахунок таких показників.

Чисті грошові надходження(ЧГН) (Net Cash Inflow, NCI) — різниця між усіма грошовими надходженнями за визначений період і грошовими витратами підприємства за цей самий період (або сума чистого прибутку й амортизації).

Дисконтна ставка(Discount Rate) — відсоткова ставка, використовується для обчислення теперішньої вартості майбутніх грошових потоків.

Коефіцієнт дисконтування(капіталізації доходів) — знижувальний коефіцієнт, яка використовується для обчислення теперішньої вартості майбутніх надходжень:

1/ (1 + r) N

де r — дисконтна ставка;

N — кількість років.

Дисконтований грошовий потік(Discounted Cash-flow) — теперішня вартість майбутніх надходжень доходів (з ураху- ванням знецінення грошей з часом):

TB = MB/(1 + r) N

або в англомовних термінах:

PV = FV/ (1 + r) N

де ТВ (Present Value, РV) — теперішня вартість майбутніх грошових надходжень;

МВ (Future Value, FV) — очікувані майбутні грошові надходження від інвестицій.

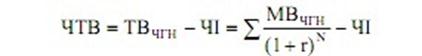

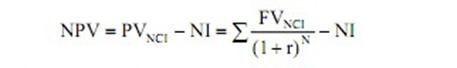

Чиста теперішня вартість(ЧТВ) (Net Present Value, NPV) — це різниця між теперішньою вартістю майбутніх чистих грошових надходжень та сумою інвестиційних витрат за проектом (чисті інвестиції).

Суму чистої теперішньої вартості за інвестиційним проектом розраховують за такою формулою:

або в англомовних термінах:

де ТВ ЧГН (PV NCI ) — сума теперішньої вартості майбутніх чистих грошових надходжень за інвестиційним проектом (дисконтовані чисті грошові надходження);

МВ ЧГН (FV NCI ) — очікувані майбутні чисті грошові надходження за інвестиційним проектом;

ЧІ (NІ) — чисті інвестиції.

Показник чистої теперішньої вартості дає змогу порівняти між собою теперішню вартість майбутніх доходів від реалізації інвестиційного проекту з інвестиційними витратами, які необхідно здійснити в поточному періоді.

Якщо чиста теперішня вартість позитивна (ЧТВ>0), інвестування є економічно прийнятним; якщо негативна (ЧТВ<0), то воно невигідне для інвесторів, бо в цьому разі майбутні доходи (з урахуванням знецінювання з часом) не відшкодовують

первісних інвестицій.

Якщо розглядається кілька проектів, то обирається проект з найбільшою чистою теперішньою вартістю.

При використанні зазначених показників найвідповідальнішим моментом є вибір дисконтної ставки. Її розмір має враховувати ризикованість проекту. Дисконтні ставки зростають, якщо зростають відсотки за кредитами і темпи інфляції. Більш тривалий проект зазвичай ризикованіший, оскільки зростає невпевненість у поверненні вкладених грошей. Тому, за інших рівних умов, довгострокові проекти варто дисконтувати за вищими ставками, ніж короткострокові.

Якщо розділити чисту теперішню вартість за інвестиційним проектом на суму початкових інвестицій, то вийде індекс рентабельності інвестицій.

Індекс рентабельності інвестицій(ІР) (Profitability Index, РІ) — характеризує дисконтний дохід від інвестиційного проекту на одиницю інвестиційних витрат:

ІР =ТВ ЧГН

ІР =ТВ ЧГН

ЧІ

або в англомовних термінах:

РІ =PVNCI .

NI

Якщо значення показника більше від одиниці (ІР>1), то підприємство схвалює такий проект, і навпаки, якщо значення менше від одиниці (ІР<1), то проект відхиляється, бо показник вказує на втрату грошей у майбутньому.

При розгляді кількох проектів кращим буде той, у якого вищий індекс рентабельності.

У літературі часто дискутується питання, чи варто приймати до реалізації інвестиційний проект, якщо показник ЧТВ дорівнює нулю. Нульове значення цього показника забезпечує мінімально допустимий розмір прибутку, що інвестор має одержати на кожну грошову одиницю капітальних вкладень.

Внутрішня норма доходу(ВНД) (Internal Rate of Return, IRR) — це такий рівень рентабельності, за якої теперішня вартість майбутніх чистих грошових надходжень точно дорівнює обсягу початкових інвестицій (ТВ ЧГН = ЧІ), тобто чиста теперішня вартість проекту дорівнює нулю.

У цьому випадку дисконтна ставка дорівнює внутрішній нормі доходу (r = ВНД). Внутрішню норму доходу можна розглядати або як мінімально допустиму норму прибутку, або як максимально допустимий рівень витрат, які можуть бути пов’язані з даним проектом (наприклад, ставку відсотка, під яку підприємство залучає кошти для інвестицій).

Якщо внутрішня норма доходу більша або дорівнює вартості капіталу, то проект приймається, якщо менша — відхиляється.

Внутрішню норму доходу можна визначити двома методами: послідовних наближень та графічно.

Метод послідовних наближень полягає в послідовному розрахунку значень ЧТВ при різних дисконтних ставках доти, доки не буде знайдена ставка, за якої ЧТВ = 0 або майже дорівнює нулю. З метою спрощення таких розрахунків складено спеціальні фінансові таблиці та комп’ютерні програми, які дають змогу автоматично визначати показник внутрішньої норми доходу при різних значеннях грошових потоків за інвестиційними проектами.

Кожне підприємство може визначити для себе необхідну внутрішню норму доходу (мінімальну рентабельність) і порівнювати її з внутрішньою нормою доходу інвестиційних проектів, що пропонуються. Якщо внутрішня норма доходу проекту вища від встановленого підприємством необхідного значення, проект приймають, якщо нижча — відхиляють.

Позитивне інвестиційне рішення про реалізацію проекту на основі показника внутрішньої норми доходу може бути прийнято також за умови, що значення цього показника перевищує ставку дисконту, яка дорівнює мінімальному рівню норми доходу на ринку капіталу з урахуванням відповідного рівня інвестиційного ризику.

Дисконтний період окупності(Discounted Payback Period, DPP) визначає кількість років, потрібних на повне відшкодування дисконтованої вартості інвестицій за рахунок теперішньої вартості майбутніх грошових надходжень.

Термін окупності повинен бути меншим від загального терміну життя проекту. Проекти з коротшим терміном дисконтованої окупності переважніші.

При експрес аналізі фінансові аналітики використовують правило числа «72».Воно дозволяє приблизно визначити, яка комбінація рівня відсоткової ставки і термінів вкладу приведе до подвоєння вкладеного капіталу. Наприклад, інвестиції з 9 % річним доходом подвоюється приблизно за 8 років (8 * 9 = 72).

річним доходом подвоюється приблизно за 8 років (8 * 9 = 72).

Інвестиція з доходом 6 % на рік потребує 12 років для подвоєння вкладеного капіталу, і так далі.

Читайте також:

- ABC-XYZ аналіз

- II. Багатофакторний дискримінантний аналіз.

- SWOT-аналіз у туризмі

- SWOT-аналіз.

- Tема 4. Фації та формації в історико-геологічному аналізі

- V. Нюховий аналізатор

- АВС (XYZ)-аналіз

- Автоматизовані інформаційні системи для технічного аналізу товарних, фондових та валютних ринків.

- Алгоритм однофакторного дисперсійного аналізу за Фішером. Приклад

- Альтернативна вартість та її використання у проектному аналізі

- Аналіз активів банку

- Аналіз альтернативних рішень

| <== попередня сторінка | | | наступна сторінка ==> |

| КЛАСИФІКАЦІЯ ІНВЕСТИЦІЙ | | | Оцінювання теперішньої вартості акцій і облігацій |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |