РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

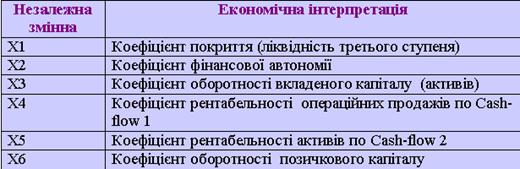

Діагностика фінансової кризи із застосуванням дискримінантного аналізу

Висновок про фінансовий стан підприємства робиться на основі економічної інтерпретації отриманих значень інтегрального показника (Z) та коефіцієнта покриття боргу. Коефіцієнта покриття боргу вважається достатнім, якщо його значення складає 1,35 і вище.

Якість фінансово стану бенефіціара оцінюється за такою шкалою:

Z1 – фінансовий стан позичальника є стійким.

Z2 – зона невизначеності з позитивною динамікою.

Z3 – зона невизначеності з негативною динамікою.

Z4 – поганий фінансовий стан, що має ознаки загрози банкрутства позичальника.

Z5 – незадовільний фінансовий стан, що має ознаки банкрутства або високого рівня загрози банкрутства позичальника.

При підготовці висновків про якість фінансового стану підприємства ураховують значення інтегрального показника за останній аналізований період. У разі неможливості здійснення однозначних висновків на основі інтегрального показника за останній аналізований період вивчається динаміка інтегральних показників за попередні періоди.

Порядок інтерпретації інтегрального показника залежно від виду економічної діяльності підприємства та віднесення його до певного класу наведено в таблиці 5.Таблиця 3Дискримінантні моделі оцінки фінансового стану позичальника| № | Групи видів економічної діяльності | Дискримінантна модель |

| Сільське господарство | Z = 1,05×X1+1,234×X2+1,092×X3+2,446×X5+0,496×X7 +0,185×X8 - 2,039 | |

| Харчова промисловість | Z = 1,282×X1+0,7×X2+0,208×X4+ 1,591 ×X5 + 0,09×X8 + 0,26×X10 - 2,6 | |

| Інші галузі обробної промисловості (текстильна, переробка деревини, хімічна, целюлозно-паперова тощо) | Z = 1,179×X1+0,789×X2+0,442×X3+0,3×X4+0,255×X9 +0,113×X10 - 2,29 | |

| Добувна промисловість, металургія, машинобудування, виробництво електроенергії, газу, води | Z = 0,674×X1+1,663×X2+0,488×X3+0,223×X4+1,138×X5 + 0,55×X6 + 0,528×X10 - 2,752 | |

| 5. | Будівництво | Z = 0,702×X1+1,674×X2+0,23×X3+0,651×X4+1,522×X5 +0,282×X10 - 2,514 |

| Оптова та роздрібна торгівля, готелі та ресторани | Z = 0,734×X1+1,997×X2+0,751×X4+0,04×X7+0,172×X8 + 0,206×X10 - 2,613 | |

| Транспорт | Z = 0,804×X1+1,16×X2+0,108X3 + 1,123×X4 + 0,292×X9 + 0,163×X10 - 2,115 | |

| Інші види діяльності | Z = 1,306×X1+0,235×X2+0,435×X4+0,102×X7+0,077×X9 +0,249×X10 - 2,337 |

| Алгоритм розрахунку фінансових коефіцієнтів | ||

| Фінансовий індикатор | Формула розрахунку | Алгоритм розрахунку з використанням форм звітності |

| Коефіцієнт покриття (Х1) |

Використання цієї моделі дозволяє з високим рівнем ймовірності спрогнозувати майбутній фінансовий стан підприємства, а отже, оцінити ймовірність його банкрутства. Точність оцінювання за використання пропонованої моделі є дещо нижчою, ніж у разі застосування відповідних галузевих алгоритмів. Для наведеної дискримінантної моделі рекомендується наступний "ключ інтерпретації" значень інтегрального показника: Zi <= -0,55 - фінансовий стан підприємства є незадовільним (знаходиться у фінансовій кризі або вона йому загрожує); -0,55 <= Zi <= 0,55 - однозначних висновків щодо якості фінансового стану підприємства зробити неможливо, необхідний додатковий експертний аналіз; Zi > 0,55 - фінансовий стан підприємства є задовільним. У разі, якщо значення показника Zі знаходиться в межах, для яких однозначні висновки щодо якості фінансового стану зробити неможливо, рекомендується додатково застосувати експертні методи аналізу. В рамках чого аналізується динаміка основних абсолютних показників фінансового стану підприємства за два-три роки: валюта балансу; робочий капітал; обсяг виручки від реалізації; величина чистого прибутку (збитку); чистий грошовий потік від операційної діяльності. За результатами додаткового аналізу базовий показник Zi коригується на коефіцієнт (DZ) зміни основних абсолютних показників. Для визначення вагомості впливу окремих абсолютних показників на коефіцієнт коригування можна застосувати загальну методологію дискримінантного аналізу. Скоригований за результатами додаткового експертного аналізу інтегральний показник слід інтерпретувати таким же чином, як це рекомендується вище. |

Читайте також:

- Абсолютні показники фінансової стійкості

- Абсолютні показники фінансової стійкості та її типи

- Автоматизовані інформаційні системи для технічного аналізу товарних, фондових та валютних ринків.

- Автомобільні ваги із застосуванням цифрових датчиків

- Алгоритм із застосуванням річної облікової ставки d.

- Алгоритм однофакторного дисперсійного аналізу за Фішером. Приклад

- Аналіз зображувальних засобів. Застосування цілісного аналізу

- Аналіз руху грошових коштів у контексті нової фінансової звітності Важливим завданням аналізу фінансового стану підприємства є оцінка руху грошових коштів підприємства.

- Аналіз фінансової незалежності підприємства

- АНАЛІЗ ФІНАНСОВОЇ СТІЙКОСТІ ПІДПРИЄМСТВА

- Аналіз фінансової стійкості підприємства

- Аналіз фінансової стійкості підприємства

| <== попередня сторінка | | | наступна сторінка ==> |

| Способи оцінки ефективності санаційних заходів | | | Аналіз забезпеченості підприємства оборотними коштами та ефективності їх використання |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |