РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Діяльність професійних учасників на ринку цінних паперів.

Професійна діяльність на фондовому ринку - діяльність юридичних осіб з надання фінансових та інших послуг у сфері розміщення та обігу ЦП, обліку прав за ЦП, управління активами інституційних інвесторів, що відповідає вимогам, установленим до такої діяльності відповідним законодавством України. Перелік документів, необхідних для отримання ліцензії, порядок її видачі та анулювання встановлюються Комісією. Професійна діяльність учасників фондового ринку, крім депозитаріїв та фондових бірж, здійснюється за умови членства щонайменше в одній саморегулівній організації. Поєднання професійної діяльності на фондовому ринку з іншими видами професійної діяльності, за винятком банківської, не допускається, крім випадків, передбачених законодавством. Професійна діяльність на фондовому ринку здійснюється виключно на підставі ліцензії, що видається Комісією.

Діяльність з організації торгівлі на фондовому ринку, це діяльність професійних учасників фондового ринку (організаторів торгівлі) із створення організаційних, технологічних, інформаційних, правових та інших умов для збирання та поширення інформації стосовно попиту і пропозицій, проведення регулярних торгів фінансовими інструментами за встановленими правилами, централізованого укладення і виконання договорів щодо фінансових інструментів, у тому числі здійснення клірингу та розрахунків за ними, та розв’язання спорів між членами організатора торгівлі.

Взаємодія учасників ринку ЦП будується, виходячи з інтересів трьох головних суб'єктів ринку — держави, емітентів та інвесторів.

Схематично склад емітентів можна представити таким чином (див. схему 7).

Схема 7. Склад емітентів

Розглянемо взаємодію окремих суб'єктів ринку.

1. Держава — емітенти. Держава законодавчо визначає порядок емісії, обігу та обліку ЦП, систему оподаткування, контролює виконання законів учасниками ринку та збір податків. Емітент розміщує свої ЦП відповідно до встановлених правил. Інвестори є неявними учасниками відносин «держава — емітенти», оскільки чинне законодавство спрямоване на забезпечення прав інвесторів.

2. Держава — інвестори. Держава встановлює законодавчі норми, контролює їх виконання та здійснює збір податків. Інвестори платять податки, купують та продають ЦП і вимагають від держави забезпечення своїх прав.

3. Емітенти — інвестори. Емітенти розміщують свої ЦП та використовують зібрані кошти для розвитку бізнесу, маючи при цьому певні зобов'язання перед інвесторами. Інтереси емітента щодо розвитку бізнесу та інтереси інвесторів щодо отримання прибутку протилежні.

Забезпечення інтересів всіх учасників ринку ЦП вимагає організації суворого обліку дій кожного з них. Держава зацікавлена у зборі податків, тобто в обліку всіх операцій з ЦП, та забезпеченні прав інвесторів, тобто в обліку прав власності. Інвестори зацікавлені в отриманні прибутків від операцій з ЦП, тобто в обліку операцій і прав власності. Емітенти зацікавлені в інвестиціях, тобто мають бути готовими врахувати інтереси інвесторів у рамках чинного законодавства. Отже, необхідні облік емітентами інтересів інвесторів (прав власності) та облік інвесторами своїх операцій з ЦП за правилами, встановленими державою. У цьому випадку держава може проконтролювати і забезпечити виконання зобов'язань кожним учасником ринку.

Учасники ринку ЦП – це фізичні особи і організації, які продають або купують ЦП чи обслуговують їх обіг та розрахунки за ними. Це ті, хто вступає між собою у певні економічні відносини з приводу обігу ЦП.

Основними дійовими особами ринку ЦП є: фондові біржі; фондові відділи валютних, товарних і товарно-сировинних бірж, які організовують біржову торгівлю ЦП; депозитарії та реєстроутримувачі, які зберігають та ведуть реєстр ЦП; саморегулівні організації, які є громадськими об'єднаннями професійних учасників регіональних ринків ЦП; акціонерні товариства, які випускають ЦП (переважно акції та облігації); інвестиційні фонди та компанії, які займаються професійною спеціалізованою діяльністю на регіональних ринках ЦП; комерційні банки, які випускають свої ЦП, беруть участь та обслуговують фондові операції інших учасників регіональних ринків ЦП; фондові центри та магазини, які займаються реалізацією ЦП; юридичні та фізичні особи, які у рамках чинного законодавства можуть здійснювати різні фондові операції; пенсійні фонди та страхові компанії, що вкладають тимчасово вільні фінансові ресурси у ЦП. Наприклад, в Україні на початок 2008 р. найбільша кількість недержавних пенсійних фондів (НПФ) зосереджена в м. Києві – 58 (85 пенсійних фондів - в цілому по Україні) . Загальна вартість їх активів складала 320,73 млн. грн. Найбільша частка активів НПФ зосереджена в цінних паперах та грошових коштах (відповідно 45,3% та 49,2%).

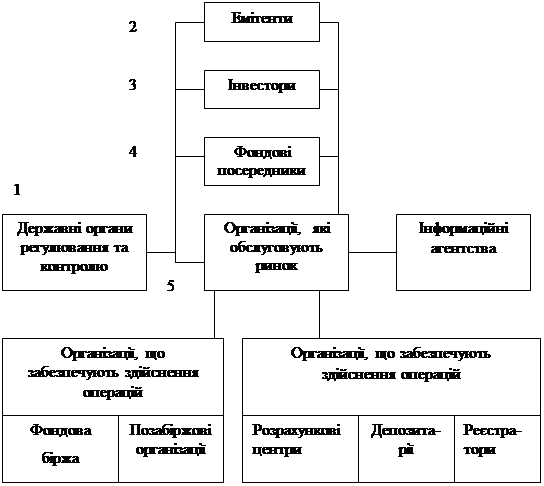

Існують такі основні групи учасників ринку ЦП залежно від їх функціонального призначення (див. схему 8).

Для функціонування ринку необхідні продавці, покупці та посередники, що представляють на ньому інтереси продавців та покупців. Посередниками на ринку ЦП зазвичай виступають брокери та дилери.

Сьогодні Комісія у встановленому нею порядку видає ліцензії на такі види діяльності на ринку ЦП:

1) брокерська діяльність - укладення торговцем ЦП цивільно-правових договорів (зокрема договорів комісії, доручення) щодо ЦП від свого імені (від імені іншої особи), за дорученням і за рахунок іншої особи;

2) дилерська діяльність - укладення торговцем ЦП цивільно-правових договорів щодо ЦП від свого імені та за свій рахунок з метою перепродажу, крім випадків, передбачених законом;

3) андеррайтинг - розміщення (підписка, продаж) ЦП торговцем ЦП за дорученням, від імені та за рахунок емітента.

У разі публічного розміщення ЦП андеррайтер може брати на себе зобов'язання за домовленістю з емітентом щодо гарантування продажу всіх ЦП емітента, що підлягають розміщенню, або їх частини. Якщо випуск ЦП публічно розміщується не в повному обсязі, андеррайтер може здійснити повний або частковий викуп нереалізованих ЦП за визначеною в договорі фіксованою ціною на засадах комерційного представництва відповідно до взятих на себе зобов'язань. З метою організації публічного розміщення ЦП андеррайтери можуть укладати між собою договір про спільну діяльність;

4) діяльність з управління ЦП - діяльність, яка провадиться торговцем ЦП від свого імені за винагороду протягом визначеного строку на підставі договору про управління переданими йому ЦП та грошовими коштами, призначеними для інвестування в ЦП, а також отриманими в процесі цього управління ЦП та грошовими коштами, які належать на праві власності установнику управління, в його інтересах або в інтересах визначених ним третіх осіб;

5) діяльність з управління активами - професійна діяльність учасника фондового ринку - компанії з управління активами, що провадиться нею за винагороду від власного імені або на підставі відповідного договору про управління активами, які належать інституційним інвесторам на праві власності;

6) діяльність з управління іпотечним покриттям - діяльність, що здійснюється за винагороду банком чи іншою фінансовою установою згідно з відповідним договором про управління іпотечним покриттям;

7) депозитарна діяльність депозитарію ЦП - діяльність з надання послуг щодо зберігання ЦП, обслуговування правочинів щодо ЦП на рахунках зберігачів ЦП, а також операцій емітента щодо випущених ними ЦП;

8) депозитарна діяльність зберігача ЦП - діяльність з надання послуг щодо зберігання ЦП, обслуговування правочинів щодо ЦП на рахунках власників ЦП;

9) діяльність із ведення реєстру власників іменних ЦП - збір, фіксація, обробка, зберігання та надання даних, які складають систему реєстру власників іменних ЦП, щодо іменних ЦП, їх емітентів і власників;10) діяльність з організації торгівлі на фондовому ринку - діяльність професійного учасника фондового ринку (організатора торгівлі) із створення організаційних, технологічних, інформаційних, правових та інших умов для збирання та поширення інформації стосовно попиту і пропозицій, проведення регулярних торгів фінансовими інструментами за встановленими правилами, централізованого укладання і виконання договорів щодо фінансових інструментів, у тому числі здійснення клірингу та розрахунків за ними, та розв’язання спорів між членами організатора торгівлі (як правило – це біржова діяльність);

11) розрахунково-клірингова діяльність - діяльність з визначення взаємних зобов’язань за договорами щодо ЦП і розрахунків за ними.

Станом на 01.01.2008 р. кількість професійних учасників, які мали ліцензію на здійснення певних видів професійної діяльності на ринку ЦП, становила 1701, в тому числі Комісією видано:

777 ліцензій на здійснення діяльності з випуску та обігу ЦП (торгівля ЦП);

214 ліцензій на здійснення депозитарної діяльності зберігачів ЦП;

372 ліцензій на здійснення діяльності щодо ведення реєстру власників іменних ЦП;

326 ліцензій на здійснення діяльності з управління активами;

9 ліцензій на здійснення діяльності з організації торгівлі на ринку ЦП (7 фондових бірж та 2 торговельно-інформаційні системи);

1 ліцензію на здійснення розрахунково-клірингової діяльності за угодами щодо ЦП,

2 ліцензії на здійснення депозитарної діяльності депозитарію ЦП.

Поєднання окремих видів професійної діяльності на фондовому ринку не допускається, крім випадків, передбачених законодавством України та іншими актами державної Комісії, які регулюють порядок здійснення окремих видів професійної діяльності на фондовому ринку.

Організатори торгівлі не можуть провадити інші види професійної діяльності на фондовому ринку, крім діяльності з організації торгівлі на фондовому ринку, якщо інше не передбачено законом.

Організатори торгівлі можуть здійснювати діяльність з проведення клірингу та розрахунків за договорами щодо похідних (деривативів), які укладаються на такому організаторі торгівлі.

Діяльність торговця ЦП може поєднуватися з діяльністю зберігача ЦП. У разі отримання зберігачем ЦП ліцензії на провадження діяльності з ведення реєстрів власників іменних ЦП зберігачу забороняється здійснювати будь-які операції з ЦП, реєстр власників яких він веде, крім операцій реєстратора за договором з емітентом.

Діяльність з ведення реєстрів власників іменних ЦП є виключним видом діяльності, що може поєднуватися з діяльністю зберігача ЦП і торговця ЦП (з урахуванням вимог частини третьої цієї статті), а також з діяльністю компаній з управління активами у випадках, передбачених законом.

Поєднання діяльності з управління активами інституційних інвесторів з іншими видами професійної діяльності на фондовому ринку забороняється, крім діяльності з ведення реєстрів власників іменних ЦП інститутів спільного інвестування у випадках, передбачених законом. Тому Комісія у встановленому нею порядку, в разі здійснення професійними учасниками ринку ЦП декількох видів діяльності, може видавати один бланк ліцензії на такі види діяльності.

З урахуванням суміщення певних видів професійної діяльності окремими професійними учасниками ринку ЦП їх кількість станом на 01.01.2008р. становила 1 453 (в тому числі: 214 учасників є торговцями-зберігачами, серед яких 109 банків, в тому числі: 33 учасники є торговцями-зберігачами-реєстраторами, серед яких 26 банків; 1 депозитарій має ліцензію на розрахунково-клірингову діяльність).

Не вважається професійною діяльністю з торгівлі ЦП:

розміщення емітентом власних ЦП; викуп емітентом власних ЦП; проведення юридичними особами та фізичними особами - підприємцями розрахунків з використанням векселів та/або заставних; провадження юридичними особами на підставі договорів комісії або договорів доручення купівлі - продажу (обміну) ЦП через торговця ЦП, який має ліцензію на провадження брокерської діяльності, а також на підставі договорів купівлі - продажу або міни, укладених безпосередньо з торговцем ЦП; внесення ЦП до статутного капіталу юридичних осіб.

Схема 8. Учасники ринку цінних паперів

Професійна діяльність з торгівлі ЦП на фондовому ринку провадиться торговцями ЦП - господарськими товариствами, для яких операції з ЦП є виключним видом діяльності, а також банками. Питома вага торговців ЦП в загальній кількості професійних учасників становила 62% у 2003 р., а у 2008 р. зменшилася і становила 42%.

Торговець ЦП може виступати поручителем або гарантом виконання зобов’язань перед третіми особами за договорами, що укладаються від імені клієнта такого торговця, отримуючи за це винагороду, що визначається договором торговця ЦП з клієнтом. Торговець ЦП має право укладати договори про управління ЦП з фізичними та юридичними особами. Йому забороняється перепродавати (обмінювати) ЦП власного випуску.

Договір про управління ЦП не може укладатися торговцем ЦП з компанією з управління активами.

Договір доручення, договір комісії або договір про управління ЦП укладається з торговцем ЦП в письмовій формі. Права та обов’язки торговця ЦП стосовно його клієнта, умови укладення договорів щодо ЦП, порядок звітності торговця перед його клієнтом, порядок і умови виплати торговцю винагороди визначаються у договорі, що укладається між ними.

Торговець ЦП зобов’язаний виконувати доручення клієнтів за договорами доручення, договорами комісії та договорами про управління ЦП на найвигідніших для клієнта умовах. Доручення клієнтів виконуються торговцем ЦП у порядку їх надходження, якщо інше не передбачено договором або дорученням клієнтів. У разі укладення торговцем ЦП договорів за власний рахунок разом з укладенням ним договорів за рахунок клієнта виконання договорів для клієнта є пріоритетним.

Торговець ЦП веде облік ЦП, грошових коштів окремо для кожного клієнта та окремо від ЦП, грошових коштів та майна, що перебувають у власності торговця ЦП, відповідно до вимог, установлених Комісією за погодженням з Міністерством фінансів України, а у випадках, установлених законодавством, - також з Національним банком України. На грошові кошти та ЦП клієнтів, що передаються торговцям ЦП в управління, не може бути звернене стягнення за зобов’язаннями торговця ЦП, що не пов’язані із здійсненням ним функцій управителя.

Для провадження діяльності з управління ЦП грошові кошти клієнта зараховуються на окремий поточний рахунок торговця ЦП у банку окремо від власних коштів торговця ЦП, коштів інших клієнтів та відповідно до умов договору про управління ЦП. Торговець ЦП звітує перед клієнтами про використання їх грошових коштів.

Торговець ЦП вправі використовувати грошові кошти клієнтів, якщо це передбачено договором про управління ЦП.

Договором про управління ЦП може бути передбачено розподіл між сторонами прибутку, отриманого торговцем ЦП від використання грошових коштів клієнта.

Торговець ЦП зобов’язаний подавати на обрану ним фондову біржу інформацію про всі вчинені ним правочини з ЦП в строки і порядку, що визначені правилами фондової біржі.

Без участі торговця ЦП можуть здійснюватися такі операції: дарування та спадкування ЦП; операції, пов’язані з виконанням рішення суду; придбання акцій відповідно до законодавства про приватизацію.

Торговець ЦП може провадити дилерську діяльність, якщо має сплачений грошима статутний капітал у розмірі не менш як 120 тисяч гривень, брокерську діяльність та діяльність з управління ЦП - не менш як 300 тисяч гривень, андеррайтинг - не менш як 600 тисяч гривень. У статутному капіталі торговця ЦП частка іншого торговця не може перевищувати 10 відсотків.

Брокер — це професійний учасник ринку ЦП, що займається брокерською діяльністю. Брокерською діяльністю є здійснення цивільно-правових операцій з ЦП (будучи повіреним або комісіонером, що діє на підставі договору доручення чи комісії, або довіреності на здійснення таких операцій). Брокером можуть виступати як фізичні особи, так і організації. Така професійна діяльність на фондовому ринку виконується на підставі ліцензії, отриманої у встановленому порядку. Законом допускається поєднання брокерської діяльності з іншими видами діяльності на ринку ЦП. Брокер повинен відповідати таким кваліфікаційним вимогам: мати у штаті фахівців, у яких є кваліфікаційні атестати; володіти власним капіталом; мати у своєму розпорядженні розроблену систему обліку та звітності, що точно та повно відображає операції з ЦП. Основним прибутком брокера є комісійні (відсоток від суми операцій). Найчастіше він суміщає свою діяльність з консультуванням клієнтів на ринку ЦП, яке може проходити у трьох напрямах: 1) обгрунтування вибору утримувача реєстру акціонерів; 2) розробка вексельних програм; 3) допомога емітентам у створенні та підтримці їхнього іміджу.

Дилер — це професійний учасник ринку ЦП (фізична або юридична особа), що здійснює операції купівлі-продажу ЦП від свого імені і за свій рахунок шляхом публічного оголошення цін купівлі та (або) продажу певних ЦП. Прибуток утворюється за рахунок різниці між цінами продажу та купівлі. Зазвичай дилер спеціалізується на певних видах ЦП, виступаючи оператором фондового ринку. Він оголошує ціну продажу та купівлі, мінімальну та максимальну кількість паперів, що купуються та (або) продаються, а також термін, протягом якого діють оголошені ціни. Іноді дилером може виступати інвестиційна компанія, однією з функцій якої є вкладання коштів у ЦП.

Андеррайтинг ЦП– це організація емісії ЦП для клієнта-емітента і гарантування в тій чи іншій формі їх розміщення на первинному ринку.

Сам термін "андеррайтинг" (underwriting) виник у часи становлення морського страхування, коли купець ставив свій підпис (write) як третя сторона під (under) сумою та доданками ризику, які він погоджувався покрити.

Функції андеррайтера можна умовно поділити на чотири групи:

1) підготовка емісії ЦП;

2) розподіл емісії ЦП;

3) післяринкова підтримка ЦП;

4) аналітична та дослідницька підтримка ЦП.

У світовій практиці використовуються різні види андеррайтинга. Усі вони можуть застосовуватися і на українському ринку. Розрізняють андерайтинг:

– на базі твердих зобов'язань;

– стенд-бай андерайтинг;

– на базі кращих зусиль;

– на принципі "усе або нічого";

– з авансуванням емітента;

– без авансування емітента;

– договірний;

– конкурентний.

Як правило, андерайтинг здійснює не один професійний учасник ринку ЦП, а їх група, або емісійний (андеррайтинговий) синдикат. Емісійний синдикат не є юридичною особою, це – тимчасове об'єднання учасників ринку для виконання одного конкретного завдання. За випадків крупної емісії емісійний синдикат може складатися з 200–250 членів.

Очолює його менеджер емісійного синдикату. Менеджером виступає велика компанія, що бере на себе підвищені зобов'язання щодо викупу частини емісії, а також виконує такі функції:

– формування емісійного синдикату й координація діяльності його членів;

– підготовка андеррайтингового та синдикаційного договорів;

– представництво емісійного синдикату у відносинах з емітентом і з третіми особами;

– стабілізація курсу розміщуваних ЦП у період їх первинного розміщення.

До структури емісійного синдикату входять співменеджери, прості та привілейовані члени синдикату. На договірній основі можуть залучатися брокери, що здійснюють продаж ЦП публіці за дорученням членів синдикату.

Андеррайтинговий договір – це договір між емітентом і емісійним синдикатом про організацію та гарантування первинного розміщення ЦП. Його основними пунктами є:

– тип андеррайтингу;

– обсяг випуску ЦП;

– ціна випуску ЦП в емітента.

Депозитарії — це організації, які надають послуги зі зберігання ЦП та обліку прав власності на ЦП. Вони ведуть рахунки, на яких обліковуються ЦП, передані їм клієнтами на зберігання, а також безпосередньо зберігають ці ЦП або їх сертифікати. Депозитарії покликані прискорювати розрахунки на організованих ринках ЦП. До основних функцій депозитарію відносяться: ведення рахунків депо за договором з клієнтами (такий договір називають депозитарним договором, або договором рахунка депо) і зберігання ЦП. Законом України "Про Національну депозитарну систему та особливості електронного обігу цінних паперів в Україні" визначено, що для забезпечення функціонування єдиної системи депозитарного обліку у формі відкритого акціонерного товариства створюється Національний депозитарій (п.2 ст.2). Крім того, цією ж статтею визначено, що уповноваженим органом управління часткою держави у статутному фонді Національного депозитарію є державна Комісія.

Тільки розвинута мережа депозитарних організацій, що надають послуги зі зберігання ЦП, дозволяє наблизити фондовий ринок до клієнта та зробити його більш масовим.

Сьогодні в Україні функціонують два депозитарії ЦП: ВАТ «Національний депозитарій України» (ліцензія від 19.09.2006 р.) та ВАТ «Міжрегіональний фондовий союз» (ліцензія від 07.11.2006 р.). Станом на 01.07.2008 р. Національний депозитарій України обслуговує активи загальною номінальною вартістю 5,633 млрд. грн., відкриті рахунки для 41 емітента й 36 зберігачів. Комісія від 21 квітня 2008 року видала Національному депозитарію України (НДУ) ліцензію на здійснення професійної діяльності на ринку ЦП – розрахунково-клірингової діяльності строком на десять років. На підставі отриманої ліцензії та використовуючи новий технологічний комплекс депозитарної діяльності, НДУ здатний здійснювати кліринг та розрахунки за договорами щодо ЦП, укладеними на біржах та позабіржовому ринку професійними учасниками фондового ринку, а також обслуговувати біржове розміщення ЦП для емітентів у відповідності до міжнародних стандартів та з використанням сучасних технологій, перевірених у фінансових установах України та світу.

Новий технологічний комплекс НДУ передбачає виконання всіх операцій, передбачених чинними нормативно-правовими актами, які регулюють депозитарну і розрахунково-клірингову діяльність депозитарію ЦП, а також забезпечує увесь необхідний функціонал депозитарної діяльності зберігача ЦП. Він забезпечить: повноцінне функціонування учасників Національної депозитарної системи України (НДСУ); суттєво покращену автоматизацію, зручність і надійність виконання депозитарних і розрахунково-клірингових операцій у взаємодії з системою обробки інформації НДУ.

Серед основних переваг нового технологічного комплексу НДУ необхідно також виділити:

гнучкість системи, яка дозволяє достатньо оперативно вносити необхідні модифікації у випадку зміни норм законодавства або потреб учасників ринку;

можливість найближчим часом розгорнути на базі нової версії електронний документообіг з реєстроутримувачами, емітентами, торговцями цінними паперами та іншими учасниками НДСУ;

автоматизований механізм оновлення версій продукту, що дозволить зберігачам вчасно отримувати нові версії продукту без додаткових дій, в межах щоденного з’єднання з модулем НДУ;

робота в режимі онлайн (реактивність системи, операції з ЦП здійснюються за лічені хвилини);

широкі функціональні можливості програмного продукту (в першу чергу з урахуванням побажань учасників ринку);

зручність користування продуктом (максимально адаптовано для роботи користувача будь-якого рівня підготовки);

застосування сучасних технологічних рішень, перевірених у фінансових установах України і світу (відповідність міжнародним стандартам обліку ЦП та операцій з ними);

широкі можливості щодо подальшого розвитку системи.

Клієнтами НДУ можуть виступати емітенти ЦП, зберігачі, інші депозитарії, реєстратори, організатори торгівлі. Клієнт або за дорученням клієнта - керуючий його рахунком - призначають розпорядників рахунку в ЦП. Емітенти, які випускають ЦП в бездокументарній формі, для набуття статусу клієнтів Національного депозитарію, повинні укласти з Національним депозитарієм договір про обслуговування емісії ЦП та відкрити рахунок в ЦП.

Зберігачі для набуття статусу клієнтів НДУ, повинні укласти з НДУ депозитарний договір (при необхідності – договір про кліринг та розрахунки) і відкрити в НДУ рахунок в ЦП. Відкриття рахунків у ЦП в залежності від типу рахунку здійснюється на підставі: депозитарного договору; договору про обслуговування емісії ЦП;

договору про кореспондентські відносини.

НДУ відкриває:

рахунки у ЦП зберігачам, емітентам, депозитаріям, а також технічні рахунки у ЦП для обслуговування наступних операцій емітента щодо випущених ним ЦП :

викуп, дроблення/консолідація, конвертація, анулювання, погашення, операції, пов’язані зі зміною розміру статутного фонду акціонерного товариства, виплата емітентом доходів за випущеними ним ЦП, операції, пов’язані з реорганізацією, проведення клірингу та розрахунків за договорами щодо ЦП; інші операції;

на ім'я зберігача один рахунок у ЦП, на якому відокремлено ведеться облік ЦП, розміщених у бездокументарній формі, та знерухомлених і переданих на зберігання до НДУ ЦП, розміщених у документарній формі, що належать на праві власності зберігачу як юридичній особі та депонентам цього зберігача;

емітенту рахунок у ЦП, на якому відокремлено в розрізі випусків ЦП ведеться облік ЦП, що підлягають розміщенню, анулюванню, а також викуплених емітентом з метою погашення чи наступного перепродажу, розповсюдження серед своїх працівників або анулювання;

рахунки в ЦП іншим депозитаріям на умовах, викладених у договорі про кореспондентські відносини між ними, та в порядку, встановленому законодавством.

Відкриття рахунку у ЦП клієнту здійснюється НДУ після укладання відповідного договору та супроводжується відкриттям анкети учасника в базі даних НДУ. Кожному учаснику присвоюється депозитарний код рахунку в ЦП відповідно до Стандарту депозитарного обліку, який в подальшому використовується при ідентифікації повних кодів рахунку у ЦП та всіх особових субрахунків, що відкриваються на рахунку у ЦП учасника.

Підставою для відмови у відкритті рахунку у ЦП для клієнтів НДУ може бути хоча б одна з наведених нижче причин:

- відсутність або невірне оформлення будь-якого документа, необхідного для відкриття рахунку у ЦП відповідно до умов відкриття рахунків у ЦП цього регламенту;

- невідповідність даних, вказаних по розпорядниках рахунку у картці зразків підписів, із даними про розпорядника рахунку у анкеті рахунку у ЦП та довіреністю розпорядника рахунку у ЦП;

- наявність у поданих документах відомостей, що дозволяють зробити висновок про невідповідність поданих документів чинному законодавству та/або вимогам цього регламенту;

- наявність ознак того, що згідно з чинним законодавством, операція відкриття рахунку підлягає фінансовому моніторингу;

- інші причини, що визначені внутрішнім положенням та чинним законодавством.

Національний депозитарій відкриває клієнтові рахунок у ЦП за умови відсутності зауважень до документів, необхідних для відкриття рахунку у ЦП та відповідно до умов Договору.

Депозитарний облік операцій в Національному депозитарії здійснюється з використанням засобів електронного документообігу (з обов’язковим накладанням електронного цифрового підпису).

Повноцінне депозитарне обслуговування міжнародних операцій з ЦП (за участю іноземних депозитаріїв-кореспондентів, із застосуванням мережі S.W.I.F.T.) та реалізація надійного обліку прав як на ЦП іноземних емітентів в Україні, так і на ЦП українських емітентів за межами України також забезпечується новим технологічним комплексом. Наприклад, НДУ підписав договір про встановлення кореспондентських відносин з центральним депозитарієм ЦП Австрії. Ця подія має велике значення для розвитку українського фондового ринку, оскільки відкриває для українських власників іноземних ЦП можливість обліковувати та контролювати свої права власності, не перетинаючи кордонів України. Завдяки кореспондентським відносинам НДУ вітчизняні інвестори зможуть стати учасниками європейської системи обліку прав власності. Центральний депозитарій Австрії (OeKB) має кореспондентські відносини з Euroclear, SIS SegalnterSettle (Швейцарія), Monte Titoli (Італія), KELER (Угорщина), з Clearstream Banking, Zagrebacka Banka, Ceskoslovenska Obchodni Banka та іншими, що дозволяє клієнтам НДУ мати доступ до ЦП, що зберігаються у зазначених кастодіанах. НДУ також має кореспондентські відносини з депозитарієм «Росбанк» та спеціалізованим депозитарієм «ІНФІНІТУМ» (Москва). Найближчим часом планується встановлення кореспондентських відносин з іншими іноземними депозитарними установами (Латвія, Азербайджан, країни СНД). Крім того, при виконанні всіх депозитарних функцій будуть використовуватись можливості новостворених елементів:

- національної інформаційної мережі та системи передачі даних (перший етап), застосування засобів якої дозволить учасникам ринку більш повно використовувати переваги електронного документообігу під час здіснення професійної діяльності, в т.ч. при складанні та поданні до державних органів звітностей в електронному вигляді;

- резервного обчислювального центру, введення якого у промислову експлуатацію на територіально віддаленому програмно-технічному комплексі дозволить НДУ забезпечити найвищий рівень надійності й безперервності здійснення депозитарної та розрахунково-клірингової діяльності та продовження обслуговування операцій для всіх учасників НДСУ навіть у випадку виходу з ладу основного обчислювального центру НДУ;

- центру сертифікації ключів, який забезпечує учасників вітчизняної облікової системи засобами електронного цифрового підпису та шифрування, гарантуючи відповідність електронного документообігу учасників НДСУ вимогам Закону України "Про електронний цифровий підпис".

Останнім часом в Україні активізувалася діяльність щодо створення центрального депозитарію цінних паперів. Цей процес відбувається шляхом об’єднання ВАТ «Міжрегіональний фондовий союз» (МФС) та ВАТ «Всеукраїнський депозитарій цінних паперів» (ВДЦП). Цей депозитарій було створено у квітні 2008 року за ініціативи Національного банку України, яку підтримала ДКЦПФР. До складу засновників депозитарію увійшли НБУ, ПФТС, УМВБ та комерційні банки (всього 22 засновника). Найбільшим акціонером ВДЦП є Нацбанк, частка якого становить 25%. При цьому частка кожного з інших акціонерів не перевищує 5%. Метою було проголошено створення в Україні сучасного депозитарію, який би відповідав потребам як вітчизняних, так і зарубіжних інвесторів. При цьому депозитарій будує свою діяльність на принципах відкритості та прозорості.

На установчих зборах засновники запропонували акціонерам ВАТ «Міжрегіональний фондовий союз» об’єднати зусилля щодо розвитку вітчизняної депозитарної системи та фондового ринку в цілому й розглянути можливість об’єднання ВАТ «ВДЦП» та ВАТ «МФС». МФС погодився з такою пропозицією. На поточному етапі депозитарій здійснює розбудову власної інфраструктури та налагоджує міжнародні стосунки. Зокрема, депозитарій підписав Меморандум з групою NASDAQ OMX щодо розвитку вітчизняної депозитарної системи. Створення в Україні центрального депозитарію цінних паперів є однією із значних проблем останніх років. Сьогодні в державних органах є розуміння необхідності її вирішення. Було знайдено новий шлях реалізації цього завдання – створення за участю НБУ ВАТ «Всеукраїнський депозитарій цінних паперів» та його об’єднання з МФС, на частку якого сьогодні припадає більше 95% ринку депозитарних послуг. В результаті спільної роботи вдалося створити ефективну модель об’єднання зазначених установ та модель корпоративного управління у новому депозитарії, яка має забезпечити баланс інтересів усіх акціонерів та державних регуляторів. Зазначена модель передбачає обрання шляхом кумулятивного голосування наглядової ради депозитарію у складі 14 осіб. З них три особи представлятимуть НБУ, одна – ДКЦПФР (яка не є акціонером депозитарію), чотири – банки, чотири зберігачів-небанківські установи, дві – фондові біржі. При цьому у депозитарії передбачається створення Ради учасників, яка розроблятиме рекомендації для наглядової ради.

Одним з важливих завдань розвитку вітчизняного фондового ринку є побудова надійної системи обліку прав власності на цінні папери. Проблеми в депозитарній системі знижують рівень довіри вітчизняних та зарубіжних інвесторів до українського ринку цінних паперів та заважають його розвитку. В свою чергу, створення єдиного центрального депозитарію та перехід на бездокументарну форму цінних паперів, передбачений новим законом «Про акціонерні товариства», дозволять підвищити рівень прогнозованості облікової системи. При цьому створення в Україні центрального депозитарію має бути визначено й на законодавчому рівні шляхом прийняття парламентом нового закону «Про систему депозитарного обліку цінних паперів». Першочерговим завданням нової установи має бути забезпечення належної якості надання депозитарних послуг. Новий об’єднаний депозитарій має сприяти розвитку організованого фондового ринку й підвищенню рівня його ліквідності. Центральні депозитарії існують у більшості країн світу. Переважно їх власниками є приватні структури. Створення єдиного депозитарію цінних паперів буде великим кроком у розбудові ринку капіталів України. Впровадження найкращої міжнародної практики депозитарної та розрахунково-клірингової діяльності підвищить довіру вітчизняних та зарубіжних інвесторів, що забезпечить зростання вітчизняної економіки.

Реєстратори — це професійні учасники фондового ринку, що мають ліцензію і за договором з емітентом ведуть реєстр. Реєстром називають список власників іменних ЦП складений на певну дату. Основний обов'язок реєстратора – правильне ведення реєстру та його своєчасне надання емітенту. Інший його обов'язок, тісно пов'язаний з основним, – ведення особових рахунків номінальних утримувачів ЦП, які при недокументарному випуску підтверджують право власності на ЦП.

Функції реєстратора може виконувати саме акціонерне товариство, але частіше, аби не займатися виконанням невластивих йому функцій, акціонерне товариство передає їх сторонній організації, яка надає послуги з ведення реєстрів. Традиційно у такій ролі виступають банки або спеціалізовані реєстратори. Емітент укладає з реєстратором договір про ведення реєстру та оплачує його роботу. Для документарних випусків реєстратор відповідає за видачу клієнтам сертифікатів ЦП та здійснює контроль за їх обігом. При зміні власника ЦП реєстратор повинен виписати сертифікат на ім'я нового власника.

Починаючи з 2002 р. в Україні спостерігається тенденція зменшення кількості емітентів, які самостійно ведуть реєстри власників іменних ЦП. Найбільша кількість реєстраторів (станом на початок 01.01.2008 р.) знаходиться у Київській обасті та м. Києві 37,10% від загальної кількості реєстраторів - 372), Дніпропетровській області (11,29%) та Харківській області (6,45%). Кількість емітентів, яких обслуговують реєстратори складає – 17992. Найбільшу кількість договорів на ведення реєстрів власників іменних ЦП з емітентами уклали реєстратори «ПриватБанк» - 1582 договорів, «Промінвестбанк» - 755 договорів, АКБ «Укрсоцбанк» - 500 договорів та ТОВ «Співдружність» - 316 договорів. На початок 2008 р. майже на 12,33 млн. особових рахунках у реєстраторів обліковувалось 817,39 млрд. іменних ЦП загальною номінальною вартістю 167,98 млрд. грн. Юридичним особам - резидентам належали найбільші за номінальною вартістю пакети іменних ЦП, а саме на 136,118 млрд. грн.

Особливе місце серед учасників ринку ЦП займає розрахунково-клірингова організація, яка є спеціалізованою організацією банківського типу, що здійснює розрахункове обслуговування учасників організованого ринку ЦП. Її головною метою є мінімізація витрат щодо розрахункового обслуговування учасників ринку, скорочення часу розрахунків, зниження до мінімального рівня всіх видів ризику, пов'язаних з розрахунками. Розрахунково-клірингова організація, як правило, існує у тих же юридичних формах, що й комерційні банки, але частіше — у формі акціонерного товариства закритого типу. Вона повинна мати ліцензію на здійснення клірингових операцій і ліцензію Національного банку України на обслуговування розрахункових операцій. Розрахунково-клірингова організація може обслуговувати якусь одну або декілька фондових бірж, а також інших учасників ринку ЦП.

Розрахунково-клірингова організація здійснює такі види діяльності:

1) проведення розрахункових операцій між її членами;

2) здійснення заліку взаємних вимог між учасниками розрахунків, або здійснення клірингу;

3) збір, звірку та корекцію інформації щодо операцій, здійснених на ринках, які обслуговуються даною організацією;

4) розробку розкладу розрахунків, тобто встановлення термінів, протягом яких грошові кошти та відповідна їм інформація і документація повинні поступати до розрахунково-клірингової організації;

5) контроль за переміщенням ЦП (або інших активів, що лежать у основі біржових операцій) в результаті виконання контрактів;

6) гарантування виконання укладених на біржі контрактів (операцій);

7) бухгалтерське та документарне оформлення проведених розрахунків та ін.

Розрахунково-клірингова організація — це комерційна організація, яка має працювати з прибутком. Її статутний капітал утворюється за рахунок взаємозаліків. Основні джерела прибутку цієї організації — плата за реєстрацію операцій; прибуток від продажу інформації; прибуток від обігу грошових коштів, що знаходяться у розпорядженні організації; надходження від продажу методик розрахунків, програмного забезпечення та ін.

Читайте також:

- I етап. Аналіз впливу типів ринку на цінову політику.

- III. Вимоги до учасників, складу груп і керівників туристських подорожей

- III. Географічна структура світового ринку позичкового капіталу

- АДАПТОВАНА ДО РИНКУ СИСТЕМА ФОРМУВАННЯ (НАБОРУ) ОКРЕМИХ КАТЕГОРІЙ ПЕРСОНАЛУ. ВІДБІР ТА НАЙМАННЯ НА РОБОТУ ПРАЦІВНИКІВ ФІРМИ

- Адвокатська діяльність

- Актове діловодство. Діяльність судів. Ведення актових книг

- Аналіз в управлінні портфелем цінних паперів.

- Аналіз виробничого травматизму і професійних захворювань в рослинницькому технологічному комплексі

- Аналіз ринку послуг ресторанного господарства району

- Англійська система фізичного виховання. Діяльність Томаса Арнольда.

- Антимонопольна діяльність держави

- Антимонопольна діяльність держави.

| <== попередня сторінка | | | наступна сторінка ==> |

| Дані щодо кількості учасників СРО | | | Біржова діяльність на фондовому ринку. |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |