РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Поняття валютної безпеки, її індикатори та загрози

Валютна безпека — це стан валютної системи, який характеризується передбачуваністю динаміки обмінного курсу національної валюти, збалансованістю валютного ринку, задоволенням в іноземній валюті потреб держави, суб'єктів господарювання і населення.

До об'єктів валютної безпекиналежать обмінний курс національної грошової одиниці, кон'юнктура валютного ринку, обсяги міжнародних резервів, стан платіжного балансу, розміри зовнішнього боргу.

Суб'єктами валютної безпекиє Національний банк України, Міністерство фінансів України, Державна митна служба України та інші органи державного регулювання, що мають відповідні повноваження у сфері валютного регулювання, уповноважені банки, підприємства — суб'єкти зовнішньоекономічної діяльності, домогосподарства.

Критерії валютної безпекитакі: передбачуваність динаміки обмінного курсу національної валюти, збалансованість попиту і пропозиції на валютному ринку без проведення масованих валютних інтервенцій центральним банком, забезпеченість в іноземній валюті потреб держави, суб'єктів господарювання; стабільність джерел надходжень іноземної валюти, узгодженість інтересів імпортерів та експортерів, що пов'язана зі збалансованістю сальдо торгового балансу, самостійність національної валютної політики; координованість поточних і стратегічних завдань валютної політики з борговою, грошово-кредитною політикою.

До інших індикаторів, які характеризують стан валютної безпеки, можна зарахувати такі:

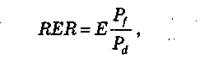

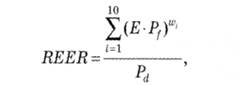

1. Динаміка валютного курсу. В окремих випадках використовується динаміка реального і реального ефективного курсу, що визначається за формулами

| |||

|

де RER – реальний обмінний курс

REER – реальний ефективний обмінний курс;

Е – номінальний обмінний курс національної валюти (котирування — кількість національної валюти за одиницю іноземної);

Р d та Р f — індекс цін усередині країни та за кордоном;

w I — частка держави і у зовнішньоторговельному обороті країни, для якої розраховується реальний ефективний обмінний курс.

2. Показники адекватності міжнародних резервів. Перший показник адекватності — це співвідношення міжнародних резервів та грошової маси (М2) (money based indikator), низькі значення якого із певними застереженнями можуть використовуватися як показник вірогідності настання валютної кризи у результаті масового продажу резидентами національної валюти.

Другий показник вимірює обсяги міжнародних резервів у тижнях імпорту (import based indikator), що забезпечує досить простий спосіб визначення відповідності міжнародних резервів розміру і рівню відкритості економіки і є найбільш корисним для малої відкритої економіки з ускладненим доступом до міжнародних ринків капіталу. Згідно із загальновідомим показником зовнішньої платоспроможності Редді міжнародні резерви мають підтримуватися на рівні, що відповідає вартості тримісячного імпорту.

Третій показник адекватності — це відношення офіційних міжнародних резервів до короткострокового боргу країни або до суми виплат за державним боргом у поточному році (debt based indikator). Цей показник часто використовується як індикатор валютної кризи, що асоціюється зі "втечею" капіталів. У трансформаційних країнах фахівці рекомендують підтримувати міжнародні резерви на рівні, не меншому за обсяг короткострокового боргу. Його менші значення асоціюються з високою вірогідністю настання фінансової кризи.

Як четвертий показник для оцінювання адекватності міжнародних резервів використовується правило Грінспена — Гуідотті (Greenspan – Guidotti Rule). За цим правилом країни мають підтримувати міжнародні резерви на рівні, достатньому для забезпечення платежів за зовнішніми боргами без нових запозичень протягом 12 місяців. На практиці це виявляється як дотримання пропорційності між темпами зростання короткострокового приватного боргу й вартості акцій у власності нерезидентів та обсягів міжнародних резервів (у відсотках ВВП)1.

3. Сальдо платіжного балансу, зокрема сальдо поточного і фінансового рахунків та руху капіталів.

Найбільш небезпечним для валютної безпеки визнано негативне сальдо торгового балансу та високі обсяги припливу/відпливу короткострокових спекулятивних капіталів.

4.Коефіцієнт покриття імпорту товарів експорту (у відсотках), що характеризує наскільки за рахунок експортної виручки країна покриває свої потреби в іноземній валюті для оплати імпорту. Водночас країна, що швидко розвивається, може мати коефіцієнт покриття імпорту товарів експорту меншим від 100 % за рахунок активного зростання високотехнологічного імпорту. У цій ситуації створюються умови для майбутнього активного нарощування виробництва товарів та послуг, а тому суттєвої загрози для валютної безпеки не створюється.

5.Обсяги валютних інтервенцій — тривалі й значні обсяги валютних інтервенцій в одному напрямі (з продажу або купівлі валюти) свідчать, що валютний ринок суттєво розбалансований і центральний банк намагається штучно відновити рівновагу. Така ситуація може завершитися (ре)девальвацією валюти та виснаженням валютних резервів.

6.Рівень доларизації. Фінансову доларизацію можна аналізувати за такими показниками:

—частка валютних депозитів у грошовій масі (МЗ)2;

—частка депозитів у іноземній валюті в загальному обсязі депозитів;

—частка кредитів у іноземній валюті в загальному обсязі банківських кредитів, наданих суб'єктам економіки;

—динаміка обсягів та сальдо операцій з купівлі-продажу валюти на готівковому та безготівковому валютних ринках.

7. Показники зовнішньої заборгованості. Індикатори боргової безпеки у сфері зовнішніх запозичень мають велике значення і для оцінки валютної безпеки, оскільки дають змогу оцінити потребу країни і відповідно величину попиту на іноземну валюту для погашення і обслуговування боргів.

Постійний моніторинг та контроль за системою показників, що характеризують стан валютної безпеки, є важливим завданням центрального банку, інших органів державного управління, що мають функції щодо регулювання валютної сфери (Міністерства фінансів, Державоного казначейства, Митної служби тощо). На основі отриманої інформації та порівняння індикативних значень показників із фактичними виникає можливість вже на ранніх стадіях виявити загрози валютній безпеці, а отже, вчасно застосувати заходи з метою попередження реалізації потенційних загроз.

Основні загрози валютній безпеці країни такі:

—низький рівень довіри до національної валюти та значна підвладність валютного ринку спекулятивним настроям;

—тривале існування від'ємного сальдо платіжного балансу або, навпаки, значне позитивне сальдо, зумовлене масованим надходженням іноземних спекулятивних капіталів;

—специфічна структура зовнішньої торгівлі, коли в експорті домінують товари з низьким вмістом доданої вартості, а вімпорті — з високим. Це порушує еквівалентність зовнішнього обміну країни;

—недостатній рівень інституційного розвитку валютної сфери, насамперед у сфері термінового сегмента валютного ринку та системи інструментів страхування валютних ризиків;

—низька ефективність методів дисконтної політики (дисконтна політика — це сукупність заходів центрального банку щодо регулювання облікової ставки), що позбавляє центральний банк можливості впливати на зовнішню ціну валюти (валютний курс) шляхом коригування її внутрішньої ціни (процентної ставки);

—висока інфляція, яка підриває купівельну спроможність національної валюти та створює передумови для її наступної девальвації;

—незбалансовані (відкриті) валютні позиції суб'єктів валютних відносин (наприклад, створення банками довгих валютних позицій з метою накопичення валюти для майбутніх платежів веде до виникнення дефіциту іноземної валюти на національному валютному ринку та девальвації національної валюти), необхідність стримування ревальційного / девальваційного тиску з боку потоків капіталу;

—невиважена бюджетна політика. По-перше, надмірна складова соціальних видатків може стимулювати сукупний попит, який буде задовольнятися за рахунок масованого надходження імпорту; по-друге, фінансування потреб бюджету за рахунок реалізації державних цінних паперів нерезидентам на внутрішньому ринку посилює загрозу "втечі" капіталу з країни за несприятливого розгортання подій;

—прискорена лібералізація регулювання руху капіталів, що може зумовити неконтрольований рух короткострокових спекулятивних капіталів, нестабільність яких загальновідома;

—прорахунки у політиці управління міжнародними резервами, їх нестача загрожує неспроможністю країни обслуговувати свої зовнішні борги, тоді як їх швидке нарощування шляхом викупу іноземної валюти може супроводжуватися випуском грошової маси в обіг і стимулюванням інфляційних процесів;

—недостатня прозорість у сфері реалізації валютної політики. Непередбачуваність дій центрального банку в тій або іншій ситуації посилює спекулятивні настрої, послаблює довіру до національної валюти;

—недосконала нормативно-законодавча база, що не відповідає реаліям країни.

Читайте також:

- II. Поняття соціального процесу.

- V. Поняття та ознаки (характеристики) злочинності

- А/. Поняття про судовий процес.

- Адміністративний проступок: поняття, ознаки, види.

- Адміністративні правовідносини: поняття, ознаки,

- Адміністративні провадження: поняття, класифікація, стадії

- Акти застосування юридичних норм: поняття, ознаки, види.

- Аналіз ступеня вільності механізму. Наведемо визначення механізму, враховуючи нові поняття.

- АРХІВНЕ ОПИСУВАННЯ: ПОНЯТТЯ, ВИДИ, ПРИНЦИПИ І МЕТОДИ

- АРХІВНЕ ОПИСУВАННЯ: ПОНЯТТЯ, ВИДИ, ПРИНЦИПИ І МЕТОДИ

- Аудиторські докази: поняття та процедури отримання

- Б) Поняття корисності: (поняття, гранична та сукупна корисність продукту).

| <== попередня сторінка | | | наступна сторінка ==> |

| Вплив валютних проблем на фінансову безпеку країни | | | Суть ефективності як економічної категорії |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |