РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Аналіз фінансових проблем діяльності підприємства. Коефіцієнт ліквідності.

Основними проблемами у фінансовій діяльності підприємства є:

1. Дефіцит коштів. Низька платоспроможність підприємства. На практиці це означає, що у підприємства не вистачає коштів для того, щоб вчасно розраховуватися за своїми зобов'язаннями.

Про низьку платоспроможність можуть свідчити також наднормативні заборгованості перед бюджетом, персоналом, кредиторами, що загрожує збільшенню кредитів, виникаючих внаслідок «затикання» цих фінансових дір. Проблеми з погашенням зобов'язань позначаються на зниженні коефіцієнтів ліквідності.

2. Недостатнє задоволення інтересів власника.Ця проблема найчастіше відтворена низьким показником рентабельності власного капіталу. На практиці це означає, що власник отримує доходи, значно менші за свої вкладення. Наслідком такої ситуації може бути незадоволення системою управління підприємством.

3. Зниження фінансової незалежності чи низька фінансова стійкість. На практиці низька фінансова стійкість загрожує можливими проблемами в погашенні зобов'язань у майбутньому, іншими словами - залежністю підприємства від кредиторів, утратою самостійності. Про зростаючу залежність підприємства від кредиторів свідчать низькі коефіцієнти автономії (коефіцієнти фінансової незалежності).

Розглянемо вказані проблеми більш докладно.

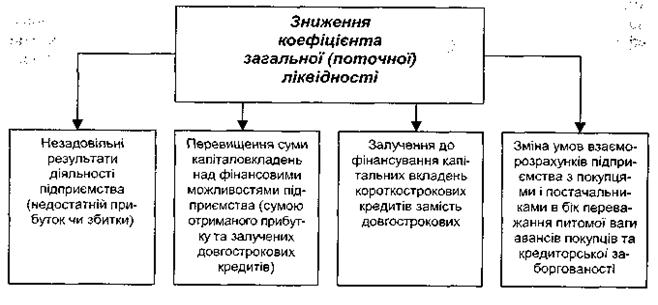

Для підвищення коефіцієнта загальної ліквідності необхідно скорочувати кредиторську заборгованість і нарощувати величину оборотних активів (рис. 9.2.).

Рис. 9.2. Причини низької ліквідності підприємства.

У більшості випадків причиною зниження коефіцієнта ліквідності є те, що підприємство одержало недостатній прибуток, чи ще гірше, збиток, або витратило на поточну діяльність коштів більше, ніж змогло заробити.

Розгляд показників рентабельності і фінансової незалежності підприємства. Показник рентабельності капіталу свідчить про здатність підприємства заробляти додаткові гроші, нарощувати свій капітал. Логічно, що збільшення капіталу залежить від обсягів діяльності підприємства і швидкості обороту, тобто від прибутковості діяльності й оборотності активів.

Серед показників, що характеризують фінансову стійкість, основним є коефіцієнт автономії (коефіцієнт концентрації власного капіталу) - відношення власного капіталу до позикових коштів. Зниження цього показника означає випереджальне зростання позикових коштів відносно до зростання власного капіталу підприємства, а відтак отримуваного прибутку.

Отже, проблеми з платоспроможністю, фінансовою незалежністю, рентабельністю мають єдині корені: або у підприємства немає можливості зберігати прийнятний фінансовий стан - підприємство заробляє недостатньо коштів для того, щоб бути фінансово стійким - або воно нераціонально розпоряджається результатами діяльності.

Отримуваний підприємством прибуток залишається в його розпорядженні не в повному обсязі. Його частина може піти на погашення штрафів, пені за прострочені заборгованості чи зриви контрактів, на виплату дивідендів власникам цінних паперів, на додаткові стимулювання працівників тощо. Скорочення невиробничих витрат також може стати шляхом оптимізації прибутку, а, відтак, запорукою фінансової стабільності підприємства.

Істотною проблемою підприємства є нераціональне використання отриманого прибутку. Адже навіть найбільший прибуток не стане в нагоді підприємству, якщо воно нераціонально та необачно інвестує його в сумнівні види діяльності або здійснює інші необґрунтовані виплати. Отриманий прибуток можна втратити в процесі його реінвестування у виробництво, тобто в оборотному капіталі.

Однак отримувати прибуток і розпоряджатися ним – це речі нерівнозначні. Двигуном фінансового розвитку підприємства є отримуваний ним прибуток. Він постійно створює основу для подальшої роботи підприємства. Тому побудова довгострокових фінансових прогнозів завжди повинна орієнтуватися на підвищення прибутку – максимізацію результатів діяльності підприємства.

6. Основи фінансового планування і прогнозування діяльності підприємства.

Економіку сучасного підприємства неможливо уявити собі без фінансового планування. Планувати діяльність підприємства необхідно для того, щоб:

- розуміти: де, коли і для кого підприємство збираєтеся виготовляти і реалізовувати продукцію;

- знати: які ресурси і коли знадобляться підприємству для досягнення поставлених цілей;

- домогтися ефективного використання залучених ресурсів;

- передбачати несприятливі ситуації, аналізувати можливі ризики і своєчасно вживати дієві заходи щодо їх мінімізації.

Фінансове планування - це діяльність, яка передбачає розробку ефективної стратегії управління процесами створення, розподілу, перерозподілу і використання фінансових ресурсів на підприємстві, втілена в деталізованих фінансових планах. Фінансове планування є складовою частиною процесу загального планування а, відтак, управлінського процесу, здійснюваного керівництвом підприємства.

Головними етапами фінансового планування є:

- аналіз інвестиційних можливостей і джерел фінансування;

- прогнозування наслідків прийнятих поточних рішень для попередження виникнення несприятливих ситуацій і винайдення зв'язку між поточними і майбутніми управлінськими рішеннями;

- обґрунтування обраного варіанта розвитку підприємства;

- оцінка отриманих підприємством результатів та їх порівняння з цілями, встановленими у фінансовому плані.

В економіці підприємства виділяють два рівні фінансового планування: довгострокове (інвестиційне) і короткострокове (поточне) планування.

Довгострокове фінансове планування пов'язане з придбанням основних фондів для їх тривалого використання. Розробники довгострокових фінансових планів аналізують агреговані інвестиційні показники, не вдаючись до деталізації.

Короткострокове-фінансове плануванняпов'язане з вирішенням питань поточної господарської діяльності підприємства (з поточним бюджетуванням).

Виділяють три основні передумови фінансового планування:

1. Наявність моделі прогнозу. Фінансові плани повинні враховувати вплив якомога більшого числа визначальних факторів. При цьому прогнозування ґрунтується на статистичній інформації з використанням апарату математичної статистики (математичного очікування, лінії тренду тощо), експертних оцінках.

2. Відсутність ідеального фінансового плану. На сьогоднішній день не існує моделі, яка б вирішувала за менеджера пріоритетність кожної з можливих альтернатив. Управлінське рішення приймається після вивчення альтернатив, на основі професійного досвіду та інтуїції керівника.

3. Контроль за втіленням фінансового плану. Досягнення довгострокових цілей неможливе без поточного планування. Жоден довгостроковий план не виконується з абсолютною точністю. Кожен керівник повинен вимагати виконання плану якомога точно, передбачаючи невідповідність наміченого результату фактичному.

Сформульовані вище передумови носять вельми узагальнений характер. У той же час, варто усвідомлювати, що фінансовий план - це набір фінансових показників, які слід розраховувати і прогнозувати за допомогою спеціальних методик.

Кінцевим результатом фінансового плану є складення прогнозного балансу підприємства, звіту про фінансові результати і звіту про рух грошових коштів.

Основними технологічними принципами фінансового планування є:

1. Принцип відповідностіполягає в тому, що придбання поточних активів (оборотних коштів) варто планувати переважно за рахунок короткострокових джерел. Необхідно скористатися короткостроковою банківською позикою чи комерційним кредитом постачальника. Проте, для проведення модернізації наявного на підприємстві парку устаткування варто залучати довгострокові джерела фінансування.

2. Принцип постійної потреби в робочому капіталі (власних оборотних коштах) зводиться до того, що в прогнозованому балансі підприємства сума оборотних коштів підприємства повинна перевищувати суму його короткострокових заборгованостей, тобто не можна планувати «слабколіквідний» баланс підприємства.

3. Принцип надлишку коштів передбачає в процесі планування обов'язкову наявність коштів на розрахунковому рахунку для забезпечення платоспроможності підприємства в тих випадках, коли будь-хто з платників прострочить свій платіж.

Існують три основні типи моделей, які застосовуються в процесі аналізу фінансового стану підприємства: дескриптивні, предикативні та нормативні.

Дескриптивні моделі є найбільш застосовними в практиці, вони засновані на використанні інформації бухгалтерської звітності. До них належать:

- побудова системи звітних балансів;

- подання фінансової звітності у різних аналітичних розрізах;

- вертикальний та горизонтальний аналіз звітності;

- система аналітичних фінансових коефіцієнтів;

- аналітичні пояснення (примітки) до звітності.

Предикативні моделі - це моделі передбачуваного, прогностичного характеру, які використовуються для прогнозування доходів, витрат і прибутків підприємства, атакож його майбутнього фінансового стану. Найбільш поширеними з них є:

- розрахунки точки критичного обсягу продажів;

- побудова прогнозних фінансових звітів;

- моделі динамічного аналізу.

Нормативні моделі - це моделі, які уможливлюють порівняння фактичних результатів діяльності підприємства з нормативними (розрахованими на підставі нормативу). Ці моделі використовуються, як правило, у внутрішньому фінансовому аналізі, їх сутність полягає у встановленні нормативів на кожну статтю витрат стосовно технологічних процесів, видів виробів та у розгляді і з'ясуванні причин відхилень фактичних даних від цих нормативів.

Бюджетування є основним елементом процесу фінансового планування майбутньої діяльності підприємства, результати якого представляються у вигляді системи бюджетів.

До числа основних завдань бюджетування відносяться:

- забезпечення поточного планування;

- забезпечення ефективної координації і системи комунікацій між підрозділами підприємства;

- обґрунтування витрат підприємства;

- створення бази для оцінки і контролю планів підприємства;

- виконання вимог контрактів.

Враховуючи послідовність підготовки документів для складання єдиного бюджету, виділяють дві складові частини бюджетування, кожна з яких є закінченим етапом фінансового планування: підготовка операційних і фінансових бюджетів.

Перелік операційних бюджетів включає:

Під час фінансового моделювання діяльності підприємства слід вирішити такі питання методологічного характеру:

1) обрати мету і визначити завдання;

2) визначити час і послідовність його проведення;

3) визначити джерела інформації та її вірогідність;

4) обрати методику здійснення аналізу;

5) визначити конкретних осіб і служби, які відповідатимуть за наслідки, результати і якість фінансового моделювання на основі факторного аналізу.

Важливою особливістю факторного аналізу є період його здійснення, від якого залежить перелік етапів аналізу та їх послідовність. Визначення оптимального співвідношення між часом здійснення і глибиною аналізу - не менш важлива проблема. Одним із шляхів розв'язання такої проблемної ситуації є системний підхід.

Читайте також:

- ABC-XYZ аналіз

- I етап. Аналіз впливу типів ринку на цінову політику.

- I. Аналіз контрольної роботи.

- II. Багатофакторний дискримінантний аналіз.

- II. Мотивація навчальної діяльності

- II. Мотивація навчальної діяльності

- II. Мотивація навчальної діяльності

- II. Мотивація навчальної діяльності

- II. Мотивація навчальної діяльності

- II. Мотивація навчальної діяльності. Визначення теми і мети уроку

- II. Найважливіші проблеми, що визначають розвиток місцевого самоврядування і є спільними для будь-яких урядових систем.

- III етап. Аналіз факторів, що визначають цінову політику підприємства.

| <== попередня сторінка | | | наступна сторінка ==> |

| Сутність горизонтального, вертикального та аналізу за допомогою коефіцієнтів. | | |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |