РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Аналіз беззбитковості для багатономенклатурного виробництва

У тому разі, коли підприємство виготовляє і продає декілька видів продукції, точку беззбитковості можна визначити, виходячи із загального коефіцієнта маржинального доходу і всієї суми доходу від реалізації.

Таблиця 3

Визначення точки беззбитковості для багато номенклатурного виробництва

| Продукція А | Продукція Б | Разом | ||||

| Дохід від реалізації | 100% | 100% | 100% | |||

| Змінні витрати | 70% | 40% | 46% | |||

| Маржинальний дохід | 30% | 60% | 54% | |||

| Постійні витрати | ||||||

| Прибуток |

Приклад.Коефіцієнт загального маржинального доходу

Точка беззбитковості:

Слід урахувати що зі зміною структури виробництва коефіцієнт загального маржинального доходу і величина точки беззбитковості змінюються, тому їх належить визначати для кожного варіанта.

Отже, аналіз беззбитковості передбачає низку припущень, при які мати уявлення при його використанні.

По-перше – це постійність продажної ціни, яка, своєю чергою, ґрунтується на двох інших припущеннях;

- еластичність попиту на продукцію дуже висока, що дає змогу залишатись ціні постійною у міру збільшення продажів,

- ціна продажу продукції за звітний період часу стабільна.

По-друге припущення полягає у тому, що змінні витрати на продукцію теж відносно стабільні, а постійні і змінні витрати правильно визначені і класифіковані.

По-третє припущення передбачає, що в запланованому періоді можливі зміни обсягів виробництва, які забезпечують самоокупність.

Цільове планування прибутку:

Діяльність підприємства має на меті не лише визначення беззбитковості виробництва, а й отримання прибутку. Аналіз беззбитковості легко продовжити для визначення планової величини прибутку.

Обсяг реалізації, необхідний для отримання планової величини прибутку, визначають згідно з методикою знаходження точки беззбитковості з урахуванням планової величини прибутку.

Приклад.Підприємство планує отримати 15 000 гри. прибутку від реалізації виробів. Вихідна інформація про ціну і структуру затрат подана у попередній темі. Необхідно визначити, скільки треба виготовити і продати виробів, щоб отримати планову величину прибутку (в штуках і гривнях).

Метод маржинального доходу

Обсяг реалізації = (постійні затрати + плановий прибуток) : КМД (грн.)

Обсяг реалізації (у гривнях) = (12 000 + 15 000) : 0,286 = 94406 грн.

Обсяг реалізації (у штуках) = (12 000 + 15 000) : 20 = 1350 шт.

З цієї ж залежності можна визначити величину прибутку, що його отримає підприємство при запланованому рівні виробництва і продажів.

Приклад.Підприємство планує виготовити і продати протягом місяця виробів на суму 100 000 грн. Яка при цих самих даних величина прибутку?

Маржинальний метод:

Прибуток = (обсяг реалізації * КМД) – постійні затрати

Прибуток = (100 000 * 0,286) – 12 000 = 16 600 грн.

Окрім того, використовуючи попередні залежності, можна визначити ціну виробів, за якою треба продавати товар для отримання запланованої величини прибутку.

Приклад. Підприємство планує продати 1500 шт. виробів і при тому отримати 20 000 грн. прибутку. При якій цiнi можливий цей результат?

Обсяг продажу * ціну = змінні затрати * обсяг продажу +

+ постійні затрати + плановий прибуток

1500 шт. * ціну = 50 * 1500 + 12 000 + 20 000 ціна =71,3 грн.

Як далеко запланований виторг вiд реалізації "відделяється" від точки беззбитковості, показує запас фінансової міцності або межа фінансової безпеки.

Запас фінансової міцності– це величина, на яку фактичний (або запланований) обсяг реалізації перевищує точку беззбитковості. Він відображає величину можливого зниження обсягу виробництва і реалізації без ризику покрити затрати.

Запас міцності може виражатись у грошовій формі або у процентах. Запас фінансової міцності = виторг – точка беззбитковості (у грошовій формі)

У нашому прикладі:

Обсяг реалізації 70 000 грн.

Точка беззбитковості 42 000 грн.

Запас міцності у грошовому вираженні:

70 000 – 42 000 – 28 000 грн.

Запас міцності у процентах:

28 000 : 70 000 – 0,4 або 40%

Операційний важіль, та його складові:

Дія операційного (виробничого, господарського) важеля проявляється у тому, що будь-яка зміна виторгу від реалізації завжди приводить до більшої зміни величини прибутку.

Ідея операційного (виробничого) важеля ґрунтується на поділі затрат на постійні і змінні. Аналогічний поділ як було описано раніше, покладено в основу аналізу беззбитковості, що дає відповідь на запитання: скільки одиниць товарів і послуг має продати підприємство, щоб покрити свої постійні затрати. Ціна при тому має компенсувати всі змінні затрати i враховувати маржинальний дохід для покриття постійних затрат і прибутку. Після продажу кількості товару, необхідної для покриття постійних затрат, маржинальний дохід від кожної додатково проданої одиниці товару піде на формування прибутку (за умови, що не буде стрибкоподібного зростання обсягів, яке може призвести до значного зростання постійних затрат).

На рис. 1. показана схема грошового обігу підприємства за участю операційного важеля.

|

Рис. 1. Схема грошового обігу підприємства за участю операційного важеля

Операційний важільпоказує, у скільки разів може змінитися значення

прибутку при збільшенні (зменшенні) обсягу продажів.

Цей ефект зумовлений різним ступенем впливу динаміки постійних та змінних затрат на формування фінансових результатів діяльності підприємства при зміні обсягу виробництва. Отже. Операційний важіль залежить від співвідношення постійних і змінних затрат. Чим більший рівень постійних затрат, тим більша сила впливу операційного важеля Вказуючи на темпи падіння прибутку з кожним процентом зниження виторгу, сила операційного важеля свідчить про рівень підприємницького ризику даного підприємства.

% зміни прибутку = % зміни виторгу * операційний важіль

У нашому прикладі:

маржинальний дохід = 20 000 гри.

прибуток = 8 000 гри.

операційний важіль = 20 000 : 8 000 = 2,5

Якщо підприємство планує збільшити обсяг продажу на 10%, то сума прибутку збільшиться на 25 % (10*2,5 = 25), (12*2,5) = 30%

Оскільки сила дії операційного важеля залежить від співвідношення постійних та змінних затрат, його можна використовувати для управління структурою затрат підприємства, для вибору оптимальних співвідношень затрат. Якій структурі надати перевагу:

з переважанням змінних затрат (малий операційний важіль);

з переважанням постійних затрат (великий операційний важіль).

Приклад.Візьмемо дані про фінансові результати двох підприємств з однаковою сумою прибутку і різною структурою затрат.

Таблиця 4

Фінансові результати діяльності підприємства А і Б

| Показники | Підприємство А | Підприємство Б | ||

| тис.грн. | % | тис.грн. | % | |

| Обсяг реалізації | ||||

| Змінні затрати | ||||

| Маржинальний дохід | ||||

| Постійні затрати | ||||

| Прибуток | ||||

| Операційний важіль | 20:5=4 | 35:5=7 |

Ситуація 1.

Обсяг реалізації збільшився на 20%

| Підприємство А | Підприємство Б | |

| Прибуток | 20*4=80% або 9 тис.грн. | 20*7=140% або 12 тис.грн. |

Ситуація 2.

Обсяг реалізації зменшився на 20%

| Підприємство А | Підприємство Б | |

| Прибуток | 5 – 4 = 1 тис. -20*4=-80% або 1 тис.грн. | 5 – 7 = - 2 тис. -20*7=-140% або -2 тис.грн. |

Отже, якщо підприємство збільшує обсяг продажів, то перевагу слід надати структурі затрат підприємства Б з вищим операційним важелем: кожен процент приросту виторгу принесе ньому підприємству значно більший процент приросту прибутку, ніж підприємству А. Однак якщо виторг у 50 тис.грн. є граничне можливий, а обсяг реалізації час від часу знижується, то сприятливішою вважають структуру витрат підприємства А,- тому що воно не втрачає маржинальний дохід і прибуток так швидко, як підприємство Б. Динаміка прибутку підприємства А в цих умовах значно стабільніша. Крім того, при відносно низьких постійних затратах у періоди різкого падіння продажів збитки підприємства А виникають не відразу.

Тому ідеальними умовами для підприємства є поєднання низьких постійних затрат високим маржинальним доходом. Для підприємств, які мають велику кількість застарілих основних фондів, сила операційного важеля становить неабияку небезпеку: в умовах економічної нестабільності падіння платоспроможного попиту клієнтів та високої інфляції кожен процент зниження виторгу обертається значним падінням прибутку i входженням підприємства в зону збитків.

5.3.

Ефективна фінансово-господарська діяльність підприємства неможлива без залучення позикових коштів. Використання позикового капіталу дозволяє істотно розширити обсяг виробничо-господарської діяльності підприємства, забезпечити більш ефективне використання власного капіталу, прискорити формування різних цільових фондів виробничого і невиробничого призначення і у кінцевому рахунку - підвищити ринкову вартість підприємства.

До складу позикового капіталу підприємства включають: короткострокові кредити і позики; довгострокові кредити і позики; кредиторську заборгованість (виступає у формі залучених коштів).

Короткострокові фінансові зобов'язання. Короткострокові кредити і позики служать джерелом покриття оборотних активів. До них належать усі форми залученого позикового капіталу з терміном його використання до одного року. Попередню оплату покупцем товарів і послуг розглядають як безпроцентний кредит постачальникам, що часто генерує неплатежі в господарстві.

Терміновою вважають заборгованість за отриманими позиками і кредитами, термін погашення якої за умовами договору не настав або продовжений (пролонгований) у встановленому порядку. Нарешті, до простроченої відносять заборгованість за отриманими позиками і кредитами з терміном погашення, що минув умовами договору.

Довгострокові фінансові зобов'язання. До них належать всі форми функціонуючого на підприємстві позикового капіталу з терміном його використання більше одного року. Основними формами цих зобов'язань є довгострокові кредити банків і довгострокові позикові кошти, термін погашення яких ще не настав, або не погашені в передбачений термін.

Довгостроковий позиковий капітал направляється на фінансування необоротних активів (капітальних) і частини оборотних активів. Довгострокові кредити і позики показують у бухгалтерському балансі як довгострокові зобов'язання з терміном погашення більше року. При цьому вирахування зазначеного терміну починають з першого числа календарного місяця, що йде за місяцем, в якому ці зобов'язання були прийняті до бухгалтерського обліку, з урахуванням умов договорів про терміни погашення зобов'язань. Аналітичний облік довгострокових кредитів і позик здійснюють за їхніми видами, кредитними організаціями та іншими позикодавцями, що надали їх.

У складі інформації про облікову політику підприємства-позикодавця необхідна наявність такої інформації:

- про переведення довгострокової заборгованості в короткострокову; про склад і порядок списання додаткових витрат за позиками;

- про вибір способів нарахування і розподілу належних доходів за позиковими зобов'язаннями;

- про порядок обліку доходів від тимчасового вкладення позикових коштів.

Політика залучення банківського кредиту:

Політика залучення банківського кредиту є частиною загальної політики залучення позикових засобів, що конкретизує умови залучення, використання й обслуговування банківського кредиту.

Розробка політики залучення банківського кредиту здійснюється за такими основними етапами:

1. Визначення цілей використання банківського кредиту.

2. Оцінка власної кредитоспроможності.

3. Вибір необхідних видів банківського кредиту, що залучається.

4. Вивчення й оцінка умов здійснення банківського кредитування в розрізі видів кредиту.

5. «Вирівнювання» кредитних умов у процесі укладання кредитного договору.

6. Забезпечення умов ефективного використання банківського кредиту.

7. Організація контролю за поточним обслуговуванням банківського кредиту.

8. Забезпечення своєчасної і повної амортизації суми основного боргу за банківськими кредитами.

1. Визначення цілей використання банківського кредиту.

Цілі використання банківського кредиту випливають із загальних цілей залучення позикового капіталу.

2. Оцінка власної кредитоспроможності.

Для того, щоб підприємство могло розпочати переговори з банками про умови кредитування, воно повинно попередньо оцінити рівень своєї кредитоспроможності.

У сучасній банківській практиці оцінка рівня кредитоспроможності позичальників при диференціації умов їх кредитування виходить із двох основних критеріїв:

1) рівня фінансового стану підприємства;

2) характеру погашення підприємством раніше отриманих їм кредитів – як відсотків за ними, так і основного боргу.

Рівень фінансового стану підприємства оцінюється системою фінансових коефіцієнтів, серед яких основна увага приділяється коефіцієнтам платоспроможності, фінансової стійкості та рентабельності.

Характер погашення позичальником раніше отриманих кредитів передбачає три рівні оцінки:

· хороший, якщо заборгованість за кредитом і відсотки за ним виплачуються у встановлені терміни, а також при пролонгації кредиту не більш одного разу на термін не більше 90 днів;

· слабкий, якщо прострочена заборгованість за кредитом і відсотків за ним складає не більше 90 днів, а також при пролонгації кредиту на термін більше 90 днів, але з обов’язковим поточним його обслуговуванням (виплатою відсотків за ним);

· недостатній, якщо прострочена заборгованість за кредитом і відсотків за ним складає більше 90 днів, а також при пролонгації кредиту на термін понад 90 днів без виплати відсотків за ним.

З цих позицій підприємство повинно оцінювати рівень своєї кредитоспроможності при необхідності одержання кредиту у вітчизняних банках.

3. Вибір необхідних видів банківського кредиту, що залучається. Даний вибір визначається в основному такими умовами:

· цілями використання кредиту;

· періодом використання позикових засобів;

· визначенням термінів початку і закінчення використання засобів, що залучаються;

· можливостями забезпечення кредиту, що залучається.

Відповідно до встановленого переліку видів кредиту підприємство проводить вивчення комерційних банків, які можуть надати йому дані види кредитів.

4. Вивчення й оцінка умов здійснення банківського кредитування в розрізі видів кредитів.

Даний етап формування політики залучення банківських кредитів є найбільш трудомістким і відповідальним у силу різних оцінювальних умов і здійснення численних розрахунків. До складу основних кредитних умов, що підлягають вивченню у процесі формування політики залучення підприємством банківського кредиту належать:

1. Граничний розмір кредиту.

2. Граничний термін кредиту.

3. Валюта кредиту.

4. Рівень кредитної ставки.

5. Форма кредитної ставки.

6. Вид кредитної ставки.

7. Умови виплати процента.

8. Умови погашення (амортизації) основного боргу.

9. Форми забезпечення кредиту.

У процесі оцінки умов здійснення банківського кредитування в розрізі видів кредитів використовується спеціальний показник – "грант-елемент", що дозволяє порівнювати вартість залучення фінансового кредиту на умовах окремих комерційних банків із середніми умовами на фінансовому ринку, наприклад, на ринку грошей або ринку капіталу залежно від тривалості кредитного періоду. Розрахунок цього показника здійснюється за такою формулою:

, де

, де

ГЕ – показник грант-елемента, що характеризує розмір відхилень вартості конкретного фінансового кредиту на умовах, запропонованих комерційним банком, від середньоринкової вартості аналогічних кредитних інструментів, у %;

ПР – сума процента, що сплачується в конкретному інтервалі (n) кредитного періоду;

ОБ – сума основного боргу, що амортизується, в конкретному інтервалі (n) кредитного періоду;

БК – загальна сума банківського кредиту, що залучається підприємством;

і – середня ставка процента за кредит, що склався на фінансовому ринку за аналогічними кредитними інструментами, виражена десятковим дробом;

п – конкретний інтервал кредитного періоду, за яким здійснюється платіж засобів комерційному банку;

t – загальна тривалість кредитного періоду, виражена числом вхідних в нього інтервалів.

Ранжуючи значення грант-елемента, можна оцінити рівень ефективності умов залучення підприємством фінансового кредиту відповідно до пропозицій окремих комерційних банків.

5. "Вирівнювання" кредитних умов у процесі укладання кредитного договору.

Термін "вирівнювання" характеризує процес приведення умов конкретного кредитного договору відповідно до середніх умов покупки-продажу кредитних інструментів на фінансовому ринку. У якості основного критерію при проведенні процесу "вирівнювання" кредитних умов використовуються показник "грант-елемент" і ефективна ставка відсотка на кредитному ринку.

6. Забезпечення умов ефективного використання банківського кредиту. Банківський кредит у сучасних умовах – один із найбільш дорогих видів позикового капіталу, і забезпеченню умов ефективного його використання на підприємстві повинна приділятися першочергова увага. Критеріями ефективності виступають такі умови:

· рівень кредитної ставки за короткостроковим банківським кредитом повинен бути нижче рівня рентабельності господарських операцій, для здійснення яких він залучається;

· рівень кредитної ставки за довгостроковим банківським кредитом повинен бути нижче коефіцієнта рентабельності активів, інакше ефект фінансового левериджу буде мати негативне значення.

7. Організація контролю за поточним обслуговуванням банківського кредиту.

Поточне обслуговування банківського кредиту полягає у своєчасній сплаті відсотків за ним відповідно до умов укладених кредитних договорів. Ці платежі включаються підприємством в платіжний календар і контролюються в процесі моніторингу його поточної фінансової діяльності.

8. Забезпечення своєчасної і повної амортизації суми основного боргу за банківськими кредитами.

Способи амортизації суми основного боргу залежать від передбачених кредитним договором умов його погашення. За вимогами цього договору або з ініціативи позичальника на підприємствах може завчасно створюватися спеціальний фонд погашення кредиту, платежі в який здійснюються за розробленим графіком. На засоби даного фонду, що зберігаються в комерційному банку, нараховується депозитний відсоток.

Управління фінансовим лізингом:

Фінансовий лізинг характеризується складною системою економічних відношень – орендних, торгових, кредитних тощо. Особливості фінансового лізингу є однією з форм фінансового кредиту. Ці кредитні аспекти фінансового лізингу полягають у наступному:

1. Фінансовий лізинг задовольняє потреби в найбільш дефіцитному виді позикового капіталу – довгостроковому кредиті.

На сучасному етапі довгострокове банківське кредитування підприємств зведено до мінімуму. Це є серйозним гальмом у здійсненні підприємствами інвестиційної діяльності, пов’язаної з відновленням і розширенням складу їх позаоборотних активів. Використання в цих цілях фінансового лізингу дозволяє значною мірою задовольнити потреби підприємства в залученні довгострокового кредиту.

2. Фінансовий лізинг забезпечує повний обсяг задоволення конкретної цільової потреби підприємства у позикових засобах. Використання фінансового лізингу в конкретних цілях відновлення і розширення складу активної частини операційних позаоборотних активів дозволяє підприємству цілком виключити інші форми фінансування цього процесу за рахунок як власного, так і позикового капіталу, знижує залежність підприємства від банківського кредитування.

3. Фінансовий лізинг автоматично формує повне забезпечення кредиту, що знижує вартість його залучення. Формою такого забезпечення кредиту є самий лізингуємий актив, що у випадку фінансової неспроможності (банкрутства) підприємства може бути реалізований кредитором із метою відшкодування невиплаченої частини лізингових платежів і суми неустойки за угодою. Додатковою формою такого забезпечення кредиту є обов’язкове страхування лізингуємого активу лізингоотримувачем (рентером) на користь лізингодавця (ліссора).

4. Фінансовий лізинг забезпечує покриття "податковим щитом" усього обсягу кредиту, що залучається.

Лізингові платежі, що забезпечують амортизацію всієї суми основного боргу за кредитом, що залучається, входять до складу витрат підприємства і зменшують відповідним чином суму його оподаткованого прибутку. За банківським кредитом аналогічний "податковий щит" поширюється лише на платежі щодо обслуговування кредиту, а не на суму основного боргу за ним. Крім того, визначена система податкових пільг поширюється і на лізингодавця.

5. Фінансовий лізинг забезпечує більш широкий діапазон форм платежів, пов’язаних з обслуговуванням боргу.

На відміну від банківського кредиту, де обслуговування боргу і повернення основної його суми здійснюється у формі грошових платежів, фінансовий лізинг передбачає можливість здійснення таких платежів в інших формах, наприклад, у формі постачань продукції, зробленої за участю лізингуємих активів.

6. Фінансовий лізинг забезпечує велику гнучкість в термінах платежів, пов’язаних з обслуговуванням боргу.

На відміну від традиційної практики обслуговування і погашення банківського кредиту фінансовий лізинг надає підприємству можливість здійснення лізингових платежів за більш широким діапазоном схем з урахуванням характеру використання лізингуємого активу, терміну його використання тощо. У цьому відношенні фінансовий лізинг є для підприємства більш кращим кредитним інструментом.

7. Фінансовий лізинг характеризується більш спрощеною процедурою оформлення кредиту порівняно з банківською.

Як свідчить сучасний вітчизняний і закордонний досвід, при лізинговій угоді обсяг витрат часу і перелік необхідної фінансової документації суттєво нижче, ніж при оформленні договору з банком про надання довгострокового фінансового кредиту.

8. Фінансовий лізинг забезпечує зниження вартості кредиту за рахунок ліквідаційної вартості лізингуємого активу.

При фінансовому лізингу після завершення лізингового періоду відповідний актив передається у власність лізингоотримувача, і після повної його амортизації він має можливість реалізувати його за ліквідною вартістю.

9. Фінансовий лізинг не потребує формування на підприємстві фонду погашення основного боргу в зв’язку з поступовістю його амортизації.

При фінансовому лізингу обслуговування основного боргу і його амортизації здійснюється одночасно (тобто включені до складу лізингових платежів у комплексі), із закінченням лізингового періоду вартість основного боргу за лізингуємим активом зводиться до нуля. Це рятує підприємство від необхідності відволікання власних фінансових ресурсів на формування фонду погашення.

Перераховані кредитні аспекти фінансового лізингу визначають його як достатньо привабливий кредитний інструмент у процесі залучення підприємством позикового капіталу для забезпечення свого економічного розвитку.

Управління фінансовим лізингом на підприємстві пов’язано з використанням різних його видів. Класифікація видів фінансового лізингу за основними класифікаційними :

1. За складом учасників лізингової операції розділяють прямий і непрямий види фінансового лізингу.

Прямий лізинг має дві форми. Перша форма прямого лізінгу здійснюється між лізингодателем і лізингоотримувачем без посередників, що значно знижує витрати на здійснення лізингової операції і спрощує процедуру укладання лізингової угоди. Другою формою прямого лізингу є так названий поворотний лізинг, при якому підприємство продає відповідний свій актив майбутньому лізингодавцю, а потім сам орендує цей актив. При обох формах прямого лізингу участь третіх осіб у лізинговій операції не передбачається.

Непрямий лізинг характеризує лізингову операцію, при якій передача арендованого майна лізингоотримувачу здійснюється через посередників, як правило, лізингову компанію. У вигляді непрямого лізингу здійснюється в даний час переважна частина операцій фінансового лізингу.

2. За регіональною належністю учасників лізингової операції виділяють внутрішній і зовнішній (міжнародний) лізинг.

Внутрішній лізинг характеризує лізингову операцію, всі учасники якої є резидентами даної країни.

Зовнішній (міжнародний) лізинг пов’язаний з лізинговими операціями, що здійснюються учасниками з різних країн. На сучасному етапі зовнішній фінансовий лізинг використовується, як правило, при вдосконаленні лізингових операцій спільними підприємствами за участю іноземного капіталу.

3. За лізинговим об’єктом виділяють лізинг рухомого і нерухомого майна.

Лізинг рухомого майна є основною формою лізингових операцій, законодавчо регульованих у нашій країні. Як правило, об’єктом такого виду фінансового лізингу є машини й устаткування, що входить до складу операційних основних засобів.

Лізинг нерухомого майна полягає в покупці або будівництві з доручення лізингоотримувача окремих об’єктів нерухомості виробничого, соціального або іншого призначення з їх передачею йому на умовах фінансового лізингу. Цей вид лізингу поки що не одержав поширення в нашій країні.

4. За формами лізингових платежів розрізняють грошовий, компенсаційний і змішаний види лізингу.

Грошовий лізинг характеризує платежі за лізинговою угодою винятково в грошовій формі. Даний вид лізингу є найбільш поширеним у системі здійснення підприємством фінансового лізингу.

Компенсаційний лізинг передбачає можливість здійснення лізингових платежів підприємством у формі постачань продукції (товарів, послуг), виробленої при використанні лізингуємих активів.

Змішаний лізинг характеризується сполученням платежів за лізинговою угодою як у грошової, так і в товарній формі.

5. За складом лізингодавців (ліссорів) виділяють індивідуальний і роздільний лізинг.

Індивідуальний лізинг характеризує лізингову операцію, у якій лізингодавець цілком фінансує виробництво або покупку переданого в оренду майна.

Роздільний лізинг (леверидж-лізинг) характеризує лізингову угоду, у якій лізингодавець придбає об’єкт оренди частково за рахунок власного капіталу, а частково – за рахунок позикового. Такий вид лізингу притаманний значним капіталоємким лізинговим операціям зі складним багатоканальним фінансуванням переданого в оренду майна.

З урахуванням викладених основних видів фінансового лізингу організовується процес управління їм на підприємстві. Основною метою управління фінансовим лізингом із позицій залучення підприємством позикового капіталу є мінімізація потоку платежів щодо обслуговування кожної лізингової операції.

Процес управління фінансовим лізингом на підприємстві здійснюється за такими основними етапами:

1. Вибір об’єкта фінансового лізингу.

2. Вибір виду фінансового лізингу.

3. Узгодження з лізингодавцем умов здійснення лізингової операції.

4. Оцінка ефективності лізингової операції.

5. Організація контролю за своєчасним здійсненням лізингових платежів.

1. Вибір об’єкта фінансового лізингу.

Такий вибір визначається необхідністю відновлення або розширення складу операційних позаоборотних активів підприємства з урахуванням оцінки інноваційних якостей окремих альтернативних їх видів.

2. Вибір виду фінансового лізингу.

В основі такого вибору лежить класифікація видів фінансового лізингу й оцінка таких основних факторів:

· країна-виробник продукції, що є об’єктом фінансового лізингу;

· ринкова вартість об’єкта фінансового лізингу;

· розвиненість інфраструктури регіонального лізингового ринку;

· сформована практика здійснення лізингових операцій за аналогічними об’єктами лізингу;

· можливості ефективного використання лізингоотримувачем активу, що є об’єктом лізингу.

У процесі вибору виду фінансового лізингу враховується механізм придбання лізингуємого активу, що зводиться до трьох альтернативних варіантів:

а) підприємство-лізингоотримувач самостійно здійснює добір необхідного йому об’єкта лізингу і конкретного виробника-продавця майна, а лізингодавець оплативши його вартість, передає це майно в користування лізингоотримувача на умовах фінансового лізингу. Ця схема застосовується і до поворотного лізингу;

б) підприємство-лізингоотримувач доручає добір необхідного йому об’єкта лізингу своєму потенційному лізингодавцю, що після його придбання передає його підприємству на умовах фінансового лізингу. Така схема найчастіше використовується при зовнішньому лізингу;

в) лізингодавець наділяє підприємство-лізингоотримувача повноваженнями свого агента за замовленням передбаченого об’єкта лізингу в його виробника і після його оплати передає придбане їм майно лізингоотримувачу на умовах фінансового лізингу. Така схема найчастіше використовується при внутрішньому лізингу.

Таким чином, процес вибору виду фінансового лізингу сполучається з процесом вибору і потенційного лізингодавця.

3. Узгодження з лізингодавцем умов здійснення лізингової угоди.

Це найбільш відповідальний етап управління фінансовим лізингом, який визначає ефективність майбутньої лізингової операції. У процесі даного етапу управління погоджуються такі основні умови :

1. Термін лізингу.

2. Загальна сума лізингової операції.

3. Умови страхування.

4. Форма лізингових платежів.

5. Графік здійснення лізингових платежів.

6. Система штрафних санкцій за прострочений платіж.

7. Умови закриття угоди при фінансовій неспроможності лізингоотримувача.

1. Термін лізингу.

Термін лізингу визначається загальним періодом амортизації лізингуємого майна. За міжнародними стандартами він не може бути нижче періоду 75 %-ої амортизації об’єкта лізингу, з наступним його продажем лізингоотримувачу за залишковою або ліквідаційною вартістю.

2. Загальна сума лізингової операції.

Розмір цієї суми повинен забезпечувати відшкодування лізингодавцю усіх витрат щодо придбання об’єкта лізингу; кредитного відсотка за відволікання на тривалий період грошових ресурсів; комісійної винагороди, що покриває його операційні витрати щодо обслуговування лізингової операції; податкові платежі, що забезпечують одержання чистого прибутку.

3. Умови страхування лізингуємого майна.

Відповідно до діючої практики страхування майна – об’єкта лізингу здійснює лізингоотримувач на користь лізингодавця. Окремі аспекти цього страхування підлягають узгодженню сторін.

4. Форма лізингових платежів.

При непрямому фінансовому лізингу грошова форма лізингових платежів є, як правило, обов’язковою умовою, а при прямому – за узгодженням сторін можуть припускатися компенсаційні платежі у формі товарів і послуг.

5. Графік здійснення лізингових платежів.

За термінами внесення цих платежів розрізняють:

· рівномірний потік лізингових платежів;

· прогресивний, наростаючий за розмірами, потік лізингових платежів;

· регресивний, знижується за розмірами потік лізингових платежів;

· нерівномірний потік лізингових платежів (із нерівномірними періодами і розмірами їх виплат).

При узгодженні графіка здійснення лізингових платежів підприємство повинно виходити зі своїх фінансових можливостей, розміру і періодичності генеруючих грошових потоків із використанням лізингуємих активів, а також прагнути до мінімізації загального розміру лізингових платежів у діючій вартості. Така мінімізація забезпечується шляхом порівняння дисконтуюємих потоків лізингових платежів різних видів.

Система штрафних санкцій за прострочення лізингових платежів.

Звичайно такі штрафні санкції використовуються у формі пені за кожний день прострочення чергового платежу.

Умови закриття угоди при фінансовій неспроможності лізингоотримувача. За умовами фінансового лізингу договір не може бути розірваний з ініціативи лізингоотримувача, за винятком випадку, коли лізингодавцем не були дотримані умови придбання і постачання лізингуємого майна. Якщо ж лізингоотримувач у процесі дії договору в силу фінансової неспроможності був оголошений банкрутом, то сума закриття угоди містить у собі невиплачену частину загальної суми лізингових платежів, суму пені за прострочення платежів, а також неустойку, визначену договором. Відшкодування суми закриття лізингової угоди здійснюється страховою компанією або за рахунок проданого майна підприємства-банкрута.

4. Оцінка ефективності лізингової операції.

Така оцінка проводиться шляхом порівняння дійсної вартості грошового потоку при лізинговій операції з грошовим потоком за аналогічним видом банківського кредитування.

5. Організація контролю за своєчасним здійсненням лізингових платежів.

Лізингові платежі включаються в розроблюваний підприємством платіжний календар і контролюються в процесі моніторингу його поточної фінансової діяльності.

Лекція 6. Основи управління інвестиціями підприємств

6.1. Економічна сутність та класифікація інвестицій підприємства. Сутність та завдання управління інвестиціями підприємства. Показники та методи аналізу інвестиційної діяльності підприємства.

6.2. Управління реальними інвестиціями підприємства. Показники і методи оцінювання ефективності інвестиційних проектів.

6.3. Управління фінансовими інвестиціями підприємства

6.1.

Інвестиційна діяльність у державі є одним з основних напрямів розширення то відтворення основних фондів і виробничих потужностей підприємства на базі науково-технічного прогресу, що обумовлює регулювання розвитку економіки, істотне підвищення її ефективності. В свою чергу поточний стан економіки визначається діяльністю господарюючих суб’єктів, майбутній – обсягами інвестицій у виробництво.

Закон України “Про інвестиційну діяльність” визначає інвестиції, як усі види майнових та інтелектуальних цінностей, що вкладаються в об’єкти підприємницької та іншої діяльності, у результаті якої створюється прибуток (дохід) або досягається соціальний ефект.

Інвестиційна діяльність– це комплекс заходів і дій фізичних та юридичних осіб, які вкладають свої кошти (у матеріальний, фінансовий або іншій майновій формі) з метою отримання прибутку.

Управління інвестиційною діяльністю підприємства має кілька типових функцій, які визначаються метою реалізації обраної стратегії.

1. Прогнозування та планування:

- дослідження макроекономічних умов;

- формування цілей і завдань;

- стратегія розвитку підприємства.

2. Формування інвестиційного портфеля:

- розробка та оцінювання інвестиційних проектів;

- забезпечення необхідних обсягів інвестиційних ресурсів;

- оцінювання та прогнозування ефективності інвестиційної програми.

3. Реалізація інвестиційної програми:

- оперативне управління інвестиційними проектами;

- моніторинг реалізації інвестиційної програми;

- корекція інвестиційної діяльності.

Існують слідуючи типи інвестицій:

- інвестиції у фізичні (реальні) активи: будівлі, споруди, машини, обладнання та інші матеріальні цінності терміном служби понад один рік;

- інвестиції у грошові активи ("портфельні" інвестиції) акції, облігації, депозити в банках та ін.;

- інвестиції у нематеріальні активи: придбання прав, ліцензій, навчання та ін.

Більшості підприємств доступна багатоваріантність фінансування інвестиційних проектів, а саме:

- повне самофінансування;

- акціонування;

- кредитне фінансування;

- лізинг;

- змішане фінансування.

Класифікація джерел фінансування та їх складові:

Джерела інвестиційних ресурсів підприємства можна поділити на власні, позичені та залучені.

Характеристика ресурсів підприємства

1. Власні

- частина прибутку, що йде на розвиток;

- амортизаційній відрахування;

- доходи від реалізації основних засобі;

- іммобілізована в інвестиції частина надлишкових оборотних активів;

- емісія акцій компанії.

2. Позичені

- довгострокові кредити;

- цільовий державний кредит на конкретний вид інвестування;

- лізинг.

3. Залучені

- внески сторонніх вітчизняних та зарубіжних інвесторів (грант, безкоштовне фінансова допомога тощо)

Також, інвестиції поділяють на пасивні й активні.

Пасивні – це ті, які забезпечують підтримання досягнутого рівня використання ресурсів підприємства за рахунок структурно-вартісних змін активів та пасивів підприємства.

Активні – це ті, які забезпечують підвищення конкурентоспроможності підприємства порівняно з досягнутим ним рівнем за рахунок розширення ринків реалізації продукції, що має попит, підвищення прибутковості та ін.

Крім того, існують інвестиції, пов'язані з високим ступенем ризику, які мають назву ризикові інвестиції, або венчурний капітал.

Венчурний капітал – це інвестиції у вигляді випуску нових акцій у нових сферах діяльності, які пов'язані з високим ступенем ризику.

Венчурний капітал інвестують переважно в окремі проекти в розрахунку на швидку окупність вкладених коштів та високу норму прибутку. Капіталовкладення, як звичайно, здійснюють через придбання частини акцій підприємства або надання йому кредитів. Отримуючи важелі управління, інвестор готовий йти на великий ризик.

Ризикове вкладення капіталу зумовлене необхідністю фінансування дрібних інноваційних фірм у галузі нових технологій.

Ризиковий капітал поєднує у собі різноманітні форми капіталовкладень: кредиту, акціонерну, підприємницьку. Він виступає посередником у заснуванні наукомістких фірм, так званих "венчурів".

У деяких випадках при прийнятті рішень у галузі інвестицій доцільно класифікувати їх так:

1. Прийняття позитивного чи негативного рішення стосовно тих інвестицій, рух грошових потоків у яких не залежить один від одного.

2. Вибір найкращого рішення щодо набору інвестицій, які є взаємо заперечними. (Коли може бути здійснене лише одне капіталовкладення).

3. Класифікація незалежних інвестицій відповідно до їх прибутковості.

Після здійснення цієї класифікаційної керівництво може поділити всі інвестиційні рішення на прийнятні і неприйнятні, що спростить процес вибору оптимального рішення.

Глобальна мета інвестиційної діяльності – підвищення цінності підприємства, яка складається з ринкової вартості власного капіталу підприємства і ринкової вартості зобов'язань підприємства.

Якщо інвестиції забезпечують підвищення дохідності капіталу, то цінність підприємства зростає і навпаки.

Отже, основна мета інвестиційної діяльності – підвищення цінності підприємства, яке принесе вигоду його власникам у вигляді дивіденді, які зростають, або підвищення ціни акцій.

Якісний аналіз інвестиційної діяльності має велике значення не тільки для майбутнього положення підприємства, але і для економіки країни у цілому. За його допомогою керівництвом приймаються більш ефективні управлінські рішення по розширенню, відтворенню основних засобів як виробничого, так і невиробничого характеру, а також по укріпленню матеріально - технічної бази суб'єктів господарювання. Це дозволяє їм збільшити об'єкти виробництва продукції, прибуток, поліпшити умови праці і побуту робітників. Від них залежить: собівартість, асортимент, якість, новизна і привабливість продукції, її конкурентоздатність.

Метою аналізу інвестиційної діяльності підприємств є дослідження ключових (найбільш інформаційних) параметрів, що дають об'єктивну і точну картину процесу інвестування і впливають на структуру активів і пасивів балансу.

Загальна мета аналізу інвестиційної діяльності досягається в результаті розв'язання повного взаємозалежного набору аналітичних задач. Задачі представляють собою конкретизацію цілі аналізу інвестиційної діяльності з урахуванням організаційних, інформаційних, технічних і методичних можливостей його проведення.

Таким чином, аналіз інвестиційної діяльності узагальнює у собі процес накопичення, трансформації і використання аналітичної інформації про інвестиції і має ціль:

- оцінити поточний і перспективний стан процесу інвестування у діяльність підприємства;

- визначити можливі і доцільні темпи розвитку підприємства з позиції здійсненого інвестування;

- виявити доступні джерела грошових коштів і оцінити можливість та доцільність їх використання для процесу інвестування;

- оцінити та спрогнозувати фінансовий стан підприємства після здійснення процесу інвестування.

Зі цих цілей аналізу випливає загальна задача аналізу , яка заключається в оцінці динаміки, ступеню виконання плану і пошуку резервів збільшення обсягів інвестицій та підвищення їх ефективності.

Також, задачами є:

- обґрунтування розміру загальної величини короткострокових (поточних) і довгострокових інвестицій;

- обґрунтування розміру основного і оборотного капіталу у результаті прийняття керівництвом підприємства рішення про інвестування у короткострокові і довгострокові інвестиції;

- оцінка ефективності використання короткострокових та довгострокових інвестицій;

- обґрунтування і кількісне вимірювання факторів, що впливають на ефективність використання інвестицій;

- оцінка інвестиційної привабливості підприємств, визначення його рейтингу та ін.

Для реалізації мети і задач аналізу інвестиційної діяльності необхідно відповідне інформаційне забезпечення.

Інформаційне забезпечення (база) аналізу інвестиційної діяльності підприємства - сукупність інформаційних ресурсів, які характеризують об'єкти аналізу інвестицій і необхідні для досягнення поставленої мети аналізу.

Інформаційне забезпечення аналізу інвестиційної діяльності підприємства включає:

Основні нормативно-правові документи:

1. Про інвестиційну діяльність: Закон України за станом на 1 січня 1992 р..

2. Методика інтегральної оцінки інвестиційної привабливості підприємств та організацій від 23.02.98 № 22: за станом на 01.02.1998 р.

3. Про затвердження інвестиційних програм і проектів та проведення державної експертизи інвестицій: постанова від 15.08.1992 р. № 473.

4. Про затвердження форми інформаційного повідомлення про іноземну інвестицію в Україні та форми інвестиційного свідоцтва і розміру плати за державну реєстрацію іноземної інвестиції та видачу інвестиційного свідоцтва : наказ від 09.07.1993 р. № 47.

5. Положення про Експертну комісію з питань залучення інвестицій в рибопромислову галузь і розвитку її інфраструктури : постанова від 12.05 2004 р. № 604 : док. 604-2004-п , ред. від

21.12.2005.

6. Про утворення Ради інвесторів при Кабінеті Міністрів України: постанова від 24.01.2007 р. № 37.

7. Про утворення Міжвідомчої ради з питань інвестицій та інноваційного розвитку : постанова від 07.03 2007 р. № 424.

8. Про утворення Державного агентства України з інвестицій та інновацій : постанова від 16.05 2007 р. № 749-2007-п.

9. Про затвердження Положення про Національне агентство екологічних інвестицій України: постанова від 30.07 2007 р. № 977.

10. Про затвердження Порядку ведення Державного реєстру уповноважених рейтингових агентств та видачі Свідоцтв про включення до Державного реєстру уповноважених рейтингових агентств : рішення від 23.06.2006 № 444.

11. Про затвердження Правил визначення уповноваженим рейтинговим агентством рейтингової оцінки за Національною рейтингового шкалою економіки, суб'єктів господарювання : рішення від 21.05.2007 р. № 1042 та ін.

Фактографічна інформація:

- на макрорівні: офіційна інформація Державного комітету статистики України "Інвестиції та будівельна діяльність"; статистика Платіжного балансу України Національного банку України;

- на мікрорівні:

- облікова: облікові регістри (прибуткові та вибуткові документи, товарно-транспортні накладні; інвентаризаційні описи, облікові регістри за рахункам 14, 35 тощо);

- первинна: договори, бланки акцій, сертифікатів, прибутковий касовий ордер, виписка банку з поточного рахунку, реєстр цінних паперів, інвентаризаційний акт тощо;

- позаоблікова: документи, що фіксують ухвалене рішення (накази, розпорядження, постанови, інструкції, протоколи); результати наукових, маркетингових досліджень, передового досвіду.

Звітна інформація:

- статистична:

1. Звіт про фінансові результати і дебіторську та кредиторську заборгованість (ф. № 1-Б).

2. "Звіт про іноземні інвестиції в Україну" (ф. № 10-ЗЕЗ).

3. "Звіт про інвестиції з України в економіку країн світу" (ф. №13-ЗЕЗ).

4. Звіт підприємства про реалізацію інвестиційного проекту в спеціальній (вільній) економічній зоні або на території пріоритетного розвитку (ф. № 1-ІП).

5. Капітальні інвестиції(ф. № 2 - інвестиції).

- облікова: ф. № 1 "Баланс", ф. № 2 "Звіт про фінансові результати", ф. № 3 "Звіт про рух грошових коштів".

6.2.

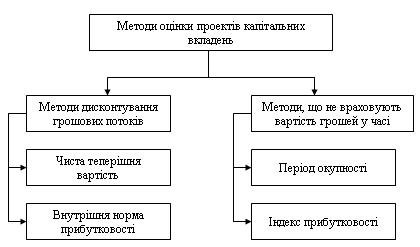

Методи оцінки проектів капітальних вкладень:

Усі методи оцінки проектів капітальних вкладень можна поділити на дві групи, рис. 1.

Рис. 1. Методи оцінки проектів капітальних вкладень.

1) методи дисконтування грошових потоків;

2) методи, що не враховують вартість грошей у часі.

Потреба використання методів оцінювання доцільності капіталовкладень у підприємства виникає при:

- необхідність заміни застарілого обладнання новим;

- розширенні виробничих потужностей через оренду, купівлю готових або побудову приміщень;

- використанні можливостей злиття з іншим підприємством;

- плануванні випуску нових виробів;

- плануванні здійснення рекламних заходів;

- інше.

Найпоширенішими методами оцінки, що передбачають дисконтування грошових потоків є: чиста теперішня вартість та внутрішня норма прибутковості.

Період окупності (Т) –це період часу, необхідний, для повного відшкодування початкових інвестицій за рахунок чистих грошових надходжень від її використання.

Коли порівнюють два чи більше проекти, перевагу надають тим, в яких термін окупності коротший. Проте ухвалені проекти не повинні перевищувати якийсь граничний, раніше визначений термін окупності.

Для нашого прикладу (Іп = 120000 грн., потік грошових коштів (ПГК) = 52000 грн.). Пероід окупності дорівнює:  роки або 2 роки і 3 місяці.

роки або 2 роки і 3 місяці.

Тепер розглянемо вартість, коли грошові надходження в різні роки різні.

Таблиця 1

| Рік | Сума чистих грошових надходжень, грн. | Залишок відшкодованої суми інвестицій на кінець року, грн. |

| - | ||

| - |

Висновок:період окупності дорівнює 2 роки і частину третього року.

2 роки + 12000 : 48000 = 2,25 року або 2 роки і 3 місяці.

Такий розрахунок має два суттєві недоліки:

перший – він не враховує вартість грошей у часі;

другий – не враховує грошових надходжень в роки, наступні після періоду окупності.

Через це в практиці доволі часто застосовують дисконтований період окупності.

Дисконтований період окупності – це період часу, необхідний для відшкодування диконтованої вартості інвестицій за рахунок теперішньої вартості майбутніх грошових надходжень.

В нашому прикладі (при і = 12%, п = 3)

Таблиця 2

| Рік | Сума грошових надходжень, грн. | Фактор дисконту | Сума дисконтованих грошових надходжень, грн. | Залишок невідшкодованої суми інвестицій на кінець року, грн. |

| - | - | - | ||

| 0,8929 | ||||

| 0,7972 | ||||

| 0,7118 | - |

Виходячи з наведених даних, дисконтований період окупності:

2 роки + (32115 : 37014) = 2,9 року

Отже, період окупності з урахуванням зміни вартості грошей більший, ніж без урахування цього чинника.

Читайте також:

- ABC-XYZ аналіз

- D) оснащення виробництва обладнанням, пристроями, інструментом, засобами контролю.

- I етап. Аналіз впливу типів ринку на цінову політику.

- I. Аналіз контрольної роботи.

- II. Багатофакторний дискримінантний аналіз.

- III етап. Аналіз факторів, що визначають цінову політику підприємства.

- IІI розділ. Аналіз стану маркетингового середовища підприємства

- SWOT-аналіз у туризмі

- SWOT-аналіз.

- Tема 4. Фації та формації в історико-геологічному аналізі

- V. Нюховий аналізатор

- VI етап. Аналіз варіантів зміни цін конкурентами.

| <== попередня сторінка | | | наступна сторінка ==> |

| Графічний метод | | | Чиста теперішня вартість (ЧТВ) – це теперішня (дисконтована) вартість майбутніх грошових надходжень за мінусом теперішньої вартості чистих первісних інвестицій. |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |