РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Економічна сутність та класифікація фінансових ризиків підприємств.

8.2. Методи оцінювання рівня вірогідності настання ризикової події та умови їх застосування..

8.1.

Фінансова діяльність підприємства у всіх Ті формах поєднується з численними ризиками, ступінь впливу яких на результати його господарської діяльності достатньо висока. Під ризиком розуміється можливість невідповідності реально отриманих результатів реалізованого рішення поставленим цілям.

У ринковій економіці різко посилюється фактор ризику, що впливає на діяльність підприємства. Ризики, що супроводжують фінансову діяльність підприємства, виділяють в особливу групу ризиків, що мають назву фінансові ризики.

Фінансові ризики мають об'єктивні засади через невизначеність зовнішнього середовища стосовно до підприємства. Зовнішнє середовище містить об'єктивні економічні, соціальні і політичні умови, у рамках яких підприємство проводить свою Діяльність. Невизначеність зовнішнього середовища обумовлена тим, що залежить від множини змінних, поведінку яких не завжди можна точно передбачити (пропозиції на товари, кошти, фактори виробництва, багатоваріантність сфер використання капіталів, різноманітність критеріїв переваги інвестування коштів, обмеженість інформації тощо).

Економічні рішення в умовах невизначеності приймаються в рамках так званої теорії прийняття рішень - аналітичного підходу до вибору найкращої дії (альтернативи) або послідовності дій. Залежно від ступеня визначеності можливих виходів або наслідків різних дій, з якими стикається фінансовий менеджер, у теорії прийняття рішень розглядаються три типи моделей:

- вибір рішень в умовах визначеності, якщо стосовно кожної дії відомо, що вона неодмінно призводить до деякого конкретного виходу;

- вибір рішення при ризику, якщо кожна дія призводить до одною з множини можливих окремих виходів, причому кожний вихід має обчислювану або експертно оцінювану можливість появи;

- вибір рішень при невизначеності, коли та або інша дія або декілька дій мають своїм наслідком множину окремих виходів, але їхні можливості повністю не відомі або не мають сенсу.

Фінансові ризики мають і суб'єктивну основу, оскільки завжди реалізуються через людину.

Таким чином, фінансові ризики - це, по-перше, небезпека потенційно можливої, ймовірної втрати ресурсів або недоодержання доходів порівняно з варіантом, що розрахований на раціональне використання ресурсів у даній сфері діяльності; по-друге, можливість одержання додаткового обсягу прибутку, пов'язаного з ризиком. Виходячи з цього, фінансові ризики належать до групи спекулятивних ризиків, що у результаті виникнення можуть призвести як до втрат, так і до виграшів.

Фінансові ризики виникають в основному на ринках фінансових ресурсів. Вони характеризуються великою різноманітністю. З метою ефективного управління фінансовими ризиками їх можна класифікувати за такими ознаками:

- за можливістю страхування - страхований ризик, нестрахований ризик;

- за рівнем фінансових втрат-допустимий ризик, критичний ризик, катастрофічний ризик;

- за сферою виникнення - зовнішній ризик, внутрішній ризик;

- за можливістю передбачення - прогнозований ризик, не-прогнозований ризик;

- за тривалості впливу - постійний ризик, тимчасовий ризик;

- за можливими наслідками - ризик, що викликає фінансові втрати; ризик, що викликає упущену вигоду; ризик, що викликає втрати або додаткові доходи;

- за об'єктом виникнення - ризик окремої фінансової операції, ризик різних видів фінансової діяльності, ризик фінансової діяльності підприємства в цілому;

- за можливістю подальшої класифікації - простий ризик, складний ризик.

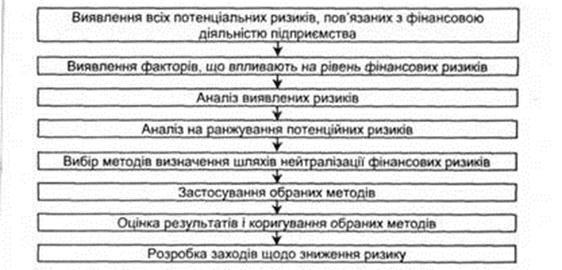

Призначення аналізу ризику полягає в одержанні необхідних даних для прийняття рішень про доцільність участі в проекті й оцінці наслідків. Послідовність проведення аналізу ризику подано на рис. 1.

Рис. 1. Блок-схема аналізу ризику

В умовах ринкової економіки можна виділити такі основні сфери ризику діяльності будь-якого підприємства:

- безризикова сфера - при здійсненні фінансових операцій підприємство нічим не ризикує, відсутні будь-які втрати, підприємство одержує, як мінімум, розрахунковий прибуток. Теоретично при виконанні проекту прибуток підприємства не обмежений;

- сфера мінімального ризику - в результаті діяльності підприємство ризикує частиною або всією величиною чистого прибутку;

- сфера підвищеного ризику - підприємство ризикує тим, що в гіршому випадку відбудеться покриття всіх витрат, а в кращому - одержить прибуток набагато менший від розрахункового. При такому варіанті можлива виробнича діяльність за рахунок короткострокових кредитів;

- сфера критичного ризику-підприємство ризикує втратити не тільки прибуток, але й відшкодовувати витрати за свій рахунок через недоодержання планової виручки;

- сфера неприпустимого (катастрофічного) ризику - діяльність підприємства призводить до банкрутства, втрати інвестицій.

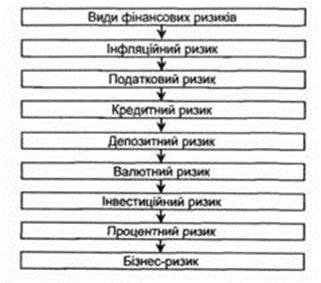

Класифікація фінансових ризиків також здійснюється за видами (рис. 2).

Рис. 2. Основні види фінансових ризиків

Інфляційний ризик - вид фінансового ризику, який полягає у можливості знецінення реальної вартості капіталу (у формі активів фірми), а також очікуваних доходів і прибутку підприємства від укладення фінансових угод або проведення операцій у зв'язку із зростанням інфляції. Цей вид ризику носить постійний характер і супроводжує всі фінансові операції підприємства в умовах інфляційної економіки. У період інфляції купівельна спроможність грошових коштів і вартість ресурсів підприємства значно знижуються. Джерелом ризику є непостійність темпів інфляції. Цей ризик необхідно враховувати під час вибору інвестиційних проектів та оцінки загального ризику.

Під податковим ризиком розуміють ймовірність втрат, яких може зазнати підприємство в результаті кон'юнктурної зміни податкового законодавства або в результаті помилок, допущених підприємством при обчисленні податкових платежів. Податковий ризик належить одночасно до груп і зовнішніх, і внутрішніх фінансових ризиків.

Кредитний ризик виникає у фінансовій діяльності підприємства у разі надання йому торгового чи банківського кредиту. Рівень кредитного ризику підвищується зі збільшенням суми кредиту і строку, на який він береться.

Депозитний ризик-ймовірність виникнення втрату результаті неповернення депозитних вкладів підприємства в банках. Це досить рідкісний вид ризику і пов'язаний він з неправильною оцінкою та невдалим вибором банку для здійснення депозитних операцій підприємства.

Валютний ризик-ризик одержання збитків у результаті несприятливих короткострокових або довгострокових коливань курсів валют на міжнародних фінансових ринках.

Інвестиційний ризик - ймовірність виникнення фінансових втрату процесі здійснення інвестиційної діяльності підприємства. Відповідно до можливостей інвестиційної діяльності виділяють два основні види інвестиційного ризику ризик фінансового інвестування (ризики на ринку цінних паперів) і ризик реального інвестування (проектні ризики).

Процентний ризик виникає через непередбачені зміни процентної ставки на фінансовому ринку. Він призводить до зміни витрат на виплату процентів або доходів на інвестиції, а отже, до зміни ставки доходності на власний капітал та на інвестований капітал порівняно з очікуваними ставками доходності. Причина виникнення процентного ризику - у зміні кон'юнктури фінансового ринку під дією зовнішнього середовища, у зміні пропозиції вільних грошових ресурсів, у державному регулюванні економіки та інших факторах.

Бізнес-ризик - один з видів фінансових ризиків, характерних передусім для акціонерних товариств, полягає у неможливості для підприємства підтримати рівень доходу на акції так, щоб він не знижувався.

Дослідження ризику доцільно проводити в такій послідовності:

- виявлення об'єктивних і суб'єктивних факторів, що впливають на конкретний вид ризику,

- аналіз виявлених факторів;

- оцінка конкретного виду ризику з фінансових позицій, що визначає або фінансову спроможність проекту, або його економічну доцільність;

- встановлення допустимого рівня ризику;

- аналіз окремих операцій за обраним рівнем ризику;

- розробка заходів щодо зниження ризику.

При аналізі ризику виявляються його джерела та причини. За джерелом виникнення розрізняють ризики: власне господарський і пов'язаний ^особистістю людини. За причиною виникнення виділяють ризики, що є наслідком: невизначеності майбутнього, непередбачуваності поведінки партнера, нестачі інформації.

У всіх випадках ризик так чи інакше пов'язаний зі станом інформаційного забезпечення рішення.

8.2.

У процесі управління фінансовими ризиками дуже важливо правильно визначити розмір можливих фінансових втрат, які можуть з'явитися під час реалізації ризикової події за окремими фінансовими ризиками. Розмір можливих фінансових втрат, як правило, визначається характером здійснюваних фінансових операцій та обсягом залучених для їх реалізації активів підприємства.

Для управління фінансовими ризиками необхідно провести аналіз факторів, які впливають на рівень ризиків підприємства, щоб виявити рівень керованості окремими їх видами. Усі фактори, що впливають на загальний рівень фінансових ризиків, поділяються на внутрішні та зовнішні (рис. 3).

Рис. 3. Фактори, що впливають на рівень фінансових ризиків

На наступному етапі проводиться оцінка рівня ризиків, яка здійснюється на основі розрахунку ймовірності виникнення фінансового ризику.

В економіці розроблено широку систему методів оцінки ймовірності виникнення фінансових ризиків, однак найчастіше використовуються експертний, статистичний, розрахунково-аналітичний та аналоговий методи.

Метод експертних оцінок застосовується у випадку, якщо у підприємства відсутня необхідна інформація для проведення розрахунків та порівнянь. Вказаний метод ґрунтується на опитуванні кваліфікованих спеціалістів у галузі фінансів і страхування з подальшою математичною обробкою в результаті проведеного опитування. Експертні методи оцінки широко використовуються при визначенні рівня ймовірності виникнення інфляційного, інвестиційного, валютного та деяких інших ризиків.

Статистичні методи застосовуються для оцінки ризику. Вони включають дисперсійний, регресійний і факторний аналіз. Суть статистичного методу полягає в тому, що вивчається статистика втрат і прибутків, які мали місце на аналізованому підприємстві. Встановлюється величина або частка одержання тієї чи іншої економічної віддачі і складається прогноз на майбутнє. На підставі отриманих даних роблять прогноз на майбутнє. У процесі застосування даного методу здійснюють розрахунок варіації, дисперсії і стандартного відхилення. Варіація виражає зміни (ступінь коливання) кількісної оцінки ознаки при переході від одного випадку (варіанта) до іншого.

Наприклад, зміну доходності активів та інвестицій можна визначити, сумуючи добутки фактичних значень рентабельності (Я,) на відповідні ймовірності (Р):

Стандартне відхилення визначається як квадратний корінь із середньозваженої дисперсії (7д )o Чим вище отриманий результат, тим більш ризикованим є аналізований проект.

До переваг цього класу методів зараховують певну універсальність, до недоліків - необхідність мати велику базу даних, складність і неоднозначність одержаних висновків, певні труднощі при аналізі динамічних рядів і т. ін. З метою розрахунку ризиків господарської діяльності ці методи застосовуються досить рідко. Однак останнім часом певну популярність здобув метод кластерного аналізу.

Розрахунково-аналітичні методи застосовуються найчастіше. Їхня перевага полягає в тому, що вони досить добре опрацьовані, прості для розуміння та оперують нескладними поняттями. До них належать: метод дисконтування, аналіз окупності витрат, аналіз беззбитковості виробництва, аналіз стійкості тощо.

Аналогові методи полягають у вишукуванні та використанні схожості, подібності явищ, предметів, систем, тобто нові ідеї та пропозиції виникають на основі зіставлення з іншими, більш чи менш аналогічними об'єктами. При цьому припускається, що економічна система, в рамках якої реалізується проект, поводить себе аналогічним чином.

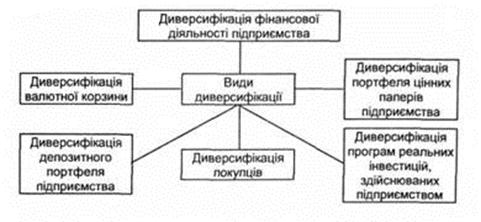

Диверсифікація являє собою один з найбільш ефективних шляхів нейтралізації фінансових ризиків. Диверсифікація дозволяє знижувати окремі види фінансових ризиків: кредитний, депозитний, інвестиційний, валютний. На рис. .4 подано такі форми диверсифікації:

Рис. 4. Види диверсифікації, що використовуються для нейтралізації фінансових ризиків

- диверсифікація фінансової діяльності підприємства, яка передбачає використання альтернативних можливостей одержання доходу від різних фінансових операцій, безпосередньо не пов'язаних одна з одною. Якщо в результаті непередбачених подій одна з фінансових операцій виявиться збитковою, інші операції будуть приносити прибуток;

- диверсифікація портфеля цінних паперів, яка дозволяє знижувати інвестиційні ризики, не зменшуючи при цьому рівень доходності інвестиційного портфеля;

- диверсифікація програми реального інвестування. В частині формування реального інвестиційного портфеля підприємства рекомендується віддавати перевагу програмам реалізації декількох проектів відносно невеликої капіталомісткості перед програмами, які складаються з одного великого інвестиційного проекту;

- диверсифікація покупців продукції (робіт, послуг) підприємства, спрямована на зниження кредитного ризику, що виникає при комерційному кредитуванні;

- диверсифікація депозитних вкладів підприємства, яка передбачає розміщення великих сум тимчасово вільних грошових коштів з метою одержання прибутку в декількох банках. Умови розміщення грошових активів у різних банках істотно не відрізняються, тому при диверсифікації депозитних вкладів знижується рівень депозитного ризику, але рівень доходності депозитного портфеля при цьому не знижується;

- диверсифікація валютної корзини підприємства, яка передбачає вибір кількох видів валюту процесі здійснення підприємством зовнішньоекономічних операцій, що дає можливість мінімізувати валютні ризики;

- диверсифікація фінансового ринку, яка передбачає організацію роботи одночасно у декількох сегментах фінансового ринку. Невдача в одному з них може бути компенсована успіхами в інших.

Залежно від джерел ризики можна класифікувати як діловий і фінансовий. Знання джерел ризику допомагає менеджерам та акціонерам підприємства визначити його ринкову вартість.

Діловий, або операційний, ризик (operating risk) пов'язаний з розмахом коливань чистого доходу і руху коштів, які супроводжують різні стратегії комерційної діяльності підприємства. Саме коливання доходу і становлять сутність ділового ризику. Причинами ділового ризику для акціонерів виступають невизначеність товарних і сировинних ринків, виробнича або комерційна діяльність підприємства.

Якщо єдиним джерелом фінансування підприємства є акціонерний капітал, то коливання доходів на інвестиції, прибутку на акцію (earnings per share - EPS) і норми доходності власного капіталу (return on equity - ROE) можуть бути використані для визначення ділового ризику.

При вивченні моделі оцінки доходності основних активів (capital asset pricing model - САРМ) необхідно враховувати основні параметри інвесторів та фондового ринку:

1. Інвестори намагаються уникнути ризику.

2. Модель розраховано на конкретний період, оскільки припускається, що інвестори намагаються максимізувати прибуток на кінець кожного періоду.

3. Поле ефективності для всіх інвесторів одне, у них однакове уявлення про доходність та ризикованість активів.

4. Портфелі та цінні папери мають середню доходність і однакове середньоквадратичне відхилення доходності.

5. Існують безризикові активи з доходністю Яг За цією ставкою вони доступні кожному інвесторові.

6. Усі активи продаються на ринку. Обсяг кожного активу обмежений.

Модель оцінки доходності з урахуванням названих параметрів така:

де E(R.) - очікувана доходність активу /'; доходність безризикового активу;

Р,-показник систематичного ризику ("бета") для активу /;

E(Rm) - очікувана доходність ринкового портфеля. Це рівняння дає можливість припустити, що систематичний ризик щодо активу (ft) є єдиним достовірним показником ризику як для окремих активів, так і для портфелів. На рис. 5 зображено взаємозв'язок ризику й доходності для моделі оцінки. Цей графік називають прямою ринку цінних паперів (security market line - SML).

Рис. 5 Модель оцінки доходності основних активів (SML)

Підприємства-інвестори, які прагнуть до максимізації прибутку, будуть обирати такі можливості, які розташовані на прямій ринку капіталів, і тільки частину їхнього портфеля становитимуть активи із сукупного ринкового портфеля ризикованих активів.

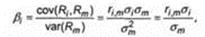

Модель оцінки доходності активів (САРМ) передбачає, що сукупний ринковий портфель ризикованих активів не має альтернативи. Тому для вимірювання ризику щодо будь-якого активу використовується показник коваріації з ризиком сукупного ризикового портфеля. Спочатку для цього визначається коефіцієнт "бета" за такою формулою:

де о; - середньоквадратичне відхилення доходності активу /;

ат- середньоквадратичне відхилення ринкової ставки доходності;

гш- коефіцієнт кореляції И, і Ят. Якщо гІт = 1, тоді рівняння (18.1) зводиться до такого виду:

При цьому вважається, що перед нами ефективний портфель, а якщо це окремий актив, то він має однакове співвідношення доходності і ризику, як і ринок в цілому.

Отже, модель прямої ринку капіталів можна виразити такою формулою:

де Rm - доходність ринкового портфеля М

R - доходність портфеля, який включає безризикові активи та портфель М;

oji cm- середньоквадратичне відхилення портфеля і ринку;

Е - оператор, що означає очікування. Безризикові активи дають доходність Rr ринковий портфель-середню доходність Rm і ризик <тт, портфель Р - середню доходність R і ризик а. Різницю між Rm і /?, називають ринковою премією за ризик (market risk premium).

Фінансовим називається ризик можливого непогашення заборгованості, внаслідок чого підприємство може виявитися банкрутом. Фінансовий важіль (financial leverage) збільшує прибутки та збитки, одержувані за допомогою кредитів. Отже, існує взаємозв'язок фінансового ризику та фінансового важеля. Сила фінансового важеля визначається часткою короткострокових і довгострокових боргів у структурі капіталу підприємства. Співвідношення власних і позикових коштів є одним з показників фінансового ризику. На рис. 6 показано співвідношення сукупного ризику та фінансового важеля.

Рис..6. Співвідношення сукупного ризику і фінансового "важеля"

З графіка випливає, що лінія АВ, яка показує величину ділового ризику, не пов'язана з фінансовим важелем. Лінія АС, навпаки, свідчить про наявність прямої залежності між фінансовим ризиком і фінансовим важелем. Сума ділового і фінансового ризиків являє собою сукупний ризик підприємства.

В умовах ринкової економіки необхідно враховувати і політичний ризик (political risk), пов'язаний з політичним кліматом та умовами ведення господарства. Особливо це стосується підприємств, залучених до міжнародного бізнесу. Цей вид ризику входить до ділового ризику, який є компонентом сукупного ризику.

Одним із найважливіших функціональних завдань управління фінансами суб'єкта господарювання являється управління фінансовими ризиками, що забезпечується створенням та реалізацією певної моделі управління ризиками як відокремленого функціонально-організаційного блоку фінансового менеджменту. Слід відмітити, що у сучасній фінансовій літературі такий функціонально-організаційний блок фінансового менеджменту часто називають як ризикменеджмент (Risk Management), однак надалі ми будемо використовувати переважно термін управління фінансовими ризиками, який можна визначити наступним чином:

управління фінансовими ризиками це специфічний функціонально - організаційний блок у структурі моделі фінансового менеджменту на підприємстві, що відповідає за виявлення, ідентифікацію, оцінку та нейтралізацію фінансових ризиків при здійсненні операційної, інвестиційної та фінансової діяльності, а також сукупного ризику фінансове - господарської діяльності суб'єкта господарювання в ринковому середовищі.

Виходячи з наведеного вище визначення управління фінансовими ризиками суб'єкта господарювання можна обґрунтувати основні положення формування моделі управління фінансовими ризиками, так, на основі новітніх теорій корпоративних фінансів та сучасної практиці управління фінансами суб'єктів господарювання прийнято виділяти наступні фактори формування моделі управління фінансовими ризиками, у тому числі:

структурування моделі управління фінансовими ризиками суб'єкта здійснюється виключно на основі особливостей фінансово-господарської діяльності конкретного підприємства, його статутних цілей із відповідних врахуванням теоретико-методологічних основ (у тому числі тих, що викладені у даній темі);

управління ризиками суб'єкта господарювання здійснюється на основі системоутворюючій сукупності кількісних показників (коефіцієнтів) відповідно до системи цілей та завдань моделі управління грошовими потоками суб'єкта господарювання;

вхідна первинна інформація, необхідна для управління ризиками, має бути повною та достовірною і включати, зокрема, якісні параметрів та кількісні показники, що характеризують основні фактори формування ризиків;

цільові показники управління фінансовими ризиками (як і вхідна первинна інформація) повинні бути приведені до співставних одиниць виміру, що забезпечує можливість їх адекватної фінансове - математичної та аналітичної обробки, а також формування тренду їх зміни;

кожен із сукупності фінансових показників та коефіцієнтів, яка використовується моделлю фінансовими ризиками суб'єкта господарювання з метою фінансово-математичного моделювання цільових параметрів, має бути максимально інформативним;

обов'язкове обґрунтування вибору методів статистичного, математичного та аналітичного моделювання з метою забезпечення адекватності виявлення, ідентифікації, оцінки та нейтралізації фінансових ризиків;

формування якісних та кількісних параметрів виявлення ,ідентифікації та оцінки ризиків суб'єкта господарювання у плановому періоді в рамках здійснення операційної, Інвестиційної та фінансової діяльності відповідно до усталеної сукупності визначених напрямків спостереження, а також обґрунтування на їх основі узагальнюючих показників моделі управління фінансовими ризиками;

обґрунтування, затвердження, реалізація та контроль за реалізацією методів, форм та технологій нейтралізації виявлених ризиків в рамках здійснення операційної, інвестиційної та фінансової діяльності.

Таким чином, формування адекватної та ефективної моделі управління ризиками суб'єкта господарювання передбачає вирішення наступної сукупності теоретико-методологічних та функціонально-організаційних проблемних питань, які можна розподілити за наступними напрямками: (1) структура моделі управління ризиком суб'єкта господарювання; (2) характеристика основних факторів, що визначають параметри моделі управління ризиками суб'єкта господарювання; (3) основні кількісні показники, що використовуються в моделі управління ризиками суб'єкта господарювання; (4) особливості використання портфельного аналізу в моделі управління ризиками.

Структура моделі управління ризиком суб'єкта господарювання.

Структурування моделі управління фінансовими ризиками суб'єкта господарювання здійснюється, як правило, відповідно до основних функціонально-організаційних завдань, що ставляться перед такою моделлю, так, модель управління фінансовими ризиками спрямована на реалізацію наступних завдань, які, у свою чергу, являються взаємоузгодженими послідовними ітераціями в системі управління фінансовими ризиками:

виявлення ризиків - реалізується у формі детального аналізу кожної окремої господарської операції в межах операційної, інвестиційної та фінансової діяльності суб'єкта господарювання, виявлення альтернативних сценаріїв її розвитку та обґрунтування ймовірності відхилення від планового сценарії із формування відповідних наслідків для підприємства;

ідентифікація ризику - передбачає дослідження сукупності якісних параметрів виявленого ризику, зокрема, джерела його формування, форми, виду і т.д., та факторів їх формування;

оцінка ризиків - здійснюється у формі фінансове - математичного дослідження ідентифікованих ризиків суб'єкта господарювання із використанням відповідних кількісних методів з метою встановлення абсолютних та відносних величин, що характеризують базові кількісні параметри такого ризику на основі усталеної сукупності відповідних показників;

нейтралізація ризиків - здійснюється шляхом прийняття управлінських фінансових рішень щодо реалізації превентивних заходів фінансового, організаційного або правового характеру з метою забезпечення ефективності господарської операції суб'єкта господарювання, і може включати, зокрема, уникнення ризику, страхування, диверсифікація та хеджування.

Xарактеристика основних факторів, що визначають параметри моделі управління ризиками суб'єкта господарювання.

Як вже згадувалося раніше, сукупний ризик суб'єкта господарювання включає в себе сукупність різних ризиків, які можна об'єднати у наступні групи: операційні ризики; інвестиційні ризики; фінансові ризики.

відповідно, фактори, що визначають базові характеристики ризиків будь відрізнятися в рамках визначених напрямків (центрів) ризиків.

так, операційні ризики суб'єкта господарювання формуються під впливом наступних факторів, зокрема (див. теми 3, 5 та 6): (1) тривалість операційного, виробничого та фінансового циклів та взаємозв'язок між ними; (2) особливості постачання сировини, конкурентна позиція підприємства на ринку ресурсів; (3) модель грошових розрахунків; (4) особливості формування та обігу дебіторської та кредиторської заборгованості суб'єкта господарювання та ряд інших, негативний вплив визначених факторів як форма ризику в операційній діяльності визначає, перш за все, формування фінансових результатів діяльності підприємства, оскільки безпосередньо впливає на формування абсолютної величини та структури затрат підприємства, а також розподіл у часі та просторі формування його доходів (наприклад, узгодження таких факторів як створення готової продукції, її відвантаження та оплата покупцями).

У свою чергу, інвестиційні ризики суб'єкта господарювання визначаються рівнем та особливостями впливу таких факторів як (1) зміна реальної (ринкової) вартості капітальних активів; (2) резерв ліквідності суб'єкта господарювання; (3) платоспроможність; (4) окупність довгострокових інвестицій (як капітальних, так і фінансових); (5) втрата контрою над аффілійованими та асоційованими підприємствами та ряд інших, врахування інвестиційних ризиків передбачає аналіз впливу на фінансове положення суб'єкта господарювання та його фінансові результати (прибуток) особливостей фінансування основних фондів, здійснення портфельного та прямого фінансового інвестування, а також формування нематеріальних активів (фінансування розробки новітніх технологій, їх впровадження та інші).

Фінансові ризики підприємства включають вплив сукупності фінансових показників, що визначають особливості здійснення фінансової діяльності, зокрема: (1) фінансовий ліверидж, (2) зміна кредитних ставок, (3) особливості залучення, (4) обслуговування та (5) погашення зобов'язань суб'єкта господарювання, що визначає абсолютний рівень та структурування вихідних грошових потоків по фінансовій діяльності та їх вплив на формування фінансових результатів суб’єкта господарювання, добробуту акціонерів (власників) та ринкової вартості підприємства, крім того, у структурі фінансових ризиків можна виокремити ризик, пов'язаний із (6) загрозою втрати контролю над підприємством (загроза ворожого поглинання), отже, втратою контролю за його грошовими потоками.

Лекція 9. Основи антикризового фінансового управління підприємствами

9.1. Сутність та завдання антикризового фінансового управління підприємством. Принципи антикризового фінансового управління підприємством.

9.2. Основні етапи процесу антикризового фінансового управління підприємством

9.3. Діагностика фінансової кризи підприємства, її сутність та завдання. Система методів та показників експрес-діагностики фінансової кризи. Система фундаментальної діагностики фінансової кризи

9.1.

Необхідність оволодіння основами антикризового фінансового управління зумовлена тим, що в умовах ринкової економіки підприємства здійснюють свою фінансово-господарську діяльність знаходячись під постійним впливом несприятливих внутрішніх та зовнішніх чинників, які можуть призвести до фінансової кризи та банкрутства. Перш ніж перейти до вивчення питань, пов’язаних з антикризовим фінансовим менеджментом, слід розглянути сутність та причини виникнення фінансової кризи на підприємстві.

Під фінансовою кризою розуміють фазу розбалансованої діяльності підприємства та обмежених можливостей впливу його керівництва на фінансові відносини, що виникають на цьому підприємстві. На практиці з кризою, як правило, ідентифікується загроза неплатоспроможності та банкрутства підприємства, діяльність його в неприбутковій зоні або відсутність у підприємства потенціалу для успішного функціонування. З позиції фінансового менеджменту кризовий стан суб’єкта господарювання полягає в його неспроможності здійснювати фінансове забезпечення поточної виробничої діяльності. Фінансову кризу на підприємстві характеризують за трьома параметрами: джерела (фактори) виникнення; вид кризи; стадія розвитку кризи. Ідентифікація вказаних ознак дозволяє правильно визначити діагноз фінансової неспроможності підприємства та підібрати найбільш ефективний каталог антикризових заходів.

Для підтримання фінансової рівноваги, забезпечення стабільної ліквідності, платоспроможності та прибутковості фінансовий менеджмент повинен організувати фінансове господарство на підприємстві таким чином, щоб операційна, інвестиційна та фінансова діяльність здійснювалися з врахуванням вимог політики антикризового фінансового управління.

В чому ж полягає антикризове фінансове управління? В загальному вигляді - це система прийомів та методів управління фінансами спрямована на попередження фінансової кризи та банкрутства підприємства. Антикризовий фінансовий менеджмент у значній мірі повинен спиратися на функціональний та методологічний інструментарій контролінгу, а також враховувати вимоги Закону “Про відновлення платоспроможності боржника або оголошення його банкрутом”, який визначає механізм фінансової санації та банкрутства підприємств. Антикризове фінансове управління підприємством можна розглядати в двох ракурсах:

по-перше, - це система профілактичних заходів, спрямованих на попередження фінансової кризи: постійний аналіз сильних та слабких сторін підприємства, прогнозування банкрутства, управління ризиками (мінімізація та нейтралізація), впровадження системи попереджувальних заходів тощо;

по-друге, - це система управління фінансами, спрямована на виведення підприємства з кризи, в тому числі шляхом проведення санації чи реструктуризації суб’єкта господарювання.

Враховуючи ту обставину, що одним із головних факторів виникнення фінансової кризи та неефективності заходів щодо оздоровлення багатьох вітчизняних підприємств є низький рівень менеджменту і фінансового менеджменту зокрема, елементи системи антикризового управління доцільно запроваджувати як на підприємствах, які є порівняно благополучними і функціонують успішно, так і на тих, які опинилися у фінансовій кризі. У першому випадку, основне завдання системи полягає в недопущенні фінансової кризи, а в другому - подолання фінансової кризи, тобто фінансове оздоровлення підприємства.

На основі виявлених властивостей можна сформулювати поняття антикризового управління в цілому, а також у результаті синтезу з поняттями «фінансове управління» та «управління фінансами» та антикризове управління фінансами підприємства (рис.1).

| Фінансове управління |

| Антикризове фінансове управління – система управління, яка використовує механізми фінансового впливу спрямовані на запобігання або подолання фінансової кризи |

| ||

| Антикризове управління підприємством |

| Спеціально створена на підприємстві система управління, основним завданням якої є своєчасне виявлення ознак кризи, розробка методів та прийомів, спрямованих на запобігання кризи або її подолання, з метою безперебійного функціонування підприємства, підтримки його конкурентоспроможності, недопущення ситуації банкрутства та подальшої ліквідації |

| ||

| Управління фінансами |

| Антикризове управління фінансами – система управління фінансами, основним завданням якої є своєчасне виявлення ознак фінансової кризи, застосування механізмів АФУ з метою підтримки стійкого фінансового стану підприємства |

Рис. 1. Структурно-логічна схема формування визначень

Антикризове фінансове управління підприємством реалізує свої основні завдання, в тому числі й головне – своєчасне діагностування фінансового стану підприємства і вживання необхідних антикризових фінансових заходів щодо попередження фінансової кризи шляхом здійснення певних функцій, наведених на рис. 2.

Вони поділяються на дві основні підгрупи, а саме: загальні функції антикризового фінансового управління, характерні для будь-якого виду менеджменту, і специфічні функції, що будуть розглянуті в роботі більш детально, оскільки їх перелік визначається специфікою антикризового фінансового управління підприємством.

Рис. 2. Функції антикризового фінансового управління підприємством

У групі специфічних функцій антикризового фінансового управління підприємством основними є:

діагностика кризових симптомів фінансового розвитку підприємства, яка передбачає формування системи основних індикаторів загрози виникнення фінансової кризи підприємства, здійснення діагностики таких показників-індикаторів, виявлення основних чинників зовнішнього і внутрішнього середовища функціонування підприємства, що генерують загрози його фінансовим інтересам, комплексне оцінювання масштабів кризового фінансового розвитку підприємства;

розробка загальної стратегії фінансового оздоровлення підприємства, в межах якої, виходячи з результатів комплексної оцінки масштабів кризового фінансового розвитку підприємства і прогнозу кризових чинників зовнішнього і внутрішнього фінансового середовища його функціонування, формується система цілей і цільових показників фінансового оздоровлення підприємства на довгостроковий період; визначаються пріоритетні завдання, що вирішуються в цій сфері в найближчій перспективі, і розробляється політика дій підприємства для основних напрямів його фінансового оздоровлення;

усунення неплатоспроможності підприємства, яке забезпечує створення системи найбільш невідкладних заходів щодо фінансового оздоровлення підприємства;

відновлення фінансової стійкості підприємства, згідно з яким визначається цільова структура капіталу підприємства з урахуванням кризових чинників його розвитку;

забезпечення фінансової рівноваги в процесі розвитку підприємства, тобто формування основних пропорцій його фінансового розвитку, найбільшою мірою відповідних вибраній антикризовій фінансовій стратегії і спрямованих на запобігання фінансовій кризі в майбутньому періоді.

Таким чином, специфічні функції антикризового фінансового управління підприємством розглянуті в найбільш агрегованому вигляді. Кожна з цих функцій може бути конкретизована більш цілеспрямовано з урахуванням специфіки підприємства, основних форм його фінансової діяльності, а також кризових чинників його розвитку.

У цілому реалізація заходів антикризового фінансового управління підприємством в разі загрози банкрутства передбачає :

– періодичне дослідження фінансового стану підприємства з метою раннього виявлення ознак його кризового розвитку, що викликають загрозу банкрутства;

– визначення масштабів кризового стану підприємства;

– вивчення основних факторів, що обумовлюють кризовий розвиток підприємства;

– формування мети та вибір основних механізмів антикризового фінансового управління підприємством у разі загрози банкрутства;

– впровадження внутрішніх механізмів фінансової стабілізації підприємства, які покликані забезпечити реалізацію негайних заходів щодо поновлення платоспроможності й відновлення фінансової стійкості підприємства за рахунок внутрішніх резервів [6];

– вибір ефективних форм санації підприємства, якщо масштаби фінансового стану підприємства не дають можливості вийти з нього без зовнішньої підтримки [13];

– фінансове забезпечення ліквідаційних процедур у разі банкрутства підприємства.

Отже, виходячи з вищевикладеного, можна зробити такий висновок: антикризове фінансове управління підприємством – це комплекс постійно діючих, взаємозумовлених і взаємопов’язаних складових управлінського процесу, спрямованих на запобігання, попередження та подолання фінансових криз або усунення їх негативних наслідків для підприємства за допомогою використання всього потенціалу управління фінансовим підрозділом підприємства.

Доцільно не лікувати наслідки фінансової кризи, а прогнозувати та запобігати їх, що не тільки значно знизить витрати на їх ліквідацію, а й свідчитиме про професіоналізм керівників підприємства та його конкурентну перевагу. Таким чином, проявом професіоналізму керівників та менеджерів можна вважати запровадження на підприємствах постійно діючого антикризового фінансового управління, за якого приділяється увага діагностиці загрози банкрутства підприємства та впровадженню механізмів його фінансової стабілізації.

У межах реалізації своїх функцій антикризове фінансове управління підприємством спрямоване на вирішення низки завдань (рис. 3), основним із яких є своєчасне діагностування фінансового стану підприємства і вживання необхідних антикризових фінансових заходів щодо попередження кризи.

| Основні завдання антикризового фінансового управління |

Своєчасне діагностування фінансового стану підприємства і вживання необхідних антикризових фінансових заходів щодо попередження фінансової кризи Своєчасне діагностування фінансового стану підприємства і вживання необхідних антикризових фінансових заходів щодо попередження фінансової кризи

| |

Відновлення фінансової стійкості підприємства Відновлення фінансової стійкості підприємства

| |

Усунення неплатоспроможності підприємства Усунення неплатоспроможності підприємства

| |

Запобігання банкрутству та ліквідації підприємства Запобігання банкрутству та ліквідації підприємства

| |

Мінімізація негативних наслідків фінансової кризи підприємства Мінімізація негативних наслідків фінансової кризи підприємства

|

Рис. 3. Основні завдання антикризового фінансового управління підприємством

Згідно з рис. 3, завчасна діагностика фінансового стану підприємства у багатьох випадках дозволяє уникнути кризи за рахунок здійснення захисних заходів антикризового фінансового управління підприємством або, щонайменше, істотно пом’якшити характер її подальшого перебігу.

Ефективність антикризового фінансового управління багато в чому залежить від своєчасного виявлення підприємством передумов виникнення кризових ситуацій. Для раннього виявлення таких явищ необхідно постійно стежити за станом зовнішніх і внутрішніх чинників, що впливають на діяльність підприємства, розпізнавати відхилення параметрів середовищ від передбачуваних або нормативних, тобто оцінювати вірогідні ознаки загрози виникнення кризи. Потім настає етап встановлення причинно-наслідкових зв’язків і прогнозування можливих напрямів розвитку кризи за параметрами розміру вірогідних ризикових втрат і виникнення дефіциту часу, а також фінансових ресурсів для виходу з кризової ситуації.

Для ефективного проведення діагностики загрози банкрутства підприємства та впровадження механізмів його фінансової стабілізації антикризове фінансове управління підприємством повинне базуватися на визначених принципах та функціях та його реалізації. Принципи антикризового фінансового управління підприємством наведені на рис. 4.

| Принцип постійної готовності реагування | Принцип комплексності рішень, що ухвалюються | Принцип терміновості реагування | ||

|

|

| ||

| Принцип адекватності реагування |

| Принципи антикризового фінансового управління |

| Принцип адаптивності управління |

| Принцип превентивної дії |

|

| Принцип ефективності | |

|

|

| ||

| Принцип оптимальності зовнішньої санації | Принцип пріоритетності використання внутрішніх ресурсів | Принцип альтернативності дій |

Рис. 4. Принципи антикризового фінансового управління підприємством

Розглянемо зміст кожного з принципів антикризового фінансового управління більш докладно:

принцип постійної готовності до реагування обумовлює об’єктивну ймовірність виникнення криз на підприємстві, визначає необхідність постійної готовності менеджерів до можливого порушення фінансової рівноваги підприємства на будь-якому етапі його функціонування;

принцип превентивної дій передбачає, що краще запобігати загрозі фінансової кризи, ніж здійснювати її локалізацію і забезпечувати нейтралізацію її негативних наслідків;

принцип терміновості реагування передбачає, що, чим раніше будуть застосовані елементи антикризового фінансового управління щодо кожного виявленого кризового симптому, тим більші можливості скорішого відновлення порушеної рівноваги матиме в своєму розпорядженні підприємство;

принцип адекватності реагування обумовлює можливість «включення» окремих елементів нейтралізації загрози фінансової кризи і її ліквідації, яка повинна виходити з реального рівня такої загрози і бути адекватного рівню;

принцип комплексності рішень, що ухвалюються, стверджує, що практично кожна фінансова криза має комплексний характер;

принцип альтернативності дій передбачає наявність і розгляд максимально можливої кількості альтернативних проектів щодо нейтралізації окремої кризи;

принцип адаптивності обумовлений необхідністю високого рівня гнучкості антикризового фінансового управління;

принцип пріоритетності використання внутрішніх ресурсів передбачає, що в процесі антикризового фінансового управління, особливо на ранніх стадіях діагностики фінансової кризи;

принцип оптимальності зовнішньої санації визначає, що в процесі вибору форм зовнішньої санації і складу зовнішніх санаторів на стадії глибокої фінансової кризи слід виходити з системи певних критеріїв, яка розробляється в ході антикризового фінансового управління;

принцип ефективності визначає необхідність зіставлення ефекту від антикризового фінансового управління з витратами на реалізацію його заходів та з наявними фінансовими ресурсами.

Отже, вищевизначені принципи будуть становити основу функціонування антикризового фінансового управління підприємством, що дозволить найкращим чином реалізувати функції і розробити заходи щодо подолання криз та кризових явищ.

Таким чином, слід зробити висновок, що для ефективної діяльності підприємства антикризове фінансове управління повинне здійснюватися на постійній основі. Втім, на вітчизняних підприємствах практика проведення заходів антикризового фінансового управляння ще не є досконалою, але, зважаючи на сучасні тенденції, вона є вкрай необхідною та повинна базуватися на принципах, функціях та завданнях антикризового фінансового управління.

9.2.

Процес антикризового фінансового управління підприємством базується на наступних основних етапах таких як:

здійснення постійної діагностики фінансового стану підприємства з метою раннього виявлення симптомів фінансової кризи. У процесі такої діагностики констатується «нормальний», «передкризовий» або «кризовий» фінансовий стан підприємства);

розробка системи профілактичних заходів щодо запобігання фінансовій кризі в ході здійснення діагностики фінансового стану підприємства (антикризове управління на цьому етапі може бути охарактеризоване як «управління за слабкими сигналами», має превентивну спрямованість та диференціюється за напрямами дій, а саме: спрямованість на запобігання фінансовій кризі або пом’якшення умов її майбутнього перебігу (якщо через активну дію чинників зовнішнього фінансового середовища запобігти фінансовій кризі не видається можливим);

ідентифікація параметрів фінансової кризи в разі діагностування її настання (здійснюється на основі класифікації фінансових криз підприємства за наслідками діагностування фінансового стану підприємства));

дослідження чинників, що зумовили виникнення фінансової кризи підприємства і що генерують загрозу її подальшого поглиблення (досліджується ступінь впливу окремих чинників на форми і масштаби фінансової кризи підприємства, прогнозується розвиток чинників фінансової кризи і їх сукупний негативний вплив на розвиток фінансової діяльності підприємства);

оцінка потенційних фінансових можливостей підприємства щодо подолання фінансової кризи (визначається спрямованість реактивних антикризових фінансових заходів та інтенсивність використання фінансових стабілізаційних механізмів);

вибір механізмів фінансової стабілізації підприємства, адекватних масштабам його кризового фінансового стану (покликаний стабілізувати фінансовий стан підприємства шляхом відповідних перетворень найважливіших параметрів його фінансової структури: структури капіталу, структури активів, структури грошових потоків, структури джерел формування фінансових ресурсів, структури інвестиційного портфеля тощо);

розробка і реалізація комплексної програми виведення підприємства з фінансової кризи (здійснюється у формі двох альтернативних документів: комплексного плану заходів щодо виведення підприємства зі стану фінансової кризи або інвестиційного проекту фінансової санації підприємства. Після розробки і затвердження комплексної програми виведення підприємства з фінансової кризи підприємство розпочинає її реалізацію);

контроль за реалізацією програми виведення підприємства з фінансової кризи (за результатами якого відбувається внесення необхідних коректив до програми виведення підприємства з фінансової кризи, спрямованих на підвищення ефективності антикризових фінансових заходів);

розробка і реалізація заходів щодо усунення підприємством негативних наслідків фінансової кризи (система таких заходів на кожному підприємстві має індивідуалізований характер і спрямована на подальшу стабілізацію якісних структурних перетворень його фінансової діяльності).

Основні етапи антикризового фінансового управління підприємством наведені на рис. 5.

Отже, виходячи з рис. 5, можна припустити, що одночасно відреагувати на появу «слабких сигналів» фінансової кризи та використати механізми захисту від неї можливо, якщо процес антикризового фінансового управління передбачатиме постійну діагностику фінансового стану підприємства з метою раннього виявлення симптомів фінансової кризи.

Раціональне вирішення будь-якої проблеми починається з того, щоб дати їй «визначення або діагноз, повний і правильний». З діагностики кризи починається будь-яка боротьба з нею. Діагностика в антикризовому фінансовому управлінні покликана розпізнавати інституційно-нормативне «середовище» підприємства і доповнювати таким чином профілактику банкрутства і заходи попереджувального оздоровлення .

Рис. 5. Основні етапи антикризового фінансового управління

Оскільки комплексною характеристикою результатів функціонування підприємства є його фінансовий стан, то саме діагностування фінансового стану та визначення ймовірності настання банкрутства на підприємстві є першочерговою складовою антикризового, в тому числі і фінансового, управління.

Таким чином, спираючись в дослідженні значущості діагностування фінансового стану та оцінки кризових симптомів підприємства на завдання, принципи та функції антикризового фінансового управління, можна стверджувати, що діагностика є важливою складовою антикризового фінансового управління підприємством і повинна здійснюватися задовго до появи явних ознак фінансової кризи. Результати діагностики фінансового стану та оцінки кризових симптомів підприємства надають можливість визначити «слабкі сигнали» фінансової кризи, передумови якої існують на підприємстві; визначити глибину наявної фінансової кризи, її масштаби; обґрунтувати заходи, необхідні для недопущення виникнення фінансової кризи або подолання вже наявної фінансової кризи; оцінити можливості підприємства щодо встановлення фінансової стійкості.

9.3.

Діагностика кризи розвитку підприємства — це система ретроспективного, оперативного і перспективного цільового аналізу, спрямованого на виявлення ознак кризового стану підприємства, оцінку загрози його банкрутства та (або) подолання кризи. Діагностика кризи визнається одним з необхідних етапів процесу антикризового управління, оскільки саме її результати дають змогу визначити ступінь розвитку кризи, її масштаби, реальність та очікуваний час виникнення ситуації банкрутства, обґрунтувати заходи, необхідні для її подолання, оцінити можливості підприємства щодо подолання кризи та прогнозування наслідків подальшого розвитку ситуації.

1) Система експрес – діагностики банкротства.

Оцінка кризових чинників фінансового розвитку та прогнозування можливого банкрутства підприємства здійснюються набагато раніше прояву його явних ознак. Оцінка та прогнозування є предметом діагностики банкрутства, що характеризує в концентрованому вигляді зміст перших трьох напрямів формування та реалізації політики антикризового управління підприємством.

Діагностика банкрутства становить собою систему цільового фінансового аналізу, спрямованих виявлення параметрів кризового розвитку підприємства генеруючих загрозу його банкрутства у майбутньому періоді.

Система експрес - діагностики банкрутства забезпечує раннє виявлення ознак кризового розвитку підприємства міста і дозволяє прийняти оперативні заходи для їх нейтралізації. Її попереджувальний ефект найбільш відчутний на стадії легкого фінансової кризи підприємства.

Экспресс-диагностика банкрутства характеризує систему регулярної оцінки кризових параметрів фінансового розвитку підприємства, здійснюваної з урахуванням даних його фінансового обліку за стандартними алгоритмам аналізу.

Основною метою експрес - діагностики банкрутства є раннє виявлення ознак кризового розвитку підприємства міста і попередня оцінка масштабів кризового його зі стану.

Экспресс-диагностика банкрутства здійснюється за наступним основним етапах:

1. Визначення об'єктів спостереження «кризового поля», що реалізовуватиме загрозу банкрутства підприємства. Досвід свідчить, що у сучасних економічних умов майже всі аспекти фінансової складової діяльності підприємства, можуть генерувати загрозу його банкрутства.

Тому система спостереження «кризового поля» має будуватися з урахуванням ступеня генерування загрози шляхом виділення найістотніших об'єктів за цим критерієм. З цих позицій система спостереження «кризового поля» підприємства то, можливо представлена такими основними об'єктами (рис. 1.2).

2. Формування системи індикаторів оцінки загрози банкрутства підприємства. Система таких індикаторів формується щодо об'єкта спостереження «кризового поля». У процесі формування все показники - індикатори поділяються на об'ємні (висловлені абсолютної сумою) і структурні (висловлені відносними показниками). Найважливіші з цих індикаторів оцінки загрози банкрутства представлені у табл. 1.

Наведена система індикаторів оцінки загрози банкрутства підприємства може бути розширена з урахуванням особливостей його фінансової складової діяльності і цілей діагностики.

Таблиця 1

Читайте також:

- II. Класифікація видатків та кредитування бюджету.

- III Етап: Складання карти ризиків авіакомпанії й ранжирування виявлених ризиків

- III. Економічна інтерпретація результатів статистичного дослідження банків

- T. Сутність, етіологія та патогенез порушень опорно-рухової системи

- V. Класифікація і внесення поправок

- V. Класифікація рахунків

- А. Структурно-функціональна класифікація нирок залежно від ступеню злиття окремих нирочок у компактний орган.

- Адміністративні провадження: поняття, класифікація, стадії

- Алгоритм розрахунку основних фінансових показників (коефіцієнтів)

- Алгоритм розрахунку ризиків за загрозою відмова в обслуговуванні

- Амортизація як джерело фінансових ресурсів підприємств

- Аналіз внутрішніх ризиків

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |