РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Активні операції банків

Активні операції банків пов'язані з розміщенням коштів і проводяться переважно з метою отримання доходу та для підтримки ліквідності. До активних операцій належать надання кредитів та позичок, купівля-продаж цінних паперів, вкладення коштів у комерційні проекти, лізингові і факторингові операції, інвестиції в основні засоби тощо.

На 1 січня 2012 р. активи всіх 176 комерційних банків України складають 1054,28 млрд грн. Загальні активи (це скориговані резерви під активні операції) - 1211,54 млрд грн.

Розглянемо деякі з них.

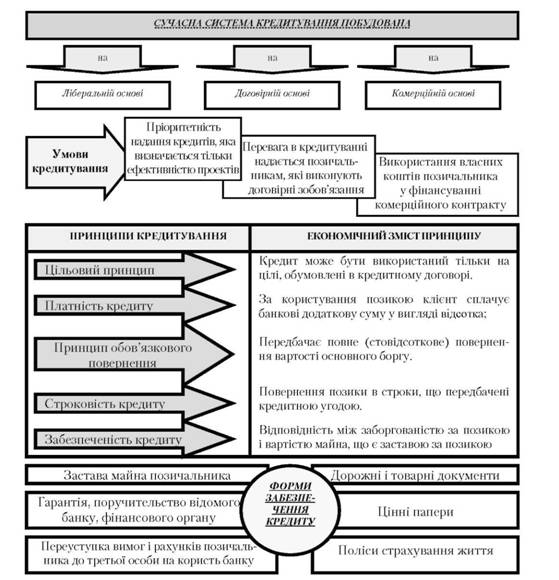

Система банківського кредитування - це модель, що відповідає характеру економічних відносин господарюючих суб'єктів. Вона охоплює принципи, методи кредитування, механізми надання та погашення позик, а також контроль у процесі кредитування (рис. 4).

Кредити видаються в межах наявних ресурсів, які має банк. Загальний розмір кредитів, наданих банком усім позичальникам, з урахуванням 100 % позабалансових зобов'язань банку, не може перевищувати восьмикратного розміру власних коштів банку.

Кредитування позичальників має здійснюватися з дотриманням комерційним банком економічних нормативів регулювання банківської діяльності та вимог НБУ щодо формування обов'язкових, страхових і резервних фондів.

Позички класифікують за багатьма ознаками: умовами повернення і термінами, на які вони надаються, характером забезпечення, методами надання і цільовим призначенням (див. рис. 10.4). За умовами повернення позички поділяються на термінові і безстрокові.

Термінові позички надаються на певний строк, до спливу якого банк не має права вимагати їхнього повернення. Вони, у свою чергу, поділяються на короткострокові (до одного року), середньострокові (від одного до п'яти років), довгострокові (понад п'ять років). Середньо- і довгострокові позички звичайно погашаються не одноразовим платежем, а різними частинами через визначені проміжки часу - місяць чи квартал.

Рис. 4. Система банківського кредитування.

Безстрокові позички - це позички, що надаються без установлення визначеного терміну погашення. Банк може зажадати їхнього повернення в будь-який час без попередження чи з попереднім повідомленням. Якщо банк не вимагає повернення позичок, позичальник погашає їх за своїм бажанням. Такі позички надаються в межах установленого для позичальника банком ліміту кредитування і біржових спекулянтів під забезпечення цінними паперами.

Залежно від забезпечення позички поділяються на забезпечені і незабезпечені. Надання банками позичок пов'язано з визначеним ризиком непогашення їх у випадку банкрутства позичальника чи ж його нечесності. Тому якщо банк недостатньо упевнений у платоспроможності чи чесності позичальника, він вимагає забезпечення позички визначеними цінностями. Характер забезпечення позички залежить від терміну, на який береться позичка. Так, короткострокові позички забезпечуються векселями, товарними документами і цінними паперами, а середньо - і довгострокові - цінними паперами і заставними на нерухоме майно. Позички під забезпечення векселями поділяються на два види: облік векселів і позички під їхню заставу.

Позички без забезпечення (бланкові) представляються під зобов'язання самого позичальника - під соло-векселі (італ. solo, лат. solus - один). Вони більш обтяжливі для позичальника порівняно з позичками під забезпечення. За ними банки стягують більший відсоток. Крім того, при наданні середньо - і довгострокових позичок без забезпечення банк накладає певні обмеження на дії позичальника. Він вимагає, щоб позичальник не знижував розміру оборотного капіталу нижче від визначеного рівня протягом усього періоду заборгованості, обмежує цілі, на які використовується позичка, і суму загальної заборгованості позичальника. Позичальник зобов'язаний періодично представляти банку звіти, що характеризують результати його господарської діяльності, для контролю за дотриманням прийнятих ним зобов'язань і оцінювання його фінансового становища. Банки одержують право на оцінку задовільного чи незадовільного керівництва підприємством-позичальником.

Комерційні банки застосовують два методи надання позичок. Перший полягає в тому, що можливість надання позички щоразу зважується в індивідуальному порядку на підставі заяви позичальника. Цей метод застосовується завжди при наданні термінових позичок і є одним з методів надання безстрокових позичок.

При другому методі позички надаються в межах заздалегідь установленого банком для позичальника ліміту кредитування, що використовується позичальником у міру потреби випискою чеків на банк. Сума ліміту кредитування встановлюється банком з урахуванням розміру капіталу і фінансового положення позичальника, обумовленого на основі наданої їм фінансової звітності. Вона також залежить від кредитних можливостей банку і загального економічного становища країни в даний період. Установлений ліміт кредитування банк періодично (мінімум один раз на рік) переглядає.

Другий метод має ряд переваг перед першим. Для банку він вигідніший тим, що скорочується обсяг кредитної документації, а для позичальника - виключає необхідність щораз вирішувати питання з банком про одержання позички, а також тим, що при ньому позичальник платить відсотки тільки за дійсно використаними сумами кредиту, а у випадку індивідуальних позичок він повинен оплачувати усю суму з дня його одержання, незалежно від того, використана вона чи ні.

Згідно з чинним законодавством, в Україні банки можуть використовувати такі форми забезпечення позичок: застава, гарантія, перевідступлення (цесія) на користь банку вимог і рахунків до третьої особи, іпотека, страхова угода (поліс).

Банк здійснює контроль за виконанням позичальниками умов кредитного договору, цільовим використання кредиту, своєчасним і повним його погашенням і сплатою відсотків за ним. Якщо буде порушено умови кредитної угоди з боку позичальника, то банк має право застосувати економічні і правові санкції.

Лізингові операції. Лізинг (від англ. lease - оренда) - це складна торгово-фінансова угода, за якої лізингова фірма, тобто орендодавець, відповідно до побажань і спеціалізації орендаря, купує у виробника певне майно і здає його в оренду. Лізингові фірми часто виступають філіями чи дочірніми підприємствами великих компаній і банків. Кількість їхніх операцій останнім часом швидко збільшується.

Наприклад, у США лізинг устаткування за 90-ті роки подвоївся і перетворився на бізнес із обсягом угод близько 120 млрд дол. Лізинг одержав значне поширення й у Західній Європі. Величина його операцій досягла: у Франції - 14 млрд дол., у Німеччині - понад 7, в Італії - близько 6, у Швеції - більше ніж 3, у Японії вони виросли до 50, а в Австралії - до 12 млрд дол.

Лізингові фірми, які є власниками устаткування, що здається в оренду, мають значний власний основний капітал. Домогтися цього, почавши з нуля і пройшовши всі стадії нагромадження в сучасному суспільстві, вдається небагатьом. Тому більшість фірм починають свою діяльність при безпосередній чи непрямій підтримці банків. Найчастіше лізингові фірми виникають як філії банків.

Незважаючи на те, що при здачі устаткування в оренду вимагаються великі капітальні вкладення для закупівлі устаткування, банк, що займається лізинговими операціями, може одержати ряд переваг, насамперед розширити коло операцій, збільшити кількість клієнтів за рахунок підвищення якості обслуговування, знизити ризик втрат у зв'язку з неплатоспроможністю орендаря, одержати стабільний доход у вигляді комісії з лізингу, заощадити якусь частину засобів за рахунок спрощення організації обліку платежів за лізингом порівняно з бухгалтерським обліком при довгостроковому кредитуванні.

Лізингові відносини виникають так. На прохання клієнта банк за свій рахунок закуповує майно (устаткування, транспортні засоби, сільськогосподарську техніку тощо) і бере на себе практично всі зобов'язання власника, включаючи відповідальність за збереження майна, оплату майнових податків тощо. Клієнт, на прохання якого було куплено майно, укладає з банком строковий договір оренди, в якому визначаються обов'язки орендаря, розмір орендної плати тощо. Плата за лізингову послугу нижча від позичкового відсотка, тому клієнту вигідніше користуватися лізингом, ніж брати грошову позику для придбання дорогого обладнання.

Читайте також:

- Автоматизація банківської діяльності в Україні

- Активні HTML -документы

- Активні RC-фільтри (АRC- фільтри).

- Активні групові методи

- Активні інгредієнти, що входять до складу препаратів для симптоматичного лікування лихоманки.

- Активні інгредієнти, що входять до складу препаратів для симптоматичного лікування сухого кашлю.

- Активні операції комерційних банків

- Активні турбіни

- Активні форми участі територіальної громади у вирішенні питань ММС

- Активні, пасивні та активно-пасивні рахунки

- Активність особистості та її джерела, спрямованість особистості

| <== попередня сторінка | | | наступна сторінка ==> |

| Пасивні операції банків | | | Інвестиційні операції |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |