РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Опорний конспект лекцій

Мито

Мито є непрямим податком, що стягується з товарів, транспортних засобів, інших предметів, які переміщуються через митний кордон країни. Об’єктом оподаткування є митна вартість товару що переміщується через митний кордон.

Питання для самоперевірки

- Дайте визначення системи оподаткування та охарактеризуйте її склад.

- Розкрийте зміст функцій, що виконують податки.

- Назвіть і охарактеризуйте принципи оподаткування.

- Охарактеризуйте необхідність та значення оподаткування прибутку підприємств.

- Охарактеризуйте валовий і скоригований валовий дохід, що визначаються для обчислення оподаткованого прибутку.

- Який склад валових витрат підприємства, котрі враховуються за обчислення оподаткованого прибутку?

- Як визначаються амортизаційні відрахування для обчислення оподаткованого прибутку?

- Дайте характеристику податку (плати) за землю.

- Дайте характеристику податку з власників транспортних засобів.

- Охарактеризуйте економічну сутність непрямих податків та механізм їх впливу на діяльність суб’єктів підприємницької діяльності.

- Дайте характеристику податку на додану вартість.

- Дайте характеристику сутності податкового кредиту, його формування та відшкодування суб’єктами підприємництва.

- Дайте характеристику акцизному збору, миту.

ОБОРОТНІ КОШТИ ТА ЇХ ОРГАНІЗАЦІЯ НА ПІДПРИЄМСТВІ

Суть, склад і структура обігових коштів підприємства

Обігові кошти (оборотний капітал) — це кошти, витрачені на придбання чи виготовлення оборотних активів підприємства, які необхідні для забезпечення на підприємстві безперервності процесу виробництва і реалізації продукції та отримання прибутку.

Оборотні (обігові) активи — це грошові кошти та їх еквіваленти, що не обмежені у використанні, а також інші активи підприємства, призначені для реалізації чи споживання протягом операційного циклу чи протягом дванадцяти місяців із дати складання балансу підприємства.

До оборотних активів підприємства належать: запаси сировини, матеріалів, напівфабрикатів; залишки незавершеного виробництва; запаси готової продукції; поточна дебіторська заборгованість; поточні фінансові інвестиції; грошові кошти та їх еквіваленти; витрати майбутніх періодів; інші види оборотних активів.

Оборотні активи використовуються в основній, операційній, іншій звичайній та надзвичайній діяльності суб'єктів господарювання.

Обігові кошти підприємства класифікують за такими основними ознаками:

а) за джерелами формування

• власні обігові кошти;

• залучені обігові кошти;

б) за участю в процесі виробництва і реалізації продукції

• оборотні фонди;

• фонди обігу;

в)за способом обґрунтування потреби

• нормовані обігові кошти;

• ненормовані обігові кошти..

Питома вага вартості окремих складових обігових коштів підприємства у загальній їх вартості характеризує їхню структуру. Структура обігових коштів має свої особливості на підприємствах різних галузей економіки держави. Для забезпечення ефективності функціонування кожного підприємства важливо визначити і встановити оптимальний склад та структуру його обігових коштів.

Формування обігових коштів підприємства має грунтуватися на таких основних принципах: самостійне розпоряджання своїми обіговими коштами; визначення оптимальної потреби обігових коштів через їх нормування; використання раціональних джерел фінансування обігових коштів; контроль і аналіз ефективності використання обігових коштів для прискорення їх обертання.

Джерела формування обігових коштів підприємства.

Підприємства формують обігові кошти за рахунок власних і залучених фінансових ресурсів. До власних джерел фінансування обігових коштів належать статутний капітал, пайовий капітал, додатковий капітал, резервний капітал, цільові фонди, нерозподілений прибуток, сталі пасиви тощо.

У період створення підприємства обігові кошти формуються за рахунок частки коштів його статутного (пайового, акціонерного) капіталу. У процесі експлуатації обігові кошти підприємства поповнюються з таких власних джерел фінансування, як: нерозподілений прибуток, дотації, субсидії тощо, а також коштів, які можна прирівнювати до власних, — цільове фінансування, сталі пасиви.

Із власних джерел формують мінімальну частину обігових коштів підприємства.

У процесі виробничо-господарської діяльності підприємства виникає потреба в залученні додаткових фінансових ресурсів для фінансування його тимчасових витрат у зв'язку зі сезонністю виробництва, збільшенням обсягу виробництва і реалізації продукції, розширенням її асортименту, зміною умов розрахунків із постачальниками і покупцями тощо. У таких випадках підприємство поповнює обігові кошти за рахунок залучених джерел фінансування, до яких належать короткотермінові кредити банків (строком до одного року), комерційні кредити, інші види кредиторської заборгованості, у тому числі й оформлені виданими векселями.

Застосування різних джерел фінансування обігових коштів впливає на швидкість їх обертання, на витрати підприємства та його фінансові результати.

Методи обґрунтування потреби підприємства в обігових коштах

Нормальне функціонування підприємства можливе тільки за умови оптимального співвідношення складових його оборотного капіталу. Ефективне функціонування обігових коштів забезпечується через їх нормування.

Нормування обігових коштів — це визначення мінімальної їх потреби для створення запасів оборотних активів, необхідних для забезпечення нормальної і безперебійної діяльності підприємства.

У практиці використовують два методи визначення потреби в обігових коштах: прямий та економічний. Суть прямого методу полягає в тому, що норматив потреби за кожним видом обігових коштів визначають з урахуванням усіх особливостей діяльності підприємства (умов і термінів постачання запасів, кількості постачальників, організації процесу виробництва продукції, умов її реалізації тощо).

У разі застосування економічного методу потребу в обігових коштах розраховують шляхом коригування нормативів обігових коштів, обчислених раніше прямим методом.

Міністерством фінансів України встановлено Типовий порядок обчислення норм запасів товарно-матеріальних цінностей для державних підприємств та організацій, який передбачає нормування обігових коштів для створення виробничих запасів, у незавершеному виробництві, у витратах майбутніх періодів, для створення запасів готової продукції.

Розрахунок нормативів обігових коштів прямим методом вимагає значних витрат коштів і часу. Тому часто їх використовують на підприємстві протягом ряду планових періодів.

Однак щороку обчислені прямим методом нормативи обігових коштів коригують відповідно до змін виробничої програми підприємства, швидкості обертання його обігових коштів тощо. Для коригування нормативів використовують економічний метод.

Економічний метод розрахунку нормативу обігових коштів підприємства є простим, не вимагає значних витрат праці, однак його можна застосувати лише на вже діючих підприємствах.

Питання для самоперевірки

1. Дайте визначення оборотних коштів.

2. Дайте характеристику оборотних виробничих фондів підприємства.

3. Охарактеризуйте фонди обігу підприємства.

4. У чому полягає необхідність і сутність нормування оборотних коштів?

5. Як розрахувати норматив оборотних коштів прямим методом?

6. Як розраховується потреба в оборотних коштах економічним методом?

7. Назвіть і охарактеризуйте власні джерела формування оборотних коштів підприємства.

8. Поясніть необхідність залучення підприємствами банківських кредитів для формування оборотних коштів.

9. Назвіть і охарактеризуйте показники стану власних оборотних коштів підприємства.

10. Назвіть і охарактеризуйте показники ефективності використання оборотних коштів.

11. Як впливає розміщення оборотних коштів на фінансовий стан підприємства?

ТЕМА КРЕДИТУВАННЯ ПІДПРИЄМСТВ

Сутність кредитування підприємств

Кредит— це позичка в грошовій або товарній формі, що надається банком чи юридичною або фізичною особою (кредитором) іншій особі (позичальникові) на умовах терміновості, повернення, платності, цільового характеру і забезпечення. Кредит є формою вияву кредитних відносин між тим, хто надає кредит, і тим, хто його отримує, і водночас є формою позичкового капіталу (у грошовій або товарній формі). За користування кредитом позичальники сплачують процент, суму якого не включають до собівартості продукції (робіт, послуг), а відносять до витрат фінансової діяльності підприємства. У податковому обліку витрати підприємства на сплату відсотків за користування кредитними ресурсами відносять до складу валових витрат підприємства, унаслідок чого зменшується сума об'єкта оподаткування податку на прибуток.

Основними чинниками, які зумовлюють виникнення кредитних відносин, є:

а) загальноекономічні чинники;

б) специфічні чинники).

Одні з цих чинників мають об'єктивний характер (товарообмін, сезонність виробництва, нерівномірність кругообігу коштів тощо), а інші - суб'єктивний (організація виробництва, постачання і збуту, розвиток товарного ринку).

Об'єктами кредитних відносинє грошові та товарно-матеріальні цінності, витрати на виробництво продукції, виконання робіт, надання послуг, платіжні та розрахункові операції підприємства, щодо яких укладають кредитний договір.

Суб'єктами кредитних відносинможуть бути будь-які самостійні суб'єкти підприємництва.

Підприємства залучають кредитні ресурси для того, щоб поповнити обігові кошти, необхідні для фінансування своєї поточної діяльності (збільшення виробничих запасів, обсягів незавершеного виробництва, витрат майбутніх періодів), а також для реалізації інвестиційних проектів. Визначаючи обсяги кредитування, зіставляють потребу підприємства у фінансових ресурсах (як загалом, так і за окремими напрямами його діяльності) зі сумою наявних фінансових ресурсів підприємства.

Кредити, які можуть отримувати підприємства, класифікують за кредиторами, формами та видами, метою використання, терміном надання, забезпеченням, порядком надання.

Кредиторами підприємства можуть бути банки, парабанківські установи, інші підприємства, держава, міжнародні фінансово-кредитні установи тощо, а формами кредитування — товарна і грошова.

За видами кредити поділяють на такі:

• банківські;

• комерційні;

• державні;

• лізингові.

За метою використання розрізняють кредити:

• для фінансування обігових коштів;

• для фінансування необоротних активів.

За терміном надання кредити поділяють на такі:

• короткострокові (терміном до 1 року);

• середньострокові (терміном від 1 до 5 років);

• довгострокові (терміном понад 5 років).

За порядком надання виділяють кредити:

• прямі, за яких кредитування підприємства здійснює один кредитор;

• консорціумів, за яких кредитування підприємства (або групи підприємств) здійснює група кредиторів на чолі з головним банком (банківським консорціумом);

• позики участі, за яких банки передають (уступають) частину позики іншим кредиторам (навіть без відома підприємства-позичальника).

Банківське кредитування підприємств

Банківський кредит - це основна форма кредиту, за якої банк надає клієнтові у тимчасове використання частину власного або залученого капіталу на умовах повернення зі сплатою банківського процента.

Банківське кредитування підприємств здійснюють на основі таких принципів, як терміновість, повернення, забезпечення, платність, цільове використання.

Окрім того, банківський кредит класифікують за такими ознаками:

• за цільовим призначенням;

• за процентною ставкою;

• за валютою;

• за забезпеченням;

• за терміном погашення;

• за характером погашення;

• за методом стягнення;

• за видами обслуговування.

Строковий кредит — це кредит, який надається повністю відразу ж після укладення кредитної угоди. Його погашають періодичними внесками або одноразово після закінчення терміну надання кредиту.

Кредитна лінія — це оформлена договором згода банку надати позичальникові кредит протягом певного часу (як правило, одного року) у розмірах, які не перевищують заздалегідь обумовленої суми (ліміту кредиту).

Контокорентний кредит (овердрафт) — це вид банківського кредиту в національній або чужоземній валюті, що надається надійному клієнтові понад залишок його коштів на поточному рахунку в банку. Сума і термін контокорентного кредиту визначаються господарськими потребами підприємства, але в межах ліміту, визначеного кредитним договором. З оформленням контокорентного кредиту обороти на поточному рахунку клієнта сальдують, а в разі появи на рахунку від'ємного (дебетового) сальдо, що має назву овердрафт, клієнтові оформляють позику.

Кредит під урахування векселів (обліковий кредит) — це короткостроковий кредит, який банківська установа надає пред'явникові векселів, обліковуючи (скуповуючи) їх до настання терміну оплати зобов'язань за ними і сплачуючи пред'явникові векселів їх номінальну вартість мінус дисконт.

Акцептний кредит - це один із видів короткострокових кредитів банків, пов'язаний із вексельним обігом. На відміну від облікового кредиту, що надається векселетримачеві (одержувачеві коштів за векселем), акцептний кредит надається векселедавцеві (платникові за векселем) і є гарантійною послугою. Зазвичай кредитну угоду оформляють із використанням переказного векселя, в якому одержувач коштів указує платника, який повинен акцептувати вексель (дати згоду здійснити платіж). Підприємство-векселедавець (платник) виставляє вексель на банк, який при цьому стає трасатом. Банк акцептує вексель за умови, щодо настання терміну платежу за векселем підприємство-векселедавець внесе до банку суму, потрібну для його погашення. Для підприємств акцептний кредит є дешевим, оскільки за нього слід сплачувати лише комісійні (за акцепт векселя).

Авальний кредит — це кредит, призначений для сплати банком за зобов'язаннями клієнта в тому разі, коли сам клієнт не зможе цього зробити у формі поручительства або гарантії. Авальний кредит здійснюється у формі авалю векселя. Банківська гарантія має компенсувати ризик господарської діяльності ділових партнерів клієнта. За авальний кредит сплачують комісійні, величина яких залежить від виду вимоги, що випливає з гарантії, а також від терміну дії гарантії.

До банківських послуг кредитного характеру належить факторинг. Факторинг - це система фінансування, за умовами якої банк (чи фактор-фірма) скуповує права вимоги щодо виплат за фінансовими зобов'язаннями, придбаними у різних осіб. Здебільшого банк купує дебіторські рахунки (рахунки-фактури) на поставлені товари чи надані послуги.

Факторингова угода передбачає, що підприємство-постачальник поступається банкові-посереднику правом отримання платежів від платників за поставлені товари чи надані послуги. Банк-посереднику день подання на інкасо платіжних вимог оплачує їх постачальникові і сам завершує розрахунки з покупцями.

Процедура отримання банківського кредиту складається з таких основних етапів:

а) попередні переговори щодо можливості укладення кредитної угоди;

б) подання в банк заявки та інших документів на отримання кредиту (клопотання, копія засновницьких документів; бізнес-план проекту або техніко-економічне обгрунтування; баланси та звіти про фінансові результати підприємства за три останні роки діяльності;

перелік та розрахунок вартості майна, що передається в заставу; копії контрактів, які підтверджують, що виторг від них забезпечує окупність проекту; розшифрування дебіторської і кредиторської заборгованості тощо);

в) оцінка банком кредитоспроможності позичальника та ефективності комерційної угоди;

г) згода банку на надання кредиту і підписання кредитного договору між підприємством і банком;

д) надання кредиту та контроль банку за виконанням підприємством умов кредитування.

Перед укладенням кредитного договору банк здійснює оцінку кредитоспроможності підприємства, тобто наявності передумов для отримання підприємством кредиту і спроможності повернути його в повному обсязі та в установлений термін.

Основним документом, який регулює кредитні відносини між підприємством і банком, є кредитний договір. Кредитний договір - це юридичний документ, що визначає взаємні зобов'язання і відповідальність між банком і клієнтом із приводу одержання останнім банківського кредиту.

Види небанківського кредитування підприємств

Основними видами небанківського кредитування підприємств є комерційне, лізингове і державне кредитування, кредитування за рахунок коштів міжнародних фінансово-кредитних інститутів.

Комерційний кредит — це короткостроковий кредит, що надається продавцем (виробником) продукції покупцеві у формі відтермінування оплати за продані товари, виконані роботи чи надані послуги. Звичайно його оформляють переказним векселем.

Призначенням комерційного кредиту є прискорення реалізації товарів та одержання прибутку. Процент за комерційний кредит, як правило, є нижчим, аніж за банківський кредит.

Погашення комерційного кредиту може здійснюватися через оплату боржником векселя, передаванням векселя іншій особі, переоформленням комерційного кредиту на банківський. Комерційний кредит надають у товарній формі.

На практиці застосовують три види комерційного кредиту:

• кредит із фіксованим терміном погашення;

• консигнація;

• кредитування за відкритим рахунком.

Комерційний кредит дешевший від банківського, однак така форма кредитування підприємства обмежена в обсягах і термінах надання.

Лізинговий кредит— це кредит, який надається в товарній формі лізингодавцем (кредитором )лізингоотримувачеві (позичальнику).

Лізинг - це довготермінова оренда машин, обладнання, споруд виробничого призначення. Згідно з чинним законодавством лізинг - це підприємницька діяльність, яка спрямована на інвестування власних чи фінансових ресурсів і полягає в наданні лізингодавцем у виключне користування на визначений строк лізингоодержувачеві майна, що є його власністю (або набувається ним у власність за дорученням і погодженням із лізингоодержувачем у відповідного продавця) за умови сплати лізингоодержувачем періодичних лізингових платежів. Здійснюючи лізингові операції, орендодавець купує машини, обладнання, транспортні засоби, виробничі споруди, ЕОМ, інші основні засоби і передає їх за угодою орендареві для використання з виробничою метою, зберігаючи при цьому право власності на них до кінця угоди.

Лізинг є специфічною формою фінансування капітальних інвестицій, альтернативною традиційному банківському кредитуванню чи використанню для придбання основних засобів власних фінансових ресурсів. Він дає змогу підприємствам та організаціям отримати необхідні виробничі засоби без значних одноразових витрат, а також уникнути втрат, пов'язаних із моральним старінням засобів виробництва.

У лізингових операціях звичайно беруть участь три сторони: виробник (постачальник) машин і обладнання, організація, що фінансує лізингову угоду (орендодавець), і організація, яка використовує орендоване майно у своїх інтересах (орендар). Організаціями, що фінансують лізингові операції, виступають спеціальні лізингові компанії або банки.

Розрізняють два основних види лізингових операцій - фінансовий і оперативний лізинг.

Крім того, у практиці лізингових операцій використовують:

1) зворотний лізинг, тобто договір лізингу, який передбачає придбання лізингодавцем майна у власника і передачу цього майна йому в лізинг;

2) пайовий лізинг — здійснення лізингу на основі багатостороннього договору суб'єктів лізингу та залучення одного або кількох кредиторів. Сума інвестованих кредиторами коштів не може становити більше ніж 80% вартості набутого для лізингу майна;

3) міжнародний лізинг — договір лізингу, що здійснюється суб'єктами лізингу, які перебувають під юрисдикцією різних держав, або в разі, якщо майно чи платежі перетинають державні кордони.

Лізингодавцями можуть бути виробники об'єктів лізингу, лізингові компанії, банки, державні і місцеві органи.

За користування лізинговим кредитом сплачується лізинговий платіж, який включає суму амортизації об'єкта лізингу за період лізингової угоди, процент за лізинговий кредит, лізингову маржу, відшкодування страхових платежів тощо.

Для отримання лізингового кредиту укладають лізингову угоду, складають акт приймання-передачі об'єкта лізингу в експлуатацію, а в окремих випадках — договір на технічне обслуговування майна.

Державний кредит — це економічні відносини, які виникають між підприємством і державою внаслідок купівлі підприємством державних цінних паперів, а також унаслідок отримання підприємством бюджетних і позабюджетних кредитів.

Бюджетні позики можуть надаватися органам державної виконавчої влади через установи державного Казначейства України та уповноважені банки для фінансування технічного перезброєння і реконструкції особливо важливих підприємств, для нового будівництва в пріоритетних галузях економіки тощо.

Перелік об'єктів, які фінансуються з коштів державного бюджету, визначає Міністерство економіки за погодженням із Міністерством фінансів. Визначений перелік подають на затвердження Кабінету Міністрів України у складі Державної програми економічного і соціального розвитку України на плановий рік.

Державне кредитування може здійснюватися також через Фонд державного майна України для забезпечення після приватизаційної підтримки підприємств за рахунок коштів Державного позабюджетного фонду приватизації та коштів, передбачених Державною програмою приватизації.

Вітчизняні підприємства мають можливість отримувати кредити в міжнародних фінансових і кредитних установах, зокрема кредитні лінії Світового банку і Європейського банку реконструкції та розвитку (ЄБРР), Агентства США з міжнародного розвитку, фонду Євразія тощо.

Питання для самоперевірки

1. Дайте визначення кредиту. Чим обумовлена його необхідність?

2. Які основні принципи кредитування?

3. Які основні об′єкти короткострокового кредитування на підприємстві?

4. Які основні об′єкти довгострокового кредитування на підприємстві?

5. Як можна класифікувати кредити, що отримують підприємства?

6. Перелічіть види банківських кредитів. Розкрийте їх сутність.

7. Яка процедура отримання кредиту підприємством?

8. Який зміст кредитного договору, що укладається між підприємством та банком?

9. У чому полягає необхідність і сутність комерційного кредитування?

10. Який механізм отримання підприємством лізингового кредиту?

11. Яка процедура кредитування малих підприємств?

12. Що таке відсоток за кредит? Які існують види відсоткових ставок?

13. Розкрийте способи та джерела погашення банківського кредиту.

ТЕМА. ФІНАНСОВЕ ЗАБЕЗПЕЧЕННЯ ВІДТВОРЕННЯ

ОСНОВНИХ ЗАСОБІВ

Сутність основних засобів

До основних засобівзгідно П(С)БО 7 "Основні засоби" належать матеріальні активи, які підприємство утримує з метою використання їх в процесі виробництва або постачання товарів і послуг, надання в оренду іншим особам або для здійснення адміністративних і соціально-культурних функцій, очікуваний строк корисного використання (експлуатації) яких більше одного року (або операційного циклу, якщо він довший за рік).

Під строком корисного використання (експлуатації)розуміють очікуваний період часу, протягом якого необоротні активи будуть використовуватись підприємством, або шляхом їх використання буде виготовлений очікуваний підприємством обсяг продукції (товарів, робіт, послуг). При визначенні строку корисного використання слід враховувати:

1)очікуване використання об'єкта підприємством з врахуванням його потужності або продуктивності;

2)фізичний та моральний знос, що передбачається;

3)правові або інші обмеження щодо строків використання об'єкта та інші фактори.

Таким чином, основні засоби — це частина майна підприємства, що переносить свою вартість на новостворений продукт частинами за декілька виробничих циклів.

|

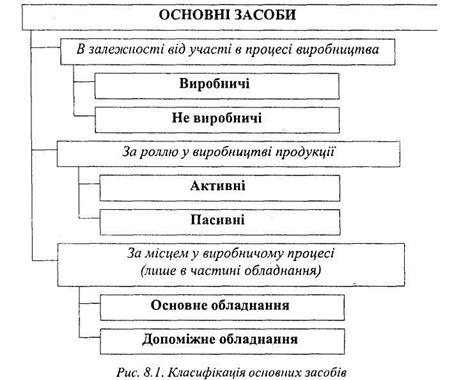

Використовуються різні ознаки класифікації основних засобів (рис. 8.1)

Первісна вартість основних засобіввизначається як історична (фактична) собівартість основних засобів у сумі грошових коштів, сплачених при придбанні або створенні необоротних активів.

Переоцінена вартість— вартість основних засобів після проведення їх переоцінки.

Вартість, що амортизується,представляє собою первісну або переоцінену вартість об'єкту основних засобів за вирахуванням ліквідаційної вартості.

Ліквідаційна вартістьвизначається як сума коштів або вартість інших активів, які підприємство очікує отримати від реалізації (ліквідації) основних засобів по закінченні передбаченого періоду використання, за вирахуванням очікуваних витрат на ліквідацію (продаж) цього об'єкту.

Справедлива вартістьоб'єкта основних засобів дорівнює сумі, за якою актив може бути обміняний при здійсненні угоди між компетентними, обізнаними, зацікавленими та незалежними сторонами.

Первісна вартість основних фондіввизначається як сума всіх грошових затрат на їх створення. До неї включаються:

• суми, що сплачують постачальникам активів та підрядникам за виконання будівельно-монтажних робіт (без непрямих податків);

• реєстраційні збори, державне мито та аналогічні платежі, що здійснюються у зв'язку з придбанням (отриманням) прав на об'єкт основних засобів; суми ввізного мита;

• суми непрямих податків у зв'язку з придбанням (створенням) основних засобів (якщо вони не відшкодовуються підприємству);

• втрати зі страхування ризиків доставки основних засобів;

• витрати на установку, монтаж, налагодження основних засобів,

• інші витрати, безпосередньо пов'язані з доведенням основних засобів до стану, в якому вони придатні для використання із запланованою метою.

Підприємство переоцінює об'єкт основних засобів, якщо його залишкова вартість значно (більш як на 10%) відрізняється від справедливої вартості на дату балансу. У разі переоцінки об'єкта основних засобів на ту саму дату здійснюється переоцінка всіх об'єктів групи основних засобів, до якої належить цей об'єкт.

Згідно змін від 24.12.2002 р. в Законі України "Про оподаткування прибутку підприємств" з 01.01.2004 р. всі основні фонди поділяться на чотири групи:

Група 1 — будівлі, споруди, їх структурні компоненти та передавальні пристрої, в тому числі жилі будинки та їх частини, вартість капітального поліпшення землі;

Група 2—автомобільний транспорт та вузли до нього; меблі; побутові електронні, оптичні, електромеханічні прилади та інструменти, інше конторське обладнання, устаткування та приладдя до них;

Група 3—будь-які інші основні фонди, не включені до груп 1, 2 і 4 (сільськогосподарські машини та знаряддя, робоча худоба);

Група 4—електронно-обчислювальні машини, інші машини для автоматичного оброблення інформації, їх програмне забезпечення, пов'язані з ними засоби зчитування або друку інформації, інші інформаційні системи, телефони (у тому числі стільникові), мікрофони і рації, вартість яких перевищує вартість МШП.

Знос та амортизація основних засобів.

Знос об’єкта – це сума амортизації з початку його корисного використання. Розрізняють два види зносу основних засобів – фізичний і моральний.

Фізичний зноспредставляє собою частину вартості, яку переносить на продукцію засіб праці внаслідок його використання в тому розмірі, в якому він втрачає споживчу вартість. Фізичний знос є результатом використання основних засобів, а також дії природних факторів. Цей знос частково відновлюється шляхом ремонту, реконструкції і модернізації основних фондів.

Моральний зноспроявляється в тому, що застарілі основні засоби за своєю конструкцією, продуктивністю, економічністю, якістю продукції відстають від нових зразків. Тому періодично виникає необхідність заміни основних засобів, особливо їх активної частини. При цьому в сучасній економіці головним фактором, що викликає необхідність заміни, є моральний знос.

Амортизація— це процес поступового перенесення вартості основних виробничих фондів і нематеріальних активів з врахуванням витрат на їх придбання, виготовлення або поліпшення згідно з нормами амортизаційних відрахувань, встановлених законодавством на продукцію, що виготовляється з їх допомогою. Таким чином, амортизація є економічним зносом, який виражений в грошовій формі.

Метод амортизації об'єкта основних засобів переглядається у разі зміни очікуваного способу отримання економічних вигод від його використання. Нарахування амортизації за новим методом починається з місяця, наступного за місяцем прийняття рішення про зміну методу амортизації.

Нарахування амортизації проводиться щомісячне. Підприємства із сезонним характером виробництва річну суму амортизації нараховують протягом періоду роботи підприємства у звітному році.

Нарахування амортизації проводиться щомісячне. Підприємства із сезонним характером виробництва річну суму амортизації нараховують протягом періоду роботи підприємства у звітному році.

Амортизація основних засобів (крім інших необоротних матеріальних активів) нараховується із застосуванням таких методів:

1) Прямолінійного,за яким річна сума амортизації визначається діленням вартості, яка амортизується, на очікуваний період часу використання об'єкта основних засобів.

2) Зменшення залишкової вартості,за яким річна сума амортизації визначається як добуток залишкової вартості об'єкта на початок звітного року або первісної вартості на дату початку нарахування амортизації та річної норми амортизації. Річна норма амортизації (у відсотках) обчислюється як різниця між одиницею та результатом кореня ступеня кількості років корисного використання об'єкта з результату відділення ліквідаційної вартості об'єкта

на його первісну вартість.

3) Прискореного зменшеннязалишкової вартості, за яким річна сума амортизації визначається як добуток залишкової вартості об'єкта на початок звітного року або первісної вартості на дату початку нарахування амортизації та річної норми амортизації, яка обчислюється виходячи зі строку корисного використання об'єкта, і подвоюється.

4) Кумулятивного,за яким річна сума амортизації визначається як добуток вартості, яка амортизується, та кумулятивного коефіцієнту. Кумулятивний коефіцієнт розраховується діленням кількості років, що залишаються до кінця очікуваного строку використання об’єкта основних засобів, на суму числа років його корисного використання.

5) Виробничого,за яким місячна сума амортизації визначається як добуток фактичного місячного обсягу продукції (робіт, послуг) та виробничої ставки амортизації. Виробнича ставка амортизації розраховується діленням вартості, яка амортизується, на загальний обсяг продукції (робіт, послуг), який підприємство очікує виробити (виконати) із використанням об'єкта основних засобів.

Підприємство повинно застосовувати норми і методи нарахування амортизації основних засобів, передбачені податковим законодавством згідно змін від 24.12.2002 р. в Законі України "Про оподаткування прибутку, підприємстві", встановлено, норми амортизаційних відрахувань з 01.01. 2004р. для кожної з груп основних фондів на початок звітного (податкового) періоду втаких розмірах:

На квартал:

Група 1 – 2%

Група 2 – 10%

Група 3 – 6%

Група 4 – 15%

Платник податку може прийняти рішення про застосування інших норм амортизації, що не перевищують норм. Зазначене рішення:

Платник податку може прийняти рішення про застосування інших норм амортизації, що не перевищують норм. Зазначене рішення:

• приймається платником податку до початку звітного податкового року та не може бути змінене протягом такого року;

• доводиться до відома податкового органу разом із поданням декларації за перший квартал такого звітного податкового року.

Відповідно до податкового законодавства, підприємства всіх форм власності мають право застосовувати щорічну індексацію балансової вартості груп основних фондів та нематеріальних активів на коефіцієнт індексації (Кі), який визначається за формулою:

Коефіцієнт індексації (Кі) = (Індекс інфляції року-10) /100

Якщо значення Кі не перевищує одиниці (10%), індексація не проводиться.

Капітальні вкладення , їх види та форми здійснення.

Відновлення основних фондів на діючих підприємствах здійснюється за рахунок капітальних вкладень.

Капітальні вкладення – витрати на створення нових, розширення, реконструкцію та модернізацію діючих основних фондів.

Поняття „капітальні вкладення” є тотожним поняттю „інвестиції”. У зв’язку з цим поняття „капітальні вкладення” розглядається як інвестиції, які спрямовані на створення нових, розширення, реконструкцію та модернізацію діючих основних засобів.

Капітальні вкладення, залучення в створення та відновлення основних фондів, підрозділяються за призначенням:

- на капітальні вкладення виробничого призначення;

- на капітальні вкладення невиробничого призначення.

Залежно від джерел фінансування капітальні вкладення бувають:

- державні – інвестиції, спрямовані на створення та відновлення основних фондів, джерелом фінансування яких є кошти Державного бюджету, державних підприємств і організацій, а також місцевих бюджетів;

- державні централізовані – інвестиції, що спрямовані на створення і відновлення основних фондів і фінансування за рахунок коштів Державного бюджету і бюджетних кредитів;

- недержавні;

- змішані капітальні вкладення.

Розширення основних фондів виробничого призначення може здійснюватись за рахунок нового будівництва виробничих об’єктів, розширення реконструкції та переозброєння діючих підприємств.

Обсяги капітальних інвестицій загалом і за їх окремими видами, підприємства визначають щорічно, виходячи з потреби в них і наявних джерел фінансування.

Капітальні вкладення підприємств-інвесторів забезпечуються фінансовими ресурсами з різних джерел:

- власних джерел;

- позикових джерел;

- залучених джерел;

- бюджетних інвестиційних асигнувань4

- коштів позабюджетних фондів;

- коштів іноземних інвесторів.

Однією з форм відтворення основних фондів є їх ремонт. Своєчасне проведення ремонту діючих основних виробничих фондів запобігає передчасному їх зносу і вибуттю, продовжує термін служби, підвищує експлуатаційні можливості й ефективність використання відремонтованих фондів.

Ремонт – усунення ушкоджень, поломок, вад у чомусь.

Ремонт основних фондів – це усунення ушкоджень, поломок, вад в основних засобах з метою відновлення їх експлуатаційних якостей.

Розрізняють поточний, середній і капітальний ремонти основних засобів.

Капітальнийремонт — це ремонт, при якому відбувається заміна зношених конструкцій та деталей або всіх деталей та вузлів, розбирання агрегату тощо. Він здійснюється з періодичністю більше, ніж один рік.

Поточний ремонт— це виконання дрібних робіт по виправленню та частковій заміні окремих деталей об'єкту основних засобів, робіт по підтриманню їх в нормальному санітарно-технічному стані.

Середній ремонт за складністю, і характером проведення близький до капітального. Однак, на відміну від останнього, він проводиться кілька разів на рік.

Питання для самоперевірки

1. Що відноситься до основних засобів підприємства?

2. На які групи поділяються основні засоби?

3. Охарактеризуйте відтворення основних засобів?

4. У чому полягає суть понять зносу та амортизації основних засобів?

5. Які існують методи нарахування амортизаційних відрахувань?

6. Охарактеризуйте нарахування амортизації основних засобів, передбачене податковим законодавством.

7. У чому полягає сутність прискорених методів нарахування амортизаційних відрахувань?

8. З якою метою і яким чином проводиться переоцінка основних засобів?

9. З якою метою і яким чином проводиться індексація основних засобів?

10. Які джерела фінансування капітальних вкладень підприємств?

11. Який порядок фінансування капітальних вкладень підприємств?

12. Який порядок фінансування витрат на поліпшення основних засобів підприємств?

13. Які показники стану та ефективності використання основних засобів?

Тема. ОЦІНКА ФІНАНСОВОГО СТАНУ ПІДПРИЄМСТВА

Необхідність і сутність фінансовго аналізу

Фінансовий стан — це комплексне поняття, яке є результатом взаємодії всіх елементів системи фінансових відносин підприємства і однією з найважливіших характеристик його діяльності. Одночасно фінансовий аналіз є часткою загального аналізу господарської діяльності підприємства який складається з двох взаємопов’язаних розділів: фінансового та управлінського аналізу. Аналіз і оцінка фінансового стану підприємства має професійний інтерес для різних категорій спеціалістів: кредиторів, інвесторів, керівництва підприємства. Зміст внутрішнього і зовнішнього аналізу фінансового

стану визначається метою, у відповідності з якою він проводиться і залежить від вимог, що висувають до цієї роботи відповідні категорії споживачів. Вивчаючи ці питання, доречно визначити спільні характеристики і відмінності між внутрішнім і зовнішнім аналізом фінансового стану підприємства.

Метою оцінки фінансовогостану підприємства є пошук резерві підвищення рентабельності виробництва і зміцнення комерційного розрахунку як основи стабільної роботи підприємства і виконання ним зобов'язань перед бюджетом, банком та іншими установами.

Користувачі інформації про фінансовий стан підприємства є власники підприємства, інвестори, банківські установи, партнери по бізнесу, професійні учасники ринку цінних паперів, працівники податкової служби, страхові компанії, інші учасники економічних відносин.

Предметом фінансового аналізує фінансові ресурси підприємства, їх формування та використання.

Інформація, яка береться до уваги для аналізу фінансового стану підприємства, за доступністю поділяється на відкриту і закриту (таємну).

Інформація, що міститься в бухгалтерській та статистичній звітності і виходить за межі підприємства, є відкритою.

Але кожне підприємство розробляє свої планові і прогнозовані показники, норми, нормативи, ліміти, тарифи тощо. Ця інформація становить комерційну таємницю, а іноді й "ноу-хау". Підприємство має право тримати таку інформацію в таємниці, тобто вона є закритою.

Показники оцінки фінансового стану підприємства

Стійкий фінансовий стан підприємства формується в процесі всієї його фінансово-господарської діяльності. Тому оцінку фінансового стану можна об'єктивно здійснити не через один (нехай і найважливіший) показник, а тільки за допомогою комплексу, системи показників, що детально й усебічно характеризують господарське становище підприємства.

Показники оцінки фінансового стану мають бути такими, щоб усі, хто пов'язаний із підприємством економічними відносинами, могли одержати відповідь на запитання: наскільки надійне підприємство як партнер у фінансовому відношенні? У кожного з партнерів підприємства (акціонерів, банківських установ, податкових адміністрацій) є свій критерій економічної доцільності. Тому й показники оцінки фінансового стану мають бути такими, щоб кожен партнер міг зробити вибір, виходячи з власних інтересів.

Зрозуміло, що в доброму фінансовому стані зацікавлене, передусім, саме підприємство. Однак, добрий фінансовий стан будь-якого підприємства формується в процесі його взаємовідносин із постачальниками, покупцями, акціонерами, банківськими установами та іншими юридичними і фізичними особами. З іншого боку, безпосередньо від підприємства залежить міра його економічної привабливості для всіх цих осіб, що завжди мають можливість вибору між багатьма підприємствами, спроможними задовольнити той самий економічний інтерес.

Відтак необхідно систематично, детально і в динаміці аналізувати фінанси підприємства, оскільки від поліпшення фінансового стану підприємства залежить його економічна перспектива.

Традиційно оцінка фінансового стану підприємства здійснюєтьсяза даними балансу і звіту про фінансові результати за такими основними напрямами:

• характеристика майнового стану підприємства;

• характеристика джерел формування фінансових ресурсів;

• оцінка фінансової сталості;

• оцінка ліквідності балансу;

• аналіз і оцінка показників прибутку і рентабельності.

Загальне уявлення про фінансовий стан підприємства дає аналіз

структури вартості його майна. Основними характеристиками майнового стану виступають: валюта балансу, частка необігових коштів у валюті балансу, частка активної частки основних засобів, коефіцієнт зношення основних засобів. Характеризуючи джерела формування фінансових ресурсів, слід розрахувати коефіцієнт фінансової незалежності підприємства і дослідити його динаміку, а також джерела формування основних фондів і обігових засобів.

Фінансова сталість — це такий рух грошових коштів, який забезпечує постійне перевищення надходжень коштів над їх витратами, забезпечує вільне маневрування грошовими коштами і шляхом їх ефективного використання сприяє безперебійному процесу виробництва й реалізації продукції.

Зовнішнім проявом фінансової сталості виступає платоспроможність —здатність своєчасно і повністю виконати свої платіжні зобов'язання. Вищою формою сталості підприємства є його кредитоспроможність — наявність умов для отримання кредиту і здатність своєчасно повернути взяту позику зі сплатою відповідних процентів.

Відносними показниками, з допомогою яких характеризують фінансову сталість, виступають:

• частка власного капіталу в загальній сумі джерел;

• коефіцієнт співвідношення позикового і власного капіталу;

• частка позикового капіталу в загальній сумі довгострокових пасивів, під якими розуміють власний і позиковий капітал;

• коефіцієнт забезпеченості процентів по кредитах і позиках.

В якості основних характеристик платоспроможності виступають:

• величина власних обігових коштів;

• коефіцієнти ліквідності.

Горизонтальний (або трендовий) фінансовий аналіз базується на вивченні динаміки окремих фінансових показників в часі. В процесі використання цієї системи аналізу розраховуються темпи росту окремих показників фінансової звітності за ряд періодів і визначаються загальні тенденції їх зміни. В фінансовому менеджменті найбільше розповсюдження знайшли наступні види горизонтального (трендового) фінансового аналізу:

1. Зіставлення фінансових показників звітного періоду з показниками попереднього періоду.

2. Зіставлення фінансових показників звітного періоду з показниками аналогічного періоду минулого року.

3. Зіставлення фінансових показників за ряд попередніх періодів.

Вертикальний (або структурний) фінансовий аналіз базується на структурному розкладенні окремих показників фінансової звітності підприємства. В процесі здійснення цього аналізу розраховується питома вага окремих структурних складових агрегованих фінансових показників. В фінансовому менеджменті найбільше розповсюдження знайшли наступні види вертикального (структурного) аналізу:

1. Структурний аналіз активів.

2. Структурний аналіз капіталу.

3. Структурний аналіз грошових потоків.

Порівняльний фінансовий аналіз базується на зіставленні значень окремих груп аналогічних показників між собою. В процесі використання цієї системи аналізу розраховуються розміри абсолютних і відносних відхилень порівняльних показників. В фінансовому менеджменті найбільше розповсюдження знайшли наступні види порівняльного фінансового аналізу.

1. Порівняльний аналіз фінансових показників даного підприємства і середньогалузевих показників

2. Порівняльний аналіз фінансовим показників даного підприємства і підприємств-конкурентів.

3. Порівняльний аналіз фінансових показників окремих структурних одиниць і підрозділів даного підприємства (його "центрів відповідальності").

4. Порівняльний аналіз звітних і планових (нормативних) фінансових показників.

4. Порівняльний аналіз звітних і планових (нормативних) фінансових показників.

Аналіз фінансових коефіцієнтів (R-аналіз) базується на розрахунку співвідношення різних абсолютних показників фінансової діяльності підприємства між собою.

1. Коефіцієнти оцінки фінансової стійкості підприємства дозволяють виявити рівень фінансового ризику.

2. Коефіцієнти оцінки платоспроможності (ліквідності) характеризують можливість підприємства своєчасно розраховуватися за своїми поточними фінансовими зобов'язаннями за рахунок оборотних активів різного рівня ліквідності.

3. Коефіцієнти оцінки оборотності активів характеризують наскільки швидко сформовані активи обертаються в процесі господарської діяльності підприємства.

4. Коефіцієнти оцінки оборотності капіталу характеризують наскільки швидко капітал підприємства, який обертається в процесі його господарської діяльності

5. Коефіцієнт оцінки рентабельності (прибутковості) характеризують спроможність підприємства генерувати необхідний прибуток в процесі своєї господарської діяльності і визначають загальну ефективність використання активів і вкладеного капіталу.

Інтегральний фінансовий аналіз дозволяє одержати найбільш поглиблену (багатофакторну) оцінку умов формування окремих агрегованих фінансових показників.

Існує чотири типи фінансової стійкості підприємства, при цьому використовується методика, яка базується на розрахунку системи показників забезпеченості запасів джерелами їх формування:

а) абсолютна фінансова стійкість (трапляється на практиці дуже рідко) — коли власні обігові кошти забезпечують запаси;

б) нормально стійкий фінансовий стан — коли запаси забезпечуються власними обіговими коштами і довгостроковими зобов'язаннями;

в) нестійкий фінансовий стан - коли запаси забезпечуються за рахунок власних обігових коштів, довгострокових зобов'язань і короткострокових кредитів банків, тобто за рахунок усіх основних джерел формування запасів;

г) кризовий фінансовий стан — коли запаси не забезпечуються джерелами їх формування і підприємство перебуває на межі банкрутства.

Питання для самоперевірки

1. Дайте визначення поняття „фінансовий стан”.

2. Які інформаційні джерела використовуються для проведення аналізу і оцінки фінансового стану?

3. Для яких категорій спеціалістів складає професійний інтерес аналіз і оцінка фінансового стану підприємства?

4. Які методичні прийоми можна застосовувати для проведення аналізу фінансового стану підприємства?

5. Які принципи класифікації показників оцінки фінансового стану підприємства за різними ознаками та яка їхня економічна сутність?

6. Який порядок розрахунку та методи оцінювання показників оцінки майнового стану підприємства?

7. Який порядок розрахунку та методи оцінювання показників ліквідності та платоспроможності?

8. Який порядок розрахунку та методи оцінювання показників ділової активності підприємства?

9. Який порядок розрахунку та методи оцінювання показників рентабельності підприємства?

10. Який порядок розрахунку та методи оцінювання показників акціонерного капіталу?

11. Дайте визначення фінансової стійкості.

12. Які показники характеризують фінансову стійкість підприємства?

13. Перелічіть типи фінансової стійкості. На основі яких критеріїв вони визначаються?

14. Яким чином здійснюється комплексна оцінка фінансового стану підприємства?

15. Які способи зміцнення фінансової стійкості підприємства?

ТЕМА: ФІНАНСОВЕ ПЛАНУВАННЯ НА ПІДПРИЄМСТВАХ

Роль та значення фінансового планування на підприємстві

Фінансова стратегія підприємства – складова його загальної економічної стратегії, яка охоплює систему довготермінових завдань фінансової діяльності підприємства та шляхів їх досягнення. Мета фінансової стратегії підпорядковується загальній меті економічного розвитку підприємства.

Розроблення фінансової стратегії підприємства пов’язане з вирішенням таких основних завдань:

· визначення перспективних напрямків розвитку фінансових взаємовідносин підприємства з діловими партнерами;

· обґрунтування основних джерел фінансового забезпечення діяльності підприємства;

· вибір оптимальних способів інвестиційної діяльності підприємства;

· зведення до мінімуму фінансових ризиків підприємства;

· забезпечення фінансової стійкості і рентабельності діяльності підприємства;

· визначення способів і методів виходу підприємства з фінансової кризи.

Фінансова стратегія підприємства є основою для розроблення його фінансової політики. Фінансова політика підприємства – це форма реалізації фінансової ідеології та стратегії підприємства в розрізі окремих аспектів його фінансової діяльності. Фінансова політика формується лише за окремими напрямами фінансової діяльності підприємства, що потребують найефективнішого управління для досягнення головної стратегічної мети цієї діяльності.

Основними напрямами фінансової політики підприємства є: політика формування активів і структури капіталу; політика управління активами та інвестиціями; політика залучення фінансових ресурсів; політика управління фінансовими ризиками і запобігання банкрутству. Формування фінансової політики підприємства має здебільшого багаторівневий характер. Так, наприклад, у межах політики формування фінансових ресурсів підприємства може розроблятися політика формування власних фінансових ресурсів і політика їх залучення із зовнішніх джерел. У свою чергу, політика формування власних фінансових ресурсів може включати самостійні блоки: цінову політику, податкову, амортизаційну, дивідендну, інвестиційну політику тощо. Цінова політика – це політика формування цін на продукцію підприємства з урахування динаміки кон’юнктури ринку(попиту та пропозиції) та рівня витрат на виготовлення і реалізацію продукції. Податкова політика ґрунтується на виборі оптимального способу здійснення податкових платежів за наявності альтернативних варіантів господарської діяльності підприємств. Амортизаційна політика – це політика управління амортизаційним відрахуваннями з метою інвестування їх у виробничу діяльність підприємства. Дивідендна політика підприємства ґрунтується на оптимізації пропорцій між частиною прибутку підприємства, що використовується на споживанні (виплату дивідендів), і тією частиною прибутку, яку капіталізують.

Важливою складовою фінансової політики підприємства є його інвестиційна політика,яка полягає у виборі та реалізації найвигідніших шляхів розширення і оновлення активів підприємства задля забезпечення основних напрямів його економічного розвитку.

Фінансова стратегія підприємства втілюється в його стратегічному перспективному плані розвитку, в якому визначають основні альтернативні фінансові показники діяльності підприємства, відповідно до передбачуваних варіантів розвитку ринкового середовища. Розробка альтернативних фінансових планів, які дають змогу прогнозувати ймовірні зміни фінансового стану і фінансових результатів діяльності підприємства, здійснюється на основі моделювання, факторного аналізу і нормування.

У перспективному фінансовому плані розробляють прогноз звіту про фінансові результати, звіту про рух грошових коштів, прогноз балансу активів і пасивів підприємства тощо.

Ефективність фінансової стратегії залежить від того, чи враховує вона реальні економічні можливості підприємства та стан і тенденції розвитку зовнішнього щодо підприємства підприємницького середовища.

Зміст, завдання та методи фінансового планування

Фінансове планування – це розроблення системи фінансових планів за окремими напрямами фінансової діяльності підприємства, які забезпечують реалізацію його фінансової стратегії у плановому періоді. Мета фінансового планування – забезпечення поточної діяльності підприємства необхідними фінансовими ресурсами.

Основними завданнями фінансового планування є :

· оптимізація фінансових відносин підприємства з діловими партнерами у плановому періоді;

· фінансове забезпечення основної, операційної та іншої звичайної діяльності підприємства;

· визначення способів ефективного інвестування капіталу підприємства у плановому періоді;

· забезпечення раціонального використання матеріально-технічних і фінансових ресурсів підприємства у плановому періоді;

· контроль за організацією поточних розрахунків і використанням платіжних засобів підприємства.

Фінансовий план розробляють на основі: загальної фінансової

стратегії підприємства; основних напрямів його фінансової політики; даних про планові обсяги виробництва та реалізації продукції; показників розвитку фінансового ринку; результатів фінансового аналізу діяльності підприємства за попередні звітні періоди; оцінки фінансового стану і резервів економічного розвитку підприємства на початок планового періоду тощо.

Для розробки фінансових планів застосовують такі методи:

· балансовий, згідно з яким балансують не тільки підсумкові показники доходів і витрат, а й для кожної статті витрат визначають конкретні джерела їх покриття;

· нормативний, за яким потребу у фінансових ресурсах визначають на основі фінансових норм і нормативів(ставки податків, норми амортизації тощо);

· розрахунково – аналітичний, відповідно до якого планові показники розраховують на основі фактичних даних за базовий період та індексів їх зміни у плановому періоді;

· методи економіко-математичного моделювання для прогнозування значення показників та оптимізації планових рішень.

На основі розробленого фінансового плану можна визначити, який обсяг грошових коштів може мати підприємство у своєму розпорядженні, яку основні джерела їх надходження, чи достатньо коштів для виконання планових завдань, скільки коштів потрібно перерахувати до бюджету, кредиторам, страховим компаніям тощо, як буде розподілятися прибуток підприємства, чи збалансовані доходи з витратами підприємства тощо.

Зміст і порядок складання поточного (річного)

та оперативного фінансового планів підприємства

Поточний фінансовий план – це план формування та розподілу фінансових ресурсів підприємства на плановий рік із розбивкою показників за кварталами. Річний фінансовий план відображає обсяги надходжень і витрачання грошових коштів підприємства у плановому році на забезпечення потреб його поточного діяльності та розвиток і виконання фінансових зобов’язань, включаючи зобов’язання щодо сплати податків та обов’язкових платежів, розрахунків із діловими партнерами тощо. Основою для розрахунку річного фінансового плану державних підприємств є Положення про порядок складання річного фінансового плану державних підприємств, затверджене наказом № 277 Міністерства економіки України від 25 грудня 2000 року. Затверджено типову форму фінансового плану державного підприємства та форму розрахунку формування фінансових результатів діяльності підприємства, показники яких узгоджено з показниками фінансової звітності підприємств.

Під поточним фінансовим планом розуміють також розділ бізнес – плану, який розробляють як підтвердження окупності та прибутковості інвестицій у підприємницький проект і який містить такі складові: план доходів і витрат, план грошових надходжень і виплат, план активів і пасивів (балансовий план), план формування і використання фінансових ресурсів. Річний фінансовий план державного підприємства складається з п’яти розділів. У першому розділі річного фінансового плану записують дані про обсяги джерел формування та надходження коштів на підприємства. Другий розділ фінансового плану містить дані про приріст активів підприємства. У третьому розділі записують дані про планові обсяги повернення підприємством залучених коштів, а в четвертому – про планові витрати підприємства, пов’язані зі сплатою обов’язкових платежів до бюджету та державних цільових фондів. У п’ятому розділі відображають планові суми витрачання фінансових ресурсів підприємства на покриття збитків попередніх періодів.

Показники фінансового плану підприємства на основі:

· оцінки платоспроможного попиту споживачів на основні види продукції (товарів, робіт, послуг ) підприємства на плановий рік, оптимізації номенклатури продукції, що випускається підприємством, визначення нових ринків збуту продукції та розробки заходів щодо підвищення ефективності збутової діяльності підприємства;

· визначення обсягів виробництва і реалізації продукції ( товарів, робіт, послуг ) підприємства на плановий рік;

· розроблених заходів щодо підвищення технічного, технологічного та організаційного рівня виробництва на підприємстві у плановому періоді, його модернізації та реконструкції ( освоєння нових видів продукції і нових технологій, технічне переобладнання підприємства, удосконалення системи управління, планування та організації виробництва і матеріального постачання, заходи щодо зниження матеріаломісткості та енергомісткості виробництва );

· удосконалення організаційної структури підприємства, його реорганізації та реструктуризації;

· удосконалення менеджменту персоналу на підприємстві ( підвищення кваліфікації працівників, удосконалення системи оплати праці і матеріального стимулювання працівників, соціальний розвиток підприємства тощо );

· визначення необхідності та обсягів проведення природоохоронних заходів на підприємстві;

· оцінки основних показників фінансової та інвестиційної діяльності підприємства на плановий рік ( оцінки загальної потреби та обсягів і джерел залучення фінансових ресурсів, методів управління дебіторською і кредиторською заборгованістю, способів забезпечення своєчасності розрахунків підприємства за спожиті матеріали, з оплати праці, сплати податків та обов’язкових платежів тощо );

· оцінки можливих ризиків діяльності підприємства, включаючи техногенні ( майнові ) та фінансові ризики, дії інших факторів ризику та розробки заходів, спрямованих на їх запобігання та усунення, включаючи створення резервних фондів, укладення договорів страхування тощо.

На відміну від державних підприємств, підприємства недержавної форми власності не зобов’язані складати фінансові плани або можуть розробляти їх у довільній формі.

Сьогодні найпоширенішою формою фінансових планів на недержавних підприємствах є : баланс доходів і видатків, який, як правило, містить такі розділи: доходи і надходження коштів підприємства; витрати і відрахування; взаємовідносини з бюджетом та позабюджетними фондами, взаємовідносини з кредитною системою тощо.

Для перевірки правильності складання доходів і видатків розробляють спеціальну перевірочну таблицю – так званий шаховий баланс. У підметі шахового балансу записують усі доходи і надходження коштів на підприємство, у присудку – усі видаткові платежі підприємства. Таким чином, по вертикалі групуються видатки в розрізі джерел їх покриття, а по горизонталі здійснюється розподіл доходів за напрямами їх використання.

Після затвердження Положення про складання річного фінансового плану державними підприємствами підприємствам недержавної форми власності також доцільно дотримуватися прийнятої для державних підприємств системи фінансового планування, оскільки вона забезпечує порівняльність планових і звітних показників.

Підприємствам важливо знати стан своїх фінансових ресурсів не тільки за певний період часу, а й на конкретну дату. Для цього розробляють платіжний календар.

Платіжний календар – це оперативний фінансовий план, який розробляють зазвичай на місяць із розбивкою на декади або тижні. У ньому визначають очікувані грошові потоки ( у національній і чужоземній валютах) за всіма напрямами і термінами їх надходження і використання, а також порівнюють залишки грошових коштів, їх надходження і вибуття та оцінюють спроможність підприємства своєчасно виконувати всі свої поточні фінансові зобов’язання.

У платіжному календарі записують залишок грошових коштів підприємства ( у касі, на поточних рахунках у банках), суми очікуваних грошових надходжень, суми витрачання грошових коштів, суму перевищення грошових доходів над грошовими видатками ( або видатків над доходами), залишок коштів або їх нестачу на кінець місяця.

Складання платіжного календаря дає змогу забезпечити своєчасність виконання розрахунків за поточними зобов’язаннями підприємства, прослідкувати зміни в його платоспроможності, визначити обсяги і час додаткового залучення коштів або наявності залишків вільних грошових коштів, підвищити рівень оперативного контролю за станом розрахунків підприємства.

Питання для самоперевірки

1. Дайте визначення фінансового планування на підприємстві.

2. Розкрийте значення фінансового планування.

3. Охарактеризуйте методи фінансового планування на підприємстві.

4. Розкрийте зміст фінансової стратегії на підприємстві.

5. Поясніть значення оперативного та поточного фінансового планування на підприємстві.

6. Назвіть види бюджетів, що включаються до оперативного фінансового плану.

7. Розкрийте зміст бюджетування на підприємстві.

8. Охарактеризуйте контролінг на підприємстві.

9. Дайте визначення операційного та фінансового бюджету підприємства.

10. Назвіть і охарактеризуйте складові фінансового бюджету підприємства.

11. Назвіть і охарактеризуйте складові операційного бюджету підприємства.

12. Назвіть і охарактеризуйте розділи фінансового стану.

ТЕМА: ФІНАНСОВА САНАЦІЯ ТА БАНКРУТСТВО ПІДПРИЄМСТВ

Функції та завдання інституту банкрутства підприємств

Банкрутство підприємств – це наслідок глибо

Читайте також:

- Види лекцій

- Викладення лекційного матеріалу

- ГИСТОЛОГИЯ. КОНСПЕКТ ЛЕКЦИЙ.

- Електронний конспект лекцій

- За опорний меридіан прийнятий магнітний меридіан аеродрому вильоту.

- Завдання лекційних занять

- І. ПРОСЛУХОВУВАННЯ ТА КОНСПЕКТУВАННЯ ЛЕКЦІЙ

- ІІ. МАТЕРІАЛИ ДО КУРСУ ЛЕКЦІЙ

- ІІI. Тематика лекцій

- ІІІ. ПЛАН ПРОВЕДЕННЯ ЛЕКЦІЙНОГО ЗАНЯТТЯ

- Індивідуальний метод обліку кількості знесених яєць проводять у селекційних стадах, застосовують для цього контрольні гнізда, або утримання в індивідуальних клітках.

- Коновалова М.Д.Экспериментальная психология: конспект лекций. - Высшее образование. – 2006.

| <== попередня сторінка | | | наступна сторінка ==> |

| Плата за землю | | | ПР, реклама і пропаганда. |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |