РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Склад, структура та методика побудови страхових тарифів з майнового страхування

Актуарні розрахунки є основою визначення страхових тарифів. Страховий тариф визначається як ставка страхового внеску з одиниці страхової суми за визначений період страхування, яка забезпечує страховику формування страхових резервів, достатніх для виплати страхових відшкодувань і страхових cvm, та коштів, необхідних для розвитку страхової компанії.

Страховий тариф, за яким укладається договір страхування, називається тарифом-брутто. Він складається з двох частин: нетто-ставки; навантаження (надбавки).

Нетто-ставка виражає ціну страхового ризику (пожежі, повені, вибуху тощо) і є основною частиною страхового тарифу, яка призначена для виплати страхового відшкодування і страхових сум та формування страхових резервів.

Навантаження призначене для відшкодування витрат страховика, пов'язаних з проведенням страхування (по-іншому, їх називають витратами страхових компаній на ведення справи), а також для забезпечення одержання страховиком прибутку. Така структура страхового тарифу є характерною для тарифів зі всіх видів страхування.

Конкретний розмір страхового тарифу вказується у договорі страхування. Розмір страхової премії (страхового платежу, страхового внеску)

встановлюється під час укладання договору страхування і залишається незмінним протягом строку його дії, якщо інше не визначено умовами договору страхування.

За добровільними видами страхування структуру тарифної ставки визначає сам страховик (як правило, норма витрат на ведення справи складає не більш 50 %), а при проведенні обов'язкових видів страхування існують певні обмеження. Постановою Кабінету Міністрів України "Про удосконалення механізму державного регулювання тарифів у сфері страхування" від 4 червня 1994 року за № 358 установлено, що розрахунки страхових тарифів за обов'язковими видами страхування в Україні ведуться із застосуванням нормативу витрат на ведення страхової справи. При цьому він не повинен перевищувати: обов 'язкове державне страхування - 6 % розміру тарифу; обов 'язкове особисте страхування - 15 % розміру тарифу; обов'язкове страхування майна і відповідальності - 20 % розміру тарифу.

В основу побудови нетто-ставки за будь-яким видом страхування покладено ймовірність настання страхової події.

Для розрахунку страхових тарифів використовують методи, які базуються: на теорії ймовірності і математичній статистиці; на експертних оцінках; на математичній статистиці та розрахунку доходності; на методах аналогій та інших.

Методика розрахунку тарифної ставки на основі теорії ймовірності включає: визначення вірогідності настання страхового випадку; розрахунок нетто-ставки зі 100 грн. страхової суми; розрахунок ризикової надбавки з використанням статистичних рядів; визначення можливого інтервалу змін показника з певною мірою вірогідності; розрахунок брутто-ставки, виходячи із планової рентабельності; визначення структури брутто-ставки та питомої ваги кожного елемента в ній.

Ймовірністю (Р) події А - позначається Р(А)- називається відношення кількості позитивних для неї випадків А до загальної кількості усіх рівно можливих випадків N. Оскільки ймовірність події виражається правильним дробом, тобто тим, в якому чисельник менший знаменника (М завжди менше або дорівнює N), зрозуміло, що 0< Р(А) < 1. Якщо Р(А) дорівнює 0, то подія А вважається неможливою. Якщо вона дорівнює 1, то це - достовірна подія.

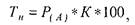

Отже, ймовірність події знаходиться в межах від 0 до 1. Якщо вона досягла своїх крайніх меж, то страхування на випадок настання цієї події проводитися не може. Нетто-ставка визначається за такою формулою:

де Тп - тарифна нетто-ставка;

Р(А) - ймовірність страхової події;

А - страховий випадок;

К- коефіцієнт співвідношення середньої виплати до серсдньоїстраховоїсуми на один договір страхування, 100 -одиниця страхової суми (100 грн.).

Отже, ймовірність збитку визначається як добуток ймовірності страхової події Р(А) на коефіцієнті.

Подамо формулу для розрахунку нетто-ставки зі 100 грн. страхової суми в розгорнутому вигляді:

де Ка -- кількість виплат за той чи інший період (за рік); КД- кількість укладених договорів страхування у цьому періоді; Св-середня виплата на один договір; С - середня страхова сума на один договір.

У результаті формула для розрахунку нетто-ставки зі 100 грн. страхової суми набуває вигляду:

де В-загальна сума виплат страхового відшкодування, грн.;

С- загальна страхова сума застрахованих об'єктів, грн.

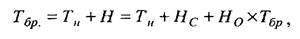

Після розрахунку нетто-ставки визначають розмір сукупної тарифної ставки, або брутто-ставки. Для обчислення брутто-ставки до нетто-ставки додають навантаження.

Витрати на ведення справи зазвичай розраховують на 100 грн. страхової суми (аналогічно до нетто-ставки), інші елементи навантаження визначають у відсотках до брутто-ставки. Отже, загальна методика розрахунку брутто-ставки має такий вигляд:

де Тбр -брутто-ставка;

Тн—нетто-ставка;

Н- навантаження;

Нс -статті навантаження, що встановлюються в абсолютній сумі;

Но- статті навантаження, закладені в тариф у відсотках до брутто-ставки.

Звідси

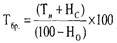

Якщо ж усі елементи навантаження визначено у відсотках до брутто-ставки, то величину брутто-ставки обраховують за такою формулою:

Розрахунки конкретних розмірів тарифів додаються до правил страхування.

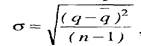

При визначенні тарифної ставки може враховуватися ризикова надбавка, яка передбачає виплату при підвищених ризиках. Вона розраховується на основі показника середньоквадратичного відхилення (у):

де q - число страхових подій кожного року (місяця); q - середня кількість страхових подій;

n - тарифний період.

Головний елемент навантаження - витрати па ведення справи. До них належать витрати, пов'язані з укладанням та обслуговуванням договору страхування.

У страховій практиці розрізняють витрати на ведення справи внутрішньою службою страхової організації та витрати на ведення справи відокремленими підрозділами страхової організації. Виділяють також постійні та змінні витрати на ведення справи страховиком.

Визначаючи страхові тарифи слід враховувати, що страховими внесками треба покривати не тільки страхові суми і відшкодування, а й витрати на утримання страхової організації. З огляду на це, витрати на ведення справи можна класифікувати таким чином: аквізиційні, інкасаційні, ліквідаційні, організаційні, управлінські.

Аквізиційні витрати - виробничі витрати страхової організації, пов'язані зі залученням нових страхувальників та укладанням нових договорів страхування за посередництвом страхових агеніів.

Іпкасаційні витрати - витрати, пов'язані з обслуговуванням готі вкового обороту надходження страхових платежів. Це витрати на виготовлення бланків квитанцій про прийом страхових платежів та облікових реєстрів (відомостей, довідок тощо).

Ліквідаційні витрати - витрати з ліквідації збитків, нанесених страховою подією (заробітна плата осіб, які займаються ліквідацією збитків, судові витрати, поштово-телеграфні витрати і витрати, пов'язані з виплатою страхового відшкодування).

Організаційні витрати пов'язані зі заснуванням страхової компанії, їх відносять до активів страховика, бо вони є інвестиціями.

Управлінські витрати поділяють на загальні витрати управління та витрати управління майном.

Складовою частиною навантаження є прибуток від страхових операцій. З метою зниження вартості страхової послуги та розширення страхового поля страховик може не закладати прибуток у вартість тарифу. Це, насамперед, стосується тарифів з обов'язкових видів страхування.

3. Види страхових внесків (премій, платежів)

На основі страхового тарифу визначається розмір страхового внеску (страхового платежу, страхової премії), який виступає як плата за страхування, яку страхувальник зобов'язаний внести страховику згідно з договором страхування.

Страховий внесок або страхову премію можна розглядати з економічного, юридичного та математичного погляду.

Економічна сутність страхового внеску виявляється у тому, що він є частиною національного доходу, яку виділяє страхувальник з метою гарантування його інтересів від дії негативних подій.

З юридичного погляду страховий внесок можна визначити як грошовий вираз страхового зобов'язання, яке обумовлене та підтверджене шляхом укладання договору страхування між його учасниками.

У математичному розумінні страховий внесок - це платіж страхувальника страховику, який періодично повторюється.

В основу виділення окремих видів страхових платежів покладено такі ознаки: призначення внеску (ризиковий, нетто-премія, достатній внесок, брутто-внесок, накопичувальний (ощадний) внесок); вид ризиків (натуральні (змінні), постійні); форма сплати страхових внесків (одночасні, поточні, річні, розстрочені); термін сплати (авансові, наступні); спосіб обчислення (середні, ступеневі, індивідуальні) та інші.

За своїм призначенням страхові внески поділяють на ризикову премію, накопичуваний внесок, нетто-премію, достатній внесок, брутто-премію.

Ризикова премія - чиста нетто-премія - частина страхового внеску у грошовій формі, призначена на покриття ризику. Величина ризикової премії залежить від ступеня ймовірності настання страхового випадку. Ризиковий внесок можна розглядати як функцію, похідну від ймовірності реалізації ризику у часі та просторі.

Накопичувальний внесок - призначений для покриття платежів страхування у разі закінчення терміну страхування. Під час дії договору страхування розмір накопичувального внеску змінюється.

Нетто-премія - частина страхового внеску, яка потрібна для покриття страхових платежів за певний проміжок часу за певним видом страхування. Величина нетто-премії прямо залежить від розвитку ризику. Нетто-премія дорівнюватиме ризиковій премії у випадках, якщо

простежується планомірний розвиток ризику.

Нетто-премія в майновому та особистому страхуванні має різну структуру, яка зумовлена характером видів страхування та їхнім призначенням. Нетто-премія майнового страхування складається з ризикової премії та стабілізаційного навантаження (надбавки). В актуарних розрахунках особистого страхування нетто-премія складається з ризикової премії та накопичувального внеску. Інколи до них додають стабілізаційне навантаження (надбавки).

Достатній внесок дорівнює сумі нетто-премії та навантаження, введеного для покриття витрат страховика. Достатній внесок можна розглядати як брутто-премію або тарифну ставку.

Брутто-премія - тарифна ставка страховика. Складається з достатнього внеску та надбавок на покриття витрат, пов'язаних з проведенням попереджувальних заходів, реклами, витрат на покриття збиткових видів страхування тощо. Кожний елемент, введений до брутто-премії, призводить до збільшення всієї тарифної ставки (страхового тарифу).

За характером ризиків страхові внески класифікують на натуральні та постійні премії.

Натуральна премія - премія, яка призначена для покриття ризику за певний проміжок часу. Вона відповідає фактичному розвитку ризику. Натуральна премія в певний період дорівнює ризиковій премії; з часом натуральна премія змінюється. За різними видами страхування вона виражається різними ставками. В договорах страхування, які розраховані на тривалий час, ризикова премія не залишається незмінною. Вона повторює щорічні зміни ризику.

Постійні (фіксовані) внески - страхові внески, які з часом не змінюються, а залишаються постійними.

За формою сплати страхові внески поділяють на одночасні, поточні та річні.

Одночасний внесок - страхова премія, яку страхувальник сплачує страховику за весь період страхування наперед. Суму одночасного внеску визначають до моменту укладання договору страхування.

Поточний внесок - частина від загальних зобов'язань страхувальника стосовно страховика тобто є частиною одночасного внеску. Сума поточних внесків за конкретним видом страхування буде більшою одночасного внеску.

Річний внесок (премія) одночасний страховий внесок за договором страхування, який має річний термін дії.

Читайте також:

- III. Географічна структура світового ринку позичкового капіталу

- VІ. План та організаційна структура заняття

- Адміністративно – територіальний устрій і соціальна структура Слобожанщини у половині XVII – кінці XVIII століття

- Аксіоматичний метод у математиці та суть аксіоматичної побудови теорії.

- Акти з охорони праці, що діють в організації, їх склад і структура.

- Алгоритм побудови сітьових графіків.

- Алгоритми побудови дерев екстремальної ваги

- Апаратура і методика проведення густинного гамма-гамма-каротажу

- Апаратура і методика проведення густинного гамма-гамма-каротажу

- Апаратура та методика проведення газометрії свердловин в процесі буріння

- АРХІВНІ ДОВІДНИКИ В СИСТЕМІ НДА: ФУНКЦІЇ ТА СТРУКТУРА

- Атомно-кристалічна структура металів

| <== попередня сторінка | | | наступна сторінка ==> |

| Страхування інвестицій | | | Показники актуарних розрахунків, що характеризують фінансову стійкість страхових операцій |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |