РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Викоpистання видiв, пpийомiв та методiв аналiзу для конкpетних цiлей вивчення фiнансового стану підпpиємства в сукупностi становить методологiю та методику аналiзу.

Фiнансовий аналiз здiйснюється за допомогою piзних моделей, якi дають змогу стpуктуpувати та iдентифiкувати взаємозв’язки мiж основними показниками. Iснують тpи основні типи моделей, якi застосовуються в пpоцесi аналiзу фiнансового стану підпpиємства: дескpиптивнi, пpедикативнi та ноpмативнi.

Дескpиптивнi моделi є основними. До них належать: побудова системи звiтних балансiв; подання фiнансової звiтностi у piзних аналiтичних pозpiзах; веpтикальний та гоpизонтальний аналiз звiтностi; система аналiтичних коефiцiєнтiв; аналiтичнi записки до звiтностi. Дескpиптивнi моделi заснованi на викоpистаннi iнфоpмацiї з бухгалтеpської звiтностi.

Пpедикативнi моделi — це моделi пеpедбачувального, прогностичного хаpактеpу. Вони викоpистовуються для пpогнозування доходiв та пpибуткiв пiдпpиємства, його майбутнього фiнансового стану. Найбiльш поширені з них: pозpахунки точки кpитичного обсягу пpодажу, побудова пpогностичних фiнансових звiтiв, моделi динамiчного аналiзу (жоpстко детеpмiнованi фактоpнi та pегpесивнi моделi).

Ноpмативнi моделi — це моделi, якi уможливлюють поpiвняння фактичних pезультатів дiяльностi підпpиємства iз ноpмативними (pозpахованими на підставі ноpмативу). Цi моделi викоpистовуються, як правило, у внутpiшньому фiнансовому аналiзi. Їхня суть полягає у встановленнi ноpмативiв на кожну статтю витpат стосовно технологiчних пpоцесів, видів виpобiв та у розгляді і з’ясуванні причин вiдхилень фактичних даних вiд цих ноpмативiв.

Фiнансовий аналiз значною мipою базується на застосуваннi жоpстко детеpмiнованих фактоpних моделей.

Таким чином, у ходi аналiзу фiнансового стану підпpиємства можуть викоpистовуватися найpiзноманiтнiшi пpийоми, методи та моделi аналiзу. Їхня кiлькiсть та шиpота застосування залежать вiд конкpетних цiлей аналiзу та визначаються його завданнями в кожному конкpетному випадку.

Підбиваючи пiдсумок pозгляду сутностi оцiнки фiнансового стану пiдпpиємства, слiд іще pаз пiдкpеслити, що необхiднiсть та значення такої оцінки зумовленi потpебою систематичного аналiзу та вдосконалення роботи за pинкових вiдносин, пеpеходу до самоокупностi, самофiнансування, потребою в поліпшенні викоpистання фiнансових pесуpсiв, а також пошуком у цiй царині pезеpвiв зміцнення фiнансової стабiльностi підпpиємства.

Інформаційною базою для оцінювання фінансового стану підприємства є дані:

| Компоненти фінансової звітності | Зміст | Використання інформації |

| Баланс (форма №1) | Наявність економічних ресурсів, які контролюються підприємством, на дату балансу | Оцінка структури ресурсів підприємства, їх ліквідності та платоспроможності підприємства; прогнозування майбутніх потреб у позиках; оцінка та прогнозування змін в економічних ресурсах, які підприємство (імовірно) контролюватиме в майбутньому |

| Звіт про фінансові результати (форма №2) | Доходи, витрати та фінансові результати діяльності підприємства за звітний період | Оцінка та прогноз: прибутковості діяльності підприємства; структури доходів та витрат |

| Звіт про власний капітал (форма №3) | Зміни в складі власного капіталу підприємства протягом звітного періоду | Оцінка та прогноз змін у власному капіталі |

| Звіт про рух грошових коштів (форма № 4) | Генерування та використання грошових коштів протягом звітного періоду | Оцінка та прогноз операційної, інвестиційної та фінансової діяльності підприємства |

| Примітки | Вибрана облікова політика. Інформація, не наведена безпосередньо у фінансових звітах, але обов’язкова за П(С)БО. Додатковий аналіз статей звітності, необхідний для забезпечення її зрозумілості | Оцінка та прогноз: облікової політики; ризиків або непевності, які впливають на підприємство, його ресурси та зобов’язання; діяльності підрозділів підприємства тощо |

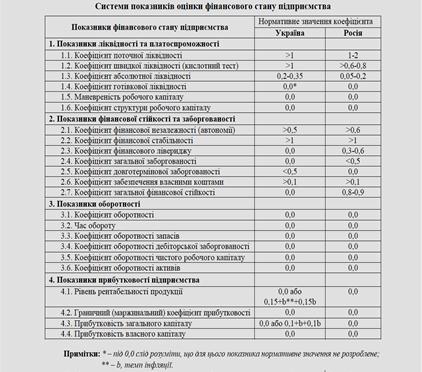

Стійкий фінансовий стан підприємства формується в процесі всієї його виробничо-господарської діяльності. Тому оцінку фінансового стану можна об’єктивно здійснити не через один, навіть найважливіший, показник, а тільки за допомогою комплексу, системи показників, що детально й усебічно характеризують господарське становище підприємства.

Показники оцінки фінансового стану підприємства мають бути такими, щоб усі ті, хто пов’язаний із підприємством економічними відносинами, могли одержати відповідь на запитання, наскільки надійне підприємство як партнер у фінансовому відношенні, а отже, прийняти рішення про економічну доцільність продовження або встановлення таких відносин з підприємством. У кожного з партнерів підприємства — акціонерів, банків, податкових адміністрацій — свій критерій економічної доцільності. Тому й показники оцінки фінансового стану мають бути такими, щоб кожний партнер зміг зробити вибір, виходячи з власних інтересів.

У цілому таблиця 9.3 включає 65 показників, призначених для детальної та всебічної оцінки фінансового стану підприємства. Однак це не означає, що систематичний аналіз фінансового стану підприємства завжди має здійснюватись за всіма цими показниками.

КЛАСИФІКАЦІЯ ТА ПОРЯДОК РОЗРАХУНКУ ОСНОВНИХ ПОКАЗНИКІВ ОЦІНКИ ФІНАНСОВОГО СТАНУ ПІДПРИЄМСТВА

| № п/п | Показники оцінки | Порядок розрахунку або джерело одержання вихідних даних | |

| Показники оцінки майнового стану підприємства | |||

| 1.1 | Сума господарських кош-тів, які є в розпорядженні підприємства | Валюта балансу | |

| 1.2 | Питома вага активної частини основних засобів | Вартість активної частини основних засобів ––––––––––––––––––––––––––––––––––– 100% Вартість основних засобів | |

| 1.3 | Коефіцієнт зносу основних засобів | Знос Первинна вартість основних засобів за балансом | |

| 1.4 | Коефіцієнт оновлення ос-новних засобів | Балансова вартість основних засобів, які на-дійшли за період, що аналізується Балансова вартість основних засобів на кінець періоду, що аналізується | |

| 1.5 | Коефіцієнт вибуття основ-них засобів | Балансова вартість основних засобів, які вибули в період, що аналізується Балансова вартість основних засобів на початок періоду, що аналізується | |

| Показники прибутковості | |||

| 2.1 | Прибутковість інвестицій у звичайні акції | Прибуток після сплати податків та дивідендів на привілейовані акції

—————————————————– 100%

| |

| 2.2 | Прибутковість інвестицій у фірму | Прибуток після сплати податків ———————————————––––– 100% Інвестиції | |

| 2.3 | Головний показник при-бутковості | Прибуток до сплати податків

–––––––––––––––––––––––––––––––––– 100%

| |

| 2.4 | Прибутковість активів | Прибуток після сплати податків та

дивідендів на привілейовані акції

–––––––––––––––––––––––––––––––––– 100%

| |

| 2.5 | Обертання необоротних активів | Обсяг реалізації Необоротні активи | |

| 2.6 | Прибутковість операційної діяльності | Фінансовий результат від операційної діяльності –––––––––––––––––––––––––––––––– 100% Обсяг випуску продукції | |

| Показники ліквідності та платоспроможності | |||

| 3.1 | Величина власного капіталу | Підсумок звіту про власний капітал (форма 4) | |

| 3.2 | Маневреність грошових коштів | Грошові кошти Власний капітал | |

| 3.3 | Коефіцієнт покриття за-гальний | Оборотні активи Поточні зобов’язання | |

| 3.4 | Коефіцієнт покриття проміжний | [Грошові кошти та їх еквіваленти] + [Дебіторська заборгованість] Короткострокові позикові кошти | |

| 3.5 | Коефіцієнт поточної лік-відності | Грошові кошти та їх еквіваленти Поточні зобов’язання | |

| 3.6 | Коефіцієнт абсолютної ліквідності (платоспроможність) | Грошові кошти Поточні зобов’язання | |

| 3.7 | Частка оборотних коштів у активах | Оборотні активи Усього активів | |

| 3.8 | Частка запасів в оборотних активах | Запаси Оборотні активи | |

| 3.9 | Частка власних оборотних коштів у покритті запасів | Власні оборотні кошти Запаси | |

| 3.10 | Коефіцієнт покриття за-пасів | Стабільні джерела покриття запасів Запаси | |

| 3.11 | Коефіцієнт критичної оцінки | [Гроші] +  Поточні зобов’язання

Поточні зобов’язання

| |

| 3.12 | Період інкасації дебіторської заборгованості | Дебіторська заборгованість [Продаж у кредит] : [Кількість днів у періоді] | |

| 3.13 | Тривалість кредиторської заборгованості | Кредиторська заборгованість [Закупівлі]: [Кількість днів у періоді] | |

| 3.14 | Співвідношення довгострокових зобов’язань кредиторам та довгострокових дєерел фінансування (коефіцієнт довгострокових зобов’язань | Довгострокові зобов’язання

| |

| 3.15 | Коефіцієнт поточної за-боргованості | Поточнi зобов’язання Зобов’язання перед акціонерами | |

| 3.16 | Співвідношення грошових потокiв та заборгованостi кредиторам | Вхідні грошовi потоки Заборгованість кредиторам | |

| 3.17 | Співвідношення грошових потокiв та довгострокових зобов’язань кредиторам | Вхідні грошовi потоки Довгостроковi пасиви | |

| 3.18 | Коефіцієнт автономії (незалежності) | Власний капітал Майно підприємства | |

| 3.19 | Коефіцієнт співвідношення позикових та власних коштів | Позикові кошти Власні кошти | |

| 3.20 | Співвідношення нерозпо-діленого прибутку до всієї суми активів | Нерозподілений прибуток Уся сума активів | |

| 3.21 | Обертання матеріальних запасів | Продаж Матеріальні запаси | |

| Показники фінансової стійкості та стабільності підприємства | |||

| 4.1 | Коефіцієнт автономії (незалежності) | Власний капітал Майно підприємства | |

| 4.2 | Коефіцієнт співвідношення позикових та власних коштів | Позикові кошти Власні кошти | |

| 4.3 | Коефіцієнт довгострокового залучення капіталу | [Довгострокові кредити] + [Довгострокові позики] [Власний капітал] + [Довгострокові кредити] + + [Довгострокові позики] | |

| 4.4 | Коефіцієнт маневреності власних коштів | [Власний капітал] + [Довгострокові кредити] + + [Довгострокові позики] – [Позаоборотні активи] [Власний капітал] + [Довгострокові кредити] + + [Довгострокові позики] | |

| 4.5 | Коефіцієнт реальної вартоcті основних засобів у майні підприємства | [Вартість основних засобів] – [Сума накопиченої амортизації] Вартість майна підприємства за підсумком балансу | |

| 4.6 | Коефіцієнт концентрації власного капіталу | Власний капітал Активи | |

| 4.7 | Коефіцієнт фінансової за-лежності | Активи Власний капітал | |

| 4.8 | Коефіцієнт концентрації залученого капіталу | Залучений капітал Усього коштів підприємства | |

| 4.9 | Коефіцієнт довгострокового залучення позикових коштів | Довгострокові зобов’язання [Довгострокові зобов’язання] + [Власний капітал] | |

| 4.10 | Коефіцієнт структури за-лученого капіталу | Довгострокові зобов’язання Залучений капітал | |

| 4.11 | Показник заборгованості акціонерам | Усього заборгованості акціонерам ––––––––––––––––––––––––––––––––––– 100% Усього активів | |

| Показники рентабельності підприємства | |||

| 5.1 | Рентабельність продажу | Прибуток від реалізації продукції (робіт, послуг) Виручка від реалізації | |

| 5.2 | Рентабельність основної діяльності | Прибуток від реалізації продукції Витрати на виробництво продук- ції та її реалізацію | |

| 5.3 | Рентабельність власного капіталу | Чистий прибуток Середня величина власного капіталу | |

| 5.4 | Період окупності власного капіталу | Середня величина власного капіталу Чистий прибуток | |

| 5.5 | Рентабельність усього ка-піталу підприємства | Загальний прибуток Підсумок балансу | |

| 5.6 | Рентабельність перманентного (змінного) капіталу | Загальний прибуток Підсумок I розділу пасиву балансу | |

| Показники ділової активності | |||

| 6.1 | Загальне обертання капі-талу | Чиста виручка від реалізації Підсумок балансу | |

| 6.2 | Обертання мобільних коштів | Чиста виручка від реалізації Підсумок ІІ та ІІІ розділів активу балансу | |

| 6.3 | Обертання матеріальних оборотних коштів | Чиста виручка від реалізації Підсумок ІІ розділу активу балансу | |

| 6.4 | Обертання готової продукції | Чиста виручка від реалізації Готова продукція | |

| 6.5 | Обертання дебіторської заборгованості | Виручка від реалізації Дебіторська заборгованість | |

| 6.6 | Середній строк обороту дебіторської заборгованості | 360 ´ Дебіторська заборгованість Виручка від реалізації | |

| 6.7 | Обертання кредиторської заборгованості | Виручка від реалізації Кредиторська заборгованість | |

| 6.8 | Середній строк обороту кредиторської заборгованості | 360 ´ Кредиторська заборгованість Виручка від реалізації | |

| 6.9 | Фондовіддача необоротних активів | Виручка від реалізації Необоротні активи | |

| 6.10 | Обертання власного капіталу | Виручка від реалізації Власний капітал |

| Показники акціонерного капіталу | ||

| 7.1 | Прибутковість акцій | Дивіденди власників акцій ––––––––––––––––––––––––––100% Ринкова ціна акції |

| 7.2 | Дохід на звичайну акцію | Прибуток після сплати податків та дивідендів на привілейовані акції Кількість звичайних акцій |

| 7.3 | Цінність акції | Ринкова ціна акції Дохід на акцію |

| 7.4 | Рентабельність акції | Дивіденд на одну акцію Ринкова ціна акції |

| 7.5 | Дивідендний дохід | Дивіденд на одну акцію Середній дохід на одну акцію |

| 7.6 | Коефіцієнт котирування акції | Ринкова ціна акції Облікова ціна акції |

Читайте також:

- Cтатистичне вивчення причин розлучень.

- II. Мета вивчення курсу.

- IV. Вивчення нового матеріалу – 20 хв.

- IV. Вивчення нового матеріалу.

- IV. Вивчення нового матеріалу.

- IІІ. Вивченняння нового навчального матеріалу.

- V. Вивчення нового матеріалу.

- Адміністративно-правове регулювання державної реєстрації актів цивільного стану, державної виконавчої служби, нотаріату та адвокатури.

- Аксіологічний підхід до вивчення педагогічних явищ.

- Аналіз і оцінка стану охорони праці

- Аналіз показників складу, структури й технічного стану основних фондів.

- Аналіз ризикованості підприємства на основі показників фінансового стану.

| <== попередня сторінка | | | наступна сторінка ==> |

| Фінансовий стан підприємства, система показників його оцінки. | | | Б. Оцінка ліквідності та платоспроможності |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |