РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Технічний аналіз акцій

Технічний аналіз акцій ґрунтується на вивченні тенденцій розвитку ринкового курсу цінних паперів на основі побудови графіків і таблиць, що характеризують динаміку ціноутворення акцій у попередніх періодах. Завдяки побудові кривих розвитку курсової вартості, аналізу ринкових індексів і рейтингів фінансові аналітики роблять прогнози щодо майбутнього курсу акцій і визначають найсприятливіші проміжки часу для їх купівлі-продажу з погляду можливостей отримання прибутку у вигляді курсових різниць. Базова концепція технічного аналізу звучить таким чином: існує деякий взірець, за який відбувався розвиток курсу акцій у минулому, тож і майбутня динаміка курсу також буде побудована за згаданим взірцем.

У процесі технічного аналізу фінансисти, як правило, не роблять акцент на внутрішні чинники, які впливають на курс акцій, зокрема показники внутрішньої вартості підприємства, структуру його капіталу, позиції на ринку, виробничу програму тощо. Основним джерелом аналітичної інформації при цьому є інформація, що генерується ринком цінних паперів. На ринковий курс акцій, окрім інформації про фінансово-господарську діяльність підприємства, впливає цілий ряд зовнішніх чинників, зокрема політичні, психологічні, спекулятивні, загальноекономічні та ін.

Технічний аналіз ґрунтується на впевненості, що в ринкових цінах фінансових інструментів акумульовані всі ті дані, які в подальшому публікуються в звітах фірми й із запізненням стають об’єктом фундаментального аналізу.

За технічного аналізу головним об’єктом спостереження (дослідження) стає зміна руху ринку цінних паперів, попиту та пропозиції на певні фінансові активи без урахування ролі фундаментальних чинників (економічного, політичного й технологічного характеру). Для цього будують спеціальні моделі руху ринкових цін і виявляють загальні тенденції ринку. На підставі результатів таких досліджень приймають конкретні тактичні інвестиційні рішення щодо купівлі та продажу цінних паперів.

Фахівці ринку цінних паперів у практиці найчастіше використовують інструментарій комплексного, тобто технічного й фундаментального характеру. Однак технічний аналіз є поширенішим завдяки таким перевагам, як простота, легкість і швидкість здійснення, придатність для дослідження більшої кількості фінансових активів різних емітентів, ніж у разі застосування фундаментального аналізу. Проте фахівці, котрі спираються на технічний аналіз, не завжди досить точно передбачають ціни ринку цінних паперів на далеку перспективу. Довготермінове прогнозування зазвичай зумовлює необхідність додаткового залучення елементів фундаментального аналізу.

Знаходити всебічну інформацію для фундаментального аналізу доволі важко. Майже кожному аналітикові-професіоналу доступний інструментарій технічного аналізу, але не кожен здатний реалізувати фундаментальний підхід. Попри пов’язані з технічним аналізом витрати, він досить популярний серед суб’єктів ринку цінних паперів, бо вможливлює користування доступною інформацією, що стосується переважно ринкових цін, або цін і обсягів торгівлі.

Поява спеціальних комп’ютерних програм істотно полегшила процес технічного аналізу ринку; активно розвивається індустрія програм, призначених для розв’язання прикладних задач технічного аналізу.

Найпоширенішими на Заході та в країнах СНД є тематичні комп’ютерні розроблення, які поєднують усі способи комп’ютерного аналізу сучасного ринку цінних паперів. Розглянемо деякі з них.

The AI Trilogy (фірма World System Group) — унікальний «конструктор», який дає змогу створювати аналітичні комплекси будь-якого рівня складності. До програми входять 16 типів нейронних сіток у пакеті NеuroShеll, розширена бібліотека NeuroWindows та витончена реалізація генетичних алгоритмів — програм GeneНаnter. Цей пакет встановлено в 150-ти найбільших банках США.

І Тhіnк (фірма Нigh Perfomanse System) — засіб побудови моделей найскладніших ситуацій і процесів — політичних, економічних, фінансових тощо. З його допомогою моделюють президентські вибори та надзвичайні ситуації у регіонах, інвестиційні потоки й реакцію ринку на нові податки, розв’язують безліч інших завдань. Ця програма незамінна в процесі планування структурних змін у банках і великих фірмах як візуальний інструмент реінжинірингу.

Усі методи технічного аналізу є спробами швидкого й відносно легкого прогнозування цін на підставі ринкової статистики минулих періодів. Технічні підходи можна класифікувати в різні способи. Загальноприйнятим є розподіл усіх методів технічного аналізу на дві групи: методи, призначені для аналізу ринків із чітко визначеною тенденцією, та методи, придатні для аналізу неактивного (млявого) ринку. Аналітикові слід визначити, з яким ринком йому доведеться працювати. Для цього він має реалізувати спеціально розроблені підходи.

Найпопулярнішими є такі методи технічного аналізу, як «фігури на графіках цін» і прямування за трендом.

Розглянемо такі практичні підходи технічного аналізу, як традиційний графічний аналіз («фігури на графіках цін») і прикладні статистичні методи технічного аналізу.

Основний графічний інструментарій технічного аналізу — цінові графіки. Графічний технічний аналіз — це насамперед побудова і тлумачення різноманітних ринкових графічних моделей, які характеризуються певними закономірностями руху цін, з метою прогнозу ймовірності продовження чи зміни виявленого тренду.

Графічні картини вирізняються різноманітністю форм. Розрізняють два види графічних моделей: моделі перелому тенденції — тобто структури, які формуються на цінових графіках і в разі виконання деяких умов можуть свідчити про зміну наявного на ринку тренду (до них належать моделі «голова — плечі», «подвійний пік», «подвійне підґрунтя», «потрійний пік», «потрійне підґрунтя») і моделі продовження тенденції, які утворюються на графіках і в разі виконання деяких умов дають підстави стверджувати про ймовірність продовження наявної тенденції (до цієї групи належать моделі «трикутники», «смарагди», «прапори», «вимпели» тощо).

Отже, базою графічного напряму технічного аналізу є побудова цінових графіків як підґрунтя для формування аналітиками висновків щодо купівлі, продажу чи утримання певних цінних паперів.

До провідних видів графіків можна віднести стовпчикову діаграму, лінійний графік ціни закриття, точкову діаграму та «японський свічник». Розглянемо принципи побудови лінійного графіка (простої лінійної діаграми) і гістограми (стовпчикової діаграми).

Спільним для всіх цінових графіків є те, що цінові зміни відображаються за вертикаллю, а часові — за горизонталлю. Обсяги торгів указують у нижній частині графіка вертикальними рисками під відповідними ціновими показниками. Вибір інтервалів для побудови діаграми вільний.

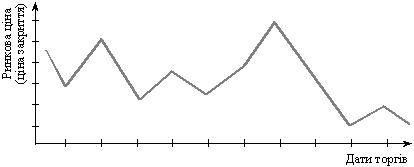

При побудові лінійного графіка ціни закриття (рис. 4.1) фахівець-аналітик оперує двома видами інформації — ціною останньої угоди (ціна закриття) й обсягами торгів. Деякі технічні аналітики вважають, що хоча ціна закриття не завжди точно відтворює ринкову ситуацію, але цей графік є доволі придатним для ринків, що розвиваються, ринкова ціна цінних паперів на яких у межах торгової сесії змінюється мало. Прості лінійні діаграми можна побудувати і на підставі цін «за курсом дня» (ЗКД).

Рис. 4.1. Лінійний графік ціни закриття

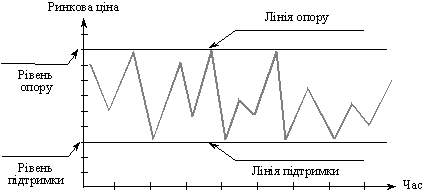

Такі поняття графічного аналізу, як лінія підтримки та лінія опору, проілюстровано на рис. 4. 2 Лінія опору визначає межу, за яку ціна акції не має піднятися. Як показано на рис. 4. 2, ціна акції за певний час кілька разів піднімалася до рівня опору і опускалася вниз. У графічному аналізі прийнято вважати: якщо ринкова ціна акції перетинає лінію опору, це слугує сигналом для її купівлі. У такому разі очікується подальше зростання курсової вартості цінного папера, адже вона перетнула певний психологічний бар’єр інвесторів.

Рис. 4. 2. Лінії підтримки та опору цінового графіка

Існування рівня опору можна обґрунтувати так. Припустімо, що за попередній проміжок часу ціна акції кілька разів піднімалася до певного рівня (лінії опору), але знову опускалася вниз. Інвестори спостерігали й запам’ятали таку цінову динаміку. Тому коли ринкова ціна знову почне наближатися до цього рівня, суб’єкти ринку, які придбали акції за нижчою ціною, почнуть продавати їх, оскільки, на їхню думку, великою є ймовірність того, що ціна акції у подальшому опуститься, як це відбувалося раніше.

Своєю чергою, інвестори, які бажають придбати акції, не квапитимуться з придбанням, бо вони, з огляду на попередні спостереження, припускають, що за певний час їхня ціна опуститься. Тож у такій ситуації має бути більше продавців і менше покупців, що й визначає рівень опору. Якщо на ринку запанує дуже сприятлива інформація щодо перспектив акцій фірми-емітента, це порушить перебіг подій, і попит перевищить пропозицію. Інвестори «поженуться» за акціями, й рівень опору буде подолано.

Лінія підтримки характеризує межу, нижче за яку ціна акції не має опуститися. Якщо ринкова ціна папера падає нижче цього рівня, вважається, що вона падатиме й далі, бо подолано психологічний бар’єр оцінювання ситуації інвесторами. Це сигнал до продажу акцій.

Існування рівня підтримки можна обґрунтувати так. Припустімо, що за минулий відрізок часу ціна акції неодноразово опускалася до певного рівня (підтримки) і знову піднімалася. Інвестори спостерігали й запам’ятали таку цінову динаміку. Тому коли ціна знову опускається до цього рівня, інвестори, які мають намір придбати акції, починають їх купувати, оскільки, на їхню думку, великою є ймовірність того, що ціна фінансового активу не опуститься нижче.

Своєю чергою, інвестори, які раніше придбали акції за вищою ціною, сподіваючись продати їх ще дорожче, втримаються від продажу, бо виходячи з попередніх спостережень, гадають, що з часом ціна акції зросте. Тож за такої ситуації на ринку буде більше покупців, ніж продавців, що й утримає ціну акції від подальшого падіння.

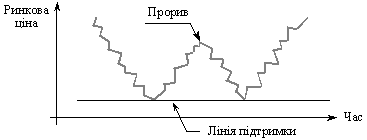

Аналіз тенденційних графіків уможливлює побудову ліній тренду ринку. Тренди — це графічно виявлені тенденції, які відображують переважне спрямування ринкових цін. Відповідно до можливих «маршрутів» тренди можуть бути зростаючими, знижувальними або бічними. Зростаючий тренд характеризує поступове підвищення цін, відповідно знижувальний — зниження цін. Бічний, або горизонтальний, тренд описує горизонтальний рух цін. Тренд визначають шляхом побудови лінії тренду, яка з’єднує дві або декілька верхніх або нижніх точок графіка. Зростаючий тренд з’єднує нижні точки графіка таким чином, що графік опиняється над лінією тренду. Водночас знижувальний тренд з’єднує точки графіка таким чином, що сам графік опиняється під лінією тренду (рис. 4.3).

Рис.4. 3. Побудова лінії тренду

Зростаючий тренд, на думку фахівців, є свідченням переваги на ринку попиту над пропозицією, знижувальний — пропозиції над попитом. Проблема полягає у правильній ідентифікації тенденції зміни ринкових цін.

Аналітики вважають, що наближення графіка до лінії тренду сигналізує про настання сприятливого моменту для продажу (за знижувального тренду) або купівлі фінансового активу (за зростаючого тренду).

За зміни трендів часто виникають повторювані ситуації. Здебільшого вони трапляються за зміни тренду на тренд зі зворотним напрямом. Моделі, які описують стандартні зміни у тренді, є графічними зворотними моделями. Структуру називають інверсійною, якщо вона демонструє зміну цін у зворотному напрямі. Інверсійною структурою є, наприклад, «подвійний пік» (рис. 4) або «подвійне підґрунтя» (рис. 5). Утім, на практиці визначити перспективу ринку на підставі багатьох інверсійних форм доволі важко.

Стан ринку, що характеризується браком угод, має назву розривів. Вони можуть траплятися і за зростаючого, і за знижувального трендів.

Рис. 4. Інверсійна структура «подвійний пік»

Рис. 5. Інверсійна структура «подвійне підґрунтя»

Під час побудови стовпчикових діаграм (гістограм) на горизонтальній осі графіка відкладають відрізки часу, а на вертикальній — ціну. Ціна визначається вертикальною лінією, яка на графіку відповідає певному періоду часу (день, тиждень, місяць тощо). Довжина лінії показує амплітуду коливань ціни (від найвищої до найнижчої) за певний період.

Нерідко на графіку роблять позначки «тіків» (разових коливань ціни), що вказують ціни відкриття й закриття ринку. На таких графіках вказують також додаткову інформацію, наприклад обсяг торгів за різні періоди.

Практикам відомо багато варіантів побудови стовпчикових діаграм. Наприклад, замість амплітуди цін позначають ціни відкриття і закриття. Якщо досліднику зрозумілі загальні принципи побудови цінових графіків, переваги графічного підходу для проведення кваліфікованого аналізу дуже переконливі, оскільки тлумачення багатьох графіків не потребує особливих знань. Аналітик, маючи достатній обсяг статистичної інформації й досвід, зосереджується на специфіці «фігур», самостійно визначаючи рівень значимості їх.

Противники графічного підходу переконані, що графік дає відповідь на питання про минулий стан ринку, але здебільшого не вказує на майбутній напрям руху його кон’юнктури. Позитивні результати, на їхню думку, пояснюються не «фігурами» графіків, а інтуїцією фахівця та його здатністю правильно тлумачити і передбачати динаміку цін ринку в короткотерміновій перспективі. Проте на підставі технічних досліджень розроблені конкретні рекомендації інвесторам стосовно змін ринкової ситуації. Як приклад наведемо деякі поширені висновки технічних аналітиків щодо прогнозування руху цін.

Для мало досвідченого портфельного інвестора, який прагне залучити до свого портфеля акції, корисними будуть такі поради фахівців з технічного аналізу.

За спостереженнями фахівців, темпи зростання курсів акцій на «бичачому» ринку зазвичай значно перевищують темпи їхнього зниження на «ведмежому». На ринку цінних паперів майже невідомі такі емітенти, ринкова ціна акцій яких знижується вдвічі, проте зростання ціни вдвічі й утричі спостерігається на «бичачому» ринку доволі часто.

Вважається, що акції, падіння курсу яких перевищило середньоринкове значення у попередньому циклі «ведмежого» ринку, найбільш здатні до значного зростання у циклі наступного «бичачого» ринку. Тому на початку «бичачого» тренду пропонують купувати акції, курс яких особливо знизився відносно індексного рівня «ведмежого» циклу.

Курс акцій фірм-емітентів із невеликими обсягами капіталізації зростає на «бичачому» ринку у відсотковому плані вище, ніж усереднений курс за індексом (по всій ринковій капіталізації)

і значно випереджає зростання курсу акцій емітентів з великими обсягами ринкової капіталізації. Відтак на початку «бичачого» тренду доцільно придбати акції емітентів з невеликими обсягами ринкової капіталізації.

Якщо значення найменшого рівня ринкової ціни спадної тенденції перевищуватиме рівень попереднього найменшого значення за умови зниження обсягів продажу, це буде «бичачим» сигналом і призведе до перелому тенденції на висхідну. А прискорене зростання цін за зниження обсягів торгівлі на ринку цінних паперів часто зумовлює перелом цінової тенденції. Довготривале повільне зростання ринкової ціни за умови сталого високого обсягу торгівлі є «ведмежим» сигналом (до падіння ціни).

Завдяки простоті графічний метод є одним з найпоширеніших і найефективніших прийомів технічного аналізу. Проте у кожної цінової моделі є специфічний механізм розроблення та своєрідний графічний вираз. Суттєвий недолік графічного методу — суб’єктивізм. Кожен технічний фахівець по-своєму тлумачить графіки. Щоб уникнути помилок, він має бути дуже кваліфікованим.

Серед обчислювальних методів технічного аналізу цінової динаміки, найпоширеніших на світових ринках цінних паперів, можна вирізнити: метод плинних середніх значень. Найпростіший спосіб дослідити будь-який ціновий графік — це накласти на емпіричний графік цін плинне середнє значення або навіть два таких значення різних періодів.

Значення плинної середньої обчислюють на підставі визначення середніх значень ціни закриття або «за курсом дня» за певний відрізок часу. Плинна середня, подібно до будь-якої середньої — це частка від ділення деякої суми на кількість додатків. Наприклад, середнє плинне значення цін закриття за 5 днів становить суму цін закриття за останні 5 днів, ділену на 5 (кількість додатків).

Під час обчислення плинної середньої періодично (наприклад щоденно або щотижня) до динамічного ряду додають новий додаток (нове значення ціни) і одночасно вилучають із цього ряду найстаріший додаток (щоб сума додатків дорівнювала 5). Плинну середню можна обчислити за будь-який період часу. Зазвичай технічні фахівці віддають перевагу визначенню плинної середньої за 3, 5, 7 або 10 днів.

Зіставлення графіка плинної середньої з вихідним емпіричним графіком фактичних щоденних цін закриття (за курсом дня) або з графіком плинної середньої за менший проміжок часу демонструє, що в плинній середній за триваліший період часу більше згладжуються випадкові коливання («артефакти»), ніж за коротший період, і вона краще відображає ринкові тенденції руху цін.

Плинна середня за тривалий період дає аналітику більше можливостей виявити зміну тенденції. Покладаючись на такий аналіз, багато інвесторів ринку купують акції, коли лінія плинної середньої за короткий період або лінія поточних цін сягне вище рівня плинної середньої за тривалий період, і позбавляються акцій, коли лінія фактичних цін або «короткої» плинної середньої стає нижчою за лінію плинної середньої за триваліший відрізок часу. Чим більший період, за який визначають плинну середню, тим більш плавною буде лінія на графіку, тим більшим є відставання (лаг) і тим рідше вона перетинає емпіричні лінії цін і «коротших» середніх.

Щоб використати плинну середню як показник тенденції і відповідно прийняти рішення, слід з’ясувати часовий проміжок, за який треба розрахувати середню, і визначити потрібний момент для ефективного виходу на ринок цінних паперів з інвестиційним рішенням.

Якщо обчислювати плинну середню за короткі проміжки часу, графік дуже чутливо реагуватиме на зміни цін. Спираючись на такий графік, треба виходити на ринок одразу після виявлення тенденції зростання цін і негайно залишати ринок після перелому тенденції. Якщо тенденція руху цін вирізняється малою тривалістю, «вихід» на ринок і «відхід» з нього стають настільки частими, що прибуток може виявитися меншим за операційні витрати. Намагання позбавитися небажаних витрат шляхом визначення плинної середньої за триваліший період можуть знизити ефект через швидку зміну тенденцій.

Зазначений метод аналізу належить до аналітичних інструментів прямування за тенденцією, метою якого є визначення моменту завершення минулої й початок нової тенденції. Сутність методу — завжди прямувати за динамікою ринку, не випереджаючи її. Прихильники плинної середньої досліджують різні за тривалістю періоди часу, приділяючи особливу увагу перетину ліній. Різновидом методу є побудова «каналу», що становить дві паралельні прямі, які є межами нормального діапазону коливань ціни у межах загальної тенденції. Однак значення ціни на графіку може виходити за межі «каналу», а за деякий час повернутися до нього.

Технічні аналітики намагаються усунути цей недолік «каналів», запроваджуючи додаткові прийоми для визначення справжніх «вузлів перелому» тенденції. Дехто з них обчислює плинні середні за щоденними цінами закриття та максимальними й мінімальними значеннями цін за день, позначаючи їх на графіку у вигляді діапазону. Межі діапазону виникають також зі значень, які відповідають фіксованим верхнім і нижнім відхиленням у відсотках від цін закриття. Щоб коливання цін були визнані важливими, лінія плинної середньої щоденних значень цін або іншої плинної середньої має перетинати весь діапазон.

Поширеною помилкою в разі застосування цього методу є думка стосовно доцільності прогнозування на його підставі цінової динаміки. Утім, на практиці цей метод дає лише підтвердження діючої тенденції, але не може передбачити її.

Прихильники методу прямування за трендом намагаються надати йому кількісного виразу. Вони вдаються до спроб обґрунтувати тривалість періоду, за який розраховуватиметься плинна середня. Надійність методу перевіряється шляхом аналізу попередньої динаміки ринку. Якщо на ринку діє виявлена довготривала висхідна тенденція, інвестор, ймовірно, зможе отримувати дохід упродовж доволі тривалого періоду часу і, напевно, не зазнає втрат до того моменту, коли графік вкаже йому на необхідність залишити ринок. У разі поєднання аналітиком достатнього інтуїтивного передбачення стану ринку із застосуванням плинних середніх з оптимальними періодами розрахунку, можливо передбачити ймовірність цінової динаміки в майбутньому. Позитивним аспектом цього методу є й те, що на його підґрунті створено чимало методик технічного аналізу, котрі допомагають швидко й правильно виявляти поточні ринкові тенденції.

Метод плинної середньої дуже поширений у технічному аналізі, хоча й має низку суттєвих недоліків. По-перше, за його допомогою не можливо науково обґрунтувати вибір необхідної кількості членів динамічного ряду для розрахунків та обчислюваного розрахункового часового інтервалу m (днів, місяців тощо). По-друге, кінці розрахункового ряду динаміки не мають визначення плинних середніх величин, тож отримуваний теоретичний ряд коротший за вихідний емпіричний.

Ряд середніх плинних коротший за емпіричний на (m – 1) значень, що потребує уважного ставлення до вибору інтервалу (m). Якщо емпіричному ряду притаманна певна періодичність коливань, то інтервал згладжування має бути рівним або кратним періоду коливань.

Метод середніх плинних застосовують для аналітичної обробки навіть дуже мінливих рядів ринкових цін. У цих випадках можливе подвійне згладжування.

Спеціальний розділ графічного аналізу становить побудова графіків імпульсних коливань, найпоширеніших під час проведення торгових операцій, за методом «моментів» («момент» — це різниця двох цін).

Засадова формула для обчислення «моменту» виглядає так:

Мх = Рх – Рх – n ,

де Мх — «момент» на день х;

Рх — ринкова ціна фінансового активу на день х;

Рх – n — ринкова ціна фінансового активу n днів тому.

Значення «моментів» (додатні й від’ємні) за кілька днів утворюють динамічний ряд, який наносять на графік. Сигнали купівлі реєструються, якщо значення ряду — імпульс перетинається з лінією часу вище нульової позначки, сигнали продажу — нижче нульової позначки.

За короткотермінового прогнозування майбутнього значення ціни подеколи застосовують спосіб вирівнювання ряду динаміки на підставі методу найменших квадратів. Шляхом математичних розрахунків знаходять таку теоретичну лінію, яка найудаліше апроксимує емпіричний ряд.

Продовження виявленої тенденції за межі ряду динаміки називають екстраполяцією тренду. Це один із методів прогнозування ринкових цін, передумовою використання якого є підтвердження незмінності причинного комплексу, що формує тенденцію.

Метод екстраполяції дає короткостроковий точковий прогноз. На практиці зазвичай визначають довірчі межі прогнозного рівня.

Підставивши в одержану формулу для визначення у конкретне значення t, ми одержимо прогнозове значення ціни акції для t-періоду. Наголосимо, що на підставі наведених розрахунків прогнозування здійснюється лише на короткий термін.

Узагальнимо умови, за яких, на думку аналітиків, варто розглядати доцільність придбання цінних паперів (акцій):

інвестор має підстави вважати, що акції фірми продаються за значно заниженими цінами. Тобто, на думку інвестора, фірма-емітент коштує значно більше, ніж показує ринкова ціна її акцій;

інвестор вважає, що фірма має сприятливі перспективи й можна очікувати значного стрибка ціни її акцій угору;

якщо ціна акцій стабільно зростає й інвестор має підстави вважати, що ця тенденція ще довго зберігатиметься;

інвестор вважає, що попри стабільну ринкову ціну акцій на них будуть виплачені високі дивіденди.

Можливість продажу акцій варто розглядати, коли:

- інвестор вважає, що акції переоцінено й можна очікувати падіння ринкових цін на них;

- інвестор вважає, що в фірми-емітента найближчим часом виникнуть серйозні фінансові проблеми;

- якщо спостерігається стала тенденція до падіння ринкової ціни акцій, і інвестор не має підстав сподіватися, що найближчим часом ціна стабілізується, а потім почне зростати;

- інвестор припускає, що на акції певної компанії будуть виплачені невисокі дивіденди й тому вважає, що продавши ці акції, він зможе придбати інші цінні папери з вищою дохідністю.

Слід, утім, пам’ятати, що падіння ціни сьогодні не є свідченням того, що певні цінні папери зовсім безнадійні у довготерміновій перспективі.

Окрім охарактеризованих прийомів технічного аналізу, в теорії і практиці можна зустріти й інші підходи. Разом з тим фінансист повинен розуміти, що жоден метод не дає змоги із стопроцентною точністю спрогнозувати майбутній курс акцій.

Висновок: з метою вироблення оптимальної стратегії в галузі фінансових вкладень в акції на практиці слід поєднувати результати фундаментального та технічного аналізу. Застосувавши прийоми фундаментального аналізу, можна вибрати найпривабливіший об'єкт інвестування, а кваліфіковано провівши технічний аналіз, розробити рекомендації щодо проміжків часу, протягом яких кошти слід вкладати, і коли необхідно здійснювати дезінвестиції.

Читайте також:

- ABC-XYZ аналіз

- II. Багатофакторний дискримінантний аналіз.

- SWOT-аналіз у туризмі

- SWOT-аналіз.

- Tема 4. Фації та формації в історико-геологічному аналізі

- V. Нюховий аналізатор

- АВС (XYZ)-аналіз

- Автоматизовані інформаційні системи для технічного аналізу товарних, фондових та валютних ринків.

- Агресивне керування портфелем акцій

- АгротехнІЧНИЙ метод

- Акціонерні товариства випускають облігації на суму не більше 25 % від розміру статутного капіталу і лише після повної оплати всіх випущених акцій.

- Алгоритм однофакторного дисперсійного аналізу за Фішером. Приклад

| <== попередня сторінка | | | наступна сторінка ==> |

| Аналіз доцільності фінансових інвестицій у корпоративні права. | | | Фінансовий аналіз у системі управління фінансами підприємства |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |