РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Етапи розробки системи поточного бюджетування

Зміст системи поточного бюджетування

Багато компаній часто шукають можливості підвищення своєї ефективності за межами організації, часом забуваючи про основоположні внутрішньофірмові резерви, які закладені в області правильного фінансового планування і прогнозування діяльності компанії.

Успішний розвиток фірми чимось нагадує етапи дорослішання людини. Як дитина, стаючи дорослим, вчиться поступово передбачати наслідки своїх дій на триваліший період, так і керівник фірмою, поступово вичерпуючи резерви неефективного ринку, вимушений постійно звертати увагу на внутрішньофірмові ресурси підвищення ефективності. У фінансовому середовищі такий резерв закладений перш за все в області короткострокового і довгострокового фінансового планування і прогнозування діяльності фірми.

Для забезпечення безперервного розвитку підприємства необхідні фінансові ресурси, тобто гроші, вкладені в будівлі, машини і устаткування, в покупку і зберігання запасів, рахунки дебіторів і інші активи. Як правило, всі ці активи не отримуються відразу, а створюються поступово впродовж певного часу. Одним з основних завдань поточного фінансового планування є ефективне забезпечення фінансування діяльності компанії і використання тимчасово вільних грошових коштів.

У більшості компаній необхідність в капіталі зростає не рівномірно, а швидше хвилеподібно і залежить від збільшення об'ємів операцій компанії. Проте можливі і сезонні або непередбачені заздалегідь щомісячні або щотижневі коливання.

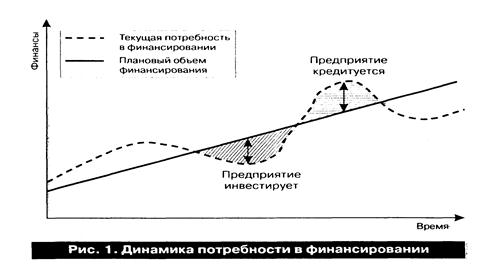

Капітал може притягуватися за рахунок короткострокових і довгострокових джерел фінансування. Якщо довгострокове фінансування не покриває всіх потреб в капіталі, компанії необхідно удаватися до короткострокового фінансування. Якщо ж довгострокові фінансові ресурси перевищують її потребу, що накопичилася, в капіталі, у компанії виникає надлишок грошових коштів, який вона може використовувати для короткострокового інвестування. Таким чином, сума довгострокового фінансування при поточній потребі в капіталі визначає, чи є компанія в короткому періоді позичальником або кредитором, тобто кредитується або інвестує. Динаміка потреби у фінансуванні представлена на мал. 1.

Отже основне завдання і зміст поточного бюджетування полягає в тому, щоб заздалегідь спланувати (передбачити) функцію поточної потреби у фінансуванні і адекватним чином відреагувати: вчасно і вигідно отримати бракуючі фінансові ресурси (тобто кредит) або найефективніше використовувати тимчасово вільні фінансові кошти (вигідним чином їх інвестувати).

Послідовність побудови системи поточного бюджетування може бути представлена таким чином:

1) розробляється система річних бюджетів компанії, визначаються плановані результати роботи і цільові значення показників системи Вsс на майбутній рік;

проводиться аналіз рисок негативного розвитку подій і розробляється комплекс заходів щодо їх зниження;

розробляється система місячних бюджетів компанії для деталізації і уточнення річного плану;

4) розробляється система контролю виконання річних і місячних бюджетів, а також управління по відхиленнях, визначається механізм коректування планованих даних;

5) розробляється система мотивації співробітників, направлена на виконання бюджетів і досягнення цільових показників Вsс.

Розглянемо технологію розробки і впровадження бюджетування на підприємстві детальніше.

Перш за все, приступаючи до побудови системи бюджетів, керівництву компанії необхідно визначити конкретні завдання, які повинна вирішити нова система. Від цього залежатиме формат системи, метод планування і деталізація прогнозів. Керівництво компанії повинне сформулювати початковий перелік вимог до системи бюджетування, навіть якщо він і не буде повним. Наприклад, до основних завдань бюджетування можна віднести наступні:

· управління грошовими коштами компанії;

· обгрунтування витрат підприємства;

· забезпечення позитивного грошового рахунку;

· забезпечення координації, кооперації і комунікації підрозділів підприємства;

· мотивація співробітників.

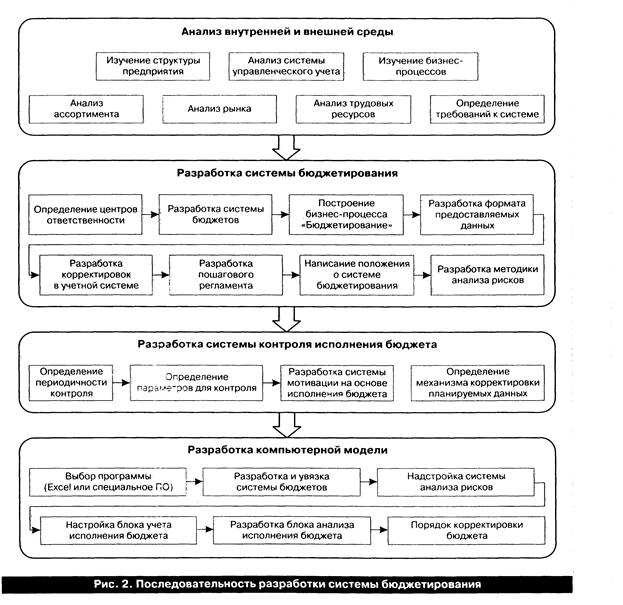

При впровадженні бюджетування на підприємстві можуть виникнути дві групи проблем: методичні і організаційні. Досвід показує, що, як правило, найважчим в бюджетуванні є етап його впровадження на підприємстві. Саме з цієї миті починається серйозна робота, основні етапи якої представлені на мал. 2.

На першому етапі для того, щоб визначити початкові складові, необхідні для розробки системи, проводиться детальний аналіз підприємства і зовнішнього середовища, в якому воно функціонує. Розглянемо блоки даного етапу робіт детальніше.

Вивчення структури підприємства включає визначення всіх ос

новних і допоміжних його підрозділів, аналіз виконуваних ними функцій і взаємин усередині компанії і із зовнішнім середовищем, визначення потоків продукції і сировини усередині системи.

2.Аналіз системи управлінського обліку - опис методів управлінського обліку, використовуваних в компанії, можливостей облікової системи, системи аналізу результатів діяльності,

аналіз системи планування діяльності підприємства на даний момент.

3. Вивчення бізнес-процесів - формалізація всіх основних і допоміжних бізнес-процесів в компанії, визначення підрозділів, задіяних на кожному етапі і використовуваних ресурсів. Даний етап передбачає опис технології виробництва продукції, аналіз процесів логістики, взаємин з постачальниками, умови роботи з покупцями визначення можливості оптимізації бізнес-процесів при впровадженні системи бюджетування.

4. Аналіз асортименту - визначення існуючого і планованого асортименту продукції, опис і угрупування товарних позицій, аналіз існуючої системи реалізації і планованих змін в майбутньому.

5. Аналіз ринку - визначення можливих змін у взаєминах підприємства із зовнішнім середовищем, які можуть вплинути на процес бюджетування глобальні зміни, наприклад, поява нового вигляду діяльності і нових груп продуктів-послуг зміни в системі роботи з постачальниками). Даний етап включає опис бізнесу і галузі, в якій здійснює свою діяльність компанія, визначення тенденцій її розвитку в галузі, аналіз конкурентів, критичні чинники успіху компанії, потенційні проблеми і ризики (SWOT- аналіз).

6. Аналіз трудових ресурсів - визначення можливостей персоналу компанії, залученого в розробку системи бюджетування, пошук нових співробітників. У випадку якщо при розробці сі стеми притягуватиметься консалтингова компанія, на даному етапі проводиться аналіз ринку консалтингових послуг і вибір оптимального варіанту.

7. Визначення вимог до системи - власник компанії і управлінська команда повинні визначити принципові вимоги до майбутньої системи, тобто ступінь подробиці планованих даних (наприклад, планування по всіх підрозділах компанії в цілому або по кожному

окремо, прогнозувати продаж товару по кожній позиції або згрупувати асортимент

і планувати по групах. Детальніше про дане питання - при розгляді механізму складання річного і місячного бюджету).

Етап розробки системи бюджетування є найбільш комплексним і трудомістким. Перед тим, як приступити до побудови системи, необхідно визначити, яким чином компанія плануватиме свою діяльність. Існує два способи складання бюджетів:

· цільове планування (або планування «зверху-вниз»);

· планування «знизу-вгору».

У першому випадку при складанні бюджету керівник компанії визначає бажану суму прибули або ключові параметри діяльності (об'єм продажів, показники відносного валового і чистого прибутку), а персонал компанії, залучений в процес планування, повинен спрогнозувати діяльність підприємства так, щоб вийти на цільові показники. Наприклад, якщо керівником компанії визначено цільове значення чистого прибутку, необхідно спланувати продажі, виробництво і витрати компанії так, щоб вийти на певну суму прибули. При складанні бюджету по даному методу планування йде зверху-вниз, тобто від показників по компанії в цілому до показників підрозділів, служб і відділів.

У другому випадку відповідальні за складання окремих бюджетів співробітники планують початкові дані самостійно на підставі аналізу статистики, ринку і своїх очікувань. Після розрахунку результуючих бюджетів керівництво аналізує плановані результати і, у разі потреби, вносить свої корективи. При складанні бюджету по даному методу планування йде знизу-вгору, тобто від бюджетів відділів до бюджетів підрозділів і компанії в цілому.

Раціональніше суміщати обидва підходи. Виконавчими директорами компанії встановлюються основні результуючі показники, які, на їх думку, можуть бути досягнуті в бюджетному періоді, а співробітники, відповідальні за планування окремих блоків початкових даних, складають бюджети на підставі цільових показників, але з урахуванням своїх очікувань. При цьому не потрібна жорстка відповідність результуючих бюджетів цільовим показникам, встановленим керівництвом. Керівники верхньої ланки управління готові змінити свої установки, якщо менеджери по плануванню нададуть переконливу аргументацію своїх очікувань.

Менеджмент компанії повинен визначити період планування і часовий інтервал для складання бюджетів. Найбільш поширена наступна схема короткострокового планування: річний бюджет з розбиттям по місяцях (рідше - по кварталах) і місячний бюджет однією цифрою або з розбиттям по тижнях (декадам). Деякі компанії використовують наступну схему: річний бюджет з розбиттям по кварталах і квартальний бюджет з розбиттям по місяцях.

Часовий інтервал, який компанія визначає для бюджетування, залежить від вимог керівництва до бюджетної системи і специфіки роботи компанії. Слід зазначити, що достатньо сильний вплив на побудову деталізації річних бюджетів (місячна, квартальна і т. д.) надає контроль за виконанням бюджетів. Це означає, що якщо ви зробили річний бюджет е розбиттям по кварталах, то, відповідно, і фактичні дані необхідно порівнювати за квартал, отже реальну картину виконання бюджету можна отримати раз на квартал. Якщо ж керівництво побажає контролювати відхилення по місяцю, то у нього з чим не порівнюватиме місячний факт, оскільки буде відсутній місячний план, відповідно контролювати щомісячно виконання таких бюджетів буде неможливо.

У практичній діяльності підприємства не можна обмежитися тільки річним бюджетом. Розробка місячного бюджету необхідна, оскільки річне бюджетування не може вирішити всіх завдань, поставлених компанією перед системою поточного планування. Завдання пов'язані з ефективним управлінням складами, а також з управлінням грошовими коштами, вимагають точного і детального прогнозу на найближчий місяць. Річний бюджет не може забезпечити необхідної точності прогнозу (оскільки неможливо точно спланувати що-небудь на рік вперед), крім того, зайва деталізація в річному бюджеті приводить до нагромадження і некерованості системи. Місячний же бюджет покликаний деталізувати і коректувати річний план компанії на найближчий місяць.

ТЕМА 3. НЕОБОРОТНІ ТА ОБОРОТНІ АКТИВИ ПІДПРИЄМСТВА

- Поняття та склад активів підприємства

- Основні засоби підприємства (поняття та структура, аналіз та оцінка використання; амортизація)

- Оборотні активи підприємства (поняття та структура: нормування запасів та готової продукції: ефективність використання)

- ПОНЯТТЯ ТА СКЛАД АКТИВІВ ПІДПРИЄМСТВА

Згідно з визначенням, наведеним у чинному законодавстві України, Активи — це ресурси, контрольовані підприємством в результаті минулих подій, використання яких, як очікується, призведе до надходження економічних вигід у майбутньому. Майбутня вигода, втілена в активі, є потенціалом, який може сприяти надходженню (прямо або опосередковано) грошових коштів чи їх еквівалентів на підприємство.

Класифікація ресурсів як активів підприємства використовується при веденні обліку та складанні звітності. Активи є одним з основних елементів звіту про фінансовий стан підприємства - бухгалтерського Балансу підприємства на певну дату.

Бухгалтерський баланс відображає активи і пасиви (зобов'язання і капітал) підприємства на конкретний момент часу. Якщо активами балансу називають економічні ресурси підприємства, то пасивами балансу є вимоги різних осіб (юридичних чи фізичних) щодо цих активів. Зобов'язання, відображені в Пасиві, є вимогами кредиторів. Кредитор - це особа, крім власника підприємства, перед якою підприємство має заборгованість щодо отриманих грошей, товарів тощо і яка має право вимагати від підприємства погасити цей борг.

Оскільки загальна сума вимог (претензій) кредиторів і власників щодо активів не може перевищувати суму активів, то активи і пасиви на дату складання балансу дорівнюють одне одному. Це є основним бухгалтерським рівнянням, яке формально виражає концепцію подвійного запису на взаємопов'язаних рахунках бухгалтерського обліку:

Активи = Зобов'язання + Капітал.

Активи = Зобов'язання + Капітал.

Поряд з інтерпретацією двох сторін бухгалтерського балансу як ресурсів (активи) і вимог (пасиви), існує погляд на дві сторони балансу з позицій напрямів використання чи вкладення коштів (активи) і джерел коштів для формування (фінансування) активів (пасиви). Тоді основне бухгалтерське рівняння можна прокоментувати так: кожна гривня, вкладена в активи підприємства, фінансується кредиторами або власниками (і від зворотнього - кожна надана кредиторами чи власниками гривня формує певний вид активів підприємства). Обидва способи інтерпретації бухгалтерського балансу є коректними і доповнюють один одного.

Нормами національного Положення (стандарту) бухгалтерського обліку "Баланс" передбачений поділ активів і пасивів балансу підприємства на окремі статті, які об'єднуються в однорідні групи за певними ознаками.

Відповідно до встановленого складу (таблиця 3.1) активи згруповані за трьома розділами:

· необоротні активи;

· оборотні активи;

· витрати майбутніх періодів.

Суть відмінностей між необоротними й оборотними активами полягає в часі їх утримання (зберігання) підприємством з метою корисного використання.

До необоротних активів належать довгострокові активи з відносно тривалим терміном корисного використання (понад рік).

Оборотні (короткострокові, поточні активи - це грошові кошти та інші активи, які, як обґрунтовано очікується, будуть продані, переведені в грошові кошти або витрачені протягом дванадцяти місяців з дати балансу.

Витратами майбутніх періодів є певні активи, як правило, нематеріального характеру, корисність яких закінчиться в найближчому майбутньому (авансовані орендні платежі, страхові поліси, передплата Ш періодичні видання тощо). Розглянемо зміст статей необоротних і оборотних активів.

Розділ "Необоротніактиви" включає такі статті.

Стаття "Нематеріальні активи" показує вартість патентів, авторських прав, торгових марок, монопольних прав і привілеїв та інших неуречевлених активів, контрольованих підприємством. До підсумку балансу нематеріальні активи включаються за залишковою вартістю, яка визначається як різниця між їх первісною вартістю і сумою накопиченої амортизації. Характеристика нематеріальних активів розкрита в темі 5 цього підручника.

Стаття "Незавершене будівництво" відображає вартість капітальних інвестицій у будівництво, створення, виготовлення, реконструкцію, модернізацію, придбання необоротних активів, введення яких в експлуатацію на дату балансу не відбулось, а також авансові платежі для фінансування будівництва.

Стаття "Основні засоби" включає вартість власних та отриманих на умовах фінансового лізингу об'єктів основних фондів і орендованих цілісних майнових комплексів. До підсумку балансу включається залишкова вартість основних фондів, яка визначається як різниця між їх первісною (переоціненою) вартістю і сумою зносу на дату балансу. Характеристика основних засобів розкрита в темі 4 цього підручника.

Стаття "Довгострокові фінансові інвестиції" відображає фінансові інвестиції, здійснені підприємством як інвестором на період більше одного року, а також усі фінансові інвестиції, які не можуть бути вільно реалізовані в будь-який момент часу. Під фінансовими інвестиціями розуміють активи, які утримуються підприємством з метою одержання прибутку за рахунок пасивних доходів (процентів, дивідендів тощо) або отримання інших вигід для інвестора.

Стаття "Довгострокова дебіторська заборгованість" включає заборгованість дебіторів, яка буде погашена після дванадцяти місяців з дати балансу. Дебітори - це юридичні та фізичні особи, які внаслідок минулих подій заборгували підприємству певні суми грошових коштів або інших активів.

Стаття "Відстрочені податкові активи " показує суму податку на прибуток підприємства, що підлягає відшкодуванню в наступних періодах внаслідок тимчасової різниці між бухгалтерською та податковою базами оцінювання прибутку.

"У статті "Інші необоротні активи" наводяться суми за необоротними активами, які не можуть бути включені до наведених вище статей розділу "Необоротні активи".

Розділ "Оборотніактиви" включає такі статті.

Група статей "Запаси " відображає вартість відповідних видів запасів - предметів праці, що призначені для перероблення у виробництві, для продажу й для господарських потреб, а також засобів праці, які підприємство відносить до швидкозношуваних (до року) предметів.

Стаття "Векселі одержані" показує забезпечену векселями заборгованість дебіторів за реалізовані підприємством продукцію (товари), результати робіт, послуг. Вексель - це один із розповсюджених видів кредитних грошей, який є цінним папером, що засвідчує безумовне грошове зобов'язання векселедавця сплатити після настання терміну визначену суму грошей власнику векселя (векселедержателю).

Стаття "Дебіторська заборгованість за товари, роботи, послуги" відображає заборгованість покупців або замовників за надані їм продукцію (товари), результати робіт, послуг (крім заборгованості, яка забезпечена векселем). У підсумок балансу включається чиста реалізаційна вартість дебіторської заборгованості, яка визначається шляхом віднімання з її первісної вартості резерву сумнівних боргів. Сумнівним боргом вважається поточна дебіторська заборгованість, Стосовно якої існує непевність щодо її погашення боржником. Оскільки в умовах ринкової економіки немає повної гарантії щодо оплати дебіторської заборгованості, підприємство створює резерви для покриття можливих ненадходжень коштів. Величина резерву сумнівних боргів визначається, виходячи з платоспроможності окремих дебіторів.

У групі статей "Дебіторська заборгованість за розрахунками" Показуються: дебіторська заборгованість фінансових і податкових органів, суми переплати за податками, зборами та іншими платежами до бюджету; суми авансів, наданих іншим підприємствам; суми нарахованих дивідендів, процентів, роялті, що підлягають надходженню на підприємство; дебіторська заборгованість із внутрішньовідомчих розрахунків тощо.

Стаття "Інша поточна дебіторська заборгованість " відображає заборгованість дебіторів, що належить до оборотних активів і не може бути включена до вищенаведених статей дебіторської заборгованості. У разі створення щодо такої заборгованості резерву сумнівних боргів, її показники наводяться в балансі за чистою реалізаційною вартістю.

Стаття "Поточні фінансові інвестиції" включає вартість фінансових інвестицій, здійснених підприємством на строк, що не перевищує один рік, які можуть бути вільно реалізовані в будь-який момент часу (крім інвестицій, які є еквівалентами грошових коштів).

Група статей "Грошові кошти та їх еквіваленти " відображає кошти в касі, на поточних та інших рахунках у банках, які можуть бути використані для поточних операцій, а також еквіваленти грошових коштів у національній та іноземних валютах. Під еквівалентами грошових коштів розуміються короткострокові високоліквідні фінансові інвестиції, які вільно конвертуються у певні суми грошових коштів і які характеризуються незначним ризиком зміни вартості. Кошти, які не можна використати протягом року внаслідок певних обмежень, показуються в складі необоротних активів.

У статті "Інші оборотні активи" наводяться суми оборотних активів, які не можуть бути включені до наведених вище статей розділу "Оборотні активи".

Підсумок трьох розділів активу балансу повинен дорівнювати підсумку пасиву балансу.

Джерелами формування економічних ресурсів, відображених у бухгалтерському балансі підприємства, є пасиви (зобов'язання і капітал).

Відповідно до встановленого складу (таблиця 3.2) пасиви згруповані за п'ятьма розділами:

власний капітал;

забезпечення наступних витрат та платежів;

довгострокові зобов'язання;

поточні зобов'язання;

доходи майбутніх періодів.

Розділ "Власний капітал" включає такі статті.

Стаття "Статутний капітал" показує зафіксовану в установчих документах загальну вартість активів, які є внеском власників до капіталу підприємства. Крім того, в цій статті наводиться сума фактичних внесків власників до статутного капіталу підприємства, в установчих

документах якого не передбачена фіксована сума статутного капіталу. Статутний капітал мають підприємства, в установчих документах яких згідно з чинним законодавством передбачено створення статутного фонду (капіталу) - з фіксованим або не фіксованим розміром. До таких підприємств належать, наприклад, господарські товариства (акціонерні товариства, товариства з обмеженою відповідальністю тощо), державні, комунальні підприємства та інші.

Статутний капітал характеризує двоїстість відносин власності, оскільки, з одного боку, відображає власні засоби підприємства як юридичної особи та, з другого боку, показує внески власників до активів підприємства, тобто їхню власність. Частка власника в статутному капіталі визначає частку його корпоративного права - права на управління підприємством, отримання відповідної частки прибутку (дивідендів), а також активів у передбачених законодавством випадках (у разі ліквідації підприємства та інших).

Стаття "Пайовий капітал " призначена для відображення пайових внесків членів виробничого кооперативу, колективного сільськогосподарського підприємства, житлово-будівельного кооперативу, кредитної спілки та інших підприємств, для яких установчими документами передбачено створення пайового фонду (капіталу).

Стаття "Додатковий вкладений капітал" показує емісійних дохід, тобто суму капіталу, внесену власниками понад фіксований розмір статутного капіталу. Наприклад, для акціонерних товариств у цій статті наводиться сума перевищення продажної вартості випущених (емітованих) акцій над їхньою номінальною вартістю.

Стаття "Інший додатковий капітал " відображає суми дооцінок необоротних активів, вартість необоротних активів, безкоштовно отриманих підприємством від інших фізичних чи юридичних осіб, тощо.

Стаття "Резервний капітал " призначена для відображення суми резервів, створених за рахунок нерозподіленого прибутку підприємства у відповідності до вимог чинного законодавства або установчих документів.

Стаття "Нерозподілений прибуток (непокритий збиток) "показує суму нерозподіленого прибутку підприємства, яка додається при визначенні підсумку власного капіталу, або суму непокритого збитку, яка віднімається при визначенні підсумку власного капіталу. Непокритий збиток у цій статті наводиться в дужках, що означає арифметичну дію віднімання.

Стаття "Неоплачений капітал" відображає суму заборгованості Власників підприємства за внесками до зафіксованого в установчих документах статутного капіталу. Ця сума враховується зі знаком "мінус" привизначенні підсумку власного капіталу.

Стаття "Вилучений капітал " показує вартість часток (акцій власної емісії)у фіксованому розмірі статутного капіталу, що викуплені Підприємством у власників із метою їх подальшого перепродажу або анулювання. Останнє призводить до зменшення в установленому законодавством порядку зафіксованого в установчих документах розміру Статутного капіталу. Сума вилученого капіталу віднімається при визначенніпідсумку власного капіталу.

Оплачений власниками капітал визначається як різниця між Статутним капіталом та сумою неоплаченого й вилученого капіталу.

У розділі "Забезпечення наступних витрат і платежів" за відповідними статтями показуються нараховані у звітному періоді Майбутні зобов'язання (за оплатою майбутніх відпусток персоналу, гарантійних зобов'язань підприємства тощо), величина яких на дату балансу може бути визначена тільки шляхом попередніх (прогнозованих) Оцінок, а також зобов'язання із використанням коштів цільового фінансування й цільових надходжень, які отримані з бюджету та інших джерел.

Розділ "Довгострокові зобов'язання " включає такі статті.

Стаття "Довгострокові кредити банків" відображає суму довгострокової (понад рік від дати балансу) кредиторської Заборгованості підприємства за позиками, отриманими від банків, яка не є поточним зобов'язанням.

Стаття "Інші довгострокові фінансові зобов'язання" показує суми довгострокової заборгованості підприємства щодо залучених позикових коштів (окрім кредитів банків), на які нараховуються проценти. Ця стаття може включати заборгованість: за довгостроковими векселями, виданими підприємством; за випущеними підприємством та оплаченими іншими особами облігаціями зі строком погашення більше дванадцяти місяців з дати балансу.

Стаття "Відстрочені податкові зобов'язання" включає суму податку на прибуток, що підлягає сплаті в майбутніх періодах унаслідок тимчасової різниці між бухгалтерською та податковою базами оцінювання прибутку.

У статті "Інші довгострокові зобов'язання " показується сума довгострокових зобов'язань, яка не включена до наведених вище статей цього розділу пасиву. Зокрема, в цій статті відображаються розрахунки з орендодавцями за необоротні активи, передані підприємству на умовах довгострокової оренди (лізингові платежі, платежі за оренду цілісних майнових комплексів); фінансова допомога, надана підприємству на поворотній основі.

Розділ "Поточні зобов'язання" включає такі статті.

Стаття "Короткострокові кредити банків" показує суму поточних зобов'язань підприємства перед банками за отриманими від них позиками.

Стаття "Поточна заборгованість за довгостроковими зобов'язаннями " включає суму довгострокових зобов'язань, яка підлягає погашенню протягом дванадцяти місяців із дати балансу.

Стаття "Векселі видані" відображає суму короткострокової заборгованості за одержані матеріальні цінності, роботи, послуги, на яку підприємство видало векселі.

Стаття "Кредиторська заборгованість за товари, роботи, послуги " показує суму поточної заборгованості постачальникам за матеріальні цінності, виконані роботи, надані послуги (крім заборгованості, забезпеченої векселями).

У групі статей "Поточні зобов 'язання за розрахунками " відображаються: суми авансів, одержаних підприємством у рахунок наступних поставок продукції (товарів), виконання робіт (послуг); заборгованість підприємства за всіма видами платежів до бюджету, включаючи податки з фізичних осіб; зобов'язання підприємства щодо внесків до позабюджетних фондів; кредиторська заборгованість за відрахуваннями на обов'язкове державне пенсійне страхування та всі види загальнообов'язкового державного соціального страхування, страхування майна, ризиків діяльності й індивідуальне страхування працівників підприємства; заборгованість підприємства з оплати праці; заборгованість перед власниками (учасниками) підприємства, що виникає внаслідок розподілу власного капіталу (дивіденди, повернення часток у статутному капіталі тощо); кредиторська заборгованість з внутрішньовідомчих розрахунків.

У статті "Інші поточні зобов'язання" наводяться суми поточних зобов'язань, які не можуть бути включені до наведених вище статтей розділу "Поточні зобов'язання".

У розділі "Доходи майбутніх періодів "показуються доходи, отримані підприємством протягом поточного або попереднього періодів, які належать до наступних звітних періодів. Ці відкладені доходи є зобов'язаннями, що виникають внаслідок довгострокової оплати замовником Послуги, яка надається підприємством. До доходів майбутніх періодів, Зокрема, відносяться одержані авансові орендні платежі та передплата За періодичні видання, виручка від продажу квитків транспортних і театрально-видовищних підприємств, абонентна плата, що надходить підприємствам зв'язку, тощо.

Якщо виходити з основного бухгалтерського рівняння, суму капіталу підприємства можна визначити як суму активів, зменшену на суму Зобов'язань. Тому власний капітал підприємства часто називають Чистими активами або активами-нетто. Іноді для власного капіталу використовують термін "чиста вартість" підприємства. Власний капітал називають також "залишковим інтересом", оскільки вимоги власників щодо активів підприємства виконуються в останню чергу, після задоволення вимог кредиторів.

2. ОСНОВНІ ЗАСОБИ ПІДПРИЄМСТВА (поняття та структура, аналіз та оцінка використання; амортизація)

Читайте також:

- I. Органи і системи, що забезпечують функцію виділення

- I. Особливості аферентних і еферентних шляхів вегетативного і соматичного відділів нервової системи

- II. Анатомічний склад лімфатичної системи

- III. Етапи розробки програмного забезпечення

- IV. Розподіл нервової системи

- IV. Система зв’язків всередині центральної нервової системи

- IV. Філогенез кровоносної системи

- POS-системи

- VI. Філогенез нервової системи

- Автокореляційна характеристика системи

- АВТОМАТИЗОВАНІ СИСТЕМИ ДИСПЕТЧЕРСЬКОГО УПРАВЛІННЯ

- АВТОМАТИЗОВАНІ СИСТЕМИ УПРАВЛІННЯ ДОРОЖНІМ РУХОМ

| <== попередня сторінка | | | наступна сторінка ==> |

| Стратегія фінансування | | | Облік та оцінка основних фондів підприємства |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |