РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Аналіз ліквідності та платоспроможності підприємства.

Поняття платоспроможності та ліквідності підприємства дуже близькі.

Ліквідність - це здатність підприємства розраховуватися зі своїми поточними зобов'язаннями перед закордонними контрагентами шляхом перетворення активів на гроші. Ліквідність підприємства свідчить про наявність грошових коштів для термінового виконання фінансових зобов'язань даного періоду.

Ліквідність можна розглядати з двох позицій:

1) як час, необхідний для продажу активу;

2) як суму, одержану від продажу активу.

Особливе значення для підприємства зовнішньоекономічної діяльності набуває його платоспроможність. Це пов'язано з необхідністю отримання певного іміджу на міжнародному ринку, встановлення сталих відносин з закордонними партнерами. Платоспроможність підприємства свідчить про наявність грошових коштів упродовж достатнього періоду часу для вчасного виконання фінансових зобов'язань. Це можливість підприємства наявними грошовими ресурсами своєчасно погасити свої строкові зобов'язання. При дослідженні поточної платоспроможності порівнюються суми платіжних засобів підприємства зі строковими зобов'язаннями.

Аналіз ліквідності балансу полягає у порівнянні статей активу зі статтями пасиву. У бухгалтерському балансі в активі засоби підприємства групуються за ступенем зростання їх ліквідності, в пасиві зобов'язання розміщені по мірі скорочення термінів (посилення, підвищення строковості) їх погашення. Якщо при такому порівнянні активів вистачає, то баланс - ліквідний і підприємство платоспроможне і навпаки.

Усі активи підприємства залежно від ступеня їх ліквідності, тобто від здатності та швидкості перетворення в грошові кошти, можна умовно поділити на такі групи:

1. Найбільш ліквідні активи (А1) - це суми грошових коштів підприємства на поточному, валютному та інших рахунках, у касі, короткострокові фінансові вкладення (цінні папери), які можуть бути використані для здійснення поточних розрахунків негайно.

2. Активи, що швидко реалізуються (А2) (активи, для перетворення яких у наявні кошти потрібний визначений час) - це дебіторська заборгованість, платежі по якій очікуються протягом 12 місяців після звітної дати, та інші оборотні активи. Ліквідність цих активів різна і залежить від суб'єктивних та об'єктивних факторів: кваліфікації фінансових робітників, взаємовідносин підприємства з платниками та їх платоспроможності, умов надання кредитів покупцям, організації вексельного обігу тощо.

3. Активи, що повільно реалізуються (А3) (найменш ліквідні активи) - це запаси і витрати. Ліквідність цієї групи залежить від своєчасності відвантаження продукції, швидкості й правильності оформлення банківських документів, швидкості платіжного документообігу в банку, від якості й попиту на продукцію, її конкурентоспроможності, платоспроможності покупців, форми розрахунків тощо.

4. Активи, що важко реалізуються (А4), - це активи, призначені для використання в господарській діяльності протягом тривалого періоду часу. В цю статтю можна включити статті розділу І активу балансу "Необоротні активи".

Пасиви балансу залежно від ступеня зростання строків погашення зобов'язань групуються так:

1. Найбільш строкові зобов'язання (П1) - це кредиторська заборгованість, позики для працівників, інші короткострокові пасиви.

2. Короткострокові пасиви (П2) - це короткострокові позикові кредити банків та інші позики, що підлягають погашенню протягом 12 місяців після звітної дати.

3. Довгострокові пасиви (П3) - це довгострокові кредити банків, позикові кошти та інші довгострокові пасиви.

4. Постійні пасиви (П4) - це власний капітал підприємства -статті розділу І пасиву балансу.

Підприємство вважається ліквідним, якщо його поточні активи перевищують короткострокові зобов'язання.

Підприємство може бути ліквідним в більшій або меншій мірі, або у нього взагалі може бути відсутня ліквідність. Для оцінки реального ступеня ліквідності підприємства спочатку необхідно здійснити аналіз ліквідності балансу.

Для визначення ліквідності балансу необхідно порівняти підсумки з кожної групи активів і пасивів. Баланс вважається абсолютно ліквідним, якщо виконуються умови:

Зазвичай на практиці ці співвідношення порушуються. Недостача коштів однієї групи активів компенсується у вартісній формі лишком іншої, при чому менш ліквідні активи заміняються більш ліквідними. Але фінансовий аналітик повинен пам'ятати, що у практиці зовнішньоекономічної діяльності дотримання вищеозначених співвідношень повинно бути більш суворим через додаткові ризики міжнародної торгівлі.

При аналізі ліквідності підприємства використовують такі відносні показники:

Коефіцієнт абсолютної ліквідності (Кал). Визначається відношенням найбільш ліквідних активів (Аі) до поточних зобов'язань підприємства (Пі + П2):

В чисельнику знаходяться суми грошових коштів та їх еквівалентів, а також поточних фінансових інвестицій (ряд. 220 + ряд. 230 + ряд. 240 розділу II активу балансу), в знаменнику - підсумок розділу IV пасиву балансу.

Цей коефіцієнт є найбільш жорстким критерієм платоспроможності та ліквідності підприємства і показує, яку частину короткострокової заборгованості воно може погасити в поточний момент або найближчим часом. Теоретично достатнім вважається, якщо Кал не нижче 0,2. Це означає, що на 20% підприємство може в поточний момент погасити всі свої короткострокові борги і платоспроможність вважається нормальною. В іноземній практиці, в країнах зі стабільною економікою, вважається достатнім, щоб цей коефіцієнт мав будь-яке позитивне значення до 0,01.

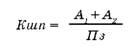

Коефіцієнт швидкої (проміжної, суворої) ліквідності, або коефіцієнт кислотного тесту (К). Обчислюється відношенням суми грошових коштів, короткострокових фінансових вкладень і дебіторської заборгованості (А1+А2) до поточних зобов'язань (Пз):

В чисельнику знаходяться суми грошових коштів та їх еквівалентів, поточних фінансових інвестицій та дебіторської заборгованості, інших оборотних активів (суми ряд. 150-250 розділу II активу балансу), в знаменнику - підсумок розділу IV пасиву балансу.

Коефіцієнт швидкої ліквідності допомагає оцінити можливість погашення підприємством короткострокових зобов'язань у випадку його критичного стану. Оптимальне значення цього показника лежить в діапазоні 0, 7-0, 8.

Узагальнюючим показником ліквідності є коефіцієнт поточної ліквідності (Кпл) (коефіцієнт загальної ліквідності, коефіцієнт покриття, коефіцієнт загальної платоспроможності). Він розраховується відношенням поточних активів (А1+А2+Аз) до поточних зобов'язань (Пз):

В чисельнику знаходиться підсумок розділу ІІ активу балансу, в знаменнику - підсумок розділу IV пасиву балансу.

Він вимірює загальну ліквідність і показує, якою мірою поточні зобов'язання забезпечуються поточними активами, тобто скільки грошових одиниць поточних активів припадає на одну грошову одиницю поточних зобов'язань. Теоретичне значення цього показника 1, 5-2, 5.

Орієнтовне значення показника може встановлювати і підприємство, виходячи з конкретних умов господарювання і залежно від щоденної потреби підприємства у вільних грошових ресурсах.

Якщо цей показник дуже високий, то це може бути пов'язано із надлишковими виробничими запасами, надплановою завантаженістю готової продукції на складах, невиправданим зростанням дебіторської заборгованості, тобто із уповільненням обертання капіталу. Постійне зниження коефіцієнта означає зростаючий ризик неплатоспроможності.

Якщо при аналізі таких коефіцієнтів виявлені відхилення від рекомендованих значень, то необхідно з'ясувати причини цього.

При проведенні дослідження ліквідності підприємства за даними показниками не слід обмежуватися лише їх розрахунками і порівняннями в динаміці або з аналогічними підприємствами, тому що аналіз буде неповним. Наведені коефіцієнти являють собою відносні величини і протягом часу можуть не змінюватись або змінюватися незначно, тоді як зміни в складових чисельника і знаменника можуть бути суттєвими. Тому таке дослідження доцільно доповнювати факторним аналізом.

Основними причинами неплатоспроможності можуть бути:

- прорахунки у вивченні міжнародних ринків продукції, яка пропонується підприємством;

- невиконання зовнішньоекономічних контрактів за строками поставок продукції, порушення її структури та асортименту, зниження якості;

- підвищення собівартості продукції;

- втрата каналів реалізації і постійних покупців, замовників в умовах міжнародної конкуренції

- неплатоспроможність самих покупців і замовників з різних на це причин;

- невиконання плану прибутку і нестаток власних джерел фінансування підприємства;

- неврахування процесів глобалізації і як наслідків - тиску конкурентів, зміни попиту та інфляційних процесів;

- неврахування змін податкової політики;

- значне відволікання коштів у дебіторську заборгованість та у надлишкові виробничі запаси;

- низьке обертання оборотного капіталу, про що мова піде далі.

Читайте також:

- ABC-XYZ аналіз

- II. Багатофакторний дискримінантний аналіз.

- L2.T4/1.Переміщення твердих речовин по території хімічного підприємства.

- SWOT-аналіз у туризмі

- SWOT-аналіз.

- Tема 4. Фації та формації в історико-геологічному аналізі

- V. Нюховий аналізатор

- Абсолютні та відності показники результатів діяльності підприємства.

- АВС (XYZ)-аналіз

- Автоматизовані інформаційні системи для технічного аналізу товарних, фондових та валютних ринків.

- Алгоритм однофакторного дисперсійного аналізу за Фішером. Приклад

- Альтернативна вартість та її використання у проектному аналізі

| <== попередня сторінка | | | наступна сторінка ==> |

| Аналіз складу майна та джерел його утворення. | | | Аналіз оборотності оборотних коштів. |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |