РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Аналіз оборотності оборотних коштів.

Будь-який бізнес, як відомо, починається з наявності грошей, які перетворюються в ресурси для виробництва. Потім із виробничої форми оборотний капітал перетворюється на товарну, а на стадії реалізації — на грошову. Рух оборотного капіталу пов’язаний з такими основними господарськими операціями:

закупки, унаслідок яких збільшуються запаси сировини, матеріалів, кредиторської заборгованості;

виробництво, яке веде до зростання дебіторської заборгованості і кількості грошей у касі та на поточному рахунку.

Усі ці операції багато разів повторюються, постійно супроводжуючись грошовими надходженнями і грошовими виплатами. Однією з умов фінансового розвитку підприємства є надходження грошових коштів. Проте надмір коштів на підприємстві свідчить про те, що реально підприємство ризикує зазнати збитків, пов’язаних з інфляцією та знеціненням грошей, а також із втраченою можливістю вигідного їх розміщення. Для оцінки достатності коштів, необхідних для виробничої діяльності підприємства, розраховують тривалість періоду обороту:

То = [середні залишки коштів] • Д : [оборот коштів за період].

Для визначення середнього обороту використовується кредитний оборот за поточним рахунком. Якщо підприємство значну частину розрахунків проводить через касу, то витрати коштів по касі треба додати до кредитного обороту поточного рахунку.

Аналіз руху грошових коштів за видами діяльності здійснюється за даними форми 3 «Звіт про рух грошових коштів», яка розроблена на основі П(С)БО № 4 «Звіт про рух грошових коштів».

У цьому звіті міститься інформація про грошові потоки підприємства за звітний період.

Грошові потоки — це надходження і вибуття грошей (коштів) та їх еквівалентів.

Грошові кошти — це кошти в касі та на поточному рахунку в банку, які можуть бути використані для поточних операцій.

Еквіваленти коштів — це короткострокові фінансові інвестиції, які можуть бути вільно конвертовані в певну суму грошей і мають незначний ризик щодо зміни вартості. Такими еквівалентами є високоліквідні інвестиції в цінні папери на строк, що не перевищує 3 місяці (казначейські векселі, депозитні сертифікати).

Рух коштів відображається у звіті за трьома видами діяльності: операційної, інвестиційної та фінансової.

Аналіз руху коштів у розрізі окремих видів діяльності підп риємства дає можливість оцінити, з яких джерел надійшли ці кошти, які напрямки їх використання, чи вистачає власних оборотних коштів підприємства для інвестиційної діяльності. Аналізуючи рух коштів за видами діяльності, можна додатково відповісти ще й на такі запитання: чи може підприємство розрахуватись за своїми поточними зобов’язаннями? чи вистачить одержаного прибутку для обслуговування поточної діяльності підприємства?

Операційна діяльність підприємства — це основний вид діяльності, що характеризується рухом коштів від реалізації продукції (товарів, послуг), від надання права користування активами (оренда, ліцензії), сплати постачальникам, виплат працівникам тощо.

Згідно з П(С)БО №4 інформація про рух коштів у результаті операційної діяльності може бути одержана із застосуванням прямого або непрямого методів.

За застосування прямого методу для визначення суми чистого надходження (чистої витрати) коштів у результаті операційної діяльності у звіті послідовно наводяться всі основні статті надходжень та витрат, різниця яких показує збільшення або зменшення коштів.

Непрямий метод передбачає визначення суми чистого надходження (чистої витрати) в результаті операційної діяльності через послідовне коригування показника прибутку (збитку) від звичайної діяльності до оподаткування, наведеного у звіті про фінансові результати. Коригування здійснюється з метою врахування впливу:

змін у складі запасів, операційної дебіторської та кредиторської заборгованості;

негрошових операцій;

доходів і витрат, пов’язаних з інвестиційною та фінансовою діяльністю.

Складання звіту про рух коштів згідно з П(С)БО № 4 передбачає використання непрямого методу.

Отже, інформація про рух коштів внаслідок операційної діяльності може бути виконана за даними облікових регістрів або послідовним коригуванням статистичного звіту про фінансові результати.

Аналіз руху коштів передбачає розрахунок передовсім сум надходжень та витрат у розрізі окремих видів діяльності, визначення загального залишку коштів на підприємстві за звітний період, порівняння даних звітного періоду з попереднім, вивчення причин зменшення надходжень і збільшення витрат.

Аналіз руху коштів починається з визначення суми коштів, одержаних у результаті операційної діяльності підприємства (розділ 1 форми 3). Для цього за даними ф. 1, ф. 2, приміток до балансу та звіту про фінансові результати необхідно визначити прибуток (збиток) від звичайної діяльності до оподаткування (чистий прибуток до оподаткування і заліку результатів надзвичайних подій, який відображається в рядку 170 ф. 2). Після цього провадиться його послідовне коригування на:

— амортизацію необоротних активів (амортизаційні відрахування щодо матеріальних та нематеріальних необоротних активів, які нараховано протягом звітного періоду). Оскільки нарахування амортизації основних засобів і нематеріальних активів зменшує прибуток підприємства, але не призводить до витрати його коштів, то сума амортизації додається до прибутку;

— збільшення (зменшення) забезпечень, тобто на зміни в складі забезпечень наступних витрат і платежів, які не пов’язані з інвестиційною та фінансовою діяльністю (у графі «надходження» — збільшення, у графі «видаток» — зменшення). Ця сума збільшує витрати звітного періоду, які, проте, не є витратою коштів. Тому ця сума додається до прибутку. Для її визначення за даними 2-го розділу пасиву балансу порівнюють суми на кінець звітного періоду (гр. 4) із сумою на початок цього періоду (рядок 430);

— прибуток від нереалізованих курсових різниць, тобто на прибуток від курсових різниць, що виникає внаслідок перерахунку статей балансу в іноземній валюті. Нереалізовані курсові різниці, які пов’язані з перерахунком сум статей в іноземній валюті, відображаються в балансі на кінець звітного періоду. На цій статті враховуються курсові різниці, пов’язані з перерахунком статей дебіторської та кредиторської заборгованості в іноземній валюті, з інвестиційною та фінансовою діяльністю, а також із перерахунком залишку коштів у іноземній валюті. Оскільки зміну валютних курсів не пов’язано з рухом коштів, урахування таких курсових різниць дає змогу уникнути завищення або заниження коштів у процесі операційної діяльності підприємства внаслідок переоцінки неопераційної дебіторської або кредиторської заборгованості в іноземній валюті. Дані для відображення цієї суми у формі 3 беруть з приміток до звіту про фінансові результати, де зазначається, що дохід від курсових різниць, пов’язаних з перерахунком коштів у іноземній валюті, становив, наприклад, 4 тис. грн, а втрати від аналогічних курсових різниць — 2 тис. грн. Отже, прибуток від нереалізованих курсових різниць (2 тис. грн) відраховується з прибутку від звичайної діяльності;

— збиток (прибуток) від неопераційної діяльності, тобто на збитки і прибутки від володіння (дивіденди, відсотки) фінансовими інвестиціями та від їх реалізації — продаж основних засобів нематеріальних активів та інших довгострокових активів. Інформація за даною статтею також відображається в примітках до звіту про фінансові результати, де наводяться такі, наприклад, дані: підприємство продало основні фонди вартістю 196 тис. грн за 200 тис. грн, одержало відсотки від інвестицій у боргові цінні папери — 2 тис. грн. Тоді прибуток від інвестиційної діяльності становитиме (200 – 196) + 2 = 6 тис. грн. Ця сума буде відображатись у рядку 050 звіту про рух коштів, а оскільки цей прибуток не пов’язаний з операційною діяльністю, то його слід відрахувати від загальної суми прибутку від звичайної діяльності;

— витрати на сплату відсотків, нарахованих протягом звітного періоду. Так, у звіті про рух коштів передбачено окрему статтю «Сплачені відсотки», що відображає витрату коштів на сплату відсотків за фінансовими зобов’язаннями. Нараховані відсотки, які зменшують прибуток, але можуть не збігатися із сумою реально сплачених відсотків, необхідно додати до операційного прибутку. Необхідна інформація до цієї статті подається в при-мітках до фінансового звіту (примітка № 6, стаття «Відсотки за позиками»).

Після розрахунків руху коштів за перерахованими статтями 1-го розділу ф. 3 розраховується перший показник руху кош-тів у результаті операційної діяльності: прибуток (збиток) від операційної діяльності до зміни в чистих оборотних активах. Для аналізу цього показника складається аналітична таблиця (табл. 8.10).

Таблиця 8.10

РОЗРАХУНОК І АНАЛІЗ ПРИБУТКУ ВІД ОПЕРАЦІЙНОЇДІЯЛЬНОСТІ ДО ЗМІНИ В ЧИСТИХ АКТИВАХ, тис. Грн

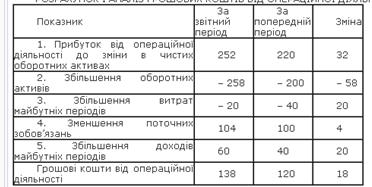

Далі, в процесі аналізу руху коштів необхідно визначити кошти від операційної діяльності з урахуванням змін в оборотних активах підприємства. Для цього необхідно проаналізувати 2-й розділ балансу «Оборотні активи» (табл. 8.11).

Так, наприклад, з табл. 8.11 випливає, що для придбання запасів було витрачено коштів у сумі 258 тис. грн. Ця сума відображається в рядку 080 звіту про рух коштів у графі «видаток».

Аналізуючи дебіторську заборгованість підприємства, можна зробити висновок, що ця заборгованість за звітний період зменшилась, але може виникнути й така виробнича ситуація, коли дебіторська заборгованість за певний період зросте, тобто підприємство не одержить певної суми грошей (перевищення суми дебіторської заборгованості на кінець звітного періоду порівняно з його початком). Тоді з прибутку від операційної діяльності відраховується:

[Сума збільшення запасів] + [сума збільшення дебіторської заборгованості].

Отриманий результат слід також відображати в рядку 080 графи «видатки» (ф. 3).

Таблиця 8.11

АНАЛІЗ ВИРОБНИЧИХ ЗАПАСІВ І ДЕБІТОРСЬКОЇ ЗАБОРГОВАНОСТІ, тис. Грн

Відраховуються з прибутку від операційної діяльності й витрати майбутніх періодів, суму яких відображено в 3 розділі активу балансу табл. 8.1 (70 – 50 = 20). Цю інформацію заносять у звіт про рух коштів (рядок 090). У графі «надходження» відображається зменшення, а в графі «видатки» — збільшення у складі витрат майбутніх періодів.

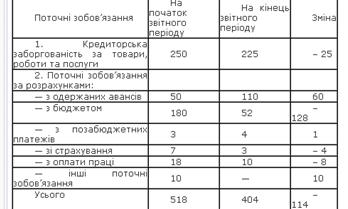

Далі аналізуються зміни в складі поточних операційних зобов’язань (ф. 3, рядок 100). З метою аналізу змін у складі поточних активів необхідно користуватись інформацією балансу в 4-му розділі «Поточні зобов’язання», а також у примітках до балансу. У графі «надходження» відображається зменшення, а в графі «видаток» — збільшення у статтях розділу балансу «Поточні зобов’язання» (крім статей «Короткострокові кредити банків», «Поточні зобов’язання за рахунками з учасниками» та інших зобов’язань, не пов’язаних з операційною діяльністю). Зростання кредиторської заборгованості протягом звітного періоду означає лише нарахування заборгованості, а не фактичну витрату коштів. Отож, суму збільшення кредиторської заборгованості слід додати до прибутку від операційної діяльності. Зменшення відраховується з операційного прибутку, бо зменшення суми кредиторської заборгованості означає, що у звітному періоді було погашено не лише кредиторську заборгованість, нараховану в цьому періоді, а також і певну частину заборгованості за попередній період.

Аналіз зміни поточних зобов’язань починається передовсім з аналізу розрахунків з бюджетом за даними рахунку «Розрахунки з бюджетом», які подано в примітках до балансу (№ 4). Тут наводяться такі дані: сальдо на початок року, нараховано, сплачено, сальдо на кінець року за видами розрахунків:

податок на прибуток;

податок на додану вартість;

інші податки.

У форму 3 (рядок 100) заносять такі дані: сальдо на кінець звітного періоду мінус податок на прибуток (у нашому прикладі — 52 грн) порівнюється із сальдо на початок звітного періоду мінус податки на прибутки (у нашому прикладі — 180 грн). Результат відносять до загальної величини зміни поточних зобов’язань (128 грн). Ця сума відображається в табл. 8.12.

Аналіз інших статей поточних зобов’язань здійснюється, як уже зазначалося, за даними балансу (розділ 4 «Поточні зобов’язання»). Для цього складають аналітичну таблицю (табл. 8.12) або беруть розрахунки аналітичного балансу.

Таблиця 8.12

АНАЛІЗ ЗМІН ПОТОЧНИХ ЗОБОВ’ЯЗАНЬ, тис. Грн

Зменшення поточних активів слід додати до операційного прибутку.

І нарешті, інформацію про збільшення (зменшення) доходів майбутніх періодів для відображення у формі 3 беруть з балансу (розділ 5 «Доходи майбутніх періодів»). Так, у нашому прикладі доходи майбутніх періодів збільшились на 60 тис. грн (110 – 50). Ця сума буде збільшувати кошти від операційної діяльності і відображатиметься у формі 3, рядок 110.

Розрахувавши і проаналізувавши суми на всіх названих вище статтях, можна перейти до визначення загальної суми коштів від операційної діяльності. Аналіз цих сум здійснюється за допомогою порівняння даних звітного періоду з попереднім, розраховуються зміни й вивчаються причини, які спричинилися до зменшення коштів операційної діяльності у звітному періоді (табл. 8.13).

Таблиця 8.13

РОЗРАХУНОК І АНАЛІЗ ГРОШОВИХ КОШТІВ ВІД ОПЕРАЦІЙНОЇ ДІЯЛЬНОСТІ, тис. Грн

Для визначення чистого руху грошових коштів від операційної діяльності необхідно відрахувати сплачені відсотки та сплачений податок на прибуток (рядки 130 і 140 ф. 3), тобто в нашому прикладі 138 – 9 – 26 = 103. Ця сума відображається в рядку 150 ф. 3 і визначає «Чистий рух коштів від надзвичайних подій». На цій статті відображають відповідні надходження або витрати коштів, які пов’язані з надзвичайними подіями, за відрахуванням оплачених відсотків та податків на прибуток.

Стаття «Рух коштів від надзвичайних подій» ф. 3 відображає надходження і витрати грошових коштів, які пов’язані з надзвичайними подіями в процесі операційної діяльності.

Прикладом руху коштів унаслідок надзвичайних подій є:

надходження від страхових компаній як компенсація збитків від пожежі;

надання допомоги працівникам, які постраждали внаслідок стихійного лиха.

На цій статті відображаються тільки надходження та витрати коштів унаслідок надзвичайних подій, пов’язаних з операційною діяльністю, оскільки такі статті є і в складі інвестиційної або фінансової діяльності.

Так, у нашому прикладі рух коштів від надзвичайних подій становив за графою «надходження» — 2 тис. грн, за графою «видаток» — 7 тис. грн (рядок 160).

Отже, за звітний період чисті надходження коштів від операційної діяльності становлять 103 + 2 – 7 = 98 тис. грн.

За попередній період:

кошти від операційної діяльності — 120 тис. грн;

сплачені відсотки — 7 тис. грн;

сплачені податки на прибуток — 28 тис. грн;

усього чистого надходження коштів від операційної діяльності — 85 тис. грн.

Наступним етапом аналізу є визначення й аналіз руху коштів від інвестиційної діяльності.

Інвестиційна діяльність, як відомо, — це сукупність операцій з придбання та продажу довгострокових (необоротних) активів, а також короткострокових (поточних) фінансових інвестицій, які не є еквівалентами грошей (коштів).

Приклади руху коштів внаслідок інвестиційної діяльності:

платежі, пов’язані з придбанням основних засобів і нематеріальних активів;

надходження коштів від продажу необоротних активів;

надання позик іншим підприємствам;

надходження коштів від фінансових інвестицій (дивіденди, відсотки).

Рух коштів у результаті інвестиційної діяльності визначається на основі аналізу змін у статтях розділу балансу «Необоротні активи» та в статті «Поточні фінансові інвестиції». Результати такого аналізу відображаються на відповідних статтях 2-го розділу звіту про рух коштів (ф. 3).

На статті «Реалізація фінансових інвестицій» відображаються суми грошових надходжень від продажу акцій чи боргових зобов’язань інших підприємств. У нашому прикладі — 100 тис. грн (ряд. 180).

Стаття «Реалізація необоротних активів» (ряд. 190) відображає суму коштів, які надійшли від продажу основних засобів(у нашому прикладі — 110 тис. грн), нематеріальних активів та інших довгострокових необоротних активів (крім фінансових інвестицій).

Стаття «Реалізація майнових комплексів» (ряд. 200) відображає надходження коштів від продажу дочірніх підприємств за відрахуванням коштів та еквівалентів, які було реалізовано у складі майнового комплексу.

На статтях «Отримано відсотки» та «Отримано дивіденди» (ряд. 210 і 220) відображаються надходження коштів у вигляді відсотків за грошові аванси, пози к, наданих іншим сторонам (у нашому прикладі — 6 тис. грн), а також грошові надходження у вигляді дивідендів (у нашому випадку — 3 тис. грн) і часток участі в спільних підприємствах.

Стаття «Інші надходження» (ряд. 230) відображає надходження коштів від повернення авансів та позик, наданих іншим сторонам, надходження коштів від ф’ючерзних та форвардних контрактів, опціонів, контрактів «своп». У нашому прикладі інші надходження становили 35 тис. грн.

На статті «Придбання фінансових інвестицій» (ряд. 240) відображаються виплати коштів для придбання акцій або боргових зобов’язань інших підприємств, а також часток участі у спільних підприємствах — 50 тис. грн.

Стаття «Придбання необоротних активів» (ряд. 250) реєструє виплати коштів для придбання основних засобів, нематеріальних активів та інших необоротних активів (крім фінансових інвестицій). У нашому прикладі такі витрати становили 730 тис. грн.

На статті «Придбання майнових комплексів» показують гроші, які було сплачено за придбані інші господарські підприємства.

Стаття «Інші платежі» (ряд. 270) відображає аванси та грошові позики, надані іншим сторонам. Виплати коштів реєструються за тими самими напрямками, що й за рядком 230.

На статті «Чистий рух коштів від надзвичайних подій» показують різницю між сумою грошових надходжень та витрат, пов’язаних із звичайною інвестиційною діяльністю.

Стаття «Рух коштів від надзвичайних подій» (ряд. 290) відображає надходження або витрати коштів, пов’язаних з надзвичайними подіями в процесі інвестиційної діяльності.

На статті «Чистий рух коштів від інвестиційної діяльності» (ряд. 300) показується результат руху коштів від інвестиційної діяльності з урахуванням руху коштів від надзвичайних подій. У нашому прикладі чистий рух коштів від інвестиційної діяльності становив 529 тис. грн.

Розрахунок і аналіз коштів від інвестиційної діяльності можна зробити з допомогою аналітичної таблиці 8.14.

Таблиця 8.14

РОЗРАХУНОК І АНАЛІЗ КОШТІВ ВІД ІНВЕСТИЦІЙНОЇ ДІЯЛЬНОСТІ, тис. Грн

Наступним етапом аналізу звіту про рух коштів є визначення руху коштів унаслідок фінансової діяльності, тобто аналізу 3 розділу звіту. Для цього необхідно аналізувати зміни у статтях балансу розділу «Власний капітал» та статтях, пов’язаних із фінансовою діяльністю, наведених у 2 розділі балансу «Забезпечення наступних витрат і платежів», 3 розділі «Довгострокові зобов’язання», розділі 4 «Поточні зобов’язання». Це, зокрема, статті:

«Короткострокові кредити банків» (рядок 500);

«Поточна заборгованість за довгостроковими зобов’язаннями» (рядок 510);

«Поточні зобов’язання за розрахунками з учасниками» (рядок 590).

Розглянемо і проаналізуємо зміст окремих статей 3-го розділу звіту про рух грошових коштів.

На статті «Надходження власного капіталу» (ряд. 310 ф. 3) відображають надходження коштів від розміщення акцій та інших операцій, які ведуть до збільшення власного капіталу (у нашому прикладі — 337 тис. грн).

Стаття «Отримані позики» (ряд. 320 ф. 3) показує надходження коштів унаслідок утворення боргових зобов’язань (позик, векселів, облігацій, а також інших видів короткострокових і довгострокових зобов’язань, не пов’язаних з операційною діяльністю). У нашому прикладі — 220 тис. грн.

Стаття «Інші надходження» (ряд. 330 ф. 3) відображає суму коштів, які пов’язані з фінансовою діяльністю.

Стаття «Погашення позик» (ряд. 340 ф. 3) має відображати виплати грошових коштів для погашення позик. У нашому прикладі ця сума становить 70 тис. грн.

«Сплачені дивіденди» (ряд. 350 ф. 3) на підприємстві становили 35 тис. грн. Для визначення суми за цією статтею необхідно зробити розрахунок: рядок 590 балансу «Розрахунки з учасниками на початок звітного періоду» (30 тис. грн) + «сума сплачених дивідендів» (рядок 140 ф. 4) (40 тис. грн) – рядок 590 балансу «Розрахунки з учасниками на кінець звітного періоду» (35 тис. грн).

На статті «Інші платежі» (ряд. 360 ф. 3) показують суму коштів, яку було використано для викупу раніше випущених акцій підприємства, суму виплат коштів орендарю для погашення заборгованості за фінансовою орендою та інші платежі, пов’язані з фінансовою діяльністю. Ця сума становила 10 тис. грн.

На статті «Чистий рух коштів від надзвичайних подій» показують різницю між сумою грошових надходжень та витрат від звичайної фінансової діяльності (р. 310 + р. 320 – р. 340 – р. 350 – – р. 360).

Стаття «Рух коштів від надзвичайних подій» (ряд. 380 ф. 3) відображає надходження або витрату коштів, які пов’язані з надзвичайними подіями в процесі фінансової діяльності. У нашому випадку 4 тис. грн.

Стаття «Чистий рух коштів від фінансової діяльності» (ряд. 390 ф. 3) показує результат руху коштів від фінансової діяльності, з урахуванням руху коштів від надзвичайних подій (рядок 370 + рядок 380 ф. 3 і табл. 8.15).

Отже, визначивши суми коштів від усіх видів діяльності підприємства, необхідно розрахувати та проаналізувати чистий рух коштів за звітний період (табл. 8.16).

Таблиця 8.15

АНАЛІЗ РУХУ ГРОШОВИХ КОШТІВ ВІД ФІНАНСОВОЇ ДІЯЛЬНОСТІ, тис. Грн

Проаналізувавши рух коштів за даними ф. 4, необхідно проаналізувати показники оборотності коштів, основними з яких є:

Мінімальна сума грошей, що необхідна для проведення господарських операцій. Визначається за формулою:

Гм = Воп / Ог,

де Гм — мінімальна сума грошей;

Воп — операційні витрати;

Ог — оборотність грошей.

Операційні витрати — це витрати грошей на купівлю товару і сировини, заробітну плату, виплату відсотків, дивідендів.

Оборотність коштів. Визначається за формулою:

Ог = 360 днів / Цо, або Од = 360 днів / По,

де Од — оборотність грошових коштів;

Цо — цикл оборотності грошових коштів;

По — кількість днів між закупівлею сировини і надходженням виручки від продажу готових виробів.

Цикл обороту засобів підприємства становить 72 дні. Річні витрати — 6 000 000, оборотність коштів становитиме 360/72 = 5 (днів), а мінімальна сума грошей, яку підприємство може тримати в обороті, визначається: 6 000 000 / 5 днів = = 1 200 000 грн.

Отже, для підтримання ліквідності протягом року підприємство повинно тримати в обороті 1 200 000 грн. Якщо в обороті буде менше грошей, це призведе до погіршання фінансового стану, якщо більше — це буде невигідним для підприємства, бо за одержані в борг кошти треба платити відсотки. Цей розрахунок рекомендується робити, коли надходження грошових коштів є рівномірними.

Тривалість періоду обороту.

Цей показник щодо грошей визначається так само, як аналогічний показник, що характеризує оборотність матеріальних оборотних засобів. Він визначається з формули:

То = Сог • Д / О,

де То — період обороту;

Сог — середні залишки грошових оборотних коштів;

Д — тривалість періоду в днях (360, 90, 30 днів);

О — оборот за період.

Для визначення величини середнього обороту використовується кредитовий оборот на рахунку 311 «Поточні рахунки в національній валюті».

Крім названих показників оборотності коштів, часто аналізують і інші подібні показники. Так, за даними балансу визначають співвідношення коштів у складі поточних активів, віднесених до поточних зобов’язань, і якщо виявляється тенденція до скорочення, то це свідчить про певні фінансові ускладнення.

Крім того, за ринкових умов підприємство особливу увагу приділяє аналізу виробничо-комерційного циклу, тобто періоду обороту коштів — зв’язкам між надходженням і вибуттям оборотного капіталу і грошових надходжень.

Період обороту коштів, або виробничо-комерційний цикл, як відомо, — це час між:

купівлею сировини і матеріалів і надходженням грошей за продані товари від дебіторів;

б) сплатою грошей за сировину і матеріали і надходженням грошей від дебіторів.

Отже, виробничо-комерційний цикл починається з купівлі матеріалів і закінчується надходженням грошей від дебіторів.

Припустімо, підприємство купує сировину і матеріали в кредит на 1,5 місяця, тримає на складі протягом 1 місяця, а після цього запускає у виробництво. Виробничий цикл дуже корот кий, однак готова продукція перед реалізацією зберігається на складі ще 1 місяць. Строк кредиту для дебіторів 2 місяці.

Період обороту коштів становить (у місяцях):

період оборотності запасів сировини і матеріалів — 1,0.

мінус кредит постачальників —1,5;

період оборотності готової продукції — 1,0;

строк кредиту для дебіторів — 2,0;

усього період обороту коштів — 2,5.

Як бачимо, між перерахунком грошей за сировину, матеріали і одержанням грошей (включаючи прибуток) від дебіторів минає 2,5 місяця.

Цей аналіз можна зробити і щодо конкретних дат. Наприклад, підприємство купує сировину і матеріали 3 січня. Тоді оборот коштів матиме такий вигляд:

Закупівля сировини і матеріалів — 3 січня.

Передання матеріалів у виробництво (через 1 місяць після їх набуття) — 3 лютого.

Розрахунок з постачальниками (1,5 міс. після набуття) — 18 лютого.

Продаж готової продукції (через 1 міс. з моменту запуску у виробництво) — 3 березня.

Надходження грошей від дебіторів — 3 травня.

Таким чином, період обороту коштів становить 2,5 місяця — починаючи з 18 лютого, коли було сплачено гроші постачальникам, і закінчуючи 3 травня, коли надійшли гроші від дебіторів. Період обороту грошей можна визначити за даними ф. 1 «Баланс» і ф. 2 «Звіт про фінансові результати».

Наприклад, певне підприємство характеризується такими даними (тис. грн): обсяг реалізованої продукції — 180 000; дебітори — 75 000, запаси — 30 000; кредитори — 45 000. Період обороту коштів визначатиметься в такий спосіб:

Період оборотності запасів [(30 000 : 180 000) x 12 = 2 міс.]

Період інкасації боргу [(75 000 : 180 000) x 12 » 5 міс.]

Період оборотності кредиторської заборгованості [(45 000 :: 180 000) ? 12 = 3 міс.].

Звідси:

період оборотності запасів — 2 міс.;

період оборотності кредиторської заборгованості — 3 міс.;

період інкасації боргу — 5 міс.;

період обороту коштів — 1,5 міс.

Отже, підприємство розрахується з постачальниками, коли мине 1 міс. з моменту продажу запасів, оскільки період оборотності запасів становить 2 міс., а строк кредиту — 5 міс. Така методика аналізу оборотності грошових запасів широко застосовується в західних фірмах.

Читайте також:

- ABC-XYZ аналіз

- II. Багатофакторний дискримінантний аналіз.

- SWOT-аналіз у туризмі

- SWOT-аналіз.

- Tема 4. Фації та формації в історико-геологічному аналізі

- V. Нюховий аналізатор

- АВС (XYZ)-аналіз

- Автоматизовані інформаційні системи для технічного аналізу товарних, фондових та валютних ринків.

- Алгоритм однофакторного дисперсійного аналізу за Фішером. Приклад

- Альтернативна вартість та її використання у проектному аналізі

- Амортизація інших необоротних матеріальних активів

- Аналіз активів банку

| <== попередня сторінка | | | наступна сторінка ==> |

| Аналіз ліквідності та платоспроможності підприємства. | | | Аналіз фінансової стійкості. |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |