РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Приклад

Таблиця 2.2

Розрахунок коефіцієнтів ліквідності

| Показник | За попередній період (на кінець 2009) | За звітній період (на кінець 2010) | Відхилення (+/-) |

| Коефіцієнт поточної ліквідності | 0,91 | 0,92 | +0,01 |

| Коефіцієнт швидкої ліквідності | 0,89 | 0,70 | -0,19 |

| Коефіцієнт абсолютної ліквідності | 0,0048 | 0,0223 | +0,017 |

Як видно з приведеного аналізу (табл. 2.2) за звітний період відбулося зниження коефіцієнта швидкої ліквідності на 0,2 і ріст коефіцієнта абсолютної ліквідності на 0,017. Коефіцієнт поточної ліквідності склав 0,92 (при його нормативному значенні 1-2), його ріст за звітний період склав 0,01.

Таким чином, ліквідність підприємства досягається за рахунок високого значення коефіцієнта поточної ліквідності, що характеризується наявністю в підприємства найбільш ліквідних оборотних активів, що свідчить про стабільний фінансовий стан і здатність підприємства вчасно погашати свої поточні зобов'язання.

Одна з найважливіших характеристик фінансового стану підприємства – стабільність його діяльності з позиції довгострокової перспективи. Вона пов’язана, перш за все, з фінансовою структурою підприємства, ступенем його залежності від кредиторів та дебіторів.

Тому наступний крок в аналізі фінансового стану підприємства – це аналіз фінансової стійкості підприємства, що характеризується співвідношенням джерел фінансування. Аналіз динаміки джерел фінансування проводиться за допомогою насткупних коефіцієнтів:

1. коефіцієнти капіталізації, що характеризують фінансовий стан підприємства з позиції структури джерел фінансових ресурсів;

2. коефіцієнти покриття, що характеризують фінансову стійкість з позиції витрат, зв'язаних з обслуговуванням зовнішніх джерел притягнутих засобів.

Серед коефіцієнтів капіталізації найбільш істотними є наступні.

Коефіцієнт фінансової автономії,що характеризує частку власних коштів підприємства в загальній сумі коштів, авансованих у його діяльність. Розрахунок коефіцієнта фінансової стійкості здійснюється по формулі:

,

,

. (2.1)

. (2.1)

Чим вище значення цього коефіцієнта, тим фінансово стійкіше, стабільніше і більш незалежно від зовнішніх кредиторів підприємство. На практиці встановлено, що загальна сума заборгованості не повинна перевищувати суму власних джерел фінансування, тобто джерела фінансування підприємства (загальна сума капіталу) повинні бути хоча б наполовину сформовані за рахунок власних коштів. Таким чином, критичне значення коефіцієнта автономії – 0,5.

Коефіцієнтом, зворотним коефіцієнту фінансової автономії є коефіцієнт фінансової залежності. Добуток цих коефіцієнтів дорівнює 1. Коефіцієнт фінансової залежності розраховується по формулі:

(2.2)

(2.2)

Ріст цього показника в динаміці означає збільшення частки позикових засобів у фінансуванні підприємства, а, отже, і утрату фінансової незалежності. Якщо його значення знижується до одиниці, то це означає, що власники цілком фінансують своє підприємство.

Наступний коефіцієнт, що буде використаний, служить для визначення капіталізації підприємства що аналізується - коефіцієнт фінансового ризику. По своєму економічному значенню він поєднує в собі два попередніх коефіцієнти і показує співвідношення залучених і власних коштів. Розрахунок цього показника здійснюється по формулі:

(2.3)

(2.3)

Цей коефіцієнт дає найбільш загальну оцінку фінансової стійкості. Він має досить просту інтерпретацію: показує, скільки одиниць притягнутих засобів приходиться на кожну одиницю власних. Ріст показника в динаміці свідчить про посилення залежності підприємства від зовнішніх інвесторів і кредиторів, тобто про зниження фінансової стійкості, і навпаки. Оптимальне значення даного коефіцієнта  0,5, критичне значення – 1.

0,5, критичне значення – 1.

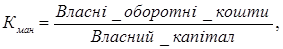

Коефіцієнт маневреності власного капіталу показує, яка частина власного оборотного капіталу знаходиться в обороті, а яка капіталізована. Коефіцієнт повинний бути досить високим, щоб забезпечити гнучкість у використанні власних коштів підприємства. Формула розрахунку цього коефіцієнта має наступний вид:

(2.4)

(2.4)

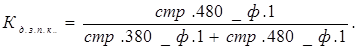

Тепер перейдемо до розгляду коефіцієнтів покриття. Коефіцієнт структури покриття довгострокових вкладень показує, яка частина основних засобів і інших необоротних активів профінансована зовнішніми інвесторами.

(2.5)

(2.5)

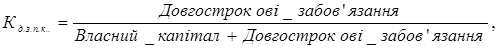

Коефіцієнт довгострокового залучення позикових засобів і коефіцієнт фінансової незалежності капіталізованих джерел є коефіцієнтами структури довгострокових джерел фінансування. Ці два взаємозалежних коефіцієнти показують, яким буде фінансовий стан підприємства в майбутньому, тобто, чи зміниться залежність підприємства від зовнішніх інвесторів чи ні.

(2.6)

(2.6)

(2.7)

(2.7)

Щодо співвідношення цих показників у закордонній і вітчизняній практиці існують різні думки. Найбільш поширена думка, що частка власного капіталу в загальній сумі джерел фінансування (  ) повинна бути досить велика, при цьому нижня межа вказується на рівні 0,6 (60 %).

) повинна бути досить велика, при цьому нижня межа вказується на рівні 0,6 (60 %).

Читайте також:

- Абсолютні синоніми (наприклад, власне мовні й запозичені) в одному тексті ділового стилю вживати не рекомендується.

- Алгоритм однофакторного дисперсійного аналізу за Фішером. Приклад

- Аналіз структури та динаміки необоротних активів за даними Ф№1 «Баланс» (на прикладі ВАТ «Горизонт»)

- Базові та прикладні класифікації

- В Додатку до диплома (приклад)

- В процесі читання виділіть маркером або підкресліть приклади дії променів на живі організми.

- В чому полягає явище тунелювання через потенціальний бар’єр, наведіть приклади.

- Визначення і приклади

- Виокремте з обраної програми концептуальну ідею, мету, наведіть 1-2 приклади форм і методів її реалізації.

- Вільсон О. Г. Охорона праці в галузі (на прикладі будівництва). Навчальний посібник. – К.: «Основа». 2006. – 204 с.

- ВПРАВА 11. Ознайомтеся з фрагментами наукових текстів, знайдіть приклади для характеристики синтаксичних особливостей викладу інформації українською мовою.

- Врахування витраті втрат електроенергії. Приклад складання електробалансу.

| <== попередня сторінка | | | наступна сторінка ==> |

| Приклад (додаток 3, додаток 4) | | | Приклад |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |