РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Основні критерії класифікації грошових потоків

Тема 2

ОСНОВНІ ЦІЛІ СУБ'ЄКТІВ (УЧАСНИКІВ) ФОНДОВОГО РИНКУ

| Суб'єкти ринку | Основні цілі суб'єктів ринку |

| Емітенти | отримання доходу від емісії цінних паперів |

| Інвестори в цінні папери | отримання доходу від вкладених коштів або набуття відповідних прав, що надаються власнику цінних паперів |

| Саморегулівні організації | здійснення професійної діяльності, розвиток інфраструктури фінансового ринку, підтримка високих професійних стандартів |

| Споживачі | отримання додаткового джерела фінансування |

| Постачальники: - домогосподарства - портфельні інвестори - стратегічні інвестори - інституційні інвестори | збереження і нагромадження заощаджень; збільшення капіталу; збільшення вартості портфеля цінних паперів (банки, інвестиційні фонди, страхові компанії); контроль над підприємством з метою отримання прибутку від його діяльності отримання прибутку або збереження реальної вартості фінансових активів |

| Торгівці | отримання прибутку від діяльності з цінними паперами |

| Організації, що обслуговують ринок | одержання прибутку від надання платних послуг споживачам, постачальникам і торгівцям |

| Органи, що регулюють діяльність учасників | цілі некомерційного характеру, пов'язані зі встановленням "правил гри" та наглядом за їх виконанням |

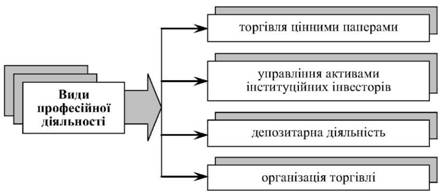

Основні види професійної діяльностіна фондовому ринку представлені на рис.2.

1) діяльність з торгівлі цінними паперами - провадиться торгівцями цінними паперами (далі - торгівці) - господарськими товариствами, для яких операції з цінними паперами є виключним видом діяльності, а також банками. У статутному капіталі торгівця частка іншого торгівця не може перевищувати 10 відсотків. Торгівцю забороняється перепродавати (обмінювати) цінні папери власного випуску. Професійна діяльність з торгівлі цінними паперами включає:

а) брокерську діяльність - укладення торгівцем цивільно-правових договорів (зокрема договорів комісії, доручення) щодо цінних паперів від свого імені (від імені іншої особи), за дорученням і за рахунок іншої особи. Торгівцю дозволяється провадити брокерську діяльність, якщо він має сплачений грошима статутний капітал у розмірі не менше як 300 тисяч гривень.;

б) дилерську діяльність - укладення торгівцем цивільно-правових договорів щодо цінних паперів від свого імені та за свій рахунок з метою перепродажу, крім випадків, передбачених законом. Торгівцю дозволяється провадити дилерську діяльність, якщо він має сплачений грошима статутний капітал у розмірі не менше як 120 тисяч гривень;

в) андеррайтинг - розміщення (підписка, продаж) цінних паперів торгівцем за дорученням, від імені та за рахунок емітента. Торгівцю дозволяється провадити андеррайтинг, якщо він має сплачений грошима статутний капітал у розмірі не менш як 600 тисяч гривень. ;

г) діяльність з управління цінними паперами - діяльність, яка провадиться торгівцем від свого імені за винагороду протягом визначеного строку на підставі договору про управління переданими йому цінними паперами та грошовими коштами, призначеними для інвестування в цінні папери, а також отриманими в процесі цього управління цінними паперами та грошовими коштами, які належать на праві власності установнику управління, в його інтересах або в інтересах визначених ним третіх осіб. Торгівцю дозволяється провадити діяльність з управління цінними паперами, якщо він має сплачений грошима статутний капітал у розмірі не менш як 300 тисяч гривень. Договори про управління цінними паперами торгівець має право укладати з фізичними та юридичними особами, при цьому сума договору з одним клієнтом - фізичною особою має становити не менше суми, еквівалентної 100 мінімальним заробітним платам.

2) діяльність з управління активами інституційних інвесторів - професійна діяльність учасника фондового ринку - компанії з управління активами, що провадиться нею за винагороду від свого імені або на підставі відповідного договору про управління активами інституційних інвесторів. Така діяльність регулюється спеціальним законодавством;

3) депозитарна діяльність - надання послуг щодо зберігання цінних паперів незалежно від форми їх випуску, відкриття та ведення рахунків у цінних паперах, обслуговування операцій на цих рахунках та угод з цінними паперами. Депозитарна діяльність провадиться учасниками фондового ринку відповідно до законодавства про депозитарну систему України;

4) діяльність з організації торгівлі на фондовому ринку - це діяльність професійного учасника фондового ринку (організатора торгівлі) щодо:

створення організаційних, технологічних, інформаційних, правових та інших умов для збирання та поширення інформації стосовно попиту і пропозицій;

- проведення регулярних торгів фінансовими інструментами за встановленими правилами;

- централізованого укладення і виконання договорів щодо фінансових інструментів, у тому числі здійснення клірингу та розрахунків за ними;

- розв'язання спорів між членами організатора торгівлі. До організаторів торгівлі на фондовому ринку відносять

фондові біржі. Для здійснення своєї діяльності фондові біржі повинні підтримувати власний капітал в розмірі, не меншому ніж 3 мільйони гривень, а для фондових бірж, що здійснюють кліринг і розрахунки, - не меншому ніж 6 мільйонів гривень.

3.Окремі сектори (сегменти) фондового ринку суттєво впливають на його розвиток і визначають специфіку операцій на ньому.

Операції з цінними паперами (фондові операції) - це дія

з цінними паперами чи коштами на ринку цінних паперів для досягнення поставленої мети. Всі операції з цінними паперами на фондовому ринку здійснюють його учасники. Найбільш поширеними є три групи операцій:

1) емісійні - здійснюються з метою забезпечення діяльності суб'єкта фінансовими ресурсами: формування і збільшення власного капіталу, залучення позикового капіталу чи ресурсів в обіг. За своїм економічним призначенням це пасивні операції, які здійснюються через емісію цінних паперів, тому їх називають емісійні;

2) інвестиційні - вкладання суб'єктом операцій власних та залучених фінансових ресурсів у фондові активи від власного імені. За своїм економічним призначенням це активні операції, які здійснюються шляхом придбання фондових активів на біржі, в торговельній системі, на позабіржовому ринку;

3) клієнтські - забезпечення зобов'язань суб'єкта операцій перед клієнтом щодо цінних паперів чи зобов'язань клієнта, пов'язаних із цінними паперами.

У сучасній економічній літературі розглядається широкий спектр фондових операцій, конкретними і поширеними серед яких є:

- випуск цінних паперів - сукупність дій щодо певного виду емісійних цінних паперів одного емітента, однієї номінальної вартості, які мають однакову форму випуску і міжнародний ідентифікаційний номер, забезпечують їх власникам однакові права незалежно від часу придбання і розміщення на фондовому ринку. Міжнародний ідентифікаційний номер цінних паперів - номер (код), який дозволяє однозначно ідентифікувати цінні папери або інший фінансовий інструмент і присвоєння якого передбачено законами України;

- емісія - установлена законодавством послідовність дій емітента щодо випуску та розміщення емісійних цінних паперів;

- обіг цінних паперів - вчинення правочинів, пов'язаних з переходом прав власності на цінні папери і прав за цінними паперами, за винятком договорів, що укладаються під час розміщення цінних паперів.

- розміщення цінних паперів - 1) відчуження їх емітентом або андеррайтером шляхом укладення цивільно-правового договору з першим власником, яким є особа, що отримала цінні папери у власність безпосередньо в емітента (або в особи, що видала цінний папір) чи андеррайтера під час їх розміщення; 2) продаж цінних паперів потенційним інвесторам;

- купівля-продаж - передача прав власності на цінні папери за кошти;

- реєстрація випуску та проспекту емісії цінних паперів - внесення Державною комісією з цінних паперів та фондового ринку протягом 30 днів після отримання заяви і всіх необхідних документів для здійснення реєстрації випуску та проспекту емісії цінних паперів, всього переліку необхідних документів для здійснення реєстрації або відмови від даної операції.

- конвертація (конверсія) - обмін цінних паперів одного виду на інший, але емітовані однією й тією ж компанією. В угоді про випуск облігацій і привілейованих акцій часто передбачають право конверсії, що дає змогу власникам цих цінних паперів обмінювати їх на інші цінні папери, звичайно прості (звичайні) акції, за певним курсом (або ціною) конверсії;

- стопінг - продаж одного цінного папера з одночасною купівлею іншого з метою ухилення від податків, які необхідно сплачувати при тривалому володінні цінними паперами;

- зберігання - забезпечення збереженості й цілісності цінних паперів. Зберігання, як фондову операцію, здійснюють зберігачі цінних паперів, якими є банки або торгівці цінними паперами, що мають дозвіл на зберігання та обслуговування обігу цінних паперів і операцій емітента з цінними паперами на рахунках у цінних паперах як щодо належних йому цінних паперів, так і щодо цінних паперів, які вони зберігають згідно з договором;

- трастові - довірче управління переданими у власність цінними паперами, які належать на правах власності іншій особі;

- застава - передача цінних паперів, які є забезпеченням позики. Заставними є переважно довгострокові цінні папери, що випускаються переважно іпотечними банками під заставу земельних ділянок, будинків та іншого нерухомого майна і дають прибуток у вигляді відсотків;

- кліринг - система безготівкових розрахунків за цінні папери та послуги, що базується на заліку взаємних вимог і зобов'язань;

- реєстрація і перереєстрація власників цінних паперів - закріплення та зміна прав власності на цінні папери;

- маркетинг - система внутрішньофірмового управління, спрямована на вивчення і врахування попиту й вимог фондового ринку для орієнтації в своїй діяльності;

- ціноутворення - процес формування ціни на цінні папери;

- страхування - створення за рахунок суб'єктів господарювання та фізичних осіб спеціальних резервних фондів, які призначені для відшкодування збитків і втрат, викликаних несприятливими обставинами, що склалися на фондовому ринку;

- погашення - повернення коштів позичальником кредитору;

- дарування - перехід права власності на цінні папери від однієї особи до іншої на основі договору дарування;

- успадкування - перехід права власності на цінні папери від однієї особи до іншої у випадку смерті першої;

- спліт (розщеплення) чи дроблення - операція, що спричиняє збільшення числа акцій в акціонерів пропорційно їхній частці в капіталі. Дроблення призводить до зменшення номіналу акції з одночасною заміною кожної старої акції на нову. Спліт також розглядають як поділ нереалізованих акцій акціонерних товариств на їх більшу кількість;

- консолідація (об'єднання) - 1) вкладання прибутку, отриманого від торгівлі спекулятивними акціями, у надійніші акції; 2) об'єднання, злиття на фондовому ринку двох або декількох фірм, компаній;

- передача (індосамент) - форма передачі простих та пе-реказних векселів, якою є передатний напис на звороті векселя;

- визначення ринкової вартості - встановлення ціни на цінні папери, що котируються на біржі залежно від попиту і пропозиції на них;

- облік - система бухгалтерського обліку цінних паперів та результатів від діяльності з ними підприємств, фірм, яка проводиться за прийнятими правилами з використанням встановлених форм документів;

- аудит - фінансовий аналіз, бухгалтерський контроль, ревізія фінансово-господарської діяльності учасників фондового ринку: підприємств, фірм, організацій, які проводяться незалежними службами кваліфікованих спеціалістів;

- посередництво - сприяння у встановленні контактів та укладанні угод, контрактів між покупцями і продавцями цінних паперів; у нарахуванні і виплаті дивідендів за акціями і відсотків за облігаціями. Посередництвом займаються фінансові організації, що надають посередницькі послуги у процесі здійснення операцій із цінними паперами;

- формування портфеля цінних паперів - проведення постійних операцій із цінними паперами для підтримки якості портфеля, забезпечення зростання його поточної вартості, збереження та приросту капіталу, доступу через придбання цінних паперів до дефіцитної продукції та послуг, майнових і немайнових прав, до власності. До складу портфеля можуть входити цінні папери одного типу (акції) або різні цінні папери (акції, облігації, ощадні сертифікати тощо). При формуванні портфеля інвестор завжди враховує його дохідність, ступінь ризику, термін вкладання, тип цінного папера;

- управління портфелем цінних паперів - це процес, що включає планування, аналіз і регулювання складу портфеля, здійснення діяльності щодо його формування й підтримки з метою досягнення поставлених перед портфелем цілей при збереженні необхідного рівня його ліквідності й мінімізації витрат, пов'язаних з ним. Існує дві форми управління портфелем цінних паперів: пасивна, що забезпечує складання ди-версифікованого портфеля із завчасно визначеним рівнем ризику, тривалим зберіганням портфеля в незмінному стані, і активна - полягає в постійній роботі портфеля за допомогою вибору тільки певних цінних паперів, визначення термінів їх придбання або продажу, здійснення постійної ротації цінних паперів у портфелі та забезпечення чистого доходу;

- інвестиційне проектування - розробка інвестиційних стратегій щодо вкладання коштів у цінні папери з метою обмеження ризику коливань їх курсів, зростання прибутків, отримання вищого відсотка в порівнянні з банківським;

- консалтинг - діяльність спеціальних компаній щодо консультування продавців і покупців із широкого кола питань фондового ринку: фінансів, зовнішньоекономічної діяльності, дослідження, прогнозування, проведення комплексу маркетингових досліджень тощо.

На сучасному етапі розвитку вітчизняного фондового ринку необхідно:

- обмежити ризики інвесторів;

- включити у процес котирування всі зацікавлені сторони;

- запобігти можливості монопольного встановлення цін на фінансові активи;

- уникнути роздроблення національного фондового ринку на окремі нерівномірні сегменти;

- формувати довіру у населення до цінних паперів;

- поширювати інформацію про емітентів, їх цінні папери. Перелічені заходи направлені на формування стабільності ринку, яка сприяє залученню іноземних інвестицій, зміцнює довіру населення до цінних паперів, а наявність єдиного центру котирування створює умови для здорової конкуренції торгівців з одночасним збереженням гарантій для інвесторів та емітентів.

4. Фінансовий ринок- це сукупність економічних відносин, пов'язаних з розподілом фінансових ресурсів, купівлею-продажем тимчасово вільних грошових коштів і цінних паперів.

Об'єктами відносин на фінансовому ринку є грошово-кредитні ресурси, цінні папери й фінансові послуги, суб'єктамивідносин - держава, підприємства різних форм власності, окремі громадяни.

Головною функцією фінансового ринку є забезпечення руху грошових коштів від одних власників (кредиторів) до інших (позичальників). Фінансовий ринок являє собою механізм перерозподілу фінансових ресурсів підприємств і нагромаджень населення між суб'єктами господарювання і галузями економіки, «зв'язування» частини грошових коштів, не забезпечених споживчими товарами, а також засобом покриття дефіциту державного бюджету.

5. Фінансовий ринок включає:

- валютний ринок,

- ринок кредитів,

- ринок цінних паперів,

- ринок фінансових послуг.

Валютний ринок – це процес купівлі-продажу іноземних валют за національним курсом, який складається на основі попиту і пропозиції на ці валюти. Його функції: своєчасне здійснення міжнародних розрахунків, страхування валютних ризиків; регулювання валютних курсів і диверсифікації валютних резервів; регулювання економічних і соціальних процесів у державі.

Ринок кредитів– це процес залучення коштів у грошовій формі на умовах повернення, платності й строковості. Кредитний ринок є одним із найстаріших сегментів фінансового ринку, він виник як закономірна реакція на потребу в додаткових фінансових ресурсах для здійснення процесу фінансового забезпечення підприємницької та інших видів діяльності юридичних і фізичних осіб.

Ринок цінних паперів– це форма розподілу й перерозподілу фінансових ресурсів з метою повнішого забезпечення потреб економіки в ресурсах та їхнього ефективного використання. Це особлива сфера ринкових відносин, де завдяки продажу ЦП здійснюється мобілізація фінансових ресурсів для задоволення інвестиційних потреб суб’єктів економічної діяльності.

Фінансові послуги – це сукупність різноманітних форм мобілізації і використання фондів фінансових ресурсів для фінансового забезпечення процесу виробництва, виконання робіт і надання послуг, які здійснюються на платній основі та мають відмінні риси свого функціонування.

Учасниками ринку цінних паперів є емітенти, інвестори та інвестиційні інститути.

Емітентами цінних паперів є юридичні особи й державні органи або органи місцевого самоврядування. Емітенти несуть повну відповідальність за випущені ними цінні папери.

Інвестори- це фізичні та юридичні особи, які придбали цінні папери від свого імені і за власний рахунок.

Інвестиційний інститут - це юридична особа, створена у будь-якій організаційно-правовій формі, що допускається Законом України «Про підприємства в Україні». Засновниками інвестиційного інституту можуть бути як українські, так і іноземні юридичні та фізичні особи.

Існують такі види інвестиційних інститутів: фінансові брокери, інвестиційні консультанти, інвестиційні компанії та інвестиційні фонди.

Фінансовий брокер - це юридична особа, яка виконує посередницькі функції при купівлі-продажу цінних паперів за рахунок та за дорученням клієнта.

Інвестиційний консультант - це юридична чи фізична особа, яка надає консультаційні послуги з питань випуску та обігу цінних паперів. Інвестиційний консультант може проводити аналіз фондового ринку (експертизу угод, вивчення та прогнозування кон'юнктури тощо), підготовку та організаційно-методичне забезпечення емісії.

Інвестиційна компанія є дилером, тобто юридичною особою, яка діє за власний рахунок. Інвестиційна компанія може залучати грошові кошти через емісію власних цінних паперів або отримання грошових позик банків.

Інвестиційний фонд - це юридична особа, яка здійснює діяльність, пов'язану із залученням коштів за рахунок емісії власних цінних паперів. Між інвестиційним фондом та інвестиційною компанією є певні відмінності.

Інвестиційна компанія - це переважно фінансовий посередник у первинному розміщенні цінних паперів між емітентом і кінцевим інвестором, а інвестиційний фонд акумулює дрібні заощадження це і є кінцевим інвестором. Компанії обслуговують тільки юридичних осіб, тоді як фонди - ще й фізичних. Компанія має право працювати як інвестиційний консультант і фінансовий брокер, для фонду ж інші види діяльності е забороненими.

Важливим елементом фінансового ринку є ринок цінних паперів - сукупність відносин фінансового ринку, пов'язаних з випуском і обігом цінних паперів, а також форми і способи цього обігу.

Цінні папери - це грошові документи, що засвідчують право володіння або відносини позики, визначають взаємовідносини між особою, яка їх випустила, та їх власником і передбачають, як правило, виплату доходу у вигляді дивідендів або процентів, а також можливість передачі грошових та інших прав, що випливають з цих документів, іншим особам (ст. 1 Закону України «Про цінні папери і фондову біржу» від 18.06.91 р.). Закон України «Про цінні папери і фондову біржу» визначає умови і порядок випуску цінних паперів, а також регулює посередницьку діяльність в організації обігу цінних паперів в Україні. Відповідно до цього Закону можуть випускатися в обіг такі види цінних паперів:

- акції;облігації внутрішніх республіканських і місцевих позик;

- облігації підприємств;

- казначейські зобов'язання держави;

- ощадні сертифікати;

- векселі;

- приватизаційні папери.

Акція– цінні папери без встановленого строку обігу, що засвідчує дольову участь у статутному фонді АТ, дає право його власникові на отримання дивідендів, а також на участь у розподілі майна при ліквідації АТ.

Облігації– цінні папери, що засвідчують внесення їх власником грошових коштів і підтверджує зобов’язання емітента відшкодувати йому номінальну вартість цього цінного паперу в передбачений в ньому строк з виплатою фіксованого проценту.

Казначейські зобов’язання – вид цінних паперів на пред’явника, що розміщуються тільки серед населення і засвідчують внесення їх власником грошових коштів до бюджету й дають право на отримання фіксованого доходу.

Ощадний сертифікат – це письмове свідоцтво банку про депонування коштів.

Векселі– це цінні папери, - письмове абстрактне й безспірне зобов’язання позичальника сплатити після настання строку визначену суму грошей власнику векселя.

Депозитне свідоцтво - це цінний папір, який підтверджує, що особа володіє акціями однієї з іноземних корпорацій, які зберігаються в одному з банків, і має право на одержання дивідендів.

Фондова біржа – це організаційно оформлений, постійно діючий ринок, на якому здійснюється торгівля цінними паперами, як первинними, так і похідними. Тут визначається курс цінних паперів. Біржа виробляє загальні правила проведення торгів і розрахунків після укладення угод, розповсюджує відповідну інформацію та підтримує професіоналізм учасників ринку, а також проводить певний контроль.

Фінансові інструменти – документи, що мають грошову вартість, за допомогою яких здійснюються операції на фінансовому ринку. До основних фінансових інструментів належать цінні папери, свідчення про депозитні вкладення, кредитні угоди, страхові поліси тощо.

Вони поділяються на три основні групи:

- пайові цінні папери, за якими емітент не бере відповідальність повернути грошові засоби, інвестовані в його діяльність, але які свідчать про участь в управлінні виробництвом і отримання частки майна при ліквідації емітента;

- боргові цінні папери, за якими емітент несе відповідальність повернути у призначений термін кошти, інвестовані в його діяльність, або які не наділяють їхніх власників правом участі в управлінні виробництвом;

- похідні цінні папери, механізм обігу яких пов’язаний з пайовими, борговими цінними паперами , іншими інструментами.

6.Крім цінних паперів першого порядку існують такі види похідних цінних паперів, як опціони, фючерси, бони і т.д.

Ринок грошей має справу з короткостроковими фінансовими активами, що є високоліквідними й малоризиковими. Інструментами цього ринку є казначейські векселі, короткострокові комерційні векселі й банківські акцепти.

Казначейський вексель є формою боргового зобов’язання держави . На відміну від державних облігацій, казначейські векселі випускаються на строк, як правило, до одного року під покриття бюджетного дефіциту з виплатою доходу у вигляді дисконту.

Інструменти власності:

- акції ;

- приватизаційні папери .

Інструменти позики:

- облігації ,

- казначейські зобов’язання ,

- векселя.

До похідних паперів належать:

- опціони,

- фючерси,

- варанти тощо .

Опціон– документ, який засвідчує право придбати ( продати ) цінні папери у майбутньому , з фіксацією цін на час укладення або придбання.

Ф’ючерсний контракт – документ, який засвідчує зобов’язання придбати цінні папери , товари у певний час на невизначених умовах у майбутньому із фіксацією цін на момент виконання зобов’язань сторонами контракту.

Фондовий ринок – це особлива сфера ринкових відносин, де завдяки продажу цінних паперів здійснюється мобілізація фінансових ресурсів для задоволення інвестиційних потреб суб’єктів економічної діяльності.

Ринок цінних паперів можна розмежувати на первинний і вторинний , біржовий і позабіржовий.

Первинний – це ринок цінних паперів. і повторних емісій цінних паперів, на якому здійснюється їхнє початкове розміщення серед інвесторів.

Вторинний ринок - це забезпечення ліквідності цінних паперів, тобто створення умов для найкращої торгівлі ними. Це дає можливість власникові цінних паперів реалізувати їх у найкоротший термін при незначних варіаціях курсів і невисоких витратах щодо реалізації .

Біржовий ринок – ринок з найвищим рівнем організації, що максимально сприяє підвищенню мобільності капіталу та формуванню реальних ринкових цін на фінансові вклади, що перебувають в обігу .

Позабіржовий ринок охоплює операції з цінними паперами поза біржею. Переважно на цьому ринку відбуваються первинне розміщення, а також перепродаж цінних паперів тих емітентів, які не бажають виставити свої активи на біржу.

Регулювання фінансового ринку України здійснюється державними органами регулювання:

- Міністерством фінансів,

- НБУ,

- Фондом державного майна України,

- Державною комісією з цінних паперів та фондового ринку.

НБУ здійснює емісію грошей, керує діяльністю фінансового ринку, здійснює регулювання і встановлює офіційні курси валют чи валютні коридори.

Міністерство фінансів – організація функціонування ринку цінних паперів.

Управління грошовими потоками

1.1. Грошові потоки як об’єкт фінансового менеджменту

1.2. Структурування грошових потоків підприємства за видами діяльності

1.3. Політика управління грошовими потоками підприємства та їхня оптимізація

Питання для самостійного опрацювання (теми доповідей):

1) Планування грошових потоків на підприємстві (платіжний календар)

2) Напрями і методи оптимізації руху грошових коштів підприємства

· Звіт про рух грошових коштів підприємства

2.1. Грошові потоки як об’єкт фінансового менеджменту

Грошовий потік – це сукупність розподілених у часі процесів надходження і витрачання грошових коштів підприємства, що формуються в результаті його господарської діяльності.

Основними ознаками грошових потоків на підприємстві є такі:

По-перше, рух грошових коштів здійснюється у зв’язку із виконанням договірних зобов’язань між економічними суб’єктами. Це потребує документарного оформлення та причини формування грошового потоку.

По-друге, особливості господарської діяльності визначаються необхідністю групування грошових потоків за певними критеріями (наприклад, за видами діяльності підприємства – ГП від операційної, інвестиційної і фінансової діяльності).

Однак не всі господарські операції, пов’язані з рухом грошових коштів, включають до грошового потоку підприємства. Зокрема, не розглядаються як грошові потоки перекази грошових коштів між підрозділами підприємства, інкасація готівки, переказ коштів із розрахункового на депозитний рахунок тощо.

По-третє, грошові потоки мають виключно фінансовий характер, адже їхнім результатом є формування, розподіл, перерозподіл та використання фондів грошових коштів суб’єкта господарювання.

Функціональні характеристики грошових потоків на підприємстві:

1. причина і джерело формування грошового потоку;

2. фактори формування абсолютної величини грошового потоку;

3. вплив грошового потоку на майно підприємства (формування резерву ліквідності);

4. форма узгодження грошового потоку;

5. кількісне оцінювання грошового потоку.

Читайте також:

- II. Основні закономірності ходу і розгалуження судин великого і малого кіл кровообігу

- Адвокатура в Україні: основні завдання і функції

- Алгебраїчні критерії стійкості

- Амортизація основних засобів, основні методи амортизації

- Аналіз грошових активів підприємства

- Аналіз грошових активів підприємства.

- Аналіз грошових коштів

- Аналіз грошових коштів підприємства

- Аналіз руху грошових коштів та дебіторської заборгованості

- Аналіз руху грошових коштів у контексті нової фінансової звітності Важливим завданням аналізу фінансового стану підприємства є оцінка руху грошових коштів підприємства.

- Аналіз руху та ефективності формування грошових потоків

- Антагоністичні - критеріальні класифікації надто спрощені, тому дослідники

| <== попередня сторінка | | | наступна сторінка ==> |

| ЛЕКЦІЯ №9 | | | Суб’єкта господарювання |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |