РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Цілі та мотиви попиту на гроші

Щодо цілей накопичення грошей, то вони випливають із самих функцій грошей як купівельного і платіжного засобу та як ' засобу нагромадження вартості (багатства). У першому випадку метою є створення запасу купівельних і платіжних засобів, достатнього для задоволення поточних потреб економічних суб'єктів у товарах та послугах, у другому — накопичення грошей як капіталу, як форми багатства, що спроможна давати власникові дохід у вигляді процента.

Відповідно до вказаних цілей виділяються три групи мотивів попиту на гроші з боку економічних суб'єктів: трансакційний (операційний) мотив; мотив завбачливості; спекулятивний мотив.

Трансакційний мотив полягає в тому, що економічні суб'єкти постійно відчувають потребу в певному запасі грошей для здійснення поточних платежів, щоб підтримати на належному рівні своє особисте та виробниче споживання. Ці гроші повинні бути в формі, придатній для їх негайного використання в платежі, тобто бути наявними (готівка чи вклади до запитання). Запас таких грошей можна назвати поточною чи операційною касою. Він створює для власника значні зручності, бо забезпечує йому належну ліквідність і авторитет платоспроможного контрагента.

Мотив завбачливості зводиться до того, що юридичні і фізичні особи бажають мати запас грошей як ресурс купівельної спроможності, з тим щоб у будь-який час мати можливість задовольнити свої непередбачувані потреби чи скористатися перевагами несподіваних можливостей.

Непередбачувані потреби в грошових витратах зумовлюються переважно надзвичайними подіями — хвороба членів сім'ї, поломка автомобіля чи інших дорогих предметів вжитку (холодильники, комп'ютери тощо), аварії на виробництві, необхідність запровадження новітніх вузлів чи деталей замість застарілих тощо. Задоволення подібних потреб економічних суб'єктів рівноцінне гарантії їх безпеки, має надзвичайно важливе значення для їх життєдіяльності і пояснює їх бажання мати в наявності певний запас грошей. Такий запас має переважно страхове призначення.

У діяльності економічних суб'єктів трапляються також несподівані події, які не викликають непередбачуваних витрат, а навпаки, відкривають можливість їх скоротити й одержати непередбачуваний дохід. З'являється несподівана можливість поліпшити своє фінансове становище. Для цього теж потрібно мати певний запас грошей, наприклад, щоб негайно купити потрібний товар у разі раптового зниження цін, чи за низьких ринкових цін придбати цінні папери з наміром продати їх, коли вони подорожчають, чи здійснити взагалі вигідну купівлю про запас за сприятливої кон'юнктури тощо. В усіх подібних випадках рушійною силою накопичення грошей теж є мотив завбачливості.

Сформований за цим мотивом запас грошей є запасом купівельної спроможності, і з цього погляду він подібний до операційного запасу, тобто має трансакційне призначення — забезпечити безперервну реалізацію товарів та послуг. Тому його можна розглядати як складову трансформаційного запасу. Водночас запас грошей за мотивом завбачливості більш довготривалий, ніж операційний запас, і тому може бути більш стабільним. /Спекулятивний мотив попиту на гроші полягає в тому, що економічні суб'єкти бажають мати у своєму розпорядженні певний запас грошей, з тим щоб за сприятливих умов перетворити їх у високодохідні фінансові інструменти, а при погіршенні цих умов і появі загрози зниження дохідності та ризику збитковості наявних фінансових інструментів перетворити їх у грошову форму, яка хоч і малодохідна, але безризикова.

Ідея спекулятивного мотиву попиту на гроші привнесена в економічну теорію Дж. М. Кейнсом. Вона вважається чи не найвагомішим його внеском у теорію грошей взагалі. Головна перевага цієї ідеї Кейнса полягає в тому, що вона відкрила шлях до встановлення залежності попиту на гроші та накопичення грошей від зміни процента. Визнання цієї залежності сприяло осмисленню широких можливостей використання процента в практиці регулювання грошової маси, перетворенню його в центральний інструмент грошово-кредитної політики.

Механізм спекулятивного мотиву базується на тому, що запаси грошей і запаси фінансових інструментів розглядаються як альтернативні види активів (багатства), які дають не однаковий дохід і містять у собі не однакові ризики. Актив у формі грошей приносить мінімальний (часто нульовий) дохід і має максимальний захист від ризику. Зберігаючи гроші, індивіди втрачають доходи, які називаються альтернативною вартістю зберігання грошей. Величина її залежить від середньої норми процента за фінансовими активами та запасу грошей. Щоб не допустити зростання втрат доходів (альтернативної вартості) у разі підвищення норми процента, індивіди повинні зменшувати запас грошей, тобто попит на гроші.

Активи у формі запасів фінансових інструментів можуть приносити значний дохід, проте одержання його пов'язане з істот ними ризиками. Якщо доходи від фінансових інструментів недостатньо високі чи знижуються при відчутних ризиках, пов'язаних з їх одержанням, то альтернативна вартість зберігання грошей знизиться, економічним суб'єктам буде вигідно мати запаси грошей, і їх попит на гроші зростатиме. І навпаки, при високих чи зростаючих доходах від фінансових інструментів та стабільності їх ризиковості альтернативна вартість грошей зростатиме, вони будуть віддавати перевагу накопиченню запасів цих інструментів і попит на гроші знижуватиметься.

ними ризиками. Якщо доходи від фінансових інструментів недостатньо високі чи знижуються при відчутних ризиках, пов'язаних з їх одержанням, то альтернативна вартість зберігання грошей знизиться, економічним суб'єктам буде вигідно мати запаси грошей, і їх попит на гроші зростатиме. І навпаки, при високих чи зростаючих доходах від фінансових інструментів та стабільності їх ризиковості альтернативна вартість грошей зростатиме, вони будуть віддавати перевагу накопиченню запасів цих інструментів і попит на гроші знижуватиметься.

Після Кейнса його ідея спекулятивного попиту на гроші набула істотного розвитку в працях Тобіна, Баумола та інших економістів. Зокрема, вони довели, що спекулятивний мотив впливає на весь обсяг попиту на гроші, тобто і на трансакційну, і на завбачливу його складові. Такий підхід істотно розширює роль процента як фактора формування попиту на гроші. Новим є також визнання фінансового ризику як мотиваційного чинника впливу на попит на гроші. Воно помітно послабило роль процента, оскільки зростання процентного доходу супроводжується зростанням ризику його одержання. Тому інтерес економічних суб'єктів до одержання доходів може нейтралізуватися-зростаючою загрозою втрат від ризику і вони можуть віддати перевагу накопиченню грошей навіть при зростанні доходу від альтернативних активів.

Нові висновки помітно послабили значення виділення трьох мотивів у дослідженні механізму попиту на гроші взагалі і спекулятивного мотиву зокрема. Чи не тому М. Фрідман, що заклав основи сучасної монетаристської теорії, досліджуючи попит на гроші, відмовився від урахування зазначених мотивів, а зосередив своє дослідження виключно на грошах як одному з цілого ряду дохідних активів, до якого він відніс і звичайні товари. Попит на гроші окремих індивідів він мотивує виключно відношенням очікуваного доходу на гроші до очікуваних доходів на інші активи. Очікуваний дохід на гроші він трактує не тільки як певні зручності від наявності запасу грошей, а й як певний рівень процентного доходу, що тепер виплачується за поточними вкладами.

Очікуваний дохід за фінансовими активами забезпечується процентами та дивідендами, а очікуваний дохід за товарними активами — рівнем інфляції. Якщо очікувана зміна їх співвідношення буде на користь грошей, то попит на гроші зростатиме, а якщо на користь негрошових активів — то скорочуватиметься.

У цьому зв'язку підхід до визначення попиту на гроші Фрідмана не можна розглядати як альтернативу підходу Кейнса. Трактування Фрідмана пов'язане з трактуванням Кейнса і є його подальшим розвитком у тому плані, що попит на гроші мотивується не тільки зміною процентного доходу на облігації, як стверджував Кейнс, а й багатьма іншими чинниками (процентним доходом за вкладами, рівнем інфляції, доходом за акціями). Відмінність трактування Фрідмана полягає в основному у його висновках, згідно з якими вплив зміни процента на попит на гроші не настільки значний, як це вважав Кейнс, бо зростання процентної ставки зачіпає не лише альтернативну вартість грошей, а й очікувані доходи на грошові вклади та інші активи і співвідношення їх рівнів може істотно не змінитися. Тому і відповідний мотив до накопичення грошей істотно не змінюється.

Але це не означає, що мотив до накопичення запасу грошей, який зумовлюється процентним доходом, зовсім зникає. Представники всіх сучасних теорій грошей визнають альтернативну вартість зберігання грошей (у готівці та на поточних рахунках), її вплив на бажання мати такий запас грошей і на попит на гроші в цілому. У цьому мотиві істотно послаблений спекулятивний аспект і посилений аспект дохідності активів взагалі. Тому цей мотив краще назвати мотивом капіталізації. У міру зростання процента та інших доходів на активи бажання суб'єктів мати високодохідні активи буде посилюватися, а попит на високоліквідні форми грошей (попит на гроші), навпаки — послаблюватиметься.

Чинники впливу на попит на гроші.З'ясування мотивів, які заохочують економічних суб'єктів нагромаджувати гроші, дає можливість визначити чинники, які впливають на ці мотиви, а значить — на динаміку попиту на гроші.

Представники всіх теоретичних концепцій попиту на гроші визнають зміну обсягів виробництва (або обсягів національного доходу) ключовим чинником впливу на попит. Цей вплив обумовлюється трансакційним мотивом нагромадження грошей — чим більший обсяг виробництва валового національного продукту, а отже і національного доходу, тим більшим може бути обсяг операцій щодо його реалізації і тим більшим має бути запас грошей для виконання цих операцій. Цю залежність можна формалізувати як МГ = ƒ(Q), де Q — номінальний обсяг ВНП, МГ — обсяг попиту на гроші.

Зміна обсягу валового національного продукту, у свою чергу, визначається двома самостійними чинниками — динамікою рівня цін та рівня реального обсягу виробництва, кожний з яких може діяти незалежно один від одного. Наприклад, абсолютний рівень цін може зростати при незмінному обсязі реального виробництва, і навпаки, останній може зростати при незмінному рівні цін чи обидва показники можуть зростати водночас, але різними темпами. Тому зміну абсолютного рівня цін та реального обсягу виробництва можна розглядати як самостійні чинники впливу на попит на гроші. Вплив кожного з цих чинників є прямо пропорційним — у міру зростання цін чи/та збільшення фізичного обсягу виробництва відповідно зростатиме попит на гроші, а при їх зниженні попит буде скорочуватися. Залежність МГ від указаних двох чинників можна формалізувати як МГ =ƒ ( , Р), де γ — фізичний обсяг ВНП, Р — рівень цін.

, Р), де γ — фізичний обсяг ВНП, Р — рівень цін.

При макроекономічному підході до аналізу попиту на гроші з'являється третій чинник — швидкість обігу грошей. Чим вища швидкість обігу грошей, тим меншим буде попит на гроші, і навпаки. Тобто вплив цього показника на попит обернено пропорційний. Оскільки швидкість обігу грошей формується під впливом багатьох чинників, то всі вони опосередковано теж впливають на попит на гроші. Проте прибічники такого підходу до аналізу попиту на гроші вважають, що швидкість обігу грошей є відносно стабільною, тому її вплив на попит мало відчутний. Через це у своїх теоретичних висновках вони абстрагуються від цього чинника. Тому до формули попиту на гроші чинник швидкості, як правило, не входить.

При мікроекономічному підході до аналізу попиту на гроші швидкість обігу грошей зникає з поля зору. Замість неї використовується чинник зміни норми процента. Така трансформація чинників не випадкова. Адже швидкість обігу грошей — явище потоку, і воно не кореспондує з попитом на гроші, який є явищем залишку. Попит на гроші скоріше кореспондує з тривалістю зберігання їх запасу індивідом, яка є протилежним швидкості показником руху грошей: чим довше вони зберігаються в індивідів, тим більшим буде їх залишок і тим рідше вони передаватимуться одним індивідом іншому. А тривалість зберігання залежить від зміни очікуваного доходу на менш ліквідні (альтернативні грошам) активи, у тому числі й унаслідок зміни норми процента: у міру зростання очікуваного доходу (норми процента) на альтернативні грошам активи тривалість зберігання буде скорочуватися і попит на гроші знижуватися, а в міру зниження очікуваного доходу — зростати. Вплив цього чинника на попит виражається формулою: МГ =ƒ (R),де R— норма доходу на капіталізовані активи, яка значною мірою залежить від норми процента.

Сучасна теорія грошей, крім цих трьох, що вже стали традиційними, почала визнавати ще ряд чинників впливу на попит, які можна умовно назвати новітніми. Це, зокрема, накопичення багатства, інфляція, зміни в очікуваннях перспектив щодо кон'юнктури ринку та ін.

Чинник накопичення багатства полягає в тому, що економічні суб'єкти, накопичуючи багатство у формі різних активів, відносно рівномірно розміщують приріст його між усіма видами активів, у тому числі й у вигляді запасу грошей. Унаслідок цього в міру збільшення маси багатства зростатиме і попит на гроші.

Чинник інфляції впливає на попит на гроші в кількох напрямах. В умовах інфляційного зростання цін запас грошей, який мають у своєму розпорядженні економічні суб'єкти, неминуче знецінюється, і вони зазнають втрат, що само по собі провокує скорочення їх попиту на гроші. Крім того, інфляційне зростання цін неминуче підштовхує вгору ставку процента і всі інші очікувані доходи на альтернативні грошам види активів. Унаслідок цього буде зростати альтернативна вартість грошових запасів і скорочуватися попит на гроші. Разом з тим слід пам'ятати, що зростання цін є чинником позитивного впливу на попит, якщо воно не значне і не провокує інфляційних очікувань.

З інфляційними очікуваннями тісно переплітаються очікування погіршення кон'юнктури ринківузагалі, зокрема скорочення товарної пропозиції, посилення товарного дефіциту, погіршення якості продукції тощо. В усіх цих випадках економічні суб'єкти віддадуть перевагу накопиченню багатства у товарній формі, а не в грошовій, і попит на гроші скоротиться.

З урахуванням новітніх чинників впливу на попит формулу його можна записати у такому вигляді:

до γ — реальний обсяг ВНП;

Р — середній рівень цін;

R—рівень очікуваного доходу на альтернативні грошам активи;

В — обсяг багатства;

I —рівень інфляції;

O — очікування змін ринкової кон'юнктури.

Знаки (+), (-), що стоять над літерами, показують залежність зміни попиту на гроші від зміни відповідного фактора: (+) означає пряму залежність, (-) — обернену.

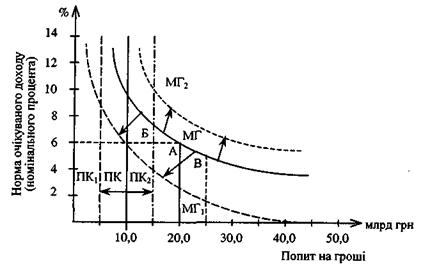

Графічне зображення попиту на гроші.Щоб краще зрозуміти функціональну залежність між основними чинниками, що визначають попит на гроші, зобразимо їх у вигляді кривих у системі координат, як це показано на рис. 3.4.

Рис. 3.4. Графік кривої попиту на гроші

■/•

По вертикалі системи координат відображена норма (в %) очікуваного доходу на альтернативні грошам активи, включаючи норму депозитного процента. Зміна цієї норми означає зміну альтернативної вартості зберігання грошей у формі, яка не приносить доходу. По горизонталі відображений обсяг попиту на гроші в млрд. грн. Сукупність кривих МГ, МГ1, МГ2 відображає функціональну зміну попиту на гроші залежно від двох груп чинників: зміни номінального обсягу ВНП та зміни норми очікуваного доходу (тобто альтернативної вартості зберігання грошей). Криві ПК, ПК1 і ПК2 відбивають зміну поточної каси як трансакційної складової попиту на гроші.

Залежність попиту на гроші від номінального обсягу ВНП (Т) виявляється у зміщеннях кривої МГ вліво і вниз у позицію МГ1 якщо γ зменшується, чи вправо і вгору у позицію МГ2, коли Т збільшується. У цих випадках передусім зміщується крива поточної каси (ПК), яка реагує лише на зміни обсягу γ, про що свідчить її вертикальне положення. При зменшенні обсягу ВНП потреба в поточній касі буде зменшуватися, ПК зміститься в позицію ПКі і «потягне» за собою криву загального попиту МГ у позицію МГь Відповідно при збільшенні обсягу ВНП потреба в поточній касі зростатиме, ПК зміститься в позицію ПК2 і «виштовхне» криву МГ у позицію МГ2. Аналогічно може впливати на зміну положення кривої МГ зміна обсягу багатства, що його мають у своєму розпорядженні економічні суб'єкти, оскільки вона, власне, є наслідком зміни обсягу ВНП.

Залежність попиту на гроші від норми очікуваного доходу (В) виявляється у переміщенні його величини безпосередньо по кривій МГ. Якщо норма доходу зростає, наприклад з 6% до 10%, то попит з точки А, яка адекватна обсягу 4,0 млрд. грн, переміститься в точку Б, яка відповідає обсягу 3,0 млрд грн, тобто скоротиться на 1,0 млрд грн. І навпаки, при зниженні норми доходу, наприклад з 6% до 4%, обсяг попиту переміститься в точку В, адекватну 5,0 млрд грн, тобто зросте на 1,0 млрд грн. При цьому крива ПК залишається нерухомою, бо вважається, що трансакційна складова попиту не реагує на зміну норми доходу (процента)1.

У разі одночасної зміни обох чинників впливу на попит відбудеться зміщення кривої попиту в нове положення (МГ1 чи МГ2) і самої точки попиту на новій кривій, що спричинить зміну попиту в іншому розмірі, ніж при зміні кожного з цих чинників окремо.

З наведеного вище графічного зображення попиту на гроші чітко видно два різні характери його руху:

• у вигляді переміщення самої кривої попиту — вгору і вправо чи вниз і вліво, що свідчить про еластичність попиту на гроші від номінального обсягу валового продукту;

• у вигляді руху точки попиту по його кривій — вгору і вліво чи вниз і вправо, що свідчить про еластичність попиту на гроші від процента та інших очікуваних доходів на активи. Ці два види руху потрібно чітко розрізняти, але розглядати у взаємозв'язку, щоб мати завершену картину динаміки попиту на гроші.

Особливості формування попиту на гроші в умовах перехідної економіки України.Розглянуті вище мотиви, чинники та закономірності руху попиту на гроші можна вважати класичними в тому плані, що вони широко визнані у світовій літературі як об'єктивно діючі в розвинутій ринковій економіці. Найповніше вони можуть виявлятися в умовах стабільної і добре розвинутої банківської системи, високорозвинутого ринку цінних паперів лібералізованого ціноутворення, у тому числі формування процента, вільного руху грошей по каналах обороту, низької ризико-вості грошових операцій тощо. Усе це забезпечує економічним суб'єктам можливість найповніше реалізувати свою мотивацію до накопичення запасів грошей.

В умовах перехідної економіки України всі перелічені умови перебувають у процесі формування, причому в його початковій стадії. Тому всі класичні чинники впливу на попит на гроші діють у деформованому вигляді.

1. Високі темпи підвищення цін провокують зростання попиту на трансакційні запаси, проте пов'язані з цим інфляційні очікування та ризики втрат від зберігання грошей примушують економічних агентів шукати захисту в альтернативних активах, віддаючи перевагу більш надійним, незважаючи навіть на їх дохідність. Ці тенденції деформують залежність трансакційної складової попиту від динаміки номінального ВНП, послаблюють вплив альтернативної вартості зберігання грошей на динаміку попиту та мотивацію переваг ліквідності, стимулюють зростання попиту на такі нетрадиційні для фінансового ринку інструменти, як інвалюта, ювелірні й мистецькі вироби, провокують відплив їх за кордон для підвищення надійності а наступною реалізацією для поповнення трансакційного запасу.

2. Високий рівень інфляції провокує зростання номінального процента. Проте реальний рівень процента підтримувати тривалий час дуже складно, і він нерідко виявляється від'ємним, що робить вкладання грошей в альтернативні активи збитковим. Це спричинює високу ризиковість капіталізації грошей, послаблює мотиваційну роль альтернативної вартості зберігання грошей. Порушуються ринкові механізми зв'язку між процентом і попитом на гроші.

3. У цьому ж напрямі діє чинник недостатнього розвитку ринку цінних паперів та ринку банківських послуг. Навіть у періоди, коли реальний процент має достатнє позитивне значення, економічні суб'єкти не мають можливості швидко і надійно трансформувати свій запас грошей у запас дохідних активів. Це істотно послаблює еластичність попиту на гроші від процента, призводить до надмірного накопичення грошей у готівковій формі тощо.

Населення України протягом всього перехідного періоду по суті було відрізане від ринку державних цінних паперів і не мало можливості скористатися перевагами такого дохідного активу, як облігації державних позик, що їх Дж. М. Кейнс розглядав як єдину альтернативу грошовим запасам. Украй обмежений доступ населення і до такого альтернативного активу, як строкові та ощадні сертифікати, через ненадійність банківських структур України

4. Наявні структура багатства, рівень доходів та споживання в Україні в перехідний період теж істотно деформують еластичність попиту на гроші як по ВНП, так і по очікуваному рівню доходу на альтернативні активи. У структурі багатства ще незначна частка таких дорогоцінних і високоліквідних активів, як приватне житло, будинки, земельні ділянки, сучасні автомобілі, меблі тощо. При низькому середньому рівні реальних доходів та споживання в портфелях активів випереджаючими темпами повинні зростати запаси грошей, щоб накопичити масу платіжних засобів, достатню для подальшого збільшення негрошових активів. Проте накопичення грошей пов'язане з ризиком інфляційних втрат та з ризиком банкрутства банків, що нерідко штовхає економічних суб'єктів до пошуку обхідних шляхів трансформації грошових запасів у негрошові активи, і навпаки.

Залежність попиту на гроші від класичних чинників істотно деформується також тіньовими процесами в економіці, що набули широкого розмаху в Україні. З'являються нові мотиви накопичення грошей, зокрема такі, як утаювання доходів від оподаткування та приховування кримінальних грошових доходів, відмивання тіньових грошей тощо. У всіх цих випадках зміна попиту на гроші може відбуватися незалежно від впливу класичних чинників, що знижує ефективність останніх та можливості їх використання в практиці регулювання попиту на гроші.

У перехідній економіці діють й інші чинники, що визначають особливий характер формування попиту на гроші. Проте дія всіх таких чинників буде поступово послаблюватися, і вирішального значення набуватимуть класичні чинники. Тому вивчення механізму попиту на гроші має важливе значення для практики регулювання грошового обороту як у сучасних умовах, де його закономірності істотно деформовані, так і на перспективу, де вони діятимуть у більш чистому вигляді.

3.5. ПРОПОЗИЦІЯ ГРОШЕЙ

Поняття пропозиції грошей.Пропозиція грошей — друга сила, що у взаємодії з попитом визначає кон'юнктуру грошового ринку. Як і попит на гроші, пропозиція їх є явищем залишку. Суть пропозиції грошей полягає в тому, що економічні суб'єкти а вудь-який момент мають у своєму розпорядженні певний запас грошей, які вони можуть за сприятливих обставин спрямувати и оборот.

На рівні окремого економічного суб'єкта пропозиція грошей взаємодіє з попитом на гроші як його альтернатива. Якщо фактичний запас грошей окремого індивіда перевищує його попит на гроші, а це можливо при зростанні альтернативної вартості зберігання грошей, то цей індивід пропонуватиме частину свого запасу грошей на ринок до продажу. І навпаки, при перевищенні попиту над наявним запасом індивід буде купувати їх на ринку чи іншими способами задовольняти попит. Тому на цьому рівні пропозиція і попит постійно чергуються — при зростанні рівня процента економічний суб'єкт виступатиме на ринку з пропозицією грошей, а при зниженні — з попитом на гроші.

На макроекономічному рівні пропозиція грошей формується дещо по-іншому. Вважається, що всі економічні суб'єкти одночасно не можуть запропонувати на ринку грошей більше від наявного у них запасу грошей. Тобто фактична маса грошей в обороті є природною межею пропозиції грошей. Ніякі стимулюючі фактори, наприклад зростання процента, не можуть збільшити пропозицію грошей понад цю межу. Якщо ж виникає потреба збільшити пропозицію понад цю межу, що можливо при зростанні сукупного попиту на гроші, то це можна зробити тільки додатковою емісією грошей в оборот. Тому емісія грошей розглядається як зростання пропозиції грошей на грошовому ринку, а вилучення грошей з обороту — як скорочення пропозиції грошей.

Визнання емісії грошей вирішальним чинником зміни пропозиції грошей надає останній характеру екзогенного явища, рух якого визначається не внутрішньо економічними процесами чи мотивацією самих економічних суб'єктів, а зовнішніми чинниками, що лежать у сфері банківської діяльності. Посилаючись на екзогенність пропозиції грошей, окремі автори роблять спроби відірвати рух пропозиції грошей від руху попиту, надати йому самостійного значення. Подібний підхід загрожує розривом двох складових грошового ринку — попиту і пропозиції, втратою об'єктивних меж зміни пропозиції грошей, переходом на позиції суб'єктивізму і волюнтаризму в грошово-кредитній політиці.

Зважаючи на викладене, дуже важливо правильно визначити співвідношення пропозиції і попиту як двох складових грошового ринку: яка з них є первинною, а яка — вторинною. Без правильної відповіді на це питання неможливо правильно визначити об'єктивні межі пропозиції грошей, а отже і емісії грошей.

Оскільки з двох сил грошового ринку попит на гроші змінюється насамперед під впливом об'єктивних чинників, що формуються всередині сектора реальної економіки, а пропозиція грошей має переважно екзогенний характер, то тільки попит на гроші може бути первинним чинником у взаємодії з пропозицією грошей. Остання повинна у своїй динаміці постійно орієнтуватися і прилаштовуватися до зміни попиту на гроші. Тільки за цієї умови вплив суб'єктивного фактора на кон'юнктуру грошового ринку буде мінімізованим, а зміни ключових індикаторів ринку (маса грошей, рівень процента, рівень інфляції тощо) будуть об'єктивними і не матимуть руйнівних наслідків.

Отже, є підстави вважати, що ті чинники, які визначають зміну попиту на гроші, у кінцевому підсумку визначають межі зміни пропозиції грошей. Спробу знайти якісь інші чинники, що визначають обсяг пропозиції грошей, не зачіпаючи попиту на гроші, відкривають шлях до вольових рішень у монетарній політиці. Адже будь-які емісійні вливання (збільшення пропозиції грошей) можуть бути виправдані необхідністю фінансово забезпечити певні «гострі» потреби суспільства, виробничого інвестування, підтримання пріоритетних виробництв тощо. При цьому потреби самого обороту, тобто попит на гроші, будуть проігноровані і стабільність грошей буде підірвана.

Формування пропозиції грошей і його чинники.Визнання попиту на гроші об'єктивною межею для пропозиції грошей, а самої пропозиції — результатом діяльності банків може створити враження, що завданням монетарної політики банківської системи є суто технічне «підтягування» грошової маси до попиту на гроші при зміні його обсягу. Проте це лише поверхове, загальне враження. За ним криється надзвичайно складний процес зростання маси грошей (грошової пропозиції), на який, крім рішень центрального банку, впливає значна кількість інших чинників, що можуть деформувати пропозицію грошей порівняно з визначеними цілями, відхиляючи її під попиту на гроші. Тому кожний із цих чинників можна розглядати як самостійний фактор впливу на обсяг пропозиції грошей.

Щоб спростити аналіз цих чинників, запишемо пропозицію грошей у вигляді такої формули:

М1 = т Мб,

де М1 — пропозиція грошей у вигляді готівки поза банками та депозитів на поточних рахунках;

т — коефіцієнт грошово-кредитного мультиплікатора;

Мб — грошова база.

Зміна пропозиції грошей (М1) може бути викликана дією чинників, які впливають на обсяг грошової бази та на коефіцієнт мультиплікатора.

Оскільки грошова база (Мб) перебуває під повним контролем центрального банку, то обсяг її може змінюватися внаслідок певних операцій цього банку — операцій на відкритому ринку, рефінансування комерційних банків, валютної інтервенції. Усі вони здійснюються за його рішеннями, тому й зміна пропозиції грошей у розмірах, адекватних зміні грошової бази, є функцією центрального банку.

Зміна коефіцієнта мультиплікатора визначається не тільки рішеннями центрального банку, а й багатьма іншими чинниками, що діють незалежно від його волі і можуть самостійно впливати на обсяг пропозиції грошей. Такими чинниками можуть бути зміни:

— норми обов'язкових резервів;

— облікової ставки;

— типової ринкової процентної ставки;

— процентної ставки за депозитами до запитання;

— обсягу багатства економічних суб'єктів;

— тінізації підприємницької діяльності;

— стану довіри до банків, банківської паніки.

Розглянемо механізм впливу кожного з цих факторів на пропозицію грошей.

Зміна норми обов'язкового резервування викликає протилежну за напрямом зміну коефіцієнта (m) мультиплікації грошової маси, оскільки він визначається за формулою т = 1/r, де r— норма обов'язкового резервування. Тому чим нижчою буде норма (r), тим вищим буде коефіцієнт мультиплікації, а отже більшим загальний обсяг грошової пропозиції, і навпаки.

Зміна облікової ставки впливає на грошову базу. При підвищенні облікової ставки зменшується попит комерційних банків на позички рефінансування, внаслідок чого зменшуються залишки коштів на їх коррахунках у центральному банку, тобто грошова база, скоротяться також надлишкові резерви банків та їхні можливості надавати позички, а отже і рівень мультиплікатора.

Зміни типової ринкової процентної ставки впливають на пропозицію грошей у кількох напрямах. Зокрема, при зростанні процентної ставки за позичками у комерційних банків розширюються можливості одержувати позички рефінансування навіть при зростанні облікової ставки, унаслідок чого зростають грошова база, банківські резерви і коефіцієнт мультиплікації, що сприяє розширенню пропозиції грошей. Водночас у цій ситуації можуть зменшуватися попит на банківські позички, зростати надлишкові резерви і скорочуватися мультиплікація депозитних грошей.

Зміна багатства призводить до зміни співвідношення між депозитною і готівковою складовими грошової маси: чим бідніші економічні суб'єкти, тим більшу частину своїх грошей вони тримають у формі готівки, і навпаки. Але оскільки депозитна складова зумовлює мультиплікативний процес, а готівкова — ні, то зміна їх співвідношення приводить до зміни загального обсягу пропозиції грошей. Так, при зростанні багатства депозитна складова грошової маси зросте швидше, ніж готівкова, що посилить мультиплікаційний ефект і збільшить пропозицію грошей. Зменшення багатства матиме протилежний вплив на пропозицію грошей.

Тінізація підприємницької діяльності зумовлює зміну структури грошових запасів на користь готівки. Це послаблює мультиплікативне збільшення депозитів, оскільки готівка виходить з банківського обороту і не використовується для цілей кредитування. Падіння рівня мультиплікації зменшує пропозицію грошей у депозитній формі значно більше, ніж зростає готівкова маса. Тому загальна грошова пропозиція скорочується в міру зростання тінізації економіки.

Низький стан довіри до банків, банківська паніка теж негативно впливають на процес мультиплікативного збільшення депозитів, бо спричиняють вилучення грошей з депозитів чи стримують їх зростання. Збільшення готівкової складової грошової маси не компенсує втрат депозитної складової, оскільки через мультиплікативний ефект вони значно перевищують суми готівкових вилучень.

В умовах посилення недовіри до банків рівень мультиплікації може знижуватися і тому, що банки змушені збільшувати свої надлишкові резерви і скорочувати кредитування, з тим щоб посилити свою ліквідність на випадок відпливу вкладів.

Отже, загальний обсяг пропозиції грошей скорочується пропорційно падінню довіри до банків, а в період банківських панік таке скорочення стає лавиноподібним, здатним паралізувати всю платіжну систему країни.

Зростання процентних ставок за депозитами до запитання сприяє залученню банками готівки на поточні вклади і розширенню процесу мультиплікації депозитів, унаслідок чого зростає пропозиція грошей. У принципі за депозитами до запитання банки можуть не виплачувати процентного доходу, оскільки це «короткі» гроші, використання яких приносить банкам незначні доходи. Проте сучасна банківська практика довела доцільність виплат доходу і за такими депозитами, для чого відкриваються особливі депозитні рахунки типу нау-рахунки, супер-нау-рахунки, рахунки з автоматичним «очищенням» тощо.

Зміну пропозиції грошей через коливання коефіцієнта мультиплікації можуть викликати й інші чинники, зокрема сезонні вростання потреби населення в готівці, що призводить до зменшення поточних депозитів і зниження процесу мультиплікації, а отже — зменшення пропозиції грошей. У цьому ж напрямі діє збільшення банками надлишкових резервів напередодні сезонного чи будь-якого іншого очікуваного зростання відпливу вкладів для забезпечення своєї ліквідності.

Аналіз факторів впливу на пропозицію грошей свідчить, що остаточний обсяг пропозиції грошей формується зусиллями чотирьох груп суб'єктів: центрального банку, комерційних банків, а також банківських вкладників та позичальників. Це робить управління пропозицією грошей досить складним завданням. Щоб вивести пропозицію грошей на запланований рівень, не досить відповідно відрегулювати грошову базу. Для цього треба ще й забезпечити відповідне мультиплікативне зростання депозитів під впливом усіх перелічених вище чинників.

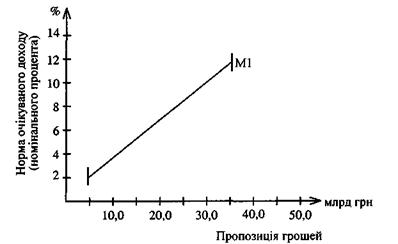

Графічне зображення пропозиції грошей. Оскільки пропозиція грошей як явище екзогенне формується насамперед банківською системою, графічне зображення кривої пропозиції в системі координат буде залежати від тактичних цілей грошово-кредитної політики. Якщо тактичною ціллю цієї політики є підтримання на незмінному рівні маси грошей в обороті при вільному русі процентної ставки, то крива пропозиції грошей матиме такий вигляд (рис. 3.5).

|

Рис. 3.5. Крива пропозиції грошей при орієнтації монетарної політики

на підтримання маси грошей в обороті на незмінному рівні

Пряма вертикальна лінія, проведена з точки 20,0, свідчить про те, що фактична пропозиція грошей склалася на рівні 20,0 млрд грн і банківська система планує підтримувати її на цьому рівні незалежно від зміни процентної ставки. Якщо буде прийнято рішення за тих же умов збільшити пропозицію грошей до 25,0 млрд грн, то крива пропозиції зміститься вправо в точку, адекватну 25,0 млрд грн, але залишиться у вертикальному положенні, що свідчить про її незалежність від зміни процентної ставки.Якщо грошово-кредитна політика визнає за тактичну ціль утримання на незмінному рівні процентної ставки при вільному русі грошової маси, то крива пропозиції набуде такого вигляду (рис. 3.6).

Рис. 3.6. Крива пропозиції грошей при орієнтації монетарної політики

на підтримання процентної ставки на незмінному рівні

Горизонтальна лінія М1 проведена з точки 8, свідчить про те, що пропозиція грошей (точка А) повинна змінювати своє положення вліво чи вправо на горизонтальній прямій М1 (залежно від зміни попиту на гроші) так, щоб утримувати процентну ставку на рівні 8%. Якщо ж як ціль монетарної політики буде встановлено підтримання процентної ставки на рівні 10%, то лінія пропозиції грошей переміститься вгору в точку 10, але збереже горизонтальне положення.

Зміщення пропозиції грошей (точка А) на обох рівнях у напрямку, потрібному для утримання ставки процента на незмінному рівні (8% чи 10%), центральний банк може забезпечити продажем цінних паперів на відкритому ринку (пропозиція грошей зменшиться) чи купівлею їх (пропозиція грошей збільшиться). Крива пропозиції грошей може набути вигляду нахиленої лінії, якщо грошово-кредитна політика передбачає збільшення маси грошей, проте меншою мірою, ніж це потрібно для збереження стабільного рівня процента. У такому разі одночасно змінюється і маса грошей, і норма процента, а крива пропозиції грошей займе положення, показане на рис. 3.7.

Рис. 3.7. Крива пропозиції грошей при орієнтації монетарної політики

на одночасну зміну маси грошей і процентної ставки

Вибір тактичної цілі грошово-кредитної політики і відповідної їй кривої пропозиції грошей залежить від конкретної економічної ситуації в країні та тих чинників, які обумовили зміну попиту на гроші, відповідно до якої банківська система повинна відкоригувати пропозицію грошей. Коли, наприклад, зростання попиту на гроші викликано зростанням цін, то, щоб не спровокувати розвиток інфляційного процесу, доцільно зафіксувати масу грошей на рівні, що склався, і відпустити у «вільне плавання» процентну ставку. У цьому випадку кривій пропозиції грошей доцільно надати однозначно вертикальне положення (рис. 3.6). Якщо попит на гроші знижується під впливом, наприклад, прискорення обігу грошей унаслідок удосконалення технологій міжбанківського переміщення грошей, то, щоб захистити реальну економіку від небажаного впливу зміни процентних ставок, їх рівень доцільно зафіксувати, а масу грошей підпустити «у вільне плавання». Цій ситуації відповідатиме горизонтальна крива пропозиції грошей (див. рис. 3.6).

Глибше уяснити механізм цих зв'язків можна на повній графічній моделі грошового ринку, яка включає криву попиту і криву пропозиції грошей.

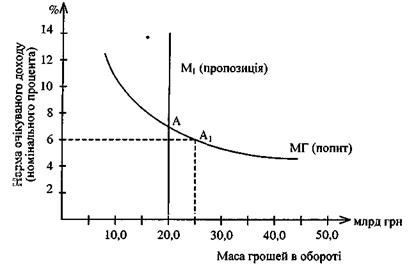

3.6. ГРАФІЧНА МОДЕЛЬ ГРОШОВОГО РИНКУ. РІВНОВАГА НА ГРОШОВОМУ РИНКУ ТА ПРОЦЕНТ

Якщо дві криві — попиту і пропозиції — накласти одну на другу в одній системі координат, то одержимо завершену графічну модель грошового ринку. У ній попит і пропозиція подаються у взаємодії і визначається результат цієї взаємодії: рівень їх урівноваження та норма рівноважної ставки процента, що відповідає цьому рівню (рис. 3.8).

Рис. 3.8.Графічна модель ринку грошей

Криві попиту (МГ) і пропозиції (М1) перетинаються в точці А, якій адекватні маса грошей в обороті на суму 20,0 млрд грн та ставка очікуваного доходу (номінального процента) на рівні 8%. Це значить, що економічні суб'єкти в даній ситуації бажанні, мати у своєму розпорядженні грошей на суму 20,0 млрд грн, а банківська система може забезпечити пропозицію грошей на цьому ж рівні, щоб урівноважити попит і пропозицію. За цієї умови ставка процента (очікуваного доходу) стабілізується на рівні 896 і. Цей рівень є рівноважною ставкою процента, яка буде задовольняти вимоги обох сторін ринку: покупці зможуть сформувати потрібний їм запас грошей, що дорівнює 20,0 млрд грн, і будуть його тримати на руках, а продавці зможуть розмістити наявний у них запас грошей за прийнятною ставкою процента.

Ні за якої іншої ставки процента подібна зрівноваженість попиту і пропозиції неможлива. Припустимо, що якимось чином удалося в цій ситуації встановити ставку процента на рівні 6%, тобто нижчій від рівноважної. Реакцією на цю зміну буде зниження альтернативної вартості зберігання грошей і зростання попиту на гроші — точка попиту зміститься по кривій попиту вправо в положення А1 (при тому, що точка пропозиції залишиться в попередньому положенні А). Збільшення попиту на гроші виявиться в посиленні вимог економічних суб'єктів до банків надати їм грошові позички. Проте банки не зможуть задовольнити цих вимог, оскільки їхні резерви залишилися незмінними. Окремі банки спробують закупити додаткові резерви на міжбанківському ринку, і між банками посилиться конкурентна боротьба за ресурси. Наслідком цієї боротьби стане зростання процентної ставки доти, доки вона не досягне попереднього (рівноважного) рівня. Але в міру наближення ставки до цього рівня буде зростати альтернативна вартість грошей і скорочуватися попит на гроші. Як тільки ставка досягне 8%, увесь додатковий попит на гроші зникне і всі показники займуть рівноважне положення: попит і пропозиція — 20,0 млрд грн, ставка процента — 8%.

Порушену рівновагу ринку можна було «заспокоїти» іншим способом — збільшенням пропозиції грошей до нового рівня попиту. Для цього центральний банк повинен збільшити резерви комерційних банків, купивши у них відповідну масу цінних паперів чи збільшивши рефінансування. За рахунок додаткових резервів банки задовольнили б додатковий попит на гроші, і рівновага відновилась би. Але рівень її був би зовсім іншим — обсяг грошової маси зросте до 25,0 млрд грн, а ставка процента знизиться до 6%. Проте така рівновага може мати негативні наслідки для реальної економіки, насамперед для товарних ринків, де значно зросте платоспроможний попит.

Порушення рівноваги на грошовому ринку може обумовлюватися також чинниками, які діють на боці пропозиції грошей та на боці попиту на гроші. У цих випадках рівновага може відновитися тільки на інших рівнях як процента, так і грошової маси.

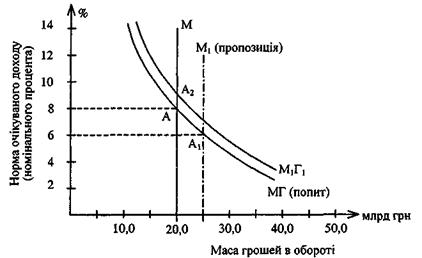

Вплив на ринок змін у пропозиції грошей.Припустимо, що за умови урівноваженості грошового ринку в точці А, що відповідає 8% номінального процента і 20,0 млрд грн грошової маси, центральний банк приймає рішення збільшити пропозицію грошей до 25,0 млрд грн. Фактичний коефіцієнт мультиплікації депозитів становить 2,0. За цієї умови центральному банку достатньо купити у комерційних банків цінних паперів на 2,5 млрд грн, щоб збільшити загальну масу грошей (пропозицію) на 5,0 млрд грн, тобто до запланованого рівня. Унаслідок додаткової пропозиції грошей її крива Мі на графічній моделі зміститься вправо в точку, що адекватна 25,0 млрд грн (рис. 3.9).

Рис. 3.9.Вплив на ринок змін у попиті і пропозиції грошей

При незмінному попиті на гроші точка перетину кривих попиту і пропозиції зміститься вниз вправо по кривій МГ у позицію А1, яка й визначить новий рівень рівноваги на грошовому ринку: ставка процента знизиться до 6%, маса грошей збільшиться до 25,0 млрд грн. Тільки за цих параметрів кон'юнктура грошового ринку стабілізується і встановиться нова рівновага попиту і пропозиції в точці А1

Які ж конкретні процеси в реальній дійсності спричинили ці зміни в моделі грошового ринку?

Одержавши додаткові резерви завдяки продажу центральному банку цінних паперів на 2,5 млрд грн, комерційні банки захочуть вкласти їх в дохідні активи і насамперед запропонують у позички на міжбанківському ринку. Додаткова пропозиція ресурсів підштовхне вниз процентну ставку на цьому ринку, а згодом і процентну ставку по всіх банківських позичках. Зниження процентної ставки викличе падіння альтернативної вартості зберігання грошей в економічних суб'єктів, унаслідок чого почне зростати їх попит на гроші, що виявиться у збільшенні замовлень на одержання позичок. І будуть вони зростати одночасно зі зниженням процентної ставки доти, доки попит не досягне нового рівня пропозиції грошей, тобто 25,0 млрд грн. У цій точці настане рівновага попиту і пропозиції, а процентна ставка стабілізується на рівні 6%.

Центральний банк може прийняти рішення про зменшення пропозиції грошей на урівноваженому ринку, щоб вирішити певні макроекономічні завдання. Цього можна досягти продажем цінних паперів на відкритому ринку, що призведе до скорочення надлишкових резервів комерційних банків і зменшення їхніх можливостей надавати позички своїм клієнтам. У разі збереження попиту на гроші, а отже і на банківські позички, на попередньому рівні, скорочення кредитних ресурсів банків призведе до ужорсточення банківського кредитування, передусім до підвищення позичкового процента. Конкуренція між економічними суб'єктами за банківські позички надасть цьому процесу тривалого характеру, поки процент не досягне нового рівноважного рівня, адекватного новим обсягам попиту і пропозиції, які скоротяться порівняно з попередніми. Крива пропозиції зміститься вліво, а точка рівноваги — вліво і вгору по кривій попиту і займе позицію А (див. рис. 3.9).

Вплив на ринок змін у попиті на гроші.На відміну від пропозиції попит на гроші не може змінитися за бажанням банківської системи. Для цього потрібно, щоб у самій реальній економіці визріли необхідні передумови і чинники. Одним із таких чинників може бути зростання ВНП і національного доходу. У цьому випадку неминуче зросте попит на гроші, насамперед збільшиться потреба в трансакційних запасах. У графічній моделі це виявиться в зміщенні кривої попиту з позиції МГ у позицію М1 Г1 (див. рис. 3.9).

За незмінної пропозиції грошей точка перетину кривих попиту і пропозиції (точка рівноваги) зміститься вгору у положення Аг. Це значить, що рівновага між попитом і пропозицією при масі грошей в обороті 20,0 млрд грн настане за ставки процента 10%.

У реальній дійсності цим змінам відповідатиме збільшення попиту економічних суб'єктів на банківські позички. Для надання таких позичок банкам потрібні будуть додаткові резерви, і вони збільшать попит на ресурси на міжбанківському ринку. Проте задовольнити всі додаткові потреби в ресурсах таким способом банки не зможуть, бо загальна пропозиція грошей залишається незмінною — 20,0 млрд грн. Між банками розпочнеться конкуренція за ресурси, відсутність яких спричинить зростання ставки процента на міжбанківському ринку, а потім і по інших позичках. У міру зростання рівня процента зростатиме альтернативна вартість зберігання грошей, і в економічних суб'єктів буде зменшуватись бажання накопичувати запаси грошей, а отже — одержувати додаткові позички. При досягненні ставкою процента 10% бажання економічних суб'єктів збільшувати запаси грошей стабілізується і відновиться рівновага на грошовому рівні, однак за значно вищого рівня процента.

Звичайно, можуть з'явитися фактори, що зумовлять зниження попиту на гроші. Тоді всі розглянуті процеси (попит на позички, формування резервів, зміна процентної ставки) теж будуть запущені, але в протилежному напрямку. Рівновага на грошовому ринку відновиться на нижчому рівні. Лінія попиту на моделі ринку зміститься вліво і вниз, а точка рівноваги зміститься вниз від точки А2 по лінії пропозиції грошей.

У реальній дійсності може бути багато й інших варіантів зміни попиту та пропозиції грошей і багато інших точок рівноваги на моделі ринку. Проте в усіх випадках зміна ставки процента являє собою механізм урівноваження попиту і пропозиції, а кожний новий рівень процентної ставки є наслідком зміни попиту і пропозиції на грошовому ринку. З цього погляду рух процента підкоряється тим же ринковим силам, що й рух ціни на товарних ринках, а це дає підстави розглядати процент як ціну грошей, яка формується на грошовому ринку.

3.7. ЗАОЩАДЖЕННЯ ТА ІНВЕСТИЦІЇ В МЕХАНІЗМІ ГРОШОВОГО РИНКУ

Важливу роль у збалансуванні грошового обороту, а також попиту і пропозиції на грошовому ринку відіграють заощадження та інвестиції. Це обумовлює необхідність більш докладно розглянути їх сутність та взаємозв'язок.

Як видно з моделі грошового обороту, наведеної на рис. 2.1, заощадження сімейних господарств у закритій економіці є єдиним джерелом надходження коштів на грошовий ринок. Тільки за рахунок цього джерела сектор «фірми» може збільшити свої чисті інвестиції, а сектор «уряд» — збільшити свої закупівлі понад доходи від податків, тобто профінансувати бюджетний дефіцит. Звідси можна зробити кілька загальних висновків щодо взаємозв'язку заощаджень та інвестицій.

1. Заощадження сімейних господарств є єдиним джерелом чистих інвестицій у закритій економічній системі.

Якщо формування заощаджень уповільнюється чи зовсім зупиняється, починаються скорочення інвестицій та «проїдання» раніше нагромадженого капіталу. Така ситуація звичайно виникає в умовах тривалої інфляції, коли населення перестає робити нові заощадження і навіть витрачає попередні під загрозою втрати їх через інфляцію. Потік 5 (див. рис. 2.1) набуває зворотної спрямованості, а витрати на споживання (потік 3) перевищать національний дохід. За таких умов зростання інвестицій у секторі «фірми» припиняється, що підриває основу для розвитку економіки в майбутньому.

Ці процеси чітко проявлялися в економіці України в 1992— 1994 рр., коли внаслідок гіперінфляції попередні заощадження населення повністю знецінилися, а нові заощадження в національних грошах не створювалися. Інвестування в розвиток виробництва в цей період фактично припинилося, за винятком незначних вкладень за рахунок централізованих коштів державного бюджету.

2. Зростання обсягу заощаджень створює верхню межу нарощування інвестицій у секторі «фірми».

Проте зростання обсягу інвестицій, як правило, не досягає цієї верхньої межі. Частину коштів, що надійшли на грошовий ринок за потоком заощаджень, мобілізує уряд для державних закупівель та інших витрат. У конкурентній боротьбі за ресурси на грошовому ринку уряд звичайно має переваги над фірмами у зв'язку з вищим рівнем гарантій за його зобов'язаннями (цінними паперами) порівняно із зобов'язаннями фірм та фінансових посередників, через яких заощадження трансформуються в інвестиції. Тільки скорочення бюджетного дефіциту дає можливість максимально наблизити фактичний обсяг інвестицій до його верхньої межі та навіть перевищити її за рахунок інших джерел.

3. Заощадження населення, що надійшли на грошовий ринок і не мобілізовані урядом для своїх потреб, мають бути позичені сектором «фірми» для інвестування.

Інакше на грошовому ринку виникне надлишок коштів, а на товарних ринках (на ринку продуктів передусім) — відсутність попиту на товари. Неінвестовані заощадження неминуче викличуть кризу збуту, скорочення виробництва, зниження доходів і заощаджень у секторі «сімейні господарства». У нереалізованих товарних запасах будуть «заморожені» значні капітали.

На підставі наведених трьох висновків можна формалізувати зв'язок між інвестиціями та заощадженнями в такому вигляді:

Ір=3-Дп,

де Ір — інвестиційні ресурси, що надходять у розпорядження фірм;

З — загальна маса заощаджень, що надійшла на грошовий ринок;

Дп — сума приросту державних позик, розміщених на грошовому ринку.

Дотримання цієї рівності є необхідною передумовою збереження рівноваги на грошовому ринку, а отже — передумовою збалансованості грошового обороту, нормального функціонування банків та інших фінансових посередників, оскільки формування кредитних ресурсів буде відповідати попиту на кредит.

У проблемі «заощадження — інвестиції» важливе значення має не тільки нагромадження достатнього обсягу збережень у сімейному секторі, а й повна трансформація цих збережень в інвестиції. Грошовий ринок покликаний створити ефективний механізм такої трансформації.

Проте чи в змозі грошовий ринок справитися з цим завданням? Однозначної відповіді на це питання не дала ні західна, ні вітчизняна економічна наука. Представники різних економічних шкіл дають різні відповіді: монетаристи відповідають «так», а кейнсіанці — «ні».

Якщо визнати правоту монетаристів, треба погодитися з тим, що ринкова система має внутрішній механізм саморегулювання, здатний відвернути економічні кризи. Якщо ж визнати правоту кейнсіанців, то слід погодитися з тим, що ринкова економіка не здатна до саморегулювання і внутрішньо нестала, потребує постійного регулятивного втручання ззовні.

Монетаристи виходять з того, що грошовий ринок має механізм, який одночасно впливає на підприємців (фірми) та на сімейні господарства (фізичних осіб), стимулюючи перших і других інвестувати та заощаджувати рівновеликі маси грошових коштів. Таким механізмом є динаміка процентної ставки як плати за використання грошових заощаджень.

Зміна процентної ставки одночасно впливає як на заощадження (пропозицію), так і на інвестиції (попит), тільки в протилежних напрямках. Якщо ставка процента зростає, посилюється стимулювання заощаджень та розміщення їх на ринку, тому що на кожну заощаджену грошову одиницю власник одержить додатковий дохід. Одночасно послаблюється стимулювання інвестицій, бо зростуть витрати на кожну одиницю інвестицій. Розглянемо ці залежності на графіку кривих інвестицій та заощаджень (рис. 3.10).

Рис. 3.10.Криві заощаджень та інвестицій

Як видно з наведеного графіка, зростання ставки процента (з 6 до 8%) одночасно викликає зміщення точки А в позицію А2 по кривій заощаджень (33), що відповідає зростанню суми заощаджень з 30,0 до 40,0 млрд грн, і в позицію А3 по кривій інвестицій, що відповідає скороченню обсягу інвестицій з 30,0 до 20,0 млрд грн. Внаслідок цього виникне надлишок пропозиції грошей у розмірі 20,0 млрд грн, який призведе до зростання втрат сімейних господарств та банків від бездохідного утримання зайвих заощаджень та депозитів. Тому всі суб'єкти ринку (фірми, сімейні господарства та банки) будуть заінтересовані в зниженні ставки процента до попереднього рівноважного рівня — позиція А, якій відповідає ставка 6%, а також обсяги заощаджень та інвестицій на суму 30,0 млрд грн. Отже, ринок самостійно відновлює попередню рівновагу попиту і пропозиції.

Якщо з якихось причин обсяг заощаджень зросте незалежно від зміни процентної ставки з 30,0 до 35,0 млрд грн, крива заощаджень зміститься в позицію З1 З1, а місце її перетину з кривою інвестицій зміститься вправо і вниз (А1). Виникне надлишок пропозиції грошей у розмірі 5,0 млрд грн, який при збереженні попередньої ставки (6%) призведе до порушення рівноваги економічної системи: на грошовому ринку посилиться тиск у напрямку зниження процентної ставки, на товарних ринках зменшиться попит і з'явиться надлишок товарів, посилиться тиск у бік зниження цін.

Проте процес розбалансування системи буде продовжуватися недовго. Дефіцит попиту на грошові кошти примусить продавців (сімейні господарства та банки) знизити процентні ставки до нового рівня — 5%, що відповідає новому місцю перетину кривих попиту і пропозиції — А]. За такого рівня процентної ставки інвестиційний попит зросте до рівня пропозиції, тобто до 35,0 млрд грн. Додаткові інвестиційні ресурси (5,0 млрд грн) будуть спрямовані на ринок продуктів, де теж зросте попит і відновиться рівновага на попередньому рівні товарних цін. Отже, у випадку непроцентного порушення рівноваги між збереженнями та інвестиціями механізм грошового ринку теж здатний самостійно її відновити.

Представники кейнсіанської школи заперечують можливість автоматичного вирівнювання заощаджень та інвестицій на тій підставі, що не тільки процентна ставка впливає на їх рух, а й сама ставка процента змінюється під впливом не лише попиту на інвестиції та пропозиції заощаджень.

Ключовий аргумент кейнсіанців полягає в тому, що рішення про заощадження і про інвестиції приймають різні економічні суб'єкти, які керуються різними цілями і міркуваннями.

Рішення про зміну заощаджень приймають мільйони сімейних господарств, кожне з яких керується своїми власними інтересами, які можуть бути зовсім не пов'язаними з рухом процентної ставки. З іншого боку, рішення про інвестування приймають мільйони підприємців (фірм), кожний з яких керується насамперед можливістю одержати прибуток. Ставка процента інтересує інвестора лише у зв'язку з визначенням затрат на реалізацію інвестиційного проекту. Зміна заощаджень населення їх може зовсім не цікавити.

Більше того, кейнсіанці вважають, що заощадження населення — не єдине джерело інвестиційних ресурсів. Ними можуть бути гроші «поточної каси» населення, позички кредитних установ, нагромадження самих фірм і навіть ресурси уряду. Використання цих джерел розширює обсяги інвестицій за межі заощаджень сімейних господарств.

Незважаючи на логічність цих доказів кейнсіанців, в цілому їх позиція має істотні вади.

По-перше, не правомірна вимога кейнсіанців, щоб на грошовому ринку на боці попиту і на боці пропозиції виступали одні й ті самі суб'єкти і щоб вони керувалися однаковими міркуваннями у своїх економічних рішеннях. Подібного збігу немає на жодному іншому ринку, у тому числі й на товарних. Проте економічна наука визнає, що «невидима рука» ринкового механізму вирівнює попит і пропозицію на цих ринках.

По-друге, не можна погодитися з твердженням кейнсіанців, що між суб'єктами заощаджень та суб'єктами інвестицій немає зв'язку, що це принципово різні економічні групи. У ринковій системі переважає приватна власність, отже власниками фірм як суб'єктів інвестицій є, зрештою, фізичні особи — суб'єкти сімейних господарств, що формують заощадження.

По-третє, ретельнішого аналізу потребує посилання кейнсіанців на те, що інвестиції фінансуються не тільки із заощаджень, а й з інших джерел. Передусім слід уточнити, який зміст вкладається в поняття інвестицій та заощаджень у контексті даного аналізу.

Під інвестиціями мають на увазі чисті інвестиції, тобто без частини, профінансованої за рахунок амортизаційних коштів.

Під заощадженнями розуміють ту частину поточних доходів, яка не використана на сплату податків та на поточні потреби сімейних господарств. Заощадження в такому розумінні могли бути і в секторі «фірми», проте ми їх умовно переключили в сектор «сімейні господарства», які є власниками фірм. Подібні збереження могли бути і в секторі «уряд», якби доходи бюджету перевищували його витрати. Але це означало б, що через податки у сімейних господарств допущені надмірні вилучення доходів, що зменшило потік заощаджень. Тому логічно суму заощаджень сімейних господарств при зіставленні її з інвестиціями збільшити на суму бюджетних заощаджень, якщо вони мають місце. Проте наявність таких заощаджень — скоріше виняток з правила, і від них можна абстрагуватися при аналізі зв'язку заощаджень та інвестицій у реальній дійсності.

Викликає сумнів і посилання кейнсіанців на поточну касу як можливе джерело розбалансування інвестицій та заощаджень. Адже поточна каса теж формується як перевищення поточних доходів над витратами і повинна враховуватися у сумі заощаджень у прийнятому їх трактуванні.

Отже, інвестиції в чистому вигляді і сукупні заощадження (за винятком залучених через державні позики) — явища порівнянні.

Кейнсіанці посилаються також на втручання банків у потік «заощадження — інвестиції», яке нібито порушує їх рівновагу, бо заощадження можуть спрямовувати на погашення раніше одержаних банківських позичок чи банки можуть фінансувати інвестиції за рахунок емісії. Проте й у цьому твердженні є слабкі місця.

Саме по собі втручання банків у потік «заощадження — інвестиції» на грошовому ринку не вносить у нього суттєвих змін, бо банки тут — лише посередники: скільки заощаджень мобілізували в депозити, стільки й видали інвестиційних ресурсів.

Не змінює цього положення використання частини заощаджень для погашення позичок, адже процеси видачі і погашення позичок здійснюються одночасно і безперервно. Тому погашення позички лише вивільняє у банків кошти для нових інвестицій. Часові розбіжності тут можуть бути короткостроковими та незначними, і від них можна абстрагуватися.

Більш складним є втручання банків у потік «заощадження — інвестиції» через емісійну діяльність.

Якщо видача позичок та інвестиційні вкладення банків за рахунок емісії здійснюються в незначних розмірах, то порушення рівноваги в цьому потоці буде незначним і вона може відновитися самостійно. Додатковий приріст інвестицій активізує попит та виробництво, що спричинить приріст національного продукту та заощаджень. Приріст останніх послугує джерелом погашення емісійних позичок і відновлення рівноваги інвестицій та заощаджень.

Надмірне використання банками емісійного джерела кредитування та інвестування неминуче призведе до тривалого і відчутного порушення рівноваги грошового ринку. Відбудеться шокове підвищення попиту на товарних ринках, за яким не зможе встигнути зростання пропозиції. Приріст ВНП, доходів і заощаджень не буде достатнім, щоб забезпечити погашення емісійних кредитів. В обороті залишаться надлишкові гроші, які будуть провокувати інфляцію.

Отже, можливості емісійного втручання банків у потік «заощадження — інвестиції» надто обмежені їх інфляційними наслідками і тому не можуть слугувати вагомим аргументом для заперечення здатності грошового ринку до саморегулювання.

Визначення взаємозв'язку потоків інвестицій та заощаджень має не тільки теоретичне, а й практичне значення і повинно враховуватися при розробленні та реалізації всіх напрямів економічної політики держави.

По-перше, банківська система у своїй грошово-кредитній політиці має виходити з того, що економічні межі її кредитно-інвестиційної діяльності визначаються національними заощадженнями, до яких, крім сімейних заощаджень, включаються заощадження фірм та бюджетної системи. Порушення цієї межі загрожує порушенням економічної рівноваги та інфляцією.

По-друге, у своїй економічній і соціальній політиці держава повинна виходити з того, що таке важливе завдання, як нарощування інвестицій, має вирішуватися в нерозривній єдності з нарощуванням заощаджень. Щоб інвестиційний процес в економіці країни розвивався успішно, так само активно й успішно повинні формуватися заощадження. Політика сприяння заощадженням стає одним із пріоритетних напрямів економічної політики в цілому і політики доходів зокрема.

По-третє, взаємозв'язок «інвестиції — заощадження» повинен враховуватися в бюджетно-фіскальній політиці держави. При розподілі національного доходу вилучення податків передує формуванню заощаджень, тому зміни в оподаткуванні викликають зрушення в заощадженнях, а отже — впливають на інвестиції.

Бюджетний дефіцит впливає на процес «заощадження—інвестиції» через механізм монетизації дефіциту. Урядові позики для покриття дефіциту зменшують масу заощаджень, які спрямовуються на інвестиції. Цей процес дістав назву «ефект витіснення інвестицій». Графічно він показаний на рис. 3.11.

З огляду на те, що обсяги національного продукту і його частини, яка використовується на споживання, фіксовані, обсяг інвестицій зменшиться рівно настільки (-2), наскільки збільшиться обсяг державних закупівель (+2), якщо останній не має інвестиційних елементів.

Рис. 3.11. Ефект витіснення інвестицій

Приклад. У проекті бюджету України на 1996 р. передбачалося мобілізувати на грошовому ринку 160,0 трлн крб. для покриття бюджетного дефіциту. На початок 1996 р. усі ресурси банків України становили приблизно 570,0 трлн крб. При затвердженні Верховною Радою бюджету в запропонованому вигляді більше чверті всіх ресурсів банківської системи було б мобілізовано на потреби бюджету, що остаточно підірвало б базу кредитно-інвестшцйної діяльності банків. Це стало однією з причин повернення проекту бюджету на доопрацювання..

Читайте також:

- V Потреби та мотиви стимулюють пізнання себе та прагнення до саморозвитку.

- Аналіз попиту

- Аналіз попиту

- В якій функції гроші обслуговують процес ціноутворення?

- Вдавані виключення із закону попиту

- Взаємодія попиту і пропозиції

- Взаємодія попиту і пропозиції в умовах досконалої конкуренції.

- Взаємодія попиту і пропозиції та ринкова рівновага.

- Взаємодія попиту і пропозиції.

- Взаємодія попиту і пропозиції. Ринкова рівновага.

- Взаємодія попиту й пропозиції. Ринкова рівновага

- Взаємодія попиту та пропозиції

| <== попередня сторінка | | | наступна сторінка ==> |

| Межа виробничих можливостей | | | Лекція 3. |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |