РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Метод кумулятивної побудови

Метод являє собою модель поведінки типового інвестора при формуванні ним своїх вимог до норми доходу на вкладений капітал. Перш ніж вкласти свої кошти в який-небудь об'єкт інвестування, інвестор зіставить дохідністьданої інвестиції з доходністю, на яку він може розраховувати,вклавши свої кошти в активи з нульовим рівнем ризику. Причому об'єктом порівняння не обов'язково повинен бути саме безризиковий актив. Будь-який вид активів, доходність і відносний ризик якого відомі, може бути використаний як база для порівняння. Зрозуміло, що доходність ризикованішої інвестиції повинна бути більшою, ніж доходність безризиковоїінвестиції, оскільки саме приріст доходності є компенсацією за відносно більший ступінь ризику.

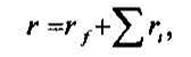

Математично метод можна представити таким чином:

де  - безризикова ставка доходу (підхід до її визначення

- безризикова ставка доходу (підхід до її визначення

описано вище); ∑ri – сумарна премія за ризик.

Сумарна премія за ризик розраховується як сума наступних складових:

1. Компенсація ризику зміни базової ставки - якщо вклади в державні облігації розвинутих країн абсолютно безпечні, то ризик того, що українські банки можуть знизити процент по депозитних вкладах, існує і повинен бути врахований. На даний час вона приймається на рівні від 1% до 2%.

2. Компенсація відмінностей у ліквідності вкладень - на відміну від банківських вкладів проект, що оцінюється, не може бути швидко перетворений у готівку без суттєвих втрат у вартості - до 5%.

3. Компенсація відмінностей в умовах вкладень - строк вкладення грошей в проект значно більший порівняно з банківськимвкладом, що підвищує ризик вкладень, - до 5%.

4. Компенсація специфічних ризиків галузі - без сумніву, вкладення коштів у проекти супроводжуються специфічними галузевими ризиками, які також повинні бути враховані, — від 0% до 5%.

5. Компенсація специфічних ризиків, які притаманні проекту. що підлягає оцінці, - враховує стан справ компанії, яка реалізовуватиме проект, її теперішнє і майбутнє становище, сприятливі та загрозливі фактори зовнішнього середовища, можливість зміни доходів, орендної плати та ін.: від 0% до 5%.

6. Компенсація за місцерозташування — ця частина ставки

дисконту повинна розглядати можливість експлуатації об'єкта,

яка представлена його місцерозташуванням, а також враховувати

різний ступінь дефіцитності капіталу в регіонах України та

небажання потенційних інвесторів ризикувати, вкладаючи кошти

в регіонах, де вони погано контролюють ситуацію, — від 0% до

5%

7. Компенсація небхідності в компетентному управлінні -

чим складніші і ризикованіші інвестиції в проект, тим більш

якісного управління вони потребують; відсутність чи наявність

компетентного управління встановлюється за допомогою цієї

частини ставки дисконту - від 0% до 5%.

8. Компенсація інфляційних очікувань — за допомогою цієї

частини ставки дисконту прогнозується майбутня інфляція.

Вищевказані поправки вносяться в бік збільшення чи зменшення в залежності від специфіки проекту, що підлягає оцінці.

В основу оцінки перерахованих ризиків повинні бути покладені досвід і знання експерта в даній галузі. Однак оцінки експертів часто суб'єктивні, адже вони залежать від їх ставлення до ризику. Завищення або заниження тих чи інших ризиків може стати причиною серйозних втрат, що є недопустимим при прийнятті рішення про інвестування. Більш надійну оцінку можна отримати шляхом узагальнення оцінок групи експертів та Інвесторів, одержаних в результаті опитування, але при цьому необхідно обгрунтувати кількість учасників опитування та чітко визначити критерії, за якими вони оцінюватимуть ступінь ризиковості проекту. До того ж проведення масштабного опитування, в якому взяла б участь велика кількість експертів, часто неможливе з об'єктивних причин.

Незважаючи на суб'єктивність, метод кумулятивної побудови максимально наближено відображає логіку мислення потенційних інвесторів і краще, ніж усі інші підходи, враховує специфіку проекту, що оцінюється.

Існують ще й інші методи визначення ставки дисконту, такі, як метод дисконтування потоку дивідендів, метод екстракції вартості капіталу, арбітражна модель. Однак ці методи поки що не знаходять практичного застосування через недостатню розвинутість ринкового середовища в Україні.

До основних методів, що базуються на застосуванні концепції дисконтування, належать методи: розрахунку чистої теперішньої вартості, коефіцієнта вигоди ~ витрати, індексу рентабельності та розрахунку внутрішньої норми рентабельності.

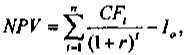

Найбільш поширеним методом оцінки ефективності інвестиційних проектів є чиста теперішня вартість NPV (net present value). Вона базується на приведенні різночасових витрат та грошових потоків до єдиного моменту часу, а також виходить з твердження, що будь-яке підприємство прагне до максимізації свого капіталу.

Показник чистої теперішньої вартості розраховується як різниця між сумою дисконтованих грошових потоків, отриманих в результаті реалізації інвестиційного проекту, та сумою дисконтованих витрат, необхідних для реалізації даного проекту.

У випадку, коли інвестиції здійснюються одноразово на самому початку реалізації інвестиційного проекту, формула для розрахунку NPV має вигляд:

де NPV- чиста теперішня вартість;

CF, - грошовий потік в кінці періоду t;

r - ставка дисконту, част, один.;

η - кількість періодів, протягом яких надходитимуть грошові потоки від реалізації інвестиційного проекту;

Iо - початкові інвестиції.

Якщо в результаті розрахунків значення NPV=0, то це означає, що грошових потоків проекту достатньо тільки для того, щоб відшкодувати вкладені інвестиції і забезпечити необхідний рівень прибутковості інвестованого капіталу, тобто стан власників підприємства не покращиться. Якщо значення чистої теперішньої вартості буде позитивним - NPV>0, то це означає, що проект слід ухвалити, бо у випадку його реалізації підприємство нарощуватиме свій капітал. При NPV<0 проект необхідно відхилити - грошових потоків, генерованих проектом, недостатньо навіть для відшкодування вкладеного капіталу. При порівнянні взаємовиключних проектів більш привабливим вважається проект з більшим значенням NPV.

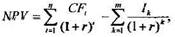

Широке розповсюдження методу чистої теперішньої вартості обумовлене тим, що його можна застосовувати при різних комбінаціях вихідних умов. Так, при оцінці інвестицій,коли проект пропонує не "разовівитрати - тривалу віддачу", а "тривалі витрати - тривалу віддачу", тобто інвестиції здійснюються не разово, а частинами - протягом декількох років, формула матиме вигляд:

де Ik - інвестиційні витрати в період k. Як один з основних методів оцінки інвестицій чиста теперішня вартість має такі переваги:

всі розрахунки за цим методом проводяться виходячи з грошових потоків, а не з чистих доходів, що відповідає сучасній фінансовій теорії;

чиста теперішня вартість точно враховує зміну вартості в часі всіх грошових витрат і надходжень безвідносно того, коли вони були здійснені чи отримані;

дозволяє оцінити альтернативні варіанти за ступенем їх привабливості;

завдяки реалізації проектів лише з позитивним значенням NPV підприємство нарощуватиме свій капітал.

Оскільки цей метод працює на збагачення власників підприємства, його слід вважати сучасним засобом оцінки доцільності інвестицій.

Проте цей метод має і певні недоліки. По-перше, він передбачає детальний прогноз грошових потоків на наступні роки. Зробити це складно, оскільки чим довший період надходження грошових потоків, тим важче їх достовірно оцінити. На розмір грошових потоків впливають зміни обсягу виробництва продукції, ціни на матеріали, паливо, енергію, робочу силу, витрати на транспортування, вартість поточних та капітальних ремонтів, розмір обов'язкових платежів та ін. Переоцінка чи недооцінка майбутніх грошових потоків може призвести до ухвалення проекту, який слід було відхилити, і навпаки.

По-друге, при розрахунку NPV необхідно обгрунтувати ставку дисконту, а як показано вище, зробити це досить складно.

По-третє, при визначенні NPV дисконтна ставка часто вважається незмінною протягом усього періоду реалізації інвестиційного проекту. Насправді вона може змінюватися з року врік.

Та незважаючи на вказані недоліки, метод чистої теперішньої вартості є найбільш цінним методом оцінки ефективності інвестиційних проектів і повинен використовуватись як основа для прийняття рішень у цій сфері.

Поряд з розрахунком традиційної NPV часто розраховують чисту теперішню вартість наростаючим підсумком, що дозволяє визначити, в якому році реалізації проекту показник NPV набуває максимального значення або коли в кінці періоду реалізації проект починає отримувати від'ємні грошові потоки і стає збитковим.

Варто зауважити, що метод чистої теперішньої вартості відповідає лише на питання, чи забезпечує інвестиційний проект приріст капіталу взагалі, але зовсім не дає відомостей про відносну величину такого росту. Для цього застосовують інший метод, який передбачає розрахунок індексу рентабельності інвестицій PI (profitabilyty index).

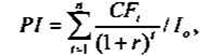

Індекс рентабельності розраховується як відношення суми дисконтованих грошових потоків, отриманих в результаті реалізації інвестиційного проекту, до суми дисконтованих витрат, необхідних для його реалізації. Цей показник дозволяє визначити, в якій мірі збільшиться капітал інвестора в розрахунку на одну грошову одиницю інвестиційних витрат.

У випадку, коли інвестиції здійснюються одноразово на самому початку реалізації інвестиційного проекту, формула для розрахунку РІ має вигляд:

де РІ- індекс рентабельності інвестицій.

Аналогічно для розглянутої вище ситуації "тривалі витрати - тривала віддача" формула матиме інший вигляд:

Цілком очевидно, що індекс рентабельності РІ тісно пов'язаний з показником NPV: якщо значення NPV позитивне, то РІ > 1, і навпаки. Тобто якщо РІ > 1, інвестиційний проект ефективний, якщо РІ<1— неефективний.

Необхідно звернути увагу на те, що індекс рентабельності як показник прийнятності інвестицій дає можливість оцінити Інвестиційний проект ще в двох аспектах. По-перше, з його допомогою можна визначити "ступінь стійкості" проекту. Якщо шляхом розрахунків встановлено, наприклад, що РІ = 2, то зрозуміло, що даний проект перестане бути привабливим для Інвестора тільки в тому випадку, коли його грошові надходження зменшаться більше ніж у 2 рази. Це і буде так званий "запас надійності" проекту, який забезпечить справедливість висновків навіть при деякому зайвому оптимізмі оцінки. І по-друге, індекс рентабельності дає надійний інструмент для рангуваннярізних проектів з точки зору їх привабливості.

Однак цей метод має ті ж недоліки, що й метод чистої теперішньої вартості, а саме складність прогнозування грошових потоків та труднощі при визначенні ставки дисконту.

Іншим загальним критерієм, що значно рідше використовується в практиці проектних рішень, є коефіцієнт вигоди - витрати В/С (benefitcost В/С). Він визначається як сума дисконтованих вигод, поділена на суму дисконтованих витрат, і обчислюється за формулою

де В/С - коефіцієнт вигоди - витрати;

Bt - вигоди від реалізації проекту в період і.

Сt - витрати на реалізацію проекту в період і.

Критерій відбору проектів за допомогою коефіцієнта вигоди — витрати полягає в тому, що при визначенні коефіцієнта, який перевищує чи дорівнює одиниці, реалізація проекту визнається доцільною. Проте, незважаючи на популярність оцінки проектів за допомогою даного показника, він має досить суттєві недоліки. Так, він прийнятний для рангування за перевагами незалежних проектів і абсолютно не підходить для відбору взаємовиключних проектів. Оскільки порівнюється відносний розмір вигод стосовно витрат, слід пам'ятати, що цей показник не відображає фактичної величини чистих вигод від проекту. Наприклад, невеликий проект може мати значно більший коефіцієнт вигоди - витрати, ніж великий проект, і якщо не скористатися додатковими розрахунками критерію NPV, то можна прийняти помилкове рішення щодо вибору проекту.

Як критерій оцінки інвестицій поряд з показниками чистої теперішньої вартості NPV та індексом рентабельності РІ використовується внутрішня норма рентабельності IRR (internal rаte of return) - це не що інше як норма дисконту, при якій значення приведених ефектів дорівнює приведеним капіталовкладенням:

Рівність необхідно розв'язати відносно Ї. Однак строгого розв'язку не може бути, можливий лише певний ступінь точності. Формально цей показник розраховується як коефіцієнт дисконтування, при якому значення чистої теперішньої вартості дорівнює нулю, тобто інвестиційний проект не забезпечує приросту капіталу, але і не призводить до його зменшення.

Внутрішню норму рентабельності часто називають граничною ефективністю інвестицій, оскільки вона дозволяє визначити граничне значення ставки дисконтування, яке поділяє інвестиції на прийнятні та невигідні (рис.4.).

Розраховане значення даного показника порівнюється зі встановленою нормою доходу на вкладений капітал, що вимагається інвестором. Якщо значення внутрішньої норми рентабельності дорівнює чи більше закладеної інвестором норми доходу на капітал, інвестиції в проект можуть бути схвалені. В іншому разі інвестиції недоцільні. При порівнянні альтернативних проектів перевага віддається проектам з більшим значенням IRR.

Часто на практиці виникають ситуації, коли порівняння альтернативних інвестиційних проектів за допомогою методів чистої теперішньої вартості та внутрішньої норми рентабельності призводить до протилежних результатів. У такому випадку перевагу віддають проектам з більшим значенням чистої теперішньої вартості. Показник IRR вважають найбільш об'єктивним, оскільки це єдиний з перерахованих критерій оцінки інвестиційних проектів, який не залежить від ставки дисконту.

Однак коли грошові потоки змінюють знак з "-" на "+" та в зворотному напрямку декілька разів, метод внутрішньої норми рентабельності слід використовувати з великою обережністю. У такому разі існує стільки значень IRR, скільки разів грошові потоки змінюють знак. При цьому не всі рішення будуть дійсними, і метод може призвести до результатів, які не мають змісту. Зрозуміло, що рекомендувати до реалізації проект, який характеризується декількома значеннями IRR, недоцільно. Зустрічаються також випадки, коли інвестиційні проекти не мають внутрішньої норми рентабельності: їх NPV завжди позитивна, незважаючи на те, яка ставка дисконту використовувалася. Тоді застосування цього методу неможливе.

На практиці при визначенні показника IRR виникають значні труднощі. Як правило, для цього використовують три методи проб та помилок (ітеративний), який є найбільш трудомістким, але найбільш точним, графічний - значно легший для застосування, але дуже наближений, та за допомогою спеціальних комп'ютерних програм.

Таким чином, метод внутрішньої норми рентабельності е досить інформативним, однак його потрібно застосовувати в комплексі з іншими методами оцінки ефективності інвестицій.

Окрім застосування вищеперерахованих показників, при оцінці інвестиційних проектів необхідно провести ряд фінансових розрахунків, які відображають:

розмір та структуру грошового потоку проекту, включаючи склад та обсяг витрат, прогнози обсягів продажів, цін та капіталовкладень;

зв'язок джерел фінансування і витрат кожного з етапів втілення проекту, зміну структури капіталу;

платоспроможність виконавця проекту, якщо мова йде про надання інвестиційного кредиту. Це досягається шляхом прогнозування бухгалтерського балансу компанії-емітента на майбутні періоди і розрахунку для неї фінансових показників Такі розрахунки мають допоміжне значення.

Слід розуміти, що жоден з описаних методів сам по собі не є достатнім для прийняття проекту. Рішення про інвестування необхідно приймати з врахуванням результатів усіх методів та інтересів усіх учасників інвестиційного проекту.

Необхідно також провести оцінку соціальних та екологічних наслідків інвестиційного проекту та витрат, пов'язаних з соціальними заходами та збереженням навколишнього середовища. Вона доповнює економічну оцінку ефективності інвестиційних проектів і враховується при кінцевому прийнятті рішення про інвестування.

Читайте також:

- D) методу мозкового штурму.

- H) інноваційний менеджмент – це сукупність організаційно-економічних методів управління всіма стадіями інноваційного процесу.

- I Метод Шеннона-Фано

- I. Метод рiвних вiдрiзкiв.

- VII. Нахождение общего решения методом характеристик

- А. науковий факт, b. гіпотеза, с. метод

- Автоматизація водорозподілу на відкритих зрошувальних системах. Методи керування водорозподілом. Вимірювання рівня води. Вимірювання витрати.

- Агрегативна стійкість, коагуляція суспензій. Методи отримання.

- АгротехнІЧНИЙ метод

- Адаптовані й специфічні методи дослідження у журналістикознавстві

- Адміністративні (прямі) методи регулювання.

- Адміністративні методи - це сукупність прийомів, впливів, заснованих на використанні об'єктивних організаційних відносин між людьми та загальноорганізаційних принципів управління.

| <== попередня сторінка | | | наступна сторінка ==> |

| Оцінка ефективності інвестицій із застосуванням концепції дисконтування | | | ПОЕЗІЯ СЕРЕДИНИ ХІХ ст. |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |