РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Оцінка ефективності інвестицій із застосуванням концепції дисконтування

Концепція дисконтування є одним із ключових моментів у сучасній теорії фінансів і, як відомо, базується на врахуванні зміни вартості з плином часу.

Дисконтування - процес визначення теперішньої вартості майбутніх грошових надходжень за допомогою ставок дисконту.

Під ставкою дисконту (discount rate) мають на увазі ставку Доходу, що використовується для перерахунку грошових сум, які підлягають сплаті або отриманню в майбутньому, в теперішню вартість.

Тому важливою і в той же час вкрай актуальною проблемою, яку необхідно вирішувати при оцінці ефективності інвестицій, є визначення ставки дисконту. Коректний вибір дисконтної ставки не тільки гарантує високу точність таких показників, як чиста теперішня вартість, індекс рентабельності, дисконтований період окупності та ін., а й забезпечує адекватністьпроведених розрахунків економічним умовам того ринкового середовища, в якому проект має бути втіленим.

Найчастіше цей показник береться без всякого обгрунтування або як найбільш типовий чи поширений (у цьому випадку він більше нагадує ставку дисконту, прийняту в зарубіжних методиках з інвестиційних розрахунків). Тим часом зрозуміло, що таке наближене значення коефіцієнта дисконтування впливає на результати стосовно точності, адже чутливість розрахунків до цієї величини досить велика.

Проте сучасна фінансово-економічна теорія має достатньо великий обсяг системних знань як щодо пояснення економічного змісту цього показника, так і щодо методики визначення ставки дисконту. В Україні проведення таких розрахунків значно ускладнюється (а часто буває неможливим) у зв'язку з нестачею інформації про стан ринку та іншими проблемами, пов'язаними з формуванням ринкової економіки. Тому доцільно розглянути найбільш поширені - класичні методи визначення ставки дисконту.

Модель оцінки капітальних активів (capital-asset pricing model- САРМ).

Суть методу САРМ зводиться до твердження, що будь-який інвестор прагне отримати додатковий доход порівняно з гарантованими доходами від безризикових цінних паперів (наприклад, від урядових облігацій). Додатковий доход являє собою не що інше як винагороду, яку інвестор отримує за те, що вкладає кошти в активи з більш високим рівнем ризику.

Згідно з САРМ додатковий очікуваний доход визначається на основі трьох складових: безризиковоїставки доходу,ринкової премії за ризик і коефіцієнта бета. Математично модель виглядає таким чином:

де r - очікуваний доход (ставка дисконту);

- безризикова ставка доходу;

- безризикова ставка доходу;

- середньоринкова ставка доходу;

- середньоринкова ставка доходу;

β — коефіцієнт бета.

У західній практиці безризикова ставка доходу ту визначається, як правило, на основі ставки доходу по довгострокових (понад 10 років) урядових облігаціях. Такий вибір обумовлений тим, що довгострокові урядові облігації характеризуються низьким рівнем ризику неплатоспроможності та високим степенем ліквідності. Окрім того, при визначенні ставки доходу по цьому виду цінних паперів враховується довготривалий вплив інфляції. Так, у європейських країнах номінальна ставка доходу по довгострокових урядових облігаціях терміном погашення 10 років знаходиться в межах 4-8% річних, а реальна (тобто з урахуванням інфляції) - 3-6%.

У державах з нестабільною грошовою одиницею і незбалансованим бюджетом описаний підхід застосувати неможливо, оскільки цінні папери деноміновані у національній валюті і частка ризиковоїскладової в нормі доходу по цих паперах дуже велика. Тому безризикову ставку доходу в Україні можна визначати на основі:

1. Ставки безризикових активів західних країн плюс ризик

України.

2. Ставки по короткострокових депозитах вітчизняних банків, деномінованих у ВКВ.

3. Ставки ОВДП (облігацій внутрішньої державної позики).

Перший підхід є обгрунтованим лише для іноземних інвесторів, оскільки українські інвестиції в іноземні державні Цінні папери навряд чи є реальною альтернативою. Крім того, методи розрахунку компенсації за ризик України є штучними і недосконалими.

Другий підхід має два недоліки: по-перше, валютний депозит не є реальною альтернативою, і по-друге, він не дозволяє очистити безризикову ставку від премії, пов'язаної з тим, що Депозити мають обумовлений період повернення.

Третій підхід не надто поширений, оскільки вимагає коригування ставки доходу ОВДП на індекс інфляції та ризикову інфляційну премію, які є досить високими і не можуть бути надійно оцінені у зв'язку з розбіжністю у поглядах щодо визначення інфляції (за курсом ВКВ чи за офіційним індексом інфляції), відсутністю чіткого уявлення про рівень ризикової інфляційної премії, а також ненадійністю прогнозів про розмір інфляції у національній валюті. Відтоді, як у серпні 1998 року суспільство усвідомило, що ОВДП є більш ризиковими, ніж банківські депозити, цей підхід взагалі не використовується.

За таких умов найменше недоліків має другий підхід. Саме тому як безризикову найбільш доцільно використовувати ставку по короткотермінових депозитних вкладах, деномінованих у ВКВ.

Ринкова премія (rm - rf) являє собою додатковий дохід (порівняно з безризиковою ставкою доходу), який інвестор отримує як компенсацію за додатковий ризик, пов'язаний з інвестуванням в акції компанії. Зазвичай щоб визначити величину ринкової премії, зіставляють доходи на ринку цінних паперів з доходами від безризикових інвестицій у ретроспективі за досить тривалий період часу (20-50 років). Так, величина ринкової премії у західноєвропейських країнах знаходиться у середньому в межах від 8% до 10%.

Коефіцієнт β показує нестійкість цін на акції конкретної компанії порівняно зі змінами на фондовому ринку в цілому, для всіх зареєстрованих компаній, які, власне, і формують ринок.

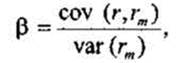

Коефіцієнт В визначається за формулою:

де cov (r, rm) - коваріація між доходом на акції компанії та середнім доходом на ринку цінних паперів;

var (rm) - варіація середнього доходу акцій на ринку.

β називають коефіцієнтом чутливості, оскільки він характеризує ступінь ризику інвестування в акції компанії порівняно з ризиком інвестицій у ринковий портфель: якщо β > 1, то ризик високий, якщо 0 < β <1, то ризик менший порівняно з середнім на ринку.

По суті, коефіцієнт β визначає ступінь чутливості конкретної компанії до дії факторів, які формують так званий систематичний, або недиверсифікований ризик. Систематичний ризик - це ризик, характерний для всього ринкового середовища, в якому функціонують усі без винятку компанії. Він обумовлений дією макроекономічних та політичних факторів (наприклад, ростом чи зниженням процентної ставки, інфляцією, змінами в політиці уряду тощо).

Найбільшою складністю, яка виникає при застосуванні методу САРМ, є визначення коефіцієнта β. У зарубіжній практиці прийнято використовувати β-коефіцієнти компаній-аналогів, акції яких активно котуються на фондовій біржі, або середнє значення коефіцієнтів β декількох компаній-аналогів. При цьому аналог повинен бути максимально наближеним до оцінюваної компанії перш за все з точки зору чутливості до дії факторів систематичного ризику. Особливо важливими є галузеві ознаки, масштаби бізнесу, обсяг ринку збуту, стадія розвитку компанії, ступінь стабільності доходів.

Однак навіть в умовах розвинутого ринку не завжди є можливість вибрати компанію-аналог чи отримати інформацію про її коефіцієнт β. Крім того, β-коефіцієнти можуть бути нестійкими, тому за допомогою минулих періодів неможливо достовірно прогнозувати майбутнє.

Модель САРМ враховує тільки систематичний ризик, чого для західних компаній цілком достатньо. В Україні підприємства характеризуються відносно високим рівнем спеціалізації, тому необхідно додатково оцінювати й несистематичний (специфічний) ризик.

У той же час у західних країнах для визначення ставки дисконту найчастіше використовують саме модель САРМ, і, як показує практика, результати, отримані цим методом, рідко суперечать здоровому глузду. В Україні такий підхід знайде практичне застосування при достатньо розвинутому фондовому ринку.

Читайте також:

- IV. Оцінка вигідності залучення короткотермінових кредитів

- V Суттю Я-концепції стає самоактуалізація в межах моральних правил і більше значимих особистісних цінностей.

- VI.3.3. Особливості концепції Йоганна Гайнріха Песталоцці

- VI.3.4. Особливості концепції Йоганна Фрідриха Гербарта

- Автомобільні ваги із застосуванням цифрових датчиків

- Аксіологія як наука про цінності. Філософські концепції цінностей.

- Активне управління інвестиційним портфелем - теоретичні основи.

- Алгоритм із застосуванням річної облікової ставки d.

- Аналіз виявлених проблем і їхня оцінка

- Аналіз для прийняття рішень стосовно залучення інвестицій

- Аналіз доцільності фінансових інвестицій у корпоративні права.

- Аналіз економічної ефективності капітальних вкладень

| <== попередня сторінка | | | наступна сторінка ==> |

| Експрес-методи оцінки ефективності інвестицій | | | Метод кумулятивної побудови |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |