РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Експрес-методи оцінки ефективності інвестицій

Оцінка ефективності інвестицій

Вумовах ринкової економіки для забезпечення розвитку І стійкої життєздатності підприємства важливе значення має обгрунтоване прийняття рішень щодо доцільності інвестицій.

Теорія інвестиційного аналізу передбачає використання певної системи аналітичних методів іпоказників, які в сукупності дозволяють зробити досить надійні та об'єктивні висновки про доцільність інвестицій. Специфіка цих методів полягає у тому, що кожен з них передбачає розрахунок певного показника,за допомогою якого можна охарактеризувати рівень привабливості проекту в цілому.

Традиційно методи оцінки інвестиційних проектів поділяють на дві групи:

· експрес, або найпростіші методи;

· методи дисконтування.

Ці методи використовують, як правило, для наближеної та швидкої оцінки привабливості інвестиційних проектів і рекомендують для застосування на ранніх стадіях дослідження. Серед них найбільше використовують метод аналізу точки беззбитковості проекту, метод розрахунку бухгалтерської рентабельності інвестицій та метод розрахунку періоду окупності.

Суть методу аналізу точки беззбитковості (або, як ще його називають, критичного обсягу продажів) полягає у визначенні того обсягу продажу продукції, при якому валова виручка від реалізації продукції дорівнює валовим витратам на її виготовлення (про суть методу вже згадувалось у розділі 10).

При незначних обсягах виробництва валові витрати перевищують валову виручку і підприємство зазнає збитків. Із зростанням обсягів виробництва збитки зменшуються і при певному обсязі виробництва стають рівними нулю. Якщо обсяги виробництва зростають ще більше, то продукція починає приносити прибутки. Саме тому необхідно визначити такі обсяги виробництва і збуту, при яких валові витрати дорівнюють валовим доходам.

При оцінці ефективності інвестиційного проекту необхідно порівняти проектні обсяги виробництва продукції з величиною критичного обсягу. Якщо проектні обсяги нижче критичного, то слід вживати заходів щодо збільшення обсягів виробництва або відмовлятись від проекту. Якщо очікувані обсяги значно більші від критичного, то проект вважатиметься економічно вигідним.

Окрім того, що метод аналізу точки беззбитковості нескладний для розрахунків, він дозволяє оцінити надійність проекту. Адже чим більші проектні обсяги виробництва, тим більший ступінь надійності має проект. Однак цей метод зовсім не враховує можливість зміни цін на продукцію та вплив фактора часу. Тому його, як правило, використовують для оцінки відносно дрібних комерційних ідей на ранніх стадіях відбору проектів.

Метод розрахунку бухгалтерської рентабельності інвестицій ROI(return on investment) в літературі називають ще середньою нормою прибутку на інвестиції ARR(average rate of return) або розрахунковою нормою прибутку ARR (accounting rate of return) Його суть при цьому не змінюється: розрахунки проводяться виходячи не з грошових потоків (чистий доход + амортизація), а з бухгалтерського показника - доходу підприємства. При цьому визначення ROIможе здійснюватись як на основі доходу до сплати податків та процентів за банківський кредит - ЕВІТ (earnings before interest and tax), так і на основі доходу після сплати податків, але до сплати процентних платежів, - ЕВІТ (1 - П), де Π виступає в якості ставки оподаткування згідно з законодавством. Однак частіше використовують величину доходу після оподаткування, оскільки вона більш точно характеризує прибутковість проекту.

Щодо величини інвестицій, рентабельність яких визначається, то в розрахунках використовують середнє значення вартості активів на початок і на кінець досліджуваного періоду.

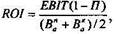

Показник бухгалтерської рентабельності інвестицій розраховується як відношення середньорічного прибутку підприємства за бухгалтерською звітністю до середньої величини інвестицій. Формула для його визначення має вигляд:

де ROI- рентабельність інвестицій;

ЕВІТ— доход підприємства до сплати податків та процентних платежів;

П— ставка оподаткування;

,

, - вартість активів відповідно на початок і на кінець досліджуваного періоду.

- вартість активів відповідно на початок і на кінець досліджуваного періоду.

При оцінці інвестиційних проектів розраховане значення ROI порівнюють із прийнятим для підприємства рівнем рентабельності. Проект вважатиметься економічно вигідним, якщо значення показника ROI перевищує величину рентабельності, прийняту інвестором. Крім того, цей метод використовується для порівняльної оцінки альтернативних варіантів вкладення капіталу. Проект можна вважати ефективним, якщо його ROI не менше ніж величина банківської облікової ставки.

Популярність цього методу обумовлена не лише простотою його застосування. При тому, що він не потребує проведення складної процедури дисконтування, величина ROI часто буває близькою до значення показника індексу рентабельності РІ, розраховувати який значно складніше (мова про нього піде пізніше). До того ж цей метод не тільки встановлює факт прибутковості проекту, але й оцінює ступінь цієї прибутковості.

Слабкі місця методу розрахунку ROI є зворотною стороною його переваг. По-перше, він не враховує зміни вартості грошей в часі. По-друге, він ігнорує можливість різної тривалості проектів. Наприклад, якщо інвестиції забезпечують отримання однієї і тієї ж величини доходу протягом 20, а не 5 років, то це ніяк не вплине на результати розрахунків. По-третє, розрахунки ROI носять показовий характер порівняно з іншими методами, визначення котрих здійснюється на основі грошових потоків, які включають в себе чисті доходи й амортизацію. У зв'язку з цим даний метод використовують при оцінці інвестиційних проектів, пов'язаних з розробкою фінансовими організаціями та банками нових видів послуг і операцій. Оскільки основними активами таких організацій є грошові кошти, розмір амортизації в даному випадку незначний і потреби в оборотному капіталі немає, то рішення, прийняті на основі ROI, не менш обґрунтовані, ніж рішення, прийняті з використанням методів дисконтування.

Період окупності РР (payback period) належить до найпростіших та найстаріших методів оцінки ефективності інвестиційних проектів. Він широко використовувався ще до того, як концепція дисконтування грошових потоків та витрат набула загального визнання як найбільш точна оцінка прийнятності інвестицій. Але і сьогодні цей метод широко використовується, оскільки він дає змогу отримати додаткову інформацію, що дозволяє знизити ризик невдалого вкладення фінансових ресурсів.

Період окупності — це період часу, протягом якого початкові вкладення та інші витрати, пов'язані з реалізацією інвестиційного проекту, покриваються сумарними результатами його здійснення.

Перед тим як розраховувати період окупності, необхідно визначити максимально допустимий період, з яким буде порівнюватись розрахований показник. При порівнянні альтернативних проектів за цим критерієм перевага віддається проектам з меншим періодом окупності.

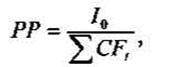

Формула для розрахунку періоду окупності має вигляд:

де РР - період окупності, років;

Іо - початкові інвестиції;

∑CFt - величина грошових надходжень від реалізації інвестиційного проекту наростаючою сумою.

Застосування цього методу доцільне при дотриманні наступних умов:

всі інвестиційні проекти, що порівнюються, повинні мати однаковий строк існування;

після закінчення терміну окупності інвестор повинен отримувати приблизно однакові грошові надходження протягом усього строку існування інвестиційного проекту;

проекти повинні пропонувати одноразове вкладення початкових інвестицій. Якщо інвестиції здійснюються протягом декількох періодів або перервне (а це часто буває на практиці), то застосування даного методу значно ускладнюється.

Широке розповсюдження періоду окупності як одного з основних методів оцінки інвестицій поряд з простотою розрахунку та ясністю для розуміння має ще одну перевагу. Він досить точно сигналізує про степінь ризиковості проекту. Адже чим більший період потрібен для повернення вкладених коштів, тим більше шансів виникнення несприятливої ситуації, яка може заперечити усі попередні аналітичні розрахунки. Тому в ситуаціях зі значним рівнем ризику в першу чергу слід звертатись до цього методу. Окрім того, чим коротший період окупності, тим більші грошові потоки надходять в перші роки реалізації проекту, а значить, тим більший рівень ліквідності має проект.

Разом з тим період окупності має й недоліки, оскільки ігнорує важливу обставину - зміну вартості грошей у часі, а також він не може служити мірилом прибутковості проекту, бо не враховує грошових потоків після того, як початкові інвестиції вже окупились.

Тому період окупності не рекомендується використовувати як основний метод оцінки ефективності інвестицій. Його застосовують у комплексі з іншими методами лише для отримання додаткової інформації. У такому разі даний метод є і практичним, і корисним. Слід зауважити, що вищевказаний недолік, а саме — неврахування зміни вартості грошей у часі — можна ліквідувати. Для цього необхідно застосувати процедуру дисконтування.

Оскільки прості методи розглядають різночасові витрати та надходження як рівноцінні, їх використовують для наближеної оцінки у випадку великої кількості альтернативних проектів на стадії їх попереднього відбору.

Для більш точної оцінки ефективності інвестицій застосовують методи дисконтування.

Читайте також:

- Активне управління інвестиційним портфелем - теоретичні основи.

- Аналіз відхилень – основний інструмент оцінки діяльності центрів відповідальності

- Аналіз відхилень — основний інструмент оцінки діяльності центрів відповідальності

- Аналіз для прийняття рішень стосовно залучення інвестицій

- Аналіз доцільності фінансових інвестицій у корпоративні права.

- Аналіз економічної ефективності капітальних вкладень

- Аналіз ефективності використання каналів розподілу

- Аналіз ефективності використання оборотних активів

- Аналіз ефективності використання основних засобів.

- Аналіз ефективності діяльності працівників банку

- Аналіз ефективності інвестиційних проектів

- Аналіз ефективності кредитних операцій

| <== попередня сторінка | | | наступна сторінка ==> |

| Джерела фінансування інвестицій | | | Оцінка ефективності інвестицій із застосуванням концепції дисконтування |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |