РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Джерела фінансування інвестицій

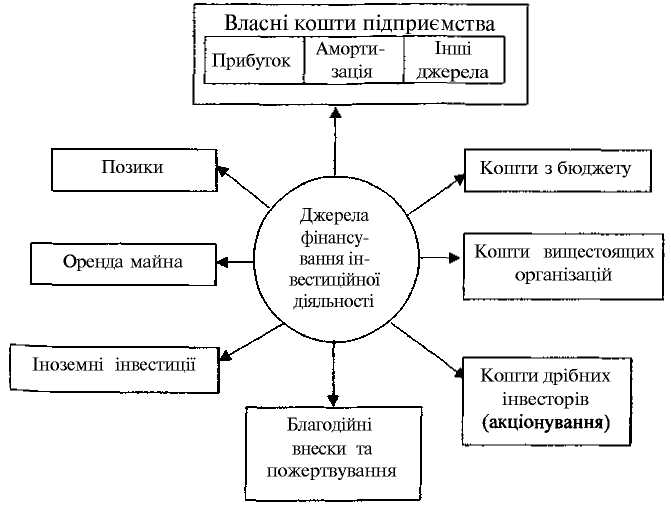

Для забезпечення ефективного інвестиційного процесу на підприємстві важливе значення має визначення джерел фінансування інвестицій. Можливі джерела фінансування Інвестицій на підприємстві показано на рис. 2.

Найважливішим джерелом фінансування інвестицій є власні кошти підприємства. Вони формуються за рахунок прибутку, амортизаційних відрахувань та інших джерел.

Безумовно, що основним джерелом власних коштів є частина прибутку від основної та інших видів діяльності підприємства, яка спрямовується на розвиток виробництва.

Не менш важливе значення мають амортизаційні відрахування, що включаються в собівартість продукції, надалі акумулюються в спеціальних фондах і використовуються для заміни застарілого устаткування.

Рис.2. Джерела фінансування інвестицій

Окрім того, джерелами власних коштів можуть бути інші джерела: виручка від реалізації вибулого і надлишкового майна, позареалізаційні доходи (від володіння корпоративними правами, оренди, лізингових операцій та ін.), виручка від попутного видобутку корисних копалин, кошти на відшкодування збитків від аварій, стихійного лиха.

Суттєвим джерелом інвестування в ринкових умовах є позики. Тут основною формою фінансування є кредит, тобто надання грошових сум в борг на певний час за відповідну плату За рахунок кредитів значно розширюються фінансові можливості підприємства, але водночас виникає ризик, пов'язаний з необхідністю повернення боргів і сплати процентів за кредит. Тому підприємству слід підтримувати оптимальне співвідношення між власним і позичковим капіталом. Зменшення питомої ваги позичкового капіталу у його загальній структурі погіршує фінансові можливості підприємства, призводить до зниження прибутковості, але надмірна заборгованість загрожує втратою довіри інвесторів через можливу неспроможність сплатити надто великі борги.

Спеціальними формами довгострокового кредитування є оренда і лізинг.

Оренда - засноване на договорі строкове і відшкодовуване володіння і користування майном, яке необхідне орендарю для здійснення господарської або іншої діяльності. В оренду можуть бути передані:

• земля, інші природні ресурси;

• підприємства в цілому, їх структурні підрозділи;

• окремі будівлі, обладнання, транспортні засоби;

• інші матеріальні цінності.

Формою розрахунку між суб'єктами оренди є орендна плата-регулярні платежі орендодавцю за здане в оренду майно, яке використовується протягом терміну оренди. Розміри цих платежів і порядок їх внесення фіксуються в договорі оренди.

Орендна плата включає в себе амортизаційні відрахування від вартості орендованого майна, орендний процент (частина прибутку, недоодержана через неможливість використання власником орендованого майна), який встановлюється, як правило, на рівні, не нижчому, ніж банківський процент.

Найсуттєвішими перевагами оренди в порівнянні із придбанням певних об'єктів є те, що вона не вимагає від орендаря значних початкових інвестицій на купівлю об'єктів, а також той факт, що ризик за техніко-економічне старіння орендованого майна (найчастіше устаткування) несе орендодавець. Разом з тим оренда обмежує підприємницьку діяльність орендаря, оскільки він не є власником орендованого майна.

Доцільність оренди вимагає ретельного вивчення і обґрунтування у кожному конкретному випадку.

Лізинг - оренда майна у кредитора, який придбав його з метою здачі в оренду. Розрізняють оперативний і фінансовий лізинг. Оперативний лізинг передбачає надання орендарю права користування матеріальними цінностями орендодавця на термін їх повної амортизації з обов'язковим збереженням права власності орендодавця на орендоване майно та його обов'язковеповернення. Фінансовий лізинг передбачає придбання орендодавцем майна на замовлення орендаря і передачу його орендарю в користування на термін, не менший, ніж термін повної амортизації, з обов'язковою наступною передачею права власності на майно орендарю.

За макроекономічне сприяння інвестиційній діяльності відповідають органи державної влади країни. У розпорядженні держави є як важелі прямої дії у вигляді централізованих державних капітальних вкладень в об'єкти загальнодержавного значення, розвиток державного сектора економіки, так і непрямі засоби регулювання інвестиційного середовища за рахунок бюджетної та грошово-кредитної політики.

Бюджетні важелі - це встановлена державою система різних видів податків, що практично визначають такий перерозподіл доходів підприємств і громадян країни, який держава вважає оптимальним для формування прибуткової частини бюджету та збереження у підприємств і підприємців ринкових стимулів до роботи та отримання прибутків. З бюджетом не можуть зрівнятися фінанси наймогутніших корпорацій. Витрати бюджету є вагомим засобом формування сукупного попиту, а через нього - стимулювання інвестицій взагалі та їх міжгалузевої структури. Навіть система соціальних бюджетних програм (не кажучи вже про прямі бюджетні інвестиції в державний сектор) впливає на структуру попиту, тому що соціальні виплати з бюджету отримують люди, які мають витратити їх на ринку споживчих товарів, а це стимулює виробництво та відповідні інвестиції для цього.

Окрім цього, держава може надавати підприємствам фінансову допомогу у вигляді дотацій, субсидій, бюджетних позик тощо.

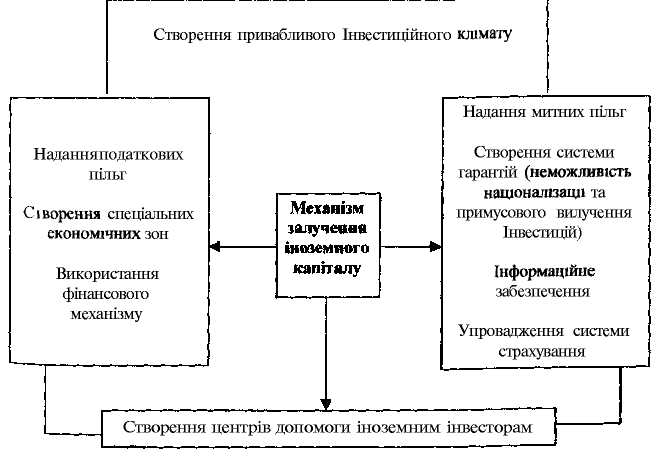

В умовах структурної перебудови економіки України за кризового стану більшості вітчизняних підприємств та організацій, за браком власних інвестиційних ресурсів та інтенсивною інтернаціоналізацією (інтеграцією) виробничо-господарських систем об'єктивно необхідним стає все ширше залучення іноземних інвестицій. Останні використовуються для фінансової підтримки вітчизняних товаровиробників та інших суб'єктів господарювання, впровадження нових технологій, нарощування експортного потенціалу, структурної перебудови економіки. Іноземне інвестування може здійснюватися в різних формах залежно від типу інвестора, його мети та ступеня ризику на який він готовий. Основними типами прямих іноземних інвестицій зазвичай бувають:

а) створення спільних підприємств (організацій);

б) започаткування діяльності дочірніх підприємств (філій);

в) укладання ліцензійних угод з вітчизняними фірмами;

г) придбання неконтрольних пакетів акцій вітчизняних фірм- емітентів;

д) купівля контрольних пакетів акцій у підприємств.

В Україні розроблене законодавство про іноземні інвестиції, до якого входять понад 100 різних правових і нормативних документів (законів, постанов, указів, положень, інструкцій та ін.). До них належить і прийнятий у квітні 1996 р. Закон України «Про режим іноземного інвестування». У ньому є ряд позитивних моментів, пов'язаних з особливостями режиму іноземного інвестування, чітким визначенням видів іноземних інвестицій І форм їх здійснення, а також системи державних гарантій захисту іноземного капіталу. Для іноземних інвесторів на території України встановлюється спеціальний режим інвестиційної та іншої діяльності. Зазначається, що для інвестиційних проектів із залученими іноземними інвестиціями, які реалізуються відповідно до державних програм розвитку пріоритетних галузей економіки, соціальної сфери та територій, може встановлюватися

пільговий режим інвестиційної та іншої господарської діяльності, рис. 3.

Проте варто ще раз зазначити, що вся законодавча база має принаймні два основних недоліки: по-перше, нестабільність та ненадійність; по-друге, відсутність комплексності та суперечності в самих законодавчих актах. Нестабільність зумовлює неможливість спрогнозувати виробничо-господарську та фінансову діяльність об'єктів інвестування. Забезпечення стабільності нормативної бази для іноземного інвестора важливіше, ніж пільги.

Значні фінансові кошти для інвестування можуть залучатись підприємствами з фондового ринку. Формами їх залучення є продаж акцій, облігацій та інших видів цінних паперів, що можуть випускатись підприємством згідно з чинним законодавством України.

Рис 3 Механізм залучення іноземного капіталу

У країнах з ринковою орієнтацією економіки існують біржовий і позабіржовий ринки цінних паперів, кожний з яких виконує властиві йому функції.

Біржовий ринок цінних паперів уособлюють фондові біржі -спеціалізовані установи, які створюють умови для централізованої торгівлі цінними паперами через об'єднання попиту і пропозиції, а також надання місця, системи та засобів для їхнього первинного розміщення і вторинного обігу. У процесі приватизації майна державних підприємств через фондові біржі може відбуватися первинне розміщення частки їхніх акцій, що реалізується за грошові кошти. Через фондові біржі здійснюється також розміщення державних цінних паперів. Варто зазначити, що фондові біржі мають забезпечувати формування максимально справедливої ціни на цінні папери через процедуру лістингу та механізм біржових торгів і цим самим підвищувати довіру інвесторів до них.

З метою сприяння залученню фінансових ресурсів для виробничих підприємств і створення фондової інфраструктури має розвиватися й цивілізований позабіржовий ринок цінник паперів, що зазвичай є торговельно-інформаційною системою для організованого продажу цінних паперів з використанням для цього діючих товарних бірж. Такий ринок дає змогу розвиватися послугам інвестиційного консультування та управління портфелями цінних паперів, що приваблює передовсім дрібних інвесторів.

Ще одним джерелом інвестування для деяких видів підприємств, особливо державних, може бути фінансування з боку вищестоящих організацій (міністерств, управлінь, холдингів, концернів, об'єднань і т.п.), до складу яких вони входять, у вигляді перерозподілу частини прибутку, амортизаційних відрахувань, фондів розвитку виробництва тощо

Нарешті, інвестиції можуть здійснюватись у вигляді благодійних внесків, пожертвувань, спонсорської допомоги інших підприємств, організацій та громадян.

Читайте також:

- А джерелами фінансування державні капітальні вкладення поділяються на централізовані та децентралізовані.

- Активне управління інвестиційним портфелем - теоретичні основи.

- Активність особистості та її джерела, спрямованість особистості

- Альтернативні варіанти довгострокового фінансування діяльності підприємства

- Альтернативні джерела формування підприємницького капіталу

- Аналіз для прийняття рішень стосовно залучення інвестицій

- Аналіз доцільності фінансових інвестицій у корпоративні права.

- Аналіз ефективності інвестиційних проектів

- Аналіз інвестиційної діяльності підприємства.

- АНАЛІЗ ОБОРОТНИХ АКТИВІВ ЗА ДЖЕРЕЛАМИ ЇХ ФОРМУВАННЯ

- Аналіз рейтингових підходів і оцінка інвестиційної

- Аналіз співвідношення активів із джерелами їх фінансування

| <== попередня сторінка | | | наступна сторінка ==> |

| Класифікація інвестицій | | | Експрес-методи оцінки ефективності інвестицій |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |