РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Портфель з двох різних акцій.

Узгодження максимізації норми прибутку і мінімізації ризику не є простим, бо на досить ефективному ринку цінні папери з високою нормою прибутку характеризуються відповідно високим ступенем ризику. Розсудливий інвестор шукає такі можливості розміщення капіталу, за яких зі збільшенням норми прибутку одночасно, зменшувався б ступінь ризику. Такі можливості дає йому формування портфеля цінних паперів. Сукупність придбаних цінних паперів складає їх портфель.

Особливим випадком є однорідний портфель, тобто такий, котрий містить лише один вид цінних паперів. Подібно до того як у випадку одного виду цінних паперів, так і у випадку портфеля двох акцій основними характеристиками можна обрати норму прибутку і ризик.

Припустимо, що портфель утворюють дві різні акції А та В, відповідно з номерами 1 та 2. Позначимо сподівані норми прибутку цих акцій через m1 та m2, варіації через V1 та V2, а середньоквадратичні відхилення через "σ1" та "σ2".

Припустимо, що інвестор посідає портфель, до якого входять 100 акцій певної дніпропетровської фірми (1) та 200 акцій певного київського підприємства (2). Ціна однієї акції з номером 1 становить 500 грн., а однієї акції 2 – 200 грн.

Знайдемо частку вартості кожного виду акцій в портфелі:

х1 = (100 • 500)/(100 • 500 + 200 • 200) = 0,56;

х2 = (200 • 200)/(100 • 500 + 200 • 200) = 0,44.

Очевидно, що частка кожної акції в портфелі є величиною в інтервалі від 0 до 1:

х1+х2=1; (0 ≤ х ≤ 1)

Частки можна трактувати як частини від одиниці капіталу (грошей), що вкладені у відповідний вид цінних паперів. Знаючи сподівані величини норми кожної з цих акцій та їх частки в портфелі, легко визначити сподівану норму прибутку портфеля з двох акцій за формулою

mp = x1m1 +x2m2

де mp — норма прибутку портфеля з двох різних акцій.

Як бачимо , норма прибутку портфеля двох акцій є зваженою середньою нормою прибутку кожного виду акцій, при цьому ваговими коефіцієнтами виступають частки цих акцій (у грошовому обсязі) в портфелі.

Приклад. Інвестор посідає портфель, що складається з двох акцій А та В з нормами прибутку відповідно 20% та 25%, причому частка акції А становить 40% портфеля. Підрахуємо норму прибутку портфеля.

mp= 0,4 × 20% + 0,6 × 25% = 23%.

Слід зазначити, що норма прибутку портфеля з двох акцій завжди знаходиться в інтервалі, границями якого є норми прибутку акцій, що входять до складу портфеля.

Визначимо ризик портфеля двох акцій, умовно позначених номерами 1 і 2. Виявляється, що варіація портфеля двох акцій може бути обчислена за формулою:

Vp = x12σ12 + x22σ22 + 2х1х2σ1σ2р12.

де Vp— варіація портфеля двох акцій; р12 — коефіцієнт кореляції двох акцій.

Середньоквадратичне відхилення портфеля двох акцій визначається за формулою:

Варіація (а отже ризик портфеля) двох акцій залежить не лише від ризику кожного виду акцій, що залучені до його складу, але також від кореляції цих акцій, тобто від ступеня взаємозалежності (взаємозв'язку) між їхніми нормами прибутку.

Далі більш детально проаналізуємо вплив кореляції на ризик портфеля.

Як відшукати структуру капіталу, що забезпечить його мінімальний ризик? Виходячи з вищенаведених формул:

х2 =1- х1

Vp = x12σ12 + (1- x1)2σ22 + 2x1 (1 – x1) σ1 σ2 p12

Мінімум Vpможна знайти, якщо прирівняти до нуля першу похідну Vpякфункції від х1.

звідси одержимо, що це виконується при таких х*1 та х*2:

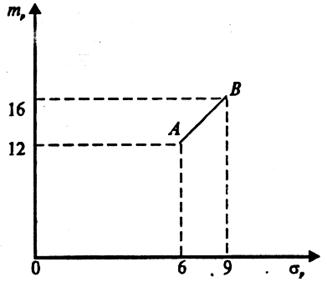

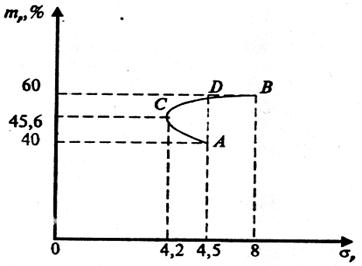

Формування оптимального портфелю цінних паперів, що складається з двох акцій можна проілюструвати графічно вдвовимірному просторі, де на осі абсцис відкладатимемо значення ризику (середньоквадратичні відхилення), а на осі ординат значення сподіваної норми прибутку (рис. 4.2).

Розглянемо випадок, коли р12 = 1. Це один з екстремальних випадків, який означає абсолютну додатну кореляцію (функціональну залежність) між нормами прибутку двох акцій.

чи

Vр = (х1σ1 + х2σ2)2.

Отже, ризик портфеля, виражений як середньоквадратичне відхилення в цьому випадку, дорівнює

σр = х1σ1 + х2σ2

Як бачимо у випадку абсолютної додатної кореляції між нормами прибутків певних акцій, ризик портфеля є середньозваженою величиною ризику окремих видів акцій, що входять до його складу. А ваговими коефіцієнтами е частки цих акцій в портфелі.

Підставляючи різні значення х1 та х2, причому х1 + х2 = 1, тобто змінюючи структуру портфеля, визначатимемо значення сподіваної норми прибутку та ризику множини усіх допустимих портфелів двох акцій.

Рис. 4.2. Множина портфелів двох абсолютно додатньо

корельованих видів акцій

Слід зазначити, що точка А відповідає портфелеві, що складається лише з акцій А, а точка В – портфелеві, котрий складається лише з акцій В. Середина відрізку АВ відповідає портфелеві, де обидві акції мають частку х1 = х2 = 0,5.

Як бачимо, випадок абсолютної додатної кореляції акцій не дозволяє досягнути якогось суттєвого ефекту. Зменшуючи ризик, ми одержуємо прямо пропорційне зменшення сподіваної норми прибутку і навпаки. Цей випадок не цікавий для інвестора, бо тут дуже обмежене поле щодо маневру.

Розглянемо випадок, коли р12= -1. Цей екстремальний випадок означає абсолютну від'ємну кореляційну залежність (функціональну залежність) між нормами прибутку двох акцій.

чи

Vp = (x1σ1 – x2σ2)2.

Ризик портфеля, виражений як середньоквадратичне відхилення в цьому випадку дорівнюватиме

Аналіз рівняння показує, що ризик портфеля в цьому особливому випадку можна суттєво зменшити. Якщо "σр" прирівняти до нуля, а цього можна досягнути за умови, коли

Тобто у випадку абсолютної від'ємної кореляції є можливість обрати таку структуру портфеля, котрий цілком позбавлений ризику.

Аналогічно попередньому проілюструємо цей приклад графічно (рис. 4.3).

Рис. 4.3. Множина портфелів з двох абсолютно від’ємно

корельованих акцій

Для цього випадку множина усіх допустимих портфелів складається з точок ламаної АСВ. Точки А та В відповідають портфелям, що складаються лише з одного виду акцій (А та В вiдповiдно).

Слід зауважити, що виходячи з точки А і збільшуючи в портфелі частку акції В, отримуємо зростання норми прибутку і одночасне зменшення ступеня ризику. В точці С маємо портфель з нульовим ступенем ризику.

Коли ж частка акції В і далі зростатиме, то маємо подальше зростання норми прибутку портфеля. Однак, ризик тепер теж зростає до величини σ2.

З рисунку маємо, що розсудливий менеджер (інвестор) напевне не обере жодного портфеля розташованого на відрізку АС. Для кожного такого портфеля знайдеться кращий (з іншою структурою), якому відповідають точки відрізка CD. Кращий тому, що за тим самим ступенем ризику дає більшу норму прибутку. Відрізок СВ називають множиною ефективних портфелів.

Розглянемо випадок, коли р12=0. Цей випадок означає відсутність взаємозв'язку (взаємозалежності) між акціями, тобто формування норми прибутку однієї акції ніяк не пов'язане з формуванням норми прибутку другої акції.

Ризик портфеля, виражений як середньоквадратичне відхилення, визначається за формулою

З формули випливає, що є можливість часткової редукції ризику портфеля двох акцій. Підставляючи в формулу значення х2 = (1 - х1), обчислимо першу похідну функції σр.

Величина σр досягає свого мінімуму за умови, що:

dσp / dx1 =0

а це можливо, коли

Мінімальне значення ризику дорівнює

Приклад. Маємо дві різні звичайні акції А та В, позначені номерами 1 та 2. Нехай сподівані норми прибутку від цих акцій дорівнюють відповідно m1 =40%, m2 = 60%, а ризик σ1 = 5%, σ2 = 8%, коефіцієнт кореляції між нормами прибутку за цими акціями р12=0. Обчислити та проаналізувати сподівану норму прибутку та ризику портфелів, які можливо сформувати з цих акцій.

mр = x1 × 40% + x2 × 60%, σр = (х12 • 25 + х12 • 64)0,5.

Як і у попередньому випадку, проілюструємо цей приклад графічно (рис. 4.4). Цього разу усі допустимі портфелі розташовані на кривій АВ.

Точки А та В знову ж відповідають портфелям, в які входять лише акції виду А та В відповідно.

Відзначимо що, виходячи з точки А і збільшуючи частку акцій В у портфелі, отримуємо зростання норми прибутку i зниження ступеня ризику.

Рис. 4.4. Множини портфелів із двох некорельованих видів акцій

Доходячи до точки С, отримуємо портфель з мінімально можливим ступенем ризику. Також легко відшукати частки акцій А та В в цьому портфелі:

х2 = 0,28.

х2 = 0,28.

Ризик цього портфеля дорівнює 4,24%, а норма прибутку буде:

mc = mр = 0,72 × 40% + 0,28 × 60 % = 28,8 + 16,8 = 45,6 %.

Збільшуючи надалі частку акцій В в портфелі (х2 > 0,28) отримуємо подальше зростання норми прибутку портфеля. При цьому ризик теж зростає відносно своєї мінімальної величини. З рис. 4видно, що розсудливий інвестор напевне не обере жодного з портфелів, котрі знаходяться на відрізку АС кривої. Для кожного такого портфеля знайдеться кращий, що знаходиться на відрізку кривої CD. Він кращий, бо при такому ж ступені ризику дає більше значення норми прибутку. Відрізок СВ кривої є множиною ефективних портфелів.

Наведені вище приклади показують, що вміле формування портфеля з двох видів акцій може призвести до значного зменшення ризику. Ясно, що залучення до портфеля, котрий складався лише з одного виду акцій, другого виду акцій, призводить майже завжди до зниження ризику, часом навіть при одночасному зростанні норми прибутку портфеля. Такі дії інвестора (менеджера) називаються диверсифікацією.

Розрізняють «наївну» диверсифікацію та «розсудливу». «Наївна» диверсифікація спирається на максимальну різноманітність залучених до портфеля різних видів цінних паперів без точного використання ступеня кореляції (зв'язку) між ними. Така диверсифікація, як правило, рідко призводить до значної редукції ризику, як це показано у випадку зі звичайними акціями з великим від'ємним (близьким до мінус одиниці) коефіцієнтом кореляції. «Розсудлива» диверсифікація повинна враховувати кореляцію між цінними паперами. Не мають рації ті, хто вважає, що до формування портфеля не конче потрібно використовувати економіко-математичні методи та моделі.

Читайте також:

- Адаптаційні зміни суглобово-зв'язкового апарату спортсменів різних спеціалізацій.

- Акціонерні товариства випускають облігації на суму не більше 25 % від розміру статутного капіталу і лише після повної оплати всіх випущених акцій.

- Але різних за значенням

- Але різних за значенням.

- Арифметичні операції в різних системах числення

- Банківська система в ринковій економіці є звичайно дворівневою і включає центральний банк (емісійний) і комерційні (депозитні) банки різних видів.

- В однакових об'ємах різних газів за однакових умов (температура і тиск) міститься однакова кількість молекул.

- В умовах різних облікових систем

- Вибори, їх класифікація та особливості при різних політичних режимах.

- Вибори, їх класифікація та особливості при різних політичних режимах.

- Види планів щодо різних критеріїв

- ВИДИ СПОСТЕРЕЖЕННЯ В РІЗНИХ ТИПАХ ДОСЛІДЖЕННЯ

| <== попередня сторінка | | | наступна сторінка ==> |

| Кореляція цінних паперів та її застосування. | | | Портфель з багатьох акцій. |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |