РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Лекція №2. Відсотковий та інфляційний ризики

Цінний папір – це право на отримання потоку платежів або деякої послідовності платежів у майбутньому.

Перший тип цінних паперів – облігації.

Основу ринку складають державні облігації. Ці цінні папери є безризикові. ДКО – державні короткострокові обов’язки випускаються з 1993 року. Коли кажемо „без ризику”, маємо на увазі, що потік платежів є визначеним та зафіксованим у цьому цінному папері. Але купівля чи продаж цих цінних паперів пов’язаний з деяким ризиком. Ризик виникає через часові структури відсоткової ставки.

Другий тип цінних паперів – акції корпорацій. В основі акція пов’язана з ризиком: невідомо які ми отримаємо дивіденди. Акція надає право на володіння долею власністі корпорації. Але ринкова ціна корпорації може змінюватись і при купівлі чи продажу акції можна отримувати різний прибуток.

Третій тип цінних паперів – похідні цінні папери.

Учасники фінансового ринку:

Держава, фірми, індивідуальні інвестори, країни.

Держава завжди присутня на фінансовому ринку за для стабілізації.

Фірми випускають акції, щоб мати можливість для розвитку. Але акції за своєю природою породжують ризикований потік платежів через невизначеність вартості майбутніх дивідендів та курсової вартості.

Громадяни. Причиною того, що люди стають учасниками ФР є так званий життєвий цикл: молодий громодянин живе в кредит, у віці - купує цінні папери.

Країни. Є країни-кредитори та ті, що отримують кредит.

Обмін на ФР відбувається тому, що в учасників є різні переваги. Це пов’язано з тим, що прибутки та витрати в учасників ринку відбуваються в різні моменти часу. Тому виникає потреба в обміні цінними паперами. Ставлення до ризику різне і залежить від переваг інвесторів. Перші ладні його продати, інші – купити. Наприклад, стосунки між клієнтом і страховою компанією: клієнт ладен внести в компанію невелику грошову суму, і його страти будуть компенсовано.

Страхова компанія заключає контракт з багатьма клієнтами і ймовірність того, що доведеться платити компенсації багатьом одразу, мала, тобто ризик буде загашено, тобто диверсифіцован. Страхова компанія „купує” ризик. Ризик – це від’ємний продукт, його можна купувати та продавати. Є учасники ФР, що страхують себе (хеджери), але є й такі, що займаються спекуляцією – купують ризик. Без спекулянтів та хедерів не було б фінансової рівноваги.

Для роботи на ФР необхідно знати теорію вартості цінних паперів тому, що ціни на ці товари залишаються незмінними деякий час.

Ринок облігацій

Облігації бувають державні, муніципальні, корпоративні.

Будь який цінний папір є пов’язаним з потоком платежів, тобто є формою деякою формою довгострокового зобов’язання. Вона характеризується:

1.строком погашення – час, після якого цінний папір не має цінність;

2. проміжними платежами – купони та платежі за ними;

3.термінальним платежем – номінальна вартість.

Поточна або сьогоднішня вартість облігації, тобто вартість потоку платежів, зведеного до теперішнього часу.

За оцінку теперішньої вартості приймається такий депозитний вклад Р під банківську ставку r, який до кінця строку n зросте до величини, що дорівнює номінальній вартості F:

;

;  ;

;

Для одноперіодної облігації (безкупонної), теперішня вартість або теоретична оцінка її ціни дорівнює

,

,

де F – номінальна вартість;

r – безризикова відсоткова ставка.

Коефіцієнт  - коефіцієнт дисконтування, тобто

- коефіцієнт дисконтування, тобто  .

.

Ця формула отримується з процесу нараховування доходу на вкладені засоби.

Так при використанні формули нарахування звичайних відсотків на ставку r кожна майбутня сума буде більша за попередню на  :

:

,

,

и

и

- арифметична прогресія.

- арифметична прогресія.

Приклад: Річна ставка звичайних відсотків r = 12,5. Через скільки років вкладена сума подвоїться?

,

,  ,

,  , через 8 років.

, через 8 років.

Якщо складний відсотковий приріст за ставкою r, то кожна майбутня сума зростає на долю r від попередньої.

- геометрична прогресія.

- геометрична прогресія.

Рента – це право на щорічне отримання однакового платежу С. Для підрахування вартості ренти (наприклад необмеженої часом), за якою ціною її треба купувати необхідно розрахувати нескінченну суму

:

- геометричну прогресію.

- геометричну прогресію.

Купонні облігації

F – номінальна вартість купоної облігації, b – відсоток за купоном. Така купонна облігація надає право в будь який момент часу значення  , в останній момент

, в останній момент  . Час життя облігації Т- періодів, тобто платіжи за час Т

. Час життя облігації Т- періодів, тобто платіжи за час Т  .

.

Розрахуємо поточні вартості. Нехай зараз момент t. Нехай відомо, що значення поточної вартості дорівнює  в момент часу

в момент часу  , зокрема нам відомо, що в наступний момент часу надійде ще один платіж розміром С, тоді вартість буд дорівнювати

, зокрема нам відомо, що в наступний момент часу надійде ще один платіж розміром С, тоді вартість буд дорівнювати  .Тобто вартість платежу в момент часу

.Тобто вартість платежу в момент часу  дорівнює:

дорівнює:

(1)

(1)

Ризик зміни покупної спроможності грошей – інфляційний ризик (визначається темпами інфляції в державі, що негативно впливає на заощадження громадян, а також на вартості цінних паперів з фіксованим прибутком).

Приклад: Ви у 25 річному віці відклали 200 у.о. із розрахунку 8% річних. Коли вам виповнилось 60 років, ця сума зросте  , але якщо ціни будуть зростати в рік на 8%, то на ці гроші (2957 у.о.) ви купите те, що зможете купити зараз на 200 у.о. Тому приймаючи рішення на довгострокові вклади, ви винні враховувати як відсоткову ставку, так і рівень інфляції.

, але якщо ціни будуть зростати в рік на 8%, то на ці гроші (2957 у.о.) ви купите те, що зможете купити зараз на 200 у.о. Тому приймаючи рішення на довгострокові вклади, ви винні враховувати як відсоткову ставку, так і рівень інфляції.

Як правило, від інфляції допомагають прості акціїє

Для обліку співвідношення між відсотковою ставкою та рівнем інфляції слід порівняти номінальну відсоткову ставку  та реальну відсоткову ставку

та реальну відсоткову ставку  ;

;  - темп інфляції.

- темп інфляції.

Для того, щоб  забезпечувало зростання реальних грошей у рік на долю j, маючи інфляцію

забезпечувало зростання реальних грошей у рік на долю j, маючи інфляцію  , темп інфляції винен бути:

, темп інфляції винен бути:

, звідки

, звідки  .

.

Вплив інфляції на різні процес.

Кредитори радіють твердій відсотковій ставці, а дебітори – ні. Наприклад, якщо ви взяли 10000 у.о. під 8% річних і рівень інфляції також дорівнює 8%, то реальна ставка = 0%, і ви віддаєте борг „дешевшими грошима”.

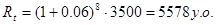

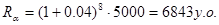

Інший приклад - дитині 10 років і ви плануєте відкрити рахунок, щоб забезпечити його освіту. Плата за рік навчання зараз становить 5000 у.о. й очкується її зростання на 4% в рік. Ви кладете 3500 у.о. за ставкою 6% і через 8 років  Сума велика, але дійсна плата за рік навчання буде становити

Сума велика, але дійсна плата за рік навчання буде становити  - тобто грошей не вистачить.

- тобто грошей не вистачить.

Читайте також:

- Аудиторські ризики

- Аудиторські ризики, пов’язані з використанням комп’ютерних інформаційних систем

- Банківські ризики та їх характеристика

- Банківські ризики та їх характеристика.

- Безпосередньо збутові ризики та причини їх виникнення

- Валютні ризики та методи їх уникнення.

- Вид заняття: лекція

- Вид заняття: лекція

- Вид заняття: лекція

- Вид заняття: лекція

- Вид заняття: лекція

- Виробничі ризики, їх характеристики і класифікація

| <== попередня сторінка | | | наступна сторінка ==> |

| Лекція № 1. Економічна сутність та класифікація ризиків | | | Лекція №3. Ризик на ринку акцій. |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |