РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

Сутність екологічного податку, його функції

Об'єкт та база оподаткування екологічного податку.

Платники екологічного податку, податкові агенти.

Сутність екологічного податку, його функції.

ЕКОЛОГІЧНИЙ ПОДАТОК

ТЕМА 8

Теоретичні основи екологічного податку були закладені представником кембриджської економічної школи Артуром Пігу (1877-1959 рр.) в концепції економіки добробуту. Згідно з цією теорією забруднення НПС розглядається як екстерналія. їх існування призводить до розбіжностей між приватними та суспільними витратами, де приватні є значно меншими за суспільні. Така ситуація характеризується як «провали ринку», оскільки орієнтація лише на приватні вигоди і витрати приводить або до перевиробництва благ з негативними екстерналіями (забруднення повітря, землі, води), або до недовиробиицтва благ з позитивними екстерналіями (відмова приватних осіб від зведення транспортної інфраструктури, закладів охорони здоров'я, культури тощо). Для того, щоб скоротити перевиробництво товарів і послуг з негативними зовнішніми ефектами і заповнити недовиробництво товарів і послуг з позитивними зовнішніми ефектами, тобто трансформувати зовнішні ефекти у внутрішні, необхідна інтерналізація зовнішніх ефектів. Вона може бути досягнута шляхом наближення граничних приватних витрат (і відповідно вигод) до граничних суспільних витрат (вигод).

Вказівки на «провали ринку» слугували для А. Пігутеоретичним обґрунтовуванням державного втручання в економіку: він пропонував як рішення даної проблеми використовувати коригуючі податки для тих, хто здійснює негативні екстерналії та субсидії, для тих, хто здійснює позитивні екстерналії. Коригуючі податки отримали назву податків А. Пігу, їх сутність полягає не в покаранні тих, хто створює негативні зовнішні ефекти, не у відшкодуванні збитку зовнішньому суб'єкту і навіть не в залученні коштів до державного бюджету, а у відновленні ринкової рівноваги на рівні, що забезпечує оптимальне, з точки зору суспільства, виробництво і споживання благ

Відповідно до ПКУ екологічний податок - загальнодержавний обов'язковий платіж, що справляється з фактичних обсягів викидів у атмосферне повітря, скидів у водні об'єкти забруднюючих речовин, розміщення відходів, фактичного обсягу радіоактивних відходів, що тимчасово зберігаються їх виробниками, фактичного обсягу утворених радіоактивних відходів та з фактичного обсягу радіоактивних відходів, накопичених до 1 квітня 2009 року.

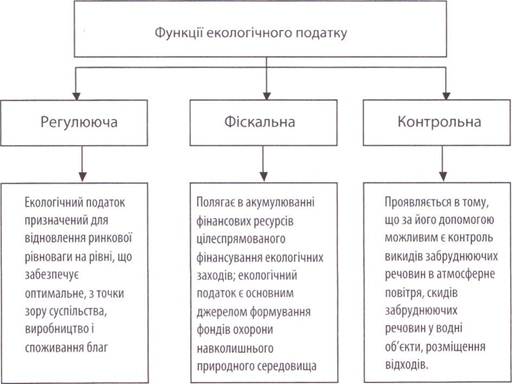

Функції екологічного податку:

- регулююча – екологічний податок призначений для відновлення ринкової рівноваги на рівні, що забезпечує оптимальне з точки зору суспільства, виробництво і споживання благ;

- фіскальна – полягає в акумулюванні фінансових ресурсів ціле-спрямованого фінансування екологічних заходів;

- контрольна – проявляється в тому, що за його допомогою можливий контроль викидів забруднюючих речовин. Схематично функції екологічного податку зображено на рис. 8.1.

Рис. 8.1. Функції екологічного податку

Таким чином, головною функцією екологічного податку є регулююча. Дана функція також проявляється у такому:

- узгодженні розміру прибутків і фондів матеріального заохочення з ефективністю природоохоронної діяльності на підприємствах - забруднювачах;

- спонуканні підприємств до зниження збитків (а отже, і негативного техногенного навантаження на природне середовище) шляхом ефективного освоєння коштів на спорудження і обслуговування природоохоронних об'єктів, на придбання обладнання та приладів по знешкодженню забруднюючих речовин.

Розглядаючи міжнародний досвід екологічного оподаткування зазначимо, що загальне визначення екологічних податків, яке використовуються Європейським Співтовариством, ОЕСО і Міжнародним енергетичним агентством (ІЕА) таке: екологічні податки - це такі податки, у яких базою оподаткування виступають фізичні одиниці чинника негативного впливу на навколишнє природне середовище.

До екологічних податків в ЄС входять податки чотирьох категорій:

- податки на енергоресурси,

- на транспорт,

- за забруднення,

- за спеціальне використання природних ресурсів.

Щоб віднести певний вид податку до екологічного, не має значення для виконання якої функції вони вводилися (фіскальної або регулюючої).

Податки на енергоресурси включають податки на енергетичні продукти, як для транспорту, так і стаціонарної мети. Найважливіші енергетичні продукти для транспорту - це бензин і дизель. Енергоресурси для стаціонарного використання включають мазут, природний газ, вугілля і електрику. Податки на викиди діоксиду вуглецю (С02) входять до групи податків на енергоресурси, а не в групу податків на забруднення. Для цього є певні причини. В першу чергу, це те, що неможливо, ідентифікувати для статистичних цілей податки на викиди діоксиду вуглецю (СО,) окремо від податків на енергоносії, тому що споживання енергоресурсів викликає викиди вуглекислого газу. Крім того, надходження від цих податків часто порівняють з доходом від податків за забрудненна такожвключення податків на викиди діоксиду вуглецю (СО,) в групу податків на забруднення, а не в групу податків енергоносіїв спотворить міжнародні порівняння.

Податки на транспорт переважно включають податки, що пов'язані з володінням і використанням засобів пересування. В Україні відповідні податки не є екологічними. Податки на інші засоби пересування (наприклад, літаки) і пов'язані з цим послуги транспорту (наприклад, мито на чартерних рейсах) також включаються в цю групу, коли вони узгоджуються із загальним визначенням екологічних податків. Податки на транспорт можуть бути податками, які платяться одноразово (імпортне мито) і періодичні податки, такі як, наприклад, щорічний дорожній податок. Термін «податки на транспорт» може дещо вводити в оману, тому що найважливіша частина, податків на бензин, дизель і інші пальні для транспорту, включені в групу податків на енергоресурси.

Податки на забруднення та використання ресурсів спрямовані на оподаткування виміряної або оціненої емісії забруднюючих речовин в повітря, воду, а також відходів і шум. Виключення становить податок на викиди діоксиду вуглецю (СО2), який включені в групу податків енергоресурси, як зазначалося вище. Податки на ресурси формулюють деякі специфічні проблеми. Є різні погляди на те, чи приносить екологічну шкоду видобуток ресурсів сам собою, хоча всі погоджуються з тим, що видобуток ресурсів може привезводити до екологічних проблем, як наприклад забруднення і ерозія землі. Торгівля квотами на емісію діоксиду вуглецю (СО2), роль якої зростатиме в майбутньому, ймовірно, призведе до більшого зменшення частки екологічних податків у ВВП.

Якщо екологічні податки діють ефективно, вони повинні зменшити використання екологічно шкідливих товарів і таким чином звузити базу оподаткування. Ці завдання можуть досягатися, якщо податки на екологічно чисту продукцію зменшені, це призведе до зменшення податкових надходжень. Дана тенденція простежується в надходженнях від екологічних податків країн ЄС. Так, після проведення еколого-трудової реформи середні надходження екологічних податків по 15-ти країнам-членам ЄС (ЕІЛ5) значно зросли порівняно з 1980 р. і складали в 2002 р. 6,5 % доходів бюджету разом з внесками до соціальних фондів і 2,7% ВВП. В останні роки частка екологічних податків в ВВП зменшилася, а забруднення НПС почало зменшуватись, що свідчить саме про звуження бази оподаткування (товарів і виробничих процесів, які забруднюють, ушкоджують чи знищують НПС, забруднення, використання природних ресурсів). Крім того, податки на енергоресурси сприяли перерозподілу податкового тягаря з праці на енергоспоживання.

Одним з перших екологічних податків, запроваджених в Україні, став збір за забруднення НПС, введений у 1991 р. Основою для збору за забруднення НПС стали концепція та методика розрахунку економічного збитку від забруднення НПС. Дані наукові праці розроблені ще в СССР фахівцями школи економістів-екологів м. Суми, яка виникла на початку 70-х рр. під керівництвом О. Балацького. Крім того, введення збору за забруднення НПС в Україні обумовлене принципом екологічної політики «забруднювач платить».

Як зазначає основоположник ряду наукових напрямів економіки природокористування К.Г. Гофман, встановлена система платежів за забруднення і утворюваних переважно за рахунок цих платежів екологічних фондів за своїми багатьма характеристиками була унікальною. Зокрема, унікальними були шкала податкових ставок за десятки і сотні забруднюючих речовин, які встановлювалися єдиними для всієї країни, та фінансове забезпечення природоохоронних заходів, що було поставлене в жорстку залежність від надходження коштів до фондів НПС.

З набранням чинності ПКУ збір за забруднення навколишнього природного середовища замінив екологічний податок.

Досліджуючи українську практику функціонування збору за забруднення НПС, зазначимо, що ним не у повною мірою виконувалися регулююча та фіскальна функції. Ставки цього податкового інструменту через низький рівень не спонукали підприємств-забруднювачів НПС до інвестицій в охорону НПС, а незначна частка даного збору у ВВП (за аналізований період середнє значення 0,1 %), доходах бюджету (0,4 %), податкових надходженнях (0,52 %) свідчать про низьке фіскальне значення даного збору як в податковій системі, так і бюджетній.

Читайте також:

- Адвокатура в Україні: основні завдання і функції

- Алгоритм знаходження ДДНФ (ДКНФ) для даної булевої функції

- Але відмінні від значення функції в точці або значення не існує, то точка називається точкою усувного розриву функції .

- Аналіз коефіцієнтів цільової функції

- АРХІВНІ ДОВІДНИКИ В СИСТЕМІ НДА: ФУНКЦІЇ ТА СТРУКТУРА

- Асимптоти графіка функції

- Базальні ядра, їх функції, симптоми ураження

- Базові функції, логічні функції

- Банки як провідні суб’єкти фінансового посередництва. Функції банків.

- Банківська система та її основні функції

- Банківська система та її структура. Функції Центрального банку.

- Банківська система: сутність, принципи побудови та функції. особливості побудови банківської системи в Україн

| <== попередня сторінка | | | наступна сторінка ==> |

| Особливості розрахунку та сплати збору за першу реєстрацію транспортного засобу | | | Платники екологічного податку, податкові агенти |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |