РЕЗОЛЮЦІЯ: Громадського обговорення навчальної програми статевого виховання

ЧОМУ ФОНД ОЛЕНИ ПІНЧУК І МОЗ УКРАЇНИ ПРОПАГУЮТЬ "СЕКСУАЛЬНІ УРОКИ"

ЕКЗИСТЕНЦІЙНО-ПСИХОЛОГІЧНІ ОСНОВИ ПОРУШЕННЯ СТАТЕВОЇ ІДЕНТИЧНОСТІ ПІДЛІТКІВ

Батьківський, громадянський рух в Україні закликає МОН зупинити тотальну сексуалізацію дітей і підлітків

Відкрите звернення Міністру освіти й науки України - Гриневич Лілії Михайлівні

Представництво українського жіноцтва в ООН: низький рівень культури спілкування в соціальних мережах

Гендерна антидискримінаційна експертиза може зробити нас моральними рабами

ЛІВИЙ МАРКСИЗМ У НОВИХ ПІДРУЧНИКАХ ДЛЯ ШКОЛЯРІВ

ВІДКРИТА ЗАЯВА на підтримку позиції Ганни Турчинової та права кожної людини на свободу думки, світогляду та вираження поглядів

- Гідрологія і Гідрометрія

- Господарське право

- Економіка будівництва

- Економіка природокористування

- Економічна теорія

- Земельне право

- Історія України

- Кримінально виконавче право

- Медична радіологія

- Методи аналізу

- Міжнародне приватне право

- Міжнародний маркетинг

- Основи екології

- Предмет Політологія

- Соціальне страхування

- Технічні засоби організації дорожнього руху

- Товарознавство продовольчих товарів

Тлумачний словник

Авто

Автоматизація

Архітектура

Астрономія

Аудит

Біологія

Будівництво

Бухгалтерія

Винахідництво

Виробництво

Військова справа

Генетика

Географія

Геологія

Господарство

Держава

Дім

Екологія

Економетрика

Економіка

Електроніка

Журналістика та ЗМІ

Зв'язок

Іноземні мови

Інформатика

Історія

Комп'ютери

Креслення

Кулінарія

Культура

Лексикологія

Література

Логіка

Маркетинг

Математика

Машинобудування

Медицина

Менеджмент

Метали і Зварювання

Механіка

Мистецтво

Музика

Населення

Освіта

Охорона безпеки життя

Охорона Праці

Педагогіка

Політика

Право

Програмування

Промисловість

Психологія

Радіо

Регилия

Соціологія

Спорт

Стандартизація

Технології

Торгівля

Туризм

Фізика

Фізіологія

Філософія

Фінанси

Хімія

Юриспунденкция

САМОСТІЙНЕ ОПРАЦЮВАННЯ

1. Смарт-картки та їх використання

Як показує практика, найповніше функцію готівкових грошей виконують смарт-картки, або інакше — інтелектуальні картки. Така картка не лише зберігає дані, як це робить звичайна МПК, а й оперує ними, обробляє їх згідно із заданими правилами. Це досягається вмонтуванням у картку мікросхеми, яка має процесор, пам’ять, ввід/вивід і власну операційну систему. Фактично смарт-картка — це маленький комп’ютер, потужність якого цілком порівнювана з потужністю ЕОМ початку 80-х років. Характеристики смарт-картки: тактова частота — близько 3 МГц, ємність ОЗУ — 256 байт; обсяг постійної пам’яті — близько 10 кбайт.

Завдяки мікросхемі в самій картці можна зберігати ліміт наявних грошей, обліковувати витрати та визначати баланс і розмір фактичного залишку, не звертаючись до комп’ютера банку або до розрахункового центру. Сума ліміту «видається» в банку, записується в смарт-картку на одному пристрої за певними правилами (технологією), а сума поточних витрат і поточний залишок визначаються в місці покупки в ТТ, де є спеціалізовані розрахункові термінали.

Розрахункові термінали, контактуючи зі смарт-карткою, активізують у ній відповідні поля й змінюють розміри витрат і залишків грошей, а також «знімають» ідентифікатор клієнта, номер його РР, суму покупки й ідентифікатор банку-платника. На підставі цих даних формується картка торгівця, встановлюється зв’язок ТТ із банком і на рахунок ТТ нараховуються гроші.

Загальна технологія використання смарт-картки в системах електронних платежів майже така сама, як МПК: банк видає таку картку, а магазини та інші установи торгівлі, які працюють у системі, приймають її до оплати.

Купуючи товар, покупець пред’являє касирові свої покупки і смарт-картку. Остання вставляється у спеціальний касово-розрахунковий термінал, де є рідер (спеціальний пристрій) для її читання. За допомогою ПІН перевіряють, чи дійсна картка та чи є на ній сума, достатня для оплати покупки.

Якщо ні, то відбувається «повернення» товару — покупка відкладається. У противному разі дебетується смарт-картка і кредитується касовий апарат. Усе це виконується за лічені секунди, без жодного зв’язку із центром або комп’ютером банку.

Грошові кошти для оплати покупок пересилаються по каналах зв’язку на банківський рахунок продавця (як правило, у кінці дня за один сеанс зв’язку з банком). Вважається, що розрахунковий рахунок ТТ ведеться в банку, який видав смарт-картку. Якщо зв’язку з банком по каналах немає, то в торговельній установі заповнюється спеціальна смарт-картка — картка торгівця протягом певного часу, яку можна доставити безпосередньо до банку.

У світі нині плануються й реалізуються численні проекти, де використовуються смарт-картки. В Україні з ініціативи НБУ створено АТ «Укркарт», яке розробляє проект застосування платіжних карток типу смарт-карток для розрахунків із фізичними та юридичними особами.

Завантажена смарт-картка містить готівку, котру можна використовувати як замінник монет і банкнот. Такі електронні гроші допомагають усувати труднощі, які пов’язані з використанням готівкових грошей (наприклад, оплатою експлуатаційних витрат і т.ін.). Їх можна ефективно використовувати для оплати невеликих покупок у магазинах і торговельних точках. При цьому кількість діючих готівкових грошей зменшується. До речі, скорочення обсягу використовуваної готівки та звільнення маси доларових купюр у США було досягнено завдяки впровадженню електронних грошей.

Зауважимо, що зменшення обсягу готівкових грошей вигідне всім: і банкам, і роздрібній торгівлі, і самим покупцям, оскільки ЕЛГ — це насамперед надійність, послаблення загрози пограбування та крадіжки. Окрім того, під час їх використання фінансові органи можуть організувати й контролювати весь діапазон фінансових угод і операцій.

Електронні гроші відрізняються від традиційних тим, що:

1. Вони майже не можуть бути використані не власником.

2. ЕЛГ зручніше носити в кишені або гаманці, оскільки їх фізичні розміри не залежать від розміру суми.

3. У разі застосування смарт-карток як ЕЛГ досягається високий рівень захисту від шахрайства та підробок у фінансовій сфері.

4. Смарт-картка як ЕЛГ може виконувати інші функції (у пропускній системі, у допуску до роботи і т. ін.).

Смарт-картки застосовні не лише як готівка, а й з іншою метою. Так, наприклад, коли йдеться про видачу різного виду допомоги, то смарт-картка (її видає не банк, а спеціальні установи) забезпечує отримання певної кількості товару та послуг. Важливо, що при цьому контролюється цільове використання суми наданої допомоги.

Смарт-картка, як і будь-яка інша, має за своїми фізичними та технічними параметрами відповідати вимогам специфікацій Всесвітньої організації стандартів (ВОС). Технічні характеристики смарт-карток уніфіковані. Їх фізичні розміри мають відповідати вимогам специфікації (ДЕСТУ) ВОС за номером 7816/1 і бути такими: довжина 85,6 мм, ширина — 53,9 мм, а товщина не більш як 0,76 мм. Вони повинні мати також певні експлуатаційні характеристики, а саме: строк зберігання — не менш як 10 років; безвідказність циклу читання/запис — не менш як 10000 разів. Установлені також вимоги, які стосуються стійкості карток щодо впливів зовнішнього середовища (температура, кислотність і т.ін.), а також щодо їх трансформації (скручування).

Зазначені високі параметри та наявність умонтованого мікропроцесора (інтелектуальність) дають змогу ефективно використовувати смарт-картки як електронний гаманець або передоплатну картку. Справді, інші системи електронних грошей (на базі інших МПК) для зменшення фінансового ризику потребують прямого підключення (режим оn-linе) обладнання торговельної точки до відповідного банківського комп’ютера для авторизації операцій із карткою. Отже, для ефективного функціонування такої системи необхідна розвинена мережа телекомунікацій на основі виділених каналів. Для створення такої системи знадобляться інвестиції на суму близько 150 дол. США на одного власника МПК. У разі використання смарт-картки ця сума становить приблизно 50 дол., тобто втричі менше, оскільки смарт-картка зорієнтована на режим непрямого доступу (оff-lеin). При цьому забезпечується автономна робота обладнання в торговельних точках. Якщо в першому випадку основу становить централізована обробка даних про операції з картками, то в другому децентралізована обробка таких даних.

Отже, розглянуті системи можуть широко впроваджуватися в регіонах, де МПК ще широко не впроваджені, де бракує надійних засобів телекомунікацій, активно діють кримінальні структури й населення має невисоку кредитну надійність.

2. Інфраструктурні елементи обслуговування пластикових карт (банкомати, РОS-термінали, ВААS-термінали)

Щоб проводити розрахунки з використанням платіжних карток, необхідно створити певну інфраструктуру, яка забезпечить взаємодію учасників платіжної системи.

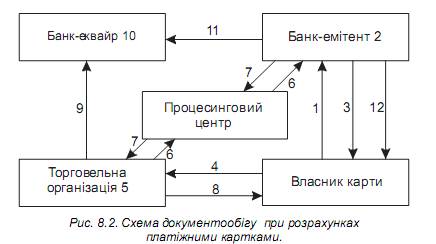

У системі карткових розрахунків беруть участь: власники карток, банк-емітент, торговельні установи та заклади сфери послуг, банк-еквайр, процесинговий центр.

Власники карток – це фізичні та юридичні особи, які за договором з кредитно-фінансовою установою використовують її платіжну картку для оплати у безготівковій формі вартості товарів чи послуг, а також для отримання через банківські установи та банкомати готівкових коштів.

Банк-емітент – установа банку, яка випускає в обіг платіжні картки.

Банк-еквайр – банківська установа, яка підписує угоду з підприємствами торгівлі та побутового обслуговування на обслуговування карток, здійснює первинну обробку трансакцій і бере на себе проведення з торговцями усього спектра операцій з картками.

Процесинговий центр – спеціалізований інформаційно-обчислювальний центр, який виконує збирання, обробку, зберігання та передачу кредитно-фінансовим установам інформації про необхідність переказу з рахунків осіб-держателів платіжних карток грошових коштів за одержані товари і послуги та інші карткові операції на рахунки осіб, які їх надають.

Юридичною основою взаємодії учасників карткових розрахунків є система договірних відносин. Передусім це стосується взаємодії банку-емітента з клієнтами. В таких договорах банки самостійно встановлюють тарифи на відкриття та обслуговування карткових рахунків, розміри мінімального внеску і незнижувального залишку.

Прагнення банків розширити мережу пунктів видачі готівки призвело до впровадження однієї з поширених у світі технологій обслуговування банківських платіжних карток – банкоматів.

Банківський автомат самообслуговування (банківський автомат) – програмно-технічний комплекс, що надає змогу держателю спеціального платіжного засобу здійснити самообслуговування за операціями одержання грошей у готівковій формі, внесення їх для зарахування на відповідні рахунки, одержання інформації щодо стану рахунків, а також виконати інші операції згідно з функціональними можливостями цього комплексу.

Сучасний банкомат може виконувати всі операції, які звичайно виконує касир:

• змінювати параметри рахунка клієнта (внесок коштів);

• повідомляти про баланс рахунка;

• видавати звіт про рух коштів на рахунку за певний період;

• переказувати кошти з рахунка на рахунок;

• здійснювати періодичні платежі;

• видавати та приймати готівку;

• надавати інформаційно-довідкові послуги.

Найчастіше банкомат використовується для видачі готівки.

Водночас важливим напрямком обслуговування власників платіжних карток з використанням найновіших електронних засобів є надання їм електронних послуг у торговельних пунктах. Ідея полягає в тому, щоб здійснювати оплату повсякденних покупок у магазинах, кафе, на бензоколонках тощо через POS-термінали (point of sale terminals), які з’єднані з банківським комп’ютером і приводяться в дію за допомогою платіжної картки. При такому платежі сума покупки негайно списується з рахунка покупця і перераховується на банківський рахунок торгового пункту. Мета впровадження таких систем – заміна готівково-грошових оборотів електронними перерахуваннями.

POS-терміна́л (від англ. Point Of Sale — точка продажу) — це електронний пристрій, що зчитує дані пластикової картки з магнітної смуги або чіпа, розташованого на пластиковій картці, і зв'язується з банком по електронних каналах зв'язку. Сума операції вводиться із клавіатури (якщо це POS-термінал, інтегрований у касу, то сума береться з даних каси до оплати). Всі дані операції друкуються на чеку терміналом.

Наявність POS-терміналу дозволяє приймати до оплати всі типи міжнародних банківських карт, включаючи найбільш поширені електронні карти «Visa» та «MasterCard», що значно прискорює проведення операції оплати і скорочує термін відшкодування грошових коштів по проведених операціях.

BASS-термінал – це назва платіжного термінала Приватбанку (типу Ківі чи Елекснет), через який можна внести готівку, щоб поповнити карту, погасити кредит чи оплатити мобільний телефон тощо

Схема розрахунків з використанням платіжної картки має такий вигляд:

1. Клієнт звертається до банку на отримання платіжної картки.

2. Банк-емітент відкриває клієнтові картковий рахунок, а у разі видачі кредитної картки аналізує його кредитоспроможність і визначає ліміт кредиту.

3. Банк-емітент видає клієнтові платіжну картку.

4. Купуючи товари у торговельній мережі, власник картки пред’являє її продавцю, який має спеціальний зчитувальний пристрій (торговельний термінал). Торговельний термінал – різновид платіжного термінала, що реалізує переважно функції платежу із застосуванням платіжної картки.

5. Власник картки набирає персональний ідентифікаційний номер (PIN). Персональний ідентифікаційний номер (PIN) – код, відомий лише держателю платіжної картки і потрібний для його ідентифікації під час здійснення операцій з використанням платіжної картки.

6. Перевірка платоспроможності власника картки. Для здійснення операції продавцю необхідно отримати підтвердження платоспроможності клієнта. Здійснюється авторизація. Авторизація – процедура отримання дозволу на проведення операції із застосуванням платіжної картки. Сучасні термінали дають змогу в режимі реального часу «on-line» за кілька секунд зв’язатися з центральним комп’ютером в інформаційному центрі. Інколи продавцю вимагається додаткове підтвердження платоспроможності власника картки. У цьому разі він зв’язується з банком за телефоном, повідомляє номер рахунка клієнта, кінцевий термін дії картки, номер свого рахунка і суму, на яку здійснюється операція. Установа, від імені якої видана картка, відповідним кодом, що передається по комп’ютерній мережі, дає дозвіл на операцію (або відхиляє). Цей код фіксується на квитанції торгового термінала, після чого операція проводиться за рахунками власника картки. Код авторизації – код, що формується й надається емітентом або особою, яка діє за його дорученням, – членом або учасником платіжної системи за результатами позитивної авторизації.

7. У разі негативної авторизації безготівкові розрахунки за платіжною карткою не проводяться. У разі позитивної авторизації торговельний термінал друкує три квитанції, в яких містяться дані про дату та суму здійснення операції, реквізити платіжної картки, підписи касира і держателя платіжної картки (якщо це передбачено правилами платіжної системи) та ін. Кожна з цих квитанцій платіжного термінала призначена для одного з учасників операції (власника картки, магазину і банку).

8. Продавець повертає платіжну картку покупцю разом з товаром і квитанцією платіжного термінала.

9. У кінці кожного дня торговець збирає квитанції платіжного термінала і передає їх у свій банк.

10. Загальна сума виручки за вирахуванням комісійних перераховується на поточний рахунок торговця.

11. Якщо торговець і власник картки обслуговуються в різних банках, то за допомогою міжбанківських розрахунків гроші перераховуються з банку-емітента до банку-еквайра. Потім банк-емітент отримує платіж від власника картки.

12. Емітенти платіжних карток зобов’язані у порядку та строки, визначені договором, надавати клієнтам виписки про рух коштів на їхніх картрахунках за операціями, які виконали клієнти та їхні довірені особи. Виписка про рух коштів на картрахунку може надаватися клієнту безпосередньо у банку, надсилатися поштою, електронною поштою, у вигляді текстового повідомлення на мобільний телефон.

Читайте також:

- Аналіз опрацювання помилок

- Дати на самостійне вивчення засоби

- Етапи опрацювання тексту

- Завдання для самостійного опрацювання

- Завдання для самостійного опрацювання

- Завдання для самостійного опрацювання

- Завдання для самостійного опрацювання до теми

- Завдання для самостійного опрацювання і закріплення матеріалу з теми

- ІV. Опрацювання тексту «Горобчик і вогонь».

- Ієрархічність засобів діагностики та контролю процесорів та систем опрацювання сигналів та зображень

- Інформаційно-аналітичне забезпечення процесу опрацювання корпоративної стратегії

- Лінія розвитку засобів опрацювання інформації: від абака до ЕОМ

| <== попередня сторінка | | | наступна сторінка ==> |

| Лекційне заняття 23 | | | Лекційне заняття 22 |

|

Не знайшли потрібну інформацію? Скористайтесь пошуком google: |

© studopedia.com.ua При використанні або копіюванні матеріалів пряме посилання на сайт обов'язкове. |